こんにちは、しけなぎです。

投資に興味を持ち始めてから、いろんな手法を試してきましたが、結局たどり着いたのが「しけなぎ流投資法」です。この投資法は、市場の波がどんなに荒れても、そしてどんなに静かでも、しっかりと資産を守り、育てていくためのものです。

投資をしていると、どうしても市場の変動に一喜一憂してしまいがちですが、「しけなぎ流投資法」は、そんな浮き沈みに振り回されずに、冷静に投資を続けるための戦略です。

価値株、高配当優待銘柄、配当成長銘柄をうまく組み合わせて、リスクを抑えながらも安定したリターンを狙うことを目指しています。

このブログでは、私が実際に行っている「しけなぎ流投資法」について、具体的にどんなことをしているのかを紹介していきます。

「投資ってちょっと難しそう…」という方でも、きっと参考にしていただける内容だと思います。

「しけなぎ流投資法」は、私にとって投資のブレない軸になっています。

皆さんも、この方法の良いと思ったところを取り入れてみて、ぜひ市場の波に左右されずに投資を楽しんでみてください。

しけなぎ投資法とは?

しけなぎ投資法という名前は、私自身の名前である「しけなぎ」から取っていますが、同時にその言葉には、投資における哲学と市場への向き合い方が込められています。

「時化(しけ)」とは、海が荒れ、波が高くなる状態を意味し、「凪(なぎ)」とは、海が静かで穏やかな状態を指します。

これらは、投資をしていると必ず直面する市場の変動を象徴しています。

市場は常に変動し、時には予測できないほど激しく揺れ動きます。

しかし、その一方で、安定した時期も存在します。

投資家として成功するためには、これら両方の状態に適応することが必要不可欠です。

そこで、私は自分の投資哲学として、しけなぎ投資法を確立しました。

この投資法の根本にあるのは、荒波が来ても、穏やかな凪の時でも、冷静さを失わず、しっかりとした判断で資産を守り、育てることです。

しけなぎ投資法は、市場が荒れている時には守りに入り、そして市場が穏やかな時には成長を狙うという、バランスの取れたアプローチを目指しています。

このアプローチにおいて重要なのは、価値株、高配当優待銘柄、配当成長銘柄という3つの要素をバランスよく組み合わせることです。

それぞれの要素が異なる市場環境で効果を発揮するため、どのような状況でもポートフォリオが安定し、着実な成長を続けることができます。

しけなぎ投資法の3つの要素

しけなぎ投資法は、価値株、高配当優待銘柄、配当成長銘柄の3つの要素を巧みに融合させた戦略です。

それぞれが異なる特性を持ちながら、互いに補完し合うことで、投資ポートフォリオ全体の安定性と成長性を高めることができます。

このセクションでは、各要素がどのように作用し、しけなぎ投資法の中でどのように活用されるかを詳しく解説します。

価値株投資: ポートフォリオの安定性を支える基盤

価値株投資は、企業の本質的価値に対して株価が割安と判断される銘柄に投資する手法です。

PBR(株価純資産倍率)が1未満、またはPER(株価収益率)が市場平均を下回るような企業が対象となります。

これらの指標を使うことで、企業が持つ資産や収益に対して過小評価されている株式を見つけ出すことができます。

価値株は、市場が一時的に過度の悲観に陥っている時期に割安に取引されることが多く、これらの株に投資することでリスクを抑えながらも安定した収益を狙うことができます。

価値株をポートフォリオに組み入れることで、市場の変動が激しい時でも、比較的安定したパフォーマンスを維持することができるのです。

高配当優待銘柄投資: 安定したキャッシュフローと付加価値

次に、高配当優待銘柄投資についてです。

高配当株は、投資家に安定したキャッシュフローを提供するため、長期的に保有するメリットが大きいです。

特に、配当利回りが3.5%以上の銘柄は、投資家にとって非常に魅力的です。

これに加えて、企業が提供する株主優待も、投資に対する付加価値を高める要素となります。

優待を受けることで、実質的な利回りがさらに向上する可能性があります。

高配当優待銘柄は、保有するだけで安定した現金収入を得られるため、リタイアメントプランの一部としても有効です。

これにより、ポートフォリオ全体の安定性が強化され、特に不安定な市場環境下でも精神的な安心感を得ることができます。

配当成長銘柄投資: 長期的な資産形成の要

最後に、配当成長銘柄投資について説明します。

配当成長銘柄は、企業が持続的な成長を遂げる中で、配当金も増加していく銘柄を指します。

このような企業は、収益性が高く、財務が健全であるため、長期的な資産形成を目指す投資家にとって理想的な投資対象です。

過去5年間で連続して配当を増加させている企業は、株主への還元意識が高く、安定した成長を続けている証拠です。配当金が年々増加することで、投資家は複利の効果を享受しながら、資産を着実に増やすことが可能です。

このような成長力のある企業に投資することで、ポートフォリオ全体の成長性が高まり、長期的なリターンを期待することができます。

しけなぎ

しけなぎ価値株の安定性、高配当優待銘柄のキャッシュフロー、そして配当成長銘柄の成長性をバランスよく取り入れることで、私自身、どんな市場状況でも自信を持って投資を続けることができています!

しけなぎ投資法のスクリーニング条件

しけなぎ投資法では、価値株、高配当優待銘柄、配当成長銘柄の3つの要素を組み合わせることで、リスクを分散しながら安定した収益を目指します。

これらの要素を取り入れるためには、適切な銘柄を選定するためのスクリーニングが重要です。

しけなぎ投資法のスクリーニング条件は、各要素に対して明確な指標を用いることで、質の高い投資先を見つけ出すことを目指しています。

このセクションでは、それぞれのスクリーニング条件を詳しく解説します。

- PBR(株価純資産倍率): 1未満

- PER(株価収益率): 15未満

- 自己資本比率: 40%以上

- 営業利益率: 10%以上

- 配当利回り: 3.5%以上

- ROE(自己資本利益率): 10%以上

- 株主優待: 魅力的な優待があること

- 連続増配年数: 過去5年間で毎年配当を増やしていること

- 配当性向: 50%未満

- 売上高成長率: 年率3%以上の安定した成長があること

価値株のスクリーニング条件

価値株を選定する際に重視するのは、その企業が現在の市場で過小評価されているかどうかです。

この過小評価を判断するために、主にPBR(株価純資産倍率)とPER(株価収益率)という2つの指標を用います。

- PBR(株価純資産倍率)

-

PBRが1未満である場合、その企業の株価は保有する純資産に対して割安であると判断されます。

PBRが1未満の企業は、投資家にとって買い時と考えられるため、しけなぎ投資法ではこの条件を重視しています。 - PER(株価収益率)

-

PERは、企業の収益に対して株価がどの程度割高または割安であるかを示す指標です。

PERが15未満である企業は、収益力に対して割安と評価できるため、しけなぎ投資法では好んで選定します。 - 自己資本比率

-

自己資本比率は、企業がどれだけの資本を自己資本で賄っているかを示す指標です。

自己資本比率が40%以上の企業は、財務の健全性が高く、借入に依存せず安定した経営が可能であると判断されるため、しけなぎ投資法ではこの条件を重要視しています。 - 営業利益率

-

営業利益率は、企業がどれだけ効率的に営業活動を行っているかを示す指標です。

営業利益率が10%以上の企業は、コスト管理が優れており、安定した収益を上げる能力があると評価されます。

しけなぎ投資法では、持続的に高い営業利益率を維持している企業を好んで選定します。

これらの指標に基づいて価値株をスクリーニングすることで、市場が一時的に悲観的な見方をしている企業を見つけ出し、その企業が本来の価値に回帰する過程で利益を得ることができるのです。

高配当優待銘柄のスクリーニング条件

高配当優待銘柄は、安定したキャッシュフローを提供しつつ、投資家に対するリターンを高めるための重要な要素です。

しけなぎ投資法では、以下の条件を満たす企業を高配当優待銘柄として選定します。

- 配当利回り

-

配当利回りが3.5%以上の企業は、安定した配当収入を提供するため、ポートフォリオに安定性をもたらします。

高配当であることは、特に市場が不安定な時期に、投資家に安心感を提供します。 - ROE(自己資本利益率)

-

ROEが10%以上の企業は、株主資本に対する収益力が高く、企業の健全性を示します。

ROEが高い企業は、しっかりとした利益を出しており、持続可能な配当を期待できます。 - 株主優待

-

さらに、株主優待が充実している企業も魅力的です。

優待は実質的な利回りを向上させ、投資家に対する企業の配慮を感じさせます。

ただし、株主優待は必須条件ではなく、あればなお良いという位置づけです。

このため、配当利回りと優待の両方を考慮することが重要ですが、優待がない場合でも、他の条件を満たしていれば高配当優待銘柄として選定します。

さらに、株主優待が充実している企業も魅力的です。

優待は実質的な利回りを向上させ、投資家に対する企業の配慮を感じさせます。

このため、配当利回りと優待の両方を考慮することが重要です。

配当成長銘柄のスクリーニング条件

配当成長銘柄は、長期的な資産形成において非常に重要な要素です。

しけなぎ投資法では、持続的な成長を続ける企業を以下の条件でスクリーニングします。

- 連続増配年数

-

過去5年間で毎年配当を増加させている企業は、経営の安定性と株主還元の意識が高いと評価できます。

連続増配年数が長い企業は、将来的にも増配が期待できるため、安心して投資できます。 - 配当性向

-

配当性向が50%未満の企業は、無理なく配当を支払っていると判断できます。

配当性向が低いほど、企業は成長を続ける中で持続的に配当を増やしていける可能性が高まります。 - 売上高成長率

-

年率3%以上の安定した売上高成長率を持つ企業は、収益の増加に伴って配当も増えることが期待されます。

安定した売上高成長率を持つ企業は、将来的な収益力の向上と共に、継続的な増配の余地が大きいと判断されます。

このように、企業の成長性と配当政策をバランスよく評価することで、長期的なリターンを最大化することが可能です。

おまけ:銀行や不動産株のスクリーニング条件について

銀行や不動産株については、これらの業種に特有の理由から、一般的に自己資本比率が低くなる傾向があります。

例えば、銀行業では、預金を元に貸し出しを行い、その利ざやで利益を得るビジネスモデルのため、自己資本比率が低くても問題ありません。

銀行の健全性は、自己資本比率そのものではなく、BIS規制(国際的な銀行規制)など、業界特有の基準に基づいて判断されます。

同様に、不動産業では、大規模な不動産プロジェクトへの投資が必要となるため、自己資本比率が低くなる傾向があります。

不動産業の健全性は、自己資本比率だけでなく、借入金に対する資産価値の比率(LTV:Loan to Value)や、キャッシュフローの安定性など、他の指標で評価されることが一般的です。

このため、銀行や不動産株をスクリーニングする際には、自己資本比率を条件から除外することも一つの方法です。

代わりに、業種特有の健全性指標に注目することで、これらの業界に適した銘柄選定が可能となります。

このように柔軟に条件を調整することで、しけなぎ投資法をより広範な投資対象に適用できるようになります。

しけなぎ投資法では、これらのスクリーニング条件を駆使することで、リスクを抑えつつも安定したリターンを狙うことができます。

これらの指標に基づいて銘柄を選定することで、私はどんな市場環境でも安心して投資を続けられると感じています。この方法を取り入れることで、より堅実な資産運用ができるのではないかと思います。

明確な基準を持つことで、市場の変動にも冷静に対応できるようになったと感じています!

しけなぎ投資法の具体例

しけなぎ投資法を実践するためには、市場環境に適した銘柄を慎重に選定することが重要です。

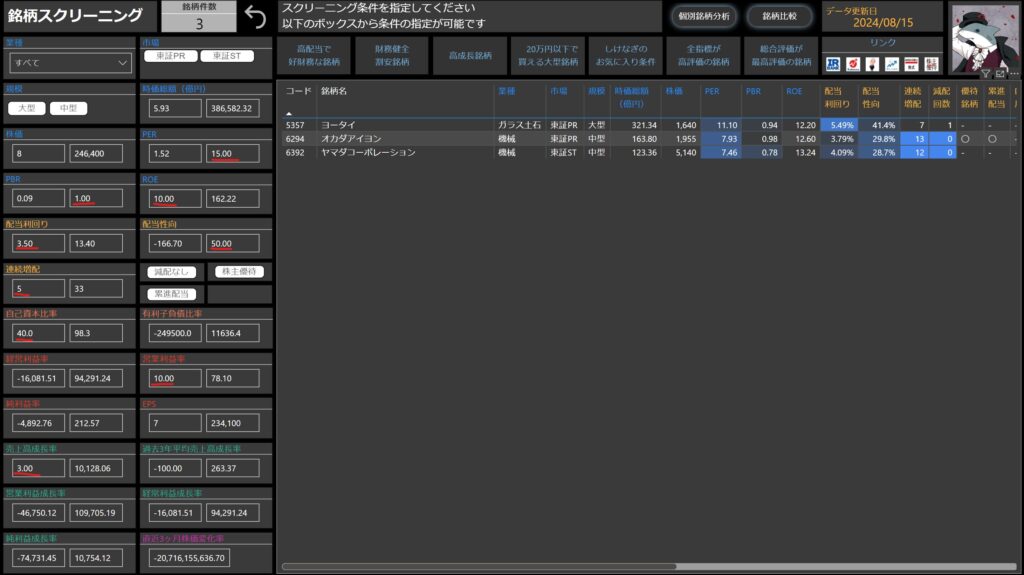

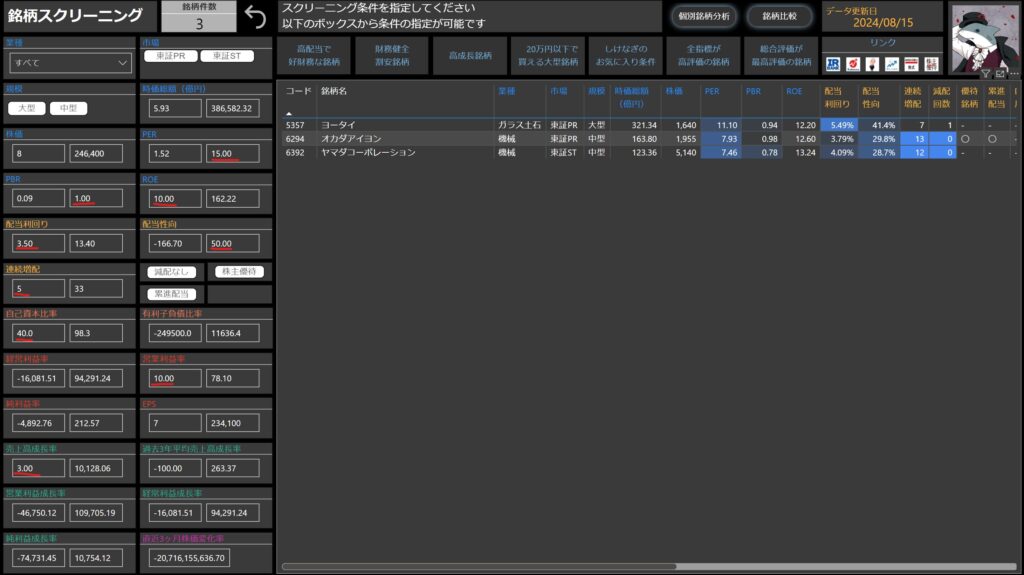

ここでは、私が作成した銘柄分析ツールによってスクリーニングされた3つの銘柄を紹介します。

これらの銘柄はすべて、しけなぎ投資法の価値株、高配当優待、配当成長の要素を兼ね備えており、長期的な安定と成長が期待できるものです。

それぞれの銘柄について、その選定理由を詳しく説明します。

株価情報は2024年8月13日時点のものです。

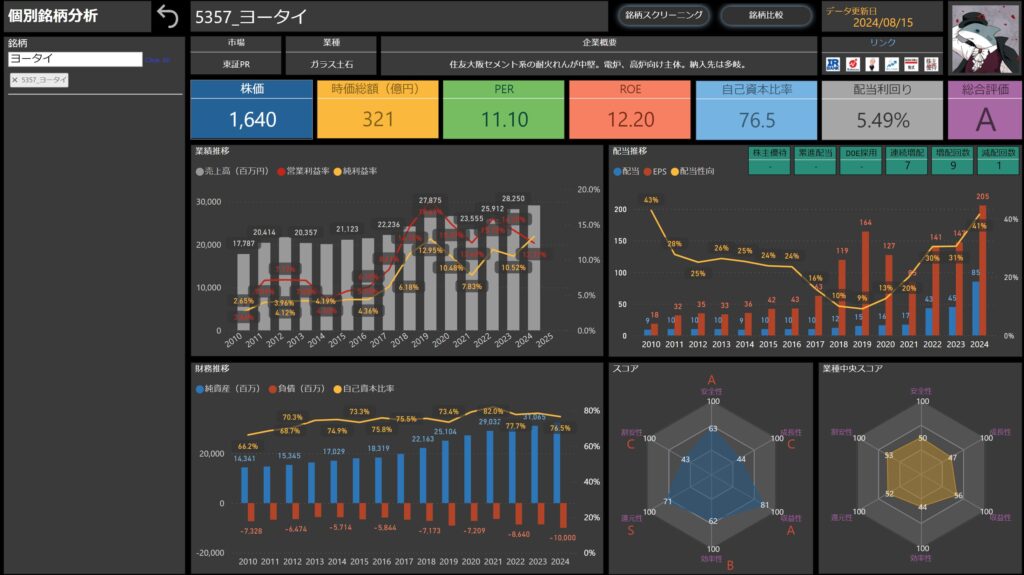

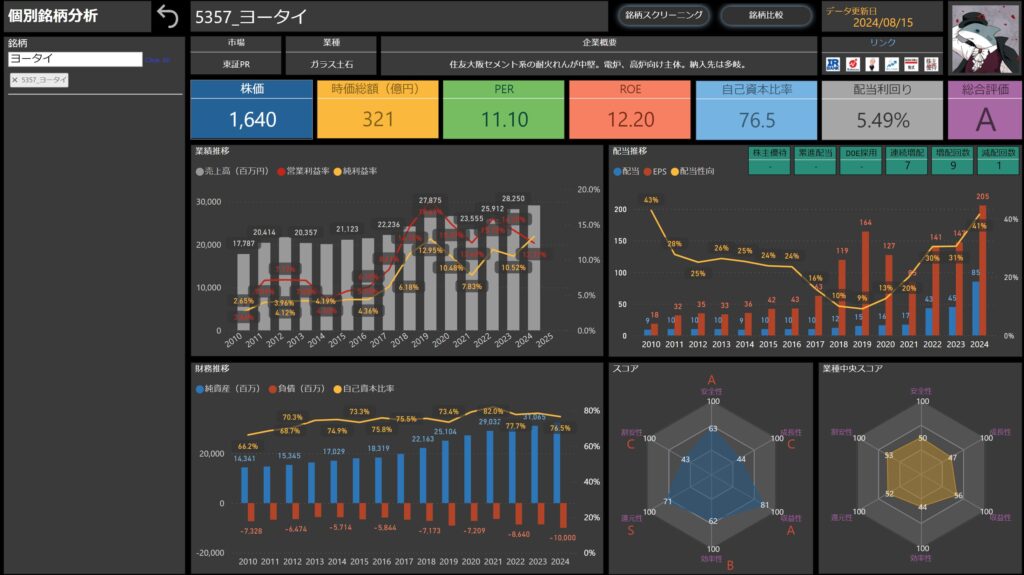

ヨータイ(5357)

- 企業概要

-

ヨータイは、ガラス土石製品を製造・販売する企業で、特に耐火材料の分野において高いシェアを持っています。その製品は、鉄鋼業やセメント業界など、幅広い産業に不可欠なものであり、安定した需要を誇ります。

長年の技術革新と品質管理の徹底により、国内外で高い信頼を得ています。 - 選定理由

-

ヨータイは、PBRが0.94と企業の純資産に対して割安な評価を受けています。

PERも11.10で、企業の収益に対して株価が低めに設定されており、投資家にとって魅力的な買い時と考えられます。

また、ROEが12.20%と高い水準を維持しており、株主資本に対する収益力が非常に高いことを示しています。

配当利回りも5.49%と高く、配当性向41.4%で持続可能な配当が期待できます。

特に注目すべきは、同社が安定したキャッシュフローを持ち、リスク管理が徹底されている点です。

鉄鋼業界の動向に依存する部分はあるものの、業界全体の需要が堅調に推移している限り、長期的な安定が見込めます。

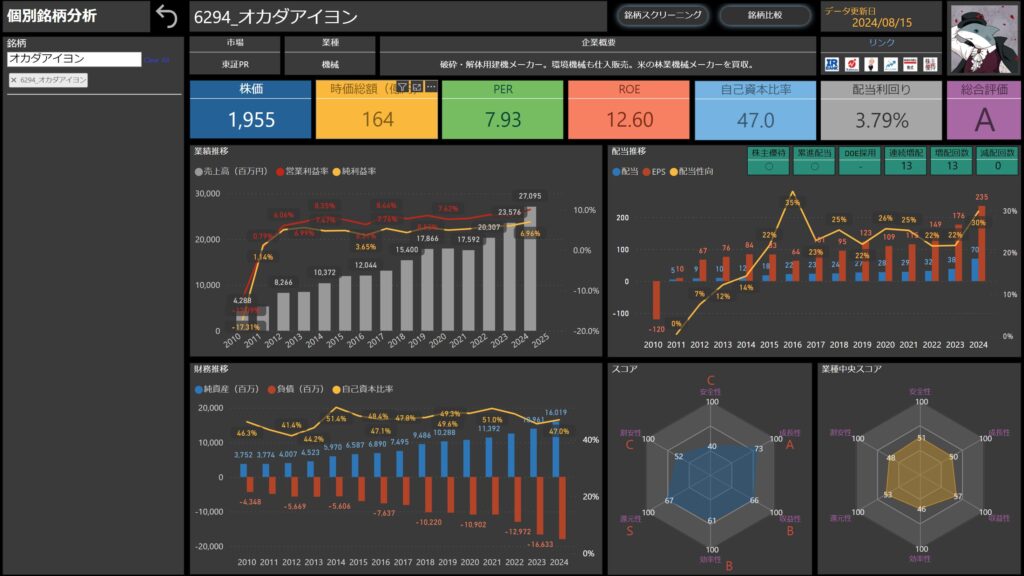

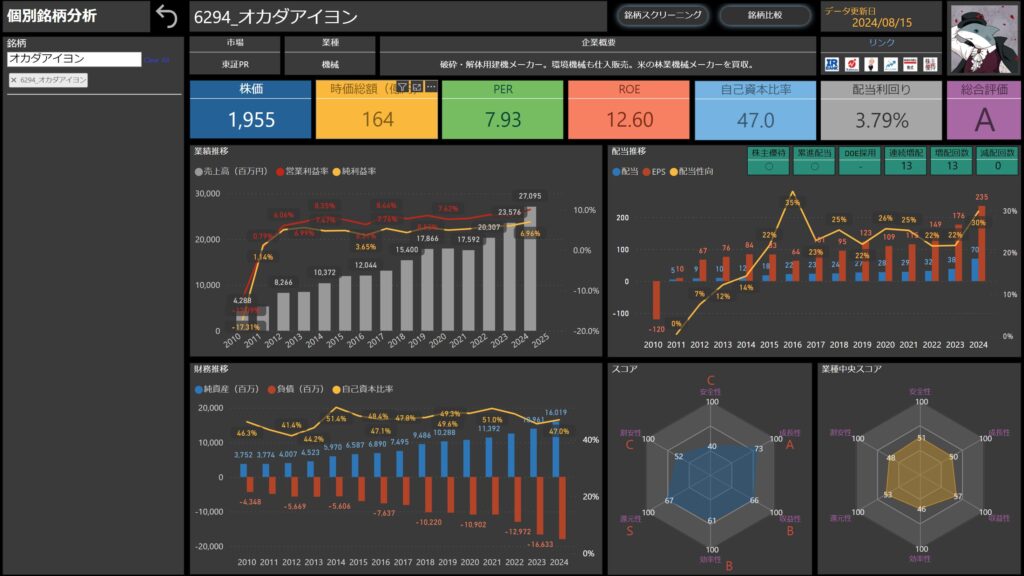

オカダアイヨン(6294)

- 企業概要

-

オカダアイヨンは、建設機械の製造および販売を行う企業で、特に油圧ブレーカやクラッシャーなどの破砕機器に強みを持っています。

国内外で高いシェアを持ち、建設現場に欠かせない製品を提供しています。

アフターサービスにも力を入れており、顧客満足度の向上に努めています。 - 選定理由

-

オカダアイヨンは、PBRが0.98、PERが7.93と、いずれも企業の実力に対して割安な評価を受けています。

ROEが12.60%と高い水準を維持しており、株主資本の効率的な活用が評価されています。

配当利回りは3.79%で、安定したキャッシュフローを確保しており、配当性向も29.8%と低めで、さらなる増配の余地が十分にあります。

さらに、過去13年間連続で配当を増加させていることから、企業の安定性と成長性が強く支持されています。

加えて、オカダアイヨンは株主優待も提供しており、優待の内容としては、自社製品の一部や商品券が含まれており、実質的なリターンを高める要素となっています。

建設機械業界の需要は、インフラ投資や都市再開発の進展に伴い、今後も堅調に推移する見込みです。

オカダアイヨンは、この成長の恩恵を享受する立場にあります。

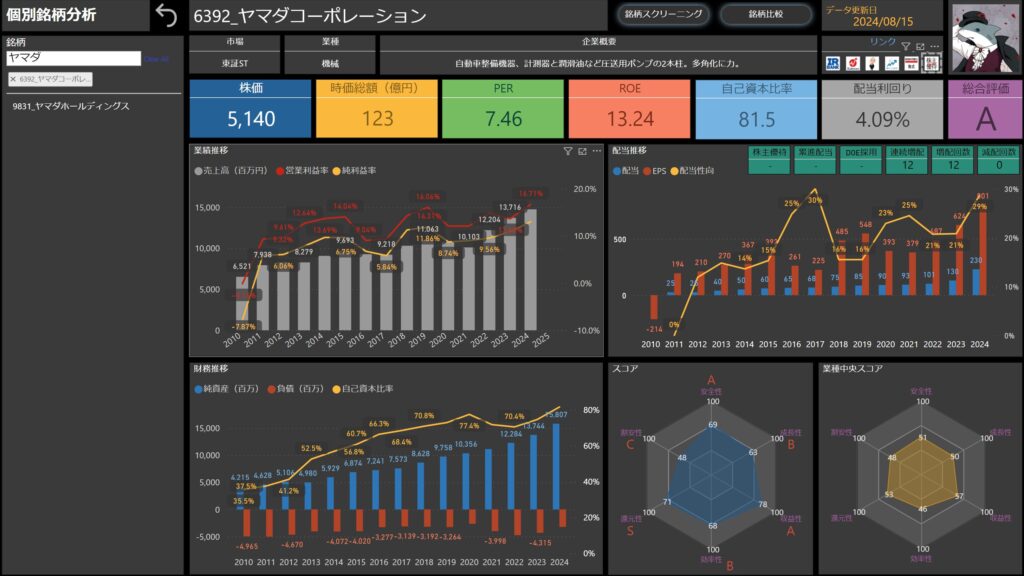

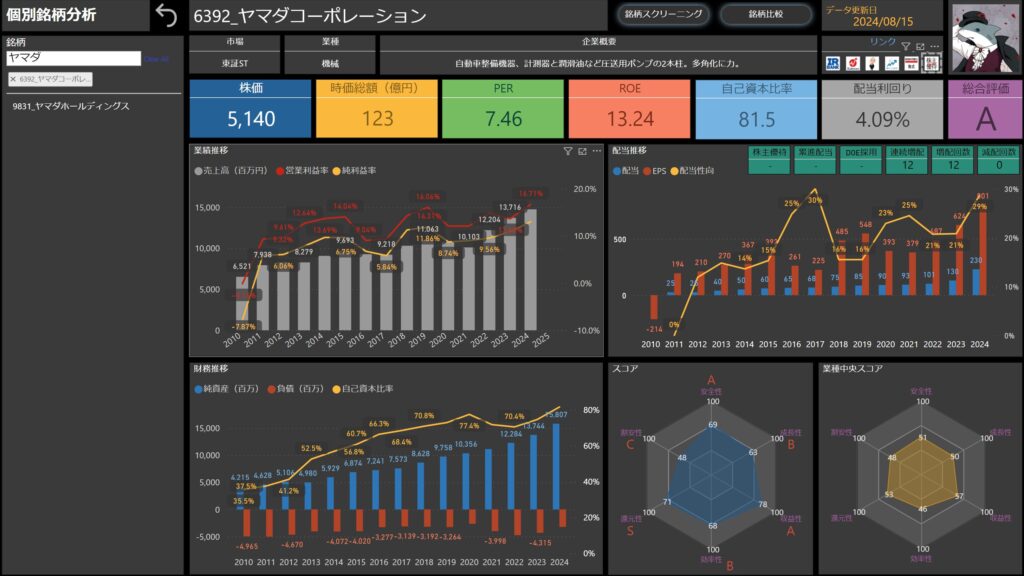

ヤマダコーポレーション(6392)

- 企業概要

-

ヤマダコーポレーションは、主に産業用ポンプや真空機器などの製造・販売を主力とする企業です。

これらの製品は、半導体製造、食品加工、化学プラントなど、非常に幅広い産業分野で使用されています。

ヤマダコーポレーションは、高い技術力と品質で信頼されており、国内外で多くの顧客に支持されています。 - 選定理由

-

ヤマダコーポレーションは、PBRが0.78、PERが7.46と非常に割安に評価されており、投資家にとって大きな魅力があります。

ROEが13.24%と高く、株主資本の効率的な運用が顕著です。

配当利回りは4.09%と安定しており、配当性向も28.7%と低く、今後も持続的な増配が期待されます。

過去12年間連続で配当を増加させており、長期的な投資に対する安心感を提供しています。

産業用ポンプや真空機器の需要は、半導体製造や食品加工など、成長が期待される産業で欠かせないものであり、ヤマダコーポレーションはこの分野で強い競争力を持っています。

今後も継続的な成長が期待できる銘柄です。

各銘柄がしけなぎ投資法の要素をしっかりと満たしており、安心して長期保有を検討できると考えています!

しけなぎ投資法の実践とリスク管理

しけなぎ投資法は、価値株、高配当優待銘柄、配当成長銘柄を組み合わせることで、リスクを抑えながら安定したリターンを追求する投資戦略です。

しかし、どんな優れた投資法であっても、リスク管理が不十分であれば、その効果は半減してしまいます。

ここでは、しけなぎ投資法を実践する際に注意すべきポイントと、リスク管理の方法について詳しく解説します。

分散投資の重要性

まず、分散投資の重要性についてです。

分散投資は、投資のリスクを軽減するための基本的な戦略です。

しけなぎ投資法では、価値株、高配当優待銘柄、配当成長銘柄という異なる性質を持つ3つの要素を組み合わせることで、ポートフォリオ全体のリスクを分散させます。

しかし、これに加えて、業種や地域、さらには資産クラスにおける分散も重要です。

例えば、特定の業種に偏った投資を行うと、その業種全体が不調に陥った際に大きな損失を被るリスクが高まります。したがって、異なる業種や地域の銘柄に分散して投資を行うことで、ポートフォリオ全体の安定性を高めることができます。

定期的なポートフォリオの見直し

次に、定期的なポートフォリオの見直しの必要性について考えます。

市場環境や企業の状況は常に変化しています。そのため、定期的にポートフォリオを見直し、状況に応じた調整を行うことが重要です。

例えば、保有している銘柄がしけなぎ投資法のスクリーニング条件から大きく外れてしまった場合、適切なタイミングで売却を検討することが求められます。

また、逆に新たに条件を満たす銘柄が見つかった場合は、それをポートフォリオに組み入れることで、リターンを最大化することが可能です。

このように、投資先の状況を常に把握し、柔軟に対応することがリスク管理の一環として非常に重要です。

投資目的と期間に応じた戦略設定

さらに、しけなぎ投資法を実践する上でのもう一つの重要なポイントは、投資の目的と期間に応じた戦略の設定です。投資の目的が短期的な利益であれば、リスクが高い銘柄や資産に対して積極的に投資を行うことも考えられますが、しけなぎ投資法は長期的な安定成長を目指す投資法です。

そのため、急激な市場変動に対して過度に反応するのではなく、一貫した投資方針を守りつつ、冷静に状況を見極めることが大切です。

感情に左右されない投資判断

最後に、感情に左右されない投資判断を行うこともリスク管理の一環として重要です。

市場が大きく動いたとき、特に下落局面では感情的になって不必要な損切りをしてしまうことがあります。

しかし、しけなぎ投資法では、選定した銘柄がしっかりとした基盤を持っていることを信じ、冷静に対処することが求められます。

市場の一時的な動きに惑わされず、長期的な視点で投資を続けることが、安定したリターンを得るための秘訣です。

リスク管理を徹底することで、しけなぎ投資法の効果を最大限に引き出し、長期的に安心して資産を増やしていけると感じています!

まとめ

しけなぎ投資法は、リスクを抑えつつ安定したリターンを追求するために、3つの要素を組み合わせた投資戦略です。ここでは、その要点を箇条書きでまとめ、しけなぎ投資法の特徴を改めてご紹介します。

- 価値株の選定

- 市場で過小評価されている企業を見つけ、その企業が本来の価値を回復する過程で利益を得ることを目指します。

- 具体的には、PBR(株価純資産倍率)やPER(株価収益率)といった指標を活用し、低リスクで高いリターンを狙います。

- 高配当優待銘柄への投資

- 安定した配当を提供する企業に投資することで、長期投資において安心感を得られます。

- さらに、株主優待が充実している企業を選ぶことで、配当以外のリターンも得られ、実質的な収益をさらに増やすことができます。

- 配当成長銘柄への投資

- 継続的に配当を増やしている企業に投資することで、長期的に資産を増やすことが可能です。

- 重要なのは、経営が安定しており、成長力もある企業を選ぶことです。

これにより、持続的な成長を享受できる投資が実現します。

これらの要素を組み合わせることで、しけなぎ投資法は短期的な市場の変動に影響されにくく、安定的なリターンを目指すことができます。

また、定期的なポートフォリオの見直しやリスク管理を徹底することで、この投資法の効果を最大限に引き出すことができます。

今後の市場展望としては、世界経済や金利政策、地政学的リスクなど多くの要因が影響を与える可能性があります。

こうした不確実性に直面する中でも、しけなぎ投資法は一定の耐性を持っていると考えられます。

市場が不安定な時期においても、価値株や高配当銘柄がポートフォリオを支える役割を果たしてくれるかもしれません。

また、成長が期待できる企業を慎重に選定することで、資産の安定的な増加を目指すことができると考えます。

しけなぎ投資法は、一定の効果を期待できる投資手法ですが、投資家それぞれに最適な投資法があると思います。

この投資法の特徴は、他の投資手法と組み合わせたり、ご自身のリスク許容度に合わせて調整できる点にあります。

しけなぎ投資法の要素を参考にしていただき、皆さんの投資戦略に取り入れていただければ幸いです。

場合によっては、しけなぎ投資法の一部を取り入れたり、独自にアレンジして投資のヒントにしていただけると嬉しいです。

当ブログは、投資の勧誘を目的としたものではありません。

投資に際しては、ご自身の判断と責任で行っていただくようお願い申し上げます。

最後まで読んでいただき、ありがとうございました!