株式投資をしていると、「DOE」という指標に注目が集まっているのを目にすることが増えてきました。

DOE(株主資本配当率)は、株主資本に対する配当金の割合を示す指標で、投資家にとって企業の配当の安定性や長期的な成長性を判断する際に役立つものです。

特に安定した配当を重視する方にとって、DOEは魅力的な指標として注目されています。

ここで「DOEって、配当利回りとどう違うの?」と疑問に思われるかもしれませんね。

配当利回りは、株価に対する配当の割合を示すのに対して、DOEは企業の自己資本に対する配当の割合を示します。

つまり、株価の変動に左右されにくく、企業が株主にどれだけの還元をしているかを安定的に把握できる点が大きな特徴です。

このブログでは、DOEの基本的な意味やメリットを解説し、さらに安定した配当が期待できる注目のDOE採用銘柄を紹介していきます。

安定的な収益を目指す長期投資家の方々には、ぜひお読みいただきたい内容です。

DOE採用銘柄の選び方やその魅力に迫り、皆さんの投資判断のお役に立てる情報をお届けしたいと思います。

DOEを採用する企業のメリットと特徴

安定した配当を提供する企業として注目されるDOE採用企業ですが、実際にDOEを採用することで企業にはどのようなメリットがあるのでしょうか?

また、投資家にとっても安定した配当が期待できることが魅力の一つです。

ここでは、DOEを採用する企業の背景やメリット、そして投資家にとっての意義について詳しく解説していきます。

DOE採用の背景

多くの企業がDOE(株主資本配当率)を重視する背景には、株主への安定した配当を提供したいという強い意志があります。

企業がDOEを配当方針に組み込むことで、株主に対して「安定した利益還元を約束する」というメッセージを示すことができます。

特に、財務が健全な企業であればあるほど、この指標を重視しやすく、長期的な信頼を築く土台となります。

配当政策としてのDOEの強み

DOEの大きな魅力は、安定した配当を維持しやすい点にあります。

株価が変動しても、株主資本に対する一定の割合で配当を設定するため、配当額が極端に減少するリスクが低く、株主の安心感を高められます。

これにより、企業は投資家に「安定したリターン」を提供し続けることができ、株主との信頼関係が深まります。

投資家へのメリット

DOEを採用する企業は、一般的に配当の安定性が高いとされます。

市場の変動があっても、DOEを基準にすることで企業は持続的に配当を提供できるため、特に長期投資を好む方にとって魅力的な選択肢となります。

また、定期的な配当収入が見込めるため、資産形成を目指す投資家にとっても大きなメリットです。

企業にとっての財務健全性の利点

DOEの導入は、企業の財務管理を強化する手段としても効果的です。

企業はDOEを基準に配当方針を設けることで、無理な配当を行うことなく、健全な財務体制を維持することが可能です。

このような財務の健全性が確保されることで、長期的に成長を続けるための強固な土台が築かれ、株主への安定的な還元も期待できます。

DOE採用銘柄の選び方

DOE採用銘柄に投資する際、「どの基準で選べばいいのだろう?」と迷う方も多いかと思います。

安定した配当を期待するためには、企業の財務基盤や配当方針をしっかりと確認することが大切です。

また、同業他社と比較することで、企業の強みをより明確に理解することができます。

ここでは、DOE採用銘柄を選ぶ際の具体的な基準について、数値目安も含めてご紹介します。

基本的な選定基準

まず、DOE採用銘柄を選ぶ際には、企業が長期的に安定した配当を維持できるかどうかを見極めることが大切です。

以下の指標は、安定した配当の維持が期待できる銘柄を見つけるための基本的な基準です。

- 財務健全性(自己資本比率、負債比率):自己資本比率が50%以上、負債比率が100%以下

- 配当成長の持続性:過去5年以上にわたり減配がない、もしくは連続増配

- ROE(株主資本利益率):ROE(株主資本利益率)が10%以上

- 配当金残年数:10年以上

財務健全性(自己資本比率、負債比率)

財務の健全性を測るために、自己資本比率が50%以上、負債比率が100%以下である企業を選ぶと安心です。

自己資本比率が高い企業は経済変動にも強く、安定した配当を提供しやすい傾向にあります。

また、負債が少ない企業は配当原資が確保されやすく、継続的な配当が期待できます。

配当成長の持続性

配当が年々増えている企業は、今後の配当成長が見込めます。

過去5年以上にわたり減配がない、もしくは連続増配している企業は、株主重視の姿勢が強く、配当の安定性が高いといえます。

ROE(株主資本利益率)との関係

ROE(株主資本利益率)が10%以上の企業は、同業他社と比較して収益性が高いとされます。

ROEが高ければ、同じ株主資本を効率よく使って利益を生んでいることを意味し、企業の安定配当の可能性も高まります。

DOEとROEの両方を組み合わせて考えると、企業の収益力と配当のバランスがわかりやすくなります。

配当金残年数

配当金残年数は、企業の利益剰余金を年間配当金総額で割った数値で求められます。

この数値は「企業が現状の利益剰余金でどれだけの年数、配当を維持できるか」を示す指標です。

配当金残年数が10年以上あれば、配当維持の余力があると判断でき、安定性が高いといえます。

具体的な銘柄選定のポイント

さらに、DOE銘柄を選ぶ際には同業他社と比較することも重要です。

以下のポイントを確認すると、業界内でのポジションや配当の安定性を判断しやすくなります。

- ROEが業界平均以上:業界内で高いROEを持つ企業は、財務的な競争力が高く、配当の持続性も期待できます。

- 配当利回りが業界上位:同業他社と比較して高い配当利回りを提供している企業は、安定した利益還元が期待でき、株主重視の姿勢が強いと評価されます。

- 増配または減配なしの実績:過去5年以上にわたって減配がない、または連続増配している企業は、配当の安定性や成長性が確保されている可能性が高いです。

注目のDOE採用銘柄

安定した配当を期待する投資家にとって、DOE(株主資本配当率)を採用する企業は心強い存在です。

財務基盤がしっかりしていて、株主への還元を大切にしている企業が多く、長期的な投資に向いている銘柄も見つかりやすいです。

ここでは、特に注目しておきたいDOE採用銘柄を厳選し、その魅力やポイントをご紹介します。

配当の安定性や成長性を重視される方にとって、投資先選びの参考になれば幸いです。

銘柄リストは、X(旧Twitter)でも定期的に更新しています。

気になる方は、ぜひチェックしてみてくださいね。

📢 DOE(株主資本配当率)を採用している企業をまとめました!

— しけなぎ@銘柄分析ツール公開中📊 (@shikenagi110) June 21, 2025

「配当利回り」だけでなく、企業がどんな方針で配当を出しているかにも注目してみませんか?

今回のリストは、DOEを明示している企業の中から、財務や増配実績に注目して厳選したものです👇

📌 リストの見どころ… pic.twitter.com/uHFdas2HEF

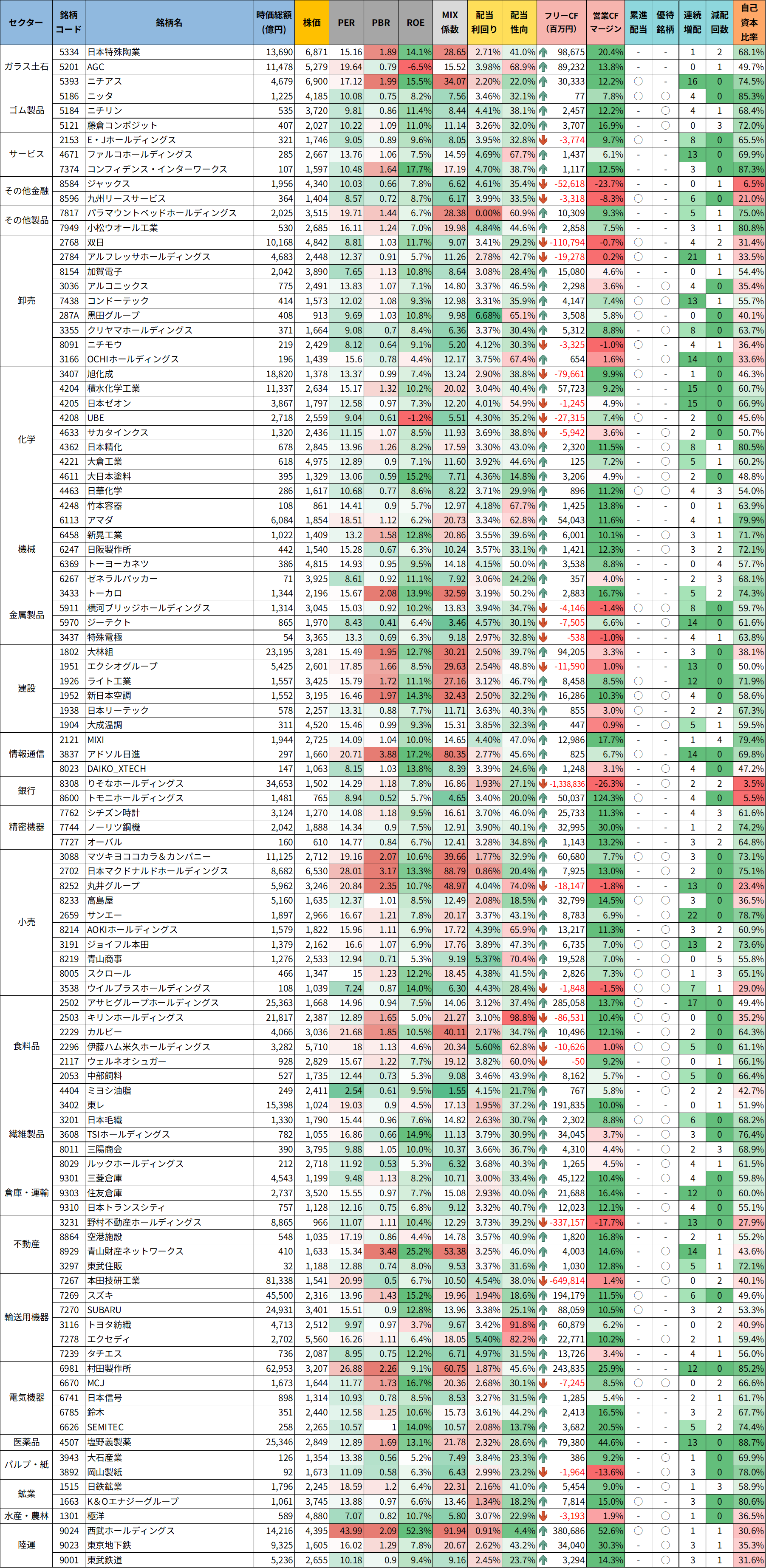

全てのDOE採用銘柄を一覧で確認したい方は、以下のページから銘柄分析ツールをご活用ください。

「DOE採用」ボタンを押すだけで、一覧で確認・比較が可能です。

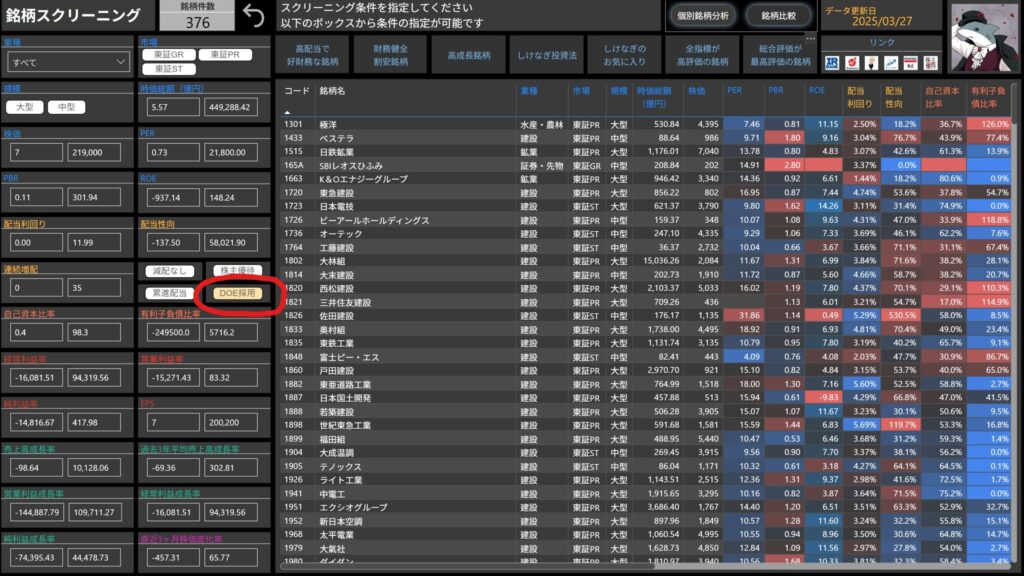

中部飼料(2053)

中部地盤の独立系配合飼料メーカーで、業界内でも販売量は首位級の大手です。

主力の飼料事業に加え、有機肥料や畜産診療などの周辺分野にも展開しており、安定した需要と継続的な収益が期待できる事業構成が特徴です。

株価情報

- 株価:1,735円

- 時価総額:527億円

- PER:12.44倍

- PBR:0.7倍

- ROE:5.27%

- MIX係数:9.08

- 自己資本比率:66.4%

- 配当利回り:3.46%

- 配当性向:43.9%

- 累進配当:なし

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:5年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):30.0%/62.5%/100.0%/188.9%

- 営業CFマージン:5.71%

- 配当残年数:40年

配当利回りは3.4%台と安定水準で、5年連続の増配実績も安心感があります。

自己資本比率は66%超と高く、財務健全性に優れています。

割安なバリュエーション(PBR0.7倍)ながら、着実な利益成長と株主還元の両立が図られており、中堅・安定株として堅実に評価できる銘柄です。

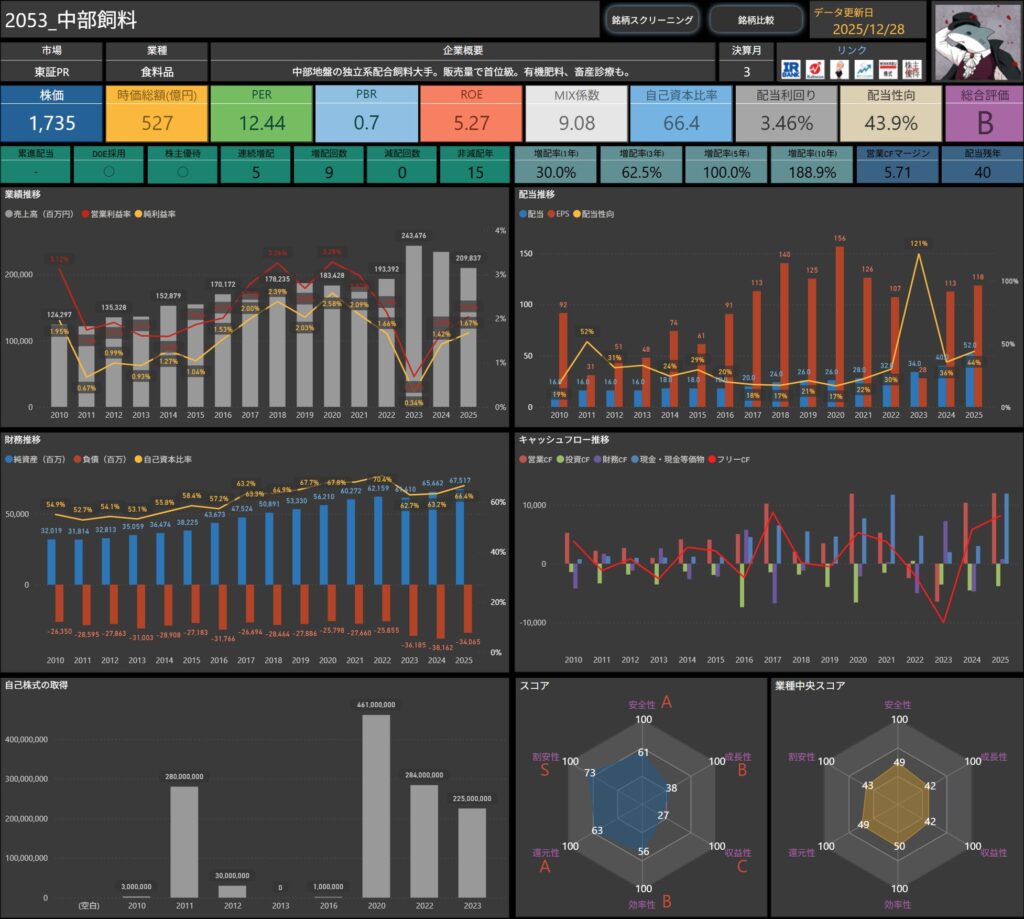

配当政策とDOE目標

出典:中部飼料株式会社

中部飼料は、株主への利益還元を経営の重要方針のひとつと位置づけています。

安定配当の維持・向上を基本とし、純資産配当率(DOE)の段階的な引き上げを実施し、3%以上を目指す方針を掲げています。

また、株価水準や財務状況を踏まえた自己株式の機動的な取得にも積極的で、資本効率の改善と株主還元の強化を両立させています。

配当残年数は約40年と長期にわたり、安定配当を持続できる余力の厚さが際立っています。

投資ポイント

- DOE3%以上を掲げる明確な還元方針

- 安定配当を重視しつつDOE引き上げを明示しており、資本効率と還元姿勢の両面で評価できる方針です。

- 自社株買いも積極的で、株主視点の姿勢が浸透しています。

- 高い財務健全性と安定収益基盤

- 自己資本比率は66%超。借入依存度が低く、外部環境に左右されにくい構造。

- 営業CFも安定しており、景気変動に強いビジネスモデルを維持しています。

- 着実な増配実績と持続性

- 5年連続で増配を継続し、増配率も高水準。

- 今後も配当性向40%台を維持しながら、緩やかな増配が続く可能性があります。

- 飼料以外の周辺事業による収益補完

- 有機肥料や畜産診療など、安定収益を生みやすい周辺分野を展開。

- 単一依存に陥らず、リスク分散された収益構造が強みです。

- ROEが5%台と控えめ

- 収益効率はまだ伸びしろがあり、DOE目標との整合をどう高めるかが今後の焦点です。

- 原材料価格・為替変動の影響

- 輸入穀物価格の上昇や円安は利益を圧迫する要因。

- 価格転嫁や効率改善で吸収できるかが課題となります。

🌟おすすめ度(主観的評価):★★★☆☆(3.0)

しけなぎ

しけなぎ堅実さと持続力が光る、安定還元型の優良中堅株です。

景気に左右されにくい配合飼料という分野で、長年にわたり安定した収益を積み上げてきました。

特にDOE3%以上を掲げる明確な方針は、経営陣の還元意識の高さを感じさせます。

派手な成長性こそありませんが、地に足のついた経営と厚い財務基盤が魅力で、“じっくり付き合いたくなるタイプの銘柄”だと感じます。

一方でROEの低さは今後の課題ですが、資本効率改善に向けた姿勢も見られるため、長期で見れば少しずつ着実に進化していく印象です。

短期で値上がり益を狙うというよりは、長く保有しながら配当を受け取っていく楽しみを味わいたい投資家に向いた1銘柄ですね。

E・Jホールディングス(2153)

E・Jホールディングスは、総合建設コンサルタント業を展開する専門企業グループです。

エイトコンサルタントと日本技術開発が統合して誕生し、官公庁を中心にインフラ整備・防災・都市計画などの社会基盤事業を幅広く手がけています。

国土強靭化や災害対策といった社会的ニーズを背景に、安定した受注と高い利益率を維持している点が強みです。

株価情報

- 株価:1,746円

- 時価総額:321億円

- PER:9.05倍

- PBR:0.9倍

- ROE:9.61%

- MIX係数:8.05

- 自己資本比率:65.5%

- 配当利回り:3.95%

- 配当性向:32.8%

- 累進配当:あり

- DOE採用:あり

- 株主優待:なし

- 連続増配年数:8年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):21.8%/55.8%/168.0%/509.1%

- 営業CFマージン:9.68%

- 配当残年数:21年

配当利回りは4%前後と高水準で、8年連続増配・減配ゼロを継続中。

PER9倍台・PBR0.9倍と割安で、バリューと安定性を兼ね備えた優良中堅株です。

営業CFも安定しており、配当性向はまだ30%台と余力も十分。

財務健全性も高く、「守りながら報われる」タイプの配当株といえます。

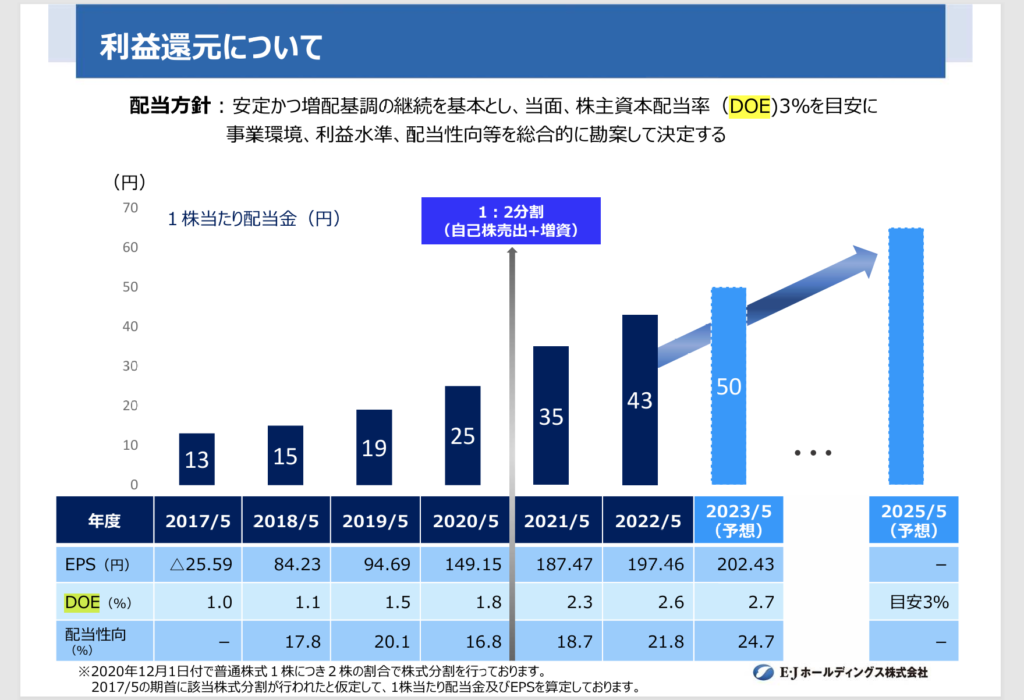

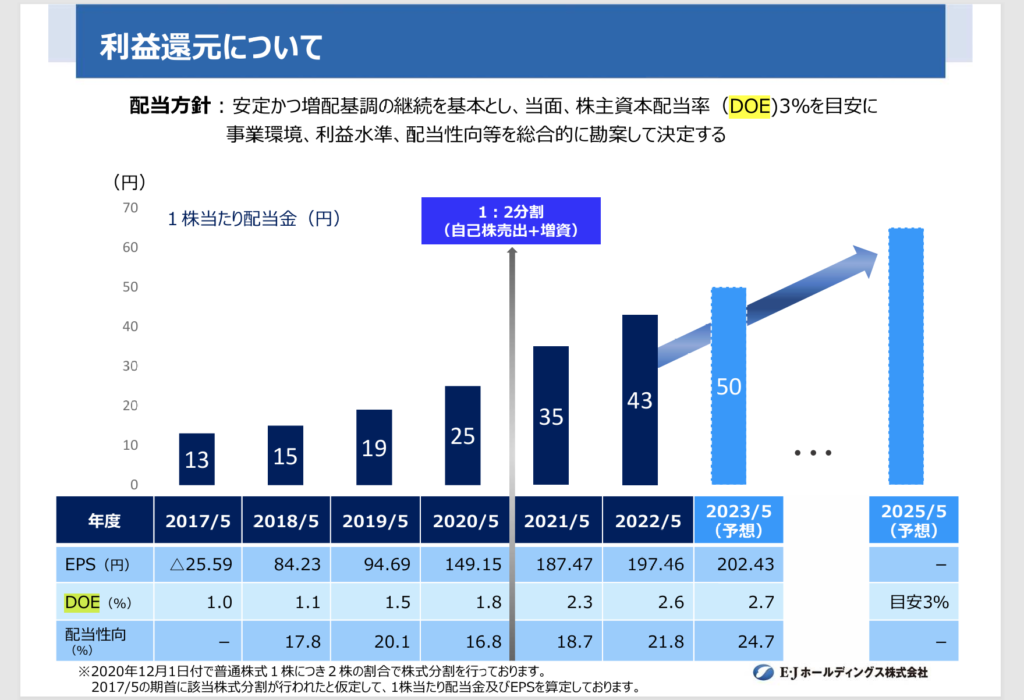

配当政策とDOE目標

出典:E・Jホールディングス株式会社

E・Jホールディングスは、安定かつ増配基調の継続を基本方針としています。

株主資本配当率(DOE)を3%目安とし、事業環境や利益水準を踏まえながら配当性向・DOEの両面からバランスを取った還元方針を採用しています。

配当実績も堅調で着実な増配を継続しています。

また、過去には株式分割や自己株式売出+増資など、資本効率改善にも積極的な姿勢を見せています。

このDOE方針のもと、今後も安定的な配当成長が期待できる企業です。

投資ポイント

- 8年連続増配・減配ゼロの実績

- 配当性向は30%台と控えめながら、連続増配を継続中。

- 長期安定志向の株主にとって、安心感のある還元姿勢が際立ちます。

- DOE3%目標による明確な方針

- 還元方針が明文化されており、配当と資本効率のバランスを取った中長期的な安定配当モデルを構築。

- インフラ関連の安定需要とも相性が良いです。

- 安定的なキャッシュフローと高い利益率

- 営業CFマージン9%台と高水準を維持。

- 公共事業を中心に収益が安定しており、景気変動に強い体質を持ちます。

- 割安なバリュエーションと財務健全性

- PER9倍台・PBR0.9倍と低水準で、自己資本比率65%超。

- 攻守のバランスが取れた中小型株として、長期保有に適した安心感があります。

- 官公庁依存による政策リスク

- 公共投資の動向に業績が左右されやすく、国や自治体の予算縮小局面では利益の伸びが鈍化する可能性があります。

- 成長速度は穏やか

- 安定基調の反面、景気回復局面などで急成長するタイプではなく、“守りの成長株”としての性格が強めです。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

高配当・高安定・財務健全性の三拍子がそろった、“堅実系の優等生銘柄”という印象です。

8年連続の増配やDOE3%目標など、配当株としての信頼性は抜群。

株価水準も割安圏にあり、いわゆる“派手さはないけれど長く持ちたいタイプ”に感じます。

個人的には、インフラ関連の需要が続く限り、底堅く配当を積み上げていくイメージが強く、ポートフォリオの安定軸として頼もしい存在です。

官公庁依存という性格上、急騰を狙うより“配当を受け取りながら見守る”スタンスが合うと思います。

総合的に見ても、中長期の配当投資に非常に親和性の高い銘柄といえるでしょう。

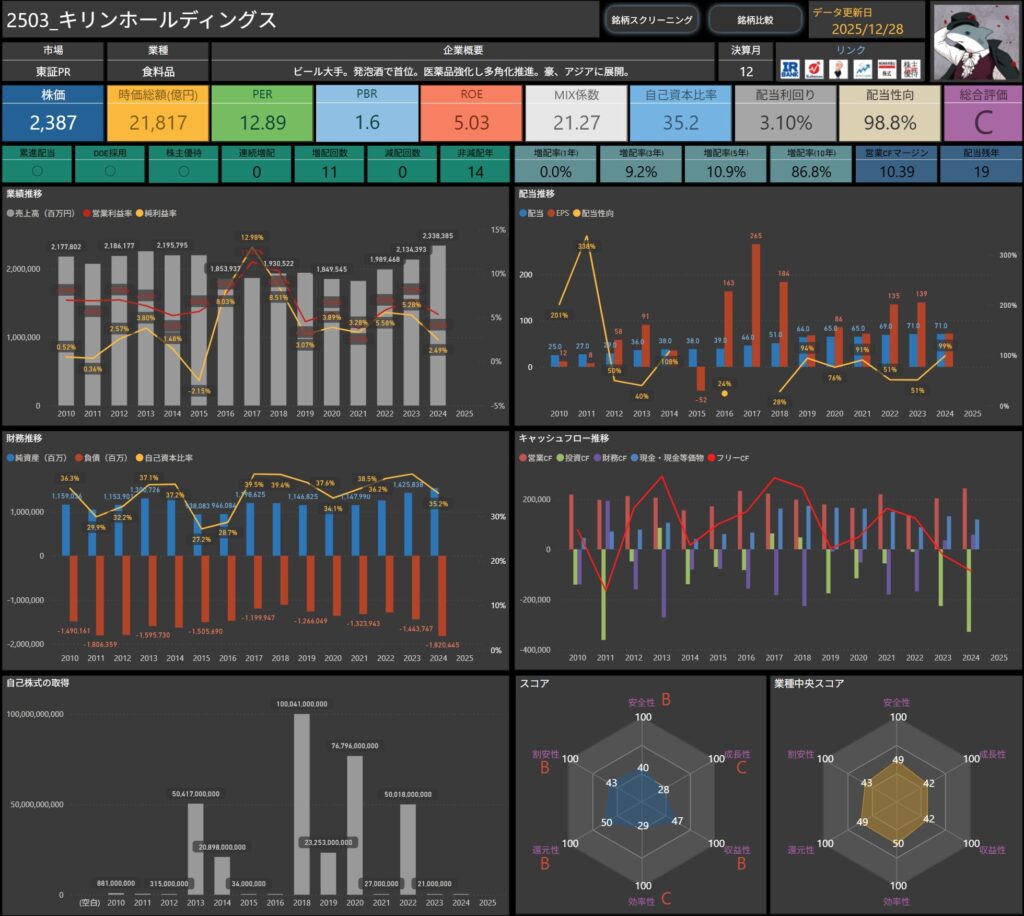

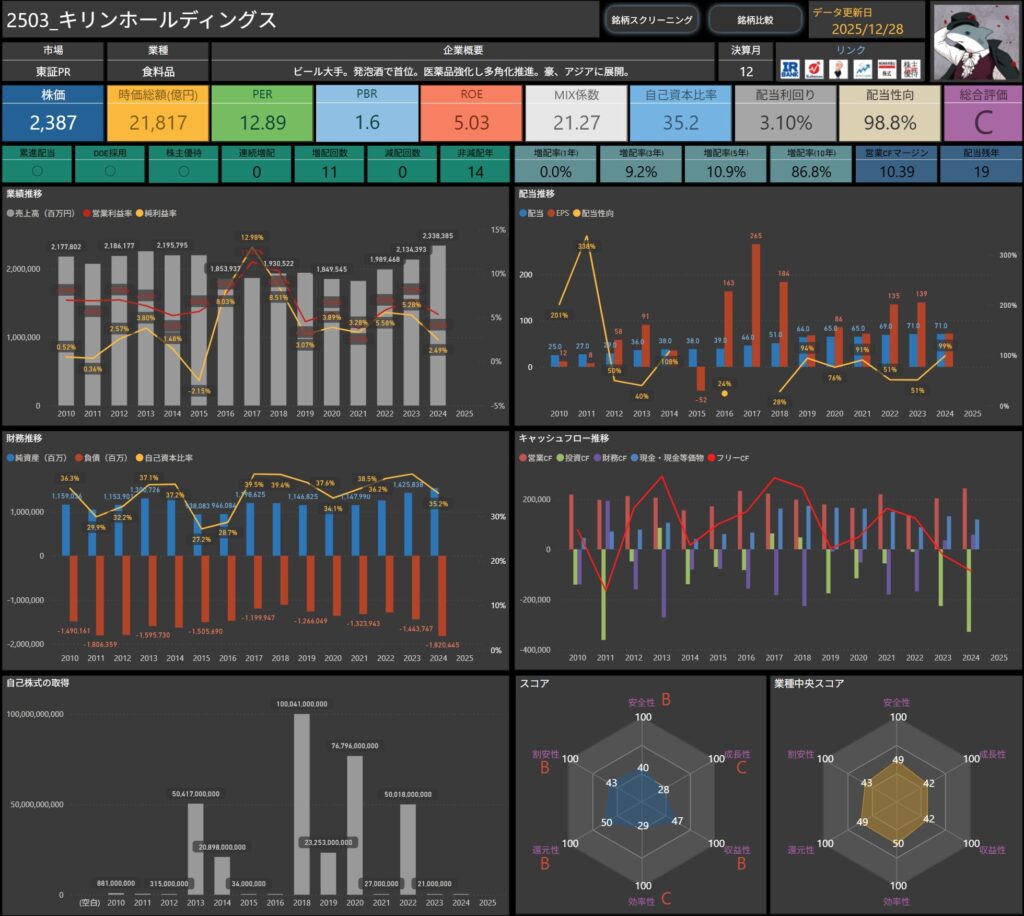

キリンホールディングス(2503)

キリンホールディングスは、ビール・発泡酒市場で国内首位級のシェアを誇る総合飲料メーカーです。

医薬品やヘルスサイエンス分野への展開も進めており、「酒類×医薬×健康」の3領域で成長を描く多角化戦略を推進しています。

アジアを中心とした海外事業の拡大も進み、収益の安定性と将来の成長性を両立するポートフォリオ構築が特徴です。

株価情報

- 株価:2,387円

- 時価総額:2兆1,817億円

- PER:12.89倍

- PBR:1.6倍

- ROE:5.03%

- MIX係数:21.27

- 自己資本比率:35.2%

- 配当利回り:3.10%

- 配当性向:98.8%

- 累進配当:あり

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:0年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):0.0%/9.2%/10.9%/86.8%

- 営業CFマージン:10.39%

- 配当残年数:19年

配当利回りは3.1%台と安定水準。

営業キャッシュフローも堅調で、高い収益基盤を背景に安定配当を継続しています。

一方で配当性向は約99%と高水準にあり、成長投資とのバランスにはやや慎重な印象も見られます。

ただし、累進配当+DOE5%方針の採用により、長期的な配当安定性が担保されている点は評価ポイントです。

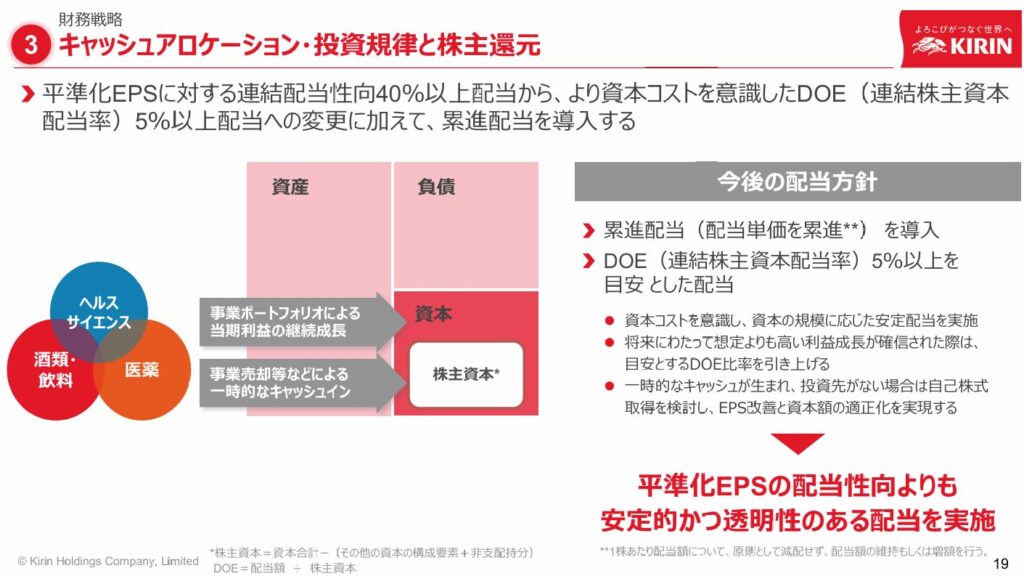

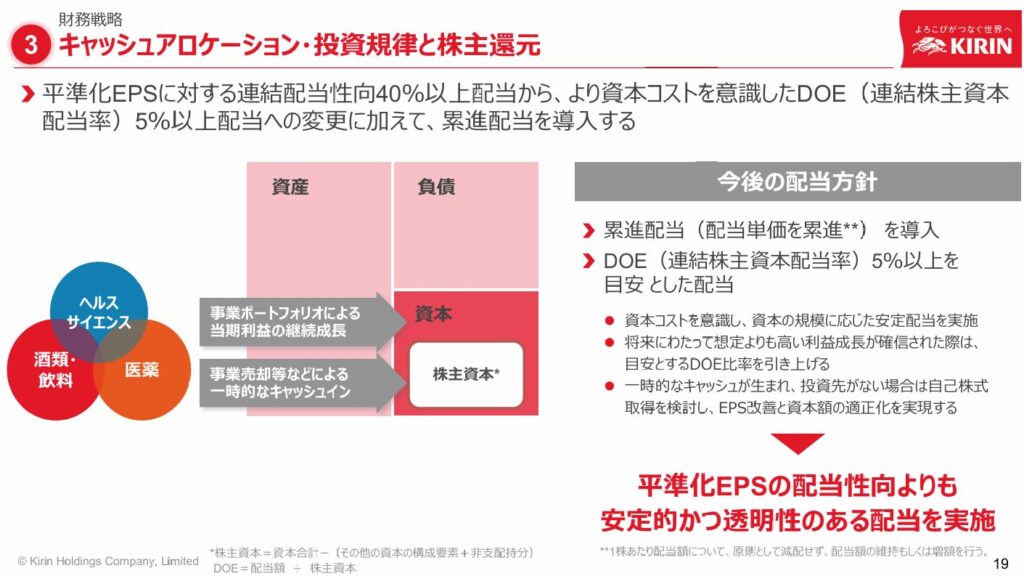

配当政策とDOE目標

出典:キリンホールディングス株式会社

キリンホールディングスは、従来の「連結配当性向40%以上」から方針を刷新し、

DOE(連結株主資本配当率)5%以上を目安とする新たな株主還元方針を導入しました。

この変更により、資本コストを意識したより安定的で透明性の高い配当体系を実現。

業績変動の影響を受けにくく、持続的な株主還元を可能にしています。

また、累進配当(減配しない方針)を明確に掲げ、長期投資家にとって信頼感のある方針転換となっています。

将来的には、利益成長が進めばDOE5%を上回る還元も視野に入っており、「配当を守る」から「資本効率を高めて育てる」方向への進化が感じられます。

投資ポイント

- DOE5%以上を掲げた明確な還元方針

- 従来の配当性向ベースからDOE基準へと移行し、資本コストを意識した透明性の高い還元を実現。

- 累進配当と組み合わせた「下支え力のある配当設計」が魅力です。

- ヘルスサイエンス分野の拡大

- 医薬・健康領域の強化により、飲料依存から脱却しつつある構造。

- 中長期の成長余地を確保した多角化戦略が進行中です。

- 海外事業による収益分散

- アジア市場を中心に、成長性のある地域で事業を展開。

- 円安環境も追い風となり、グローバル収益基盤の強化が進んでいます。

- 安定した営業キャッシュフロー

- 営業CFマージン10%超と高水準を維持。

- 高配当政策を支える実力値として、配当の持続力に安心感があります。

- 配当性向の高さと財務負担

- 直近では配当性向が約99%と高く、今後の増配余地は限定的。

- 利益成長が停滞すると、DOE維持のために利益圧迫リスクも考慮が必要です。

- 自己資本比率の低さ

- 35%前後とやや低水準。

- 海外投資や医薬事業拡大に伴うリスク管理が、今後の経営課題となります。

🌟おすすめ度(主観的評価):★★★☆☆(3.0)

国内飲料の安定収益に加え、医薬・ヘルスサイエンス分野の成長戦略を同時に進める、“攻守のバランスが取れた多角化企業”という印象です。

DOE5%以上を目安とする方針転換は、長期的な株主還元の信頼性を高めるもので、累進配当との組み合わせは、個人投資家にとっても心強い内容です。

一方で、配当性向が高止まりしており、積極的な増配にはやや慎重さが求められそうです。

それでも、減配しない方針と安定的な営業キャッシュフローを両立できている点は大きな魅力。

“高成長を狙う銘柄”というより、じっくりと配当を受け取りながら安定を重視する投資スタイルに向いた銘柄だと感じます。

長期で安心して持てる大型配当株として、ポートフォリオの中核に置きやすい存在です。

双日(2768)

双日は、自動車、資源、航空機、インフラなど幅広い分野を手がける総合商社です。

旧ニチメンと旧日商岩井の統合により誕生し、近年では航空機ビジネスや資源関連事業での強みを発揮。

多角的な事業構成を維持しつつ、堅調な利益成長と株主還元強化を続ける、中堅商社の中核的存在です。

株価情報

- 株価:4,842円

- 時価総額:1兆168億円

- PER:8.81倍

- PBR:1.0倍

- ROE:11.69%

- MIX係数:9.07

- 自己資本比率:31.4%

- 配当利回り:3.41%

- 配当性向:29.2%

- 累進配当:あり

- DOE採用:あり

- 株主優待:なし

- 連続増配年数:4年

- 減配回数:2回

- 増配率(1年/3年/5年/10年):11.1%/41.5%/76.5%/400.0%

- 営業CFマージン:-0.66%

- 配当残年数:18年

配当利回りは約3.4%と安定的で、ROEは11%台と高水準。

営業キャッシュフローが一時的にマイナスとはいえ、利益水準・財務体質ともに堅調です。

PBR1倍と割安感があり、バリュー・還元・成長のバランスが取れた商社株として注目できます。

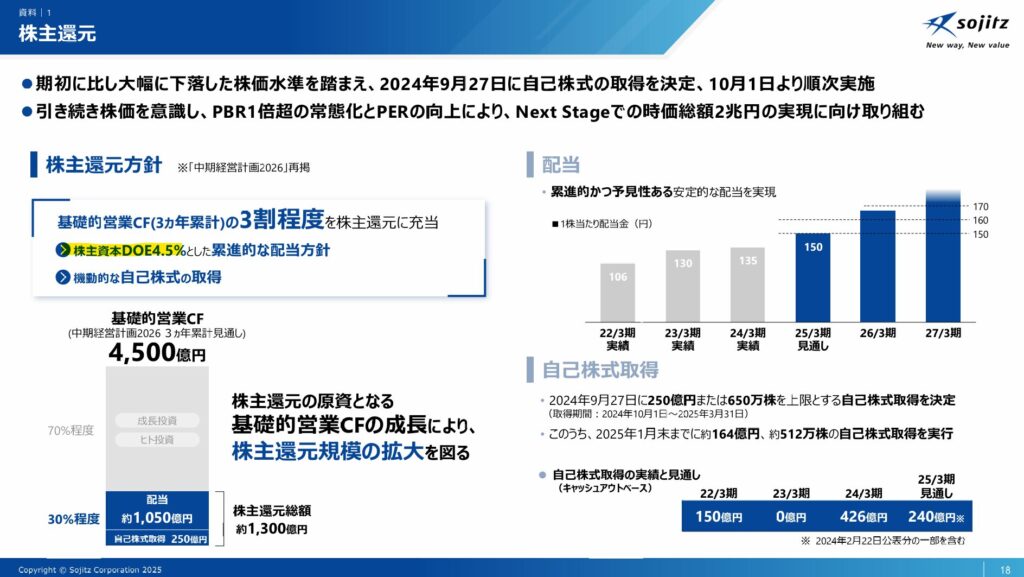

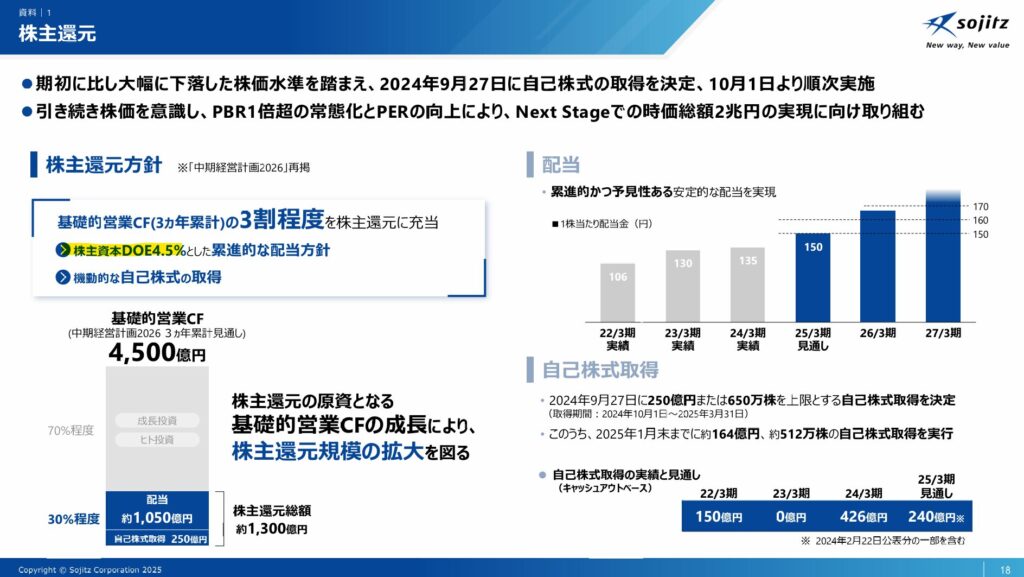

配当政策とDOE目標

出典:双日株式会社

双日は、株主資本DOE4.5%以上を目安とした累進的な配当方針を掲げています。

さらに、中期経営計画「中期経営計画2026」においては、基礎的営業キャッシュフロー(3か年累計)4,500億円のうち約3割を株主還元に充てる方針を明示。

このうち、約1,050億円を配当、約250億円を自己株取得に充当する計画で、安定配当に加えて株価対策も明確に実行しています。

投資ポイント

- DOE4.5%以上を掲げた株主還元方針

- 配当+自己株買いを組み合わせた総還元重視の方針を採用。

- キャッシュフロー成長を原資とする“安定かつ持続的な還元”が魅力です。

- 4年連続の増配継続

- 2022年以降は連続増配を継続中。

- 今後も累進的な配当を重視しており、長期保有でも安心感のある配当姿勢です。

- 高ROE・割安バリュエーション

- ROEは11%超、PER7倍台・PBR1倍と割安。

- 収益性と株価の評価ギャップが同時に魅力要素となっています。

- 成長CFの拡大による還元強化

- 中期経営計画で営業CFの増加を明確に位置づけ。

- 将来的な還元余地拡大が期待され、“株主還元規模の拡張余地”を内包しています。

- 営業CFマイナスの一時的影響

- 資源価格の変動や運転資金増による一時的なマイナスが発生。

- 投資負担の増大が長期化した場合、還元余力に影響するリスクもあります。

- 資源市況への依存度

- 資源価格や為替の変動に業績が左右されやすく、短期的な利益変動リスクは大手商社以上に残ります。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

高ROE・高配当・低PBRという“商社株らしい美味しいバランス”を保つ一銘柄。

特にDOE4.5%以上を明示した還元方針は、株主視点の意識が非常に高く、

自己株取得も積極的に行う姿勢から、“還元に誠実な商社”という印象を受けます。

営業CFが一時的にマイナスとなっている点は気になりますが、

中期計画で明確に還元方針が打ち出されているため、長期での配当・自社株買いの持続性には期待が持てる内容です。

大手5商社に比べると規模は控えめですが、株主還元に関してはむしろ積極的で、バリュエーション面でも妙味があると感じます。

「商社株の中でも堅実かつ株主志向の強い銘柄を選びたい」

そんな投資家にぴったりの中堅優良株だと思います。

野村不動産ホールディングス(3231)

野村不動産ホールディングスは、「プラウド」ブランドを代表とする分譲マンション事業の大手であり、不動産開発・投資・運用までを一貫して手がける総合不動産グループです。

住宅開発に加え、オフィス・物流施設・商業施設・都市再開発など、幅広い領域をカバー。

さらに不動産ファンド運用事業も拡大しており、市況変動を受けにくい安定収益構造を築いています。

株価情報

- 株価:966円

- 時価総額:8,865億円

- PER:11.07倍

- PBR:1.1倍

- ROE:10.39%

- MIX係数:12.29

- 自己資本比率:27.9%

- 配当利回り:3.73%

- 配当性向:39.2%

- 累進配当:なし

- DOE採用:あり

- 株主優待:なし

- 連続増配年数:13年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):21.4%/74.4%/112.5%/277.8%

- 営業CFマージン:-17.66%

- 配当残年数:19年

配当利回りは3.5%超と高水準で、13年連続増配・減配ゼロという安定的な実績が光ります。

営業CFは一時的にマイナスとなっているものの、配当性向39%・DOE4%下限という新方針のもと、配当持続力に一定の安心感があります。

ROE11%超・PBR1倍前後と、業績・株価ともにバランスの取れた中堅優良不動産株といえます。

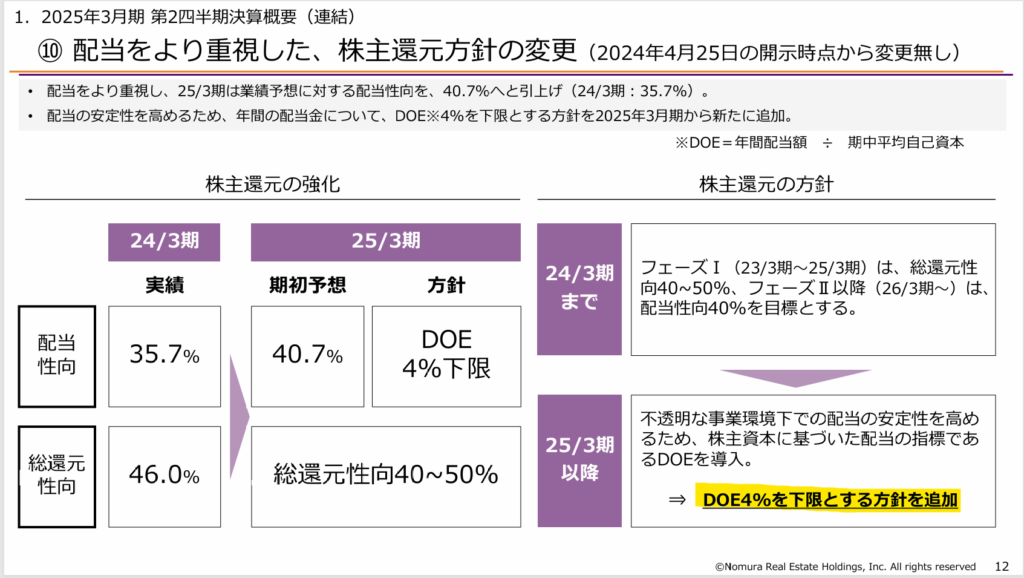

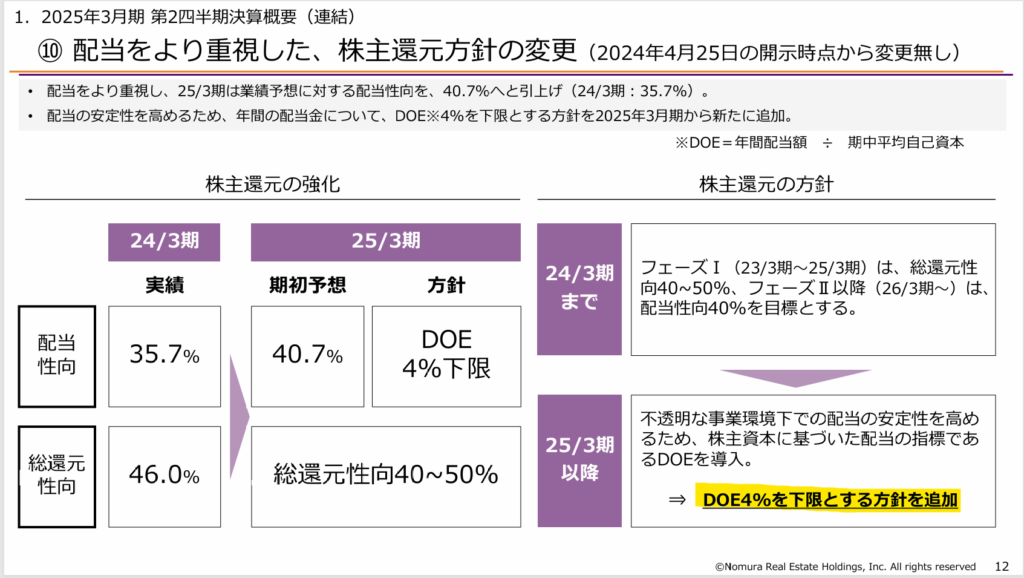

配当政策とDOE目標

出典:野村不動産ホールディングス株式会社

野村不動産HDは、2025年3月期より新たにDOE(株主資本配当率)4%を下限とする方針を導入しました。

これにより、従来の「配当性向40%目安」に加え、株主資本を基準とした安定的な配当基準が新たに設けられています。

総還元性向も40〜50%を維持しており、配当と自己株取得のバランスを取りつつ、景気変動に強い安定還元の枠組みを構築。

今後はフェーズⅡ(2026年3月期以降)に向けて、安定性と持続性を重視したDOE運用が継続される見通しです。

投資ポイント

- 13年連続増配・減配ゼロの実績

- 配当性向40%前後を維持しつつ、着実な増配を継続。

- 不動産業界では珍しい“累進的増配姿勢”を長年貫いています。

- DOE4%下限による安定還元方針

- 配当政策に資本基準を導入し、業績変動に左右されにくい仕組みを整備。

- 長期的な安定配当銘柄としての信頼性を高めています。

- ROE10%超と高い収益力

- 住宅・オフィス・物流施設などのバランス型ポートフォリオにより、市況の波を吸収しやすく、安定的な利益率を維持しています。

- ブランド力と都市開発ノウハウ

- 「プラウド」を中心に住宅ブランドの強みが浸透。

- 不動産開発から運用まで一気通貫の事業構造で、継続的なキャッシュ創出力があります。

- 営業キャッシュフローの一時的マイナス

- 開発投資や用地取得に伴う資金流出で一時的にCFが悪化。

- 長期的には収益化が見込まれるものの、資金繰りの動向には注視が必要です。

- 自己資本比率の低さ

- 不動産業界特有ではあるものの、財務レバレッジ依存度は高め。

- 金利環境の変化には注意を払う必要があります。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

13年連続増配という確かな実績に加え、DOE4%下限導入で「安定配当銘柄」として一段と磨きがかかった印象です。

不動産業界は景気に左右されやすいイメージがありますが、野村不動産は事業ポートフォリオが多角的で、住宅だけに依存しないバランスの良さが際立ちます。

営業CFがマイナスに振れている点は短期的な課題ですが、ブランド力・還元姿勢・増配実績の三拍子が揃った稀有な存在であり、

中長期で“着実に配当を積み上げたい投資家”にとって魅力的な選択肢だと感じます。

派手さよりも安定を重視した「堅実派インカム銘柄」として注目したい1社です。

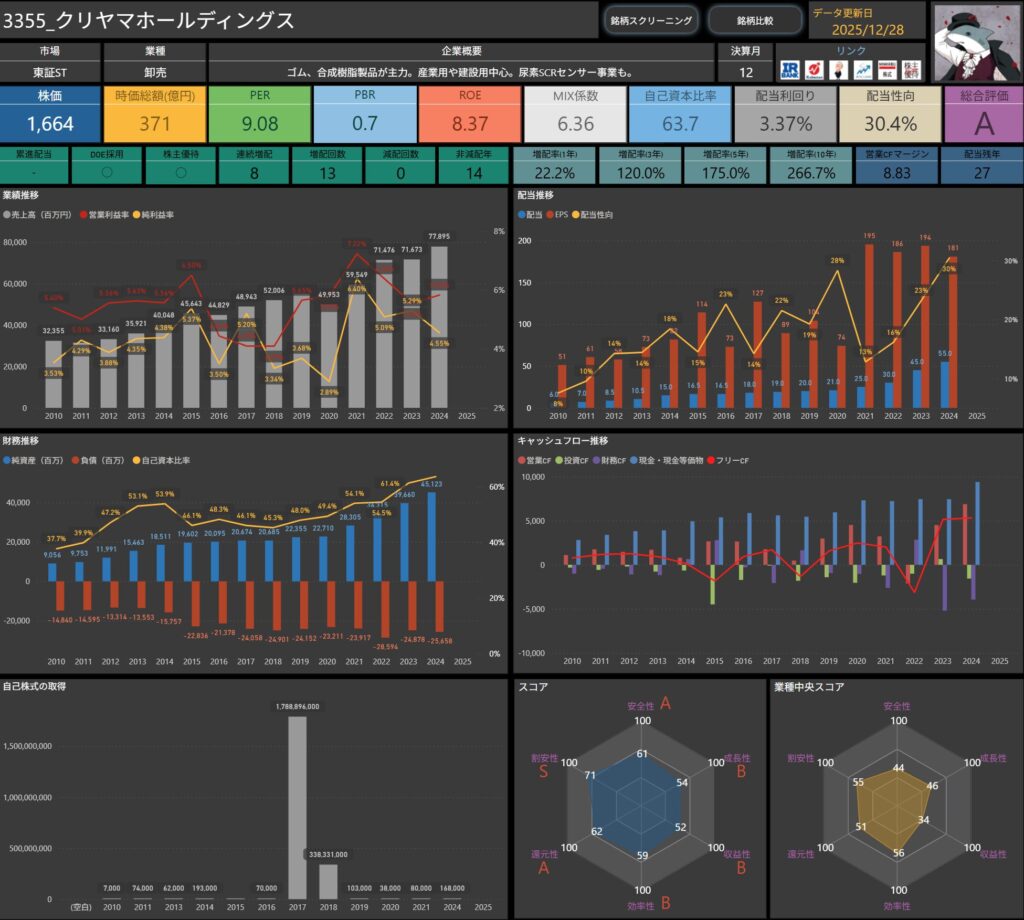

クリヤマホールディングス(3355)

クリヤマホールディングスは、ゴム・合成樹脂製品を中心に、産業資材や建設資材などを幅広く扱う専門商社です。

自動車部品や土木・建築関連資材のほか、近年は環境対応技術分野(尿素SCRセンサーなど)にも事業を拡大しており、社会インフラを支える確かな技術力と安定需要を背景に堅実な成長を続けています。

株価情報

- 株価:1,664円

- 時価総額:371億円

- PER:9.08倍

- PBR:0.7倍

- ROE:8.37%

- MIX係数:6.36

- 自己資本比率:63.7%

- 配当利回り:3.37%

- 配当性向:30.4%

- 累進配当:なし

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:8年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):22.2%/120.0%/175.0%/266.7%

- 営業CFマージン:8.83%

- 配当残年数:27年

配当利回りは3%台前半ながら、8年連続増配・減配ゼロという安定的な実績が魅力です。

PER9倍・PBR0.7倍と割安感が強く、自己資本比率63%超の健全な財務体質も評価ポイント。

営業キャッシュフローが安定的に黒字を維持しており、中小型株の中では配当の持続力・安定性ともに高水準といえます。

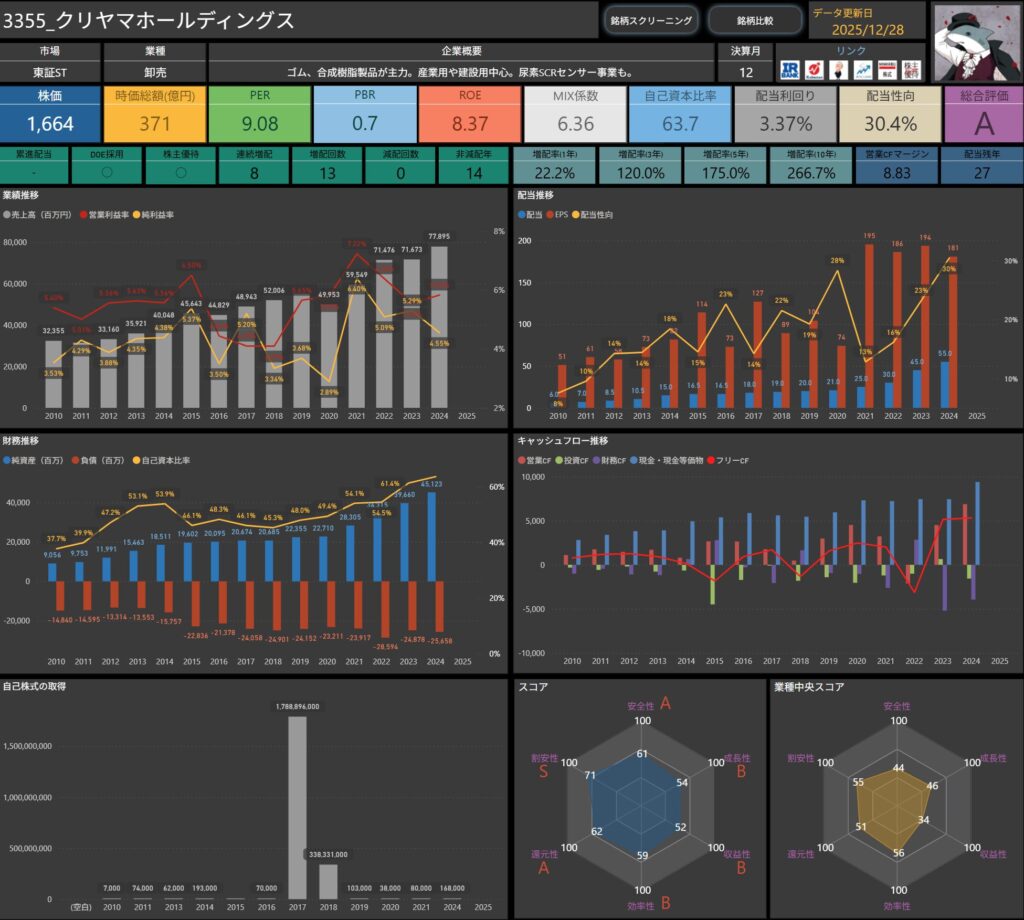

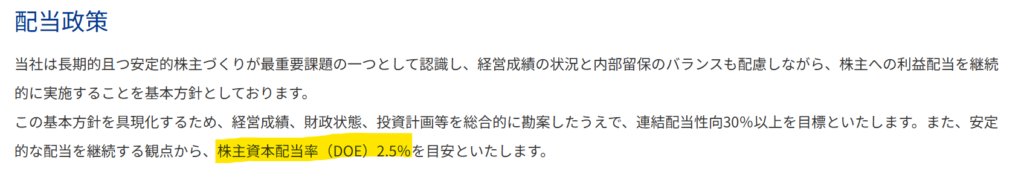

配当政策とDOE目標

出典:クリヤマホールディングス株式会社

クリヤマホールディングスは、長期的・安定的な株主還元を経営の最重要課題の一つに掲げています。

基本方針として、連結配当性向30%以上を目標としつつ、財務状況や投資計画を総合的に勘案。

さらに、株主資本配当率(DOE)については2.5%を目安と定め、景気変動に左右されにくい安定的な配当を目指しています。

この方針のもと、8期連続で増配を実現しており、配当残年数27年という長期的な余力も確保。

中小型企業ながら、DOE導入による還元安定化の流れに乗る“堅実派銘柄”として注目されます。

投資ポイント

- DOE2.5%を目安とした安定還元方針

- 明確な下限を設けており、景気変動局面でも一定の配当を維持する姿勢が見られます。

- “守りのDOE導入企業”として、安定志向の投資家に向く設計です。

- 8年連続の増配実績と財務健全性

- 自己資本比率60%超、営業CFも黒字。

- 中小型ながら増配を続ける余力をしっかり確保しています。

- 割安なバリュエーション

- PER・PBRともに低水準で、配当+株価の両面からリターンが狙いやすい状況。

- 地味ながら安定感のある“堅実配当株”です。

- 幅広い需要に支えられる安定事業構造

- 建設・インフラ・自動車といった底堅い市場が主軸。

- 外部環境に左右されにくい、中長期で持ちやすい事業ポートフォリオを形成しています。

- 景気連動セクターの影響

- 建設・産業用資材など、景気後退期には需要減の影響を受ける可能性があります。

- 業績変動リスクを把握しつつ、中長期目線での保有が前提となります。

- 配当方針は保守的

- DOE2.5%目安と他社(3〜5%)に比べて低めの設定。

- ただし、これは安定配当を重視した“守りの設計”とも捉えられます。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

中小型株の中では屈指の安定配当企業。

財務体質が極めて健全で、PER・PBRの割安感も強く、「高すぎないが確実に増やしていく」という慎重な経営姿勢が好印象です。

DOE2.5%という控えめな基準も、逆に安定志向の投資家には安心材料であり、増配実績・配当残年数・キャッシュフローのバランスを見ても、

“じっくり育てるタイプの配当株”としてポートフォリオに加えやすい銘柄です。

派手さよりも信頼性を重視した堅実なインカム株を探している方にぴったりの一社だと思います。

積水化学工業(4204)

積水化学工業は、住宅・環境インフラ・高機能プラスチックの3事業を柱とする総合化学メーカーです。

ユニット型住宅「セキスイハイム」やライフライン素材、高機能樹脂製品などを手がけ、

暮らしを支える“社会インフラ型”の事業ポートフォリオを築いています。

医療・環境分野にも注力しており、景気の波を受けにくい安定収益構造が強みです。

株価情報

- 株価:1,796円

- 時価総額:3,867億円

- PER:12.58倍

- PBR:1.0倍

- ROE:7.28%

- MIX係数:12.20

- 自己資本比率:66.9%

- 配当利回り:4.01%

- 配当性向:54.9%

- 累進配当:なし

- DOE採用:あり

- 株主優待:なし

- 連続増配年数:15年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):55.6%/150.0%/233.3%/400.0%

- 営業CFマージン:4.94%

- 配当残年数:23年

15年連続増配・減配ゼロと、国内メーカーの中でも屈指の安定実績を誇ります。

配当利回りは4%前後とと高水準で、DOE3%以上・配当性向40%以上というバランス型の株主還元を継続。

営業CFも安定的に黒字で、財務健全性・配当持続性ともに高水準を維持しています。

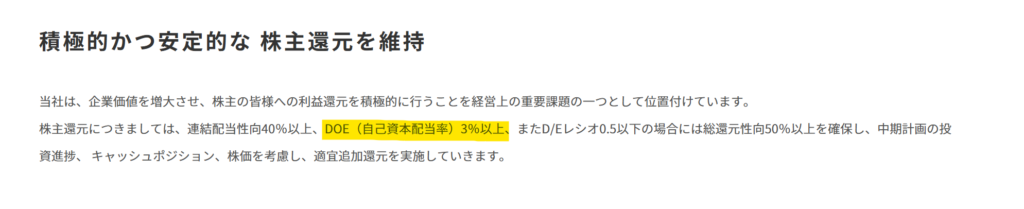

配当政策とDOE目標

出典:積水化学工業株式会社

積水化学工業は、株主への利益還元を経営の重要課題のひとつとして位置づけています。

配当方針としては、連結配当性向40%以上、DOE(自己資本配当率)3%以上を基準に設定。

さらに、財務健全性を示すD/Eレシオが0.5以下の場合は総還元性向50%以上を確保する方針を明示しています。

このように、状況に応じて柔軟かつ株主フレンドリーな還元を行う姿勢が特徴です。

また、キャッシュポジションと投資バランスを適切に管理し、安定した中期的な増配を続ける体制を確立。

長期保有での“安心して受け取れる配当”を目指す企業方針が明確です。

投資ポイント

- 15年連続増配・減配ゼロの安定性

- 長期にわたる増配実績は、国内メーカーの中でもトップクラスの信頼性を誇ります。

- 累進配当方針こそ掲げていませんが、事実上の“実質累進配当銘柄”といえる内容です。

- DOE3%以上+配当性向40%の明確な基準

- 景気や業績の変動にも対応できる二本柱の還元方針を採用。

- DOE基準により、資本効率を意識した安定配当が期待されます。

- 高い財務健全性とキャッシュフロー

- 自己資本比率60%超、営業CFマージン9%台と極めて安定的な資金基盤を確保。

- 長期的な配当継続の裏付けとなっています。

- 社会貢献性の高い事業構造

- 環境・医療・住宅といった社会インフラ分野に強み。

- ESGの観点からも長期保有に適した“安心銘柄”です。

- 住宅事業は景気の影響を受けやすい

- 新設住宅着工数や政策動向によって変動が生じるため、短期的な業績ブレには注意が必要です。

- 利益率はやや控えめ

- 高ROEではあるものの、同業他社と比べると成長ドライバーの伸びは緩やか。

- 安定性重視ゆえ、株価上昇トレンドは穏やかです。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

「安定」「誠実」「堅実」という言葉がぴったりの企業。

15年連続増配に加え、DOE3%以上を掲げる方針からも、長期的な株主還元への揺るぎない姿勢が感じられます。

配当利回りこそ突出して高くはありませんが、持続性・信頼性・ESG性のすべてが揃った“守りの優良配当株”といえますね。

中長期で配当を受け取りながら、社会貢献と安定成長を両立した企業を応援したい投資家に、非常に相性の良い一社だと感じます。

日本ゼオン(4205)

日本ゼオンは、合成ゴムや高機能材料を主力とする化学メーカーで、古河グループに属しています。

特に耐油性・耐熱性に優れた特殊ゴムでは世界トップクラスのシェアを誇り、自動車やエレクトロニクスなど幅広い産業を支える存在です。

また、環境対応型素材や光学フィルム分野など、今後の成長が期待される分野にも積極的に展開しています。

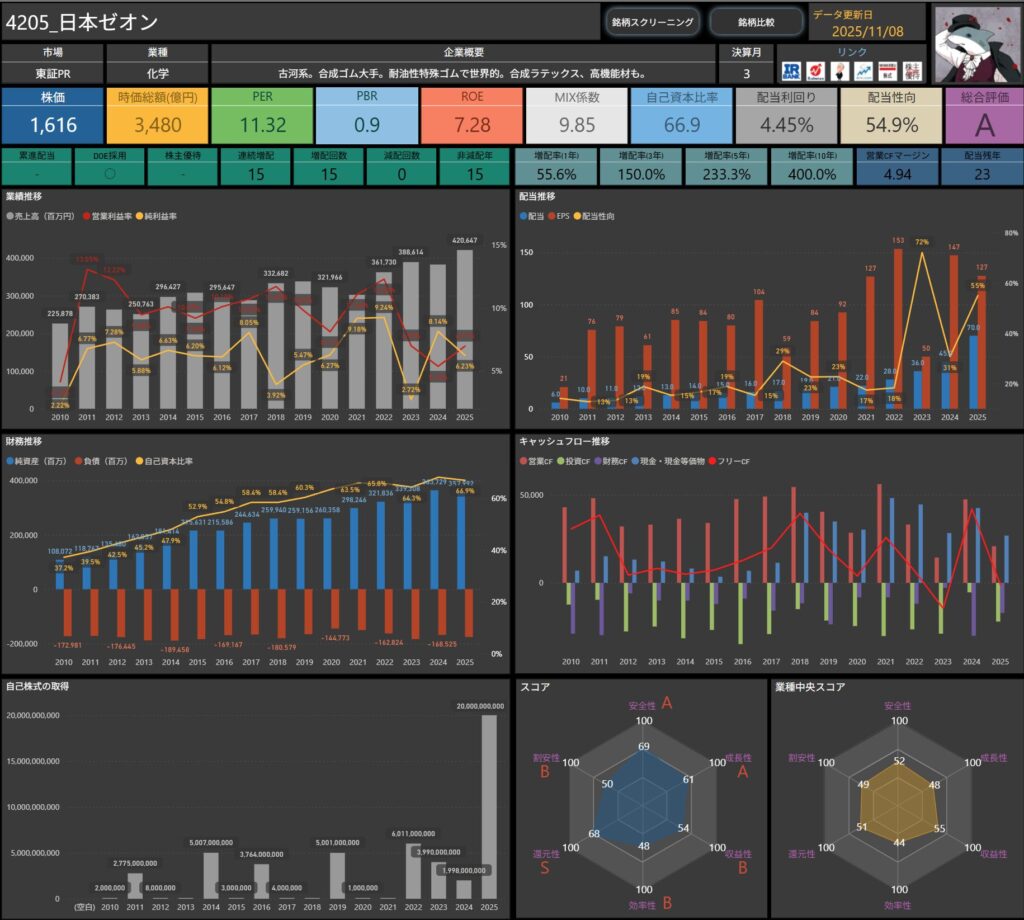

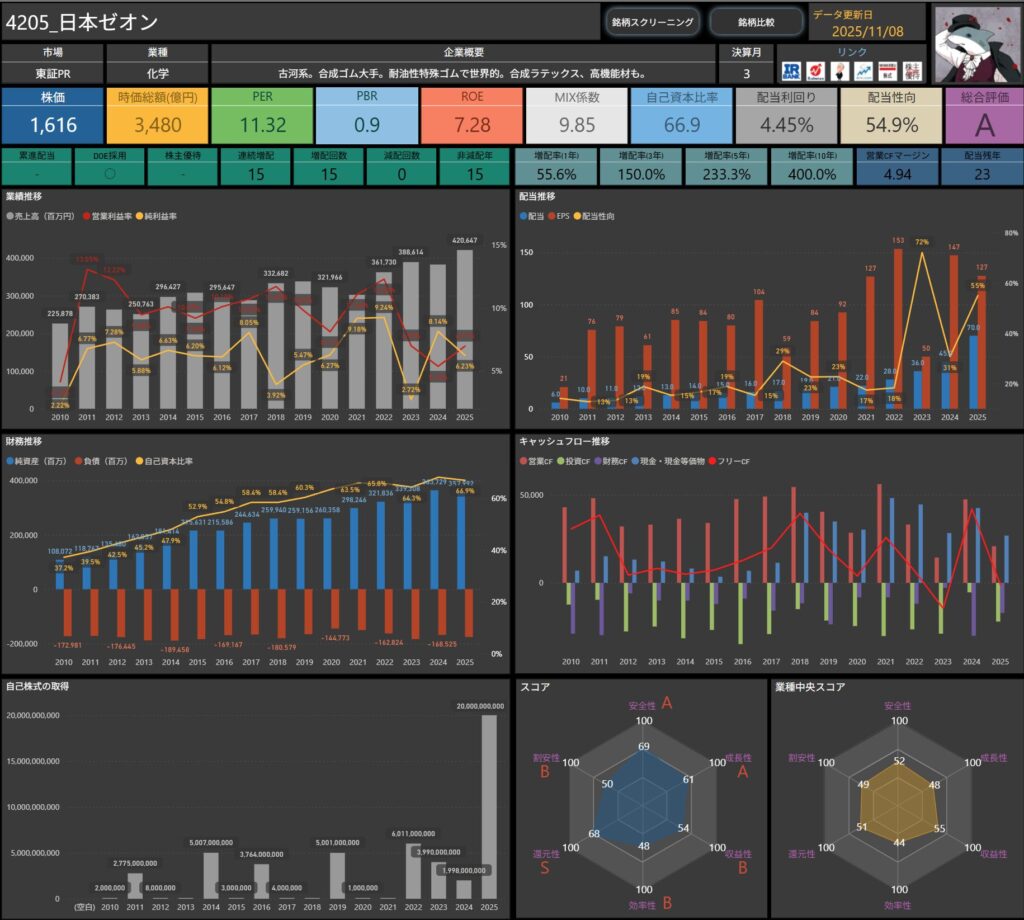

株価情報

- 株価:1,616円

- 時価総額:3,480億円

- PER:11.32倍

- PBR:0.9倍

- ROE:7.28%

- MIX係数:9.85

- 自己資本比率:66.9%

- 配当利回り:4.45%

- 配当性向:54.9%

- 累進配当:なし

- DOE採用:あり

- 株主優待:なし

- 連続増配年数:15年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):55.6%/150.0%/233.3%/400.0%

- 営業CFマージン:4.94%

15年連続増配を継続しており、配当利回り4%台後半と高水準。

配当性向は50%前後とバランスが取れており、財務基盤も極めて健全です。

ROEは7%台と控えめながら、自己資本比率66%超の安定感と継続的なキャッシュ創出力で、長期的な安定配当が期待できます。

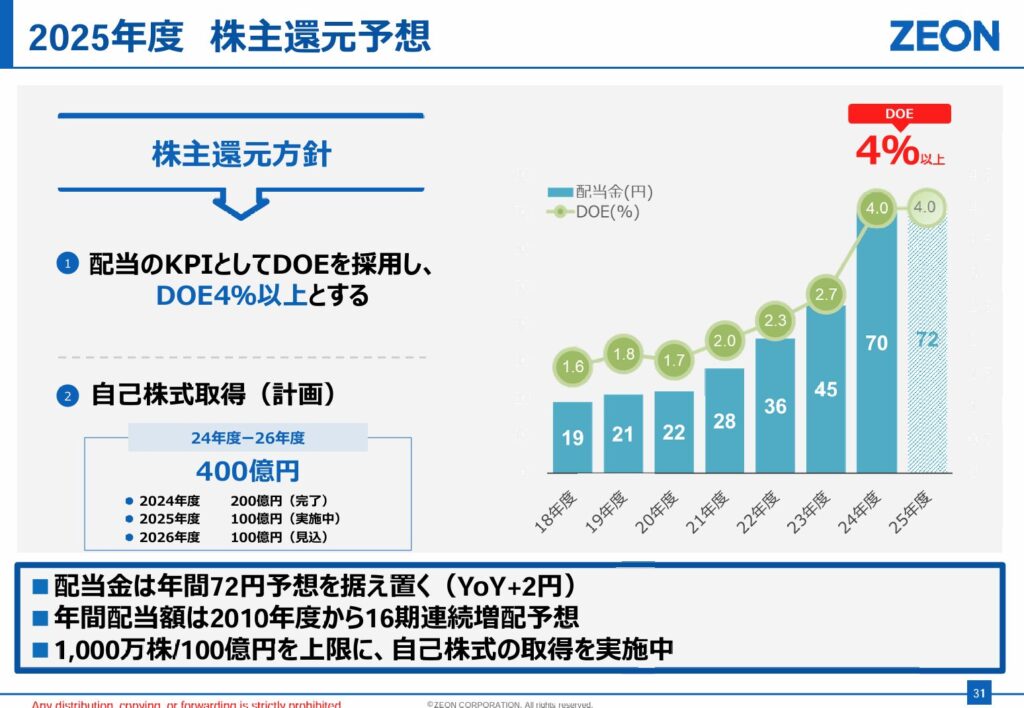

配当政策とDOE目標

出典:日本ゼオン株式会社

日本ゼオンは、DOE(株主資本配当率)4%以上を配当のKPIとして設定しています。

配当性向の変動に左右されず、株主資本に対して安定した還元を行う方針で、配当のブレを抑えつつ長期的な成長を重視したスタンスです。

また、2025年度までの中期計画においては、年間配当72円を目安とし、自己株式取得総額400億円(2024〜2026年度)の実施を計画。

16期連続の増配を見込みつつ、還元と成長の両立を目指す姿勢が明確です。

投資ポイント

- 15年連続増配・減配ゼロの実績

- 長期にわたり安定的な増配を継続し、景気変動にも強い配当方針を貫いています。

- 高配当株としての信頼性が極めて高い企業です。

- DOE4%以上の明確な基準を設定

- 業績のブレに左右されず、資本基準で安定した配当を実現。

- 長期保有の安心感を支える還元方針です。

- 高い財務健全性と安定CF

- 自己資本比率66.9%と堅実な財務体質を維持。

- 営業CFも黒字を継続しており、持続的な還元の裏付けとなっています。

- 光学・高機能樹脂など成長分野にも注力

- 特殊ゴムに次ぐ新事業の拡大が進行中。

- 将来的な収益基盤の多様化と還元の持続性が期待されます。

- 原材料高・為替変動の影響

- 石化製品を主原料とするため、原油価格や為替の変動により収益が振れやすい点には留意が必要です。

- ROEが7%台と中位水準

- 収益性のさらなる改善が今後の課題。

- 高付加価値分野の拡大や効率改善による底上げが求められます。

🌟おすすめ度(主観的評価):★★★★★(5.0)

15年連続増配・高配当・安定財務。

そのすべてがバランスよく整った、長期投資の理想形ともいえる銘柄です。

DOE4%以上という明確な方針に支えられた安定還元は信頼性が高く、

自己株式取得の実施も含めて、株主を重視する姿勢が際立ちます。

短期的な値動きよりも、“安定して配当を受け取り続ける”喜びを味わいたい投資家に最適な1社。

堅実でありながら将来の成長余地も持つ、“守りと攻めの両立銘柄”といえます。

ニチリン(5184)

ニチリンは、自動車用ホースで高いシェアを誇る独立系メーカーです。

特に二輪車向けの油圧ブレーキホースで国内外に強みを持ち、アジアを中心にグローバルな販売網を展開。

自動車の安全性を支える重要部品メーカーとして、着実な成長を続けています。

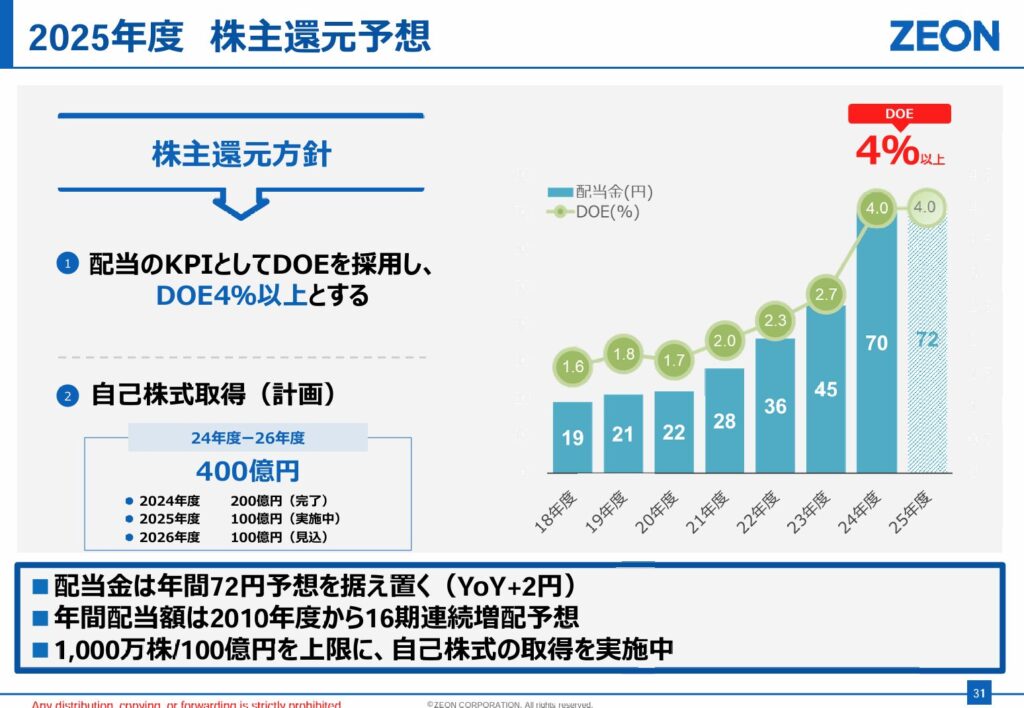

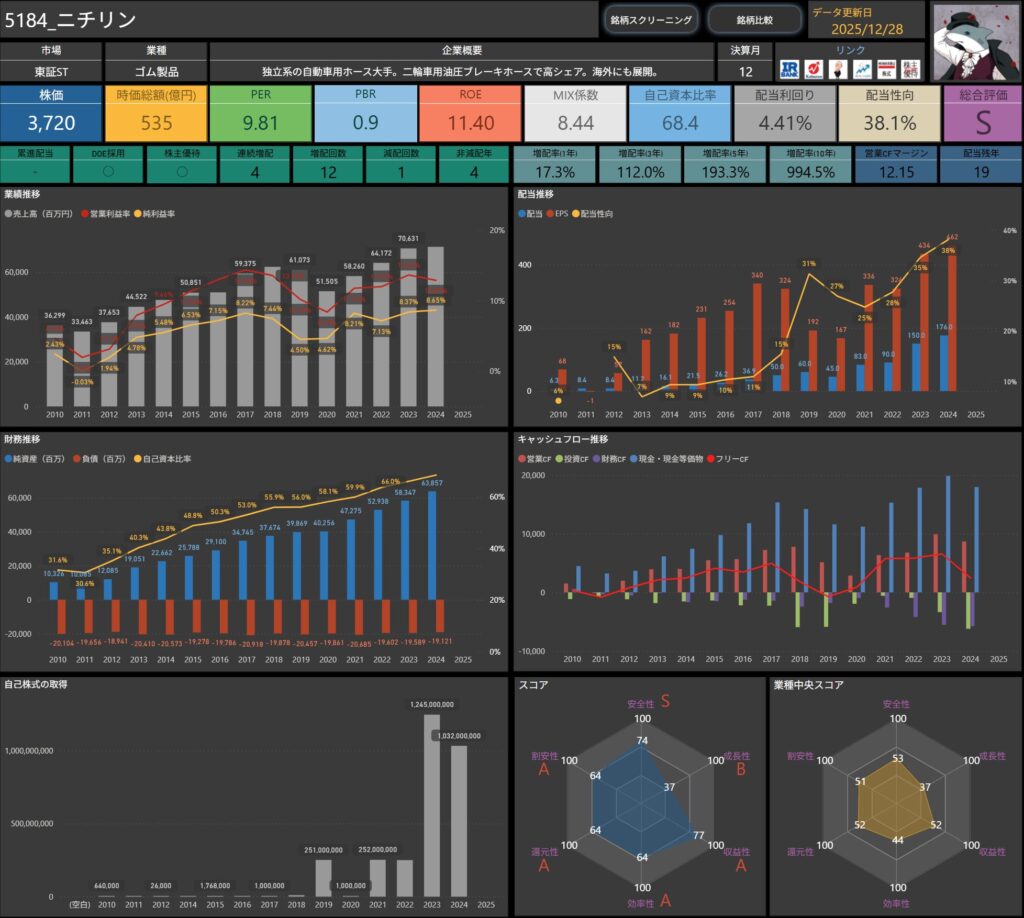

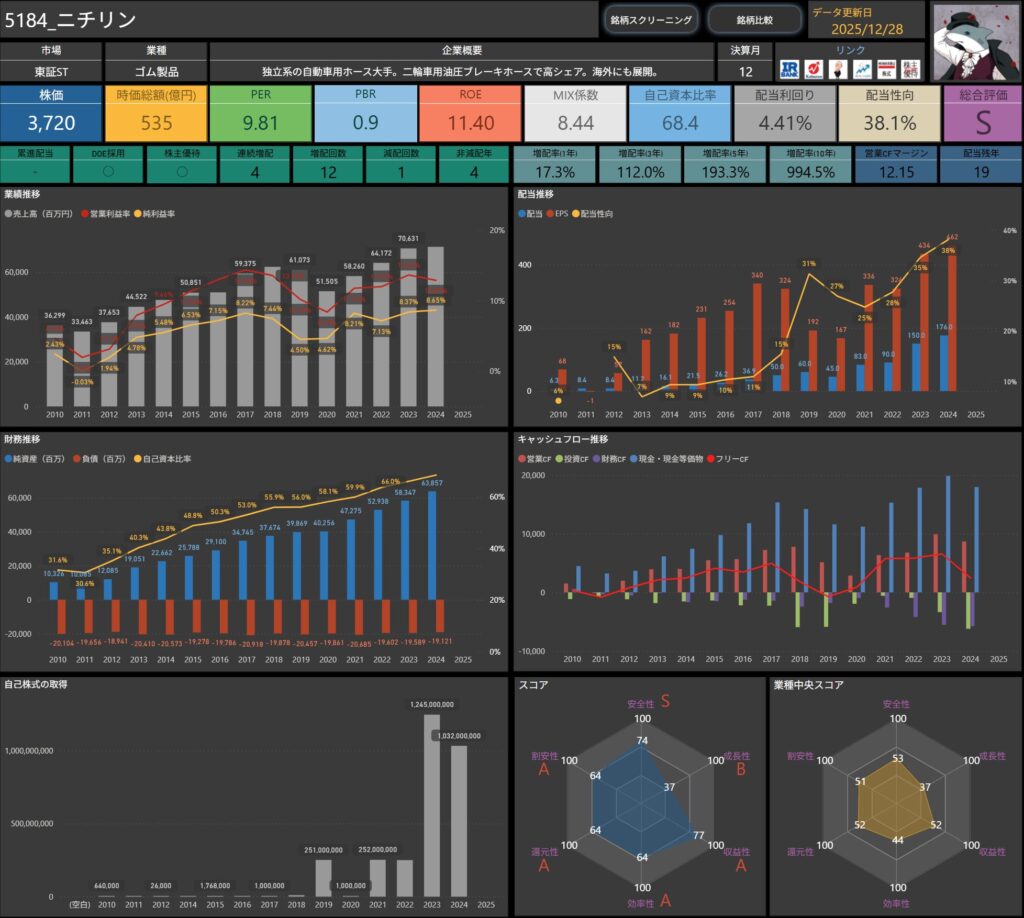

株価情報

- 株価:3,720円

- 時価総額:535億円

- PER:9.81倍

- PBR:0.9倍

- ROE:11.40%

- MIX係数:8.44

- 自己資本比率:68.4%

- 配当利回り:4.41%

- 配当性向:38.1%

- 累進配当:なし

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:4年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):17.3%/112.0%/193.3%/994.5%

- 営業CFマージン:12.15%

- 配当残年数:19年

ROE11%超・自己資本比率68%台と、収益性・健全性のバランスが良好です。

営業CFマージンも11%を超え、安定したキャッシュ創出力を背景に着実な増配を継続。

10年で約10倍の増配実績を持ち、実力派の高配当銘柄として存在感を高めています。

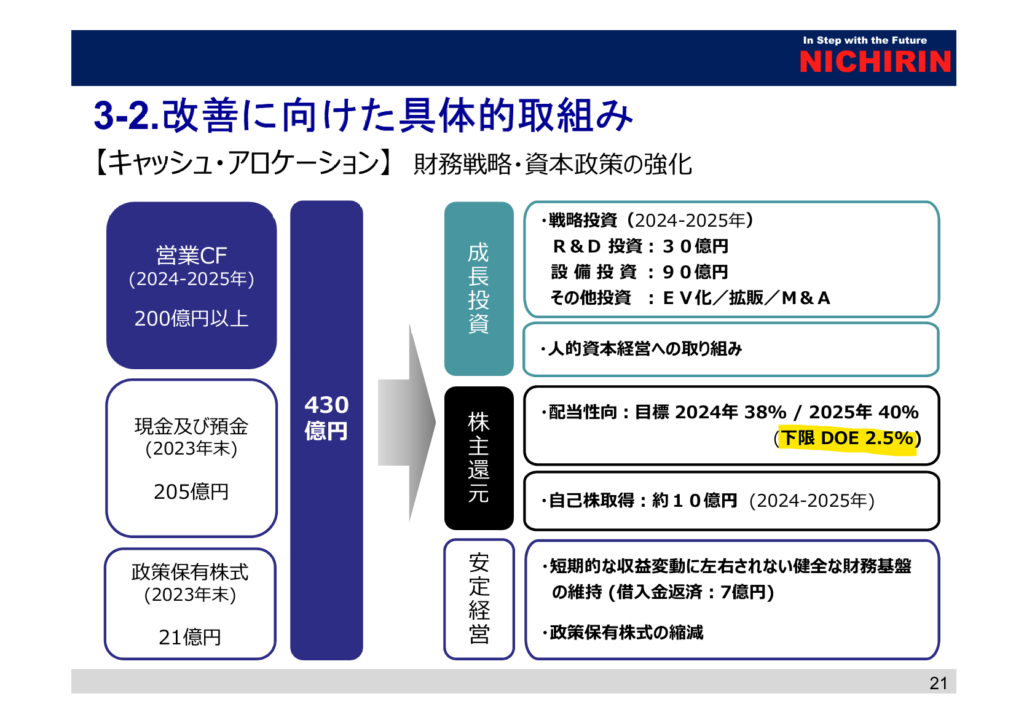

配当政策とDOE目標

出典:株式会社ニチリン

ニチリンは「株主還元と財務健全性の両立」を掲げ、資本効率を意識した経営を推進しています。

2024年の配当性向目標は38%、2025年には40%を見込み、DOE2.5%を下限とする方針を明示。

営業CFで得た資金を研究開発・設備投資に振り向けつつ、自己株式取得(約10億円)も実施予定です。

成長投資と株主還元をバランスさせた、実務的で安定感のあるキャッシュアロケーションが特徴です。

短期的な利益変動に左右されず、長期的な視点で還元を積み上げる姿勢が評価できます。

投資ポイント

- DOE2.5%を下限とする明確な還元方針

- 安定配当を重視しつつDOE目標を明示しており、資本効率と還元姿勢の両面で評価できる方針です。

- 自社株買いも積極的で、株主視点の経営が浸透しています。

- 高い財務健全性と安定収益基盤

- 自己資本比率は68%超。借入依存度が低く、外部環境に左右されにくい構造です。

- 営業CFも安定しており、景気変動に強いビジネスモデルを維持しています。

- 着実な増配実績と持続性

- 4年連続で増配を継続し、増配率も高水準。

- 今後も配当性向40%台を維持しながら、緩やかな増配が続く可能性があります。

- 海外市場・EV分野での成長余地

- アジアを中心に海外拠点を拡大し、EV化対応部品の開発も進行中。

- 安定収益と将来性のバランスが取れた展開です。

- 自動車業界依存リスク

- 主力製品が自動車関連であるため、需要動向や為替の影響を受けやすい点には留意が必要です。

- 投資フェーズによる収益効率の変動

- 成長投資の拡大により、一時的にROEなど効率指標がぶれる可能性もあります。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

ニチリンは、実力に裏打ちされた安定感のある高配当株です。

派手さはないものの、財務・キャッシュフロー・還元方針の三拍子がそろった堅実経営が魅力。

特にDOE下限設定や自己株取得など、株主視点の姿勢がしっかり根づいています。

自動車関連銘柄の中でも「守りと攻めのバランス」が取れており、長期でじっくり保有したいタイプです。

市場環境に左右されにくく、安定的に配当を受け取りながら企業の着実な成長を享受できる一社だと感じます。

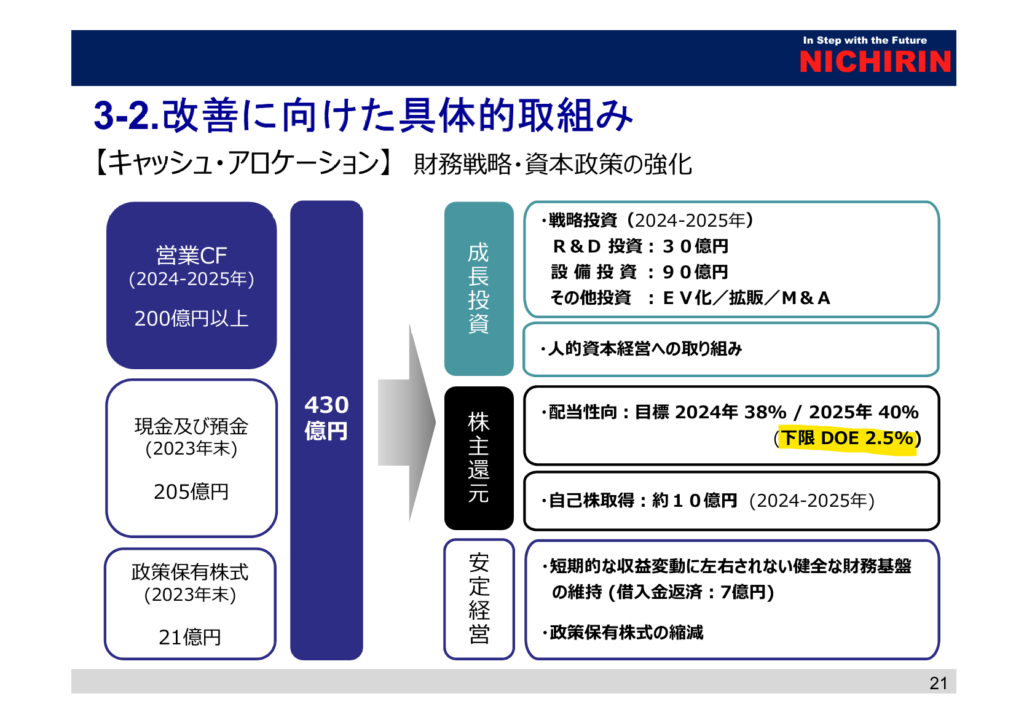

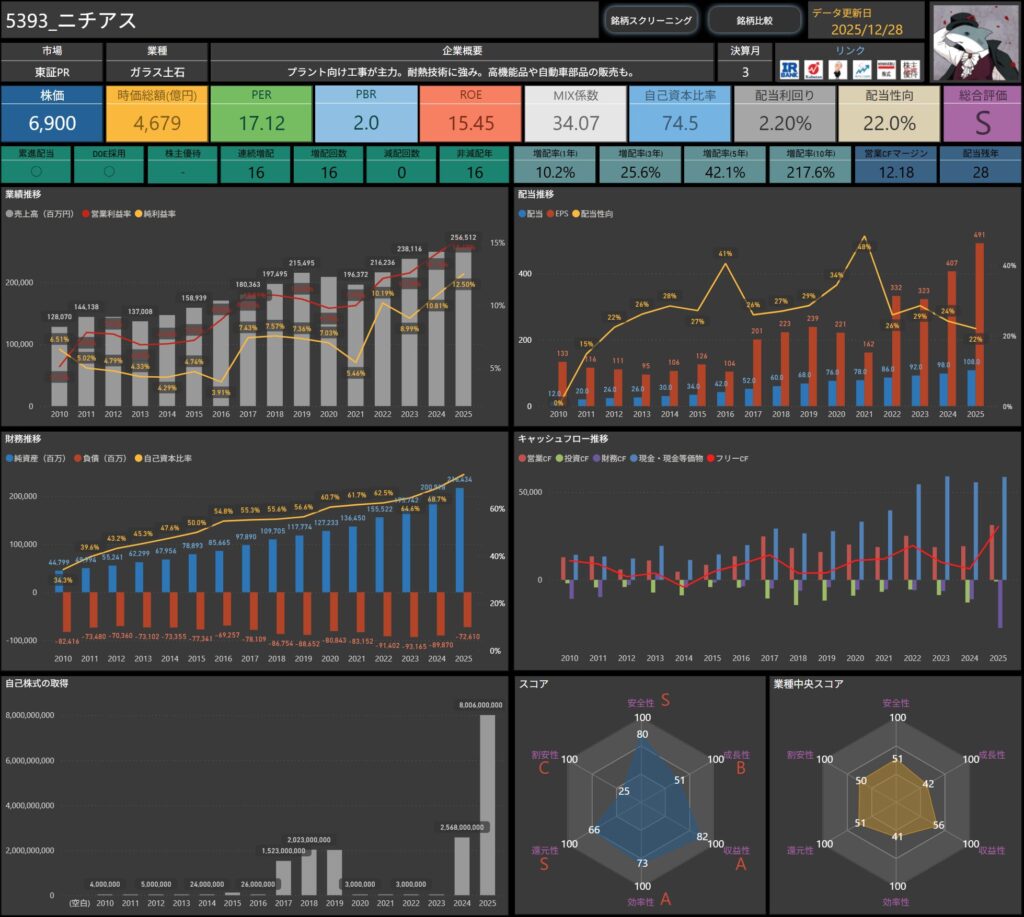

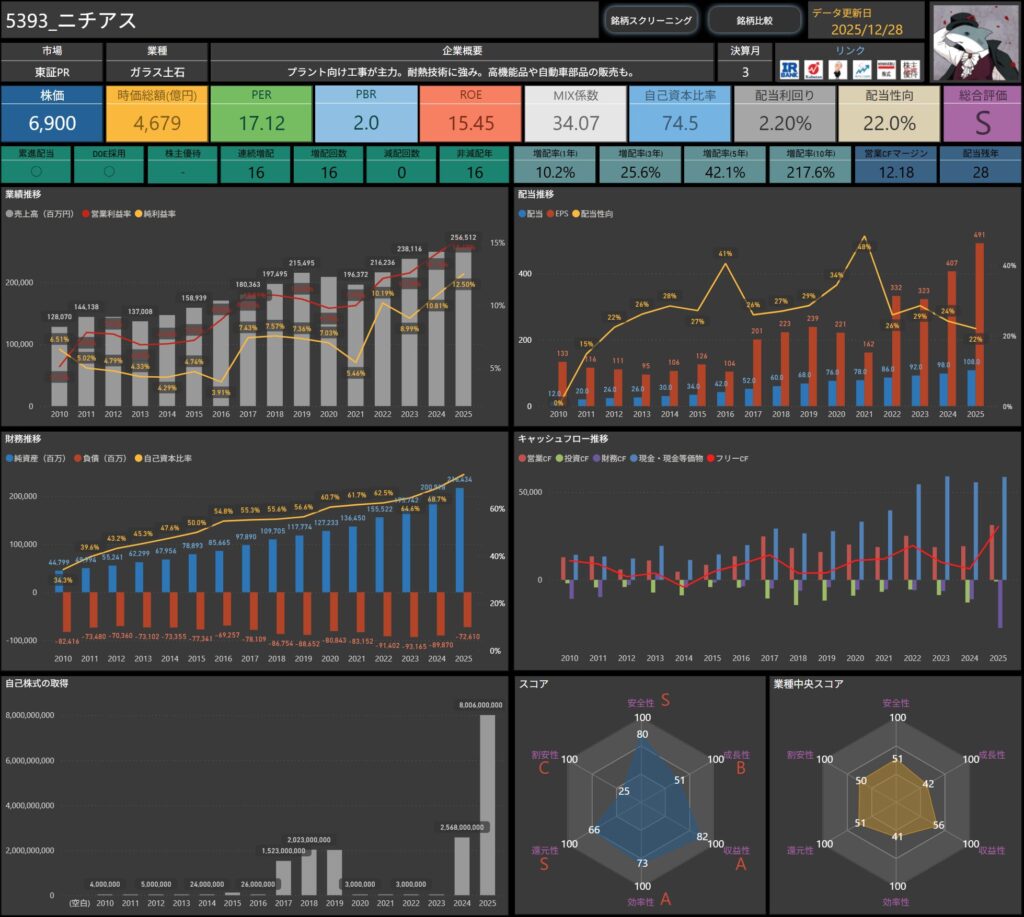

ニチアス(5393)

ニチアスは、断熱・耐熱・防音といった高機能素材の分野で国内トップクラスの技術を持つ企業です。

プラント向け工事を主力としつつ、自動車部品や産業資材など幅広い分野へ展開。

熱を扱う現場を支える“縁の下の力持ち”的な存在として、安定した需要を確保しています。

耐熱技術を核にした製品群はエネルギー・化学・自動車など多様な業界に貢献しており、景気に左右されにくい安定収益構造が強みです。

株価情報

- 株価:6,900円

- 時価総額:4,679億円

- PER:17.12倍

- PBR:2.0倍

- ROE:15.45%

- MIX係数:34.07

- 自己資本比率:74.5%

- 配当利回り:2.20%

- 配当性向:22.0%

- 累進配当:あり

- DOE採用:あり

- 株主優待:なし

- 連続増配年数:16年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):10.2%/25.6%/42.1%/217.6%

- 営業CFマージン:12.18%

- 配当残年数:28年

ROE15%台と収益力が高く、自己資本比率74%超の強固な財務基盤を持ちます。

配当性向は22%と控えめで、増配余地を残したバランス設計。

16年連続増配・減配ゼロという実績は、安定したキャッシュフローの裏づけです。

営業CFマージンも12%台と優秀で、堅実な資金運営が続いています。

配当政策とDOE目標

出典:ニチアス株式会社

ニチアスは、株主への利益還元を経営の重要課題と位置づけ、2023年3月期第2四半期からDOE3.5%以上を目安とする方針を掲げています。

累進配当を基本に、利益成長に合わせた増配を実施する方針で、安定配当と持続的な株主還元の両立を図っています。

配当性向がまだ22%と低く、今後も配当水準を引き上げる余力を十分に残している点も注目です。

長期的に見れば、堅実経営の中で還元強化を進める“安定成長型”の企業といえます。

投資ポイント

- DOE3.5%以上を掲げる明確な還元方針

- 株主還元を数値で明示し、累進配当方針を併用。

- 安定配当を軸にしながらも、利益成長に応じて着実に還元を高める姿勢が見られます。

- 高い財務健全性と強い収益力

- 自己資本比率74%超・ROE15%台と、財務の安定性と収益性を両立。

- 借入依存度も低く、外部環境に左右されにくい堅実な体制です。

- 16年連続増配という信頼の実績

- 減配ゼロ・着実な増配を続けており、長期投資に安心感があります。

- 配当性向が低いため、今後の還元強化余地も十分です。

- 耐熱・断熱技術を核とした多角展開

- 火力発電・化学プラント・自動車など複数業界で需要を確保。

- 景気変動の影響を受けにくい、分散型のビジネスモデルを築いています。

- 成熟産業中心による成長スピードの緩やかさ

- 主力分野が成熟市場であり、大幅な売上成長を狙うフェーズではありません。

- 利回りの控えめさ

- 配当利回りは2%台と高配当株としては目立たない水準。

- ただし、DOE方針による中長期の増配期待は十分にあります。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

ニチアスは、財務健全性・収益性・配当の継続力を兼ね備えた堅実な企業です。

DOE3.5%方針の明確化により、長期的な還元強化への期待が高まります。

利回り自体は控えめながら、減配ゼロ・16年連続増配という実績が信頼を裏打ちしています。

派手な成長ではなく、着実な利益成長と安定配当を両立する“守りの優良株”という位置づけです。

ポートフォリオの安定枠として長期保有を検討したい銘柄といえますね。

ジーテクト(5970)

ジーテクトは、ホンダ系の自動車骨格部品メーカーです。

プレス加工を中心に軽量・高剛性を実現する車体構造部品を製造し、国内外の自動車メーカーに供給しています。

グローバル拠点を広く展開し、北米・欧州・アジアなど世界各地で生産体制を強化。

EV化や環境対応の波にも対応できる技術力を背景に、安定した成長を続けています。

株価情報

- 株価:1,970円

- 時価総額:865億円

- PER:8.43倍

- PBR:0.4倍

- ROE:6.39%

- MIX係数:3.46

- 自己資本比率:61.6%

- 配当利回り:4.57%

- 配当性向:30.1%

- 累進配当:あり

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:14年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):29.9%/55.4%/81.3%/262.5%

- 営業CFマージン:6.64%

- 配当残年数:42年

PER・PBRともに割安水準で、バリュエーション面からも魅力があります。

配当利回りは4.5%超と高く、14期連続の増配実績が信頼感を支えています。

ROEは6%台ながら、財務基盤は安定しており、長期の配当維持に十分な余力を確保しています。

配当政策とDOE目標

出典:株式会社ジーテクト

ジーテクトは、持続的な成長と企業価値向上を重視し、安定的かつ継続的な株主還元を経営方針に掲げています。

2025年3月期から配当性向30%以上を目標とし、さらに2031年3月期にDOE3.0%の達成を目指す中期方針を明示。

年間2回(中間・期末)の配当を基本とし、安定配当を維持しながら増配を続ける姿勢を明確にしています。

業績動向に応じて柔軟な還元を行う方針で、長期的なインカム収入を重視する投資家にとって魅力的な設計です。

投資ポイント

- DOE3.0%を掲げる長期的な還元方針

- 2031年までの明確な目標を定め、還元強化に向けたロードマップを提示。

- 配当性向30%以上を維持し、安定配当を中核にした長期還元モデルを構築しています。

- 高配当利回りと連続増配実績

- 14年連続の増配を継続し、減配ゼロ。

- 利回り4.5%台の高配当と実績の両立が安心感をもたらします。

- 割安なバリュエーション

- PBR0.4倍・PER8倍台と、株価指標面での割安感が際立ちます。

- 業績安定と還元姿勢を考慮すれば、配当利回りを基準にした投資妙味は高めです。

- グローバル展開による収益基盤の分散

- 海外生産比率が高く、地域ごとの景気変動を吸収しやすい構造。

- EVシフト対応など、新技術投資にも余力を残しています。

- ROE水準の低さ

- 収益効率はまだ発展途上で、DOE目標との整合を高めることが今後の課題です。

- 自動車業界依存リスク

- 景気後退や原材料価格の上昇、為替変動の影響を受けやすい業界構造にあります。

🌟 おすすめ度(主観的評価):★★★★☆(4.5)

ジーテクトは、割安さと安定還元力を兼ね備えた堅実な高配当株です。

PER8倍台・PBR0.4倍と指標面では依然として低位にあり、長期投資家には魅力的なエントリーポイント。

一方で、ROEや営業CFマージンに改善余地が残るため、配当以外の成長期待はやや限定的です。

ただしDOE3%目標と配当性向30%超の方針からも、還元の持続性は極めて高く、減配リスクが小さいのが特長。

中長期で「安定的なインカムリターン」を重視する投資家にとって、非常に信頼感のある1銘柄といえます。

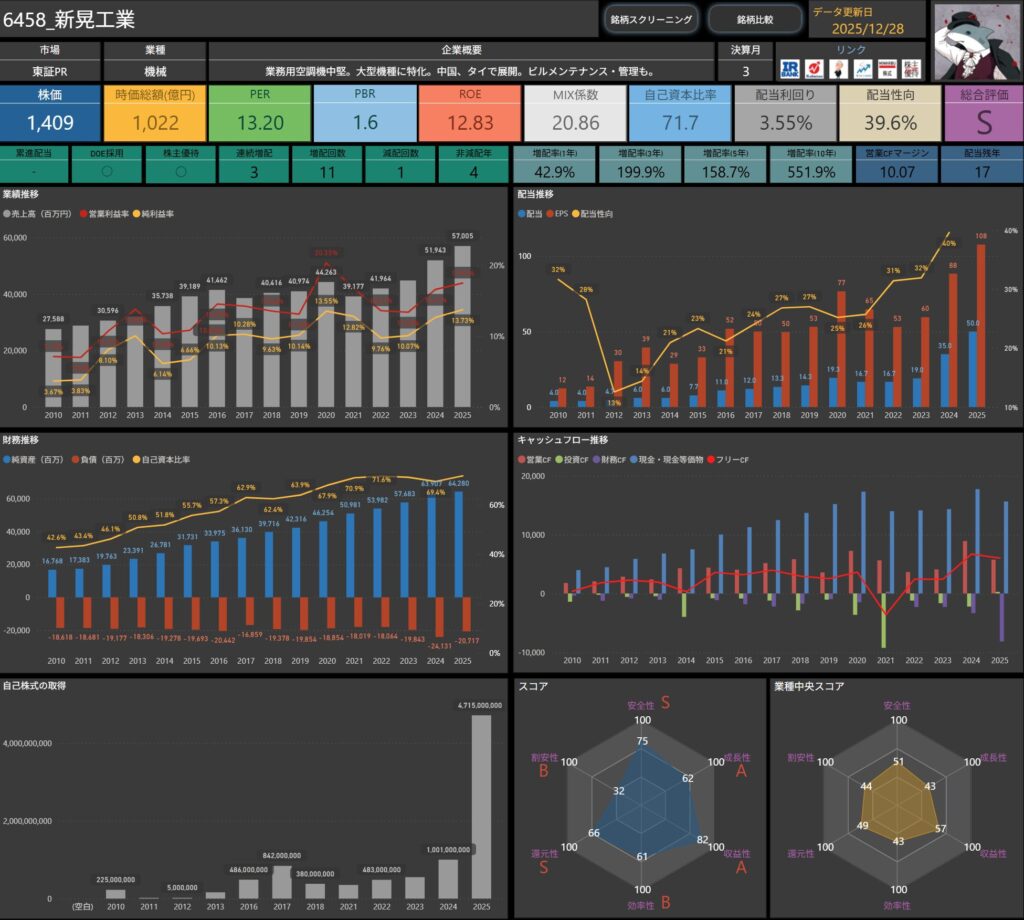

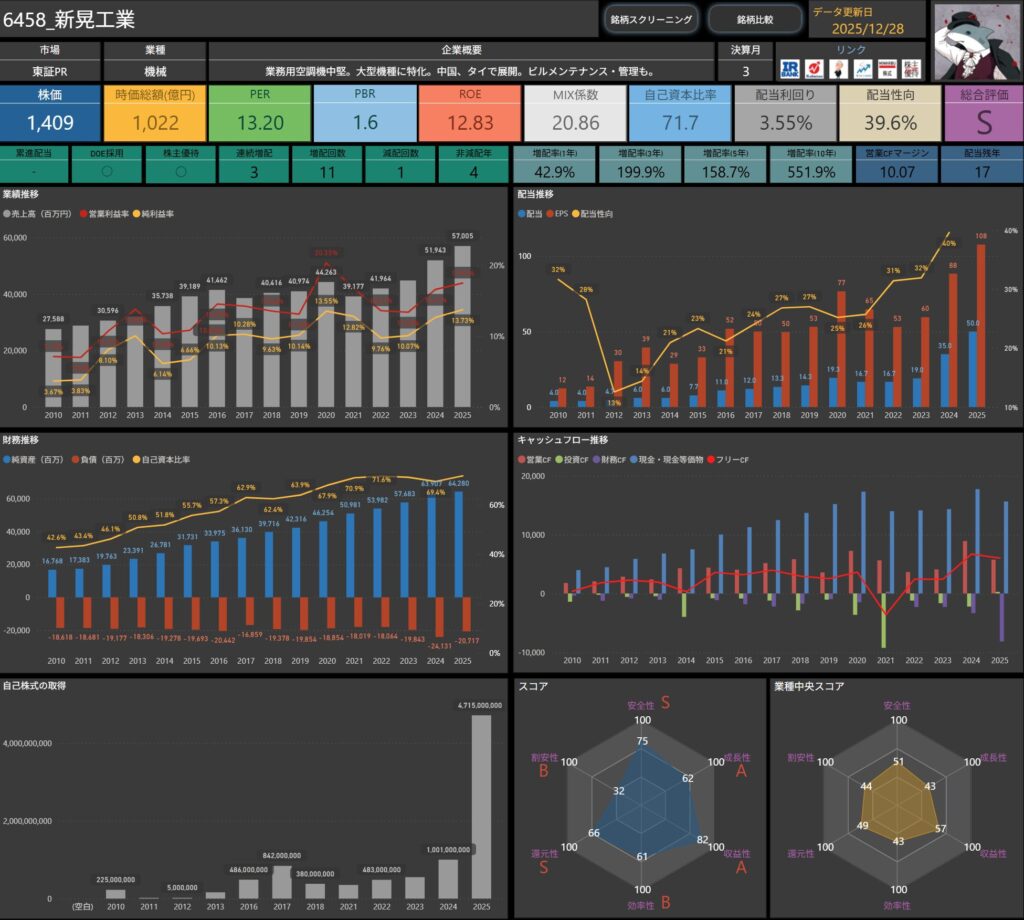

新晃工業(6458)

新晃工業は、業務用空調機器を中心に展開する機械メーカーです。

中大型の業務用空調に特化し、設計から施工・メンテナンスまでを一貫して手がける体制を構築。

高い技術力と信頼性で、オフィスビルや商業施設、工場など幅広い分野に製品を供給しています。

海外では中国・タイなどアジア市場を中心に事業を拡大しており、空調需要の増加を追い風に安定した成長を続けています。

株価情報

- 株価:1,409円

- 時価総額:1,022億円

- PER:13.20倍

- PBR:1.6倍

- ROE:12.83%

- MIX係数:20.86

- 自己資本比率:71.7%

- 配当利回り:3.55%

- 配当性向:39.6%

- 累進配当:あり

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:3年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):42.9%/199.9%/158.7%/551.9%

- 営業CFマージン:10.07%

- 配当残年数:17年

ROE12%台と収益力は良好で、自己資本比率も70%超と財務の安定感があります。

営業CFマージンは10%を超えており、本業でしっかり利益を生み出す体質です。

配当利回りは3.5%前後と高水準で、配当性向40%近辺ながら増配余地を残しています。

全体として、堅実な財務運営と安定したキャッシュ創出力が印象的です。

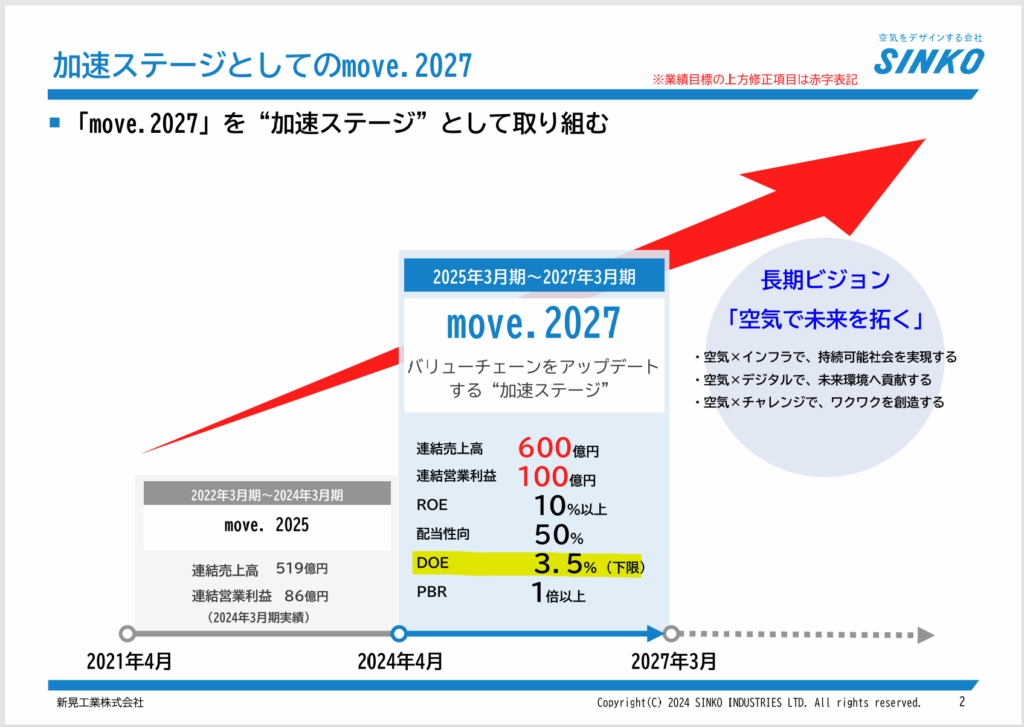

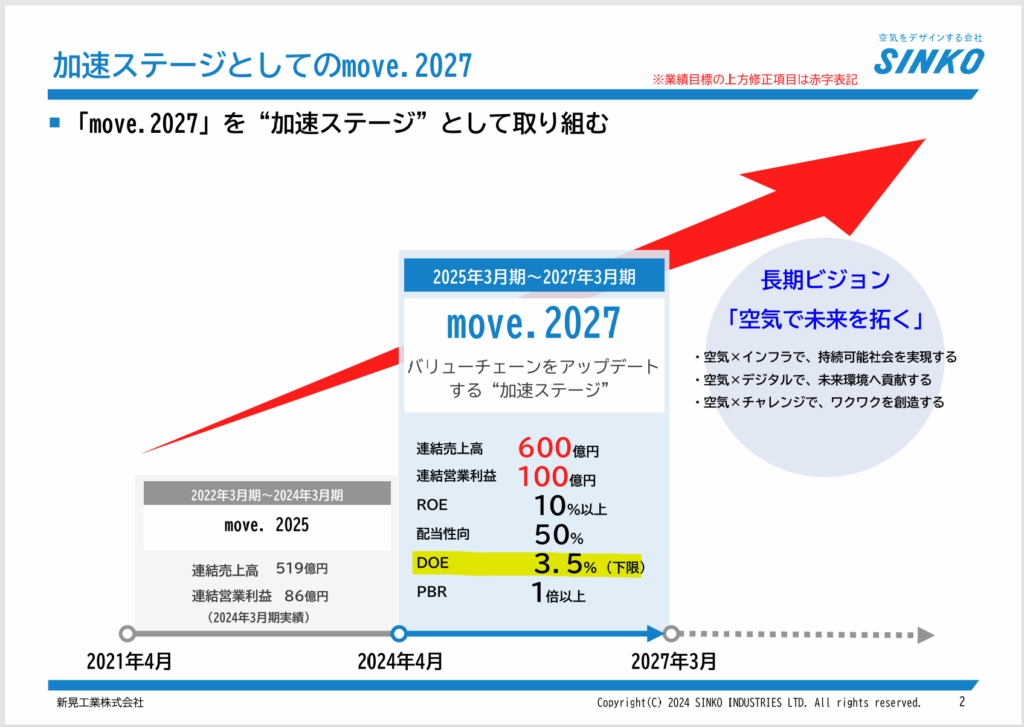

配当政策とDOE目標

出典:新晃工業株式会社

新晃工業は、中期経営計画「move.2027」において、DOE3.5%(下限)・配当性向50%を掲げています。

空調インフラを支える企業として、持続的な利益成長と安定還元の両立を重視。

配当政策においては、業績連動に加え、DOEによる中長期的な安定配当を意識した設計を採用しています。

同社はこれを「加速ステージ」と位置づけ、ROE10%超の維持を目標とした堅実な資本政策を進めています。

長期的な株主にとって、安心感のある還元方針といえます。

投資ポイント

- DOE3.5%下限の明確な還元方針

- 配当性向50%を目指す中期計画を掲げ、株主還元の強化を明示。

- 業績連動とDOE併用による安定配当の設計が評価ポイントです。

- 高い財務健全性と収益安定性

- 自己資本比率71%超、営業CFマージン10%超と安定した財務基盤を維持。

- 建設需要や更新需要に支えられ、景気変動に強い収益構造を持ちます。

- 中期経営計画「move.2027」による成長戦略

- ROE10%超・DOE3.5%・売上600億円など、具体的な数値目標を設定。

- 国内外の空調需要増加を背景に、成長ステージを加速させています。

- ストック型事業による安定収益

- メンテナンス・空調管理などのサービス事業を展開し、定期収入を確保。

- 一過性の景気変動に左右されにくい構造が強みです。

- 一度の減配実績と事業投資負担

- 過去に減配を経験しており、投資フェーズでの資金配分には注意が必要です。

- 海外展開リスクと競争激化

- アジア市場を中心に拠点を拡大しているものの、為替や競合環境には留意点があります。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

新晃工業は、財務の強さ・安定した収益構造・明確なDOE方針がそろった堅実銘柄です。

業務用空調という安定需要の高い分野で、長期的に安定したキャッシュフローを確保。

「move.2027」で掲げるDOE3.5%・配当性向50%の目標は、株主還元の信頼度をさらに高めるものです。

一方で、成長ステージに向けた投資負担も想定されますが、それを支える財務余力は十分。

長期で着実に配当を受け取りつつ、安定成長を狙いたい投資家にとって、有力な選択肢といえます。

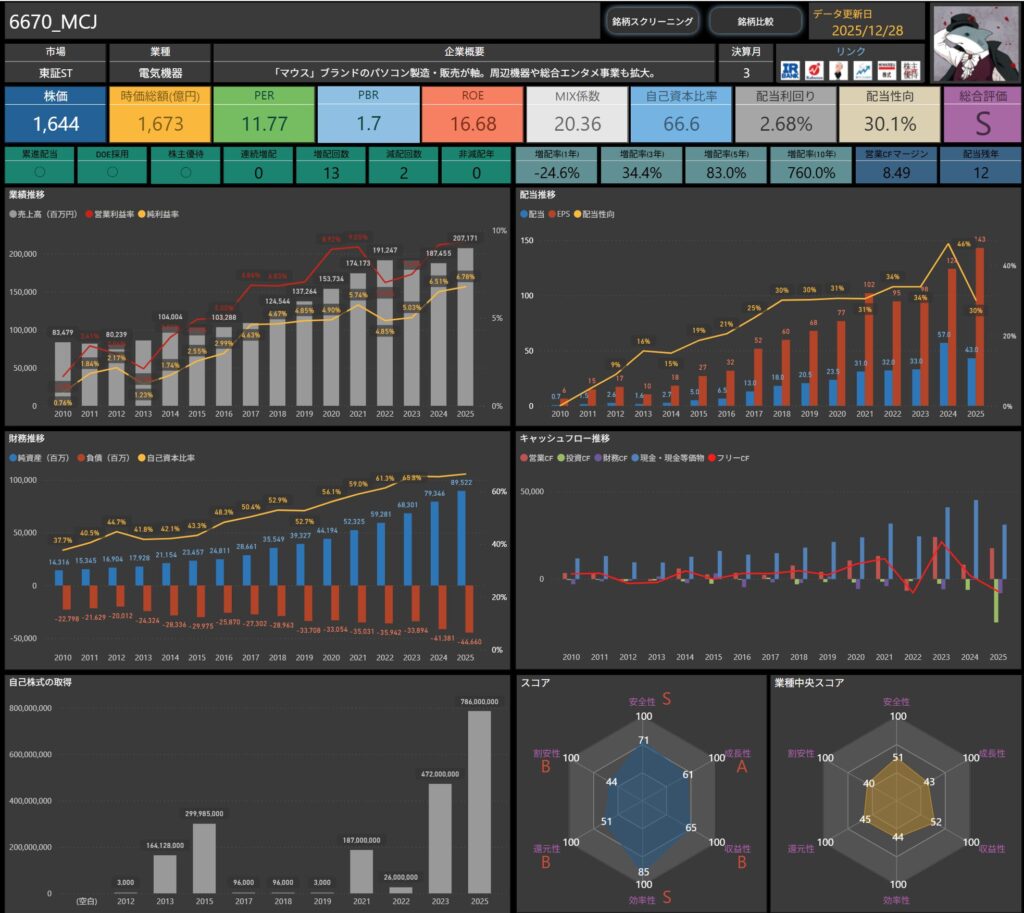

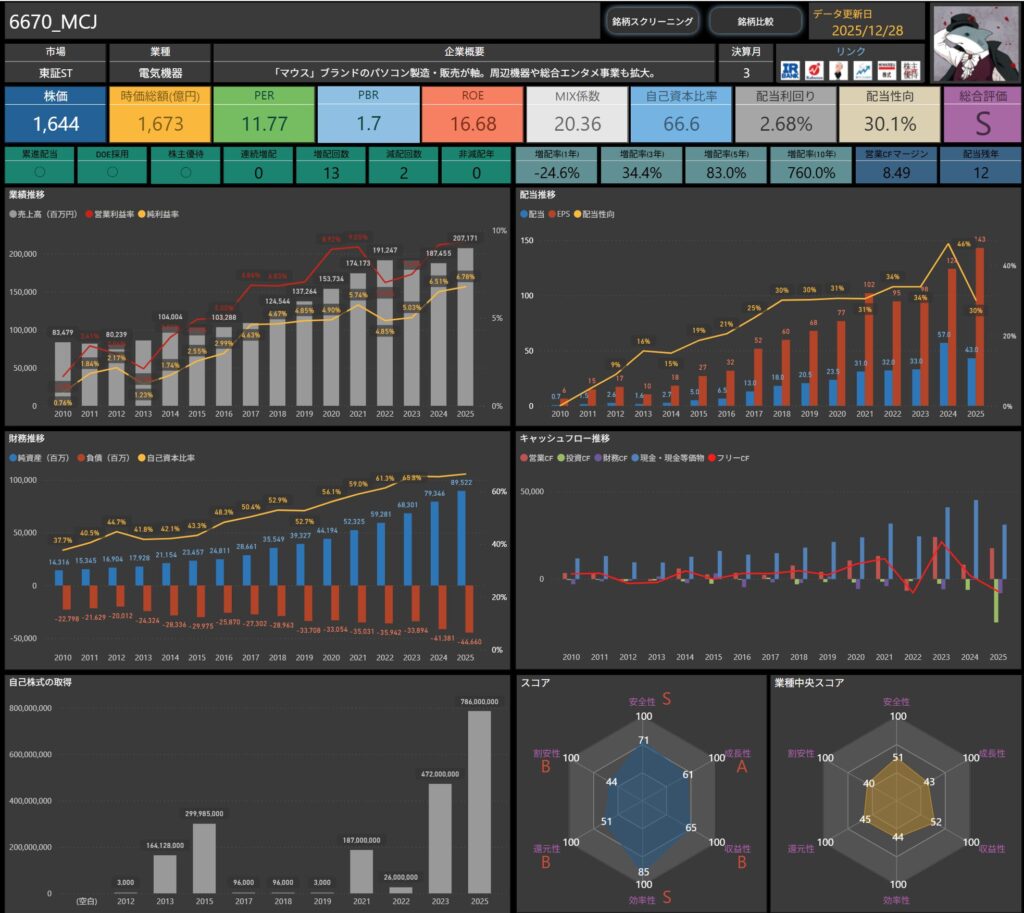

MCJ(6670)

MCJは、「マウスコンピューター」ブランドを中心にパソコンの製造・販売を手がける企業です。

BTO(受注生産)方式を強みに、ゲーミングPCやクリエイター向けモデルなど幅広いニーズに対応。

周辺機器事業や総合エンタメ領域にも事業を広げ、デジタルライフ全般を支える総合メーカーへと成長を続けています。

株価情報

- 株価:1,644円

- 時価総額:1,673億円

- PER:11.77倍

- PBR:1.7倍

- ROE:16.68%

- MIX係数:20.36

- 自己資本比率:66.6%

- 配当利回り:2.68%

- 配当性向:30.1%

- 累進配当:あり

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:0年

- 減配回数:2回

- 増配率(1年/3年/5年/10年):-24.6%/34.4%/83.0%/760.0%

- 営業CFマージン:8.49

- 配当残年数:12年

ROEは16%超と高水準で、資本効率に優れた収益体制を確立しています。

自己資本比率も66%台と健全で、成長と還元のバランスが取れています。

過去10年の増配率は760%と極めて高く、長期的に株主還元を拡充してきた実績が光ります。

直近1年は記念配当剥落の影響による減配ですが、実質的には安定配当を維持している状況です。

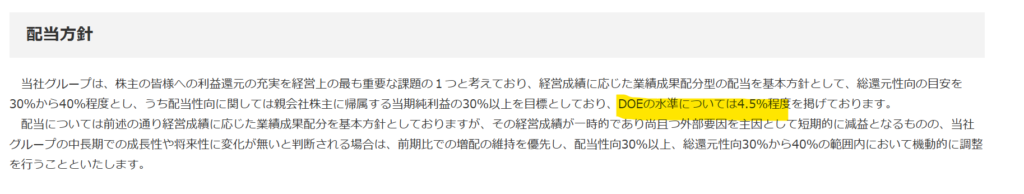

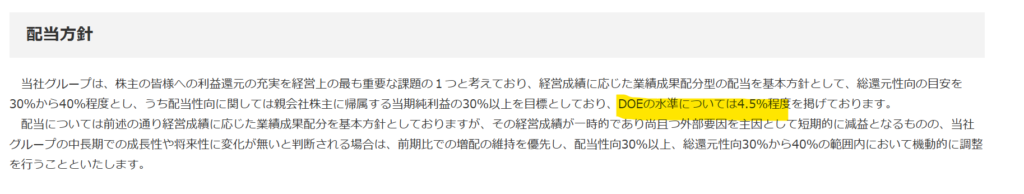

配当政策とDOE目標

出典:株式会社MCJ

MCJは、安定配当と成長還元の両立を重視しています。

配当方針として、配当性向30〜40%・DOE4.5%程度を目安に設定。

経営成績に応じた業績連動型の配当を基本としながら、安定性を重視したDOE基準も併用しています。

業績が安定している場合は「増配を優先」と明記しており、柔軟で株主志向の高い設計が特徴です。

事業基盤の安定化とともに、今後も着実な還元姿勢の継続が期待できます。

投資ポイント

- 高ROE・高効率経営

- ROE16%超と高水準で、少ない資本で高い利益を生み出す構造を確立。

- 経営効率の高さは業界内でも際立っています。

- 明確なDOE方針と柔軟な還元設計

- DOE4.5%を目安に設定し、業績連動と安定配当の両立を志向。

- 業績好調時には増配を優先するなど、株主視点の姿勢が明確です。

- 長期的な増配実績

- 10年間で配当は7倍超。中長期的には還元姿勢を強化してきた実績があります。

- 記念配当影響を除けば、安定配当の継続性は高いといえます。

- 多角化による成長ポテンシャル

- ゲーミング・クリエイター・エンタメ領域への拡張で、新たな収益軸を開拓中。

- 市場の変化に柔軟に対応できる経営基盤を形成しています。

- 短期的な業績変動リスク

- パソコン市場は景気・為替・需要サイクルに左右されやすく、業績に波が生じやすい業界です。

- 減配実績と還元安定度の課題

- 過去に減配実績があり、安定配当という点では若干の不安定要素も残ります。

🌟 おすすめ度(主観的評価):★★★☆☆(3.5)

MCJは、高ROE・健全財務・明確な還元方針がそろった実力派中堅企業です。

DOE4.5%基準と配当性向30〜40%を明示する点からも、株主への配慮が感じられます。

短期的には市場変動や需要減速の影響を受けやすいものの、長期的には堅実な配当と成長の両立が期待できる銘柄です。

やや波はあるものの、総合的には「中長期でじっくり配当を享受したい投資家」に向いた安定還元型の企業といえます。

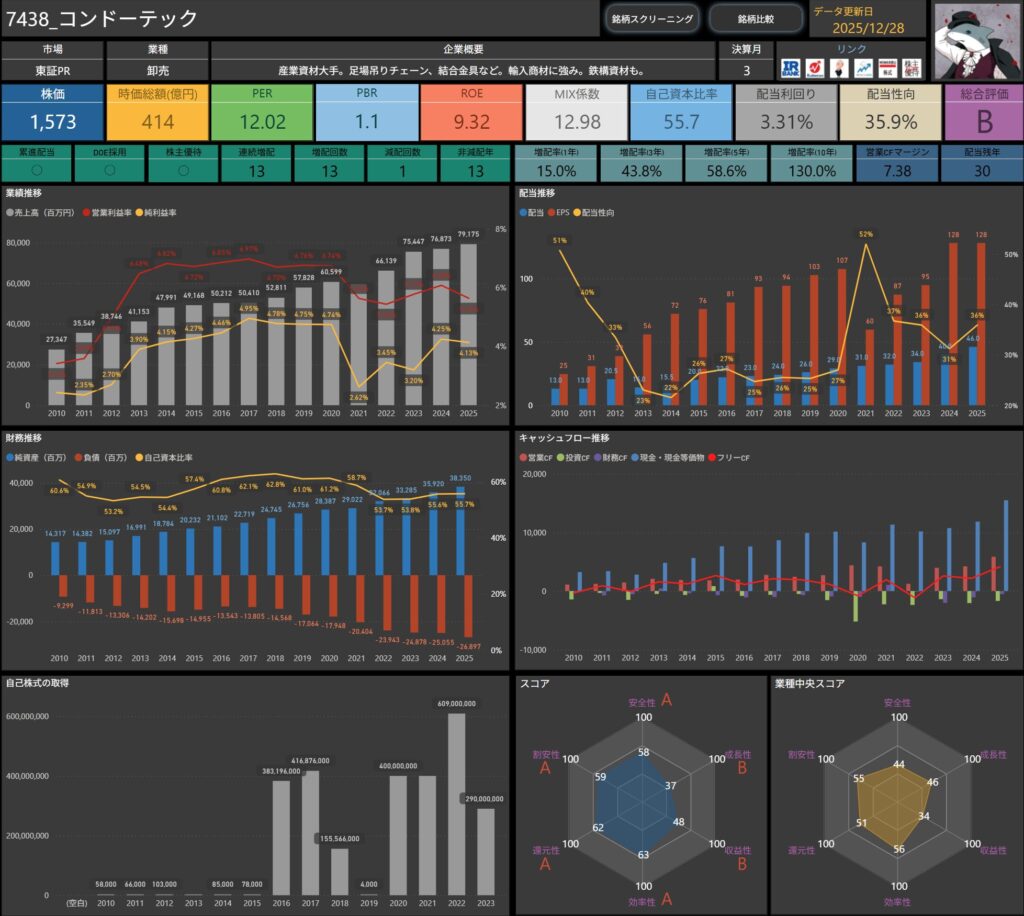

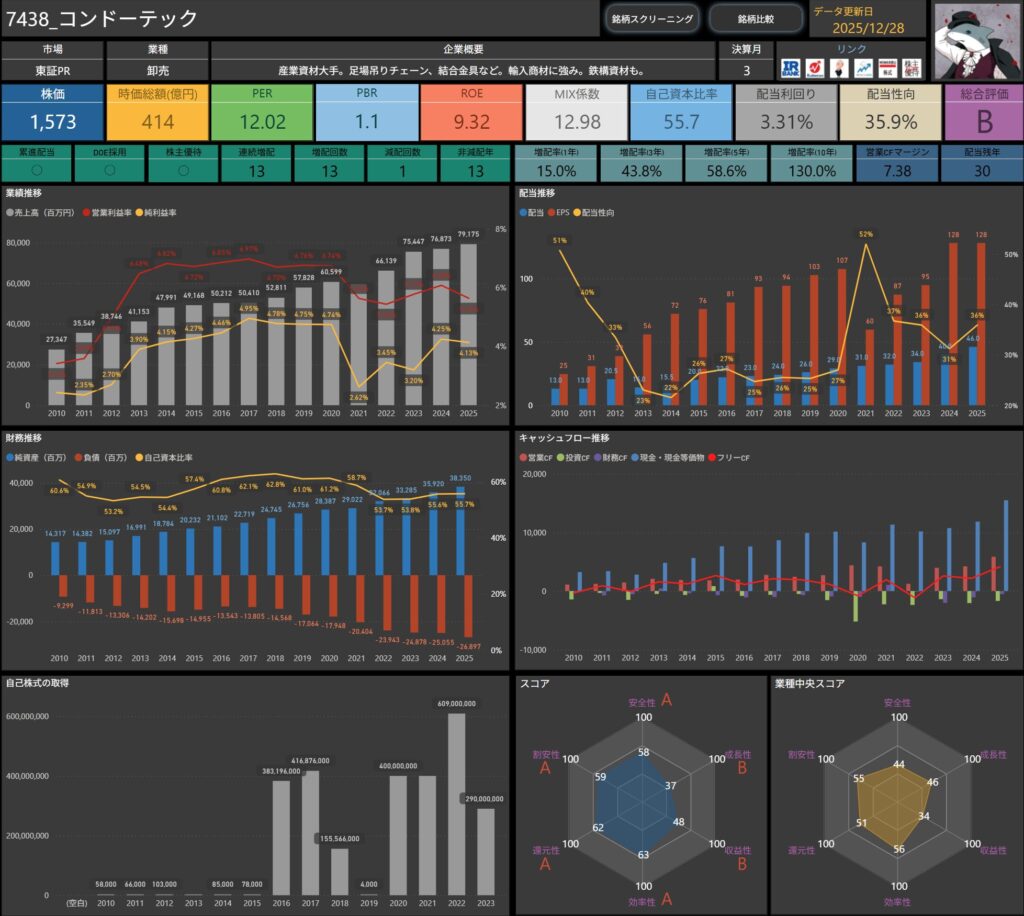

コンドーテック(7438)

コンドーテックは、産業資材・建設資材の卸売を中心に事業を展開する老舗企業です。

足場用吊りチェーンや結合金具などの仮設資材をはじめ、鉄構資材、輸入商品など幅広く取り扱い、インフラ関連の安定需要を背景に着実な成長を続けています。

長年の実績を活かした供給ネットワークと品質対応力で、現場からの信頼も厚い企業です。

株価情報

- 株価:1,573円

- 時価総額:414億円

- PER:12.02倍

- PBR:1.1倍

- ROE:9.32%

- MIX係数:12.98

- 自己資本比率:55.7%

- 配当利回り:3.31%

- 配当性向:35.9%

- 累進配当:あり

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:13年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):15.0%/43.8%/58.6%/130.0%

- 営業CFマージン:7.38

- 配当残年数:30年

ROEは9%前後と堅実で、自己資本比率も55%超とバランスの取れた財務体質です。

13年連続増配を続け、長期的な還元実績を積み上げています。

営業CFマージンも7%台と安定しており、堅調なキャッシュ創出力が特徴です。

配当利回りは3%台中盤と水準感があり、安定した配当を重視する投資家に向いています。

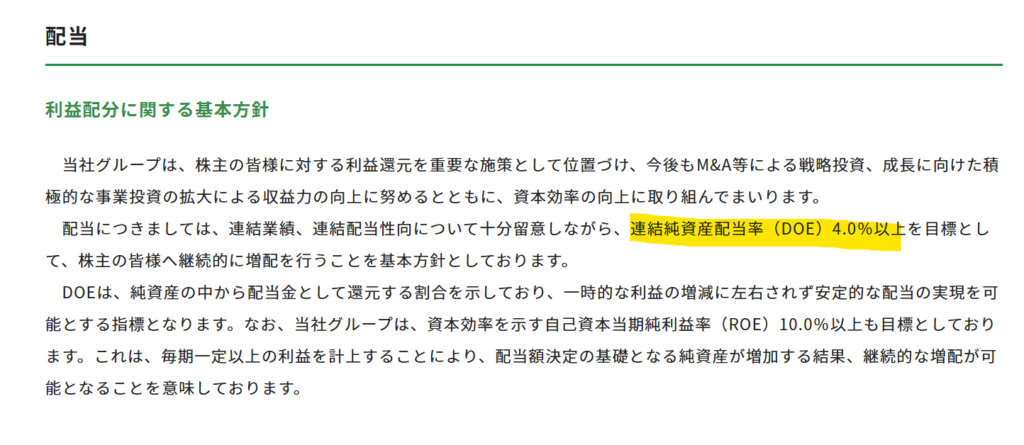

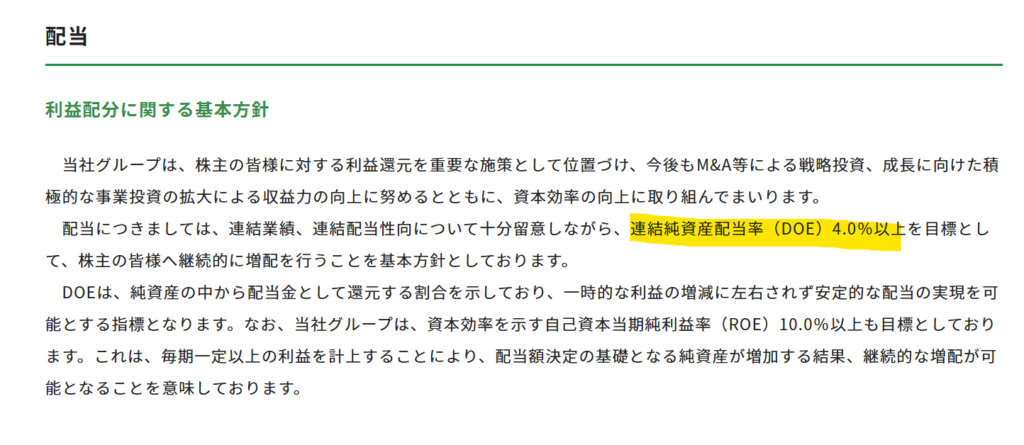

配当政策とDOE目標

出典:コンドーテック株式会社

コンドーテックは、株主への安定的な利益還元を基本方針としています。

連結純資産配当率(DOE)4.0%以上を目標に掲げ、業績変動に左右されにくい安定配当の実現を重視。

資本効率の目標としてROE10%以上を掲げており、利益成長と還元の両立を意識した経営姿勢がうかがえます。

継続的な増配を実現することで、長期保有株主への還元強化を進めています。

投資ポイント

- DOE4.0%以上を掲げる明確な還元方針

- 業績の波に左右されず、純資産ベースで安定配当を維持する姿勢を明確化。

- 長期保有を前提にした株主にとって、安心感のある方針です。

- インフラ関連の安定需要

- 建設・土木・鉄構など、社会基盤に直結する分野を中心に需要が底堅く、景気後退局面にも強い収益構造。

- 長期にわたる増配実績

- 13年連続で増配を継続しており、経営陣の還元意識が根付いています。

- 配当残年数30年という余力も魅力です。

- 安定したキャッシュフローと財務体質

- 営業CFマージン7%超、自己資本比率55%超と健全な財務構成を維持。

- 還元余地と安定配当の両立が可能な基盤を備えています。

- 建設投資・資材価格の影響

- 建設需要や鉄鋼資材価格の変動に業績が左右されやすい側面があります。

- 成長性はやや限定的

- インフラ需要は安定しているものの、爆発的な成長は期待しにくく、安定志向の銘柄といえます。

🌟 おすすめ度(主観的評価):★★★☆☆(3.5)

コンドーテックは、堅実な財務基盤と明確なDOE方針を備えた安定還元型の企業です。

13年連続増配、DOE4%以上目標、30年分の配当余力など、数字面からも長期的な安心感が伝わります。

業績は派手さこそないものの、景気変動に強く、安定的に配当を積み上げていける点が魅力です。

資材価格や建設投資の影響を受けやすい点には注意が必要ですが、「堅実・安定・継続」を重視する投資家にとっては、腰を据えて保有したいタイプの1銘柄といえますね。

DAIKO XTECH(8023)

DAIKO XTECHは、富士通の特約店として情報通信機器の販売とシステム開発を手がける企業です。

クラウド領域やネットワークインフラの構築など、企業のIT環境整備を支援する提案型ビジネスを展開。

通信機器販売とシステム開発という二本柱により、安定した収益基盤を確立しています。

株価情報

- 株価:1,063円

- 時価総額:147億円

- PER:8.15倍

- PBR:1.0倍

- ROE:13.82%

- MIX係数:8.39

- 自己資本比率:47.2%

- 配当利回り:3.39%

- 配当性向:24.6%

- 累進配当:あり

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:4年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):10.3%/113.3%/220.0%/―

- 営業CFマージン:3.09

- 配当残年数:27年

ROEは13%超と高水準で、効率的な利益創出ができている点が特徴です。

PER8倍台・PBR1倍台とバリュエーション面でも割安感があり、財務健全性もまずまず。

配当性向24.6%と余力を残しつつ、過去5年間で2倍超の増配を達成するなど、株主還元にも積極的です。

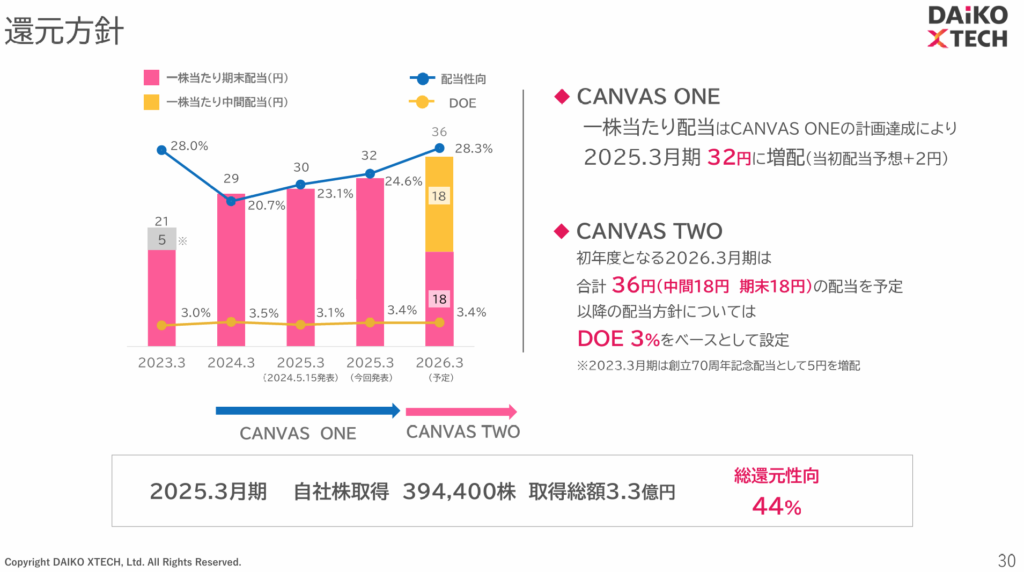

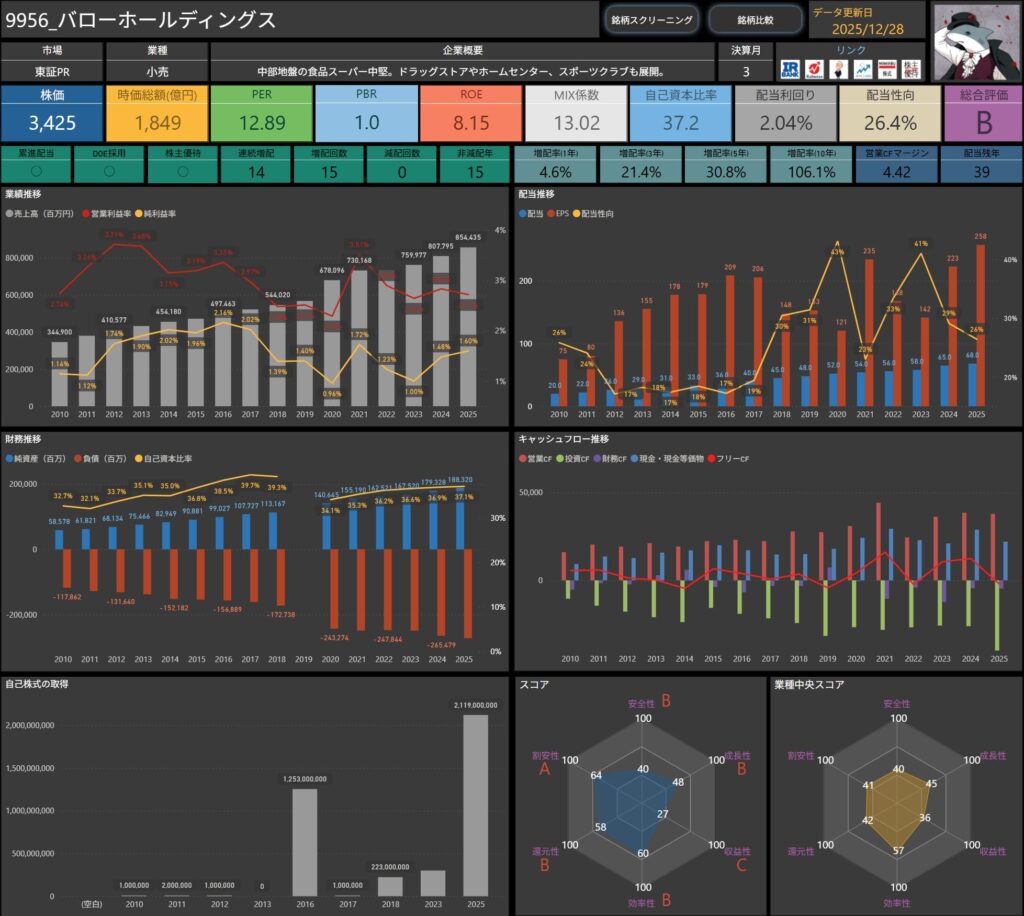

配当政策とDOE目標

出典:DAIKO XTECH株式会社

DAIKO XTECHは、DOE(株主資本配当率)3%を基準とする明確な還元方針を掲げています。

2025年3月期は「CANVAS ONE」計画の達成を受け、1株あたり32円(当初予想+2円)に増配。

さらに2026年3月期から始まる新中期計画「CANVAS TWO」では、年間36円(中間18円+期末18円)の配当を予定しています。

自社株買いも積極的で、2025年3月期には約3.3億円(39万株)の取得を実施。

総還元性向は44%に達しており、利益成長と株主還元を両立する姿勢が明確です。

投資ポイント

- DOE3%を掲げる明確な還元方針

- 中期経営計画「CANVAS TWO」でDOE3%を明示。

- 業績変動に左右されにくい安定配当を目指す姿勢が示されています。

- 高いROEと効率的な経営

- ROE13%超と高い収益効率を維持し、資本を有効活用した経営が実現。

- バリュエーションも割安で、中小型株として魅力があります。

- 増配と自社株買いの両立

- 連続増配に加え、自社株買いにも積極的で、総還元性向44%と株主重視の姿勢が際立ちます。

- IT・クラウド分野への成長期待

- クラウド型システムやネットワーク構築支援など、構造的な需要拡大が見込まれる分野で強みを発揮。

- 営業CFマージンの低さ

- 3%前後とキャッシュ創出力はやや控えめ。今後は収益性向上が課題となります。

- 規模の小ささによるボラティリティ

- 時価総額150億円規模のため、市場動向や受注環境による短期的な株価変動には注意が必要です。

🌟 おすすめ度(主観的評価):★★★★☆(4.0)

DAIKO XTECHは、安定配当と成長の両立を図る“小型優良株”といえます。

高ROE・低PER・DOE基準という3拍子がそろい、割安かつ還元意識の高い点が魅力です。

営業CFマージンこそ控えめですが、クラウド・システム開発分野という成長余地の大きい領域に立脚しており、中期的には収益の底上げとともに配当の安定成長も期待できます。

「堅実な業績に裏打ちされた中小型の配当株」を探す投資家にとって、注目しておきたい1社です。

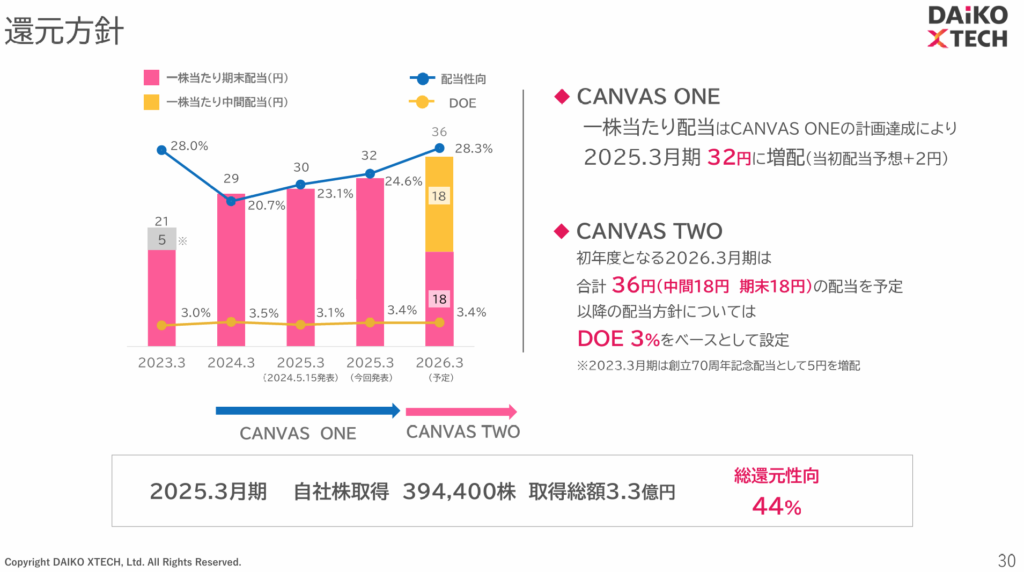

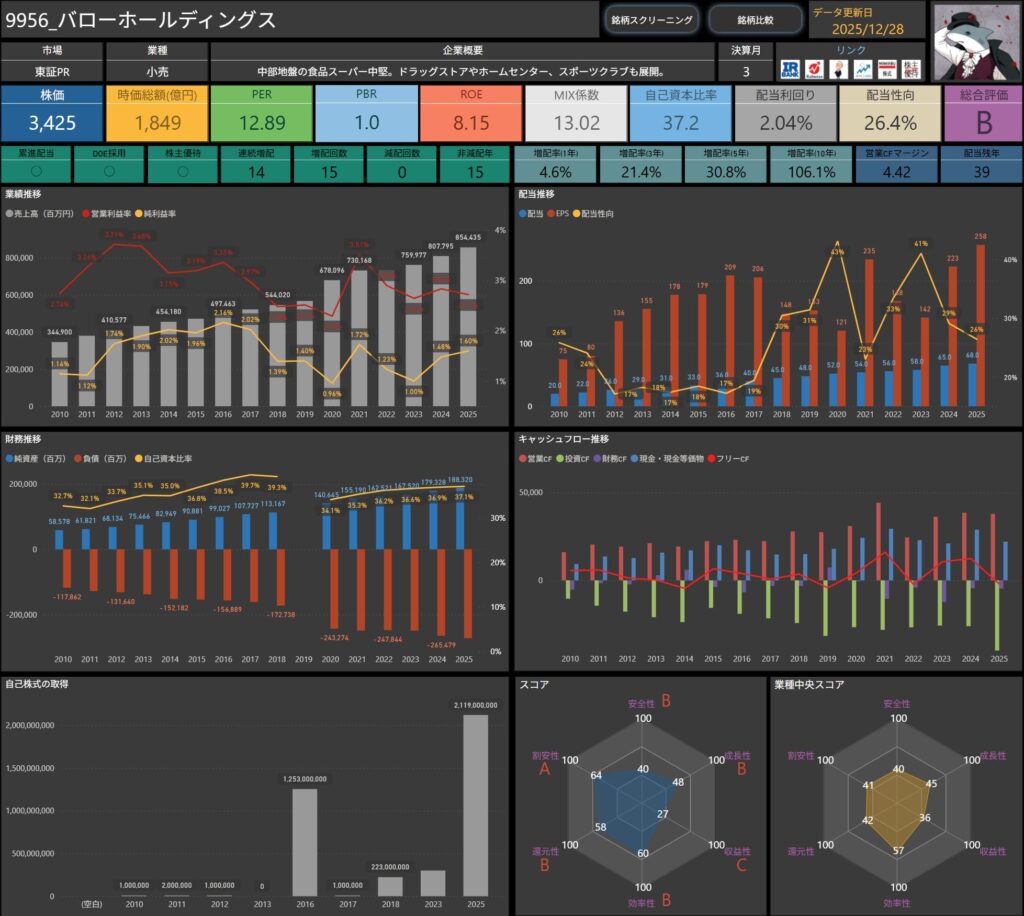

バローホールディングス(9956)

バローホールディングスは、中部エリアを地盤とする食品スーパーの中堅企業で、地域密着型の店舗運営を強みとしています。

食品以外にも、ドラッグストアやホームセンター、スポーツクラブなどを展開し、多角化によって収益基盤の安定化を図っています。

株価情報

- 株価:3,425円

- 時価総額:1,849億円

- PER:12.89倍

- PBR:1.0倍

- ROE:8.15%

- MIX係数:13.02

- 自己資本比率:37.2%

- 配当利回り:2.04%

- 配当性向:26.4%

- 累進配当:あり

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:14年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):4.6%/21.4%/30.8%/106.1%

- 営業CFマージン:4.42

- 配当残年数:39年

ROEは8%台と堅実で、利益効率は安定水準にあります。

PBR12倍とやや割安感があり、14年連続増配・減配なしの実績も安心感を与えます。

配当性向は26%前後と余力が大きく、今後の増配余地も十分。

営業CFも安定しており、長期保有でじっくり配当を受け取りたい投資家に向いた企業です。

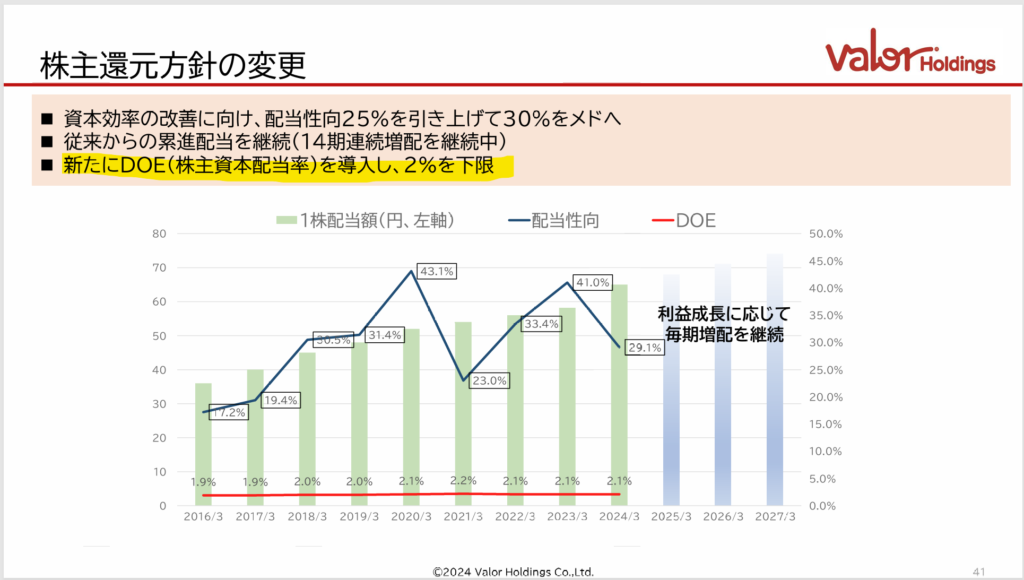

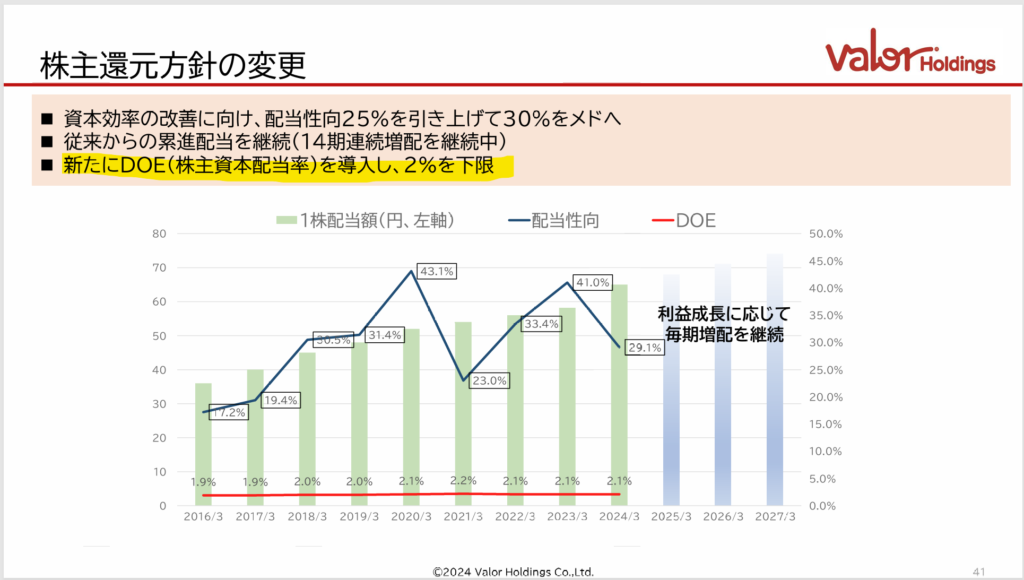

配当政策とDOE目標

出典:株式会社バローホールディングス

バローホールディングスは、2025年3月期から新たにDOE(株主資本配当率)2%を下限として導入しました。

また、配当性向を25%から30%へ引き上げる方針を掲げ、資本効率の改善と株主還元の強化を進めています。

これまで14期連続の累進配当を継続しており、「利益成長に応じた毎期増配」を基本姿勢としています。

配当残年数は約40年と見積もられ、長期的に安定した配当が見込まれる点も魅力です。

投資ポイント

- DOE導入による明確な還元方針

- 2025年3月期からDOE(株主資本配当率)2%を下限として導入。

- 配当性向も30%を目標に掲げ、資本効率と還元姿勢の両面で評価できる体制を整えています。

- 14期連続の累進配当実績

- 利益成長に応じて毎期増配を続けており、減配なしの実績が続いています。

- 安定配当を重視する投資家にとって、長期保有の安心感があります。

- 多角化による安定収益基盤

- 食品スーパーを軸に、ドラッグストアやホームセンター、スポーツクラブなどへも展開。

- 事業ポートフォリオの分散により、景気変動に強い安定型モデルを築いています。

- 割安感と高い配当持続力

- PBR0.9倍と依然として割安圏に位置。

- 配当性向26%・配当残年数39年と、長期的な還元余力が十分にあります。

- 自己資本比率はやや低め

- 37%前後と同業他社に比べてやや低く、財務面での安定性には一定の注意が必要です。

- 利益率は高くない

- スーパー事業を中心とするため営業利益率は低めで、物価上昇や人件費増が利益を圧迫する可能性があります。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

“地に足がついた安定配当株”という表現がしっくりくる銘柄です。

地域密着型のスーパー経営に加え、ドラッグストアやホームセンターなどの事業を積み上げており、安定したキャッシュフローを背景に14年連続増配を継続中。

DOE導入や配当性向の引き上げなど、株主還元を一段強化する姿勢も明確です。

派手な成長を求めるタイプではありませんが、長期のインカムゲイン重視で安心して持てる優良企業といえます。

DOE銘柄に投資する際のリスクと注意点

DOE銘柄への投資は、安定的な株主還元が期待できる一方で、いくつかのリスクも存在します。

特に、業績が悪化した際には、DOE基準によって配当が一時的に減少する可能性があります。

そのため、安定した配当を望む投資家にとって、会社の収益力や財務状況の確認が重要です。

業績が悪化した際の配当への影響

DOE(株主資本配当率)は、株主資本を基準とした配当を行う仕組みですが、業績が悪化すると、株主資本が縮小し、配当額が減少する可能性があります。

また、利益が十分に確保できない場合でもDOEを基準にした配当を維持しようとすると、企業が資本を削る形で配当を支払うケースも考えられ、将来の成長に必要な資金が減少するリスクもあります。

財務体制が変化する可能性

配当方針の変更や財務体制の見直しが行われると、DOE銘柄としての魅力が低下する可能性もあります。

企業がDOEの目標値を引き下げたり、別の指標を採用したりすると、株主還元の姿勢に変化が生じる場合があります。

このような財務体制の変化にも注意を払うことが大切です。

リスク管理のポイント

DOE銘柄におけるリスク管理の一つの方法として、分散投資が挙げられます。

DOE銘柄を含め、異なる業種や銘柄に分散投資することで、業績悪化や配当減少によるリスクを抑えることができます。

また、長期的な成長が期待できる銘柄をポートフォリオに組み込むことで、安定的なリターンを得られる可能性が高まります。

まとめ

近年、株主への還元姿勢を見極めるうえでDOE(株主資本配当率)に注目が集まっています。

DOEは、株主資本に対する配当額の比率を示す指標であり、企業がどれだけ安定的に利益を還元しようとしているかを判断するのに役立ちます。

配当利回りが株価の影響を受けやすいのに対し、DOEは企業の資本構成を基準にしているため、株価の変動に左右されにくいという特長があります。

このため、安定配当を重視する投資家にとって、有効な判断軸の一つとなっています。

本記事では、そうしたDOEを採用する企業に焦点を当て、長期で配当が期待できる銘柄の特徴や選び方をご紹介しました。

DOEの意味や企業側の方針を理解しておくことで、長期的な資産形成に向けた判断がよりしやすくなるはずです。

今後もDOEをひとつの視点として活用しつつ、安定したリターンとリスク管理の両立を意識した投資戦略を構築していただければと思います。

当ブログは、投資の勧誘を目的としたものではありません。

投資に際しては、ご自身の判断と責任で行っていただくようお願い申し上げます。

最後まで読んでいただき、ありがとうございました!