三菱HCキャピタル(8593)は、日本を代表するリース会社の一つで、ファイナンスソリューションや環境エネルギー、不動産リースなど、幅広い分野で事業を展開しています。

特に、再生可能エネルギーや航空リースに強みを持ち、サステナブルな社会を目指した取り組みを積極的に行っています。

また、三菱HCキャピタルはデジタル技術を活用した業務効率化や、環境負荷軽減を意識した製品・サービスの提供を通じて、持続可能な経営を推進しています。

これにより、脱炭素社会の実現を目指し、今後も安定した成長が期待される企業です。

2025年3月期第1四半期の売上高は、前年同期比11.1%増の5,298億円、営業利益は同34.9%増の489億円となり、過去最高の業績を記録しました。特に、航空リース事業の好調な成長と、再生可能エネルギー分野での需要拡大が業績を牽引しています。

本記事では、三菱HCキャピタルの事業内容と財務状況について詳しく解説していきます。

これを参考に、投資判断に役立てていただければ幸いです。

三菱HCキャピタルの基本情報

出典:三菱HCキャピタル株式会社

投資を検討する際は、まずその企業の基本情報をしっかりと理解することが大切です。

企業がどのような事業を展開しているのか、業界内でどのような位置付けにあるのかを把握することで、より安心して投資判断ができるようになります。

今回は、リース業界において強固な基盤を持ち、多角的な事業展開で成長を続ける三菱HCキャピタルについて、会社概要や業界内での立ち位置をわかりやすくご紹介します。

三菱HCキャピタルが持つ魅力や競争力を再確認し、投資の参考にしていただければ幸いです。

会社概要

出典:三菱HCキャピタル株式会社

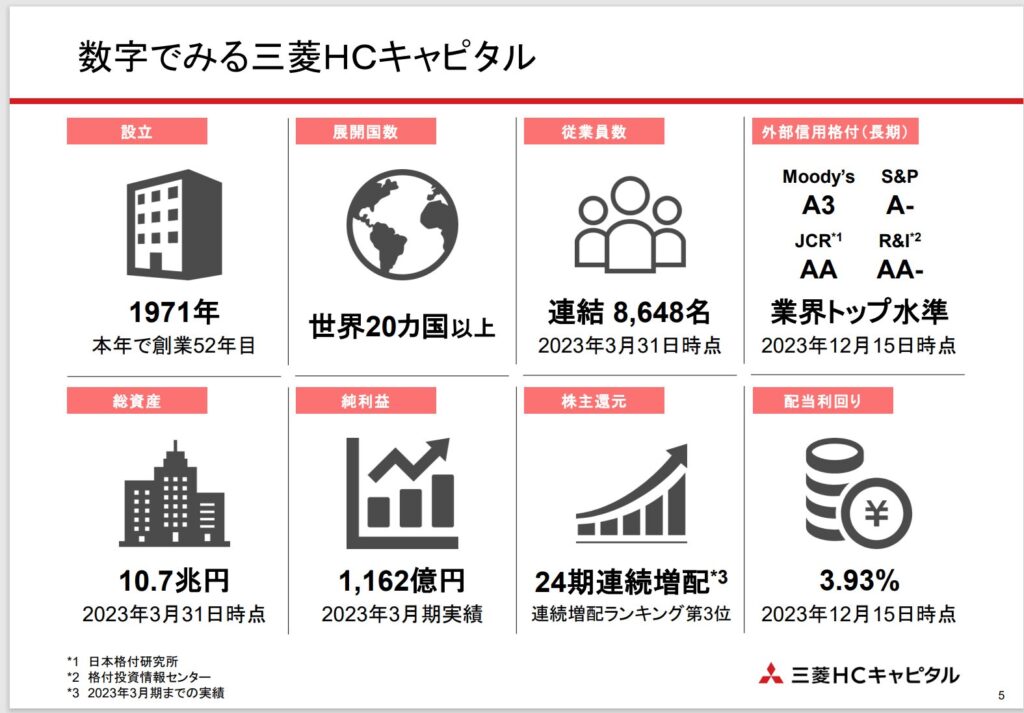

三菱HCキャピタルは、1971年に設立され、世界20カ国以上で事業を展開するリース業界のリーディングカンパニーです。

総資産は10.7兆円(2023年3月時点)に達し、リース業界においても確固たる地位を築いています。

三菱HCキャピタルは、エネルギー・環境分野、ICT(情報通信技術)、不動産、モビリティなど、幅広い分野でリース事業を展開し、企業の多様なニーズに応えています。

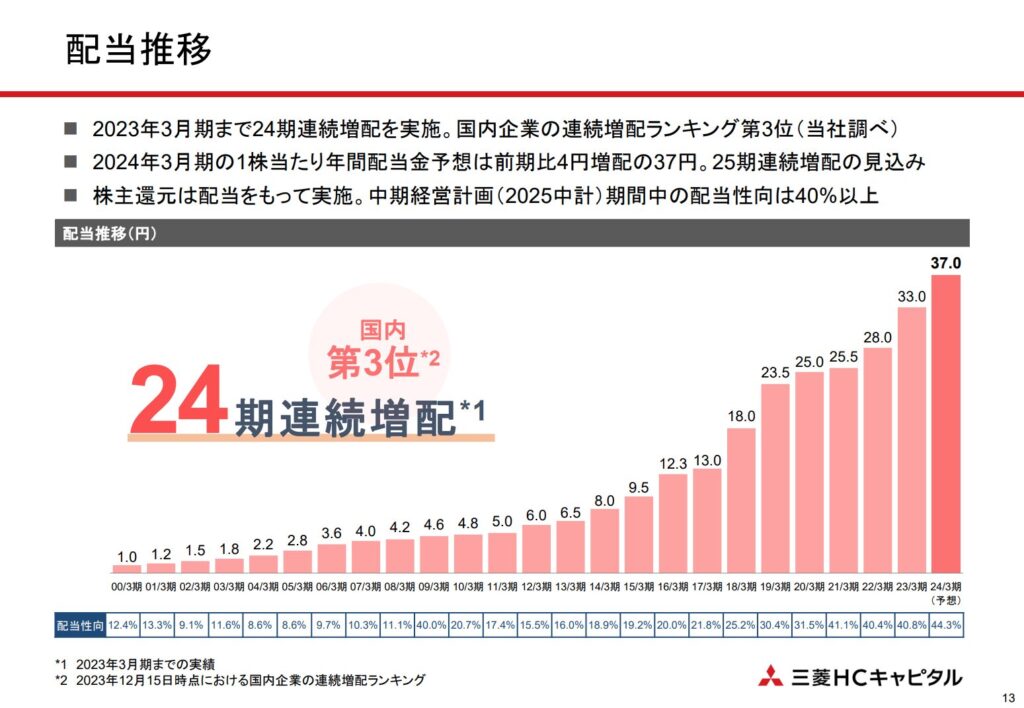

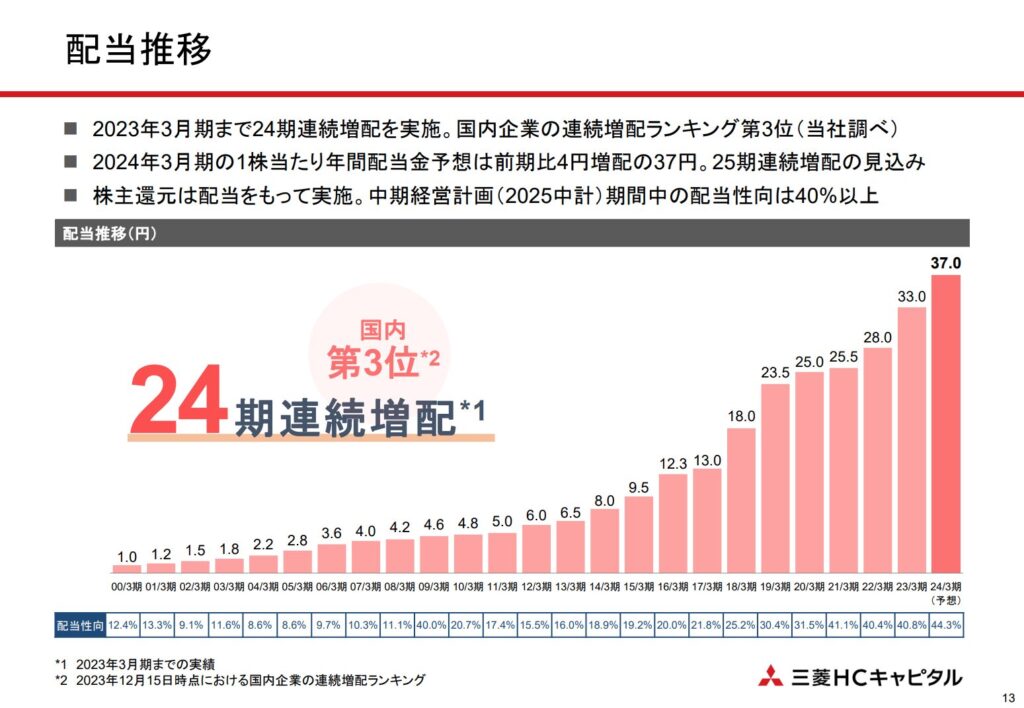

また、24期連続で増配を続けており、株主還元にも積極的な姿勢を見せています。

外部信用格付けも高評価を得ています。

これにより、安定した経営基盤を維持しつつ、新たな成長戦略を推進しています。

2023年3月期の純利益は1,162億円、配当利回りは3.93%と魅力的な水準を示しており、投資家にとっても安心できる企業と言えます。

環境への配慮や社会課題の解決にも積極的に取り組んでおり、持続可能な経営を目指す姿勢が際立っています。

主な事業内

出典:三菱HCキャピタル株式会社

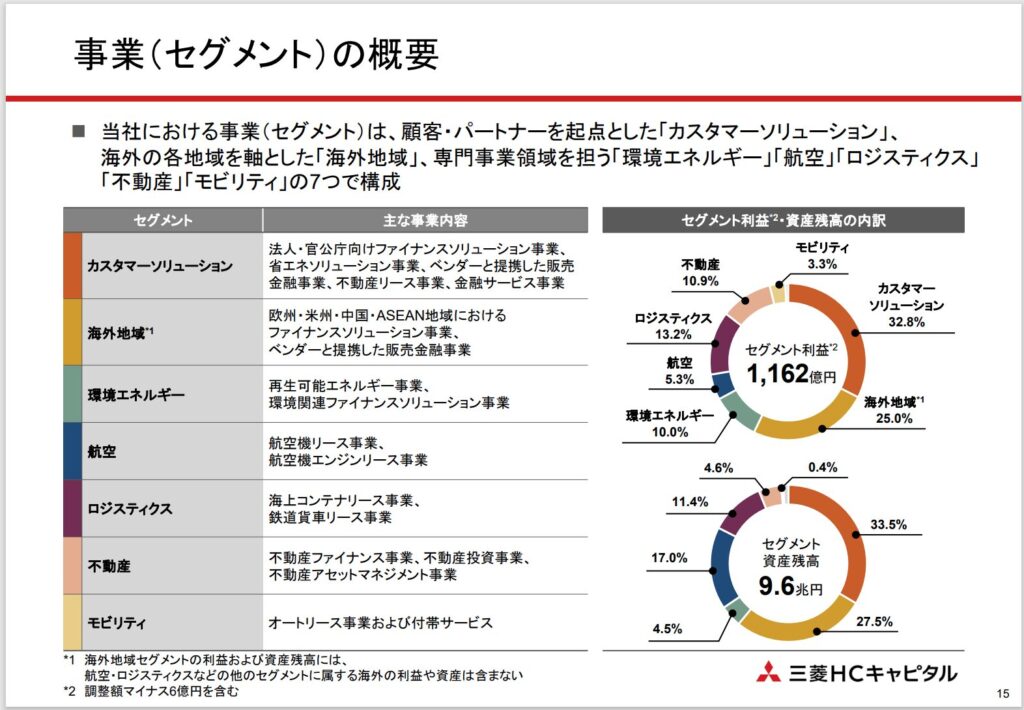

三菱HCキャピタルは、顧客やパートナーのニーズに応じて、「カスタマーソリューション」「海外地域」「環境エネルギー」「航空」「ロジスティクス」「不動産」「モビリティ」の7つの事業セグメントを展開しています。

これらのセグメントを通じて、幅広い分野でソリューションを提供し、企業や地域社会の課題解決を支えています。

- カスタマーソリューション:法人や官公庁向けに、ファイナンスソリューションやリース、金融サービス、不動産ソリューションを提供しており、顧客の多様なニーズに対応した総合的な支援を行っています。

このセグメントは、全体の利益の32.8%を占める、同社の主要事業となっています。 - 海外地域:欧州、米州、アジア太平洋地域において、ファイナンスソリューションやリースを通じて、地域の経済発展をサポートしています。

海外地域セグメントは、利益全体の25.0%を占め、海外市場における成長を牽引しています。 - 環境エネルギー:再生可能エネルギー事業や、環境関連のファイナンスソリューションを提供し、脱炭素社会の実現を目指しています。

企業の環境対策を支援する取り組みも行い、利益の10.0%を占める事業分野です。 - 航空:航空機リースおよび航空機エンジニアリング事業を展開し、航空機の調達や運用支援を行っています。

航空セグメントは、利益の5.3%を占めています。 - ロジスティクス:海上コンテナリースや鉄道車両事業などを展開し、物流インフラの充実を支援しています。

利益の13.2%を占め、グローバルなサプライチェーンの構築に貢献しています。 - 不動産:不動産ファイナンス、不動産投資事業、不動産アセットマネジメントを通じて、企業や個人の不動産活用をサポートしています。

不動産セグメントは、利益の10.9%を占め、安定的な収益をもたらす事業です。 - モビリティ:オートリース事業や付帯サービスを提供し、企業の車両管理や運用効率化をサポートしています。

モビリティセグメントは、利益の3.3%を占めています。

こうした各セグメントがバランスよく利益を生み出し、三菱HCキャピタルの強固な事業基盤を支えています。

多様な分野に展開することで、企業や地域社会のニーズに応え、持続可能な成長を実現することを目指しています。

三菱HCキャピタルの中長期戦略

出典:三菱HCキャピタル株式会社

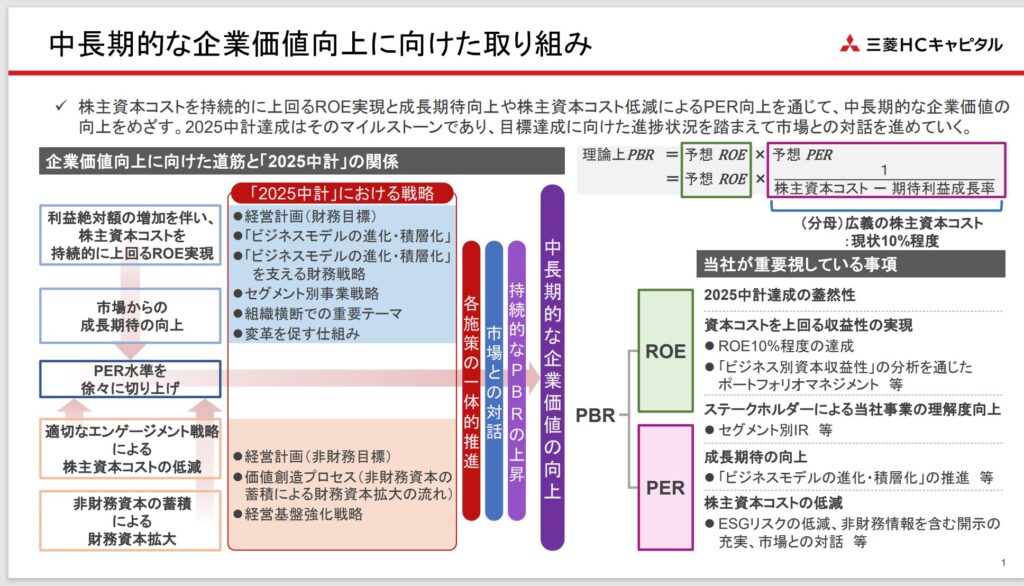

三菱HCキャピタルは、株主資本コストを上回るROE(自己資本利益率)を持続的に達成することを目指し、企業価値の向上に向けた中長期戦略を推進しています。

2025年を目標とした中期計画では、ROE10%の達成や株主資本コストの低減を重要な課題としています。

そのために、ビジネスモデルの進化と積層化を図り、各セグメントの事業戦略を支える財務戦略を強化しています。

また、株主との適切なエンゲージメントを通じて、PER(株価収益率)やPBR(株価純資産倍率)の向上を目指しています。

さらに、非財務資本の蓄積やESG(環境・社会・ガバナンス)リスクの低減にも取り組み、持続可能な経営を実現し、長期的な企業価値の向上を図っています。

これらの施策により、三菱HCキャピタルは、市場での成長期待を高めるとともに、持続的な企業価値の向上を目指しています。

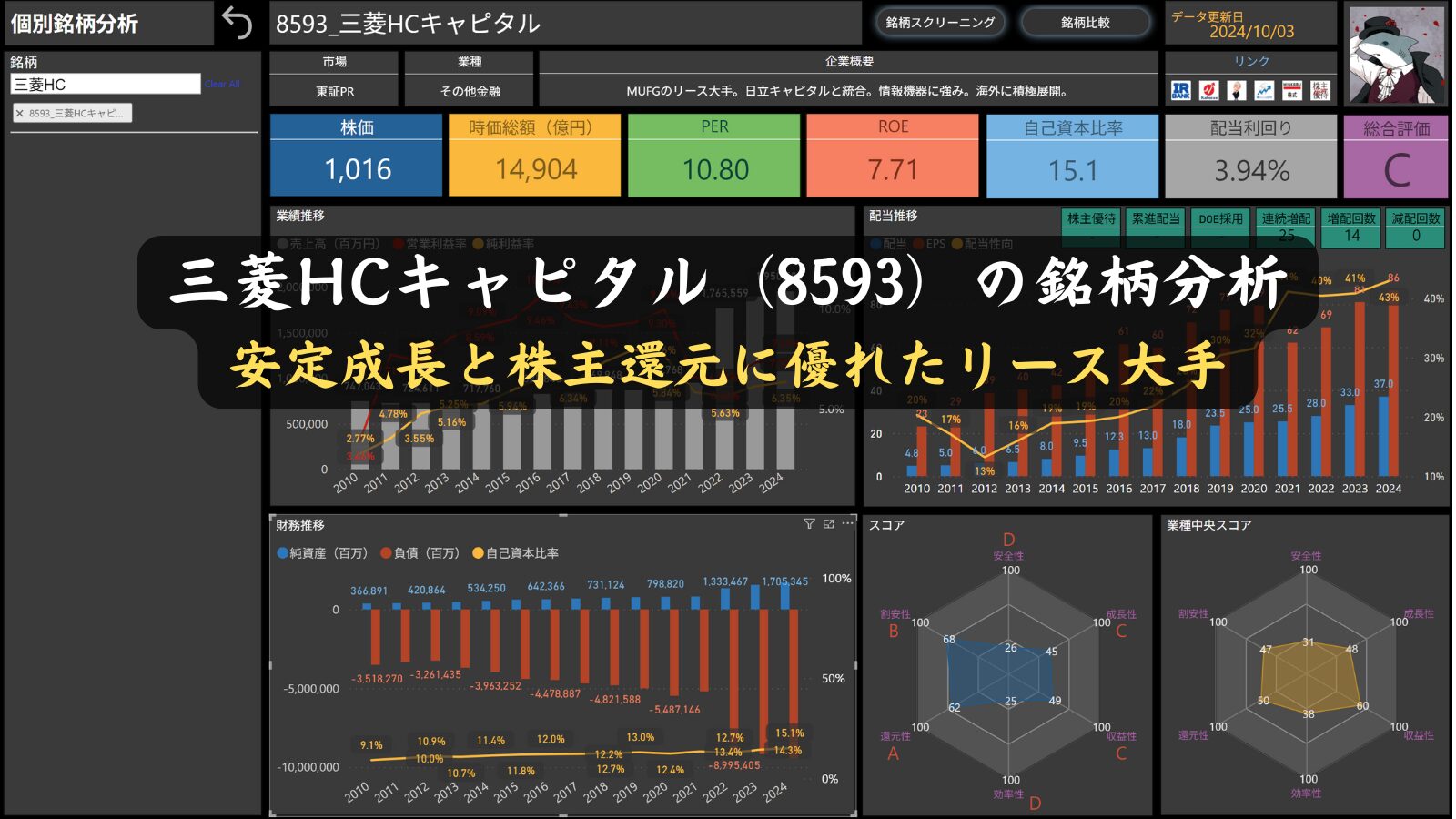

株価情報(2024年10月3日時点)

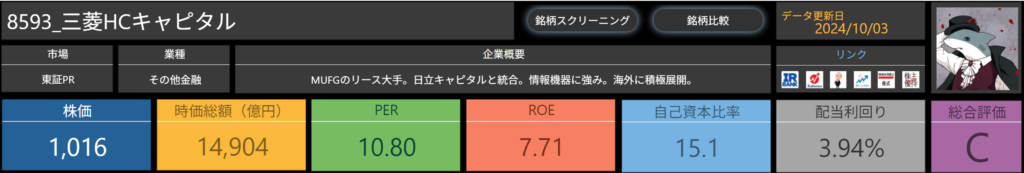

2024年10月3日時点の三菱HCキャピタル(8593)の株価情報を確認してみましょう。

株価と時価総額

三菱HCキャピタルの株価は1,016円、時価総額は約14,994億円です。

MUFGグループのリース事業を担う大手企業として、国内外でしっかりとした地位を築いており、業界内でも高い評価を受けています。

PER(株価収益率)

PERは10.80と、リース業界の中では標準的な水準です。

成長性を考慮すると、今後の利益拡大に伴い、株価上昇の余地があると言えます。

ROE(自己資本利益率)

ROEは7.71%で、自己資本を効率的に活用し、安定した利益を確保しています。

この数字はリース業界では平均的な水準で、資産運用の巧みさが見て取れます。

自己資本比率

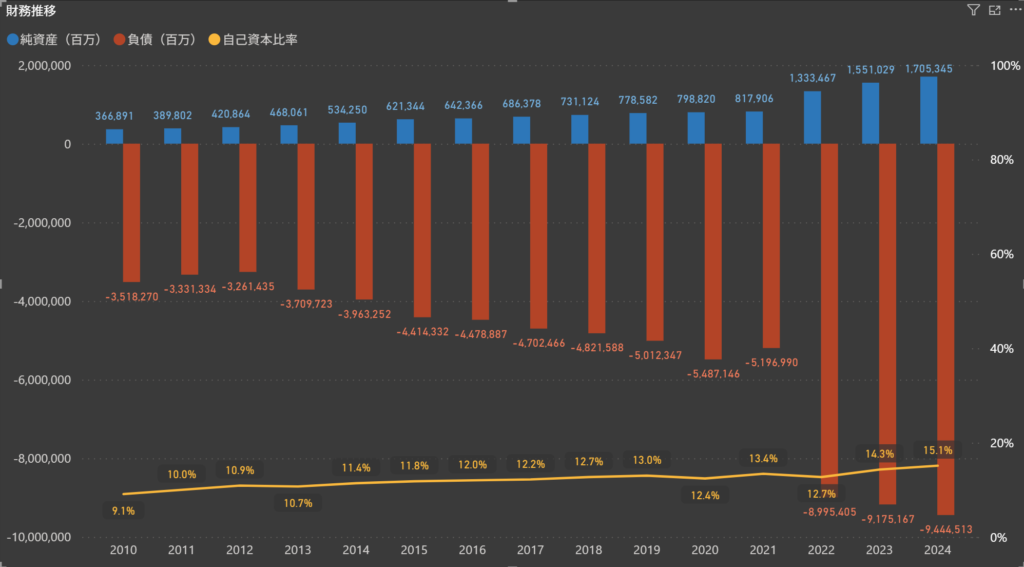

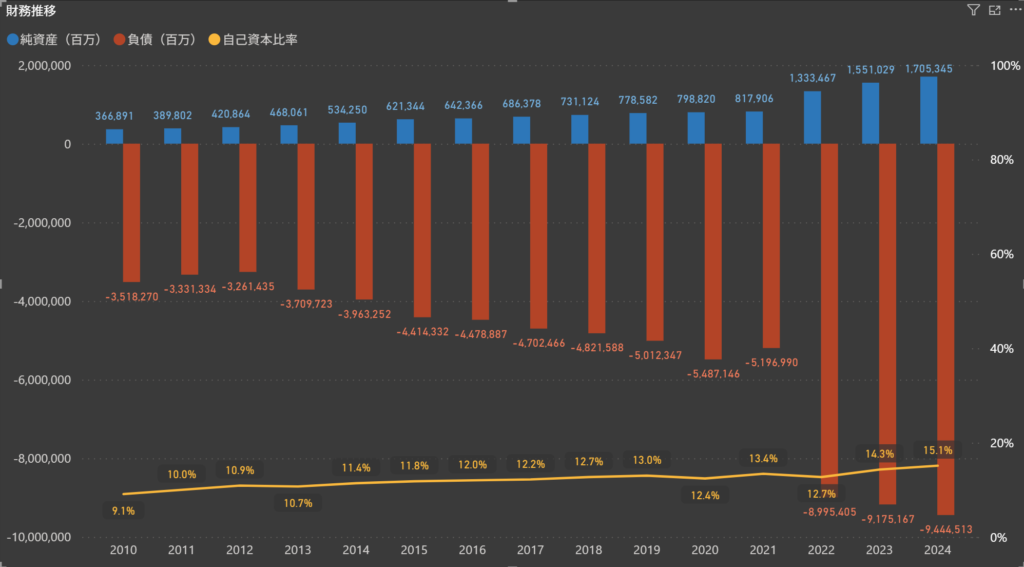

自己資本比率は15.1%となっており、財務の健全性が保たれています。

負債比率が高いリース業界の中では、標準的な数値ですが、企業の安定性を裏付ける指標となっています。

配当利回り

配当利回りは3.94%と、安定した水準です。

株主に対する還元策がしっかりと行われており、長期的に安心して保有できる銘柄と言えますね。

株主優待

三菱HCキャピタルは、株主優待制度を導入していませんが、その代わりに安定した配当を行うことで、株主への還元を実施しています。

優待がなくても、しっかりと利益を配当で還元する姿勢は、長期的に株主の利益を考えた経営方針の表れといえます。

しけなぎ

しけなぎ全体として、三菱HCキャピタルは高い配当利回りと安定した収益性を持つリース大手として、長期的な成長が期待される企業です。

安定した配当収入を求める投資家にとって、非常に魅力的な選択肢となります。

財務パフォーマンス

三菱HCキャピタルは、リース事業を基盤としながらも、海外事業や環境エネルギー分野への投資を積極的に行い、幅広い事業展開を通じて安定した財務パフォーマンスを実現しています。

このセクションでは、三菱HCキャピタルの最新の業績や財務状況、そして株主還元の方針について、詳しく解説していきます。

業績

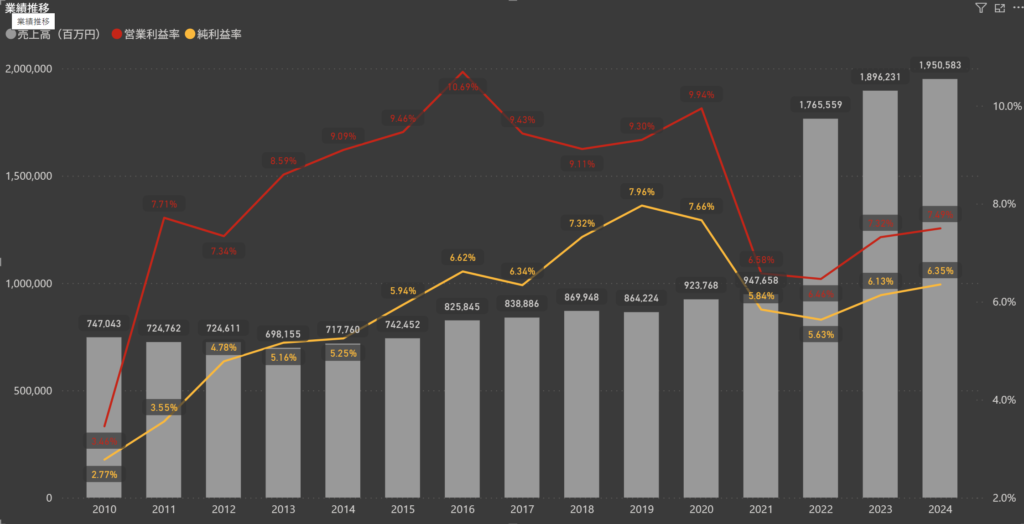

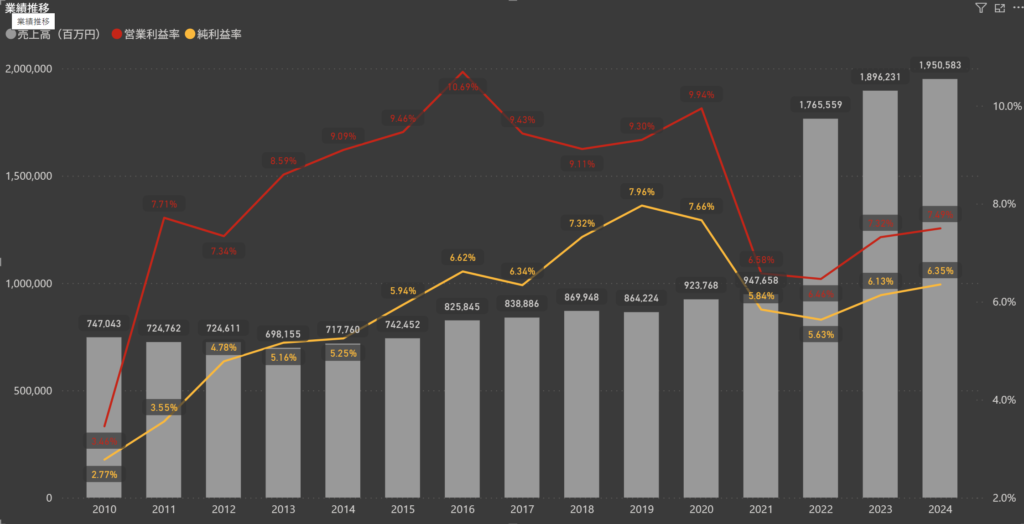

三菱HCキャピタルは、2024年度の売上高が1兆9,505億円と引き続き堅調な成長を維持しています。

特に、近年の営業利益率は2021年度から改善傾向が続いており、2024年度には7.49%まで上昇しています。

この背景には、日立キャピタルとの合併によるスケールメリットやシナジー効果の発揮、そしてコスト管理の強化が大きく影響していると考えられます。

また、純利益率も着実に伸びており、2024年度には6.35%を記録しました。

これにより、収益性がさらに強化され、事業の安定性が高まっています。

こうした業績の向上は、合併後の規模拡大と収益基盤の多様化による成果であり、今後も持続的な成長が期待されます。

財務

三菱HCキャピタルは、リース業界における安定した財務基盤を維持しており、2024年度の自己資本比率は15.1%に達しました。

前年の14.3%から改善されており、企業の財務健全性が高まっていることがわかります。

特に、リース業界では負債が大きくなりがちですが、これは事業モデルとして資産を購入し、顧客に貸し出すという構造に基づいているためです。

三菱HCキャピタルも同様に、2024年度の負債総額は約9兆4,445億円に達しており、自己資本の規模と比べると負債比率は高めですが、リース業界全体の特徴を反映したものです。

また、2024年度の純資産は1兆7,053億円と、前年から着実に成長を見せています。

これは、日立キャピタルとの合併後に規模が拡大したことや、収益基盤の強化が順調に進んでいることを示しています。

株主還元

配当政策

出典:三菱HCキャピタル株式会社

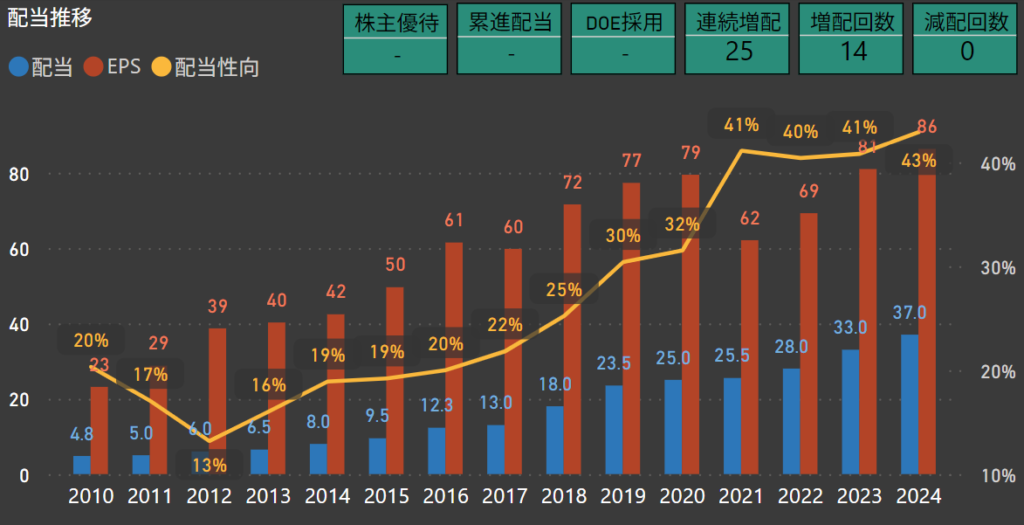

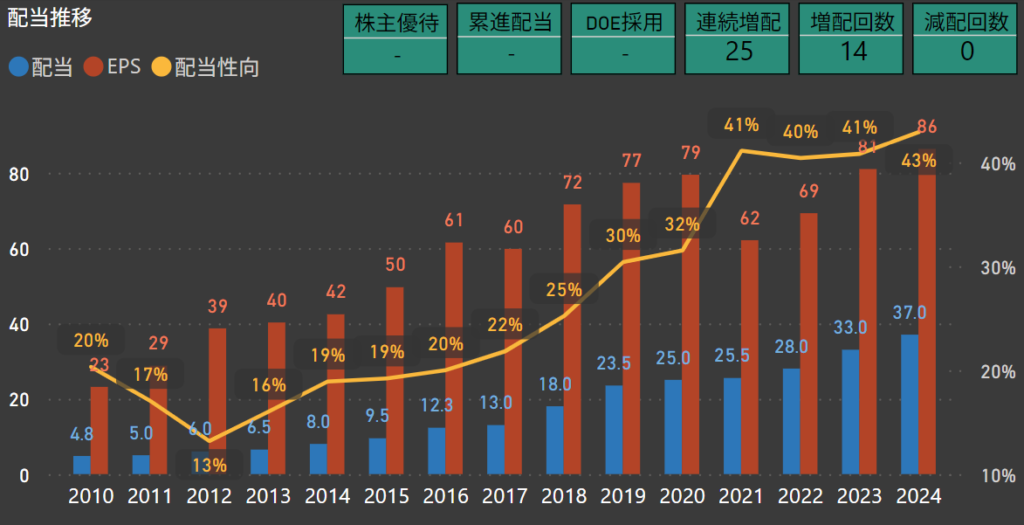

三菱HCキャピタルは、株主還元を重要な経営方針としており、長期にわたって安定した利益配分を行っています。

2024年3月期の1株当たり年間配当金は前期比4円増配の37円となり、25期連続での増配となります。

配当性向も中期経営計画(2025中計)期間中に40%以上を目指すとされており、安定した配当政策を通じて、株主への還元姿勢をさらに強化しています。

配当

三菱HCキャピタルは、安定した増配傾向を長年にわたって維持しています。

一貫して増配が続いており、2024年には配当が37円に達しました。

前年の33円からの増加を考えると、株主への利益還元に対する積極的な姿勢がうかがえます。

さらに、三菱HCキャピタルは25期連続増配を実現しており、これまで減配は一度も行っていないことからも、安定した株主還元が続いていることがわかります。

長期にわたる増配実績がありる三菱HCキャピタルは、今後も持続的な成長を目指し、さらなる株主還元の強化を図っていく方針です。

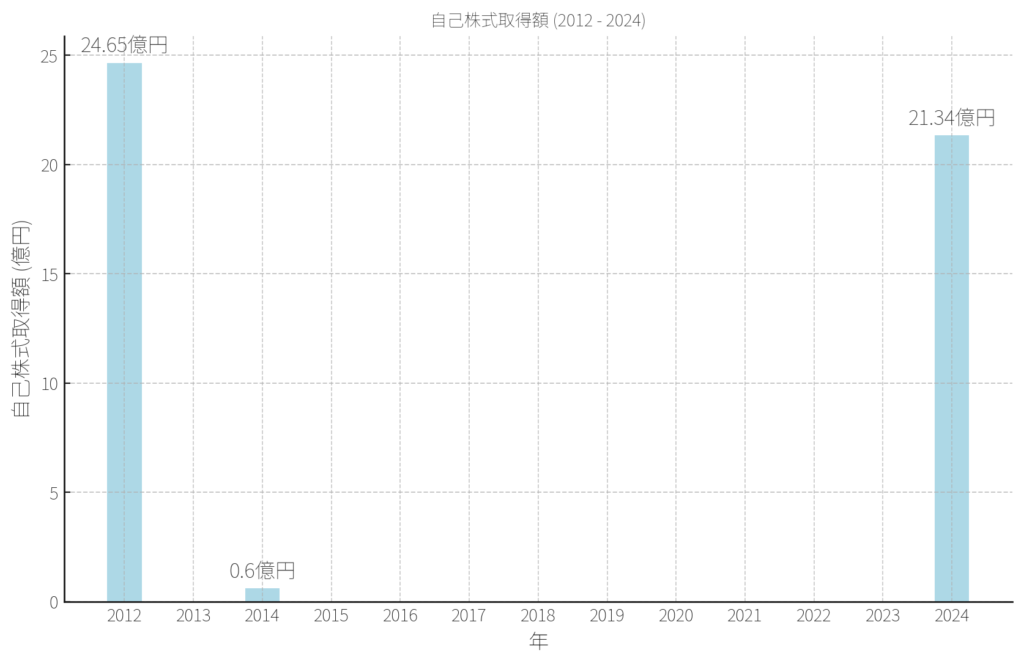

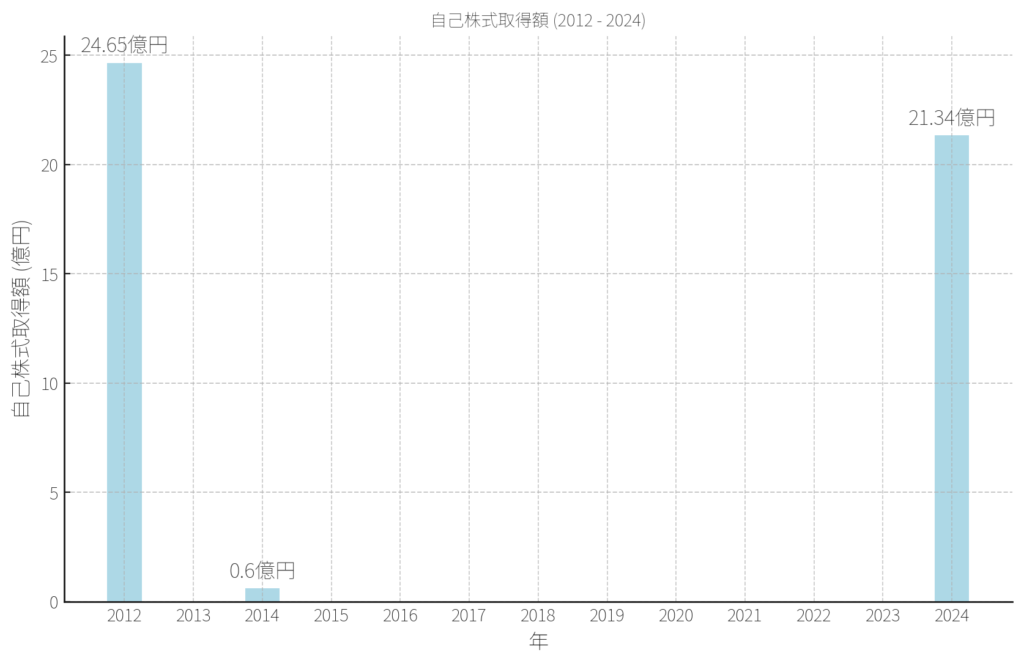

自己株式の取得について

三菱HCキャピタルは、過去10年間で自己株式取得を積極的に行い、株主還元の強化に努めてきました。

特に2012年、2014年、2024年の3期において大規模な自己株式取得を実施しています。

- 2024年3月期には、21億3400万円分の自己株式を取得し、過去最高額を記録しました。

- 2012年3月期には、24億6500万円分の自己株式を取得。

- 2014年3月期では600万円分と少額ではあるものの、株主価値向上を意識した取り組みが見られます。

自己株式取得を通じ、同社は株主価値の向上を図るとともに、資本効率の改善にも努めています。

三菱HCキャピタルは、25期連続で増配を続けており、安定した株主還元の姿勢が評価できます。特に、配当性向40%以上を目指す方針は、今後も株主に対してしっかりと利益を還元していく意欲の表れだと感じますね!

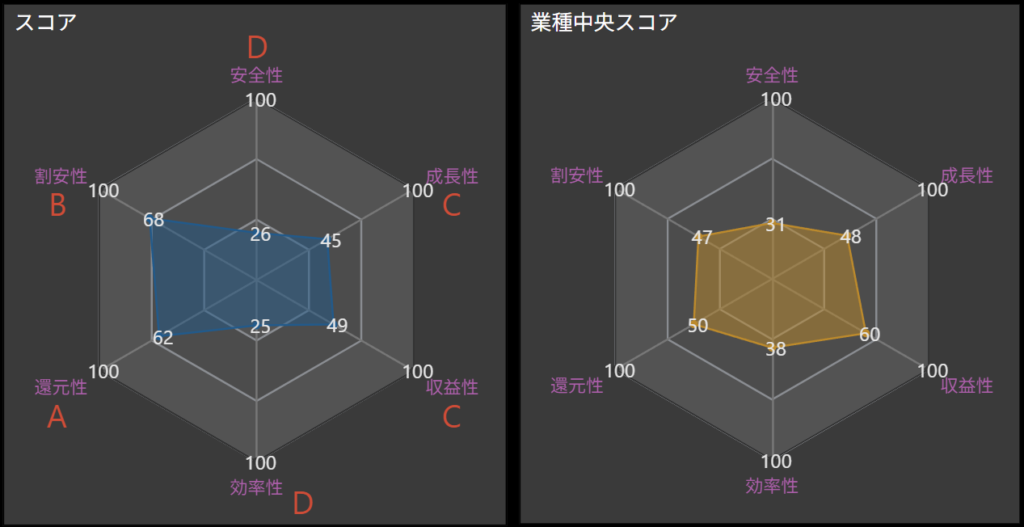

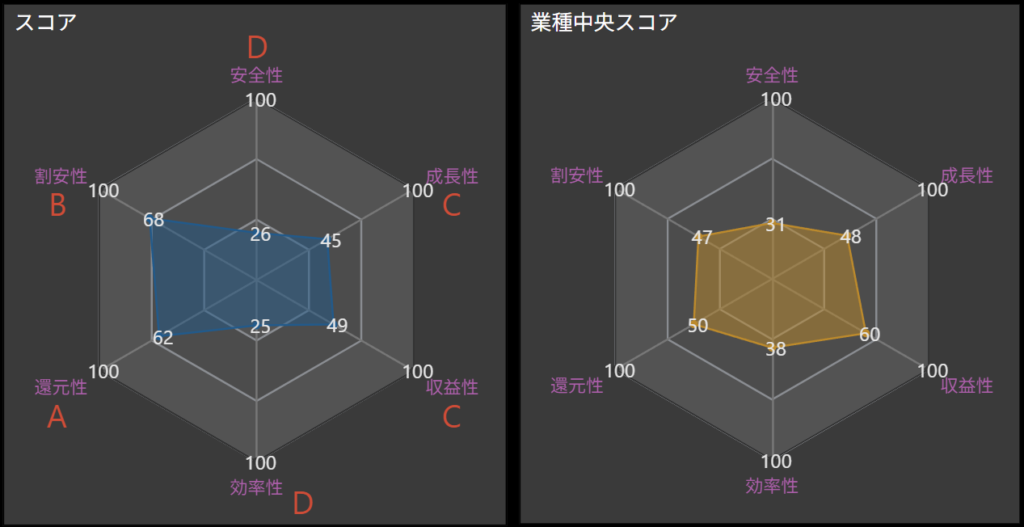

項目別の分析と総合評価

三菱HCキャピタルの競争力や成長の可能性を把握するため、業績データや財務情報、株主還元の姿勢をもとに、各項目を詳細に分析しました。

最新の業績データや財務情報を基に、同社の競争力、財務の健全性、株主還元の姿勢などを総合的に評価することで、リース業界における三菱HCキャピタルの全体像がより明確になります。

- 安全性 – D

-

三菱HCキャピタルの安全性は、一般的な評価基準では低めとなっていますが、これはリース業界特有の事業構造が影響しているためです。

リース会社は顧客に貸し出すための事業資産を取得する際に、多額の借入を行うことが一般的であり、そのため負債の割合が高くなりがちです。

しかし、自己資本比率が15.1%と業界平均を上回っていることから、業界内ではむしろ健全な水準にあります。

リース業界では事業の特性上、他の業界と比べると安全性や効率性の評価が低くなることがありますが、リース業界の特性を考慮すれば、現在の評価は適切な水準にあると言えます。 - 成長性 – C

-

成長性は平均的な評価となっていますが、リース業界特有の安定成長を考慮すると、同社の成長力はむしろ高評価に値します。

特に、日立キャピタルとの合併を通じた事業規模の拡大やシナジー効果は今後の成長を後押しする要因となりえます。

売上や利益も安定しており、リース業界の特性を考えると、評価は高まる余地があります。 - 収益性 – C

-

収益性は、リース業界の特徴である安定したキャッシュフローを維持することが重視されるため、他業界と比べて控えめな評価となっています。

2024年度の営業利益率は7.49%、純利益率は6.35%といった水準で推移しており、長期的な視点での収益性改善が今後の課題です。 - 効率性 – D

-

リース業界では多額の資産を長期間運用するため、資本効率を最大化することが難しく、効率性の指標はやや低めの評価となっています。

ただし、効率性の向上を図ることで、将来的により大きな利益を生み出す余地があるため、引き続き改善に向けた取り組みが必要です。 - 還元性 – A

-

三菱HCキャピタルは、リース業界内でも特に高い株主還元性を持っています。

2024年3月期には、1株当たりの年間配当金が37円となり、25期連続の増配を達成しました。

さらに、配当性向は40%を超えており、株主に対する還元姿勢が非常に強いことが伺えます。 - 割安性 – B

-

現在の株価水準は、PER(株価収益率)10.80、PBR(株価純資産倍率)0.85と、割安感が強く評価されています。

今後の成長と安定したキャッシュフローを期待できるため、投資家にとっては魅力的な買い場が多く、割安性の面でも高く評価されています。 - 総合評価 – C

-

三菱HCキャピタルの総合評価は「C」とされていますが、これは一般的な評価基準に基づいた結果です。

リース業界では、負債を活用して事業を運営することが一般的で、自己資本比率が低く見えるのも業界の特徴です。

三菱HCキャピタルは自己資本比率が業界平均を上回っており、実際には健全な財務状況を維持しています。また、日立キャピタルとの合併を通じた成長や、安定したキャッシュフロー、25期連続増配を続ける株主還元性の高さは注目すべきポイントです。

業界特性を考慮すれば、評価はさらに高まる可能性があります。総じて、三菱HCキャピタルは安定した収益と成長性を兼ね備えた企業であり、リース業界において競争力のある存在です。

三菱HCキャピタルの総合評価は「C」とされていますが、リース業界特有の構造を考慮すると、各項目の評価は実際よりも控えめに見られがちです。特に株主還元性や成長性の面では高い評価を得ており、総合的にはよりポジティブに評価されるべき企業だと感じました。

同業他社比較

三菱HCキャピタルを他の主要なリース会社と比較すると、いくつかの注目すべきポイントが浮かび上がります。

| 銘柄名 | 時価総額(億円) | 株価 | PER | PBR | ROE | 配当利回り | 配当性向 | 自己資本比率 | 有利子負債比率 | 連続増配 | 減配回数 | 優待銘柄 | 累進配当 | DOE採用銘柄 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| オリックス | 40,665 | 3,347 | 9.87 | 0.95 | 9.49 | 2.95% | 33.0% | 24.1% | 157.3% | 1 | 0 | – | – | – |

| 三菱HCキャピタル | 14,904 | 1,016 | 10.80 | 0.81 | 7.71 | 3.94% | 42.9% | 15.1% | 467.2% | 25 | 0 | – | – | – |

| 東京センチュリー | 8,002 | 1,626 | 9.95 | 0.84 | 8.83 | 3.57% | 35.3% | 13.5% | 542.7% | 1 | 1 | ◯ | – | – |

| 芙蓉総合リース | 3,362 | 11,100 | 7.42 | 0.76 | 11.83 | 4.05% | 28.0% | 12.7% | 616.5% | 19 | 0 | ◯ | – | – |

| みずほリース | 2,846 | 1,007 | 6.58 | 0.78 | 12.32 | 3.97% | 26.5% | 9.2% | 888.4% | 19 | 1 | – | – | – |

| リコーリース | 1,575 | 5,040 | 10.57 | 0.70 | 5.2 | 3.27% | 41.0% | 17.8% | 401.2% | 24 | 0 | ◯ | ◯ | – |

| NECキャピタルソリューション | 829 | 3,850 | 10.36 | 0.70 | 6.25 | 3.90% | 39.8% | 10.4% | 791.6% | 3 | 0 | ◯ | – | – |

三菱HCキャピタルの時価総額は約1兆4,904億円で、リース業界内でも存在感を示していますね。

オリックスや東京センチュリーといった大手と比較しても、安定した地位を維持しています。

長年の実績と信頼を背景に、着実に成長を続けている企業だと言えそうです。

リース業界全体を見てみると、どの銘柄もそれぞれに強みがあり、魅力的な投資先が多いですね。

例えば、オリックスは安定した財務基盤と高い自己資本比率を誇り、経済変動に強い体制を整えています。

また、芙蓉総合リースは配当利回りが4.05%と、業界内で高水準を示しており、株主還元に積極的な姿勢が感じられます。

さらに、みずほリースは自己資本比率こそ低いものの、12.32%と高いROEを維持しており、効率的な資本活用がなされているのがわかります。

株価や時価総額を比較すると、それぞれの企業が異なる投資スタイルに対応しており、投資家のニーズに合った選択ができそうです。

リース業界は安定したキャッシュフローと成長性を兼ね備えた企業が多いので、長期投資家にとっては非常に魅力的なセクターと言えますね。

まとめ

この記事では、三菱HCキャピタルの財務状況や成長性、株主還元の姿勢について詳しく確認しました。

特にリース業界の特性を活かした安定した収益性と、持続的な配当政策により、長期投資家にとって魅力的な企業として評価されています。

- 安定した財務基盤:自己資本比率15.1%を維持し、リース業界の中でも健全な財務状況を誇ります。

負債を活用しつつも、業界標準を上回る安定性を保っており、長期的な資金運用に強みを持っています。 - 手厚い株主還元:配当利回りは3.94%と高水準で、25期連続増配を実現。さらに、配当性向も42.9%と安定しており、株主に対する還元姿勢が非常に強いのが特徴です。

- 成長力の高さ:日立キャピタルとの合併により事業規模を拡大し、シナジー効果を発揮しています。売上や利益の成長が期待されることから、リース業界内でもさらなる成長が見込まれています。

- 割安感のある株価:現在の株価はPER10.80、PBR0.81と割安感があり、今後の成長や安定性を考慮すると、投資家にとって魅力的な水準にあると言えます。

三菱HCキャピタルは今が買い時?しけなぎの評価

これらを踏まえて、私が考える三菱HCキャピタルの総合評価は76点です。

リース業界の特性を考慮しつつ、以下の5つの観点から各項目を評価しました。

- 安定性(7/10点): リース業界特有の負債構造がある中で、自己資本比率15.1%は業界平均を上回っており、比較的安定した資金運用が実現されています。ただし、負債の多さは業界の特性として留意が必要です。

- 株主還元(9/10点): 25期連続の増配を実現し、株主への還元姿勢が際立っています。配当利回りが高いことも、長期投資家にとっての魅力です。

- 成長性(7/10点): 日立キャピタルとの合併により事業規模の拡大が期待されるものの、リース業界全体の需要動向にも影響されるため、慎重な評価が必要です。

- 収益性(7/10点): 営業利益率が7.49%、純利益率が6.35%と安定した収益を上げていますが、リース業界全体として収益性が控えめであることも考慮しています。

- 割安性(8/10点): 株価が比較的割安に評価されており、リース業界の安定したキャッシュフローを背景に、将来的な評価の向上が期待できます。

各項目の点数を倍にして合計すると、三菱HCキャピタルの総合点数は78点になります。

- 90〜100点: 今がまさに買い時です。業績や成長性、安全性、株主還元がしっかりしていて、投資を検討する価値がありそうです。

- 75〜89点: 買い時に近い状況です。多くの強みがありながら、改善の余地も少しありますが、全体として魅力的な投資先です。

- 60〜74点: 様子を見て考えたいところです。いくつかリスクはありますが、長期的には安定したパフォーマンスが期待できるかもしれません。

- 45〜59点: 少し慎重に検討した方が良さそうです。リスクもありますが、改善のチャンスもあります。

- 0〜44点: 今は買い控えをおすすめします。リスクが多く、不安が残る状況です。

これらの評価を考慮すると、三菱HCキャピタルはリース業界において安定した収益性と株主還元の強みを持ちながら、成長性や効率性の面でさらなる改善が期待される企業です。

リース業界の特性を理解し、投資先として検討する価値があると感じます。

三菱HCキャピタルに興味をお持ちの方は、この情報を参考にさらに詳しい情報を調べ、ご自身の投資判断に役立てていただければと思います。

当ブログは、投資の勧誘を目的としたものではありません。

投資に際しては、ご自身の判断と責任で行っていただくようお願い申し上げます。

最後まで読んでいただき、ありがとうございました!