野村不動産ホールディングス(3231)は、日本を代表する不動産開発企業で、住宅分譲、オフィス運営、資産運用など幅広い事業を展開し、安定した財務基盤を持ちながら持続可能な社会の実現に取り組んでいます。

国内外での住宅需要に対応し、ベトナムなど海外市場にも進出。

国内ではマンションブランド「プラウド」を軸に事業を強化し、物流施設やREITの運用で安定収益も確保しています。

2025年3月期第1四半期の連結売上高は前年同期比4%減の2,009億円、親会社株主に帰属する純利益は0.4%増の244億円を記録。一方、オフィスビル売却益の減少で、営業利益は0.7%減の381億円となりました。

短期的なコスト増がある中でも、1株当たり165円への増配を予定しています。

ESG経営を重視し、再生可能エネルギーの活用やカーボンニュートラルへの取り組みを推進。

利益成長とサステナビリティの両立を目指し、さらなる成長を目指します。

この記事では、野村不動産の事業内容、財務パフォーマンス、今後の展望を解説しますので、投資判断の参考にしてください。

野村不動産ホールディングス(3231)の基本情報

出典:野村不動産ホールディングス株式会社

投資を検討する際、まずは企業の基本情報を押さえることが重要ですよね。

どのような事業を展開しているのか、業界内での位置づけはどうかを知ることで、より自信を持った投資判断ができるようになります。

今回は、不動産業界で安定した地位を築いている野村不動産ホールディングス(3231)について、会社概要や事業の特徴をわかりやすくご紹介していきます。

住宅分譲から資産運用まで幅広い事業を展開する同社の強みを一緒に見ていきましょう。

会社概要

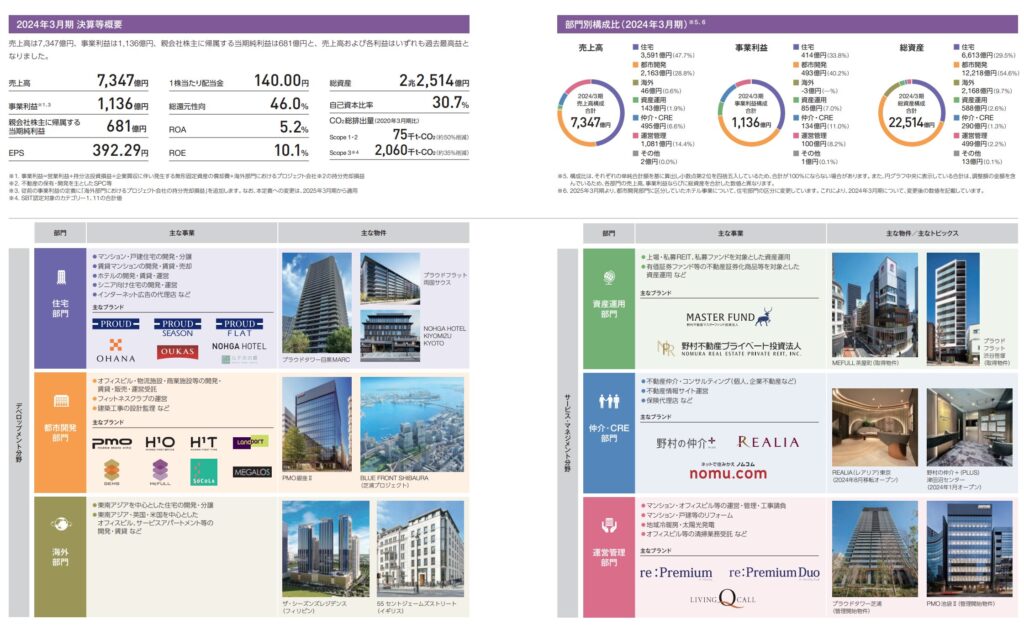

出典:野村不動産ホールディングス株式会社

1957年に設立された野村不動産ホールディングスは、60年以上の歴史を持ち、日本の不動産業界で安定した地位を築いています。

2024年3月期には、売上高7,347億円、営業利益1,121億円、事業利益1,136億円、親会社株主に帰属する当期純利益681億円を達成し、いずれも過去最高を記録しました。

野村不動産ホールディングスは、総資産22,514億円と自己資本比率30.7%という堅実な財務基盤を持ち、ROA(総資産利益率)は5.2%、ROE(自己資本利益率)は10.1%を維持しています。

また、2024年3月31日時点で従業員数は7,929人に達し、組織全体で持続的な成長を支えています。

このように、野村不動産ホールディングスは、優れた財務指標と堅実な経営により、今後もさらなる成長を目指しています。

事業概要と部門別構成

出典:野村不動産ホールディングス株式会社

野村不動産ホールディングス(3231)は、日本を代表する不動産開発企業で、住宅分譲、都市開発、資産運用など幅広い事業を展開し、持続可能な社会の実現を目指しています。

事業内容は以下の通りです

- 住宅部門:マンション・戸建住宅の分譲、賃貸マンションやホテルの開発・運営

- 都市開発部門:オフィスビル、物流施設、フィットネスクラブの開発・運営

- 資産運用部門:REITや私募ファンドの運用、資産管理業務

- 仲介・CRE部門:不動産仲介・コンサルティング、保険代理店運営

- 運営管理部門:マンション・オフィスの管理・修繕、リフォーム業務

また、ESG経営を推進し、再生可能エネルギーの活用やカーボンニュートラルの達成にも積極的に取り組んでいます。

代表的な物件には「プラウドタワー目黒MARC」や「BLUE FRONT SHIBAURA」などがあり、品質の高い住宅や商業施設を提供しています。

中長期計画

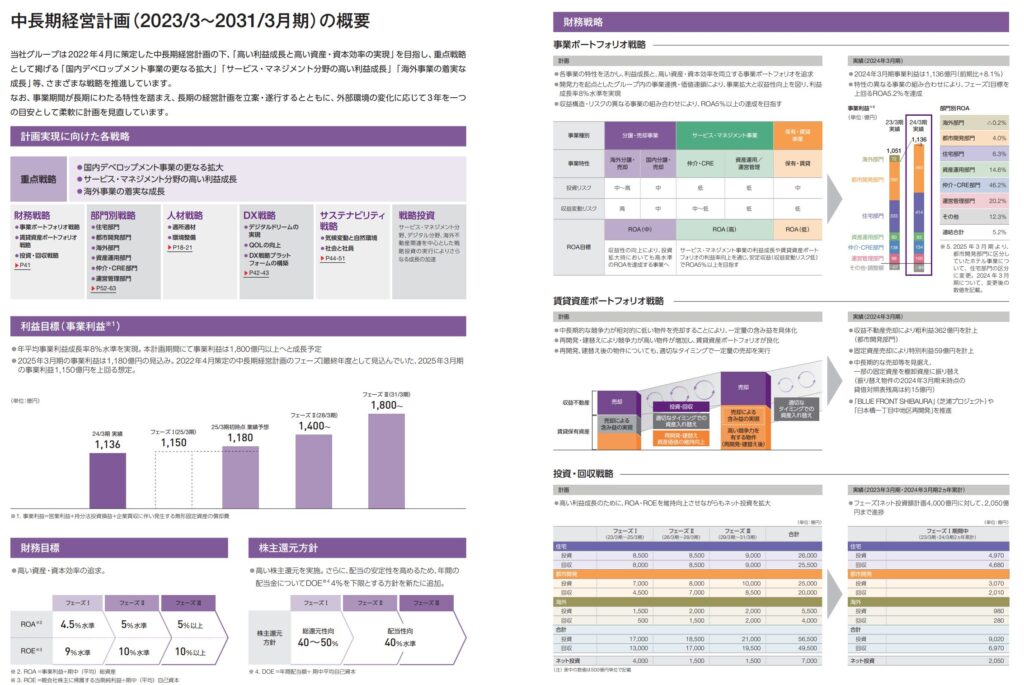

出典:野村不動産ホールディングス株式会社

野村不動産ホールディングスは、2023年3月期から2031年3月期にかけての中長期経営計画で、持続的な成長と資本効率の向上を目指しています。

計画の柱は「国内デベロップメント事業の拡大」「サービス・マネジメント分野の成長」「海外事業の推進」の3つです。

財務戦略では、ROAとROEの向上を重視し、賃貸資産のポートフォリオ戦略で長期的な収益性を追求します。

事業利益は2025年3月期に1,150億円、2031年3月期には1,800億円を目標とし、ROA5%以上、ROE10%以上の維持も掲げています。

株主還元では、総還元性向40%を基本方針としています。

主要投資として「BLUE FRONT SHIBAURA」や「日本橋一丁目再開発」を推進し、資産価値と収益の向上を目指しています。

長期的な視点での成長戦略により、企業価値を高める方針です。

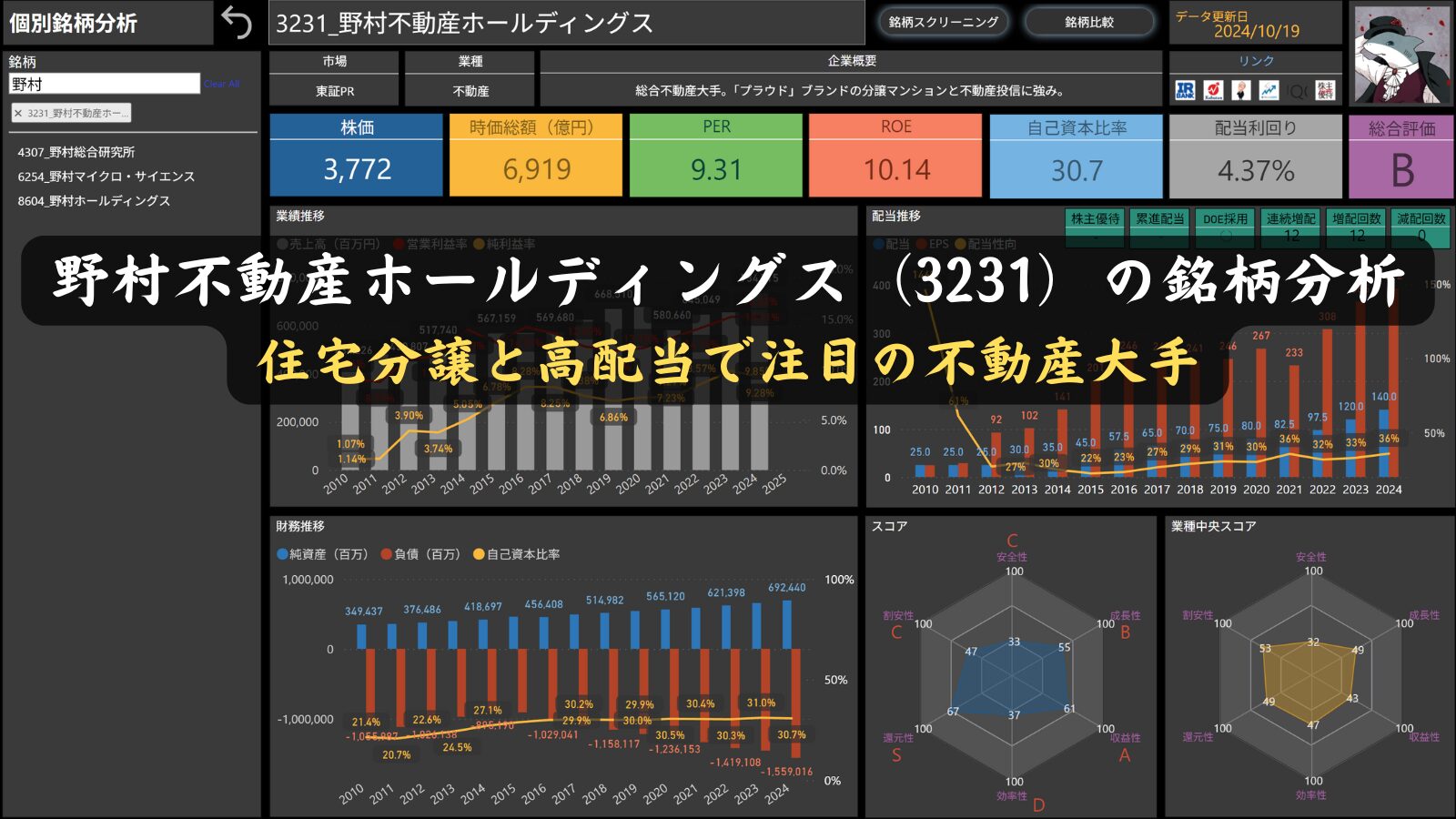

株価情報(2024年10月20日時点)

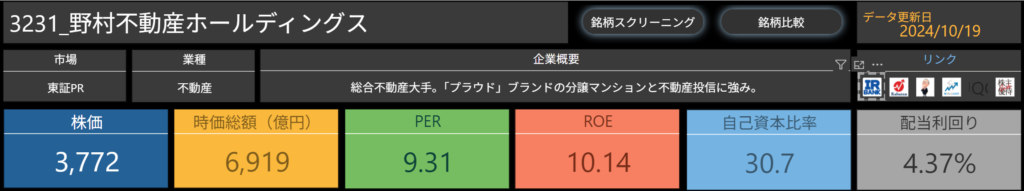

2024年10月19日時点の野村不動産ホールディングス(3231)の株価情報を確認してみましょう。

株価と時価総額

野村不動産ホールディングスの株価は3,772円、時価総額は6,919億円です。

不動産業界大手として、住宅分譲や不動産投資を通じて安定した成長を続けており、長期的な成長も期待されています。

PER(株価収益率)

PERは9.31と、業界平均と比較しても割安な評価がされています。

この水準は、投資家にとって将来の成長を期待できる魅力的な指標です。

ROE(自己資本利益率)

ROEは10.14%で、自己資本を効率的に活用していることがわかります。

高い収益性を持つ企業として、安定した利益を期待できる点が投資家にとって安心材料です。

自己資本比率

自己資本比率は30.7%と健全で、安定した財務基盤が確立されています。

この財務状況は、将来の成長を支える強力な基盤となっています。

配当利回り

配当利回りは4.37%と高水準で、安定した株主還元を行っています。

高配当を維持していることから、安定したリターンを求める長期投資家にとって魅力的な銘柄です。

株主優待

野村不動産ホールディングスには株主優待はありません。

その代わり、安定した配当利回りと成長性を兼ね備えた企業として、多くの投資家から注目されています。

しけなぎ

しけなぎ株主優待がなくても、安定した配当と成長性があるので、長期保有の魅力が十分にあると感じます。

財務パフォーマンス

野村不動産ホールディングスは、住宅分譲や不動産投資、都市開発、資産運用など多岐にわたる事業を展開し、安定した財務パフォーマンスを維持しています。

このセクションでは、野村不動産ホールディングスの最新の業績、財務状況、そして株主への還元策について詳しくご紹介します。

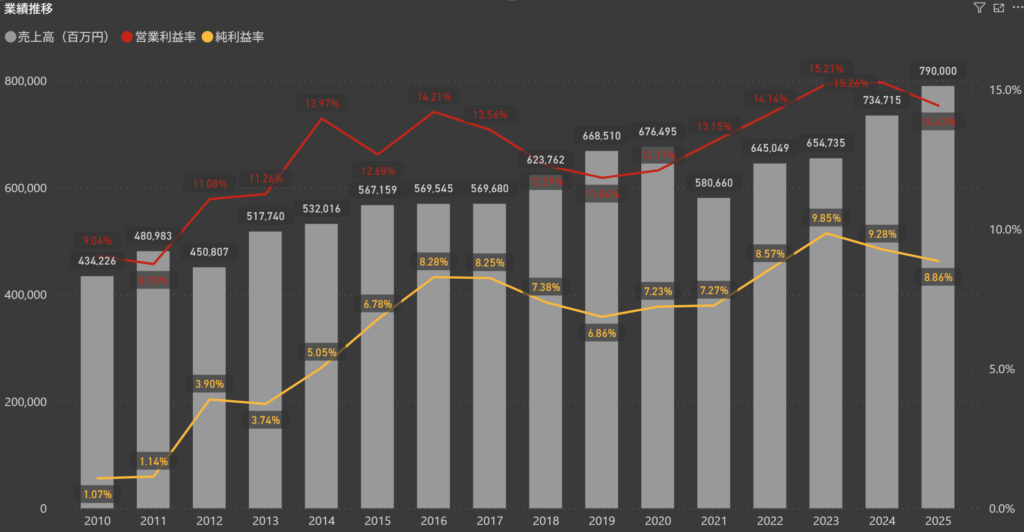

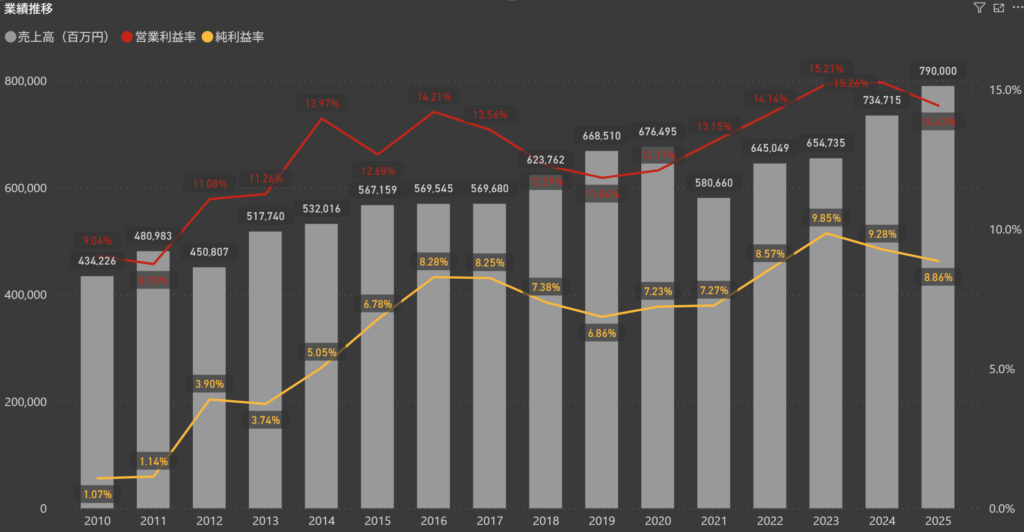

業績

野村不動産ホールディングスは、堅実な成長を続ける企業として注目されています。

2025年度の売上高は7,900億円に達し、前年の7,347億円から順調に増加しています。

これにより、同社は国内外での不動産市場において強固なポジションを維持しています。

営業利益率は2025年度に14.63%となり、前年の15.26%からやや低下したものの、依然として高い水準を保っています。

この利益率は、効率的な事業運営と安定した不動産ポートフォリオの運用を示しています。

また、純利益率は8.86%で、前年の9.28%からわずかに低下しましたが、依然として堅調な収益力を維持しています。これにより、安定した利益創出が可能であり、将来の成長や株主還元にも十分に対応できる状況が続いています。

このように、売上と利益のバランスの取れた成長は、野村不動産ホールディングスの強みといえ、今後も持続的な成長が期待されます。

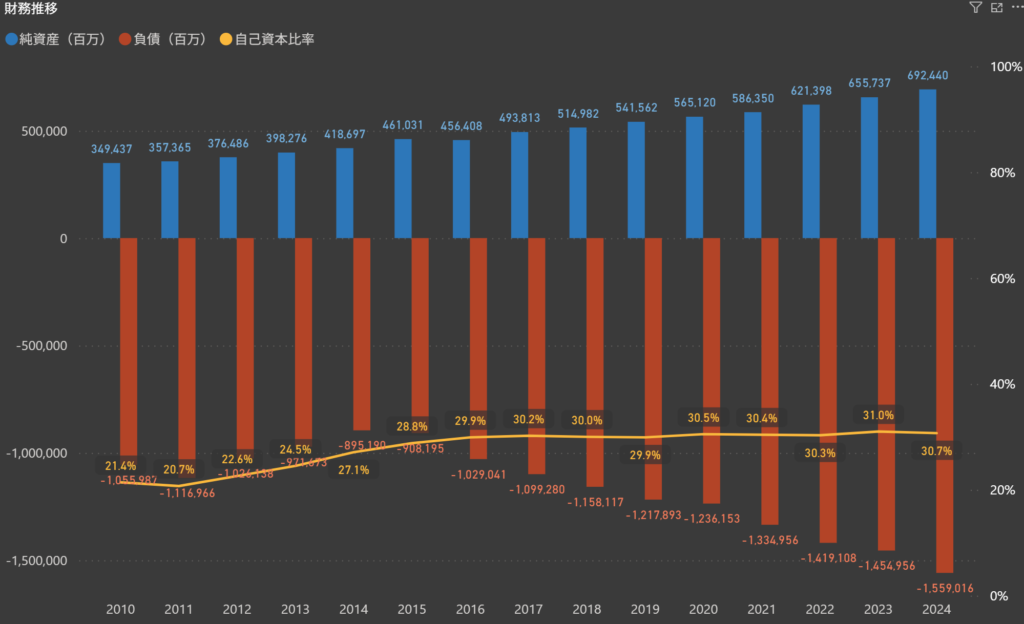

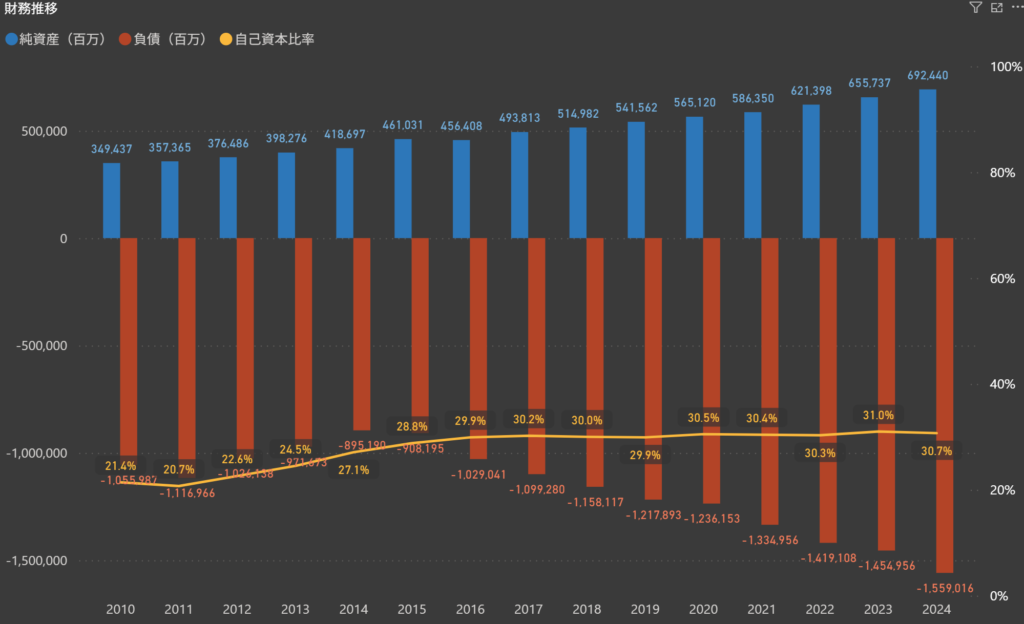

財務

野村不動産ホールディングスは、堅実な財務基盤を維持しており、2024年度の自己資本比率は30.7%に達しています。

これは前年の31.0%から若干の低下を見せたものの、引き続き安定した財務状況を維持していることがわかります。

長期的な事業展開においても、安定した基盤が確立されています。

純資産は6,924億円に成長し、資産拡大が進んでいる一方、負債は約1兆5,590億円に増加しています。

負債の増加は、新規開発や大型再開発プロジェクトへの投資によるものであり、将来的な収益性向上を見据えた戦略的な判断によるものです。

今後も、強固な財務基盤を活かしながら、国内外での開発プロジェクトを推進し、企業価値の向上を目指しています。

株主還元

配当政策

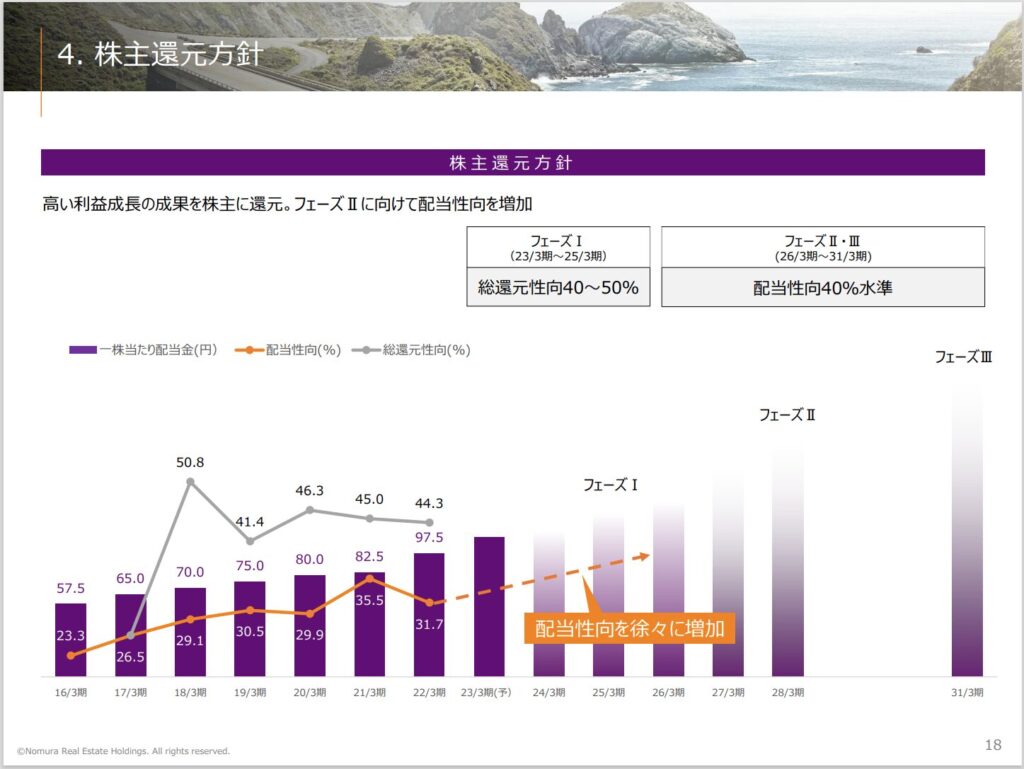

出典:野村不動産ホールディングス株式会社

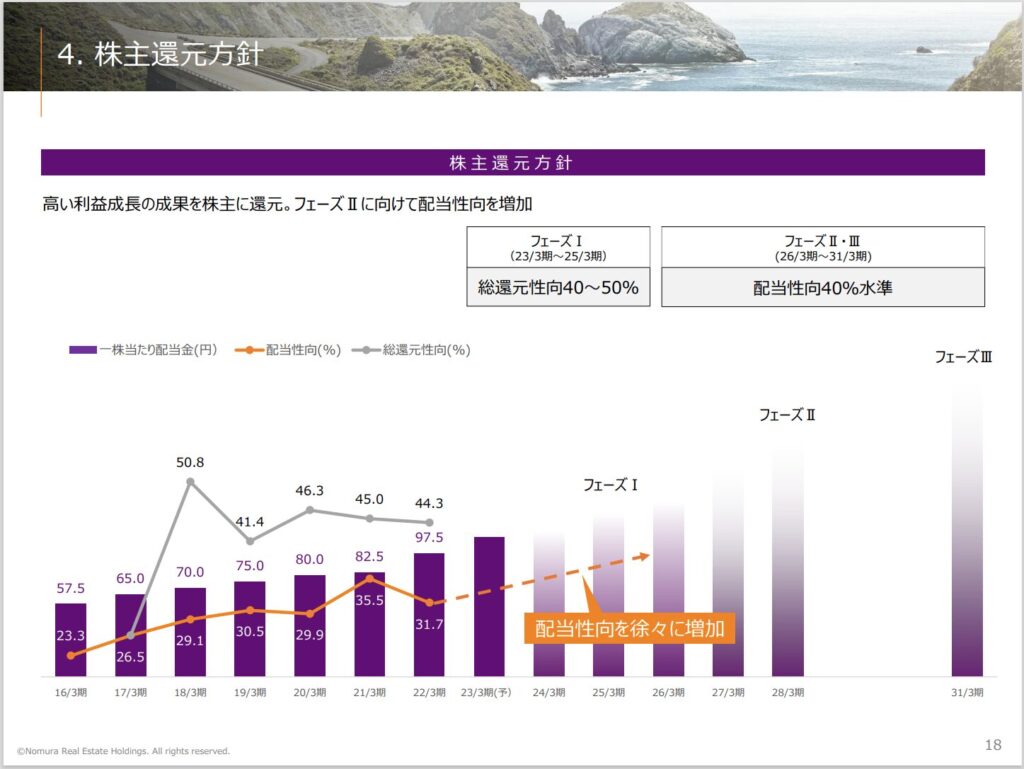

野村不動産ホールディングスは、株主還元を経営の重要な課題として位置付け、高い株主還元の実施を掲げています。

2023年3月期から2031年3月期までの長期計画において、3つのフェーズに分けた還元方針を定め、業績に応じた安定した配当を目指しています。

フェーズI(2023年3月期~2025年3月期)では、総還元性向を40%~50%に設定し、株主への還元を強化します。

続くフェーズII(2026年3月期~2028年3月期)とフェーズIII(2029年3月期~2031年3月期)では、総還元性向40%を維持する方針が示されています。

また、2024年3月期からは、配当性向の基準にDOE(株主資本配当率)4%を加えることで、安定した配当の下限を確保する姿勢も打ち出しています。

このような取り組みにより、野村不動産ホールディングスは、株主に対する長期的な信頼関係を築き、持続的な企業価値の向上を目指しています。

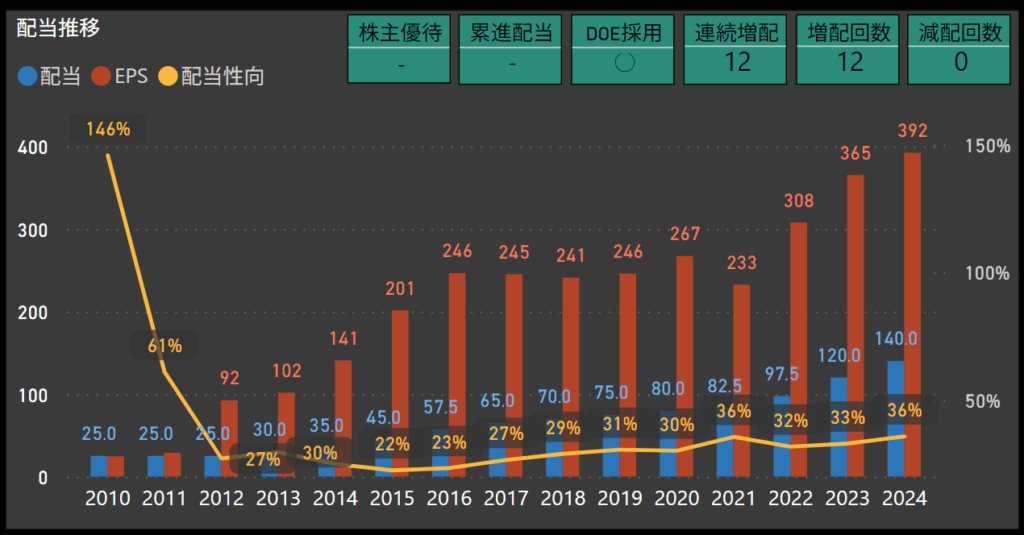

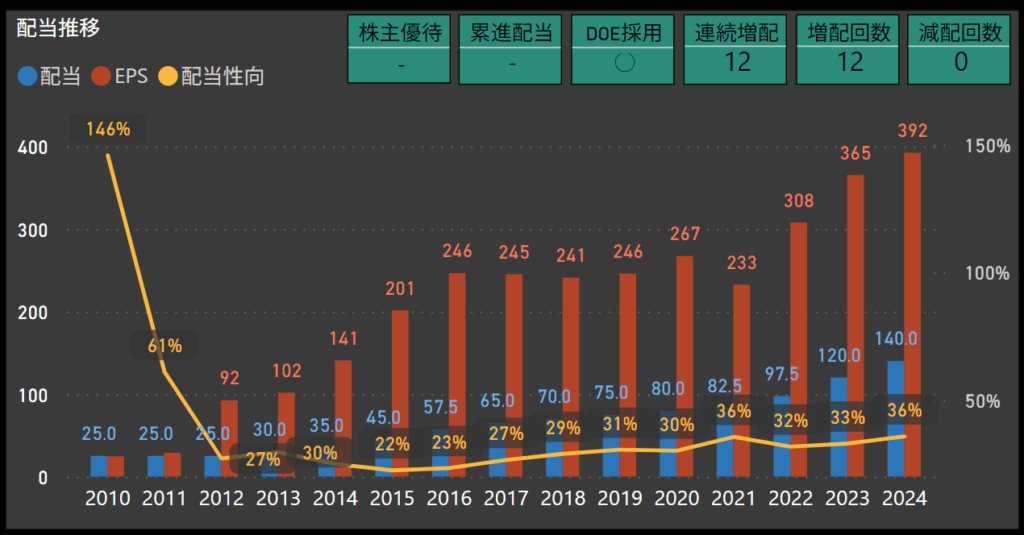

配当

野村不動産ホールディングスは、安定した増配を続けており、2024年には1株あたり140円の配当を実施しました。

これは前年の120円からの増配であり、株主還元への積極的な姿勢がうかがえます。

2010年以降、配当は一貫して増加しており、連続増配回数は12回に達しています。

2024年の配当性向は36%で、利益を堅実に株主に還元していることがわかります。

また、過去12回の増配実績が示すように、長期的な安定リターンの提供に力を入れています。

減配は一度もなく、今後も持続的な成長と株主還元を両立する方針を維持しています。

このような配当方針により、野村不動産ホールディングスは、長期的に安定したリターンを求める投資家にとって魅力的な選択肢として注目されています。

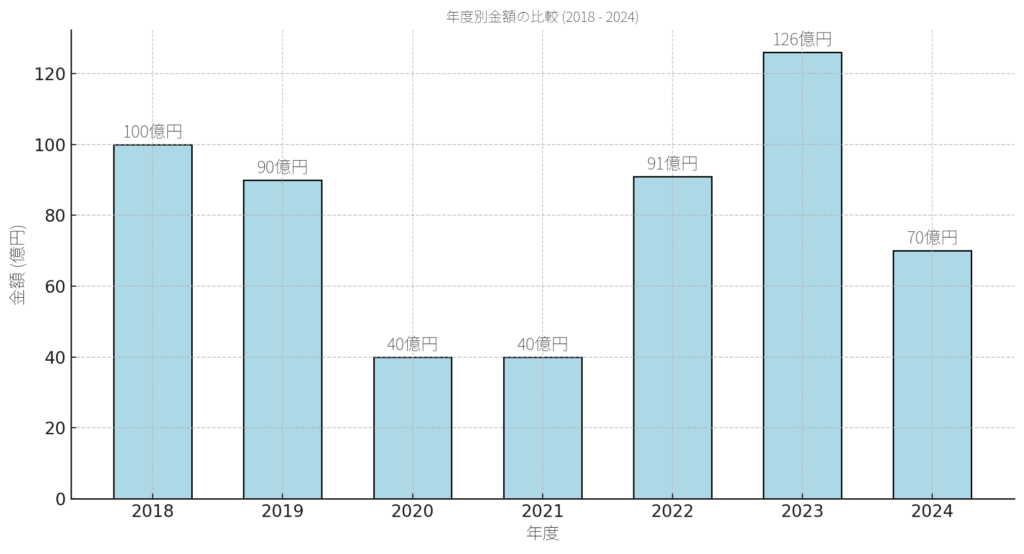

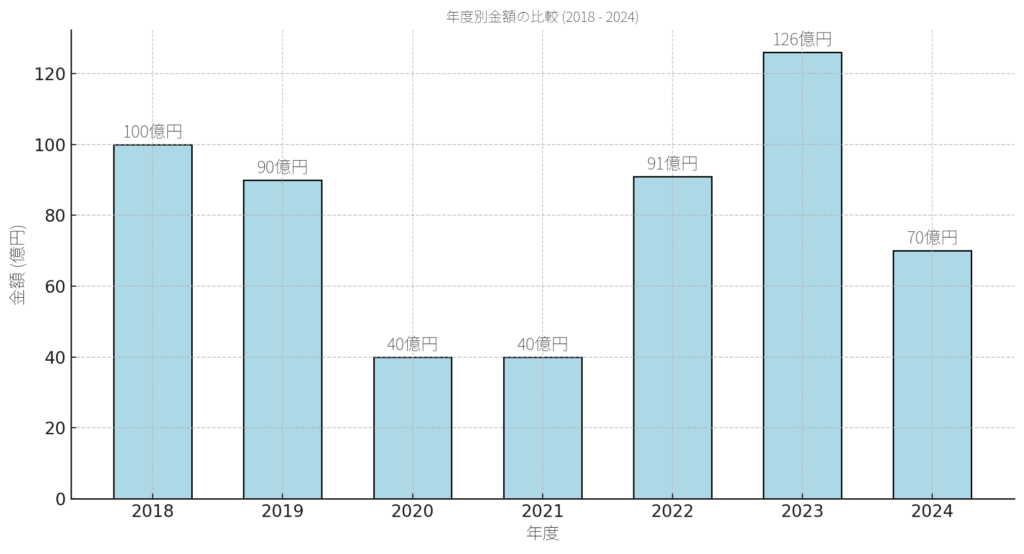

自己株式の取得について

野村不動産ホールディングスは、株主価値の向上を目的に、積極的な自己株式の取得を実施しています。

特に、2023年には126億円分の自己株式を取得し、大規模な還元を行いました。

2024年は70億円の取得が予定されており、引き続き株主還元を強化する方針が見られます。

過去を振り返ると、2019年や2022年にも大規模な取得が行われ、それぞれ90億円と91億円分の株式を取得しています。

こうした施策は、株主還元の一環としてだけでなく、資本効率の向上にも貢献しています。

今後も野村不動産ホールディングスは、自己株式の取得を通じて、株主への還元と資本効率の改善を進め、企業価値の向上を目指す姿勢を維持する見込みです。

DOEを取り入れた配当方針により、下限が保証された安定配当が実現されています。長期的な株主還元を目指す姿勢が明確ですね。

項目別の分析と総合評価

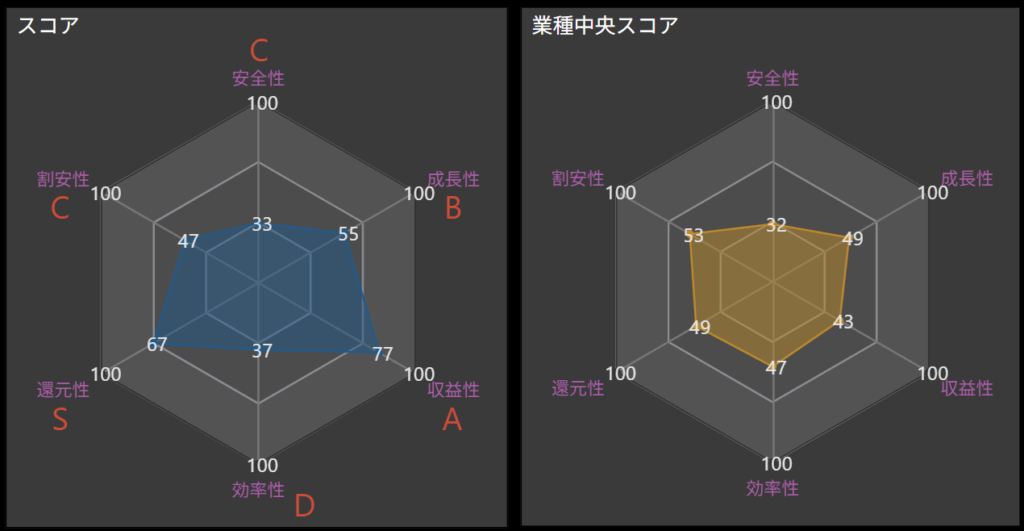

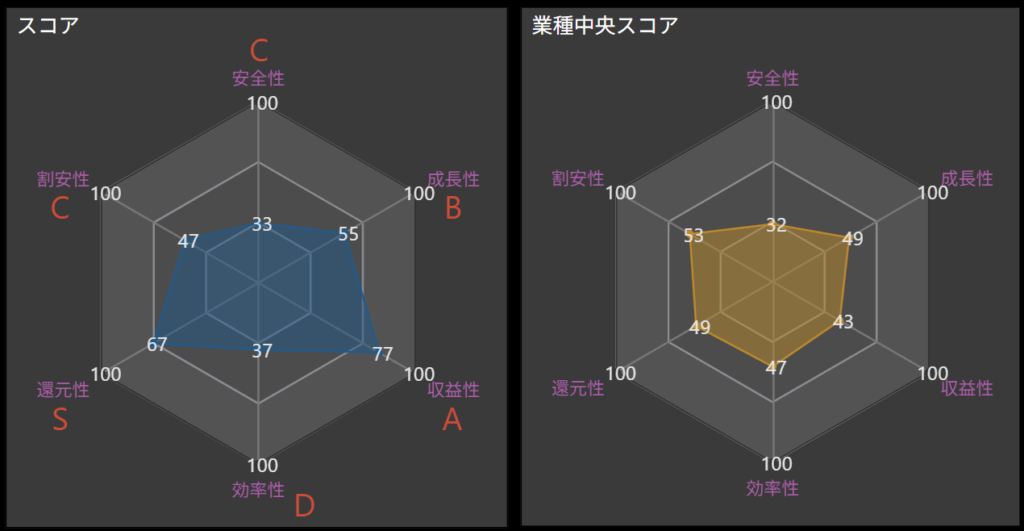

野村不動産ホールディングスの強みや成長の可能性をより深く理解するために、各項目から分析を行いました。

最新の業績データを基に、同社の競争力、株主還元の姿勢、財務状況を評価しています。

- 安全性 – C

-

野村不動産の安全性は、大規模な開発投資が背景にあるため、中程度の評価となっています。

自己資本比率は30.7%と安定しており、財務基盤は着実に整えられています。 - 成長性 – B

-

成長性については、国内外での開発案件が堅調に進んでおり、安定した売上成長が期待できます。

特に海外展開が今後の成長ドライバーとなり得る点が評価されています。 - 収益性 – A

-

収益性は非常に高く、営業利益率や純利益率が安定しています。

効率的な資産運用と利益の確保により、投資家にとって魅力的な収益性が確保されています。 - 効率性 – D

-

効率性は改善の余地があり、大規模な資本投資が利益率に影響しています。

今後の事業運営で、さらなる効率化が進めば、評価の向上が見込まれます。 - 還元性 – S

-

還元性は極めて高く、配当金の増配を積極的に行っていることが特徴です。

安定したリターンが長期保有の投資家に評価されており、株主重視の経営方針が顕著です。 - 割安性 – C

-

割安性に関しては、現在の株価はやや高いものの、同社の収益力を考慮すると投資価値があると言えます。

今後の成長戦略が評価を高めるカギとなるでしょう。 - 総合評価 – B

-

野村不動産ホールディングスの総合評価は「B」となります。

国内外の不動産市場で安定した収益基盤を持ち、幅広い事業展開を通じて堅実な成長を維持している点で、投資家にとって魅力的な企業です。

特に、長期的な株主還元方針と安定した配当の提供は、堅実なリターンを求める投資家から高く評価されています。

還元性と収益性が高い評価を受けているのは、同社が株主重視の経営を行い、業績の安定を維持しているためです。一方で、成長性には一部課題が見られます。

不動産業界が成熟した市場であるため、今後の成長を加速させるには、国内外での新規開発や資産運用の拡大が求められます。

特に、海外市場への積極展開が同社の成長を左右する重要なポイントとなります。

しかし、新しいプロジェクトの成果が現れるまでには時間を要するため、短期的な成長には限界があるかもしれません。また、安全性の評価がやや低い理由として、大規模な開発プロジェクトに依存する事業構造が挙げられます。

自己資本比率は30.7%と安定していますが、負債の増加が進んでいる点は注意が必要です。

それでも、不動産市場の特性として、長期的な資産価値と安定収益が見込まれるため、大きなリスクとは言えません。総じて、野村不動産ホールディングスは長期的な投資先として安定したリターンを提供できる企業です。

株主重視の経営姿勢と安定した配当政策に加え、将来的な成長も視野に入れて事業を展開しており、今後のさらなる企業価値の向上が期待されています。

野村不動産ホールディングスは、安定した収益基盤と株主還元を重視する姿勢が魅力的に感じられます。長期的な成長に向けた取り組みも進んでおり、今後の展開に期待が高まります。

同業他社比較

野村不動産ホールディングスを他の主要な不動産企業と比較すると、いくつかの注目すべきポイントが浮かび上がります。

| 銘柄名 | 時価総額(億円) | 株価 | PER | PBR | ROE | 配当利回り | 配当性向 | 自己資本比率 | 有利子負債比率 | 連続増配 | 減配回数 | 優待銘柄 | 累進配当 | DOE採用銘柄 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 三井不動産 | 38,394 | 1,366 | 16.28 | 1.21 | 7.47 | 2.20% | 34.9% | 32.8% | 142.5% | 1 | 1 | ◯ | – | – |

| 大和ハウス工業 | 29,987 | 4,547 | 11.19 | 1.16 | 12.65 | 3.19% | 31.3% | 37.3% | 85.6% | 13 | 0 | ◯ | – | – |

| 三菱地所 | 29,691 | 2,336 | 17.07 | 1.21 | 7.39 | 1.84% | 30.3% | 31.7% | 130.6% | 3 | 1 | – | ◯ | – |

| 住友不動産 | 22,381 | 4,701 | 11.73 | 1.05 | 9.2 | 1.49% | 16.1% | 30.7% | 193.2% | 10 | 0 | – | ◯ | – |

| 東急不動産ホールディングス | 7,110 | 988 | 10.05 | 0.92 | 9.55 | 3.24% | 32.2% | 24.8% | 212.0% | 3 | 0 | ◯ | – | – |

| 野村不動産ホールディングス | 6,919 | 3,772 | 9.31 | 0.93 | 10.14 | 4.37% | 35.7% | 30.7% | 172.6% | 12 | 0 | – | – | ◯ |

| 東京建物 | 5,041 | 2,410 | 10.38 | 0.95 | 9.56 | 3.32% | 33.8% | 26.1% | 218.8% | 10 | 0 | – | – | – |

野村不動産ホールディングスの時価総額6,919億円は、大手不動産企業の中では堅実な規模を誇っています。

三井不動産や三菱地所のようなリーダー企業と比べるとやや控えめですが、独自の強みで安定した地位を維持していることがわかります。

こうして見ると、野村不動産ホールディングスだけでなく、他の主要な不動産企業もそれぞれ異なる特徴を持っています。

野村不動産ホールディングスは、PER 9.31と割安な評価を受けており、配当利回り4.37%と魅力的なリターンを提供しています。

さらに、自己資本比率も30.7%と健全であり、長期的な成長を見据えた投資に向いている企業です。

一方で、三井不動産は、時価総額が38,394億円と業界トップクラスであり、自己資本比率32.8%と安定性にも優れています。

配当利回りは2.20%とやや控えめですが、その分、成長性と資産規模の面で優れた選択肢と言えます。

大和ハウス工業は、自己資本比率37.3%と極めて高く、安全性を重視する投資家に人気です。

配当利回り3.19%も堅調で、13回の連続増配実績は長期投資家にとって大きな魅力です。

東急不動産ホールディングスは、配当利回り3.24%と安定した株主還元を行っており、自己資本比率は24.8%とやや控えめながらも、持続可能な成長を目指しています。

都市開発事業に強みを持つため、今後の事業展開に注目です。

東京建物は、時価総額がやや小さいものの、配当利回り3.32%を維持し、還元性が評価されています。

自己資本比率26.1%と、ややリスクがあるものの、成長の余地がある企業と言えるでしょう。

こうして比較すると、野村不動産ホールディングスはバランスの取れた企業であり、大和ハウス工業や三井不動産は安全性や成長性を重視する投資家にとって有望な選択肢です。

一方で、リスクを取ることが許容できるならば、東急不動産や東京建物も投資対象として検討する価値があります。

まとめ

この記事では、野村不動産ホールディングスの財務状況、成長性、そして株主還元の姿勢について詳しく確認しました。

特に安定した配当と不動産業界での強みを活かし、長期投資家にとって魅力的な企業として注目されています。

- 安定した財務基盤:自己資本比率30.7%と、堅実な財務状況を維持しています。不動産開発には多額の投資が必要な中、リスク管理の面でも安心感があります。

- 積極的な株主還元:配当利回りは4.37%と高く、安定したリターンを提供しています。12回の連続増配実績があり、長期保有の株主にとって魅力的です。

- 収益性の高さ:ROEは10.14%を記録しており、効率的に利益を創出しています。不動産投資と開発のバランスが取れた戦略が同社の強みです。

- 成長性の見込み:都市開発や再開発プロジェクトを積極的に進めており、今後の売上拡大が期待されます。国内外での資産運用の拡大も、成長の原動力になるでしょう。

野村不動産ホールディングスは今が買い時?しけなぎの評価

これらの要素を踏まえ、私が考える野村不動産ホールディングスの総合評価は82点です。

以下の5つの評価項目をもとに、バランスよく評価しました。

- 安定性(8/10点): 自己資本比率30.7%で、堅実な基盤を維持しています。

- 株主還元(9/10点): 4.37%の高配当と連続増配の実績が評価されています。

- 成長性(8/10点): 都市開発の取り組みが、今後の売上拡大に貢献すると考えます。

- 収益性(8/10点): ROEが10.14%と高く、収益力の安定性が魅力です。

- 割安性(8/10点): PER9.31で割安感があり、今後のリターンを期待できる銘柄です。

総合点は82点で、これは「買い時に近い状況」と言えます。

業績の安定性、株主への積極的な還元、成長の見込みが揃ったバランスの良い企業です。

- 90〜100点: 今がまさに買い時です。業績や成長性、安全性、株主還元がしっかりしていて、投資を検討する価値がありそうです。

- 75〜89点: 買い時に近い状況です。多くの強みがありながら、改善の余地も少しありますが、全体として魅力的な投資先です。

- 60〜74点: 様子を見て考えたいところです。いくつかリスクはありますが、長期的には安定したパフォーマンスが期待できるかもしれません。

- 45〜59点: 少し慎重に検討した方が良さそうです。リスクもありますが、改善のチャンスもあります。

- 0〜44点: 今は買い控えをおすすめします。リスクが多く、不安が残る状況です。

総じて、野村不動産ホールディングスは安定した収益基盤を持ち、株主への還元を重視した経営を行っています。

都市開発や再開発プロジェクトの進展に伴い、成長の見込みも高く、長期的な投資先として非常に魅力的な選択肢です。

投資を検討されている方は、この情報を参考にさらなる調査を行い、最終的な判断に役立てていただければ幸いです。

当ブログは、投資の勧誘を目的としたものではありません。

投資に際しては、ご自身の判断と責任で行っていただくようお願い申し上げます。

最後まで読んでいただき、ありがとうございました!