三菱商事(8058)は、日本を代表する総合商社であり、エネルギー、金属資源、食品、化学製品、金融サービスなど、多岐にわたる事業を展開しています。

強固な財務基盤を持ちながら、脱炭素社会の実現を目指したEX(エネルギートランスフォーメーション)と、デジタル技術を活用したDX(デジタルトランスフォーメーション)を推進しています。

国内外のビジネスで積極的に成長を図り、特にLNG(液化天然ガス)や再生可能エネルギー分野に注力。

豪州やアジア市場での資源投資を拡大する一方、食品事業では安定した収益基盤を確立しています。

また、三菱商事はESG経営にも注力し、再生可能エネルギーの拡充や地域社会との共生を目指した取り組みを推進中。

カーボンニュートラル社会の実現に向けた戦略の一環として、EXとDXの融合による新たな価値創造に力を入れています。

この記事では、三菱商事の事業内容、財務パフォーマンス、そして今後の成長展望を詳しく解説します。投資判断の一助として、ぜひご参考ください。

三菱商事(8058)の基本情報

出典:三菱商事株式会社

投資を検討する際には、まず企業の基本情報を押さえることが大切ですよね。

どのような事業を展開しているのか、業界内での位置付けがどうなっているかを理解することで、より自信を持って投資判断を下すことができます。

今回は、日本を代表する総合商社であり、幅広い事業を展開する三菱商事(8058)について、会社概要やビジネスの特徴をわかりやすくご紹介していきます。

会社概要

出典:三菱商事株式会社

1954年に設立された三菱商事(8058)は、日本を代表する総合商社であり、70年にわたり多岐にわたる事業領域で成長を続けています。

エネルギー、金属資源、化学製品、食品、金融サービスなどを中心に、国内外の市場で事業を展開しており、現在では世界中に約1,300の連結対象会社と協力しながら、グローバルにビジネスを展開しています。

三菱商事は、8つの主要グループ(地球環境エネルギー、金属資源、社会インフラ、モビリティ、食品産業、電力ソリューションなど)を通じて、商品の取引だけでなく、開発や製造にも関与し、パートナー企業と協力して世界各地のビジネスを支えています。

2025年度第1四半期の連結純利益は前年同期比15.7%増の402億円を達成し、資源ビジネスの収益が増益に貢献しましたが、原材料価格の変動が引き続き課題とされています。

また、累進配当方針に基づき、2025年3月期の年間配当金は1株あたり100円が予定されており、株主還元にも積極的です。

三菱商事は、総資産24兆3,709億円、自己資本比率39.2%という強固な財務基盤を誇り、企業価値の向上と持続可能な成長を目指しています。

特に、DX(デジタルトランスフォーメーション)とEX(エネルギートランスフォーメーション)を推進することで、環境対応と事業効率化を両立させ、新たな価値創造に取り組んでいます。

これからも、三菱商事は透明性と公正さを重んじ、社会と調和した成長を追求し、カーボンニュートラル社会の実現に向けてさらなる努力を続けていきます。

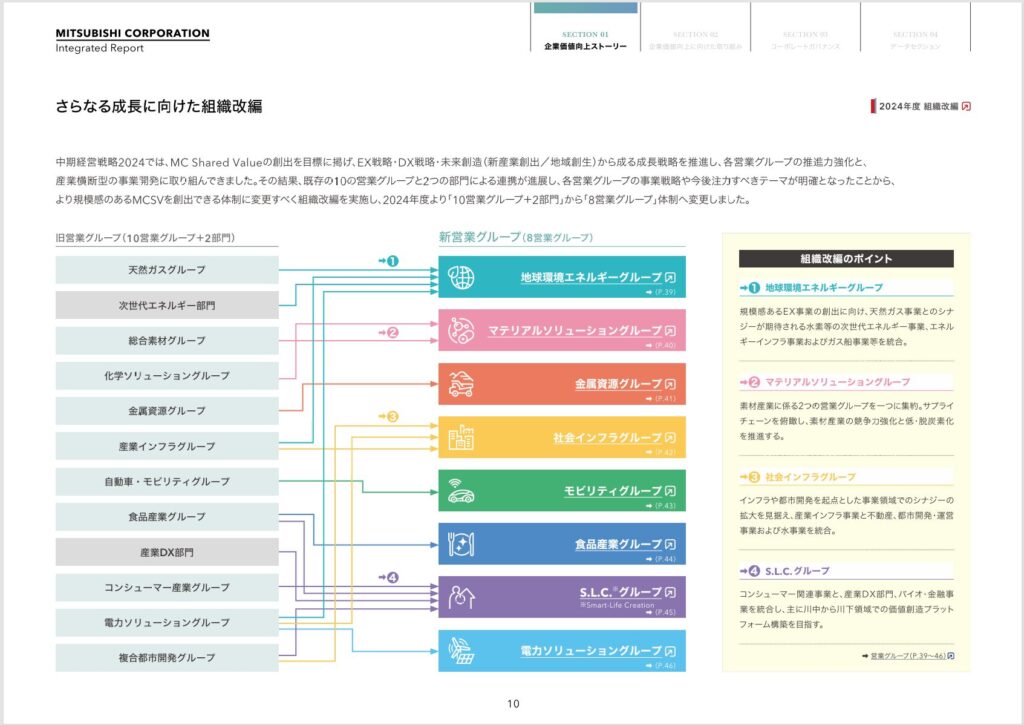

事業戦略と組織改革

出典:三菱商事株式会社

三菱商事(8058)は、さらなる成長を目指して2024年度に大規模な組織改革を実施しました。

従来の10事業グループを8つの事業グループに統合し、DX(デジタルトランスフォーメーション)やEX(エネルギートランスフォーメーション)といった成長戦略を推進しながら、事業ポートフォリオの強化を進めています。

- 地球環境エネルギーグループ:LNG関連事業や再生可能エネルギーの推進を担当

- マテリアルソリューショングループ:素材関連事業の統合によりサプライチェーンの効率化と脱炭素化を推進

- 金属資源グループ:豪州を拠点とする鉱物資源事業の拡大に注力

- 社会インフラグループ:都市開発と社会インフラ構築を支援

- モビリティグループ:グローバル市場での自動車関連事業を推進

- 食品産業グループ:国内外の食品ビジネスで成長を目指す

- S.L.C.グループ(Smart Life Creation):DX部門とコンシューマー産業を融合し、次世代のライフスタイルを創出

- 電力ソリューショングループ:再生可能エネルギーを含む電力事業を展開

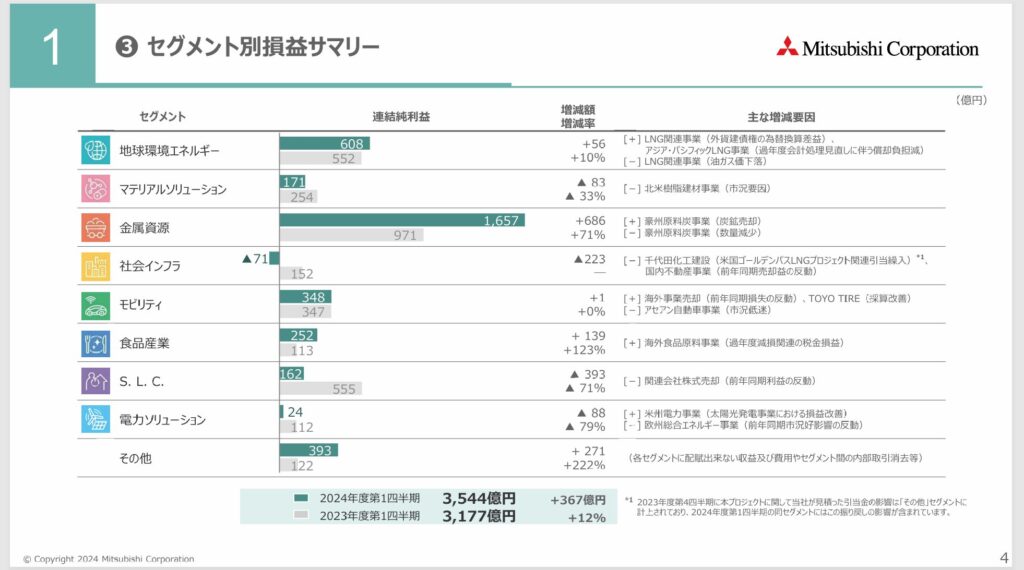

事業セグメント別損益の概要

出典:三菱商事株式会社

2025年度第1四半期の成果として、特に金属資源グループが前年同期比71%増の1,657億円の純利益を達成し、成長の原動力となりました。

また、地球環境エネルギーグループも10%の増益で608億円の利益を記録するなど、持続可能なエネルギー事業の拡大が順調に進んでいます。

一方で、社会インフラグループでは一部プロジェクトの反動で減益が見られたものの、他のグループの成長が全体を支えています。

食品分野では、海外市場の拡大により123%増の252億円の利益を達成するなど、事業の多様性を活かした成長が見られました。

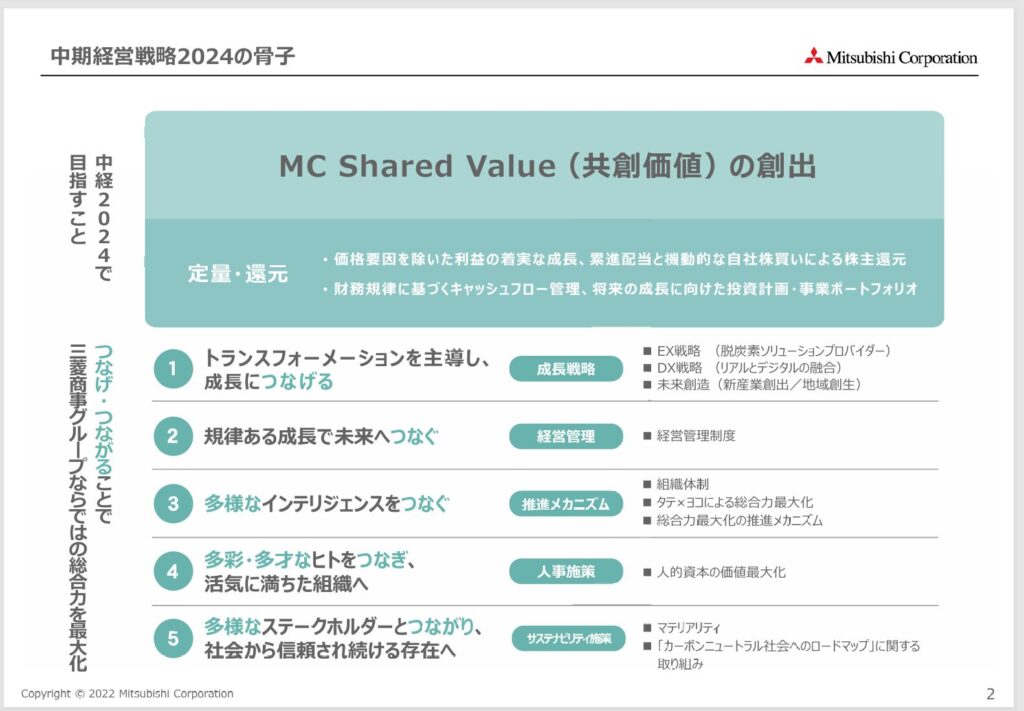

中期経営戦略

出典:三菱商事株式会社

三菱商事の中期経営戦略「MC Shared Value(共創価値)の創出」は、持続可能な成長と株主還元を目指し、さまざまな領域での変革を推進しています。

これにより、企業全体の総合力を最大化し、未来への投資と事業ポートフォリオの強化に取り組んでいます。

- 成長戦略

- トランスフォーメーションを主導し、成長へつなげる

- EX戦略(脱炭素ソリューションの提供)、DX戦略(リアルとデジタルの融合)、未来創造(新産業の創出や地域活性)を柱としています。

- 経営管理

- 規律ある成長で未来を見据えた経営管理制度を実行。

- 推進メカニズム

- 多様なインテリジェンスをつなげ、組織体制と総合力を強化するためのタテ・ヨコの推進メカニズムを整備。

- 人事施策

- 多彩な人材をつなげ、活気に満ちた組織を目指し、人的資本の価値を最大化。

- サステナビリティ施策

- 多様なステークホルダーとの連携を強化し、社会に信頼され続ける存在へ。

マテリアリティ(重要課題)の特定と「カーボンニュートラル社会」のロードマップ策定にも注力。

- 多様なステークホルダーとの連携を強化し、社会に信頼され続ける存在へ。

この戦略の一環として、累進配当方針を維持し、安定的な株主還元を図ります。

財務規律に基づいたキャッシュフロー管理を実施し、成長のための投資と自社株買いも機動的に行います。

しけなぎ

しけなぎ多岐にわたる事業領域を展開する三菱商事の柔軟性には感銘を受けます。

どの分野でも持続可能な成長を目指す姿勢が、企業の安定感を物語っていますね。

株価情報(2024年10月26日時点)

2024年10月26日時点の三菱商事(8058)の株価情報を確認してみましょう。

株価と時価総額

三菱商事の株価は2,766円で、時価総額は11兆5,571億円となっています。

総合商社としてエネルギーや機械、化学、食品など幅広い分野で事業を展開し、長期的な成長が期待される企業です。

PER(株価収益率)

三菱商事のPERは11.87で、総合商社としては安定的な成長を織り込んだ水準にあります。

将来的な事業拡大や収益性の向上を期待する投資家にとって、魅力的な指標です。

ROE(自己資本利益率)

ROEは11.27%で、自己資本をしっかりと活用した効率的な経営が行われています。

収益性が高く、持続的に利益を上げている点が安心感を与えてくれます。

自己資本比率

自己資本比率は38.6%と、非常に健全な水準です。

この強固な財務基盤は、三菱商事が長期的な成長を支える重要な要素となっています。

配当利回り

三菱商事の配当利回りは3.62%で、安定した株主還元を行っています。

累進配当方針に基づき、持続的な成長とともに配当を増やす姿勢が、長期投資家にとって魅力的です。

株主優待

三菱商事には株主優待はありません。

しかし、三菱商事は累進配当方針を掲げ、着実な配当の増加を目指す姿勢を示しています。

安定した財務基盤と高いROEは、三菱商事の経営の効率性を物語っており、安心して長期投資を考えられる要素だと思います。

財務パフォーマンス

三菱商事は、エネルギー、金属資源、食品、化学製品、金融サービスなど、多岐にわたる事業を展開し、安定した財務パフォーマンスを維持しています。

幅広い事業ポートフォリオにより、国内外の市場で安定的な収益を上げ、持続可能な成長を実現しています。

このセクションでは、三菱商事の最新の業績、財務基盤の強さ、そして累進配当方針に基づく株主還元について詳しくご紹介します。

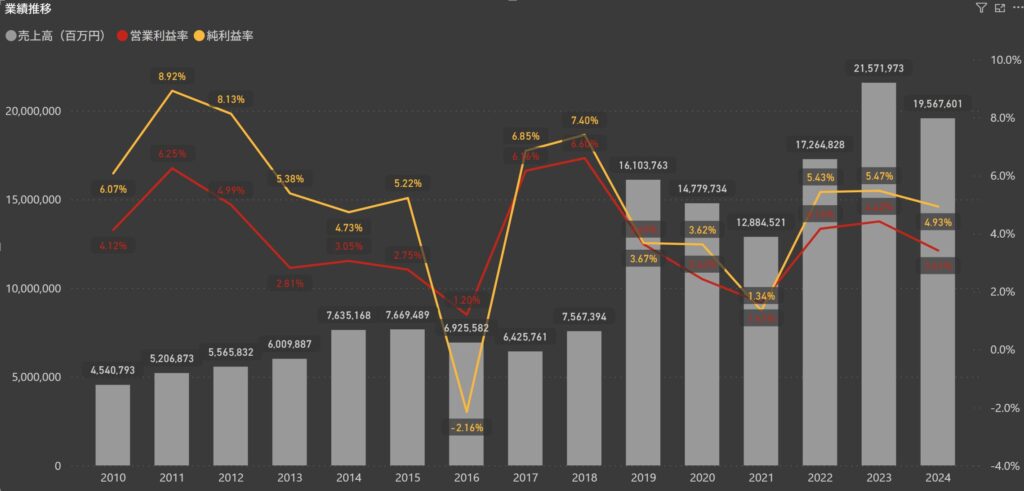

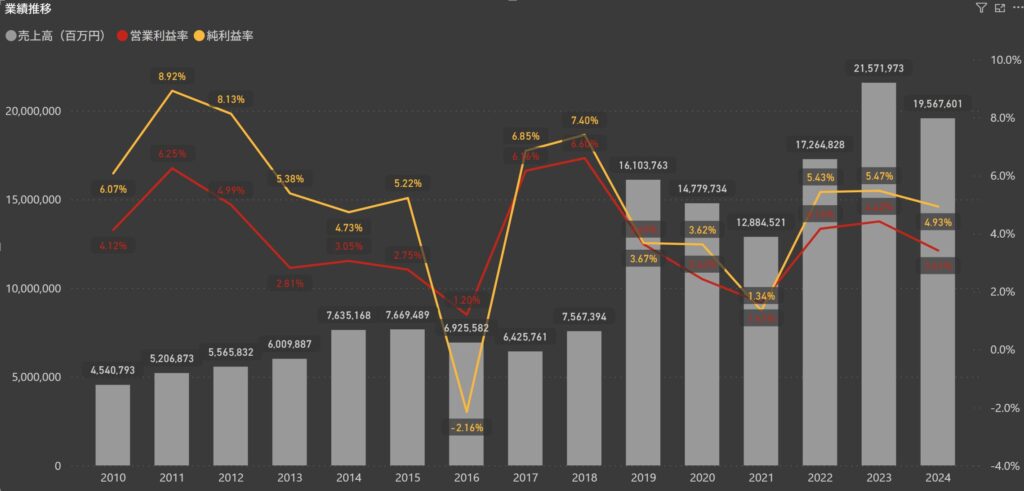

業績

三菱商事は、さまざまな事業領域での安定した成長を実現しており、最新のデータからもその堅調さがうかがえます。

売上高は2024年度に19兆5,676億円に達し、前年の21兆5,719億円からは減少したものの、依然として高水準を維持しています。

営業利益率はここ数年で6%台を推移しており、2024年度は3.41%に落ち着きました。

これは、世界経済の変動や原材料価格の影響を受けつつも、事業全体で安定した運営がなされていることを示しています。

また、純利益率は4.93%となり、前年の5.47%からやや低下したものの、三菱商事の多岐にわたる事業が堅実な収益を支えています。

金属資源分野やエネルギー分野での利益貢献が安定した収益をもたらしており、今後も持続的な成長が期待されています。

2022年以降、三菱商事は売上規模を縮小しつつも、収益性を維持するための施策に注力していることがうかがえます。

食品産業やエネルギー関連分野の成長が利益を支える一方で、一部のセグメントでは市場の変動が課題となっています。

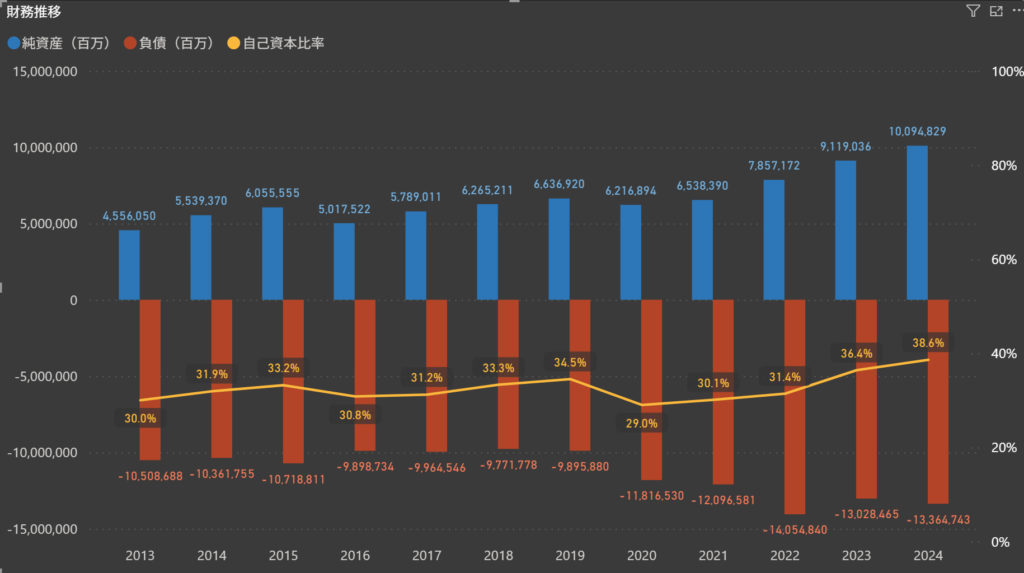

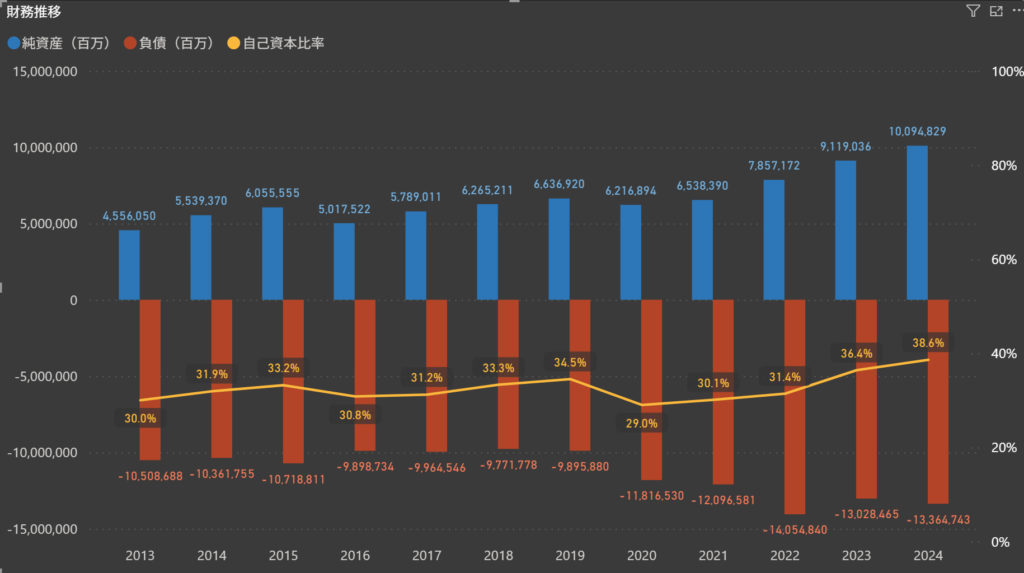

財務

三菱商事は、長年にわたって強固な財務基盤を維持しており、2024年度自己資本比率は38.6%に達しました。

これは前年の36.4%から改善されており、経済環境の変動にも対応できる健全な財務状況が整っていることを示しています。

2024年度の純資産は1兆94億円に拡大し、資産規模の成長が順調に進んでいることがわかります。

一方、負債は1兆3,364億円と増加しましたが、これはエネルギー関連の大型プロジェクトや、新たな事業展開に向けた積極的な投資によるものです。

こうした戦略的な負債は、将来的な成長を見据えた判断といえます。

三菱商事は、安定した自己資本比率と資産の成長を武器に、国内外での事業を積極的に展開しています。

今後も持続可能な成長を目指し、新たな価値創造に向けた投資を続けることで、企業価値の向上を目指しています。

株主還元

配当政策

出典:三菱商事株式会社

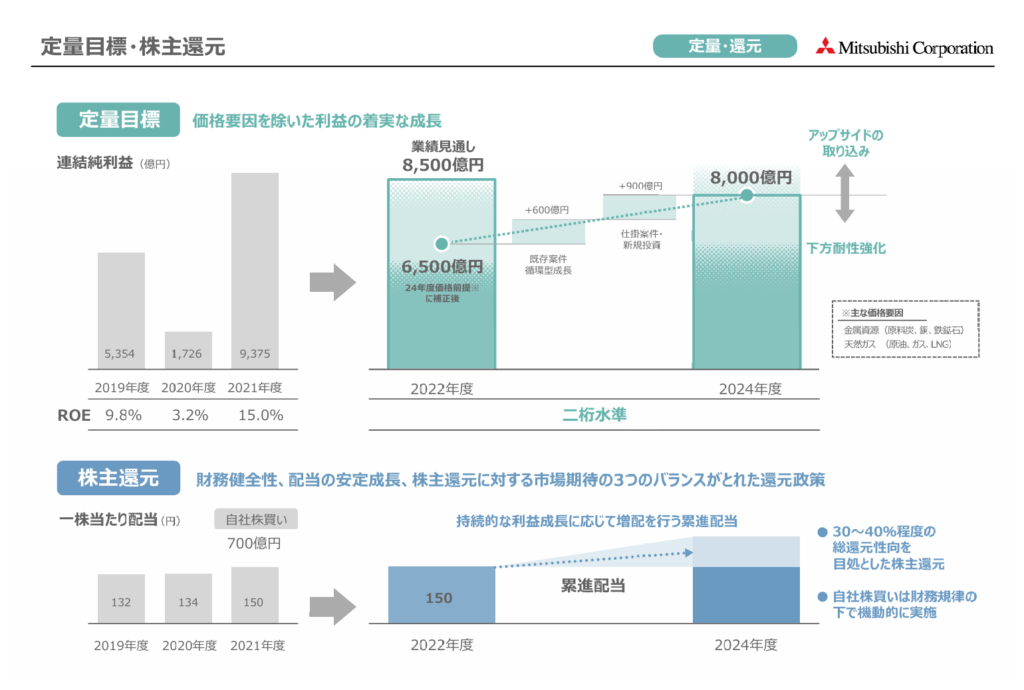

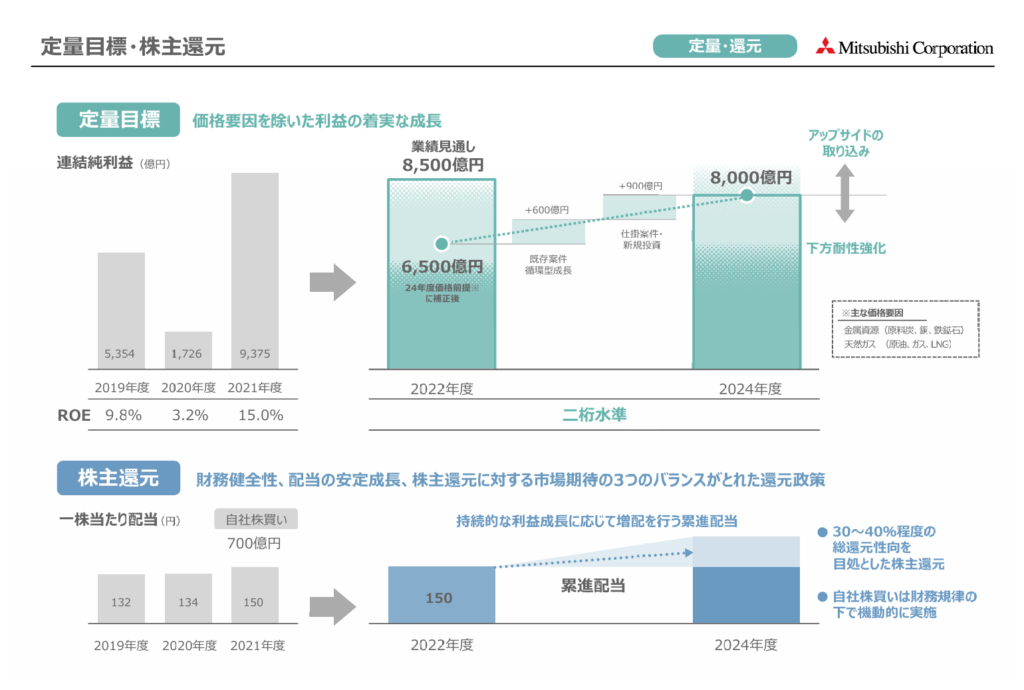

三菱商事は、財務の健全性、安定した配当の成長、株主還元のバランスを重視した還元方針を掲げています。

累進配当を軸に、持続的な利益成長に応じて配当を増やし、投資家との信頼関係を深めています。

2022年度の1株あたり配当は150円に設定され、累進配当の実施により、安定した配当の増加が続いています。

また、財務の規律に基づき、自社株買いも機動的に実施することで、株主への還元を最大化しています。

2024年度には、配当と自社株買いを含めた総還元性向を30~40%の範囲で維持する計画です。

2022年度の業績見通しでは、連結純利益は6,500億円に達し、2024年度には8,000億円を目指す方針です。

市場環境の変動に備えた下方耐性強化も進めつつ、持続的な成長を実現し、二桁水準の利益成長を目指しています。

こうした計画により、三菱商事は株主への還元をより一層強化しています。

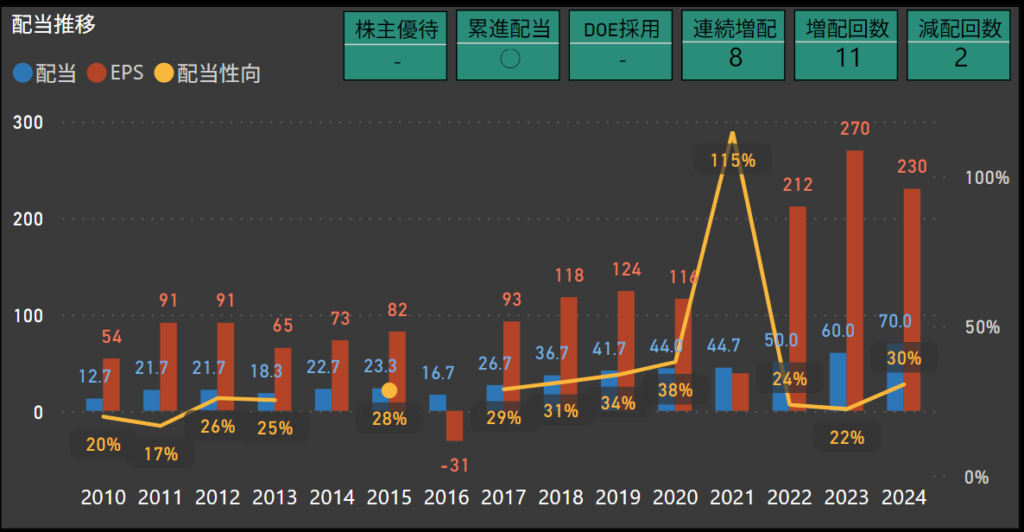

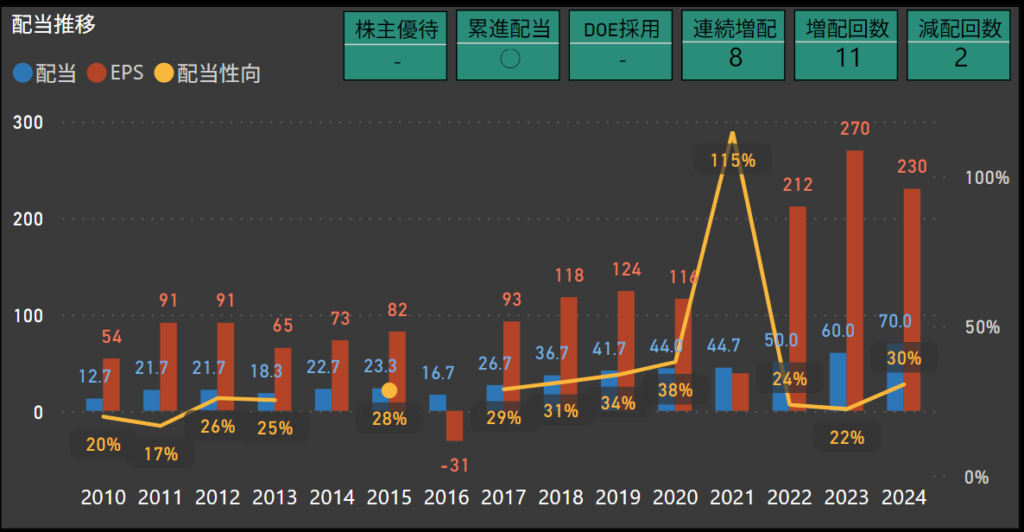

配当

三菱商事は、安定した増配を続けており、累進配当を掲げる中で持続的な成長と株主還元に積極的に取り組んでいます。

2024年には1株あたり70円の配当が実施され、前年の60円からの増配が見られました。

これにより、株主還元への強い姿勢が改めて示されています。

三菱商事は、連続8回の増配を達成しており、これまでの増配回数は11回に上ります。

さらに、減配は2回のみと、長期的に堅実な配当を維持しています。

配当性向は2024年に30%を記録し、利益の適切な範囲で安定的な株主還元が実現されています。

配当性向は年によって変動するものの、長期的には増配と持続的な成長を両立させるバランスが保たれています。

2020年には一時的な配当性向の急上昇(115%)が見られましたが、その後は堅実な水準に戻り、安定的な株主還元に努めています。

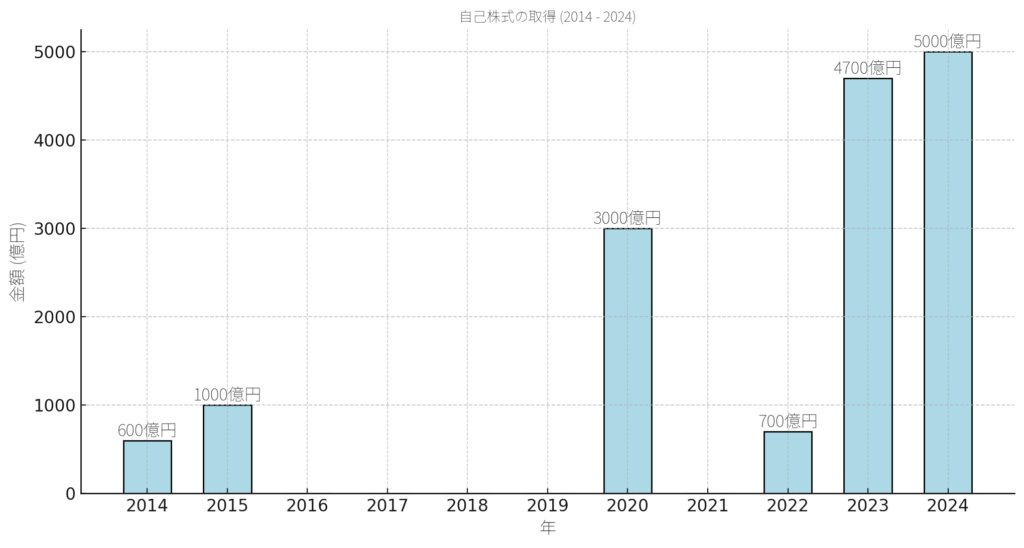

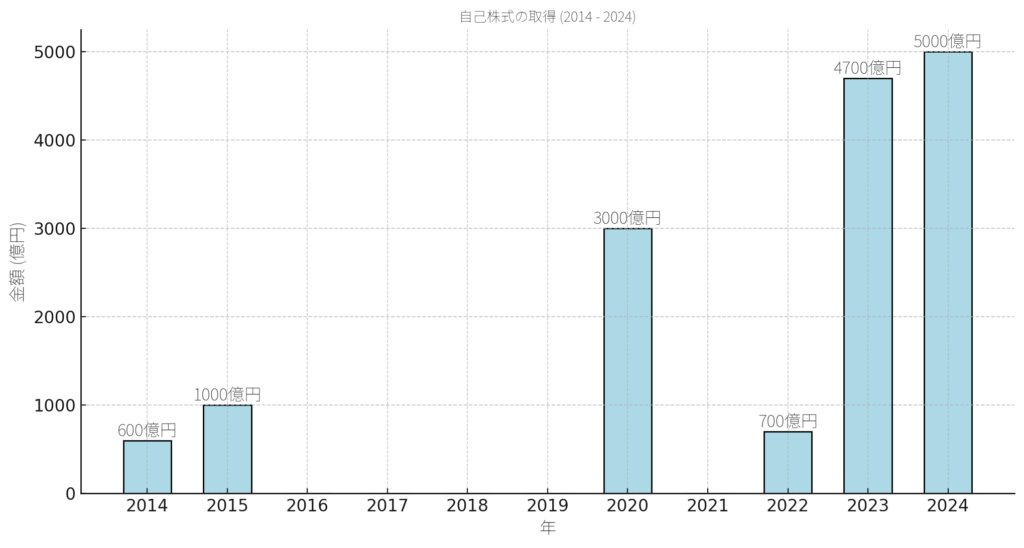

自己株式の取得について

三菱商事は、株主価値の向上を目指して積極的な自己株式取得を実施しています。

特に近年、自己株式の取得が加速しており、2024年には5,000億円という大規模な還元を行いました。

これは、2023年の4,700億円からさらに拡大したものであり、株主還元の姿勢を強化していることがうかがえます。

過去を振り返ると、三菱商事は2015年に1,000億円、2020年には3,000億円分の自己株式を取得しており、必要に応じて積極的な還元策を講じてきました。

2022年には一時的に700億円に抑えましたが、その後の回復に伴い、再び大規模な取得が再開されています。

こうした自己株式取得は、株主への還元だけでなく、資本効率の向上にも寄与しています。

市場環境や業績に応じた適切なタイミングでの取得が行われており、企業価値の最大化を目指した戦略的な施策といえます。

累進配当と自己株式取得を両立する三菱商事の還元方針は、安定性と成長性のバランスを重視した経営の好例だと感じます。

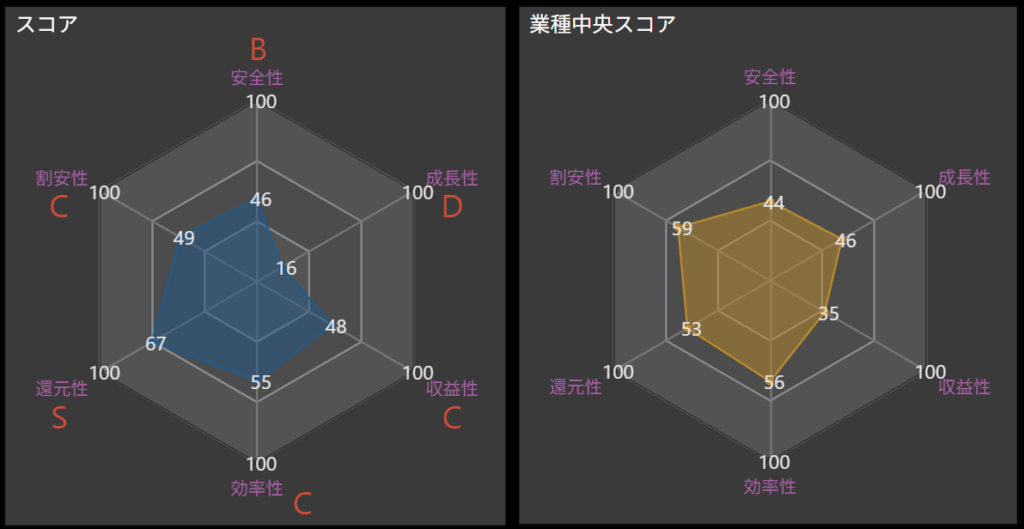

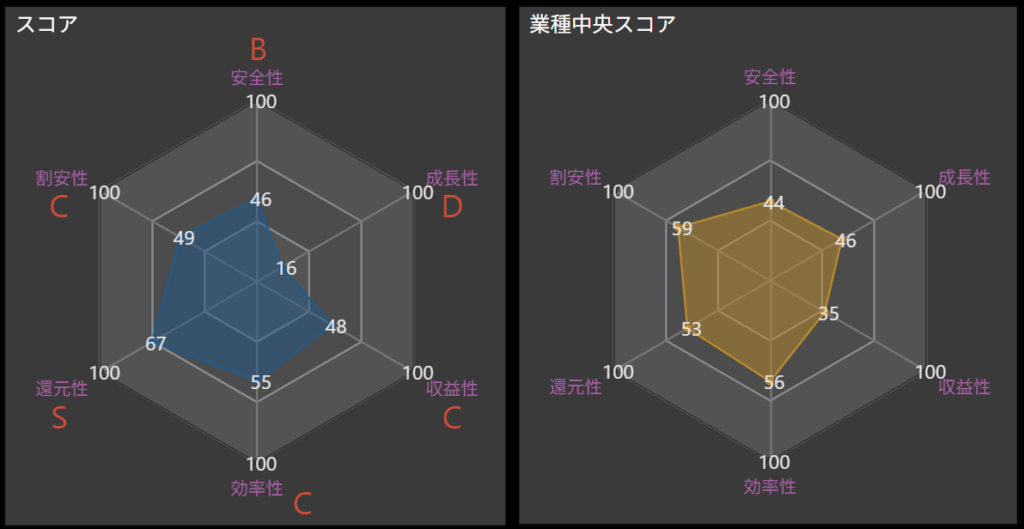

項目別の分析と総合評価

三菱商事の強みや成長の可能性をより深く理解するために、各項目から分析を行いました。

最新の業績データを基に、同社の競争力、株主還元の姿勢、財務状況を評価しています。

- 安全性 – B

-

三菱商事の安全性は、強固な財務基盤を持ちながらも、広範な事業展開が一部リスク要因とされています。

特に、大規模プロジェクトへの積極的な投資が、安定した自己資本比率(38.6%)の維持に寄与する一方で、負債の増加も見られます。

ただ、世界規模での安定的なビジネス運営は、リスクを緩和する力となっています。 - 成長性 – D

-

成長性に関しては、グローバル市場への展開と新規ビジネスへの積極投資が進行中ですが、短期的には顕著な成長が見えにくい状況です。

特に成熟した国内市場においては、さらなる成長にはイノベーションが求められます。

今後の海外展開とDXの推進が成長の鍵となるでしょう。 - 収益性 – C

-

収益性は安定しているものの、一部の事業領域で利益率の改善が課題となっています。

事業の多様性が利益の安定をもたらしているものの、各事業での効率化が進むことで、さらに収益性が向上する可能性が期待されます。 - 効率性 – C

-

三菱商事の効率性は、さらなる改善の余地があります。

多岐にわたる事業を展開する中で、各プロジェクトの利益率を高め、運営の最適化を図ることが重要です。

長期的な視点での効率化が進めば、企業全体のパフォーマンスが向上するでしょう。 - 還元性 – S

-

三菱商事は累進配当を中心とした積極的な還元方針を掲げ、株主への還元を重視しています。

配当と自社株買いをバランスよく実施し、長期的なリターンを提供する姿勢は高く評価されています。

2024年度の配当性向は30%に設定され、株主重視の経営が鮮明です。 - 割安性 – C

-

現在の株価水準は、安定した収益力と将来の成長を考慮するとやや割高と判断される部分があります。

ただし、持続的な成長と安定収益を維持できる見込みがあり、長期的な投資先としての魅力は依然として高いです。 - 総合評価 – C

-

三菱商事の総合評価は「C」となります。

三菱商事は、幅広い事業を展開し、安定した収益基盤を持ちながら、累進配当を軸にした株主還元方針を掲げており、長期的なリターンを求める投資家にとって魅力的な企業です。

ただ、さらなる成長を実現するにはいくつかの課題にも向き合う必要があります。

国内市場が成熟する中、今後はDX(デジタルトランスフォーメーション)やEX(エネルギートランスフォーメーション)を活かした海外市場での展開が成長のカギとなります。

とはいえ、こうした取り組みが成果を出すまでには少し時間がかかる可能性があり、短期的な利益の伸びには限界があるかもしれません。積極的な投資と多岐にわたる事業展開が一部でリスク要因ともなるものの、自己資本比率38.6%という安定した財務基盤がその支えになっています。

負債が増えているものの、分散された事業ポートフォリオがリスクを緩和しているため、大きな不安要素にはなっていないのが安心材料です。

さらに、三菱商事は事業を効率的に運営し、安定した利益を生み出し続けています。

配当と自社株買いをバランスよく取り入れた還元策も、投資家からの評価が高いポイントです。一方で、効率性の向上は今後の大事な課題です。

事業ポートフォリオの最適化を進めることで、さらに利益率を向上させる余地も期待できます。

株価は少し高めではありますが、長期的な成長を考えれば、投資する価値のある銘柄と言えそうです。

また、市場の短期的な変動に左右されにくい安定した事業基盤が、投資家に安心感を与えているのも好印象です。三菱商事は、長期的な視点を持った経営と安定した株主還元を通じて、投資家との信頼関係を深めています。

成長性や効率性が改善されれば、将来的にはもっと高い評価が得られる可能性もあります。

総じて、持続的な成長を目指し、安定したリターンを提供する魅力的な投資先として、今後も注目を集める企業だと言えます。

今後の成長にはDXやEXを活かした海外展開がカギとなり、今後の動向が楽しみです。また、毎年の増配を続ける姿勢が魅力的で、長期的に安定したリターンを期待できそうです。

同業他社比較

三菱商事を他の主要な総合商社と比較すると、いくつかの注目すべきポイントが浮かび上がります。

| 銘柄名 | 時価総額(億円) | 株価 | PER | PBR | ROE | 配当利回り | 配当性向 | 自己資本比率 | 有利子負債比率 | 連続増配 | 減配回数 | 優待銘柄 | 累進配当 | DOE採用銘柄 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 伊藤忠商事 | 118,217 | 7,459 | 12.2 | 1.88 | 15.65 | 2.68% | 28.9% | 37.5% | 61.9% | 9 | 1 | – | ◯ | – |

| 三菱商事 | 115,571 | 2,766 | 11.87 | 1.17 | 11.27 | 3.62% | 30.4% | 38.6% | 56.7% | 8 | 2 | – | ◯ | – |

| 三井物産 | 93,334 | 3,083 | 10.23 | 1.16 | 15.29 | 3.24% | 24.1% | 44.6% | 63.3% | 0 | 3 | – | ◯ | – |

| 丸紅 | 38,808 | 2,315 | 8.04 | 1.03 | 14.88 | 3.89% | 30.4% | 38.8% | 69.6% | 3 | 2 | – | ◯ | – |

| 住友商事 | 38,804 | 3,204 | 7.35 | 0.83 | 9.39 | 4.06% | 39.6% | 40.3% | 72.0% | 3 | 2 | – | ◯ | ◯ |

| 豊田通商 | 27,967 | 2,633 | 7.94 | 1.08 | 15.13 | 3.80% | 29.7% | 34.9% | 80.6% | 13 | 1 | – | ◯ | – |

| 双日 | 7,256 | 3,225 | 6.37 | 0.72 | 11.44 | 4.65% | 29.9% | 32.0% | 98.1% | 3 | 2 | – | ◯ | ◯ |

総合商社の中でも、三菱商事の時価総額は上位に位置しています。

長年の信頼と実績が支えているため、長期的な投資先として安心感がありますね。

こうして各社の配当利回りや株主還元の取り組みを見てみると、それぞれに異なる魅力があることがわかります。

まず、三菱商事(8058)は、3.62%の配当利回りを維持しており、8回の連続増配を達成しています。

累進配当を軸に、長期的な利益成長に応じて配当を増やしており、安定したリターンを求める投資家にとって魅力的な企業です。

伊藤忠商事(8001)は、時価総額が最大規模であるにもかかわらず、2.68%という控えめな配当利回りです。

しかし、9回の連続増配実績があり、収益性と成長力を重視する姿勢が見られます。

ROEの高さが収益の効率性を示しており、成長志向の投資家に適した選択肢といえます。

三井物産(8031)は、3.24%の配当利回りに加え、幅広い事業展開で安定した成長を続けています。

累進配当も取り入れつつ、財務の安定性を確保しており、着実な投資リターンを提供する企業として注目されています。

丸紅(8002)は、3.89%の配当利回りと3回の連続増配を達成しており、株主への還元を強化しています。

広範な事業展開と安定した財務基盤が特徴で、分散された事業ポートフォリオがリスクを緩和しつつ、魅力的な還元を行っています。

住友商事(8053)は、4.06%の高い配当利回りに加え、DOE(株主資本配当率)の採用も行っています。

3回の連続増配も達成しており、配当の安定性を維持しながら、投資家に安心感を与える存在です。

豊田通商(8015)は、3.80%の配当利回りを提供し、連続13回の増配という実績があります。

安定した配当政策に加えて、自社株買いを通じた還元も積極的で、成長と還元のバランスを重視する投資家に人気です。

最後に、双日(2768)は、4.65%という高い配当利回りを誇り、2回の減配を経験しながらも安定した還元を続けています。

累進配当の取り組みにも力を入れており、安定した配当を求める投資家にとって安心できる選択肢です。

こうして比較すると、安定した配当利回りを重視する投資家には住友商事や双日が、長期的な成長と還元のバランスを求めるなら三菱商事や豊田通商が魅力的な選択肢といえます。

それぞれの投資先の特徴を理解し、自分の投資方針に合った企業を選ぶことが、成功へのカギとなります。

まとめ

この記事では、三菱商事の財務状況、成長性、株主還元について詳しく確認しました。

幅広い事業展開と安定した収益基盤を持つ三菱商事は、長期的な投資先として多くの魅力を備えています。

- 安定した財務基盤:自己資本比率が38.6%と安定しており、積極的な投資とリスク管理のバランスが取れています。負債は増加傾向にあるものの、分散されたポートフォリオがリスクを緩和しているのも安心材料です。

- 魅力的な株主還元:配当利回り3.62%に加え、8回の連続増配を実現しており、累進配当を軸に株主還元を強化しています。配当と自社株買いをバランスよく取り入れた経営方針が、投資家からの信頼を高めています。

- 収益性の高さ:ROEが11.27%で、利益の効率的な創出が確認できます。各事業で収益を生み出し続ける姿勢は、安定的なリターンを求める投資家にとって非常に魅力的です。

- 成長の見込み:今後は、DX(デジタルトランスフォーメーション)やEX(エネルギートランスフォーメーション)の推進を通じ、海外市場での成長が期待されます。これにより、長期的な視点での成長が見込まれますが、短期的な成果を得るには時間が必要な面もあります。

- 割安性:PERが11.87と、他の商社と比べても妥当な評価を受けています。配当性向は30.4%と適切な水準を維持しており、今後の成長が評価にどのように反映されるかも注目です。

三菱商事は今が買い時?しけなぎの評価

こうした要素を踏まえ、私が考える三菱商事の総合評価は80点です。

次の5つの評価項目をもとに、バランスよく評価しました。

- 安定性(8/10点): 自己資本比率38.6%で、安定した基盤を維持しています。

- 株主還元(9/10点): 連続増配を続け、株主に安定的なリターンを提供しています。

- 成長性(7/10点): 海外展開が進めば、さらなる成長が期待できます。

- 収益性(8/10点): ROE11.27%で、利益の安定性が高く評価されています。

- 割安性(8/10点): 配当利回り3.62%が、投資家にとって魅力的です。

総合点は80点で、これは「買い時に近い状況」と言えます。

業績の安定性、株主への積極的な還元、成長の見込みが揃ったバランスの良い企業です。

- 90〜100点: 今がまさに買い時です。業績や成長性、安全性、株主還元がしっかりしていて、投資を検討する価値がありそうです。

- 75〜89点: 買い時に近い状況です。多くの強みがありながら、改善の余地も少しありますが、全体として魅力的な投資先です。

- 60〜74点: 様子を見て考えたいところです。いくつかリスクはありますが、長期的には安定したパフォーマンスが期待できるかもしれません。

- 45〜59点: 少し慎重に検討した方が良さそうです。リスクもありますが、改善のチャンスもあります。

- 0〜44点: 今は買い控えをおすすめします。リスクが多く、不安が残る状況です。

総じて、三菱商事は、安定した収益基盤を持ち、株主重視の経営方針で長期的な成長を目指しています。

配当の安定性と成長性のバランスが取れており、長期的な視点で投資を考える方にとって、注目に値する企業です。

この情報が、投資を検討する際の参考になれば幸いです。

当ブログは、投資の勧誘を目的としたものではありません。

投資に際しては、ご自身の判断と責任で行っていただくようお願い申し上げます。

最後まで読んでいただき、ありがとうございました!