王子ホールディングス(3861)は、国内トップの製紙業を展開する企業で、板紙、洋紙、特殊紙を中心に幅広い製品を取り扱っています。

また、森林資源を活かした持続可能な事業モデルを基盤とし、グローバル市場でも高い競争力を持っています。

王子ホールディングスは、長年にわたり培った技術力をもとに、環境配慮型の製品開発や再生可能エネルギーの活用に注力。

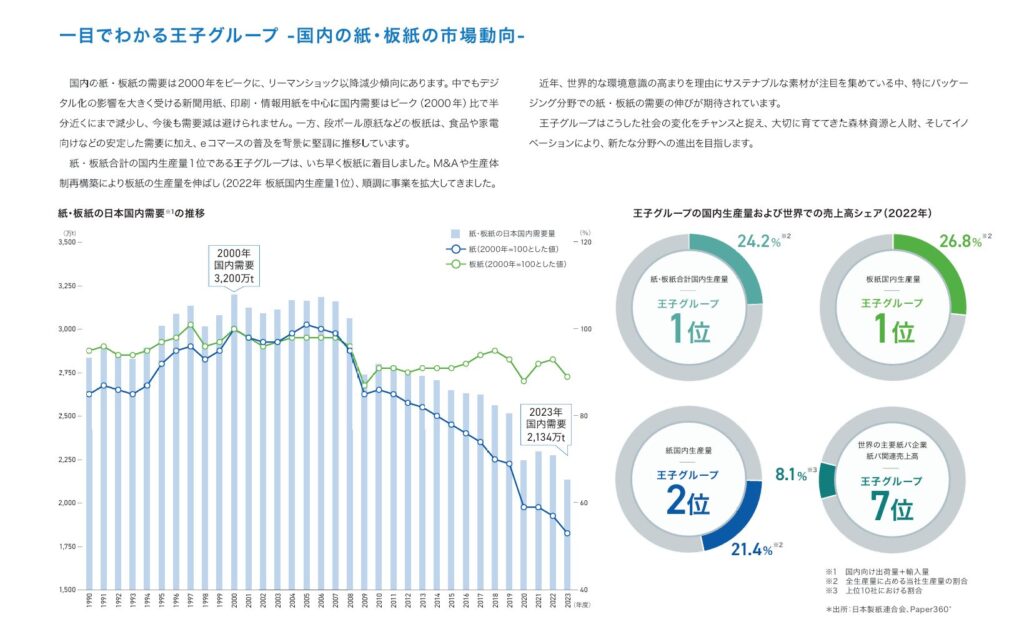

特に、板紙事業では国内生産量1位を誇り、食品パッケージや物流用途などで安定した需要を確保しています。

また、海外市場にも積極的に展開し、現地での生産基盤を強化することで収益基盤の拡大を図っています。

さらに、王子ホールディングスはグリーンイノベーションを掲げ、環境問題に対応した新素材の開発や、森林保全活動を通じたカーボンニュートラルの実現に取り組んでいます。

近年では、欧州を中心としたパッケージング事業の拡大や、リサイクル技術を活用した製品群の展開が注目を集めています。

王子ホールディングスはまた、安定した配当政策と堅実な財務基盤を背景に、株主還元にも積極的です。

株主への還元を強化しながら、持続可能な成長戦略を推進する姿勢が、多くの投資家から支持されています。

この記事では、王子ホールディングスの事業内容や財務パフォーマンス、そして今後の成長戦略について詳しく解説し、投資判断の参考としてご活用いただければと思います。

王子ホールディングス(3861)の基本情報

出典:王子ホールディングス株式会社

投資を検討する際には、まず企業の基本情報を理解することが重要です。

企業がどのような事業を展開しているのか、そして業界内でどのようなポジションにあるのかを把握することで、より精度の高い投資判断が可能になります。

今回は、国内外で製紙業をリードし、環境配慮型事業や高い収益性で注目される王子ホールディングスについて、会社概要やその事業の特徴をわかりやすくご紹介します。

会社概要

出典:王子ホールディングス株式会社

1873年に設立された王子ホールディングス(3861)は、国内トップの製紙メーカーとして知られる企業で、洋紙、板紙、特殊紙など多岐にわたる製品を展開しています。

さらに、森林資源を基盤とした事業を通じて、持続可能な社会の実現を目指しています。

王子ホールディングスは、国内外で合計約64万haに及ぶ広大な森林を保有し、これを活用した紙製品やパッケージング材料を提供しています。

特に板紙事業では、国内生産量で1位を誇り、食品や物流業界での安定した需要を確保しています。

また、洋紙事業では国内2位のシェアを持ち、新聞や印刷用紙の分野でも存在感を発揮しています。

紙・板紙合計の国内生産シェアでは24.2%、板紙単独での国内シェアでは26.8%を占めるなど、圧倒的な競争力を有しています(2022年データ)。

グローバル展開も積極的に進めており、海外売上高比率は34.9%に達しています。

近年では、世界的な環境意識の高まりを受け、環境配慮型製品やリサイクル技術の開発に注力。

グリーンイノベーションを推進し、カーボンニュートラルの実現に向けた取り組みを加速しています。

これには、持続可能な森林経営や再生可能エネルギーの活用が含まれます。

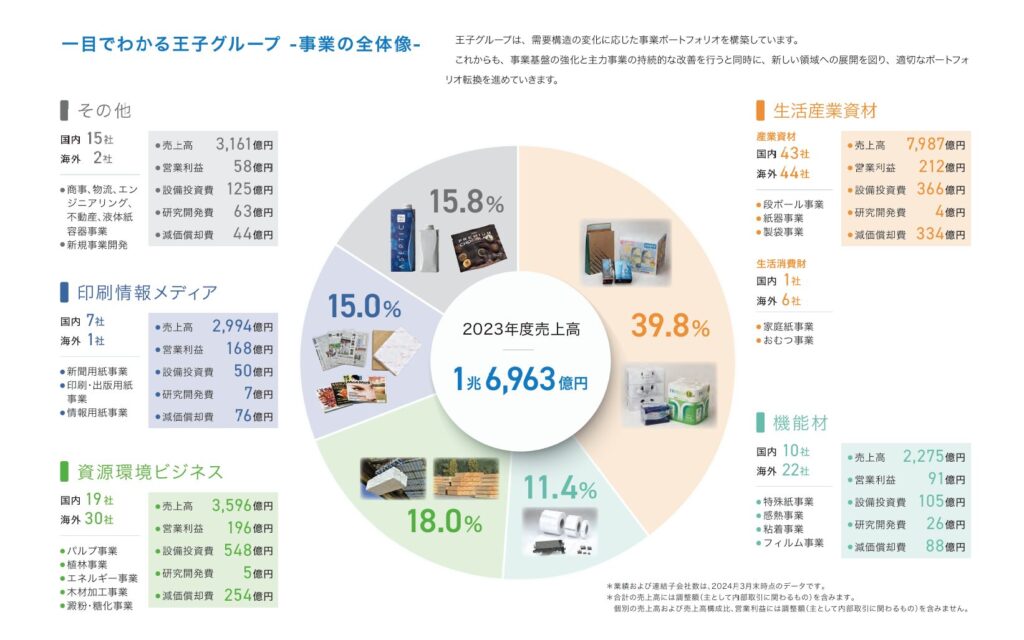

2023年の売上高は1兆6,963億円に達し、安定した収益基盤と堅実な成長が同社の特徴です。

今後も、持続可能な製紙業のリーダーとして、新しい価値創造に挑戦していきます。

事業の全体像

出典:王子ホールディングス株式会社

王子ホールディングスは、多様な顧客ニーズに応えるべく、以下の主要事業を柱とする多角的な事業ポートフォリオを展開しています。

生活産業資材(39.8%)

主力事業であり、段ボール原紙や白板紙を中心とした産業資材、そして家庭紙やおむつ事業などの生活消費財を提供しています。

2023年度の売上高は7,987億円を記録し、安定した需要基盤を構築しています。

特に、食品や物流用途での板紙需要が堅調に推移しています。

資源環境ビジネス(18.0%)

パルプ、エネルギー、植林など、持続可能性を重視した事業が特徴です。

売上高は3,596億円で、植林事業を通じて環境配慮型の資源活用を推進。

さらに、再生可能エネルギーの活用など、グリーンイノベーションにも注力しています。

機能材(15.8%)

特殊紙やフィルムなど、高付加価値製品を扱う分野です。

売上高は2,275億円で、通販向けのヒートシール紙や非フッ素耐油紙などの戦略商品が成長を牽引。

国内外での競争力強化に取り組んでいます。

印刷情報メディア(15.0%)

新聞用紙や印刷・出版用紙を中心に、情報伝達を支える基盤的な事業です。

売上高は2,994億円を記録。新聞需要の減少が続く中でも、効率化と新規顧客の開拓を進めています。

その他(11.4%)

物流、不動産、液体紙容器などの事業を展開。

売上高は3,161億円で、新規事業の開発にも積極的に取り組んでいます。

王子ホールディングスは、これらの多角的な事業モデルを基盤に、収益の安定性と成長性を両立。

環境負荷低減を重視しながら、新たな価値創造を通じてグローバル市場での競争力を強化しています。

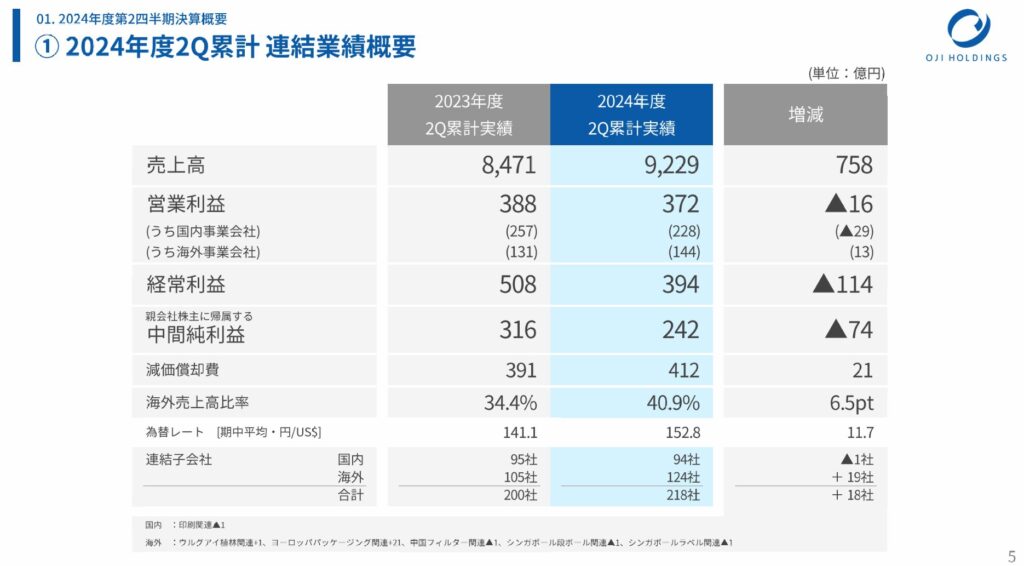

決算ハイライト(2024年度第2四半期)

出典:王子ホールディングス株式会社

王子ホールディングスの2024年度第2四半期の連結決算では、売上高や海外売上高比率の成長が注目されました。

以下に主な数値をまとめます。

- 売上高:9,229億円(前年同期比 +758億円)

- 営業利益:372億円(前年同期比 △16億円)

- 国内事業:228億円

- 海外事業:144億円

- 経常利益:394億円(前年同期比 △114億円)

- 親会社株主に帰属する中間純利益:242億円(前年同期比 △74億円)

- 海外売上高比率:40.9%(前年同期比 +6.5ポイント)

王子ホールディングスの2024年度第2四半期では、売上高が9,229億円(前年同期比 +758億円)と増加した一方、営業利益は372億円(同 △16億円)、親会社株主に帰属する中間純利益は242億円(同 △74億円)と減少しました。

海外売上高比率は40.9%(同 +6.5ポイント)に上昇し、グローバル展開が進展しています。

- 減価償却費は前年同期比で21億円増加し、設備投資や研究開発の積極推進が見られます。

- 海外売上高比率が40.9%に拡大し、グローバル市場での存在感を強化。

- 為替レートの変動(1ドル152.8円)が売上高の押し上げに寄与しました。

王子ホールディングスは、積極的な設備投資や研究開発により減価償却費が前年同期比で21億円増加しました。

海外売上高比率は40.9%に拡大し、為替レート(1ドル152.8円)の影響も相まってグローバル市場での存在感をさらに強化しています。

- グローバル展開の加速

欧州やアジアを中心に、パッケージング事業の拡大を推進。現地の市場ニーズに応じた製品戦略が奏功しています。 - 環境配慮型ビジネスの強化

森林保全や再生可能エネルギー活用など、環境に配慮した事業運営を推進中。グリーンイノベーションの加速が企業価値の向上に貢献しています。 - 課題と対策

営業利益や経常利益は減少しましたが、コスト削減や収益構造の見直しを通じて改善が進められています。

王子ホールディングスは、引き続き国内外での事業拡大と環境対応を軸に成長を目指しています。

海外市場の成長が業績を牽引し、持続可能な社会の実現に向けた取り組みが今後の展開にも期待を抱かせます。

しけなぎ

しけなぎ王子ホールディングスの海外売上高比率が40.9%に拡大し、グローバル市場での存在感を高めている点に注目しました。一方で、営業利益や純利益の減少をどう改善していくのか、その取り組みに期待しています。

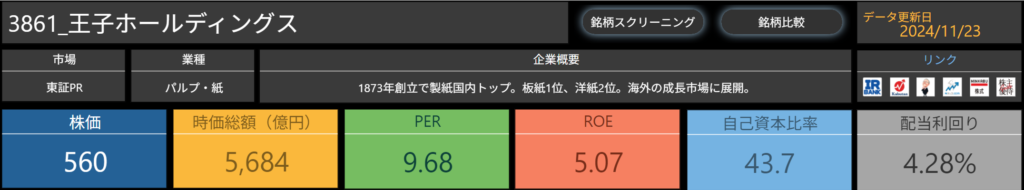

株価情報(2024年11月23日時点)

それでは、2024年11月23日時点の王子ホールディングス(3861)の株価情報を確認してみましょう。

株価と時価総額

出典:TradingView

王子ホールディングスの株価は560円で、時価総額は5,684億円となっています。

2024年の株価推移を見ると、一時的な調整局面が見られるものの、レンジ内での安定した推移が続いています。

特に、海外売上の拡大や環境配慮型事業の強化が評価され、投資家から一定の信頼を得ていることが伺えます。

最新のチャートでは、短期的な値動きの中でも取引量が安定しており、大きな下落には至っていません。

これにより、王子ホールディングスは中長期的な安定性と成長期待を持つ銘柄として引き続き注目されています。

PER(株価収益率)

王子ホールディングスのPERは9.68と、同業他社と比較して割安な水準にあります。

この数値は、企業の安定した収益力と市場からの評価が、現在の株価に適切に反映されていることを示しています。

ROE(自己資本利益率)

ROEは5.07%で、自己資本の活用効率が一定水準に保たれていることを表しています。

この指標は、事業の安定性を反映しつつ、今後の収益性改善に期待を持たせるポイントとなっています。

自己資本比率

自己資本比率は43.7%で、健全な財務基盤を維持しています。

この比率は、経済環境の変化にも柔軟に対応できる耐性を示しており、長期的な事業運営を支える重要な指標です。

配当利回り

配当利回りは4.28%と、株主還元に積極的な姿勢がうかがえます。

高い配当利回りは、安定したキャッシュフローを背景に、配当を重視する投資家にとって魅力的なポイントとなっています。

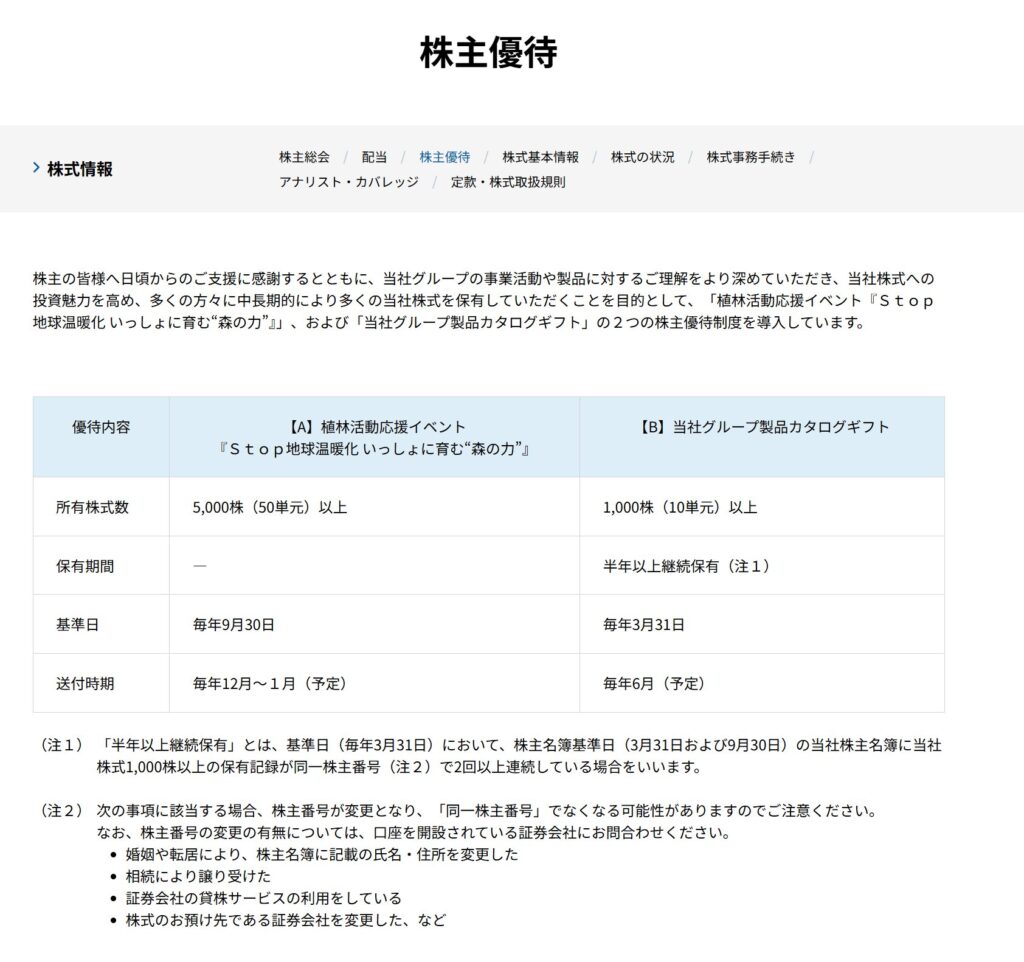

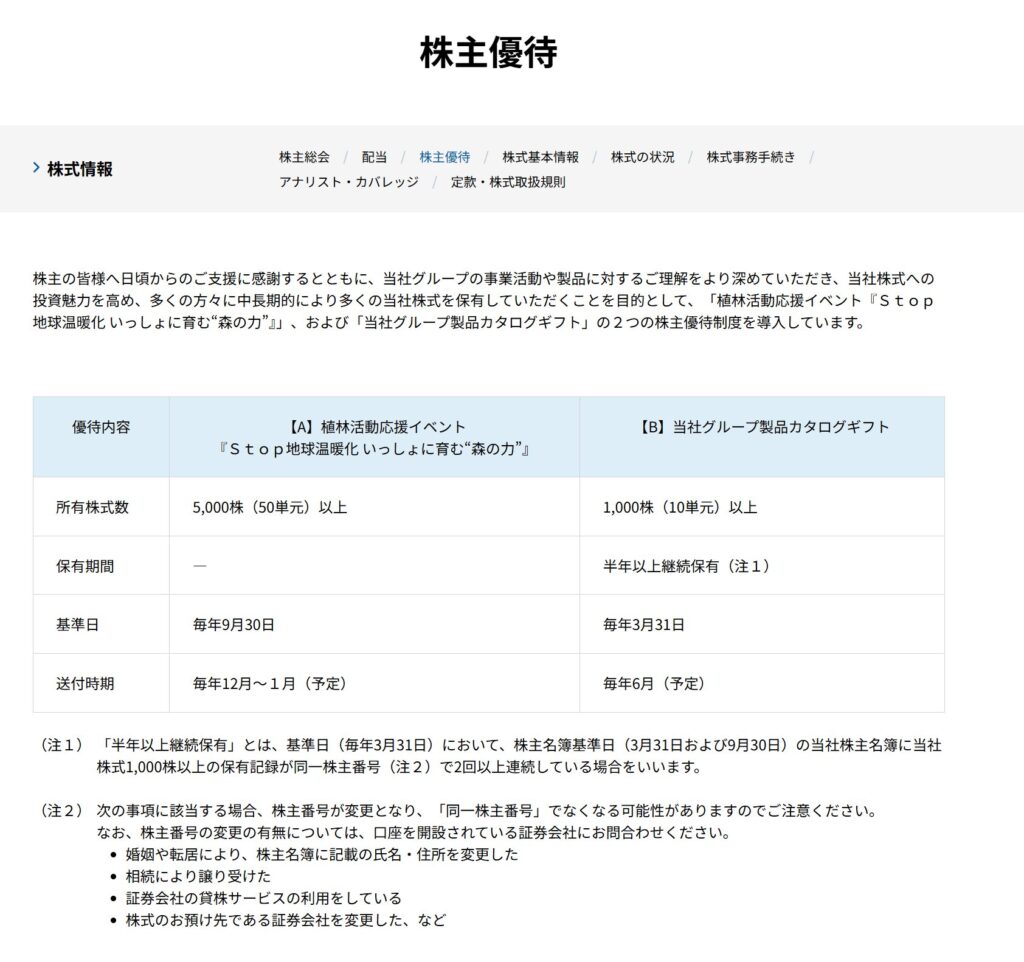

株主優待

出典:王子ホールディングス株式会社

王子ホールディングスでは、株主との長期的な関係構築を目指し、2つの株主優待制度を導入しています。

対象と内容

- [A] 植林活動応援イベント

- 対象:毎年9月30日時点で5,000株(50単元)以上を保有している株主

- 内容:「Stop地球温暖化 いっしょに育む“森の力”」イベントへの招待

- [B] 当社グループ製品カタログギフト

- 対象:毎年3月31日時点で1,000株(10単元)以上を半年以上継続保有している株主

- 内容:ネピア商品セットを含む「王子ネピア商品カタログギフト(Aコース)」から1点を選択

- 発送時期:毎年6月予定

この優待制度は、環境保全活動の推進や生活に役立つ製品を通じて、王子ホールディングスの事業や理念への理解を深めてもらうことを目的としています。

ネピア商品セットは、日常生活で役立つ実用性があり嬉しいですね!株主優待を通じて配当だけでなく生活の楽しみも得られるのは、大きな魅力だと感じます。

財務パフォーマンス

王子ホールディングスは、製紙業を中心とした幅広い事業展開により、安定した財務パフォーマンスを維持しています。

国内トップの生産規模を誇る板紙事業や、成長を続ける海外市場での展開が売上高や利益の拡大に寄与しており、特に環境配慮型ビジネスが収益基盤の強化に貢献しています。

また、板紙・洋紙・機能材という多角的な事業モデルを基盤に、景気変動の影響を最小限に抑える安定的な収益構造を構築。

キャッシュフローの安定性や自己資本比率の高さなど、堅実な財務基盤が同社の大きな強みとなっています。

このセクションでは、王子ホールディングスの最新の業績データ、強固な財務基盤、そして安定した配当政策による株主還元について詳しくご紹介します。

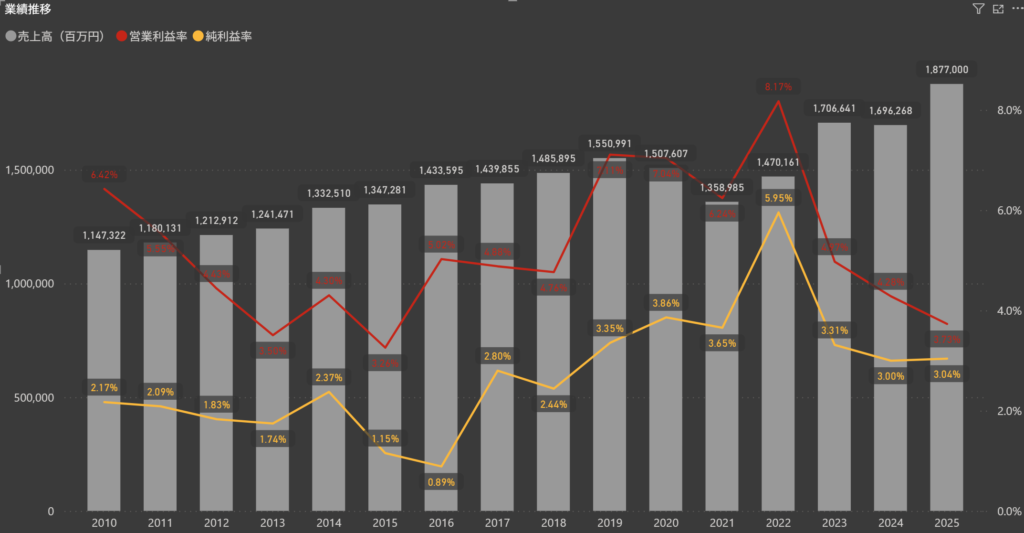

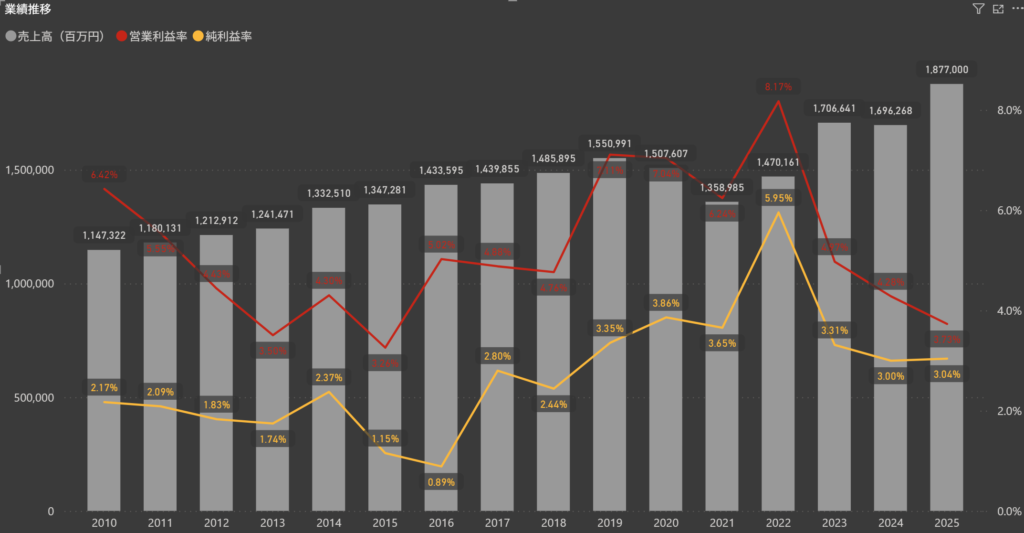

業績

王子ホールディングスは、長年にわたり安定した業績を維持しており、売上高の着実な推移がその強みを裏付けています。

2025年度に売上高が1兆8,770億円に達し、今後も成長基調が期待されています。

- 売上高の堅調な推移:2010年以降、王子ホールディングスの売上高は安定して推移しており、2025年度には1兆8,770億円に達する見込みです。特に、海外市場での事業拡大や環境対応型製品の需要増加が、収益のさらなる成長を支えると期待されています。

- 営業利益率:2025年度の営業利益率は3.73%と予測され、前年度(4.28%)からの減少が見込まれています。コスト増加や原材料価格の変動が影響を与える一方、収益構造の見直しによる改善が期待されています。

- 純利益率:2025年度の純利益率は3.04%と予測され、こちらも前年度(3.31%)から減少する見込みです。ただし、安定した売上高に支えられた収益基盤により、引き続き堅実な収益性を維持することが予想されます。

成長を支える要因

2025年度の予想では、環境対応型製品の開発や再生可能エネルギーの活用といった取り組みが引き続き企業価値を高めると見込まれています。

特に、海外市場での需要拡大と新規事業領域での展開が売上高を牽引し、収益性の向上にも寄与するでしょう。

今後の動向によって実績が予想を上回る可能性もあるため、引き続き成長の行方に注目が集まります。

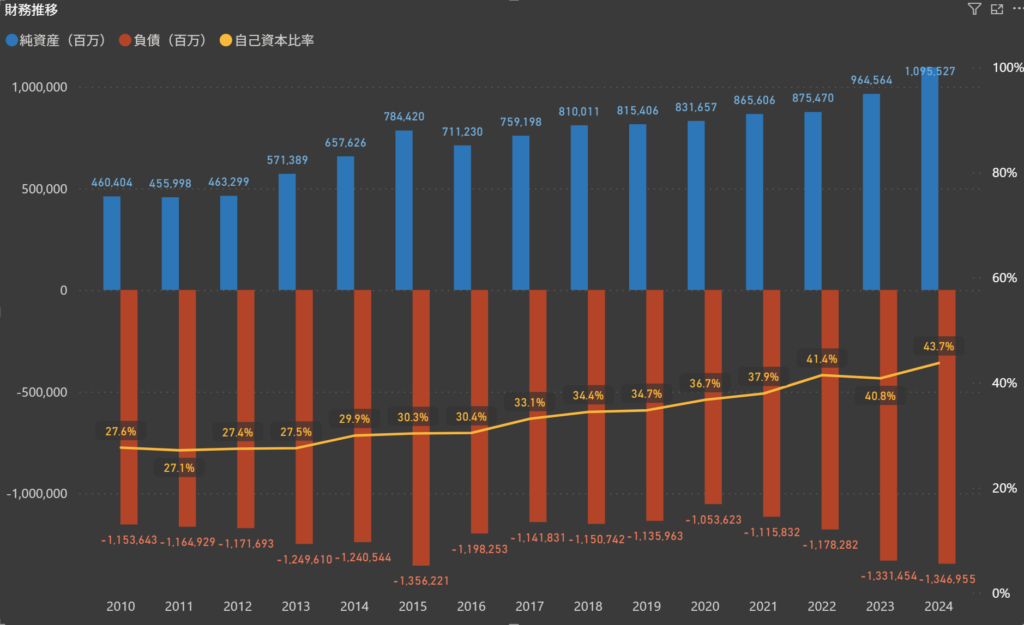

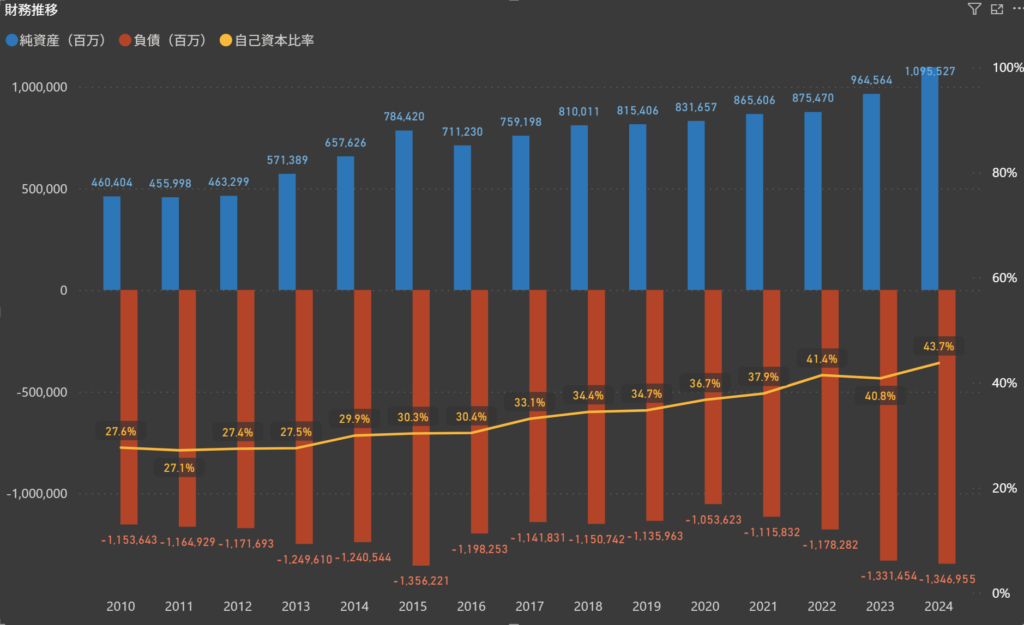

財務

王子ホールディングスは、強固な財務基盤と自己資本比率の改善を背景に、持続可能な成長を実現しています。

- 自己資本比率の推移:2024年の自己資本比率は43.7%と依然として安定した水準を維持しています。これは、戦略的な資本運営と堅実な収益力を反映しています。

- 純資産:2024年の純資産は1兆,955億円に達し、着実な資本蓄積を示しています。これは、長期的な成長を支える重要な基盤となっています。

- 負債:負債は2024年に1兆3,469億円とやや増加しましたが、事業拡大を支えるための戦略的な利用と適切な管理が行われており、健全な財務バランスを維持しています。

成長の背景

王子ホールディングスの財務の強みは、高い自己資本比率と負債の効果的な活用にあります。

板紙や機能材事業の安定収益が、同社の堅実な財務基盤を下支えしています。

また、環境対応型製品の拡充により、持続可能な成長の基盤がさらに強化されています。

今後も、王子ホールディングスは財務健全性の強化と資本効率の向上を図り、国内外での事業展開を通じて安定した成長を目指しています。

株主還元

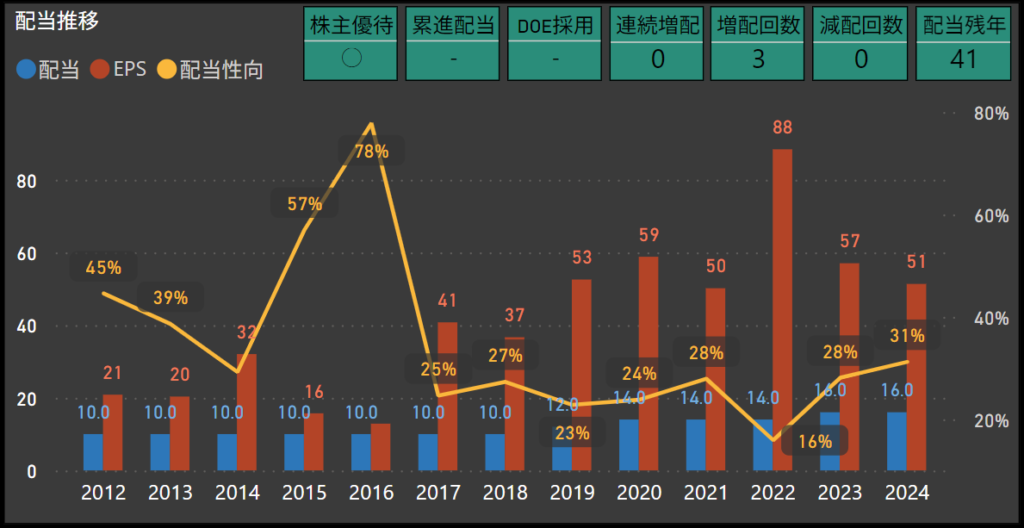

配当政策

出典:王子ホールディングス株式会社

王子ホールディングスは、安定した配当政策を軸に、株主への還元を重視した経営方針を掲げています。

同社は、業績状況や将来の経営施策を考慮しつつ、株主に対して可能な限り安定的な配当を継続することを基本方針としています。

- 配当性向:配当性向は、収益の状況に応じて柔軟に設定され、株主への利益還元を最大化するための重要な指標として位置づけられています。

- 年2回の剰余金配当:中間期末および期末に年2回の剰余金配当を行うことを基本とし、安定的な配当を継続しています。

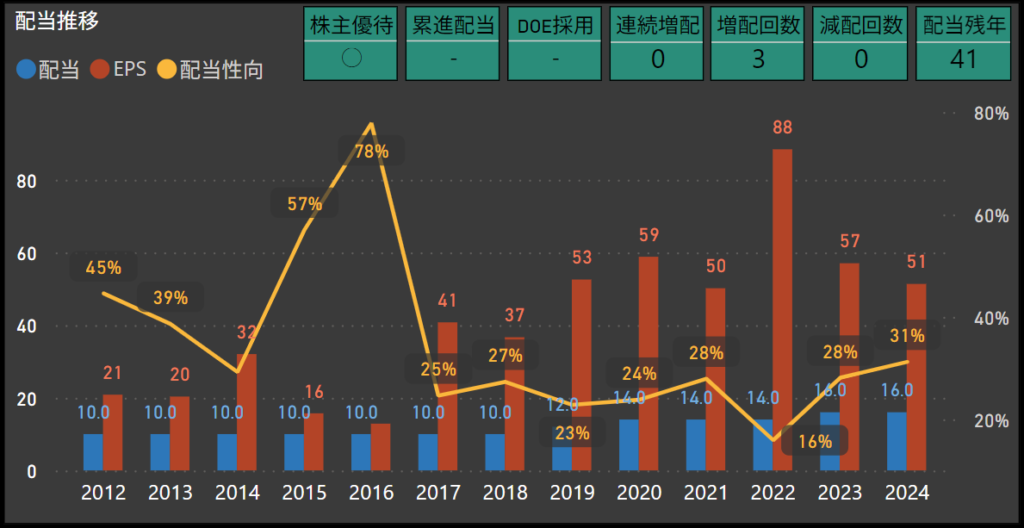

配当

王子ホールディングスは、安定した配当政策を維持しつつ、株主還元に積極的な姿勢を示しています。

2024年度の配当金は1株あたり16円を維持し、安定した配当を継続して提供しています。

また、配当性向は31%と適切な水準を保ち、利益の一定割合を株主に還元する方針を示しています。

増配の実績と減配抑制

王子ホールディングスは、過去3回の増配を実現し、安定した配当政策を展開しています。

近年は減配を行わず、堅実な財務基盤を背景に持続可能な株主還元を維持しています。

特に、配当残年数が41年であることは、現状の利益剰余金で長期にわたり配当を維持できる安定性を示しています。

王子ホールディングスの配当政策は、安定性と成長性の両面を兼ね備えており、特に長期投資家にとって魅力的な選択肢です。

今後も財務健全性を維持しつつ、安定した株主還元を目指した配当政策が期待されています。

自己株式取得の状況

王子ホールディングスは、株主還元を重視した政策の一環として、自己株式の取得を積極的に実施しています。

2024年2月26日付の取締役会決議に基づき、以下のような自己株式取得を発表しました。

- 取得理由

- 株主還元の一環並びに資本効率の向上を図るため。

- 取得内容

- 取得株式の種類:当社普通株式

- 取得株数:1,100万株(上限)

- 取得価格総額:74億円(上限)

- 取得方法

- 東京証券取引所における自己株式立会外買付取引(ToSTNeT-3)を通じて実施。

- 取得実施日

- 2024年2月27日

自己株式の取得は、株主への利益還元と1株当たり利益(EPS)の向上を目的とした重要な施策です。

これにより、資本効率が改善されるとともに、株主価値のさらなる向上が期待されます。

王子ホールディングスは、こうした取り組みを通じて株主との信頼関係を強化し、安定した成長基盤を築いています。

減配を抑制する方針は、投資家に安心感を与える重要なポイントだと感じます。また、自己株式取得を通じた資本効率の向上への取り組みが、さらに株主価値の向上につながる点が注目に値しますね!

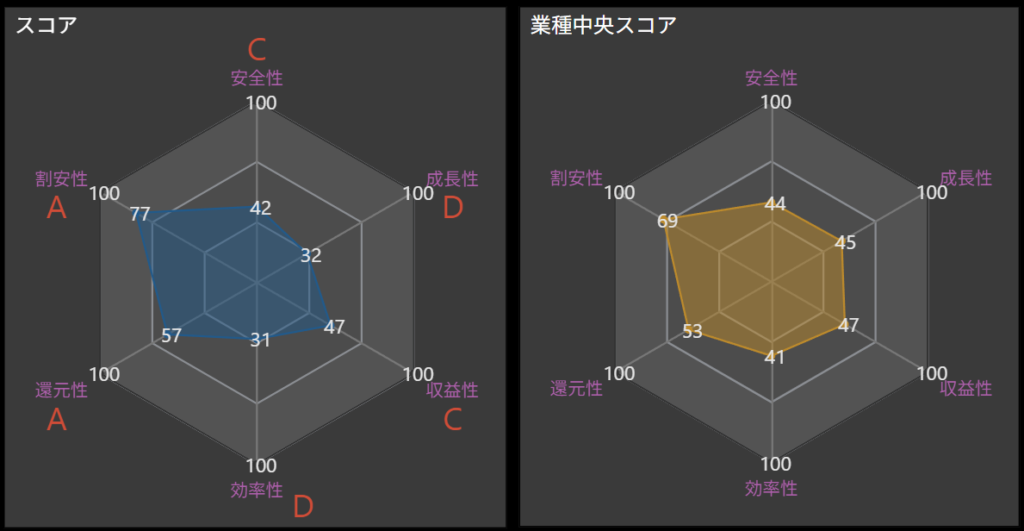

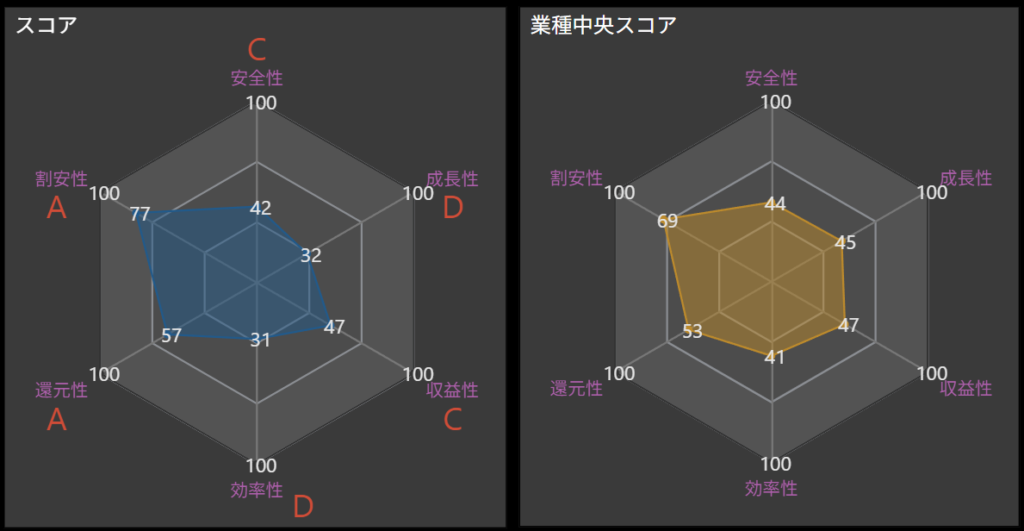

項目別の分析と総合評価

王子ホールディングスの競争力や株主還元姿勢を評価するために、以下の各項目について詳しく分析を行いました。

- 安全性 – C

-

王子ホールディングスは、国内外における事業基盤の広さと多角化された収益源を持つ一方で、財務指標の一部が業界平均を下回っている点が課題です。

自己資本比率が低いことから、経済環境の変化や市場競争の激化に対するリスク耐性にやや不安が残ります。

ただし、パッケージングや環境対応事業の強化により、長期的な安定性を高める努力が見られます。 - 成長性 – D

-

紙・板紙業界は成熟市場であるため、国内の需要は伸び悩んでいますが、海外市場での拡大が成長性を支えています。

特に、アジアやヨーロッパでのパッケージング事業が好調で、収益の一部を補っています。

ただし、グローバル競争が激しい中、さらなる成長を実現するには技術革新や新規市場への進出が必要不可欠です。 - 収益性 – C

-

紙・板紙という成熟市場であるため、利益率は他業界と比較して低めです。

しかし、パッケージング事業など高付加価値分野への注力により、収益性の改善が図られています。

また、効率化施策やコスト削減努力が進んでおり、安定した収益性の維持が可能となっています。

今後はさらに高い付加価値を提供する商品やサービスの展開が求められます。 - 効率性 – D

-

生産効率向上を目指した取り組みが進んでいるものの、現時点では効率性は改善途上にあります。

特に、国内の需要減少に対応するため、設備稼働率の最適化やデジタル技術の活用が課題となっています。

一方、海外市場では効率的な生産体制が整いつつあり、今後の収益増加に寄与する可能性があります。 - 還元性 – A

-

王子ホールディングスは、安定した配当政策を維持しつつ、自己株式取得を積極的に行うことで株主還元を強化しています。

直近では配当性向28%を維持しており、収益状況に応じた柔軟な配当方針を実践しています。

また、過去3回の増配実績を有し、配当残年数が41年と長期的な配当継続力を示す財務基盤が強みです。

これらの施策により、株主への還元姿勢をしっかりと示しています。 - 割安性 – A

-

現在の株価水準は、業界内で割安感があると評価されています。

安定した配当政策や収益基盤を考慮すると、長期的に配当を重視する投資家にとって非常に魅力的な投資対象となっています。

株価の上昇余地が限られているものの、配当利回りの高さは投資妙味を提供する要素です。 - 総合評価 – C

-

王子ホールディングスの総合評価は「C」となります。

国内トップの製紙メーカーとして、安定した事業基盤を持ち、国内外での事業展開を通じて収益の拡大を目指している点が特徴です。配当政策では、減配の実績がなく、安定した配当を維持しており、配当残年数41年という長期的な配当維持可能性が同社の堅実な財務基盤を示しています。

これにより、投資家にとって安心感を提供している点は大きな評価ポイントです。成長性については、国内市場が成熟化する中、既存分野での成長は緩やかですが、海外市場、特にアジア地域での事業拡大に期待が寄せられています。

新たな市場の開拓が今後の成長の鍵となります。効率性においては、製紙業界特有の高コスト構造に直面しているものの、生産体制の最適化やデジタル技術の導入により改善が進められています。

これらの施策が今後の収益性向上に寄与することが期待されます。株価水準に関しては、安定した配当政策や財務基盤を考慮すると妥当といえるものの、現時点で大きな割安感はありません。

しかし、自己株式取得を通じた株主還元への積極的な姿勢が、長期的な投資の魅力を高めています。総じて、王子ホールディングスは安定した収益基盤と株主還元への積極性を兼ね備えた企業として評価されます。

今後、さらなる効率性の改善や海外事業の拡大による成長性の向上が期待され、これらの成果が実現されれば、より高い評価を得る可能性があります。

安定した配当政策と減配のない実績は、投資家にとって非常に魅力的だと感じます。また、海外市場への展開や効率性改善の取り組みが、今後の成長につながる点に注目しています!

同業他社比較

王子ホールディングスは、他の主要製紙業界企業と比較して、いくつかの際立った特徴を持っています。

| 銘柄名 | 時価総額(億円) | 株価 | PER | PBR | ROE | 配当利回り | 配当性向 | 自己資本比率 | 有利子負債比率 | 連続増配 | 減配回数 | 優待銘柄 | 累進配当 | DOE採用銘柄 | 配当金残年数 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 王子ホールディングス | 5,684 | 560 | 9.68 | 0.47 | 5.07 | 4.28% | 31.2% | 43.7% | 69.1% | 0 | 0 | ◯ | – | – | 41 |

| 北越コーポレーション | 2,943 | 1,565 | 16.45 | 1 | 3.52 | 1.41% | 36.0% | 60.5% | 40.8% | 0 | 1 | – | – | – | 46 |

| レンゴー | 2,422 | 894 | 6.33 | 0.48 | 8.28 | 3.36% | 22.5% | 36.3% | 98.7% | 1 | 0 | – | ◯ | – | 47 |

| 大王製紙 | 1,372 | 812 | 0.54 | 1.87 | 1.97% | 59.0% | 26.3% | 191.9% | 0 | 1 | ◯ | – | – | 44 | |

| 日本製紙 | 986 | 848 | 32.63 | 0.2 | 5.27 | 1.18% | 232.1% | 27.1% | 184.4% | 0 | 1 | ◯ | – | – | 2 |

| 中越パルプ工業 | 196 | 1,468 | 5.59 | 0.33 | 6.9 | 4.77% | 21.0% | 43.1% | 74.9% | 2 | 1 | – | – | – | 24 |

| 巴川コーポレーション | 75 | 721 | 7.48 | 0.49 | 4.14 | 2.08% | 26.2% | 32.2% | 83.8% | 0 | 1 | – | – | – | 42 |

こうして各社の財務データや株主還元の姿勢を比較してみると、それぞれの企業が持つ独自の魅力が浮かび上がってきます。

王子ホールディングスは、国内トップの製紙メーカーとして、安定した財務基盤と株主還元姿勢が評価されています。

配当利回りは4.28%と魅力的で、配当性向31.2%を維持しつつ、配当残年数41年という長期的な配当維持可能性を誇ります。

また、自己資本比率43.7%とバランスの取れた財務運営が、製紙業界の変動にも耐えられる強固な基盤を示しています。

一方、北越コーポレーションは、自己資本比率が60.5%と業界内でも高水準を維持しており、安全性が際立っています。

配当利回りは1.41%と控えめですが、配当残年数46年を持つ長期的な安定性が投資家から評価されています。

財務の安全性を重視する投資家に適した企業と言えます。

レンゴーは、配当利回り3.36%とバランスの取れた株主還元を行っており、累進配当の採用も特徴です。

ROEが8.28%と収益性の高さが目立ち、効率的な事業運営が収益向上に寄与しています。

安定性と収益性のバランスを重視する投資家に向いています。

大王製紙は、配当利回り1.97%、自己資本比率26.3%と財務の安定性は課題が見られます。

優待銘柄としての側面も持ち、株主還元への取り組みが評価されています。

日本製紙は、配当性向が232.1%と高く、やや厳しい財務状況にあります。

配当利回りは1.18%と低めですが、課題を乗り越えることで安定した事業運営が期待されます。

中越パルプ工業は、配当利回り4.77%という高水準を維持し、収益性と株主還元のバランスが特徴です。

ROEが6.9%と堅実な水準であり、安定性を求める投資家に魅力的です。

巴川コーポレーションは、規模の小さい企業ながら、配当残年数42年という安定性が注目されます。

配当利回りは2.08%と控えめですが、堅実な財務運営が特徴です。

- 王子ホールディングスは、配当利回り4.28%や配当残年数41年を誇る、安定性を重視した投資先として最適です。

- レンゴーは、高い収益性と累進配当の採用が魅力で、成長性を重視する投資家におすすめです。

それぞれの企業の特徴を把握し、自分の投資スタイルに適した銘柄を選ぶことで、より効果的なポートフォリオ構築が可能です。

王子ホールディングスをはじめ、レンゴーといった注目銘柄も視野に入れることで、多様な投資戦略が実現できます。

まとめ

王子ホールディングスは、安定した事業基盤と収益力を兼ね備えた製紙業界のリーディングカンパニーとして、多くの投資家から支持を集めています。この記事では、同社の特徴や魅力をいくつかの観点からご紹介しました。

- 安定した配当政策:減配の実績がなく、配当性向31.2%を維持しながら、株主還元に積極的な姿勢を示しています。また、配当金残年数41年は、現状の利益剰余金から長期にわたり配当を継続できる堅実な財務基盤を表しています。

- 業界トップクラスの規模:国内トップの製紙メーカーとして、幅広い製品ラインアップと国内外に広がる事業基盤を持ち、収益の安定性を確保しています。この規模感が、景気変動に対する耐性を強化しています。

- 海外展開による成長期待:国内市場が成熟化する中、特にアジア市場での事業拡大が今後の収益拡大に寄与することが期待されています。新たな市場での成長機会を積極的に模索する姿勢が注目されています。

- 財務の健全性:自己資本比率43.7%と堅実な財務基盤を維持しており、有利子負債比率69.1%も適切に管理されています。これにより、経済環境の変化にも柔軟に対応できる体制が整っています。

王子ホールディングスは今が買い時?しけなぎの評価

王子ホールディングスの各側面を総合的に評価した結果、私が評価した点数は 68点 です。

以下の5つの評価項目に基づき、バランスよく採点しました。

- 安定性(8/10点): 自己資本比率43.7%と堅実な財務基盤を維持しており、減配の実績がない点が評価できます。配当金残年数41年という長期的な配当維持力が、投資家に安心感を与えています。

- 株主還元(8/10点):配当利回り4.28%は同業他社と比較しても魅力的で、株主優待も導入されているため、株主還元への積極性が評価されます。

- 成長性(5/10点):国内市場の成熟化が進む中、海外市場での事業拡大が期待されていますが、現時点では大きな成長加速が見られません。新規市場の開拓が進めば、さらなる加点が期待されます。

- 収益性(6/10点): ROE5.07%は安定していますが、製紙業界全体の特性として利益率の制約があり、突出した収益性には至っていません。効率性向上が今後の課題です。

- 割安性(7/10点): PER9.68、PBR0.47と割安感があり、高い配当利回りと合わせて長期投資家にとって魅力的な水準です。市場の状況次第でさらに注目される可能性があります。

総合点は68点で、「慎重に検討する価値あり」と言えます。

安定性や株主還元の面で強みがある一方、成長性や収益性のさらなる向上が期待される状況です。

長期的な配当安定性や財務健全性を重視する投資家にとって、王子ホールディングスは引き続き注目すべき銘柄です。さらなる海外展開や利益率向上への取り組みが進めば、評価が大きく向上する可能性があります。

- 90〜100点: 今がまさに買い時です。業績や成長性、安全性、株主還元がしっかりしていて、投資を検討する価値がありそうです。

- 75〜89点: 買い時に近い状況です。多くの強みがありながら、改善の余地も少しありますが、全体として魅力的な投資先です。

- 60〜74点: 様子を見て考えたいところです。いくつかリスクはありますが、長期的には安定したパフォーマンスが期待できるかもしれません。

- 45〜59点: 少し慎重に検討した方が良さそうです。リスクもありますが、改善のチャンスもあります。

- 0〜44点: 今は買い控えをおすすめします。リスクが多く、不安が残る状況です。

王子ホールディングスは、安定した財務基盤と幅広い事業展開を持つ製紙業界のリーディングカンパニーであり、長期投資を検討する方にとって注目すべき銘柄です。

特に、減配の実績がなく、配当金残年数41年という長期的な安定性は、株主還元への信頼感と経営の堅実さを示す重要なポイントです。

また、配当利回り4.28%と魅力的な水準を維持しつつ、海外市場への展開を進める成長戦略により、変化する経済環境にも柔軟に対応しています。

このタイミングでの投資は、安定性を重視しながら将来的な成長を見込む方にとって、有力な選択肢の一つと言えます。

この記事が、皆さまの投資判断の一助となれば幸いです。

当ブログは、投資の勧誘を目的としたものではありません。

投資に際しては、ご自身の判断と責任で行っていただくようお願い申し上げます。

最後まで読んでいただき、ありがとうございました!