2025年6月の株主優待シーズンがやってきました🎉

この記事では、6月に株主優待が実施される銘柄を一覧でご紹介し、その中でも特に注目したい優待株をピックアップして簡単に分析しています。

優待内容や配当利回りに加えて、企業の成長性や安定性も踏まえて選んでいますので、銘柄選びのヒントになればうれしいです。

また、株主優待を受け取るうえで大切な「権利確定日」についても、わかりやすく解説しています。

気になる銘柄があれば、ぜひチェックしてみてくださいね。

それではさっそく、注目の優待銘柄を見ていきましょう!

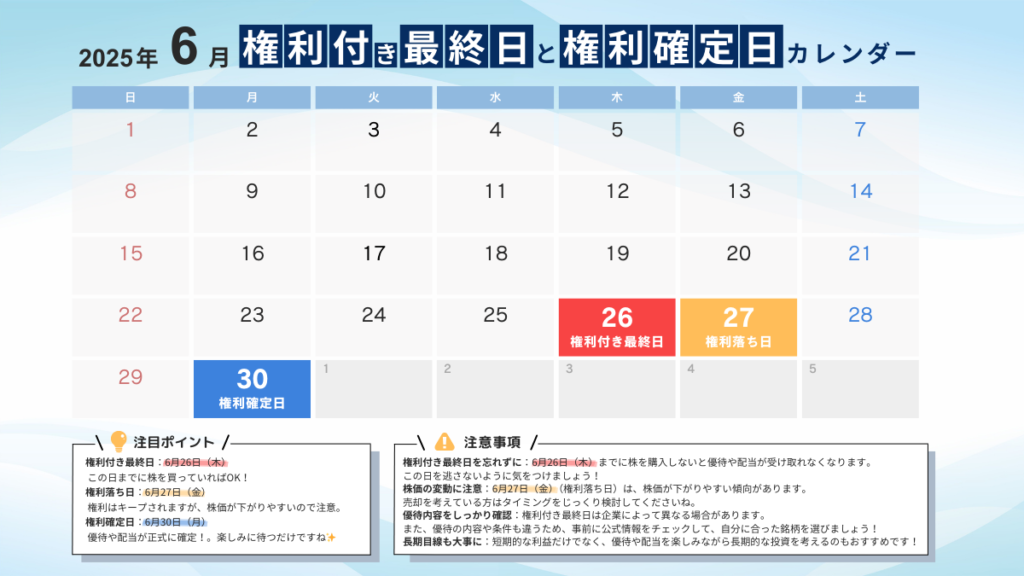

権利確定日と優待取得の流れ

株主優待を受け取るために必要な条件として、「権利確定日」があります。

この日は企業ごとに定められており、この日までに株を保有していることで、優待や配当を受け取る権利を得ることができます。

権利確定日とは?

権利確定日は、その時点で株主名簿に名前が記載されている株主に、優待や配当の権利が与えられる日です。

この権利を得るには、「権利付き最終日」までに株を購入して保有していることが条件となります。

2025年6月の権利確定日は6月30日(月)、権利付き最終日は6月26日(木)となっています。

優待を受け取るまでの流れ

優待を受け取るためのステップを簡単に確認してみましょう。

権利確定日の2営業日前である権利付き最終日(6月26日)までに株を購入し、保有していることが条件です。

この日を逃してしまうと、優待や配当を受け取ることができないため、注意が必要です。

権利付き最終日の翌日である権利落ち日には、株を売却しても優待や配当の権利が保持されます。

ただし、この日は株価が下落することが一般的なので、売却タイミングに注意しましょう。

権利確定日を過ぎると、その月の株主優待や配当の権利が正式に確定します。

この時点で株主名簿に記載されていれば、優待や配当が確実に受け取れます。

具体例と注意点

2025年6月の株主優待を受け取るには、権利付き最終日(6月26日)までに株を購入することが必須です。

たとえば、6月27日(権利落ち日)以降に購入した場合、その月の優待を受け取ることはできません。

また、以下の点にも注意しましょう。

- 株価の変動リスク:権利落ち日に株価が下落することがあるため、タイミングを計って取引する必要があります。

- 優待内容や条件の確認:優待内容や条件が企業によって異なるため、公式情報を事前にチェックすることが重要です。

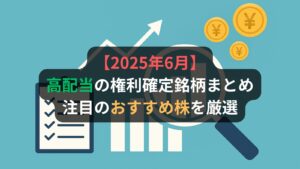

2025年6月の優待銘柄リスト(株価情報は、2025年6月25日時点)

今回ご紹介する株主優待銘柄を、より見やすく整理した「優待銘柄リスト」をご用意しました。

基本情報や財務指標、優待内容などを一覧で比較できるようになっており、効率的に検討を進めることができます。

優待投資をお考えの方はもちろん、これから投資を始めたい方にもおすすめの内容です。

ご自身の投資スタイルや目的に合わせて、ぜひお役立てください!

ツイッター(X)で、データ更新のたびに優待銘柄リストを載せています。

気になる方は、ぜひチェックしてみてくださいね。

#株主優待

— しけなぎ@銘柄分析ツール公開中📊 (@shikenagi110) June 25, 2025

📢明日6/26(木)は、6月の優待権利付き最終日です!

6月に権利確定を迎える株主優待銘柄を、最新の株価・利回りで一覧にまとめました✨

優待だけでなく、財務や配当の情報もあわせてチェックできるよう整理しています🌿

✅ 権利付き最終日・確定日をカレンダーでチェック🗓

✅… pic.twitter.com/bLe1hIeYer

注目優待銘柄のピックアップ

今回の優待銘柄リストから、特に気になる銘柄をいくつかピックアップしました。

それぞれの銘柄の特徴や魅力、そしてリスクについても少し掘り下げてみたいと思います。

どの銘柄がどんな強みを持っているのか、一緒に見ていきましょう。

各銘柄の優待内容や財務状況を比較しながら、投資のヒントにしていただければ幸いです!

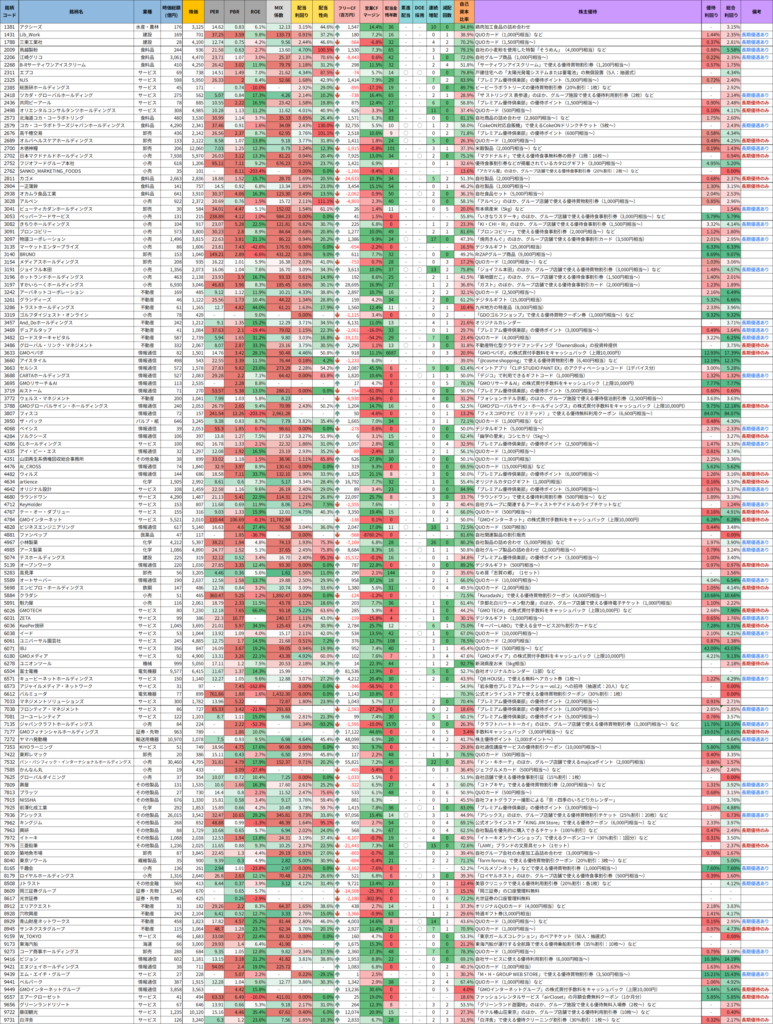

オリエンタルコンサルタンツホールディングス(2498)

オリエンタルコンサルタンツホールディングスは、総合建設コンサルタントの大手企業です。

官公庁を中心に、インフラ、防災、交通、環境などの分野で幅広い受託実績を持ち、近年は海外インフラ事業にも力を入れています。

基本情報

- 株価:4,985円

- 時価総額:308億円

- PER:10.28倍

- PBR:1.1倍

- ROE:11.16%

- MIX係数:11.62

- 自己資本比率:37.4%

- 配当利回り:4.01%

- 配当性向:40.9%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:11年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):75.0%/250.0%/366.7%/1650.0%

- 営業CFマージン:3.26%

- 配当残年数:34年

ROEは11.16%と高めで、利益効率の良さが際立ちます。

自己資本比率は37.4%と中程度ですが、配当残年数34年という余力の大きさが安心感につながります。

特に10年で+1650.0%という増配率は圧巻で、長期にわたる株主還元の姿勢が明確です。

累進配当やDOEの導入こそないものの、11年連続の増配と減配ゼロという実績が信頼感を高めており、

優待制度の存在も、長期保有のインセンティブとして魅力的です。

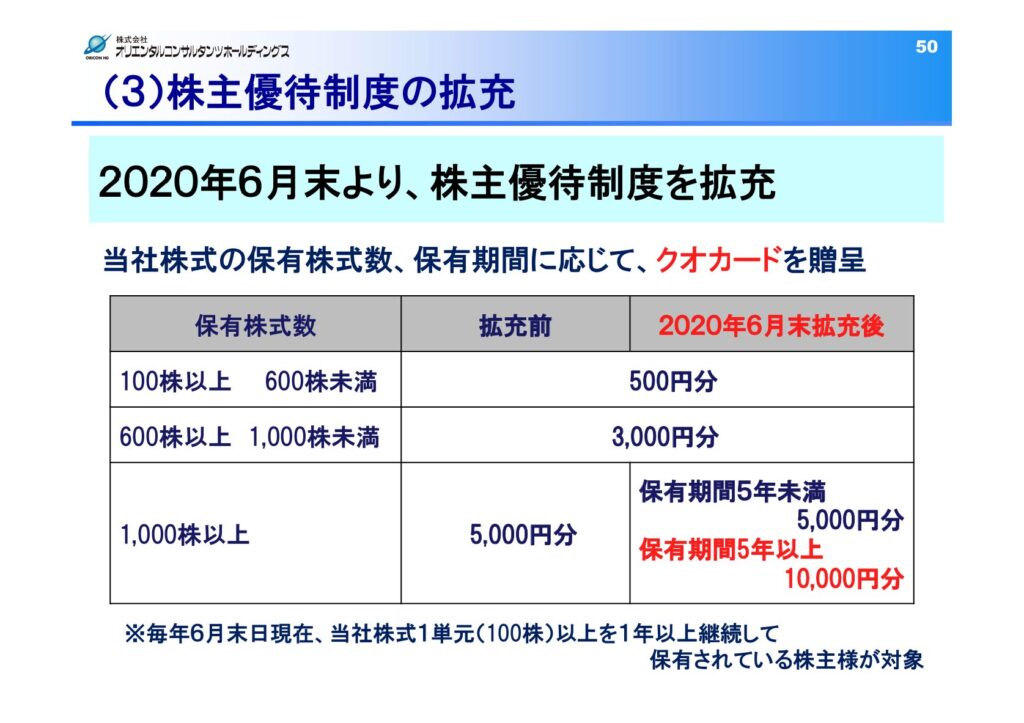

株主優待内容

出典:オリエンタルコンサルタンツホールディングス株式会社

オリエンタルコンサルタンツホールディングスでは、毎年6月末時点で100株以上を1年以上継続保有している株主を対象に、保有株式数に応じたQUOカードを贈呈しています。

| 保有株式数 | 優待内容(QUOカード) |

|---|---|

| 100株以上〜600株未満 | 500円分 |

| 600株以上〜1,000株未満 | 3,000円分 |

| 1,000株以上(保有5年未満) | 5,000円分 |

| 1,000株以上(保有5年以上) | 10,000円分 |

QUOカードはコンビニや書店など幅広い店舗で利用でき、実用性の高い優待として人気があります。

特に1,000株以上・5年以上保有することで優待額が2倍にアップする長期優遇制度も魅力的です。

- ROE11%超・PER10倍のバランスが魅力的

- ROEは11.16%と高い水準にあり、自己資本を効率的に活用して利益を生み出せている企業です。

- 一方、PERは10倍程度と割安水準にあり、成長性と収益性を兼ね備えた銘柄として投資妙味があります。

- 11年連続の増配と配当性向40.9%の安定配当方針

- 長年にわたって減配なく配当を増やし続けており、配当性向も40%台と無理のない水準に抑えられています。

- 利益の成長に応じた着実な増配がなされており、今後も安定的な株主還元が期待できそうです。

- QUOカード優待は幅広い使い道と長期保有メリットが両立

- 100株から優待が受け取れるうえ、1,000株以上・5年以上保有すれば最大で10,000円分のQUOカードがもらえる仕組み。

- 日常生活でも使いやすく、インカムゲイン+優待メリットを同時に享受できる点は大きな魅力です。

- DOE・累進配当こそ未採用だが、資金的余裕と増配姿勢は明確

- 累進配当やDOEといった制度的な後ろ盾はないものの、配当残年数34年という豊富な余力を背景に、実質的には安定性の高い配当政策が継続されています。

- 直近5年で配当金が約3.7倍(増配率+366.7%)に伸びている点も、還元意識の高さを裏づけています。

しけなぎ

しけなぎ業績の安定感に加えて、配当と優待の両面で還元姿勢がはっきり見える銘柄だと感じました。

累進配当やDOEのような制度的な支えはないものの、過去の実績や配当余力の高さを踏まえると、中長期で安心して保有を検討できる企業の一つです。

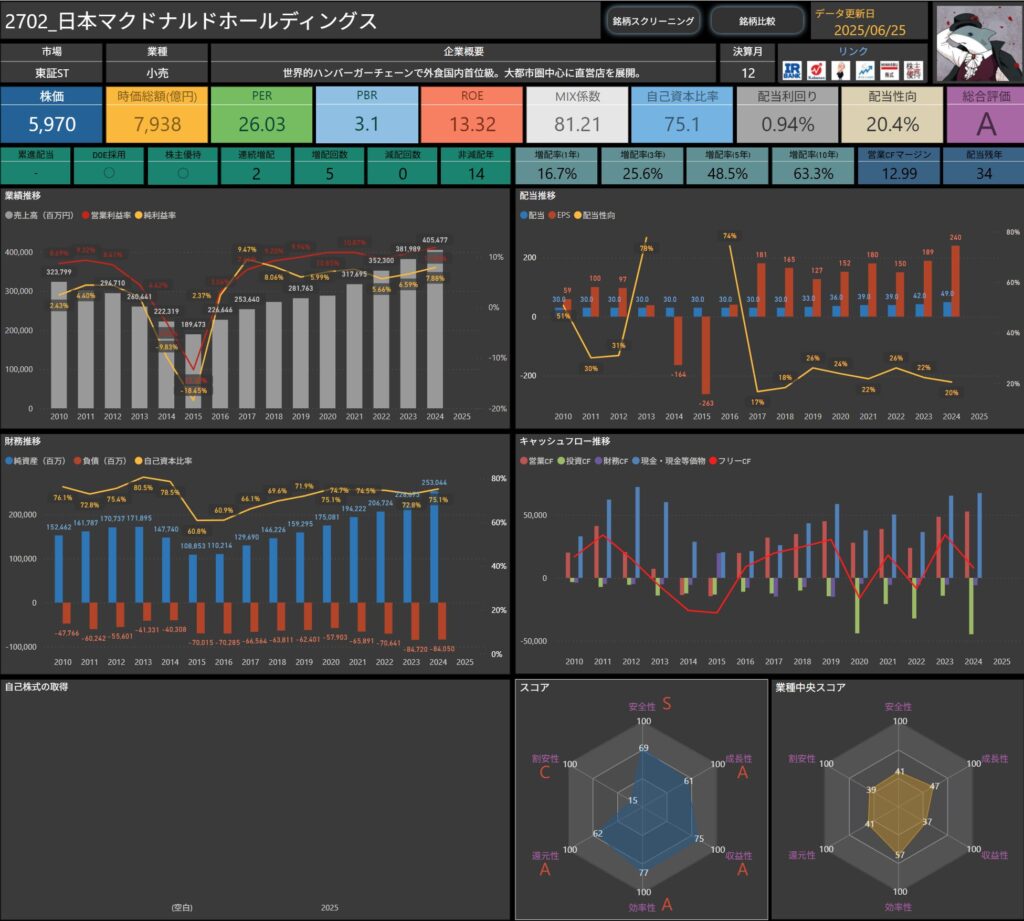

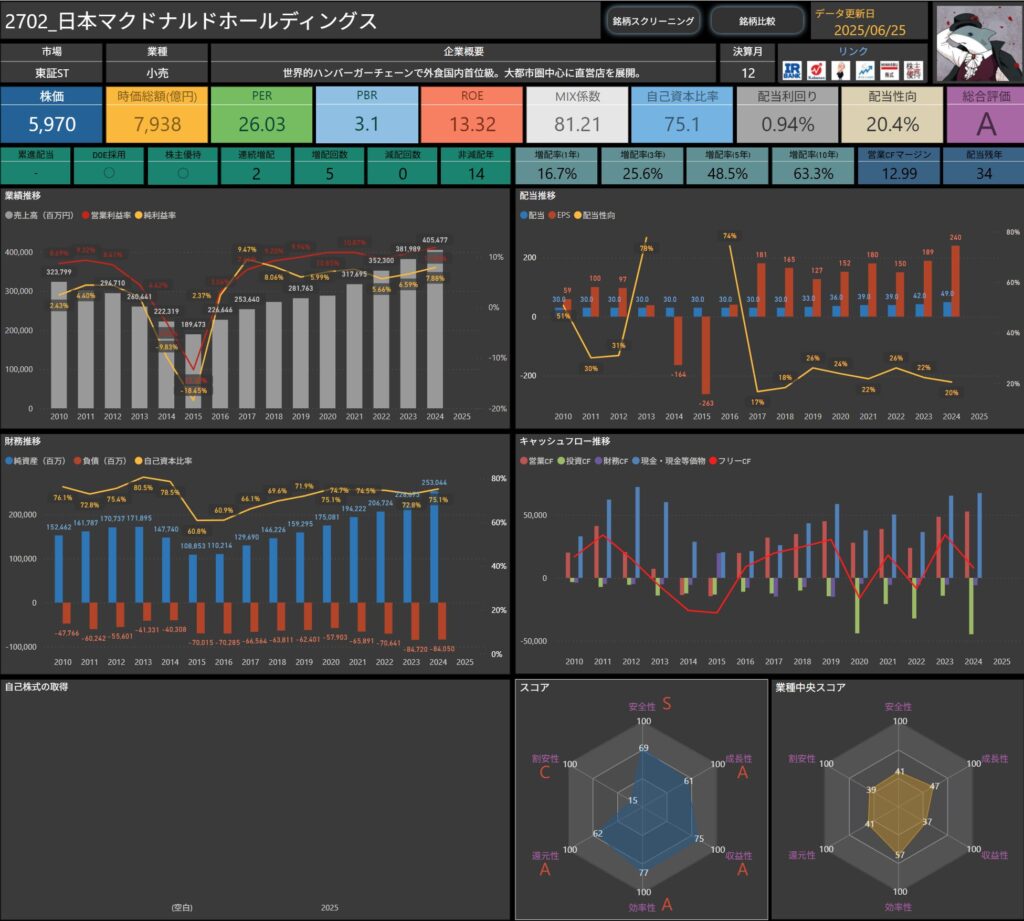

日本マクドナルドホールディングス(2702)

日本マクドナルドホールディングスは、世界最大のハンバーガーチェーン「マクドナルド」の日本法人であり、国内の外食産業でトップクラスのシェアを誇ります。

都市部を中心に直営店を展開しており、安定したブランド力と高い知名度を武器に、幅広い世代から支持を集めています。

基本情報

- 株価:5,970円

- 時価総額:7,938億円

- PER:26.03倍

- PBR:3.1倍

- ROE:13.32%

- MIX係数:81.21

- 自己資本比率:75.1%

- 配当利回り:0.94%

- 配当性向:20.4%

- 累進配当:なし

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:2年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):16.7%/25.6%/48.5%/63.3%

- 営業CFマージン:12.99%

- 配当残年数:34年

ROEは13.32%と高く、収益性の高さが際立ちます。

加えて自己資本比率は75.1%と非常に安定しており、財務体質の強さが魅力です。

配当利回りは0.94%と控えめですが、DOE採用と株主優待のダブル還元により、総合的な株主重視の姿勢が感じられます。

増配率は緩やかで、中長期的な安定配当の継続を意識している印象です。

信頼性・ブランド力のあるディフェンシブ銘柄として、長期保有を前提とした投資に適している一社だといえます。

株主優待内容

出典:日本マクドナルドホールディングス株式会社

日本マクドナルドでは、毎年6月30日および12月31日の株主名簿に記載された株主を対象に、マクドナルドの優待食事券が贈られます。

優待券は、バーガー類・サイドメニュー・ドリンクの商品引換券が6枚ずつセットになった1冊となっており、実用性の高い優待内容です。

| 保有株式数 | 継続保有期間 | 優待内容 |

|---|---|---|

| 100〜299株 | 1年以上 | 食事優待券1冊(6セット分) |

| 300〜499株 | 1年以上 | 食事優待券3冊(18セット分) |

| 500株以上 | 1年以上 | 食事優待券5冊(30セット分) |

優待券は1枚で好きなバーガー・サイド・ドリンクとそれぞれ引き換えられるため、組み合わせ次第で高い金額の商品を選ぶことも可能です。

継続保有1年以上が条件となるため、長期目線の株主を重視した設計になっている点もポイントです。

- ROE13.32%・自己資本比率75.1%と抜群の安定性

- 利益体質の強さに加え、自己資本比率も75%超と財務健全性が際立っています。

- 高いブランド力と直営店による安定収益で、長期投資の土台として安心感があります。

- DOE採用で還元方針が明確、今後の増配にも期待

- 配当利回りこそ0.93%と控えめですが、DOE(株主資本配当率)を採用しており、利益水準に応じて安定的な配当が期待できます。

- 配当性向は20.4%と余裕があり、将来的な増配余地も十分に残されています。

- マクドナルド優待券は実用性抜群で人気も高い

- バーガー・サイド・ドリンクの引換券がセットになった優待は、1冊で6食分のセットメニューが楽しめる実質的価値の高い内容。

- さらに、保有株数に応じて冊数が増えるため、日常使いにぴったりな優待として定着しています。

- 長期保有が前提の設計で、インカム+優待の両立が可能

- 優待は1年以上の継続保有が条件となっており、“短期売買ではなく、企業とともに育てていく投資スタイル”を促す構造です。

- 優待目的の投資家にとっても、中長期目線での保有が自然に促される仕組みといえます。

マクドナルドの優待は、内容がシンプルで使いやすく、もらって嬉しい優待の代表格という印象です。

家族で利用しやすいこともあり、優待目的の保有としても納得感があります。

配当利回りは低めですが、DOEを取り入れていることで、利益に応じた配当の安定性が期待できる点は安心材料です。

財務面もかなり堅実なので、優待を楽しみながらじっくり保有していける銘柄だと感じました。

カゴメ(2811)

カゴメはトマト加工品で国内トップシェアを誇る食品メーカーです。

飲料・調味料・農産事業など幅広く展開し、国内市場だけでなく海外向け業務用製品にも力を入れています。

ブランド力と健康志向のニーズを背景に、安定した需要と成長性が見込まれる企業です。

基本情報

- 株価:2,836円

- 時価総額:2,663億円

- PER:18.88倍

- PBR:1.5倍

- ROE:15.73%

- MIX係数:28.70

- 自己資本比率:51.3%

- 配当利回り:1.69%

- 配当性向:20.5%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:5年

- 減配回数:2回

- 増配率(1年/3年/5年/10年):39.0%/54.1%/62.9%/245.5%

- 営業CFマージン:10.33%

- 配当残年数:34年

ROEは15.73%と非常に高水準で、利益体質の強さが際立ちます。

自己資本比率は51.3%とバランスが良く、財務面でも安定感があります。

配当利回りは1.69%とやや控えめですが、10年で+245.5%という増配実績は注目ポイントです。

営業CFマージンも10%を超えており、実質的な配当余力も十分。

優待制度も備えており、配当+優待の“トータル還元”で評価される銘柄といえます。

株主優待内容

出典:カゴメ株式会社

カゴメでは、毎年1回(6月末時点)の株主名簿に記載され、同一株主番号で半年以上継続保有している株主に対し、自社商品詰め合わせの優待を贈呈しています。

| 保有株式数 | 優待内容 |

|---|---|

| 100株以上〜1,000株未満 | 2,000円相当の自社商品詰め合わせ |

| 1,000株以上 | 6,000円相当の自社商品詰め合わせ |

詰め合わせには、トマトジュースやスープ、調味料、飲料などのカゴメ製品が多数含まれており、季節ごとに内容が変わる楽しみも魅力のひとつです。

カゴメをよく知るきっかけになるだけでなく、アンケートの実施などを通じて株主との双方向の関係を大切にしている姿勢も好感が持てます。

日常使いできる食品優待として、長期保有に値する内容となっています。

- ROE15%超・PERはやや高めも、利益効率と成長性の裏付けあり

- ROEは15.73%と非常に高水準で、自己資本をしっかり利益に結びつけている企業です。

- 一方でPERは18.88倍とやや割高に見えるものの、安定した業績推移とブランド力を踏まえると一定の納得感があります。

- 自己資本比率51%、営業CFマージン10%超の健全経営

- 財務の健全性を示す自己資本比率は50%を超え、営業キャッシュフローマージンも10.33%と高く、安定感のある経営がうかがえます。

- 増配余力も十分で、実際にここ10年で配当金は2.4倍以上に増えており、今後の還元姿勢にも期待が持てます。

- 年1回の食品詰め合わせは実用性と満足度の高い優待

- 優待内容は自社商品を中心とした詰め合わせで、株主からの満足度も高く、家庭で使える優待として人気があります。

- 100株保有で2,000円相当、1,000株で6,000円相当と、保有数に応じたしっかりした設計も魅力です。

- 継続保有が前提で、長期視点に立った株主との関係構築が好印象

- 半年以上の継続保有が条件となっており、短期的な売買ではなく、企業と株主の中長期的な関係を重視する姿勢が伝わってきます。

- アンケートを通じて株主の声を吸い上げようとする姿勢も、企業姿勢として好感が持てます。

カゴメは、業績も財務も安定していて、安心して保有できる食品銘柄だなという印象を持ちました。

ROEやキャッシュフローの数字を見ても、収益の土台がしっかりしていて、配当や優待に回せる余力が十分あることが感じられます。

優待内容も魅力的で、実際に自宅で使える商品が届くのはやっぱりうれしいですよね。

年1回の贈り物という位置づけで、ちょっとした楽しみになる点も個人的に好印象です。

価格帯としても手が出しやすく、長期でじっくり付き合っていきたい銘柄のひとつだと感じました。

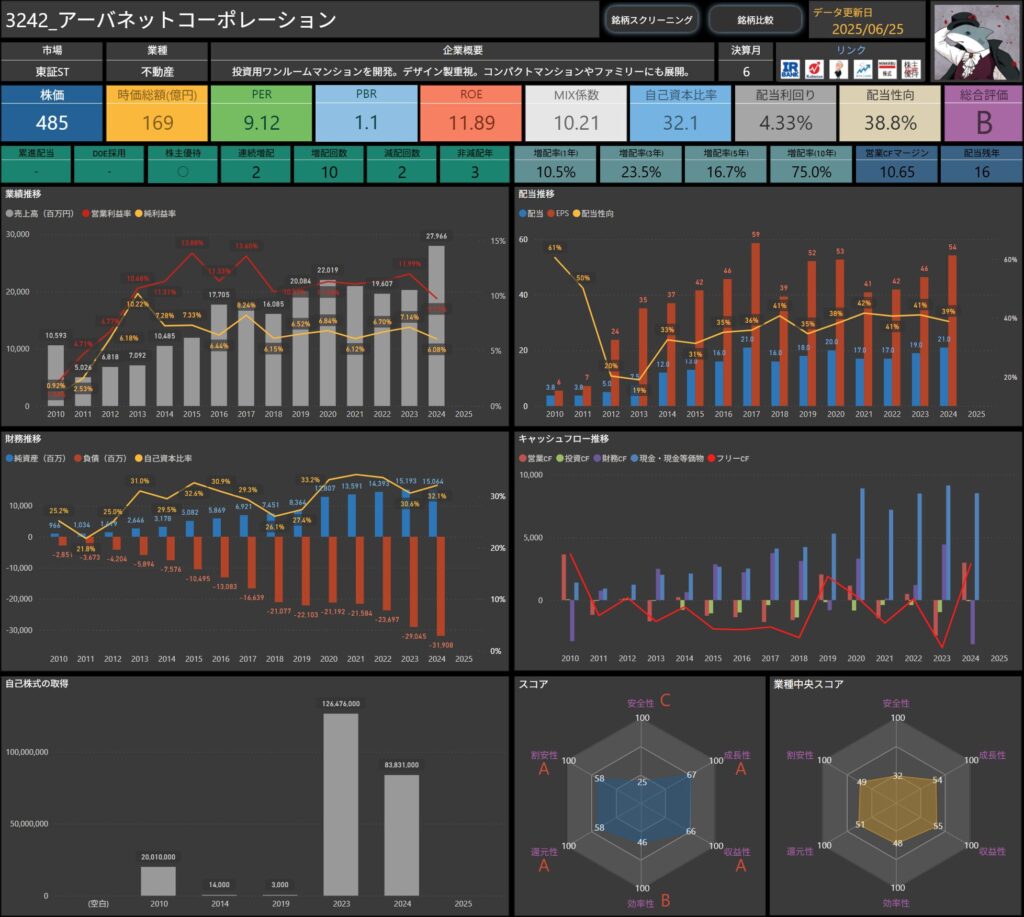

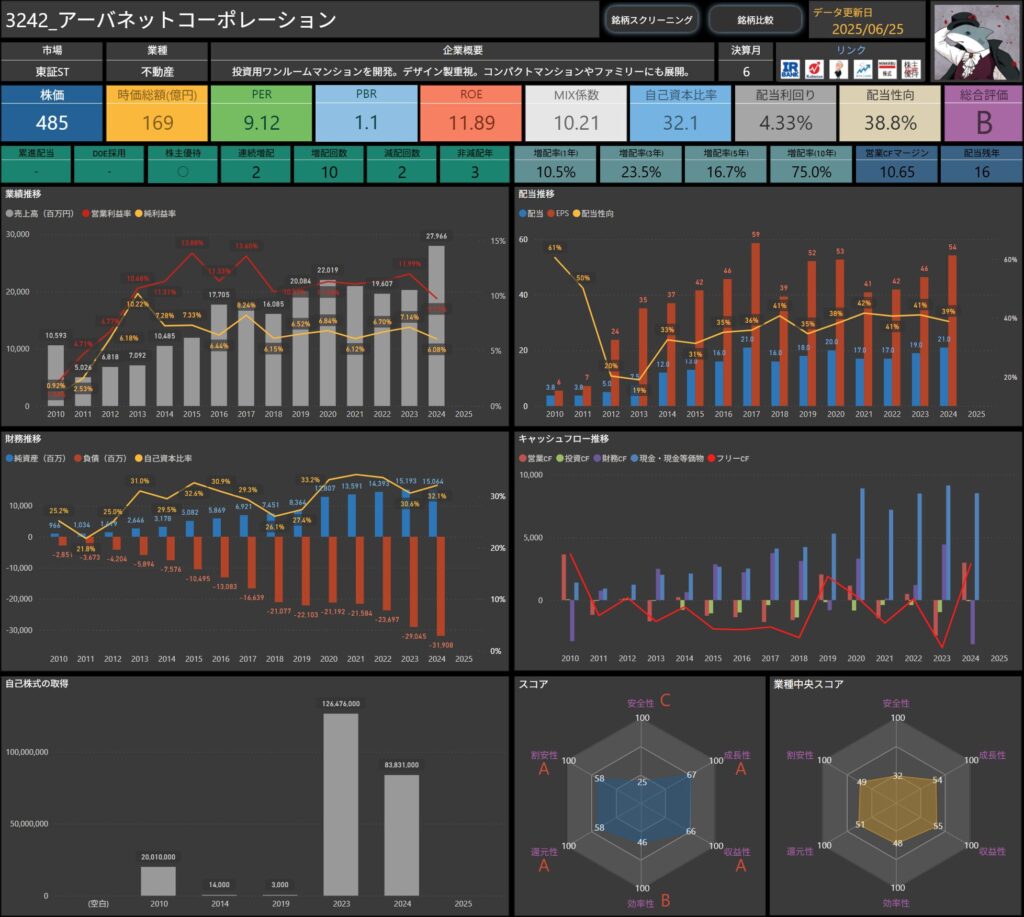

アーバネットコーポレーション(3242)

アーバネットコーポレーションは、投資用ワンルームマンションの企画・開発を主力とする不動産企業です。

デザイン性を重視した物件供給に強みがあり、首都圏を中心にファミリー向けやコンパクトマンションにも展開。

収益用不動産の需要に支えられた、堅実なビジネスモデルを構築しています。

基本情報

- 株価:485円

- 時価総額:169億円

- PER:9.12倍

- PBR:1.1倍

- ROE:11.89%

- MIX係数:10.21

- 自己資本比率:32.1%

- 配当利回り:4.33%

- 配当性向:38.8%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:2年

- 減配回数:2回

- 増配率(1年/3年/5年/10年):10.5%/23.5%/16.7%/75.0%

- 営業CFマージン:10.65%

- 配当残年数:16年

ROEは11.89%と高めで、収益力のあるビジネスが展開されていることがうかがえます。

配当利回り4.33%は魅力的な水準で、インカムゲインを重視する投資家にとっては注目点です。

一方で自己資本比率は32.1%とやや低く、財務体質には一定の慎重さが必要です。

増配率は控えめながらも、営業CFマージンが10%以上あり、配当残年数も16年と配当の持続性を示す材料はそろっています。

優待も実施されており、高配当+優待の“利回り重視型”として検討しがいのある銘柄といえます。

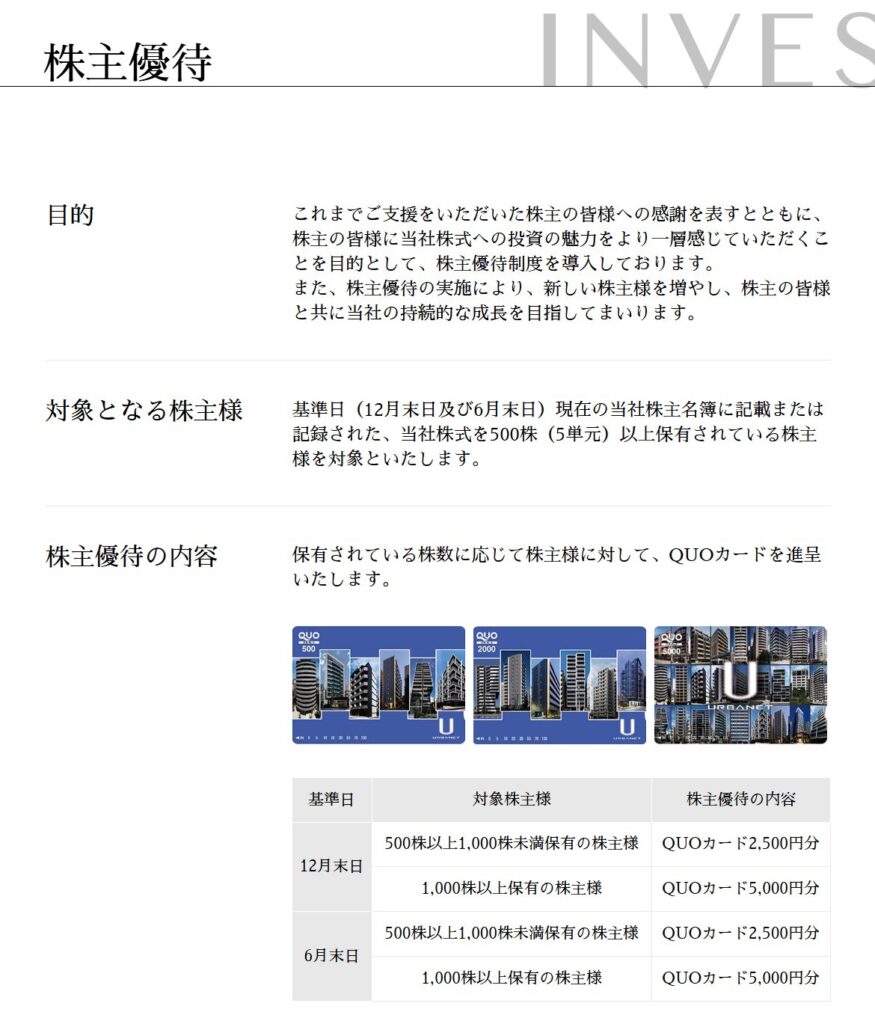

株主優待内容

出典:アーバネットコーポレーション株式会社

アーバネットコーポレーションでは、毎年6月末と12月末の年2回、所定の条件を満たした株主に対してQUOカードを贈呈しています。

対象となるのは500株(5単元)以上を保有している株主で、保有株数に応じてQUOカードの金額が変わります。

| 基準日 | 保有株式数 | 優待内容 |

|---|---|---|

| 6月末/12月末 | 500株以上〜1,000株未満 | QUOカード 2,500円分 |

| 6月末/12月末 | 1,000株以上 | QUOカード 5,000円分 |

年間最大10,000円分のQUOカードが受け取れる実用的な優待で、日常的な支払いにも活用しやすいのが魅力です。

また、株主優待を通じて継続的な投資促進を意識した設計となっており、中長期保有を前提とした制度として位置付けられています。

- PER9倍台・配当利回り4.3%で割安感と利回りのバランスが良好

- PERは9.12倍と不動産業界の中でも割安な水準で、PBRも1.1倍と適正。

- 一方、配当利回りは4.33%と高く、価格の安さと利回りの高さを両立している点が魅力です。

- ROEは11.89%、営業CFマージンも10%超と収益構造は堅実

- ROEは約12%と利益効率の面でも評価でき、営業キャッシュフローマージンは10.65%と高め。

- 派手さはないものの、しっかり利益を出し、資金を生み出せる体質が整っている企業といえます。

- 年2回のQUOカード優待は実用性が高く、株数に応じた設計も◎

- QUOカード2,500円〜5,000円分が年2回もらえるため、実質利回りの底上げにもつながる優待内容です。

- 500株以上が条件なので一定の投資額は必要ですが、優待と配当のバランスで見れば十分に検討価値ありです。

- 自己資本比率はやや低めだが、配当性向と残年数は良好で安定感も

- 自己資本比率は32.1%とやや低めな水準ですが、配当性向は38.8%、配当残年数も16年としっかり確保されており、現在の配当が無理のない範囲で支えられていることがわかります。

優待と高配当をバランスよく取り入れた中小型株として、個人的にけっこう注目しています。

株価水準が手頃なのに、配当利回りが4%台あって、さらに年2回のQUOカード優待まであるのは、やっぱり魅力的です。

自己資本比率がやや低めな点は気になりますが、キャッシュフローや配当余力を見ていると、そこまで不安を感じる内容ではないと感じました。

「利回り+優待」を狙いつつ、しっかり利益を出している企業を探している方には、検討の余地がある銘柄だと思います。

ザ・パック(3950)

ザ・パックは紙袋やポリ袋といった包装資材の製造・販売を手がける大手企業で、ショッピングバッグ分野に強みがあります。

環境配慮型パッケージやEC向け包装など、多様化するニーズに応じた製品展開を進めており、安定需要と時流への適応力を併せ持つ存在です。

基本情報

- 株価:3,245円

- 時価総額:646億円

- PER:9.38倍

- PBR:0.8倍

- ROE:8.68%

- MIX係数:7.79

- 自己資本比率:72.1%

- 配当利回り:3.82%

- 配当性向:35.4%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:3年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):31.1%/136.0%/114.5%/136.0%

- 営業CFマージン:7.00%

- 配当残年数:34年

ROEは8.68%と標準的な水準ですが、自己資本比率は72.1%と非常に安定しており、財務の健全性が際立っています。

配当利回りは3.82%と高めで、PER9.38倍・PBR0.8倍という指標からも割安感が感じられます。

10年で+136.0%という力強い増配実績があり、長期的な株主還元の姿勢がうかがえます。

紙袋や包装資材といった事業領域は地味ながら底堅く、優待も備えるなど“堅実なインカム銘柄”として注目に値します。

株主優待内容

出典:ザ・パック株式会社

ザ・パックでは、年2回(6月末・12月末時点)の株主に対して、感謝の気持ちとして図書カードおよびQUOカードを贈呈しています。

100株(1単元)以上を保有している株主が対象です。

| 基準日 | 優待内容 |

|---|---|

| 6月30日現在 | 図書カード(500円相当) |

| 12月31日現在 | QUOカード(1,000円相当) |

合計で年間1,500円相当の金券を受け取ることができ、実用性が高く、使い道に困らない優待設計となっています。

保有期間や株数に応じた増額などはないシンプルな内容ですが、長期保有でも安定して受け取り続けられる点が魅力です。

- PER・PBRともに割安水準で、ROEも実用ラインをクリア

- PERは9.38倍、PBRは0.8倍と、バリュエーション面での割安感が強い銘柄です。

- ROEは8.68%と目安をやや下回るものの、安定した利益水準を継続しており、着実に株主還元を行う姿勢が見られます。

- 自己資本比率72.1%と抜群の財務健全性

- 借入依存が少なく、内部資本で経営を回している印象です。

- 営業CFマージンは7%とそこそこの水準ですが、継続的にキャッシュを生み出せている点は評価できます。

- 配当利回り3.94%、配当性向35.4%とバランスの良い水準

- 利回りは高めで、かつ配当性向も無理のない水準に収まっており、今後の増配にも一定の余地があります。

- 実際、10年で配当は約2倍以上に増えており、地味ながら安定した増配姿勢が伝わってきます。

- 年2回の金券優待は実用性が高く、手軽に楽しめる構成

- 6月に図書カード500円分、12月にQUOカード1,000円分が進呈され、日常生活の中で使いやすい優待内容です。

- 100株から対象となり、保有ハードルも低いため、優待目的の投資としても手が届きやすい点が好印象です。

包装資材というニッチながらも安定した需要のある分野で、しっかり利益を出している堅実な企業だなと感じました。

PERやPBRの数値から見ても割安感があり、財務の健全性も高いため、じっくり保有したくなるタイプの銘柄です。

優待はシンプルですが、QUOカードや図書カードのような“すぐに使えて無駄にならない”金券系は、やっぱりもらえるとうれしいですよね。

配当利回りも4%近くあるので、優待と合わせてインカム狙いでの保有にちょうど良い印象を受けました。

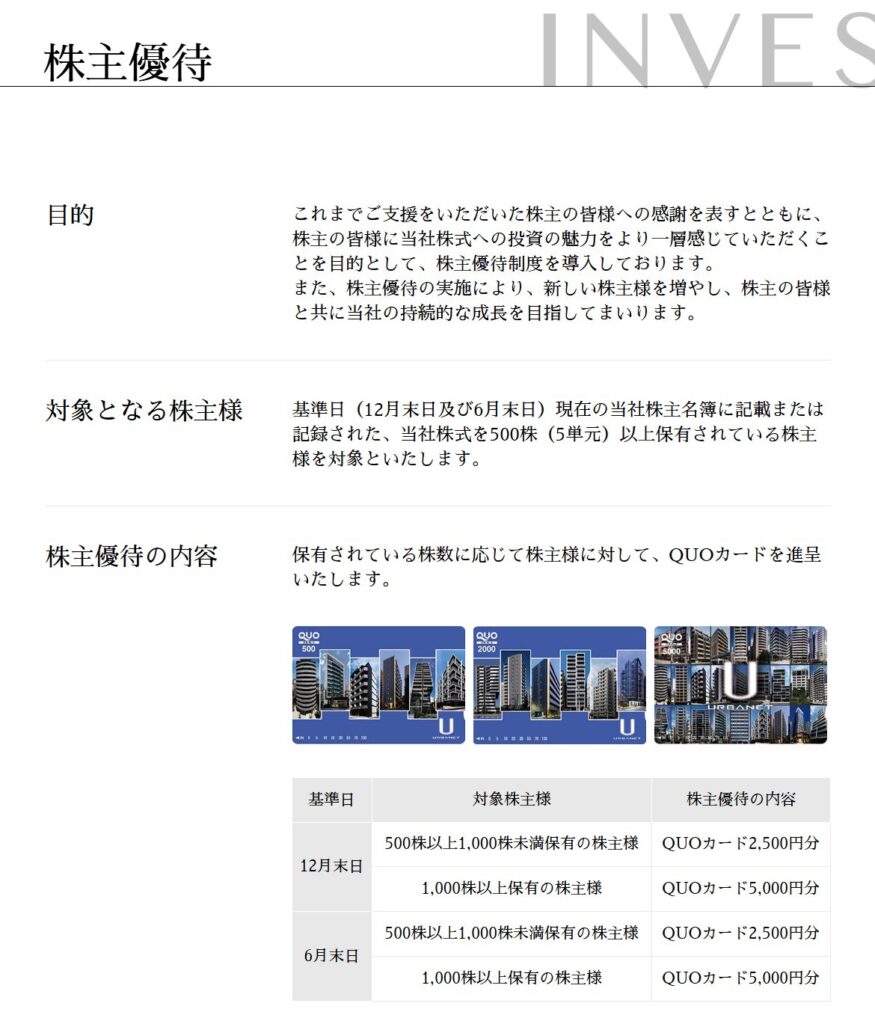

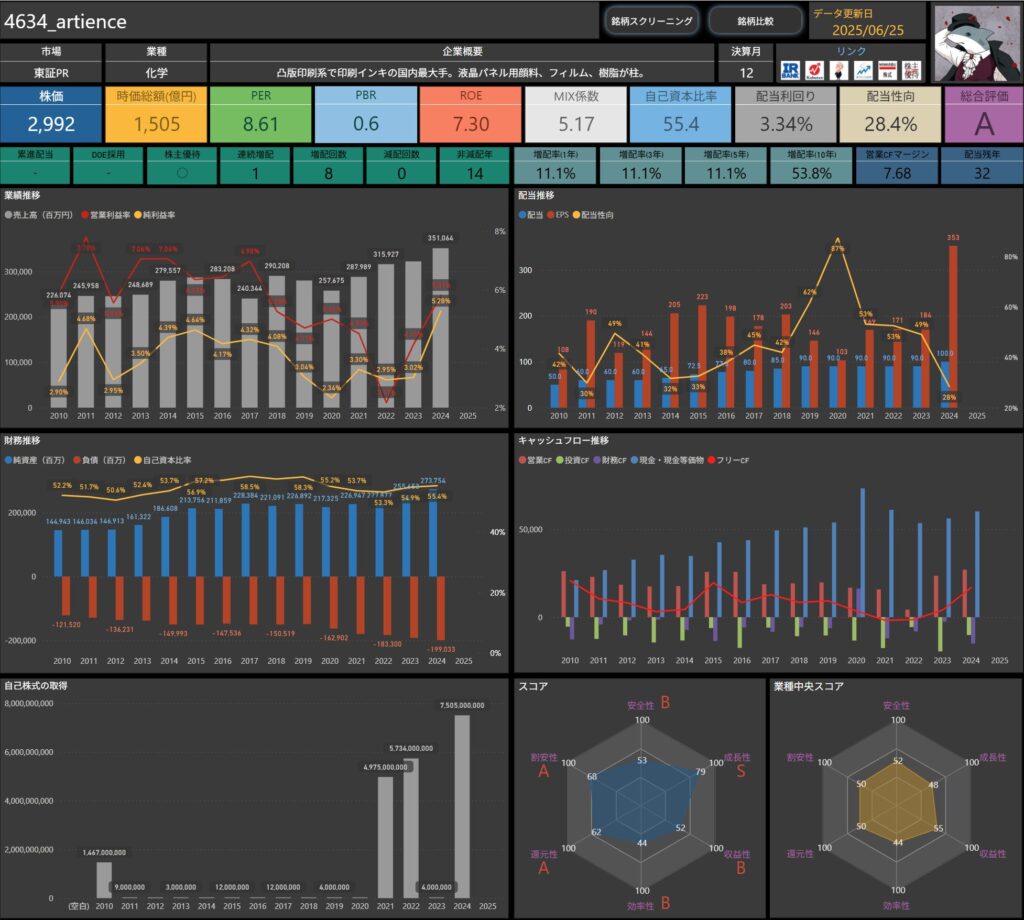

artience(4634)

artience(アーティエンス)は、旧DIC株式会社で、凸版印刷系で印刷インキ国内最大手の化学メーカーです。

インキだけでなく、液晶パネル用の顔料・フィルム・樹脂などの機能材料にも強みがあり、エレクトロニクス分野にも事業を広げています。

素材系企業の中でも、安定した収益基盤と技術力を持ち、国内外でバランスよく展開しています。

基本情報

- 株価:2,992円

- 時価総額:1,505億円

- PER:8.61倍

- PBR:0.6倍

- ROE:7.30%

- MIX係数:5.17

- 自己資本比率:55.4%

- 配当利回り:3.34%

- 配当性向:28.4%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:1年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):11.1%/11.1%/11.1%/53.8%

- 営業CFマージン:7.68%

- 配当残年数:32年

PBRは0.6倍と依然として割安な水準にあり、自己資本比率も55.4%と財務面は堅実です。

ROEは7.30%と控えめですが、配当利回り3.34%、配当性向28.4%というバランスの取れた還元水準が魅力。

増配率はやや緩やかですが、10年で+53.8%と着実に増配を積み上げてきた点は評価できます。

業績に左右されにくい事業構造も踏まえると、安定感を求める中長期投資家に向いた堅実銘柄といえます。

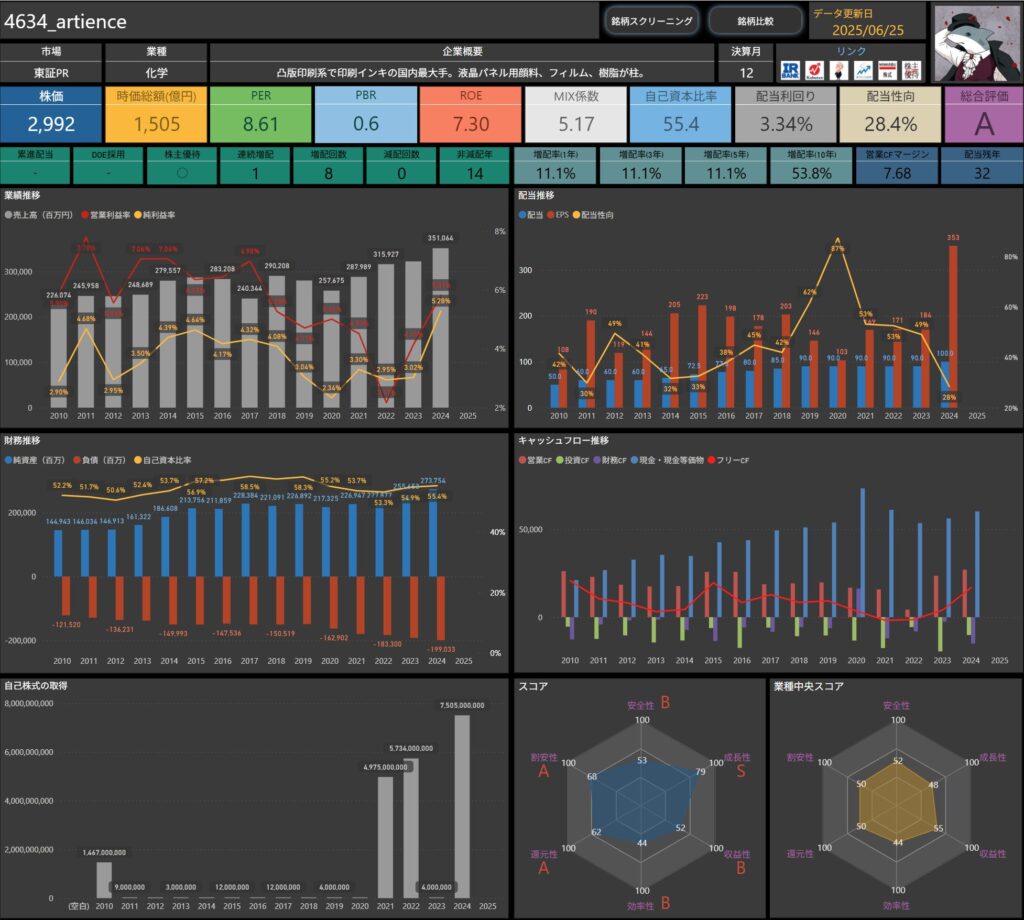

株主優待内容

出典:artience株式会社

artienceでは、毎年6月30日時点で所定の株数を継続保有している株主に対し、自社オリジナルのカタログギフト(食品や雑貨など)を贈呈しています。

保有年数と株数によって、選べる商品の価格帯が変わります。

| 保有条件 | 優待内容 |

|---|---|

| 1年以上かつ200株以上継続保有 | 1,000円相当の優待品1点 |

| 3年以上かつ500株以上継続保有 | 2,000円相当の優待品1点 |

食品ギフトやスープセット、オーガニック商品、日用品などがそろった実用的なカタログで、寄付の選択肢も用意されています。

継続保有年数によって優待額がアップする設計は、長期保有を促すインセンティブとしても効果的です。

- PER8.6倍・PBR0.6倍で割安、安定した利益体質も魅力

- PERは8.61倍、PBRは0.6倍と割安水準に位置しており、指標面から見ても過小評価されている印象です。

- ROEは7.30%と控えめながらも安定しており、利益の安定性を重視した長期保有向きの銘柄といえます。

- 自己資本比率55.4%、配当性向28.4%でバランスの取れた経営

- 財務面では自己資本比率が50%超と健全な水準で、過度なリスクを取っていない堅実な印象。

- 配当性向も無理のない水準に収まり、長期的に安定した配当を続けることができる余力があると考えられます。

- 配当利回り3.38%+非減配14年の実績で、安定還元に注目

- 利回りは3%台と平均よりやや高く、過去14年間で減配なしという実績が、配当継続の安心感を与えてくれます。

- 直近では増配も行っており、今後も緩やかな増配を期待できる環境が整っています。

- 選べるカタログ優待は長期保有向けで、食品・雑貨・寄付など幅広い

- 保有年数と株数によってグレードアップする優待制度で、1,000円または2,000円相当の品物を年1回受け取れる設計です。

- ラインナップも食品・飲料・雑貨・寄付など幅広く、実用性の高い内容となっています。

artienceは、いわゆる“地味だけど安定”を体現しているような銘柄だなと感じました。

印刷インキというニッチな分野ながら、長年トップシェアを保ちつつ、フィルムや顔料などにも事業を広げていて、事業基盤の分散がしっかり効いている印象です。

数字面でも、PBR0.6倍と割安なうえに、自己資本比率も50%台後半。

キャッシュフローも安定していて、配当継続14年という実績は素直に評価できるポイントです。

優待はカタログ形式で、食品や雑貨、寄付など選択肢が豊富。

金額的には控えめですが、「お楽しみ感のある優待」として長期保有の動機づけになってくれそうです。

個人的には、“高配当+実用的な優待”を探している人には候補に入れてみてもいいのでは?と思える銘柄でした。

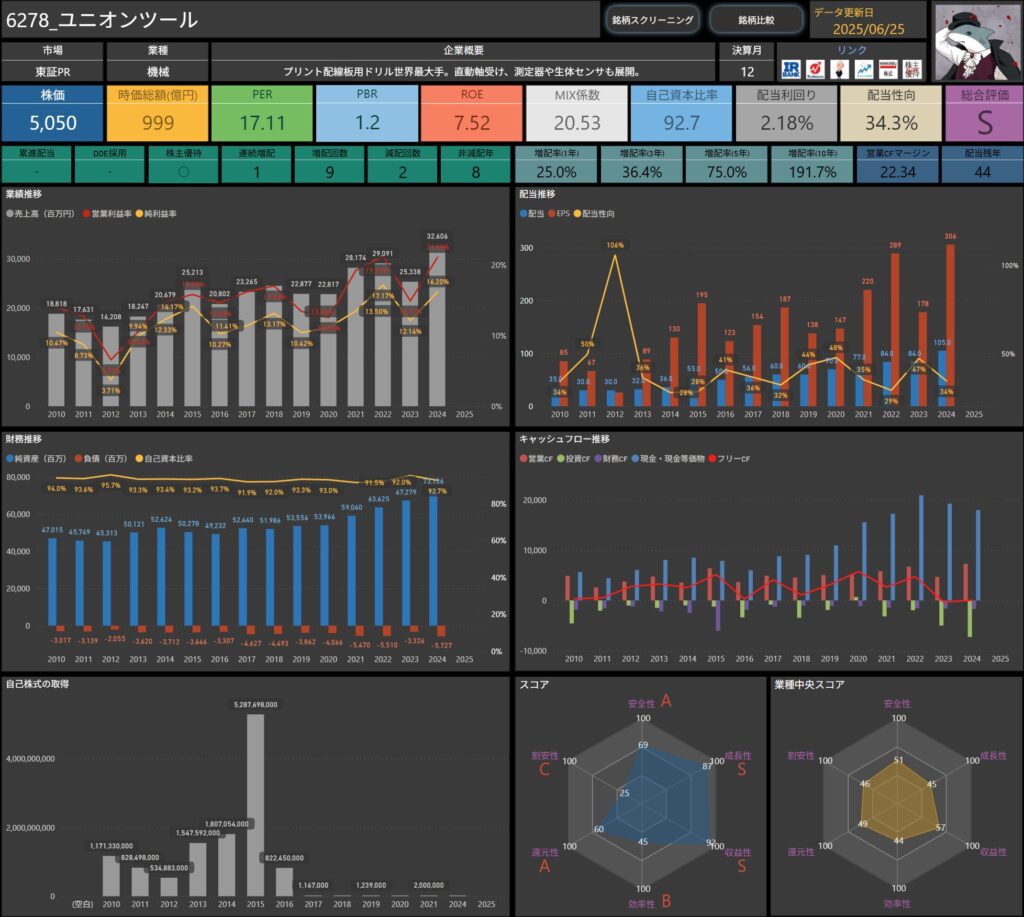

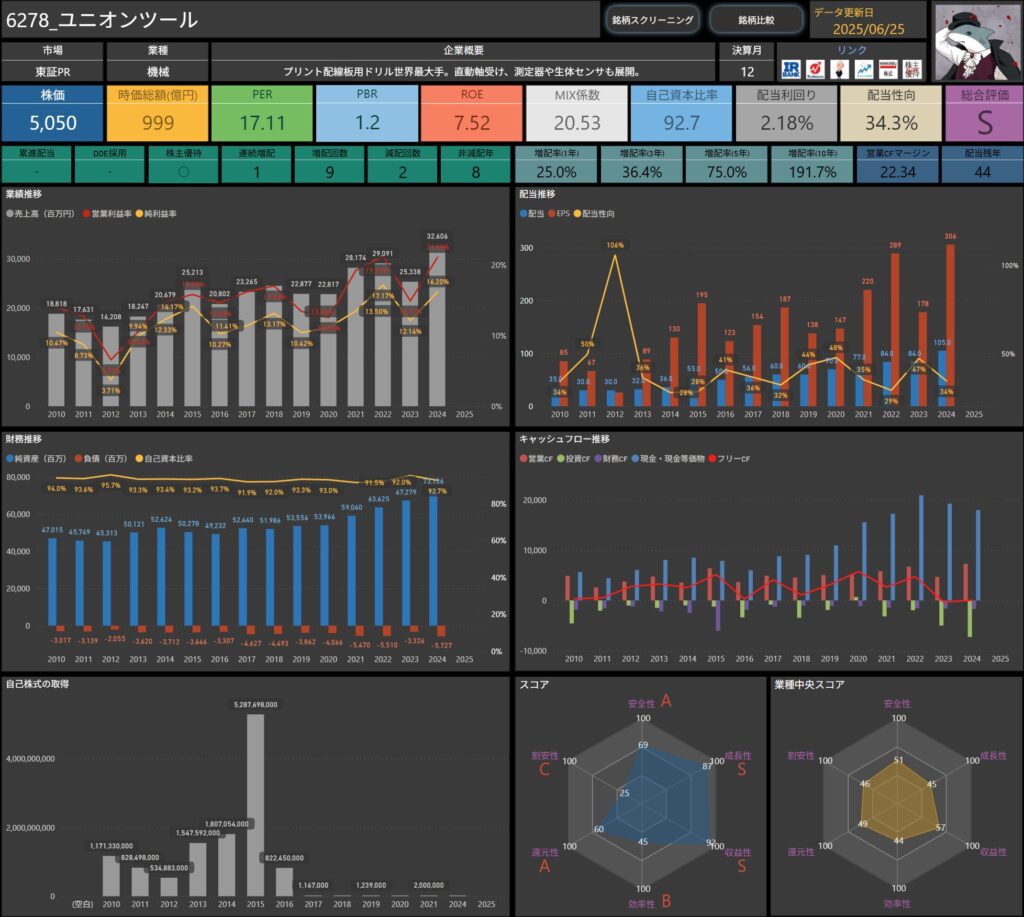

ユニオンツール(6278)

ユニオンツールは、プリント配線板(PCB)用のドリルで世界トップシェアを誇るメーカーです。

スマホやPCなど電子機器の高密度化を支える重要部材を担い、精密加工技術に強みを持っています。

近年では、自動車の軸受や測定器、生体センサ分野にも進出し、事業の多角化を進めています。

基本情報

- 株価:5,050円

- 時価総額:999億円

- PER:17.11倍

- PBR:1.2倍

- ROE:7.52%

- MIX係数:20.53

- 自己資本比率:92.7%

- 配当利回り:2.18%

- 配当性向:34.3%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:1年

- 減配回数:2回

- 増配率(1年/3年/5年/10年):25.0%/36.4%/75.0%/191.7%

- 営業CFマージン:22.34%

- 配当残年数:44年

自己資本比率92.7%という極めて高い財務安定性は、無借金経営に近い安心材料です。

さらに営業CFマージンは22.34%と非常に高水準で、キャッシュをしっかり生み出せる事業構造がうかがえます。

配当利回りは2.18%と控えめながら、10年で+191.7%という増配実績が堅実な成長と還元姿勢を物語っています。

機械セクターの中でも“堅実な収益・高い財務健全性・安定配当”がそろった優良中堅株として、長期保有にも適した銘柄といえそうです。

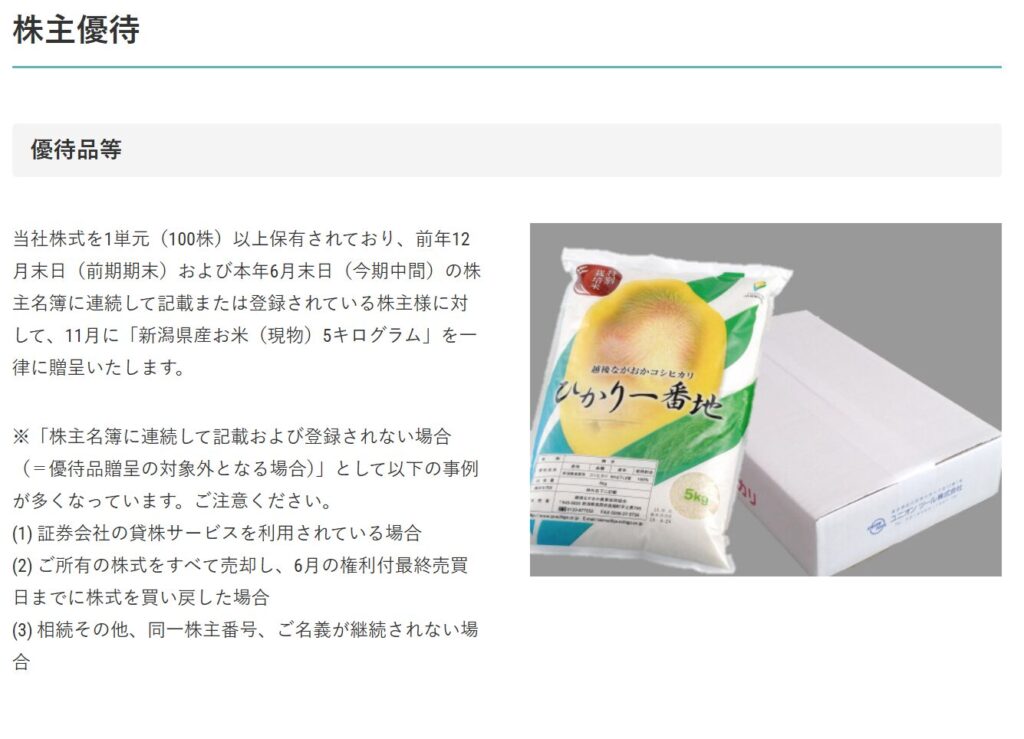

株主優待内容

出典:ユニオンツール株式会社

ユニオンツールでは、100株以上を1年以上継続保有している株主を対象に、毎年11月に株主優待が贈呈されます。

内容は、「新潟県産のお米(現物)5kg」で、家庭にうれしい実用品の優待となっています。

| 基準日 | 優待内容 | 条件 |

|---|---|---|

| 6月末 + 前年12月末の継続保有確認 | 新潟県産米(現物)5kg | 100株以上・1年以上継続保有(名簿記載) |

※対象者は、前年12月末および6月末の株主名簿に連続して記載されている必要があります。

お米5kgの現物支給は珍しく、長期保有のインセンティブが明確な設計です。

普段の生活に役立ち、株主としての実感を得やすい点が魅力となっています。

- 財務の健全性と高い自己資本比率が魅力

- 自己資本比率92.7%と非常に高く、無借金経営に近い水準を維持しています。

- ROE(7.52%)は控えめながらも、安定した利益水準を背景にした堅実な経営体制がうかがえます。

- キャッシュフローが非常に安定している

- 営業キャッシュフローマージンは22.34%と優秀で、資金繰りの安定感が際立っています。

- 設備投資や株主還元への原資に余裕があり、今後の増配や優待継続の余力も十分といえます。

- 配当性向が抑えられており増配余地もあり

- 配当性向は34.3%にとどまり、過度な配当負担は感じられません。

- 5年増配率75%と、成長に合わせて配当を積み上げてきた実績も確認できます。

- 優待は「お米5kg」で日常的な満足感も大きい

- 1年以上の継続保有で新潟県産米5kgが贈呈されるという優待内容は、実用品としての実感も強く、長期保有のモチベーションにもつながります。

- クオカードと比べてコストパフォーマンスも良く、企業としてのこだわりも感じられます。

ユニオンツールは、財務の健全性やキャッシュフローの安定感に加えて、優待制度の実用性が印象に残る企業です。

配当利回りはやや控えめではありますが、配当性向や営業CFマージンの水準から見ると、今後の増配余地も感じられます。

お米5kgの優待はインパクトがあり、長期保有を前提とする条件も個人投資家には相性が良さそうです。

総合的に見て、安心して保有を続けやすい中小型株のひとつだと感じました。

コーユーレンティア(7081)

コーユーレンティアは、オフィス家具や什器・備品、OA機器のレンタルを展開する企業です。

オフィスプランニングや物件仲介などの関連サービスも手がけ、法人向けの総合的なオフィス支援を強みにしています。

需要に応じて柔軟に対応できるレンタルモデルにより、景気変動に対しても一定の安定感があり、近年は配当や優待にも注力しています。

基本情報

- 株価:1,103円

- 時価総額:122億円

- PER:8.70倍

- PBR:1.1倍

- ROE:14.97%

- MIX係数:9.66

- 自己資本比率:60.1%

- 配当利回り:2.81%

- 配当性向:21.3%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:5年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):9.1%/39.5%/―/―

- 営業CFマージン:7.36%

- 配当残年数:30年

ROEは14.97%と非常に高水準で、収益力の強さが際立っています。

自己資本比率60.1%、配当性向21.3%とバランスも良く、堅実で継続性のある株主還元方針がうかがえます。

5年連続で増配を継続中で、直近の増配率も高めに推移しており、今後への期待感もあります。

事業領域はオフィス家具のレンタルから、不動産仲介・オフィス設計にまで広がり、景気変動への対応力も一定程度備えています。

小型ながら、堅実な成長と安定配当を評価できる優良企業といえそうです。

株主優待内容

出典:コーユーレンティア株式会社

コーユーレンティアでは、毎年6月末時点で300株以上を保有する株主を対象に、ポイント制の株主優待を提供しています。

進呈されるポイントは、5,000種類以上の優待商品と交換可能で、人気のプレミアム優待倶楽部「WILLsCoin」とも互換性があります。

また、ポイントの合算や有効期限の延長といった柔軟な活用もでき、長期保有インセンティブとしても機能します。

| 保有株式数 | 進呈ポイント数 |

|---|---|

| 300株〜599株 | 5,000ポイント |

| 600株〜699株 | 10,000ポイント |

| 700株〜999株 | 30,000ポイント |

| 1,000株以上 | 40,000ポイント |

※対象となるには、毎年6月末時点で300株以上を保有し、株主名簿に記載されている必要があります。

プレミアム優待倶楽部PORTALに登録すれば、優待ポイントを共通コイン(WILLsCoin)に交換して他社優待と合算・有効期限の延長も可能。

クレジットカード決済によるお買い物でも、有効期限を1年延長できます。

- ROE14.97%で高収益、PER8.70倍・PBR1.1倍と指標面も良好

- ROEは14.97%とかなり高水準で、資本効率の高さが際立っています。

- PERは8.70倍と割安感があり、利益水準を踏まえれば評価余地のある水準。PBRは1.1倍で、やや割高感はあるものの、実力に対しては妥当な評価ともいえます。

- 自己資本比率60.1%で安定感あり、キャッシュフローも堅調

- 財務基盤は強固で、自己資本比率60.1%と安心感のある水準を維持しています。

- 営業CFマージンも7.36%と、キャッシュ創出力も一定水準を確保。借入負担も軽く、リスク耐性は高めです。

- 配当利回り2.81%、配当性向21.3%で余裕ある還元姿勢

- 利回りは2%台後半とやや控えめですが、配当性向は21.3%と低めで、今後の増配余地も残されています。

- 5年連続増配の実績もあり、配当の安定性・成長性の両面で期待が持てます。

- 実用性の高いポイント優待。長期保有でメリット拡大

- 株主優待はプレミアム優待倶楽部形式のポイント進呈。5,000〜40,000ptの範囲で、保有株数に応じて受け取れます。

- WILLsCoinとの互換性もあり、有効期限の延長や他社とのポイント合算も可能。実用性・柔軟性のある設計が魅力です。

コーユーレンティアは、収益力・財務安定性・優待制度のバランスが整っている銘柄という印象です。

ROEは高く、指標面でも割安感がありながら、自己資本比率も60%と堅実さも感じられます。

配当利回りはやや控えめですが、配当性向の低さを踏まえると増配余地があり、長期目線では悪くない選択肢かと。

また、ポイント型の株主優待は商品数も豊富で使いやすく、長期保有インセンティブが設計されている点も評価できます。

目立ちはしないものの、着実に実績を積み上げている企業という印象です。

三菱鉛筆(7976)

三菱鉛筆は、ボールペン「uni」ブランドで知られる筆記具の大手メーカーです。

ペン型の化粧品などの開発にも取り組み、独自の技術を活かした商品展開を行っています。

基本情報

- 株価:2,025円

- 時価総額:1,236億円

- PER:11.65倍

- PBR:0.9倍

- ROE:9.28%

- MIX係数:10.25

- 自己資本比率:72.6%

- 配当利回り:2.37%

- 配当性向:22.5%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:15年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):15.0%/43.8%/53.3%/187.5%

- 営業CFマージン:7.28%

- 配当残年数:44年

ROEは9.28%、自己資本比率は72.6%と、収益性と財務のバランスがしっかり整っています。

15年連続増配・減配ゼロという安定的な実績は、経営の堅実さとブランド信頼の証といえます。

配当利回りは2.37%とやや控えめですが、10年で+187.5%という増配実績がしっかりした株主還元姿勢を示しています。

PBRは0.9倍とやや割安感もあり、長期的に保有しながらじっくりリターンを期待したい銘柄です。

株主優待内容

出典:三菱鉛筆株式会社

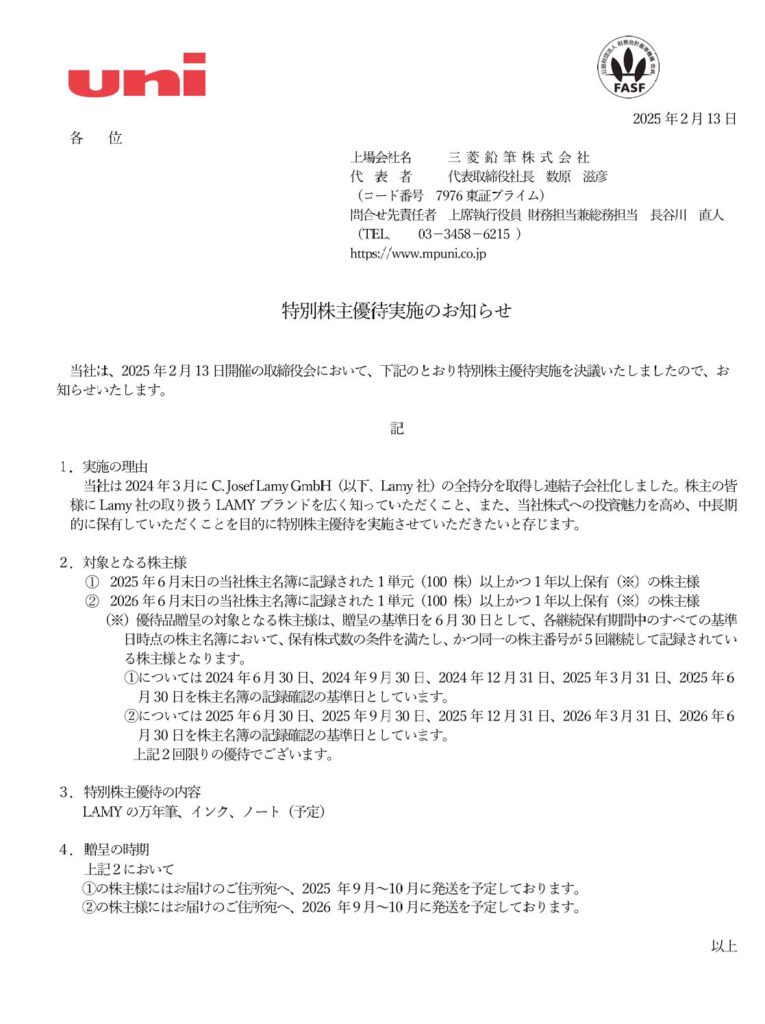

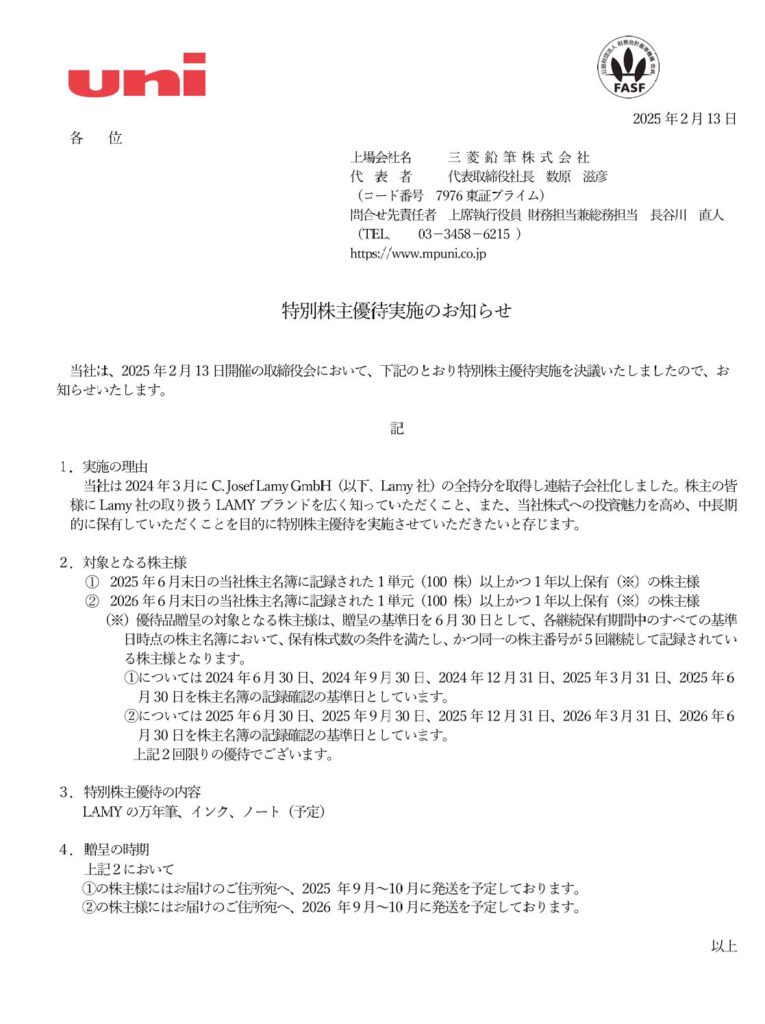

三菱鉛筆では、ドイツの筆記具ブランド「LAMY(ラミー)」の完全子会社化を記念して、特別株主優待を実施します。

2025年・2026年のいずれかの基準日に、一定条件を満たす株主に対し、LAMY製品の優待セットが贈呈される予定です。

継続保有年数に応じた設計となっており、中長期保有のインセンティブとしても機能します。

| 保有条件 | 優待内容(予定) |

|---|---|

| ①2025年6月末時点で100株以上・1年以上継続保有 | LAMYの万年筆、インク、ノート等 |

| ②2026年6月末時点で100株以上・1年以上継続保有 | 同上 |

※上記いずれかの条件を満たした場合、優待を受け取れます。

※「1年以上の継続保有」は、各基準日までに過去5回連続して同一株主番号で記載されていることが必要です。

贈呈時期は、2025年および2026年の9月〜10月頃を予定しており、自宅宛に送付されます。

記念的な内容であると同時に、LAMY製品の品質や魅力に触れられる実用的な優待となっています。

- PER12倍・PBR0.9倍でバリュエーションは割安圏、ROEも9%超と堅調

- PERは11.65倍と市場平均並みですが、PBRは0.9倍とやや割安水準。

- ROEも9.28%と、製造業としては比較的高水準で、安定した収益力が感じられます。

- ブランド力のある製品群を持ちつつ、着実な利益を維持している点は評価できます。

- 自己資本比率72.6%、営業CFも安定と、財務面は非常に健全

- 自己資本比率は70%超と高く、長期的な資金繰りの不安はほとんど見られません。

- 営業CFマージンも7.28%と堅調で、毎年安定したキャッシュ創出力がある企業といえます。

- 連続増配15年・非減配15年、増配率も高水準で還元姿勢が明確

- 2024年までの15年間、一度も減配せずに連続して増配を続けている実績があります。

- 10年増配率は187.5%と高く、配当性向も22.5%とまだ余力がある状態です。

- 今後も安定的に増配を続けていく可能性が高いと考えられ、インカム投資にも適した銘柄です。

- 2025年・2026年限定の「LAMY特別優待」は実用性とブランド価値を兼ね備える内容

- 特別優待として、LAMYの万年筆やノートが贈呈される記念優待は、文具メーカーらしい実用性とプレミアム感を備えています。

- 対象条件には1年以上の継続保有が必要ですが、長期保有を後押しする設計となっており、中期投資家にも好相性です。

三菱鉛筆は、文具という身近な製品を扱いながら、15年連続で増配を継続している点が印象的でした。

利益水準やキャッシュフローも安定しており、ROEや自己資本比率の面から見ても、財務体質はしっかりしています。

また、LAMYブランドの特別優待は実用性があり、一般的な株主優待とは少し違った魅力があります。

長期保有を前提に、堅実な収益と還元を期待する方には、注目しておきたい銘柄だと感じました。

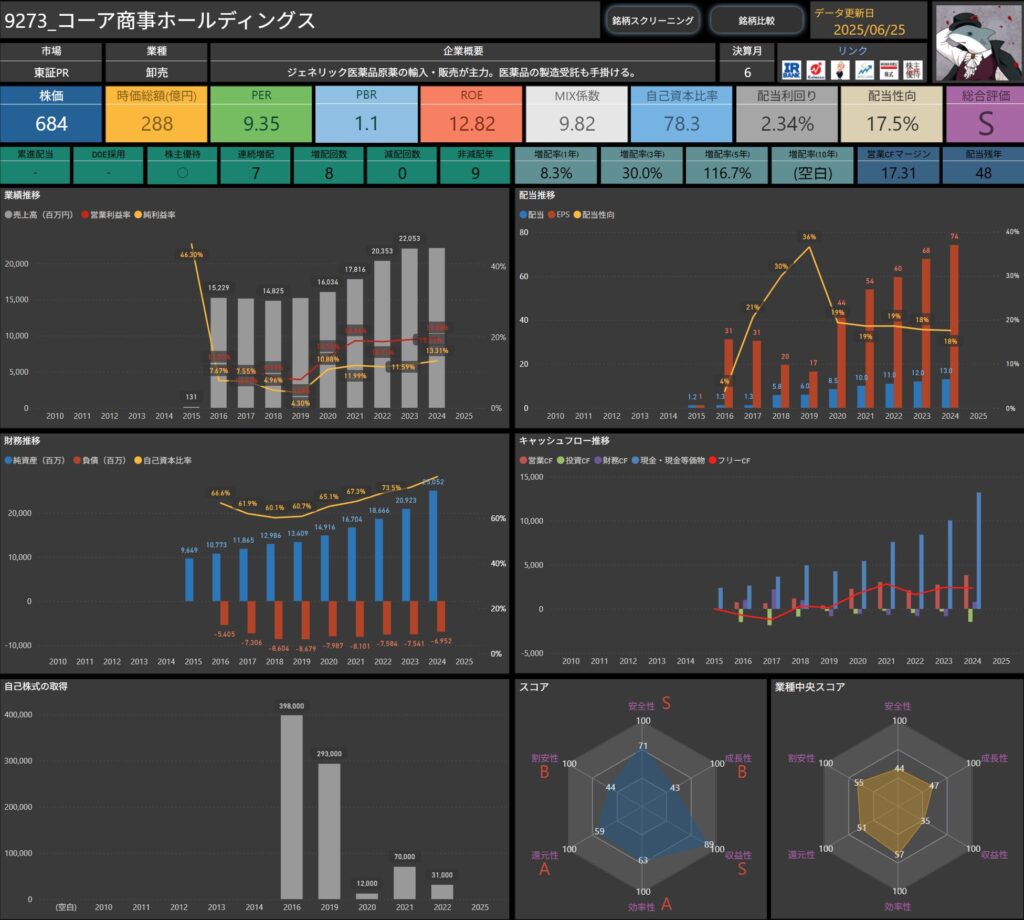

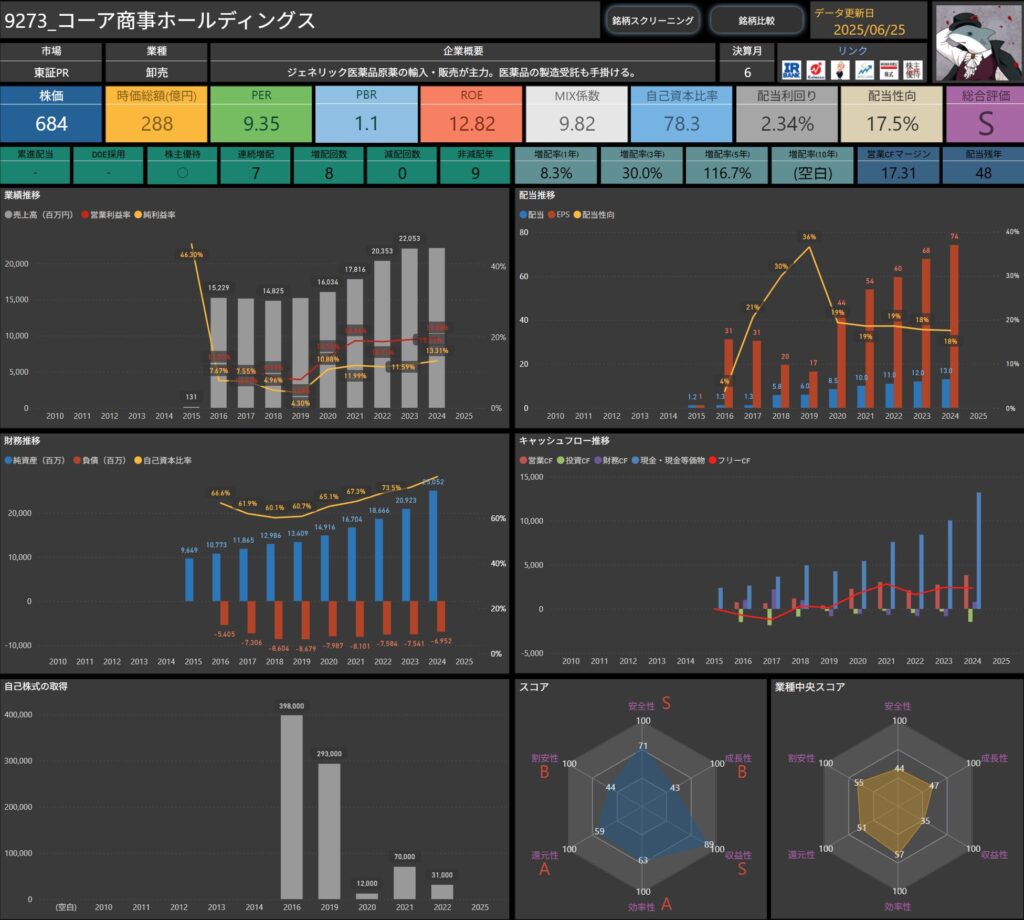

コーア商事ホールディングス(9273)

コーア商事ホールディングスは、ジェネリック医薬品の原薬輸入・販売を主力とする専門商社です。

医薬品の製造受託なども手がけており、安定的な需要が見込まれるヘルスケア分野で着実に成長を続けています。

基本情報

- 株価:684円

- 時価総額:288億円

- PER:9.35倍

- PBR:1.1倍

- ROE:12.82%

- MIX係数:9.82

- 自己資本比率:78.3%

- 配当利回り:2.34%

- 配当性向:17.5%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:7年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):8.3%/30.0%/116.7%/―

- 営業CFマージン:17.31%

- 配当残年数:48年

ROEは12.82%、自己資本比率78.3%と、収益性と財務のバランスが良く、安定した経営基盤が感じられます。

営業CFマージンは17.31%と非常に高く、キャッシュ創出力に優れたビジネスモデルが強みです。

配当利回りは2.34%と適度な水準で、7年連続増配・5年で+116.7%の増配実績も安心材料。

医薬品原薬の輸入販売という堅実なニッチ分野を支える企業として、長期保有に向いた好業績・好財務の銘柄といえます。

株主優待内容

出典:コーア商事ホールディングス株式会社

コーア商事ホールディングスでは、毎年6月末時点で200株以上を保有する株主を対象に、QUOカードによる優待制度を実施しています。

継続保有期間に応じて贈呈金額が変わる設計になっており、長期保有インセンティブとしても機能しています。

| 保有株数 | 保有期間 | 優待内容 |

|---|---|---|

| 200株以上 | 1年未満 | QUOカード1,000円分 |

| 200株以上 | 1年以上継続保有* | QUOカード2,000円分 |

※「1年以上継続保有」の定義は、6月末および12月末の株主名簿に同一株主番号で連続3回(6月2回+12月1回)記載されていることが条件となります。

- PER9.35倍・PBR1.0倍と割安感があり、ROEも12.82%と高水準

- 指標面ではPER・PBRともに比較的割安で、ROEも12%を超える高い収益性を確保しており、利益効率の良さが際立ちます。

- 自己資本比率78.3%と極めて高く、財務体質は堅牢

- 負債依存度が低く、経営の安定感があります。

- MIX係数も10.55とまずまずで、ROEとのバランスも良好です。

- 営業CFマージン17.31%・配当性向17.5%で、配当の余力は十分

- 営業キャッシュフローがしっかり確保されており、配当性向も抑えめ。

- 将来的な増配余地や安定的な配当継続が期待されます。

- 非減配9年・連続増配7年と、配当姿勢の信頼度も高い

- 過去に減配がなく、着実な増配を続けている実績は安心材料。

- 配当利回りは234%と控えめながら、配当“継続力”に魅力があります。

コーア商事ホールディングスは、配当利回りこそ控えめですが、非減配9年・連続増配7年という継続性のある株主還元姿勢が印象的でした。

財務面でも自己資本比率78%超・営業CFマージン17%台と、内部体質の強さが目立ちます。

株価指標もPER9倍・PBR1倍とわかりやすく、中小型の安定株を探す方にとって、候補の一つになり得る銘柄だと思います。

優待も長期保有者向けのQUOカード設計で、実用性が高く、配当と優待のバランスを見たい方にも一定の魅力があると感じました。

まとめ:優待と配当で“楽しみながら長く持てる”銘柄選びを

6月は、優待銘柄が多く並ぶ注目の月です。

今回ご紹介した銘柄の中には、高い配当利回りや安定した財務、そして長期保有にメリットのある優待制度を備えた企業が多く見られました。

この記事のポイントを、改めて整理しておきます。

- 6月は株主優待銘柄が豊富で、権利付き最終日(6月26日)に向けた銘柄選びがしやすい

- 配当利回り・配当性向・増配実績などを踏まえて、長期保有でも安心できる企業をピックアップ

- QUOカード・食品・ポイントなど、優待の実用性にも注目

- 財務健全性(自己資本比率や営業CFマージン)も重視し、中長期での安定性に配慮

- 「利回り+優待」で楽しみながら資産形成できる銘柄を多数紹介

優待の内容はもちろん、企業の成長性や還元姿勢に注目することが、中長期の安心感につながります。

単に利回りだけでなく、「この企業を応援したい」と思える視点を大切にすることで、保有中の満足感もぐっと高まります。

これから投資を始める方にとっても、「優待+配当」というインカムの魅力は、ポートフォリオの安定感を支えてくれるはずです。

まずは気になる企業を一つ見つけて、優待や配当が届く体験を楽しんでみてください。

さんの銘柄選びの参考になればうれしいです。

当ブログは、投資の勧誘を目的としたものではありません。

投資に際しては、ご自身の判断と責任で行っていただくようお願い申し上げます。

最後まで読んでいただき、ありがとうございました!