2026年1月の株主優待シーズンが近づいてきました🎉

この記事では、1月に権利確定日を迎える優待銘柄を一覧で整理し、その中から特に注目したい銘柄をピックアップして解説しています。

優待内容や配当利回りだけでなく、企業の安定性や成長性といった視点もあわせて確認できるので、銘柄選びのヒントとして活用いただければと思います。

また、株主優待を受け取るうえで欠かせない「権利確定日」についても、ポイントをわかりやすく整理しました。

気になる銘柄があれば、早めにチェックしておくのがおすすめです。

それでは、さっそく1月注目の優待銘柄を見ていきましょう!

権利確定日と優待取得の流れ

株主優待を受け取るために必要な条件として、「権利確定日」があります。

この日は企業ごとに定められており、この日までに株を保有していることで、優待や配当を受け取る権利を得ることができます。

権利確定日とは?

権利確定日は、その時点で株主名簿に名前が記載されている株主に、優待や配当の権利が与えられる日です。

この権利を得るには、「権利付き最終日」までに株を購入して保有していることが条件となります。

2026年1月の権利確定日は1月30日(金)、権利付き最終日は1月28日(水)となっています。

優待や配当を受け取るまでの流れ

配当・優待を受け取るためのステップを簡単に確認してみましょう。

権利確定日の2営業日前である権利付き最終日(1月28日)までに株を購入し、保有していることが条件です。

この日を逃してしまうと、優待や配当を受け取ることができないため、注意が必要です。

権利付き最終日の翌日である権利落ち日には、株を売却しても優待や配当の権利が保持されます。

ただし、この日は株価が下落することが一般的なので、売却タイミングに注意しましょう。

権利確定日を過ぎると、その月の株主優待や配当の権利が正式に確定します。

この時点で株主名簿に記載されていれば、優待や配当が確実に受け取れます。

具体例と注意点

2026年1月の株主優待や配当を受け取るには、権利付き最終日(1月28日)までに株を購入することが必須です。

たとえば、1月29日(権利落ち日)以降に購入した場合、その月の優待を受け取ることはできません。

また、以下の点にも注意しましょう。

- 株価の変動リスク:権利落ち日に株価が下落することがあるため、タイミングを計って取引する必要があります。

- 優待内容や条件の確認:優待内容や条件が企業によって異なるため、公式情報を事前にチェックすることが重要です。

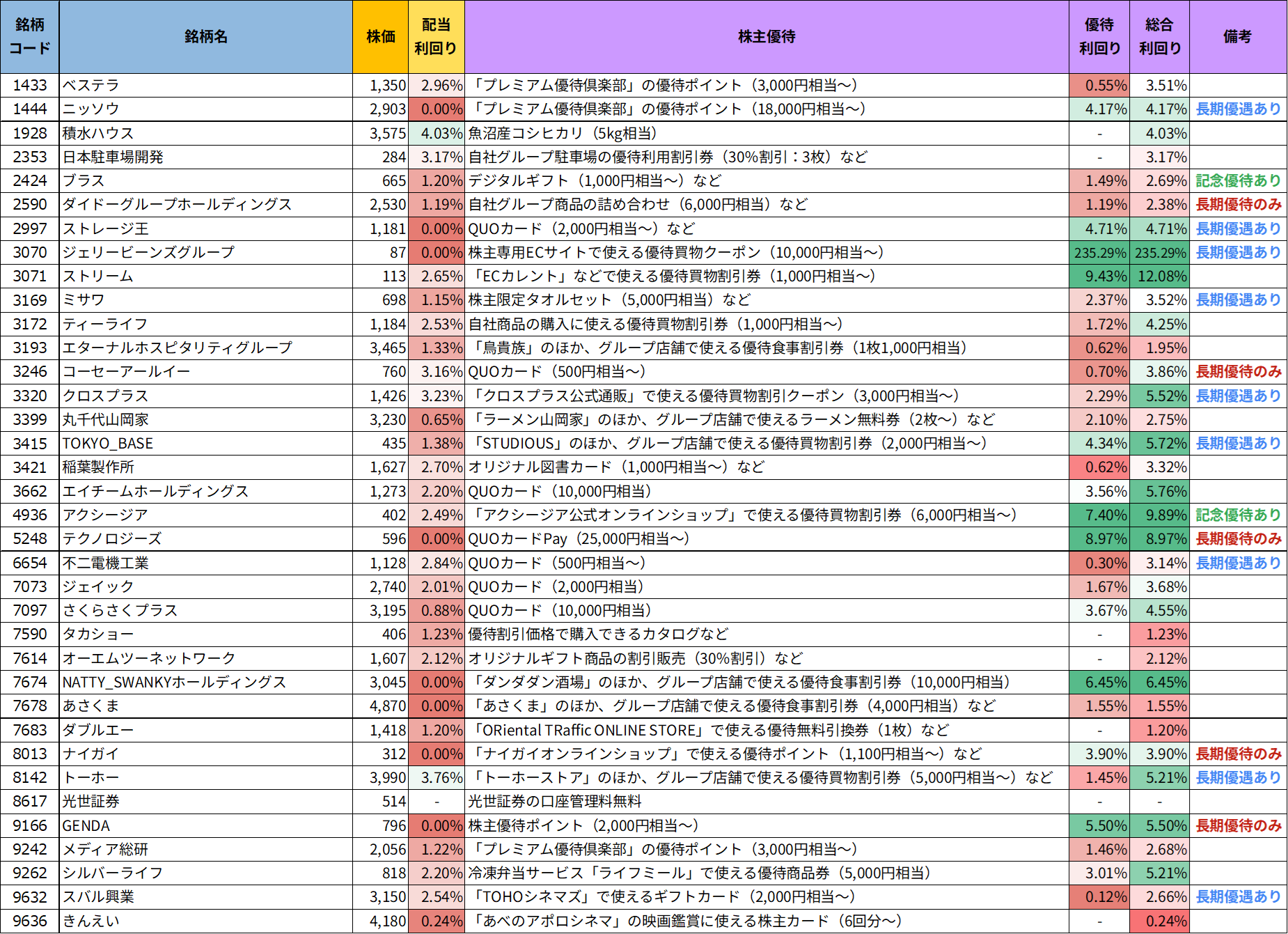

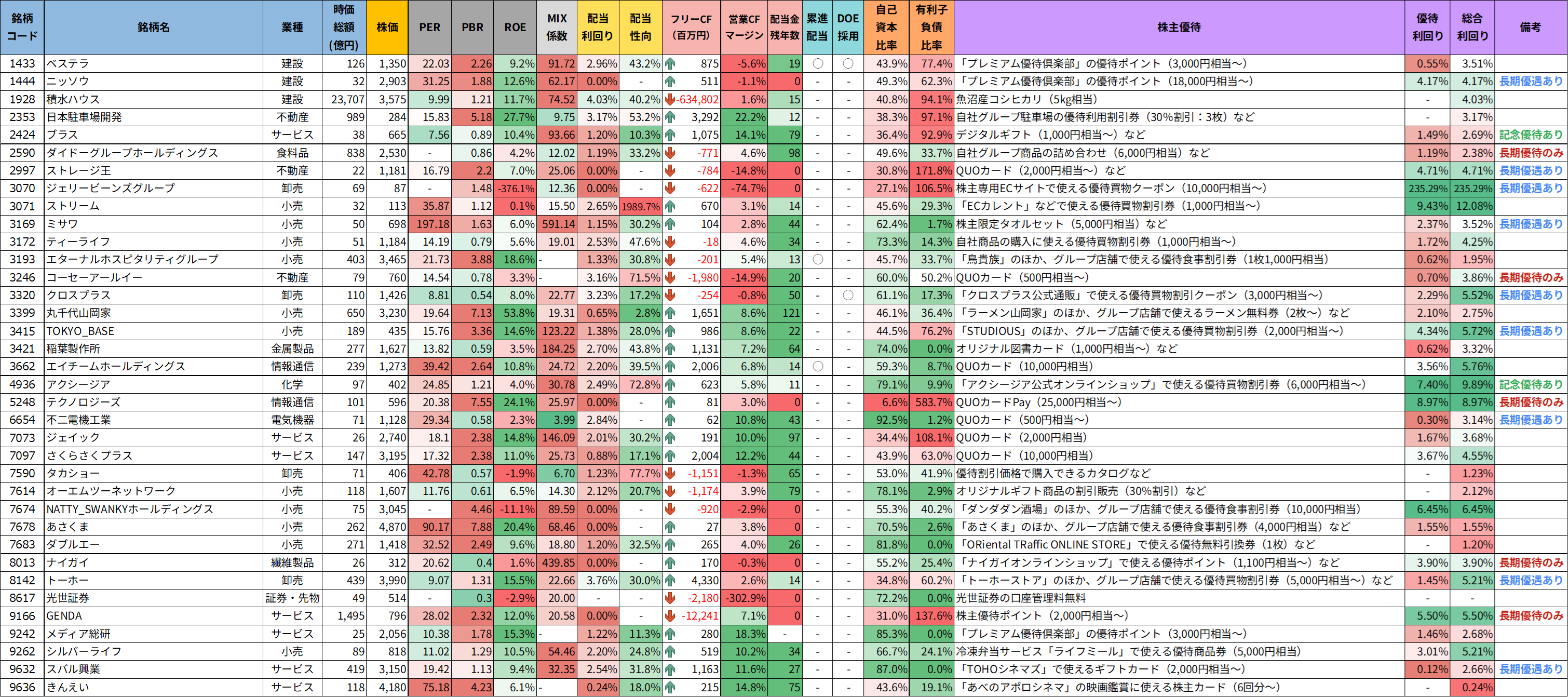

2026年1月の優待銘柄リスト(株価情報は、2026年1月24日時点)

今回ご紹介する株主優待銘柄を、より見やすく整理した「優待銘柄リスト」をご用意しました。

基本情報や財務指標、優待内容などを一覧で比較できるようになっており、効率的に検討を進めることができます。

優待投資をお考えの方はもちろん、これから投資を始めたい方にもおすすめの内容です。

ご自身の投資スタイルや目的に合わせて、ぜひお役立てください!

優待銘柄リスト(簡易版)

優待銘柄リスト(詳細版)

ツイッター(X)で、データ更新のたびに優待銘柄リストを載せています。

気になる方は、ぜひチェックしてみてくださいね。

#株主優待

— しけなぎ@銘柄分析ツール公開中📊 (@shikenagi110) December 7, 2025

📢2026年1月の株主優待銘柄を一覧で整理しました!✨

1月は銘柄数こそ多くありませんが、映画・食品・日用品など、生活に身近で実用的な優待が多いのが特徴です🎬

届いてうれしい、使って便利な優待が揃っています。

配当利回り・優待内容・総合利回りをひと目で比較できるリストです📝… pic.twitter.com/KWKTXBBxi5

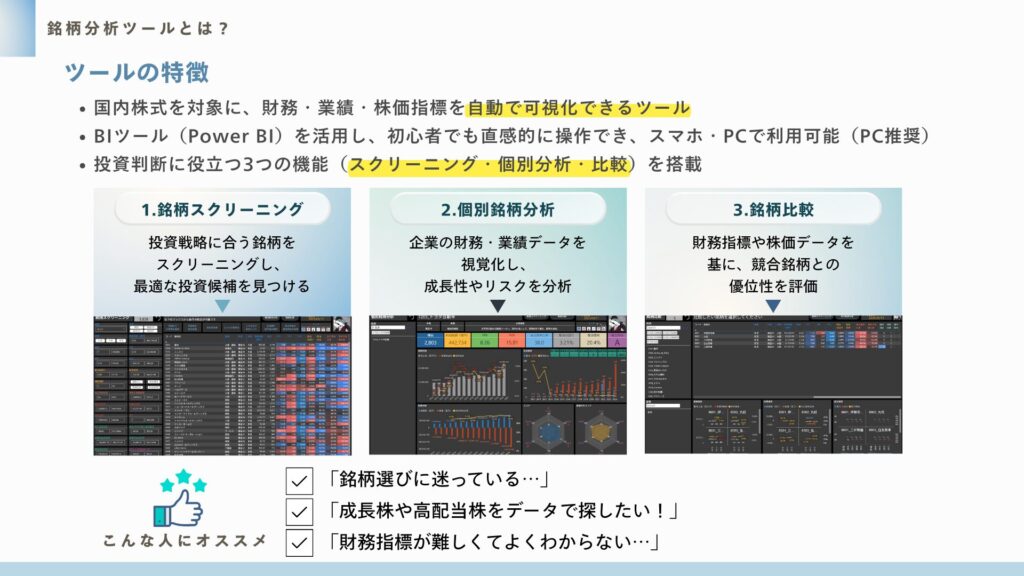

銘柄分析ツールのご紹介

皆さんが気になった銘柄はありましたか?

投資で大切なのは、「自分の投資スタイルに合う銘柄を選ぶこと」だと思います。

高配当株をコツコツ集めたい方もいれば、成長株でリターンを狙いたい方もいるでしょう。

ぜひ今回の内容を参考に、ご自身のスタンスに照らして考えてみてくださいね。

さらに詳しく個別銘柄を調べたい方には、私が公開している銘柄分析ツールをぜひ活用してみてください。

株価・配当利回り・ROE・自己資本比率などの基本データに加え、増配率やキャッシュフロー推移まで確認できます。

「気になる銘柄をさっと比較する」のに便利なツールです。

銘柄分析ツールの使い方を、以下の動画で簡単にご紹介しています。

ぜひご覧ください!

注目優待銘柄のピックアップ

今回の優待銘柄リストから、特に気になる銘柄をいくつかピックアップしました。

それぞれの銘柄の特徴や魅力、そしてリスクについても少し掘り下げてみたいと思います。

どの銘柄がどんな強みを持っているのか、一緒に見ていきましょう。

各銘柄の優待内容や財務状況を比較しながら、投資のヒントにしていただければ幸いです!

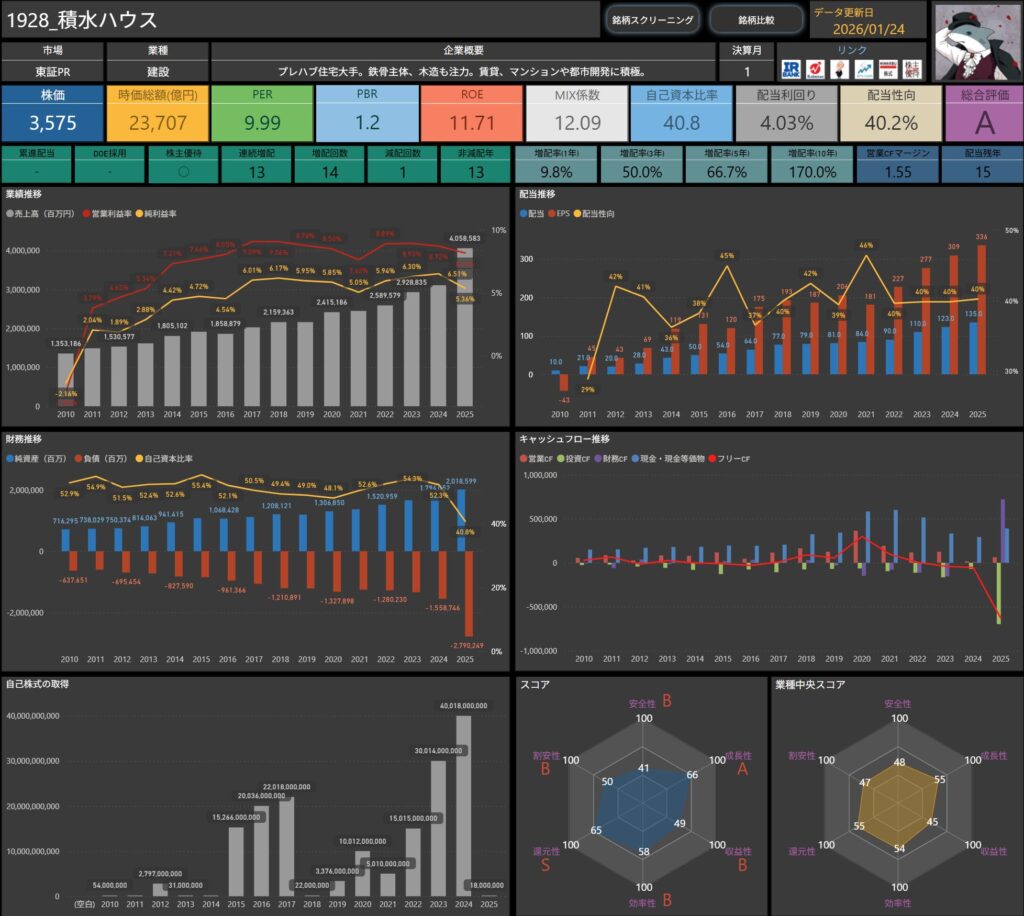

積水ハウス(1928)

積水ハウスは、国内を代表するプレハブ住宅メーカーです。

鉄骨系住宅で培った高い施工品質に加え、木造住宅にも注力し、幅広いニーズに応える住まいづくりを展開しています。

また、賃貸住宅やマンション、都市開発など不動産事業も強く、ストック型収益の拡大にも取り組んでいます。

国内のみならず海外展開も進めており、総合デベロッパーとして長期成長を目指す企業です。

基本情報

- 株価:3,575円

- 時価総額:2兆3,707億円

- PER:9.99倍

- PBR:1.2倍

- ROE:11.71%

- MIX係数:12.09

- 自己資本比率:40.8%

- 配当利回り:4.03%

- 配当性向:40.2%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:13年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):9.8%/50.0%/66.7%/170.0%

- 営業CFマージン:1.55%

- 配当残年数:15年

PER9倍台と割安感のある評価で、ROEは11%超と収益性も良好です。

配当利回り4%超と株主還元の魅力が高く、安定感ある配当政策が伺えます。

一方で自己資本比率は40%台と、事業規模の大きさに対して財務余力はほどほどという印象です。

増配実績は強く、10年で約2.7倍と着実な成長が続いています。

住宅需要や不動産市況の影響は受けやすいものの、ストック収益拡大により安定感を高めている点が強みです。

株主優待内容

出典:積水ハウス株式会社

積水ハウスでは、長期保有の促進を目的とした株主優待制度を導入しています。

毎年1月末日時点で1,000株以上を保有する株主が対象となります。

対象株主には、毎年10月下旬〜11月初旬にかけて、新潟県魚沼産コシヒカリ(新米)5kgが贈呈されます。

収穫状況により、他産地のコシヒカリへ変更となる場合もあります。

| 保有株式数 | 優待内容 |

|---|---|

| 1,000株以上 | 魚沼産コシヒカリ(新米)5kgを贈呈 |

普段の生活で嬉しい“お米優待”であり、到着時期も新米シーズンと重なるため人気があります。

金額換算ではそこまで大きくないものの、長期保有へのインセンティブ設計が効いている印象です。

住宅メーカーらしく“暮らしに寄り添った優待”といえます。

- 住宅・不動産事業の総合力

- 積水ハウスは、戸建住宅・賃貸住宅・マンション開発まで幅広く展開しており、住宅メーカーの中でもトップクラスの総合力があります。

- 国内事業が中心ながら、海外展開も進み、長期的な成長基盤を確立しています。

- ストック型収益による安定性

- 建築後の賃貸管理やリフォームなど、継続収益が増えてきたことで、住宅市況に左右されにくい安定感が強まっています。

- その結果、長期にわたる増配実績にもつながっています。

- 株主還元へのコミット

- 配当利回りは4%超と高水準で、配当性向も40%前後と無理のない範囲。

- 連続増配13年と実績に裏付けられた株主還元が継続されています。

- 暮らしに寄り添う優待

- 1,000株以上の保有で、魚沼産コシヒカリ(新米)5kgがもらえる株主優待を実施。

- 長期保有を後押しする制度となっており、生活に馴染む内容で個人投資家からの人気もあります。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

しけなぎ

しけなぎ積水ハウスは、高いブランド力と総合的な事業展開力を持つ住宅メーカーです。

配当利回り4%超かつ連続増配13年という実績は、インカム投資として大きな魅力があります。

また、魚沼産コシヒカリの優待は使い勝手が良く、到着を楽しみにできる点も好材料です。

一方で、自己資本比率40%台と財務の余裕は飛び抜けているわけではなく、建設・不動産市況の影響を受けやすい側面は意識しておきたいところです。

とはいえ、ストック収益の拡大で安定感が増しており、中長期で保有しやすい印象です。

安定還元×生活に身近な優待を両立した銘柄として、長期インカム重視の投資家におすすめしたくなる1社です。

ブラス(2424)

ブラスは、東海地方を中心に貸切型ゲストハウスによるハウスウエディング事業を展開する企業です。

一組ごとに会場を貸し切り、オリジナル性の高い結婚式を提供できる点が強みです。

自社スタッフによる企画・演出・料理など統一された品質管理を行い、顧客満足度の高さに定評があります。

エリア拡大を継続しつつ、安定した収益基盤の構築を進めています。

基本情報

- 株価:665円

- 時価総額:38億円

- PER:7.56倍

- PBR:0.9倍

- ROE:10.37%

- MIX係数:6.73

- 自己資本比率:36.4%

- 配当利回り:1.20%

- 配当性向:10.3%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:0年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):0.0%/100.0%/(空白)/(空白)

- 営業CFマージン:14.08%

- 配当残年数:79年

PER7倍台×PBR1倍割れと割安さが際立つ水準です。

ROE10%超と収益性は良好で、営業CFマージン14%台とキャッシュ創出力も高い点が安心材料です。

一方、自己資本比率36%台と財務体質はやや慎重に見たいところ。

配当利回りは1%台と控えめですが、配当性向10%台と余力が十分にあり、今後の増配余地は大きく感じられます。

地域密着ブランドを磨きながら、事業拡大と還元強化の両立に期待したい銘柄です。

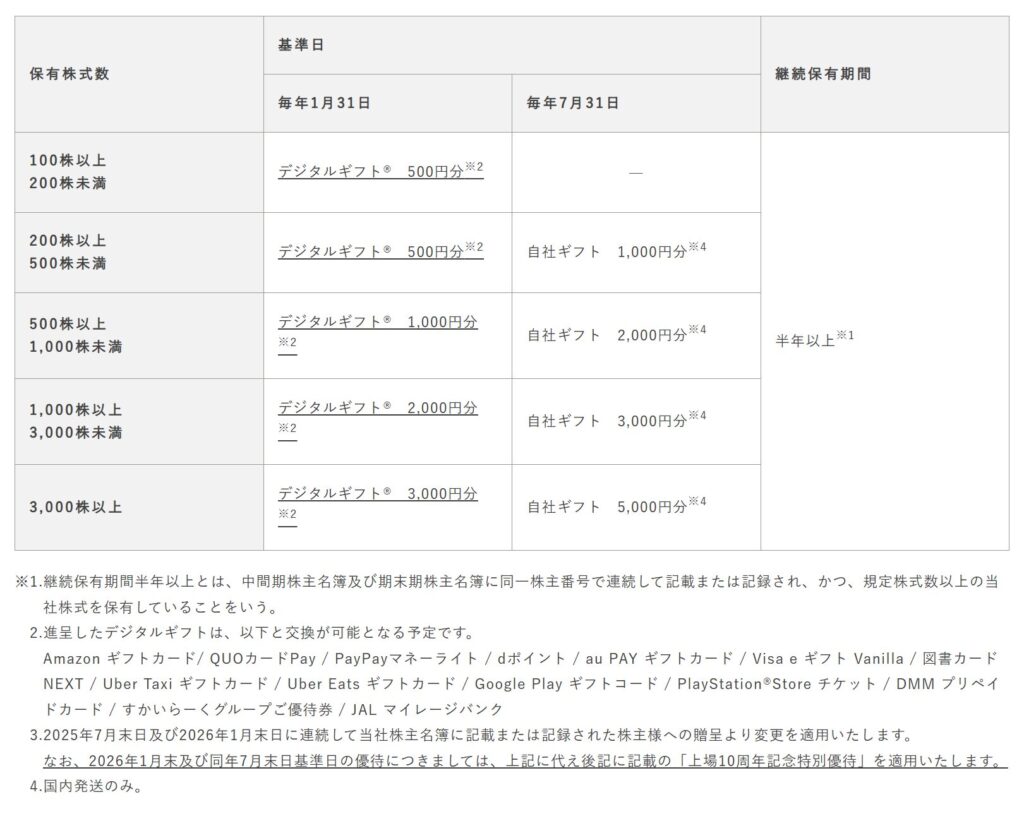

株主優待内容

出典:ブラス株式会社

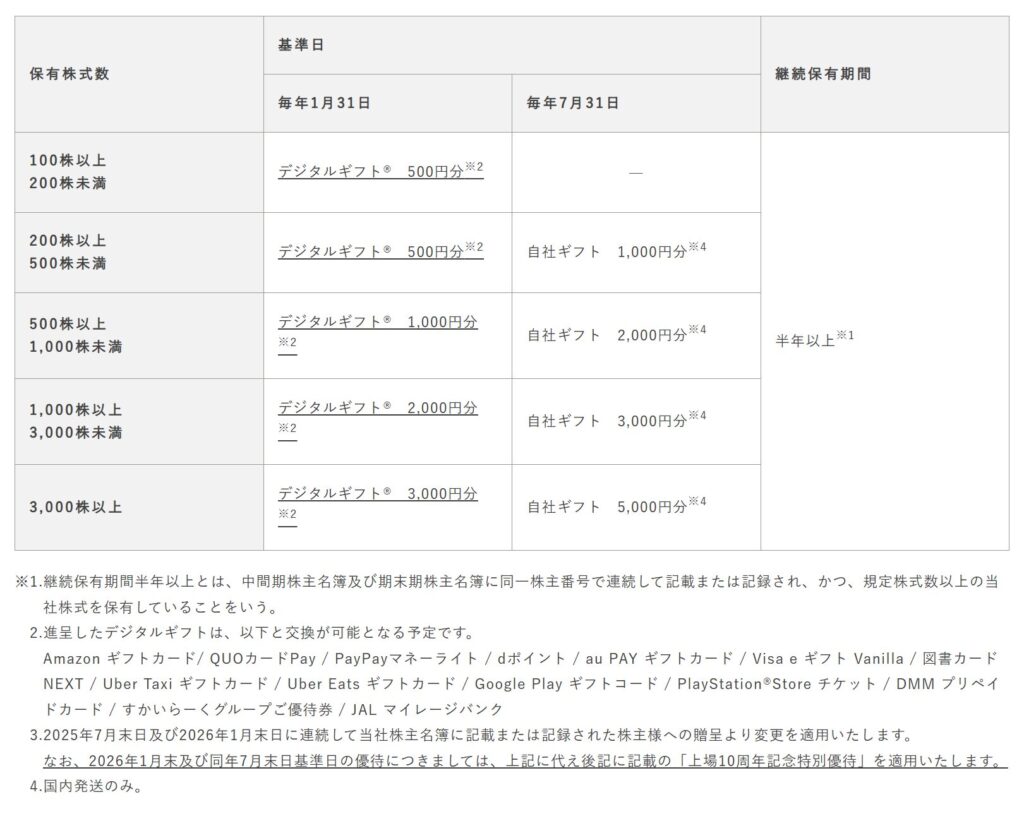

ブラスでは、株主への感謝と投資魅力向上のため、デジタルギフトを贈呈する株主優待制度を導入しています。

毎年1月31日および毎年7月31日の基準日において、100株以上を保有する株主が対象です。

また、2026年には上場10周年記念特別優待も実施されます。

<基本の優待内容(変更後)>

| 保有株式数 | 毎年1月31日 | 毎年7月31日 | 継続保有条件 |

|---|---|---|---|

| 100株以上200株未満 | デジタルギフト 500円分 | ― | 半年以上 |

| 200株以上500株未満 | デジタルギフト 500円分 | 自社ギフト 1,000円分 | 半年以上 |

| 500株以上1,000株未満 | デジタルギフト 1,000円分 | 自社ギフト 2,000円分 | 半年以上 |

| 1,000株以上3,000株未満 | デジタルギフト 2,000円分 | 自社ギフト 3,000円分 | 半年以上 |

| 3,000株以上 | デジタルギフト 3,000円分 | 自社ギフト 5,000円分 | 半年以上 |

※デジタルギフトは、Amazonギフトカード/QUOカードPay/PayPay等に交換可能。

<2026年限定:上場10周年記念特別優待>

| 保有株式数 | 2026年1月31日 | 2026年7月31日 | 継続保有条件 |

|---|---|---|---|

| 100株以上200株未満 | デジタルギフト 1,000円分 | ― | 半年以上 |

| 200株以上500株未満 | デジタルギフト 1,000円分 | 自社ギフト 2,000円分 | 半年以上 |

| 500株以上1,000株未満 | デジタルギフト 2,000円分 | 自社ギフト 4,000円分 | 半年以上 |

| 1,000株以上3,000株未満 | デジタルギフト 4,000円分 | 自社ギフト 6,000円分 | 半年以上 |

| 3,000株以上 | デジタルギフト 6,000円分 | 自社ギフト 10,000円分 | 半年以上 |

少額投資でも獲得可能で、さらに2026年は特別優待で魅力が増しています。

また、デジタルギフトは使い勝手が良く、選択肢も豊富な点が嬉しいところです。

継続保有による上乗せがあるため、長期保有インセンティブも明確な設計になっています。

- 地域密着型のウェディング事業

- ブラスは、貸切型のオリジナルウエディングに特化し、顧客満足度の高さで評価されています。

- 競争が激しい市場においても、差別化されたサービスモデルを持つことが強みです。

- 収益性・キャッシュ力の高さ

- 利益率は控えめながら、ROE10%超、営業CFマージン14%台と本業のキャッシュ創出力がしっかりあります。

- 小型株らしく上振れ余地がある点も魅力です。

- 株主還元余力が大きい

- 配当利回りはまだ1%台ですが、配当性向10%台と余裕があり、今後の増配余地は十分です。

- 非減配継続という面でも安心感があります。

- 優待の利用価値が高い

- 100株から優待を受け取れるうえ、Amazon等に交換できるデジタルギフトという扱いやすい内容が魅力です。

- さらに2026年は上場10周年特別優待が実施予定で、還元性が強化されています。

🌟おすすめ度(主観的評価):★★★☆☆+(3.5)

ブラスは、地域密着型のウェディング事業で安定したキャッシュ創出力が評価できる企業です。

PER7倍台×PBR1倍割れと割安な水準にある点も投資の魅力といえます。

100株から優待が取得でき、デジタルギフトで使い勝手が良い点は個人投資家にとって嬉しいポイントです。

一方で、優待は「半年以上の継続保有」が条件となるため、

今から購入しても1月の優待は対象外になる点は注意が必要です。

ただし、7月優待や2026年の特別優待は狙えるため、先回りでの保有戦略は十分ありだと思います。

還元余力も大きく、今後の増配+優待アップの期待が持てることから、

小型株で還元強化の芽を取りに行きたい投資家に検討余地がある1銘柄です。

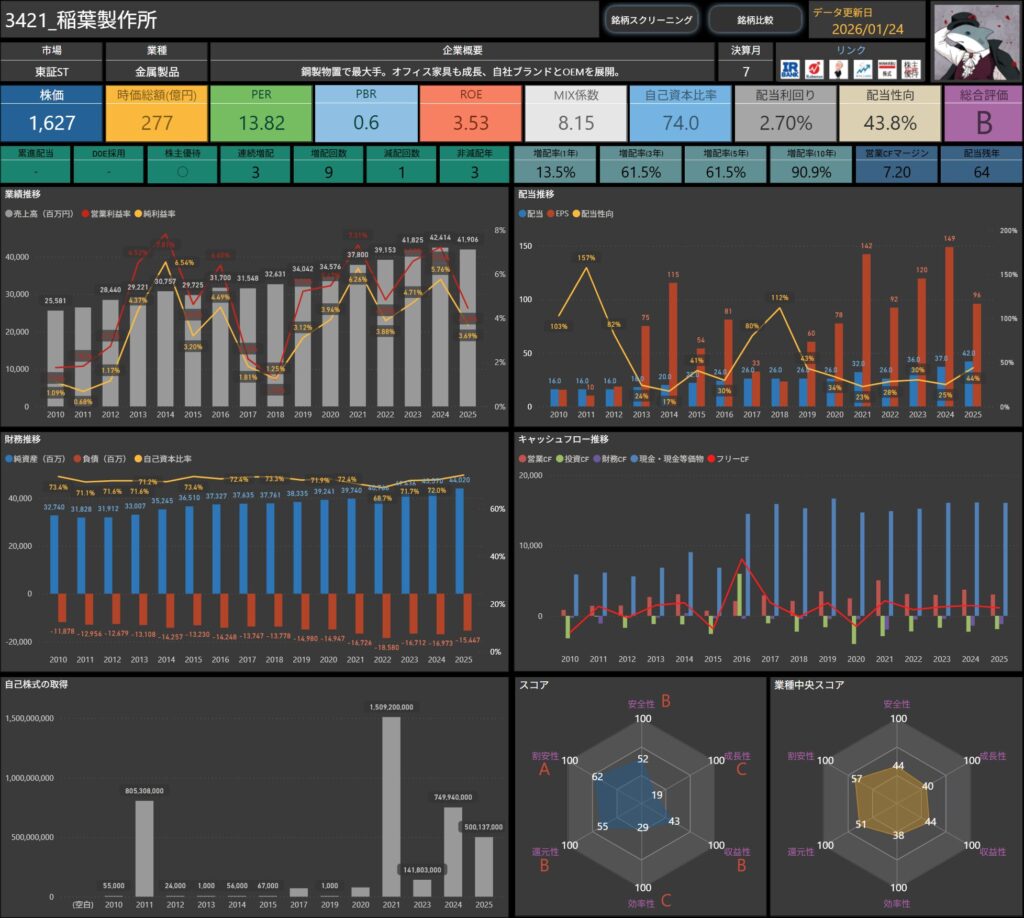

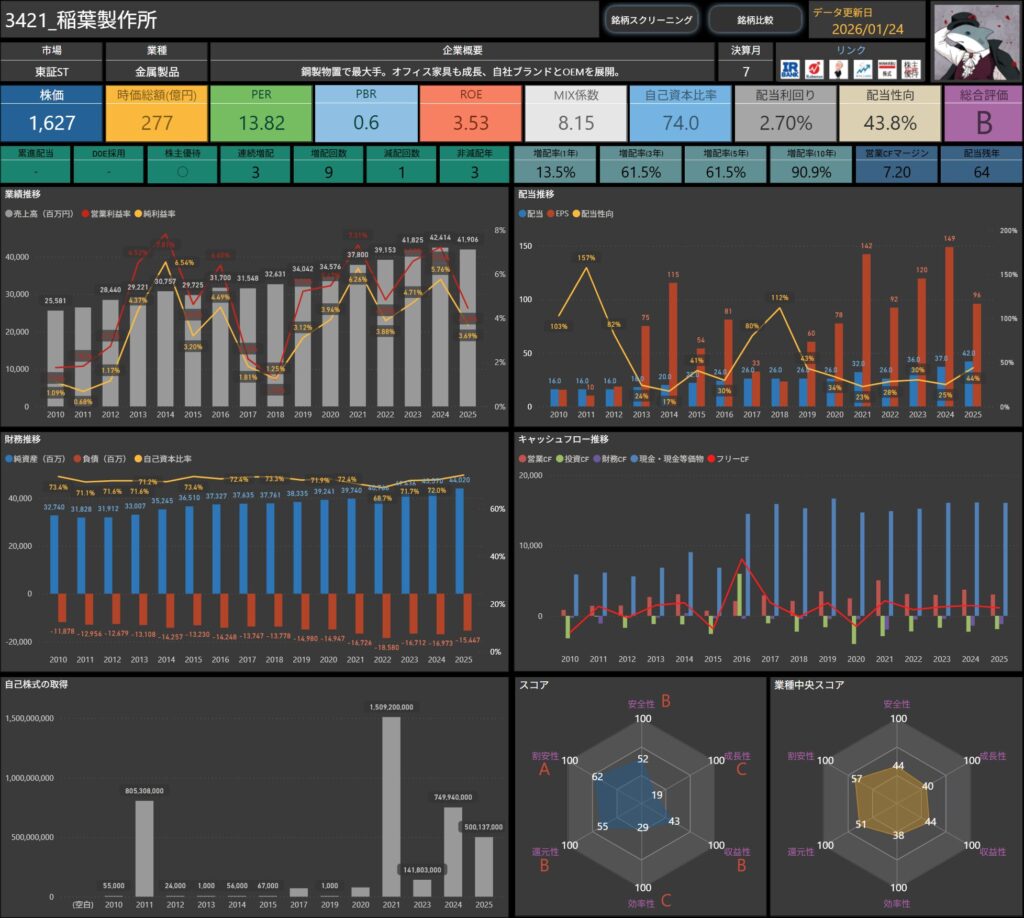

稲葉製作所(3421)

稲葉製作所は、鋼製物置で国内トップシェアを誇る老舗メーカーです。

「イナバ物置」のブランド力は高く、長年にわたり安定した住宅関連需要を取り込んできました。

また、オフィス家具事業も展開しており、自社ブランドとOEMの両立によって収益基盤を多角化しています。

堅実な財務運営が特徴で、強固なバランスシートを背景に長期的な成長を目指しています。

基本情報

- 株価:1,627円

- 時価総額:277億円

- PER:13.82倍

- PBR:0.6倍

- ROE:3.53%

- MIX係数:8.15

- 自己資本比率:74.0%

- 配当利回り:2.70%

- 配当性向:43.8%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:3年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):13.5%/61.5%/61.5%/90.9%

- 営業CFマージン:7.20%

- 配当残年数:64年

自己資本比率74%とトップクラスの財務健全性を誇ります。

PBR0.6倍と株価指標面では割安感が強く、資産価値に対して魅力的な水準といえます。

一方、ROE3%台と収益性はやや弱く、企業価値の向上には改善余地があります。

ただし、増配実績は着実で、配当性向40%台と無理のない範囲での還元が続いています。

生活に身近なブランド力と堅実な財務運営を背景に、安定的な株主還元を期待できる企業です。

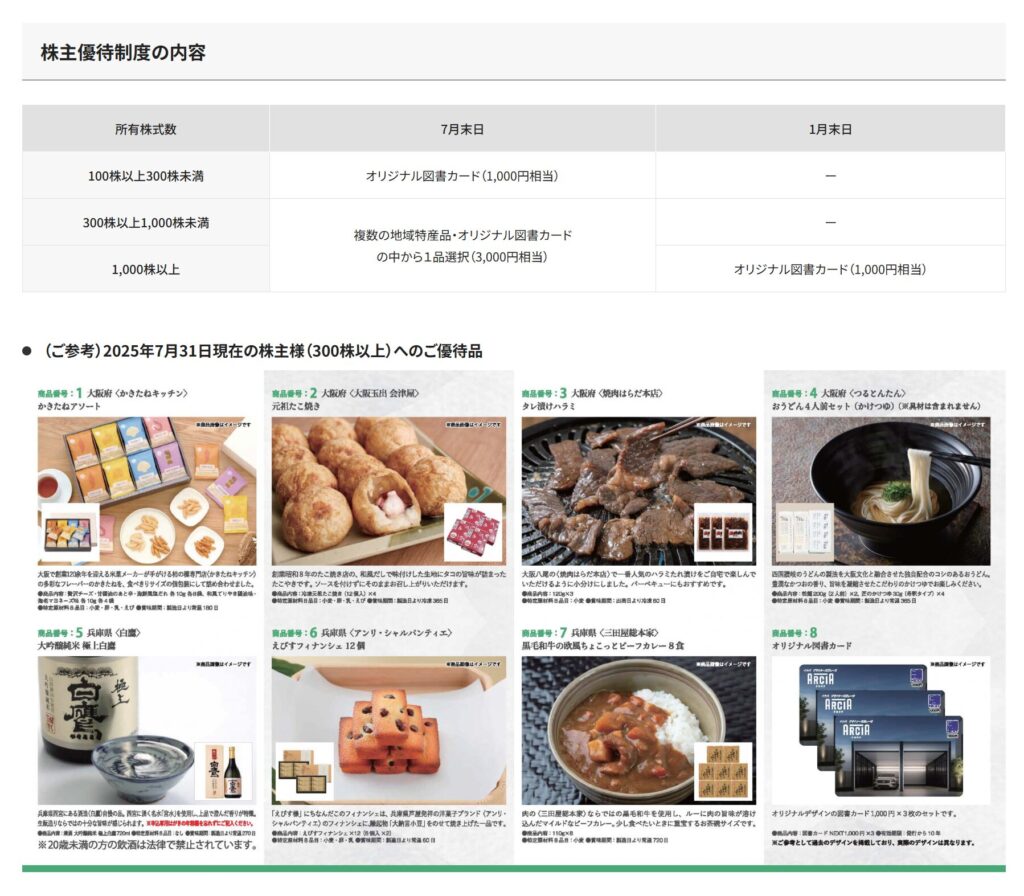

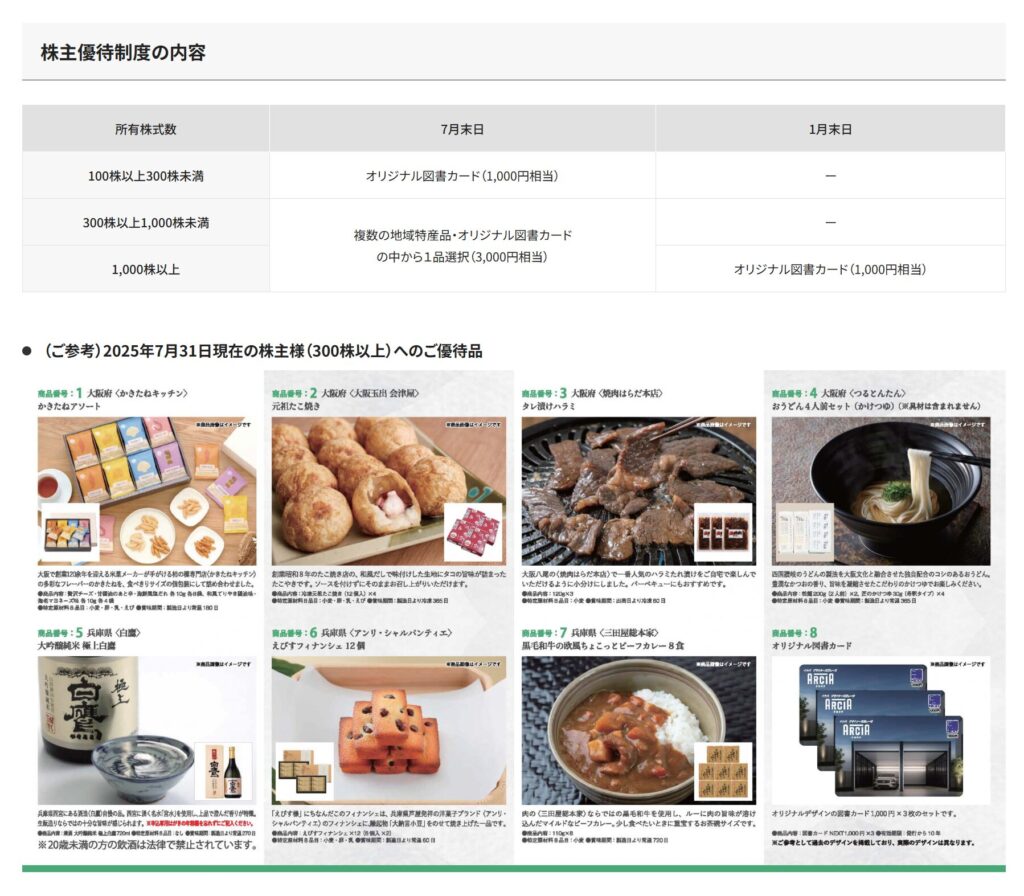

株主優待内容

出典:稲葉製作所

稲葉製作所では、株主への感謝と長期保有の促進を目的とし、

保有株式数に応じて地域特産品やオリジナル図書カードを贈呈する優待制度を導入しています。

基準日は 毎年1月末日・7月末日の年2回です。

| 保有株式数 | 7月末日 | 1月末日 |

|---|---|---|

| 100株以上300株未満 | オリジナル図書カード(1,000円相当) | ― |

| 300株以上1,000株未満 | 複数の地域特産品 or オリジナル図書カードから1品選択(3,000円相当) | オリジナル図書カード(1,000円相当) |

| 1,000株以上 | 上記より更に高額な内容を贈呈(例年拡充傾向) | オリジナル図書カード(1,000円相当) |

※優待品は年によって構成変更の可能性あり

優待品の一例(300株以上の場合)

- 大阪:かきたねアソート、たこ焼き、焼肉、うどんセット など

- 兵庫:大吟醸純米極上白鷹、えびすフィナンシェ、黒毛和牛使用カレー

- 図書カード:オリジナルデザイン(AICAの倉庫デザイン等)

地域色があり、食品中心で実用性・満足度の高いラインナップとなっています。

300株以上保有で選択肢が大幅に広がるため、優待目的なら300株保有がひとつの目安になります。

年2回の優待がある点は他社と比較しても魅力的です。

ブランド力ある「イナバ物置」に関連した図書カードも、個人投資家から人気があります。

- 鉄製収納市場における圧倒的ブランド力

- 「イナバ物置」は知名度が非常に高く、長年にわたり安定した需要を取り込んできました。

- オフィス家具事業との二本柱により、景気変動リスクを一定程度分散しています。

- 財務基盤は極めて良好

- 自己資本比率74%と鉄壁の財務体質。

- 負債依存の少ない経営は、長期投資に安心感を与えます。

- PBR0.6倍と株価には割安感

- 資産価値に対して割安水準で放置されており、見直し余地が残されています。

- その一方で、ROE3%台と利益成長面には課題があり、効率性改善が期待される局面です。

- 年2回の優待で個人投資家との関係を強化

- 300株以上保有で選択式の特産品などがもらえる点が大きな魅力。

- 年2回の実施は還元性が高く、長期保有を後押しする設計となっています。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

稲葉製作所は、財務の強さと生活に密着したブランド力が大きな魅力です。

特に、自己資本比率74%という盤石な財務基盤は、長期投資において安心材料になります。

株価指標でもPBR0.6倍と割安感があり、今後の見直し期待が持てる水準です。

一方、ROE3%台と収益力はまだ改善の余地があり、大きな成長シナリオを描くタイプの銘柄ではありません。

しかし、長年培われた需要の安定性と着実な増配は評価できるポイントです。

また、年2回の株主優待があり、300株以上で地域特産品など満足度の高い優待が選べるのも嬉しい設計です。

優待と配当をバランス良く得ながら、腰を据えて保有したい投資家に向いている銘柄といえますね。

トーホー(8142)

トーホーは、西日本を地盤とする業務用食品卸の大手企業です。

レストランや給食など外食産業向けに幅広い食材を供給しており、外食市場と連動したビジネスモデルが特徴です。

M&Aにも積極的で、商圏拡大とスケールメリット確保を進めています。

また、自社ブランド商品の開発や業務用スーパー店舗運営など、多角的な展開をしている企業です。

基本情報

- 株価:3,990円

- 時価総額:439億円

- PER:9.07倍

- PBR:1.3倍

- ROE:15.48%

- MIX係数:11.88

- 自己資本比率:34.8%

- 配当利回り:3.76%

- 配当性向:30.0%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:3年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):38.9%/2400.0%/150.0%/150.0%

- 営業CFマージン:2.63%

- 配当残年数:14年

PER9倍×ROE15%超と、割安感と高い収益力が両立している点が魅力です。

配当利回り3.5%超とインカム面も良好で、配当性向30%前後と無理のない還元設計となっています。

一方で、自己資本比率35%弱と財務余力は控えめで、外食市場の変動に影響を受けやすい点は意識しておきたいところです。

外食産業の回復やM&A効果次第では、成長余地が見込める銘柄といえます。

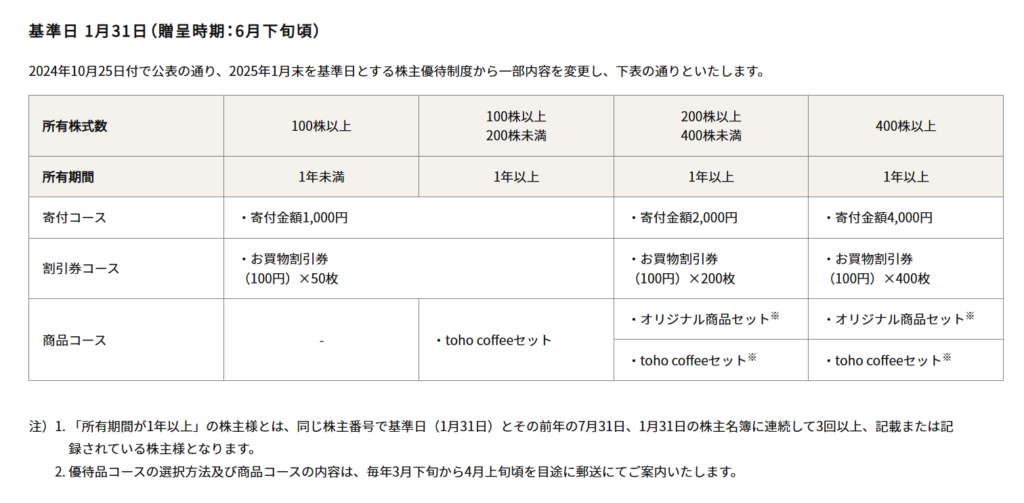

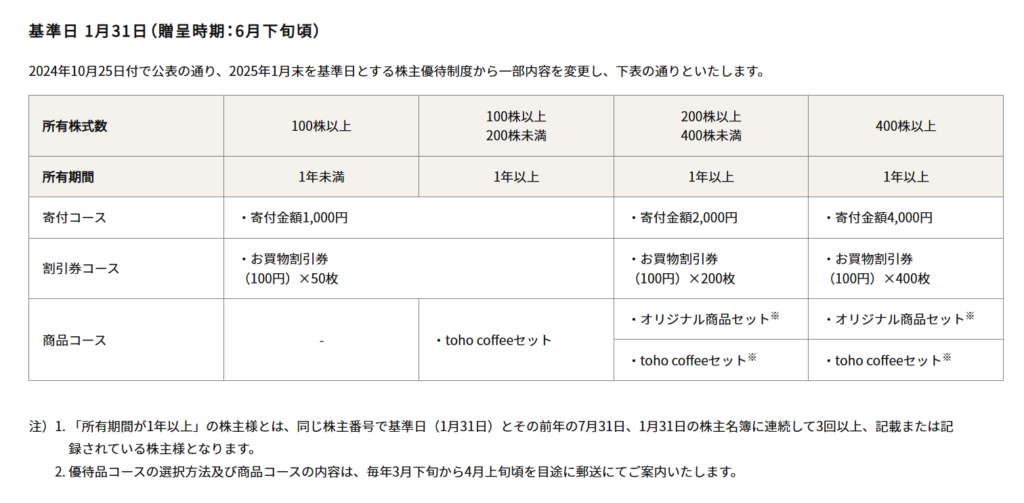

株主優待内容

出典:株式会社トーホー

トーホーでは、株主への感謝と自社グループ事業の理解促進を目的として株主優待制度を導入しています。

毎年1月末日時点の保有株数および保有期間に応じて、寄付コース・割引券コース・商品コースのいずれかを選択することができます。

食品卸を主力とする同社らしく、実用性の高い食品セットやコーヒーギフトを楽しめる点が特徴です。

| 保有株式数 | 保有期間 | 優待内容 |

|---|---|---|

| 100株以上 | 1年未満 | 寄付金額1,000円 または お買物割引券(100円×50枚) |

| 100株以上200株未満 | 1年以上 | 寄付金額1,000円 または お買物割引券(100円×50枚) または toho coffeeセット |

| 200株以上400株未満 | 1年以上 | 寄付金額2,000円 または お買物割引券(100円×200枚) または オリジナル商品セット |

| 400株以上 | 1年以上 | 寄付金額4,000円 または お買物割引券(100円×400枚) または オリジナル商品セット/toho coffeeセット |

※お買物割引券は A-PRICE 等のグループ店舗で利用可能

※商品内容は年度により変更となる可能性あり

※1年以上の保有=前年7月末・当年1月末名簿に連続して3回以上記載

食品系の自社商品セットは人気があり、長期保有するほど選択肢が増えるインセンティブ設計です。

一方で、割引券の使い勝手は店舗が近いかどうかで評価が分かれる点には注意が必要です。

- 食品卸事業を通じた社会や産業への貢献

- 外食産業を中心に食のインフラを支え、地域経済にも密着した事業展開を行っています。

- 景気変動の影響を受けにくい、日常生活に不可欠な食品流通を担う点が強みです。

- 堅実な財務体質と安定したキャッシュ創出力

- 自己資本比率34.8%と業界特性を踏まえれば適切な水準で、借入と資本をバランス良く活用しています。

- 収益基盤が底堅く、長期的な事業拡大を見据えた投資余力も確保しています。

- 配当と優待を組み合わせた株主還元姿勢

- 配当利回り約3.8%/配当性向30%と、バランスの良い還元方針が継続されています。

- 長期保有向けインセンティブ設計があり「配当+優待」で中長期投資と相性が良いです。

- 実用性の高い食品優待の魅力

- 自社商品セットやtoho coffeeセットなど、実用的で満足度が高い優待内容です。

- A-PRICEで使える割引券は店舗が限られる一方、食品優待は誰にとっても使いやすいラインナップとなっています。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

食品流通を支える堅実な事業と、生活に身近な優待内容が魅力の一社です。

特に、自社商品セットやコーヒーセットは実用性が高く、到着が楽しみになる優待だと思います。

一方で、優待内容がグレードアップするには1年以上の継続保有が必要となるため、短期の優待目的ではやや扱いにくい側面があります。

また、A-PRICEの割引券は店舗が限られることから、評価が分かれそうです。

総じて、配当+優待でしっかり還元を狙える銘柄であり、「日常生活に役立つ優待を楽しみながら、じっくり付き合う」そんな投資スタイルの方に向いていると感じます。

淡々とした安定感の中にも、食品を通じた事業の確かさが光る銘柄です。

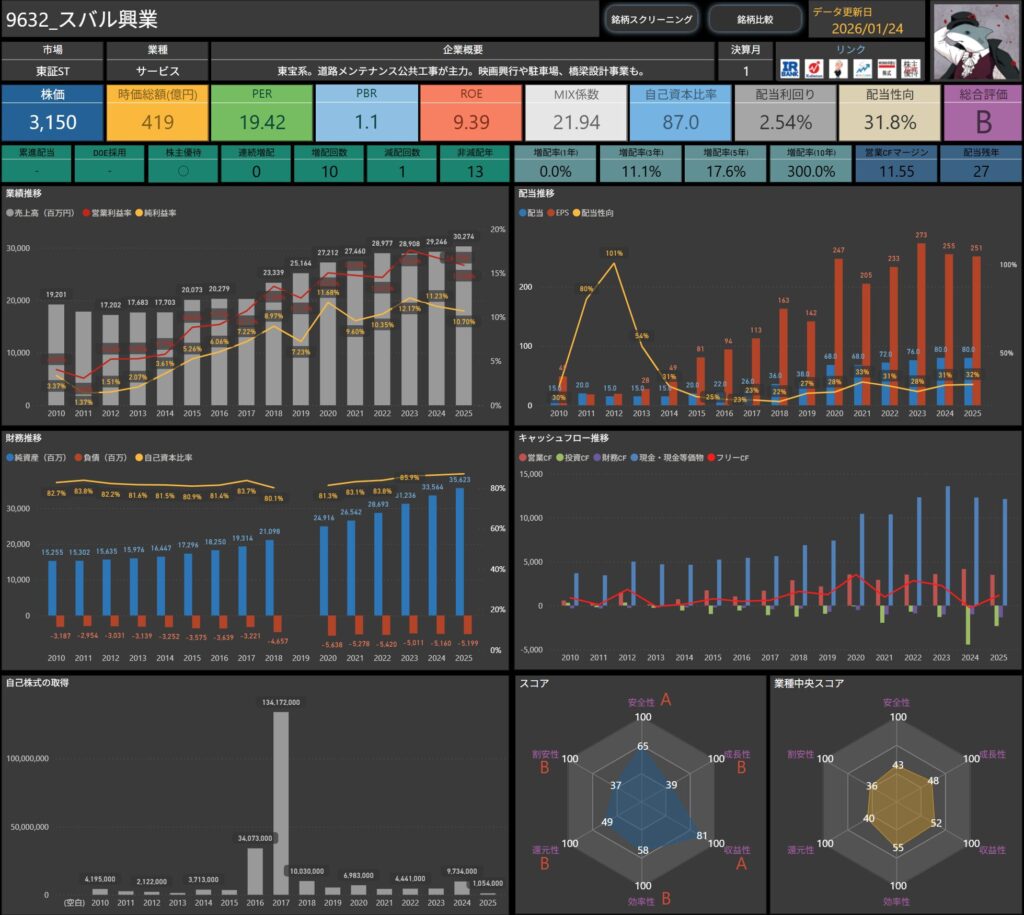

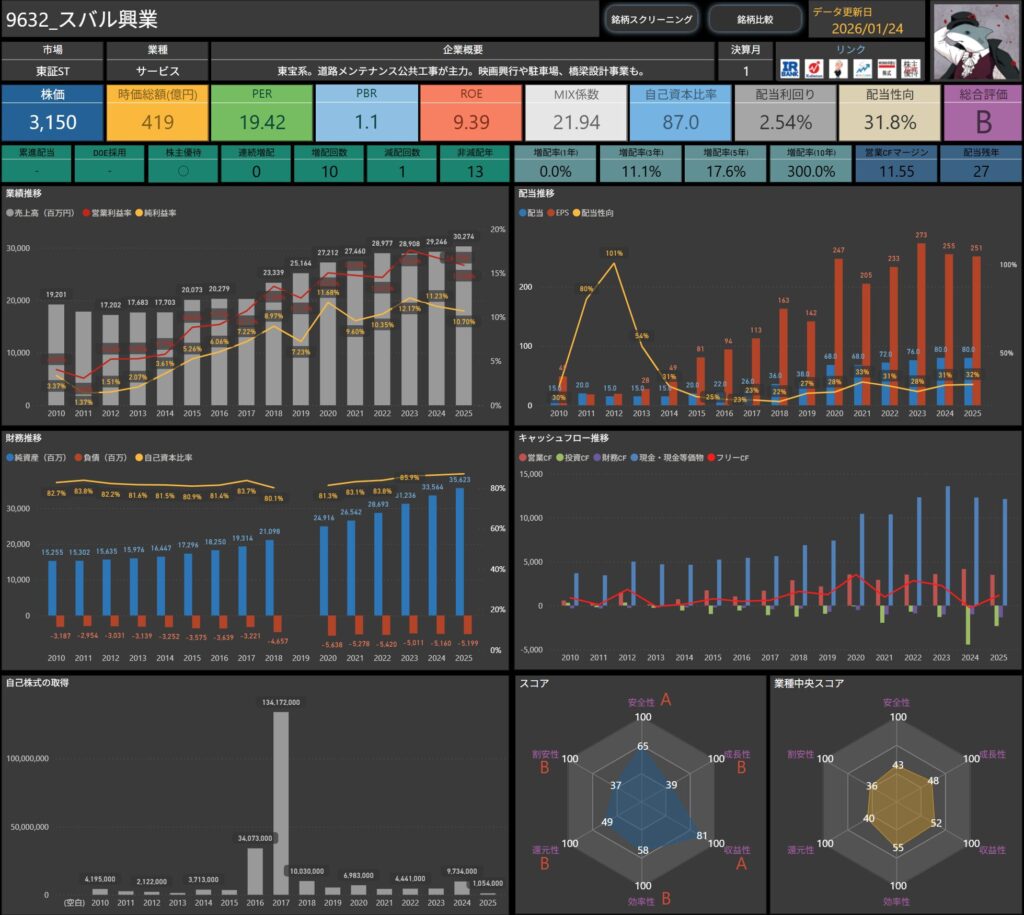

スバル興業(9632)

スバル興業は、東宝グループの一員として映画興行や駐車場運営を展開する企業です。

公共工事や道路メンテナンスなどの社会インフラ関連事業も手掛けており、収益の柱が複数ある点が強みです。

安定した経営基盤を持ちつつ、映画・エンタメで集客力を生かした事業展開で知名度も高い企業です。

基本情報

- 株価:3,150円

- 時価総額:419億円

- PER:19.42倍

- PBR:1.1倍

- ROE:9.39%

- MIX係数:21.94

- 自己資本比率:87.0%

- 配当利回り:2.54%

- 配当性向:31.8%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:0年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):0.0%/11.1%/17.6%/300.0%

- 営業CFマージン:11.55%

- 配当残年数:27年

自己資本比率87%と非常に高く、財務の安定性は抜群です。

ROEは9%台と控えめながら着実な収益性があり、営業キャッシュフローマージンも11%台と本業でしっかり稼げています。

配当利回りは2.5%程度とほどよい水準で、配当性向30%台と無理のない還元姿勢が読み取れます。

東宝系の安定収益に加え、インフラ事業による手堅さも魅力。

値動きは軽めながら、堅実にホールドしたくなるタイプの銘柄といえます。

株主優待内容

出典:スバル興業株式会社

スバル興業では、全国の「TOHOシネマズ」で利用できるTOHOシネマズ ギフトカードを提供しています。

映画チケットの購入だけでなく、劇場内でのドリンクやスナックなどの購入にも利用できる実用的な優待です。

また、3年以上の継続保有で優待額が増額される長期優遇制度も設けられています。

| 株式保有数 | 継続保有 3年未満 | 継続保有 3年以上 |

|---|---|---|

| 500株以上 | 2,000円分 | 3,000円分 |

| 1,000株以上 | 3,000円分 | 4,000円分 |

| 1,500株以上 | 4,000円分 | 5,000円分 |

映画館で使えるギフトカードは、家族での映画鑑賞や日常のレジャーとして楽しめる点が魅力です。

金額自体は突出して大きいわけではありませんが、

長期保有を後押しするインセンティブ設計が効いており、個人投資家からの支持を得やすい優待といえます。

- 安定収益を支える公共工事・インフラ関連事業

- スバル興業は、道路メンテナンスや公共工事を中心に安定した需要が見込める事業を展開しており、景気に左右されにくいビジネスモデルが強みです。

- 自己資本比率は80%超と非常に堅牢で、資金基盤の強さも際立っています。

- 過度な成長は求めず堅実経営

- 収益性は高すぎるわけではありませんが、営業CFマージンは10%超と安定しており、財務健全性と持続的な還元を両立する余力があります。

- 株主還元姿勢は安定的

- 配当利回りは2.5%前後と控えめながら、増配10回・減配1回のみと実績は堅調。

- 配当性向も30%台と無理のない範囲で、今後も継続性が期待できます。

- 実用性の高い映画優待

- TOHOシネマズ ギフトカードは使い勝手が良く、継続保有で優待額が増える仕組みは、長期保有インセンティブとして評価できます。

- 映画好きにとっては楽しみのある優待です。

🌟おすすめ度(主観的評価):★★★☆☆+(3.5)

スバル興業は、道路メンテナンスや駐車場運営といったインフラ事業を軸に、景気に左右されにくい安定感を持つ企業です。

自己資本比率80%超という盤石な財務力は大きな安心材料で、長期保有前提で見たときにリスクを抑えやすい印象があります。

一方で、配当利回りは約2.5%とやや控えめ。

インカム重視で考えると、ほかの高配当株と比べて物足りなさはあります。

ただ、10回の連続増配実績や、配当性向30%台という余裕は魅力で、

今後の還元余地はまだ残されているように感じます。

株主優待は、TOHOシネマズのギフトカードという使いやすくて嬉しい実用的な優待で、映画好きには相性バッチリ。

特に1,000株以上+3年以上保有で優待額が増えるため、長期でじっくり育てる楽しみがあります。

派手さはないものの、堅実なインフラ系+優待付きという組み合わせは

ポートフォリオの安定枠として使いやすいポジションだと思います。

安定感を重視しつつ、優待も楽しみたい投資家に向いた1社です。

まとめ:1月の優待シーズンは “長期保有の恩恵と生活密着型の魅力” が光る時期

1月は銘柄数こそ多くないものの、長期保有優遇や実用的な優待が充実しているのが特徴です。

映画関連や食品・日用品系など、生活に身近で使い勝手の良い優待が揃います。

また、連続増配や安定した配当方針を掲げる企業が多く、じっくり保有して恩恵を高めていくタイプの投資先としても注目できます。

今回取り上げた企業もそれぞれ、「株主との継続的な関係づくり」を意識した優待制度で、長く応援したくなる設計が印象的でした。

この記事のポイントを、改めて整理しておきます。

- 1月権利付き最終日は1/28(水)

- 優待銘柄数は少数精鋭だが、生活密着型の内容が多い

- 長期保有優遇制度が採用されている企業が目立つ

- 配当と優待を併せた総合利回りの底堅さが魅力

配当利回りの高さだけでなく、「この優待が毎年の楽しみになる」「長く持つからこそ魅力が増す」そんな観点を取り入れると、投資の継続力にもつながっていくと感じます。

届く優待を味わいながら、新しい年のスタートに“これから長く付き合いたい“推しの1社”を見つけてみてくださいね。

当ブログは、投資の勧誘を目的としたものではありません。

投資に際しては、ご自身の判断と責任で行っていただくようお願い申し上げます。

最後まで読んでいただき、ありがとうございました!