2025年9月の株主優待シーズンがやってきました🎉

この記事では、9月に権利確定日を迎える優待銘柄を一覧で整理し、その中から特に注目したい優待株をピックアップして解説しています。

優待内容や配当利回りに加えて、企業の安定性や成長性といった視点もあわせてチェックしているので、銘柄選びの参考にしていただければと思います。

また、株主優待を受け取るうえで欠かせない「権利確定日」についても、わかりやすくまとめています。

気になる銘柄があれば、ぜひチェックしてみてください。

それではさっそく、9月注目の優待銘柄を見ていきましょう!

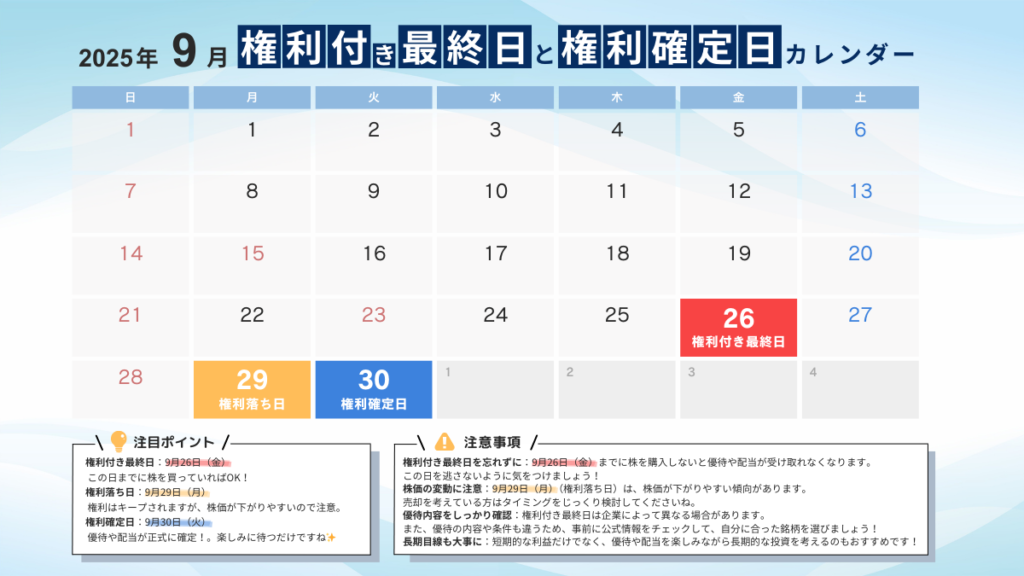

権利確定日と優待取得の流れ

株主優待を受け取るために必要な条件として、「権利確定日」があります。

この日は企業ごとに定められており、この日までに株を保有していることで、優待や配当を受け取る権利を得ることができます。

権利確定日とは?

権利確定日は、その時点で株主名簿に名前が記載されている株主に、優待や配当の権利が与えられる日です。

この権利を得るには、「権利付き最終日」までに株を購入して保有していることが条件となります。

2025年9月の権利確定日は9月30日(火)、権利付き最終日は9月26日(金)となっています。

優待や配当を受け取るまでの流れ

配当・優待を受け取るためのステップを簡単に確認してみましょう。

権利確定日の2営業日前である権利付き最終日(9月26日)までに株を購入し、保有していることが条件です。

この日を逃してしまうと、優待や配当を受け取ることができないため、注意が必要です。

権利付き最終日の翌日である権利落ち日には、株を売却しても優待や配当の権利が保持されます。

ただし、この日は株価が下落することが一般的なので、売却タイミングに注意しましょう。

権利確定日を過ぎると、その月の株主優待や配当の権利が正式に確定します。

この時点で株主名簿に記載されていれば、優待や配当が確実に受け取れます。

具体例と注意点

2025年9月の株主優待や配当を受け取るには、権利付き最終日(9月26日)までに株を購入することが必須です。

たとえば、9月29日(権利落ち日)以降に購入した場合、その月の優待を受け取ることはできません。

また、以下の点にも注意しましょう。

- 株価の変動リスク:権利落ち日に株価が下落することがあるため、タイミングを計って取引する必要があります。

- 優待内容や条件の確認:優待内容や条件が企業によって異なるため、公式情報を事前にチェックすることが重要です。

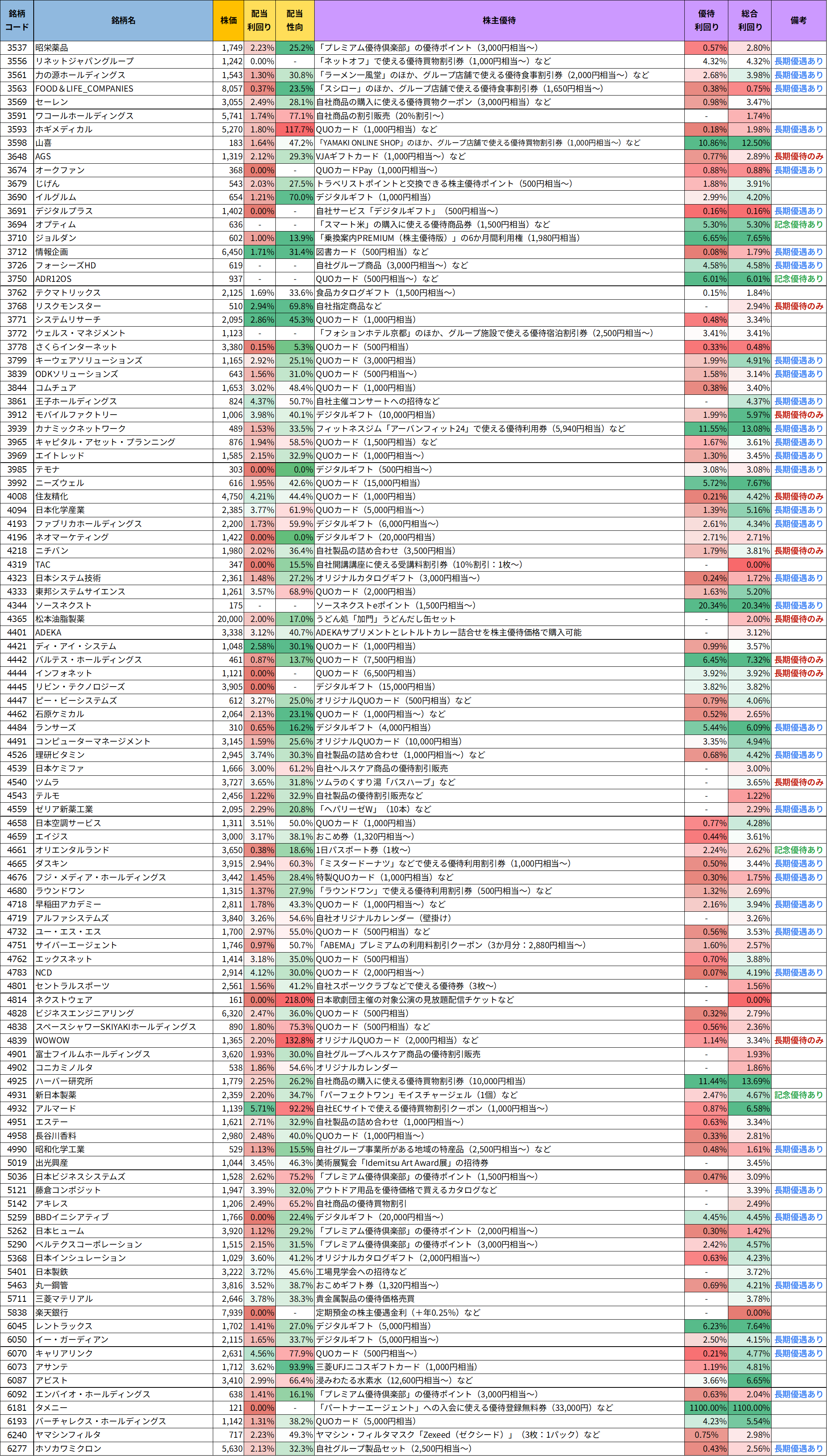

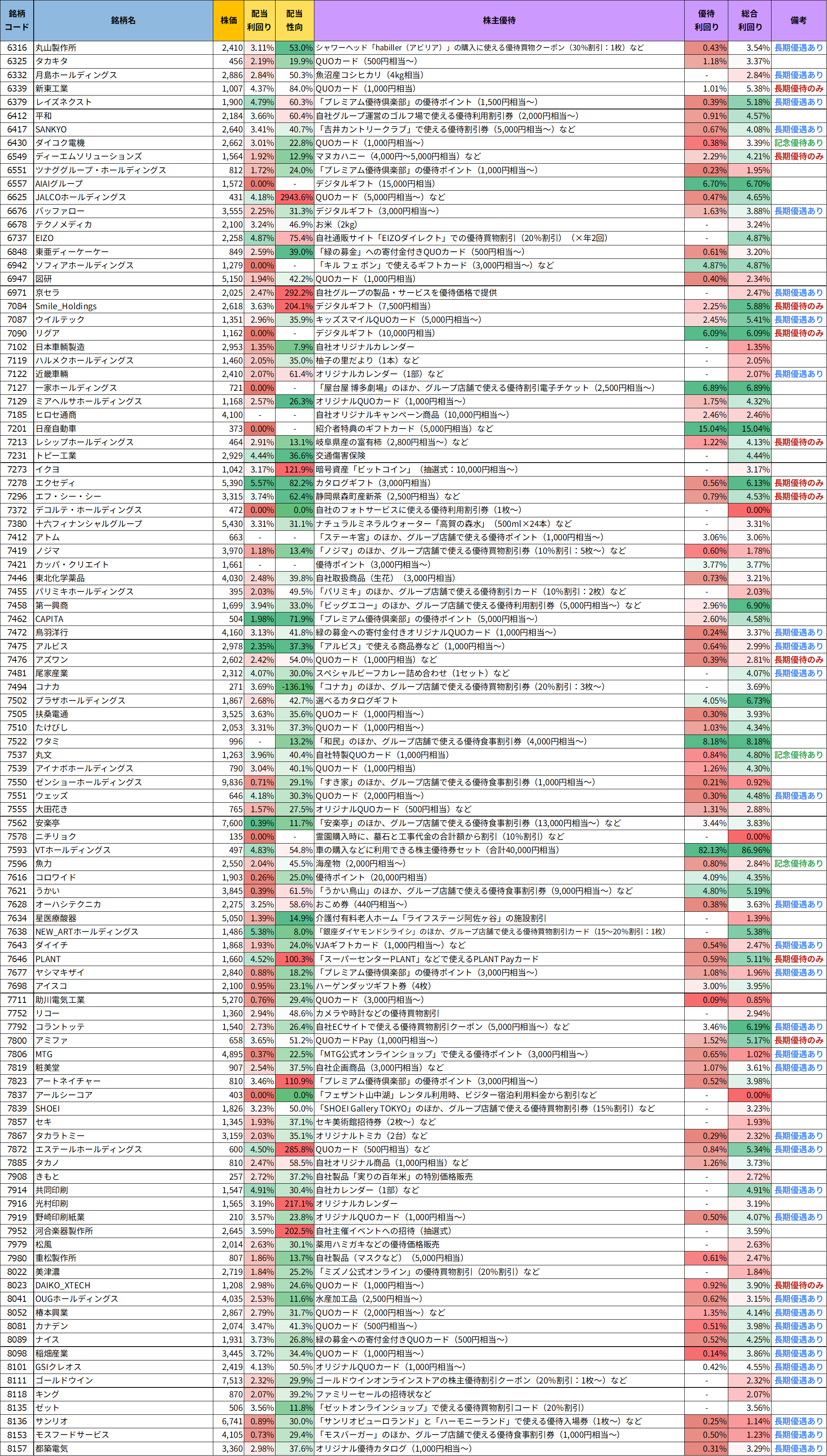

2025年9月の優待銘柄リスト(株価情報は、2025年9月24日時点)

今回ご紹介する株主優待銘柄を、より見やすく整理した「優待銘柄リスト」をご用意しました。

基本情報や財務指標、優待内容などを一覧で比較できるようになっており、効率的に検討を進めることができます。

優待投資をお考えの方はもちろん、これから投資を始めたい方にもおすすめの内容です。

ご自身の投資スタイルや目的に合わせて、ぜひお役立てください!

ツイッター(X)で、データ更新のたびに優待銘柄リストを載せています。

気になる方は、ぜひチェックしてみてくださいね。

#株主優待

— しけなぎ@銘柄分析ツール公開中📊 (@shikenagi110) September 6, 2025

📢9月の株主優待銘柄を一覧化しました!

9月は、銘柄数が多いため、リストは何回かに分けて投稿していきます✨

優待内容・財務・利回りなどを 一目で比較できるリストです📝

✅ 権利付き最終日をカレンダーでチェック🗓

✅ 約400銘柄の優待内容を一覧で比較📑

✅… pic.twitter.com/QAzFGAkHwR

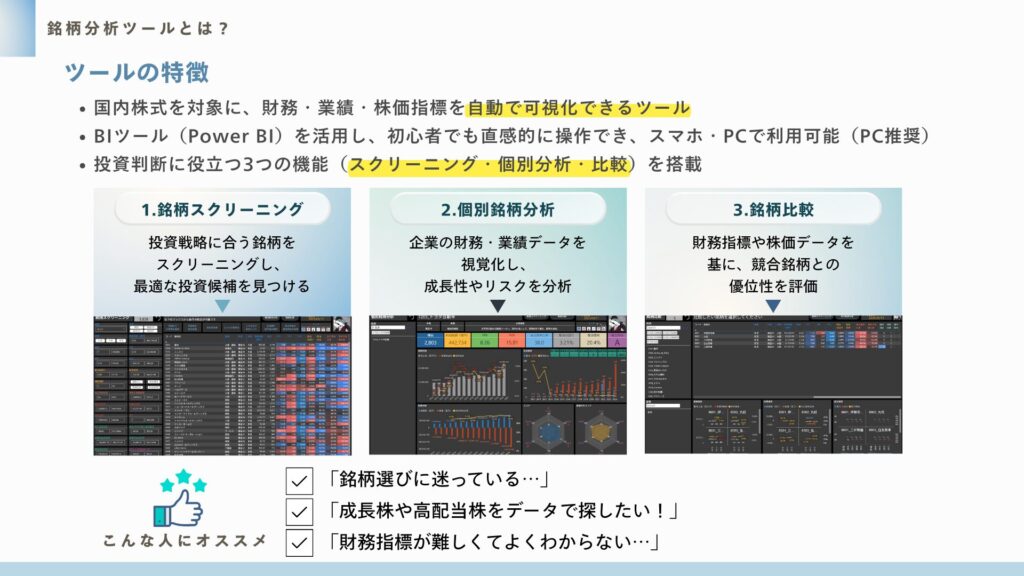

銘柄分析ツールのご紹介

皆さんが気になった銘柄はありましたか?

投資で大切なのは、「自分の投資スタイルに合う銘柄を選ぶこと」だと思います。

高配当株をコツコツ集めたい方もいれば、成長株でリターンを狙いたい方もいるでしょう。

ぜひ今回の内容を参考に、ご自身のスタンスに照らして考えてみてくださいね。

さらに詳しく個別銘柄を調べたい方には、私が公開している銘柄分析ツールをぜひ活用してみてください。

株価・配当利回り・ROE・自己資本比率などの基本データに加え、増配率やキャッシュフロー推移まで確認できます。

「気になる銘柄をさっと比較する」のに便利なツールです。

注目優待銘柄のピックアップ

今回の優待銘柄リストから、特に気になる銘柄をいくつかピックアップしました。

それぞれの銘柄の特徴や魅力、そしてリスクについても少し掘り下げてみたいと思います。

どの銘柄がどんな強みを持っているのか、一緒に見ていきましょう。

各銘柄の優待内容や財務状況を比較しながら、投資のヒントにしていただければ幸いです!

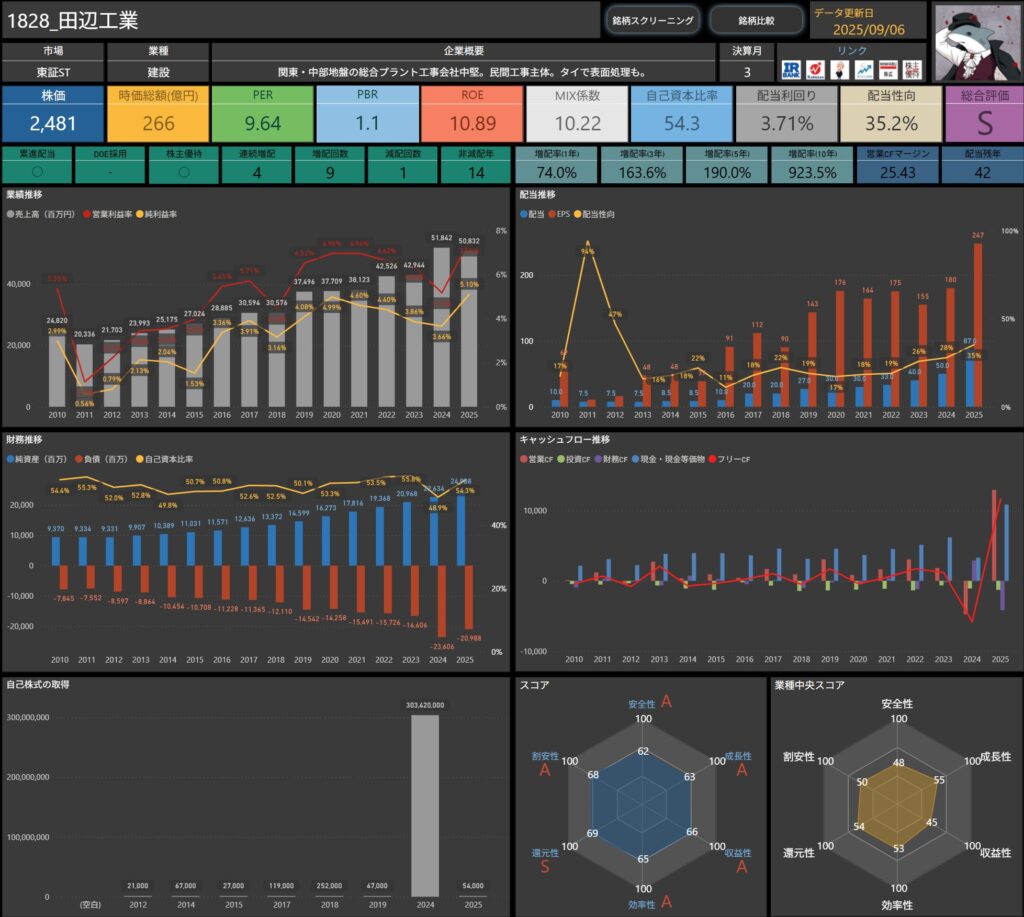

田辺工業(1828)

田辺工業は、関東・中部地域を中心に総合プラント工事を手掛ける建設企業です。

民間工事を主力としながら、タイでの表面処理事業など海外展開にも取り組んでいます。

幅広い施工実績と地域密着の強みを活かし、安定した需要を背景に事業を拡大してきました。

建設分野に加えて表面処理などの技術力を持つ点が特徴で、将来の成長余地も期待される企業です。

基本情報

- 株価:2,481円

- 時価総額:266億円

- PER:9.64倍

- PBR:1.1倍

- ROE:10.89%

- MIX係数:10.22

- 自己資本比率:54.3%

- 配当利回り:3.71%

- 配当性向:35.2%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:4年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):74.0%/163.6%/190.0%/923.5%

- 営業CFマージン:25.43%

- 配当残年数:42年

ROEは10.9%と建設業界としてはまずまずの水準で、効率的に利益を生み出しています。

自己資本比率も54.3%と健全性があり、財務基盤は安定しています。

配当性向は35.2%と余裕があり、営業CFマージン25.43%を背景に、今後も安定的な配当を続けやすい環境です。

特に10年で+923%という大幅な増配実績は、株主還元への積極姿勢を示すポイントといえます。

株主優待内容

出典:田辺工業株式会社

田辺工業では、毎年3月末と9月末の株主名簿に記載された株主を対象に、年2回QUOカードが贈呈されます。

保有期間にかかわらず、100株以上保有の株主が対象となるシンプルな制度です。

| 基準日 | 対象株主 | 優待内容 | 贈呈時期(予定) |

|---|---|---|---|

| 3月31日現在 | 100株以上保有 | QUOカード500円分×1枚 | 6月下旬 |

| 9月30日現在 | 100株以上保有 | QUOカード500円分×1枚 | 12月上旬 |

年間で合計1,000円分のQUOカードが受け取れる仕組みで、日常の買い物にも使いやすく、利便性の高い優待です。

シンプルかつ継続的な優待制度は、長期保有の株主にとってちょっとした楽しみになる存在といえます。

- 収益基盤の安定性

- 関東・中部エリアでのプラント工事に強みを持ち、民間工事を中心に安定した受注を確保しています。

- さらにタイでの表面処理事業も展開しており、国内外でバランスよく事業を展開している点が特徴です。

- 堅実な財務体質

- 自己資本比率54.3%は業界平均と比べても堅実で、景気変動や建設需要の減少にも耐えやすい体質を持っています。

- 財務面の安定は、株主還元の継続性にもつながります。

- 株主還元の積極姿勢

- 過去10年で配当を9倍以上に拡大しており(増配率923%)、株主への利益還元を重視する姿勢がはっきりと数字に表れています。

- 配当性向35.2%と余裕もあり、今後も増配の余地を残しています。

- 使いやすい株主優待

- 年2回、合計1,000円分のQUOカードが贈呈されるシンプルでわかりやすい優待制度です。

- 金額は控えめながら日常で活用でき、株を持ち続ける楽しみを感じられる内容になっています。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

しけなぎ

しけなぎ田辺工業は、安定したプラント工事の受注基盤を持ちながら、タイでの表面処理事業など新しい取り組みも進めており、成長余地を感じられる企業です。

ROEが約11%と効率性も確保しており、財務体質も堅実なので安心感があります。

特に目を引くのは、過去10年で+923%という大幅な増配実績です。

配当性向も35%程度と無理のない水準にとどまっており、キャッシュフローを背景に今後も安定的な株主還元が期待できます。

株主優待は年2回のQUOカードとシンプルですが、日常で使いやすい実用性があり、長期保有のモチベーションになりやすい内容です。

配当と優待をあわせて楽しみながら、安心して中長期で持ちやすい銘柄といえますね。

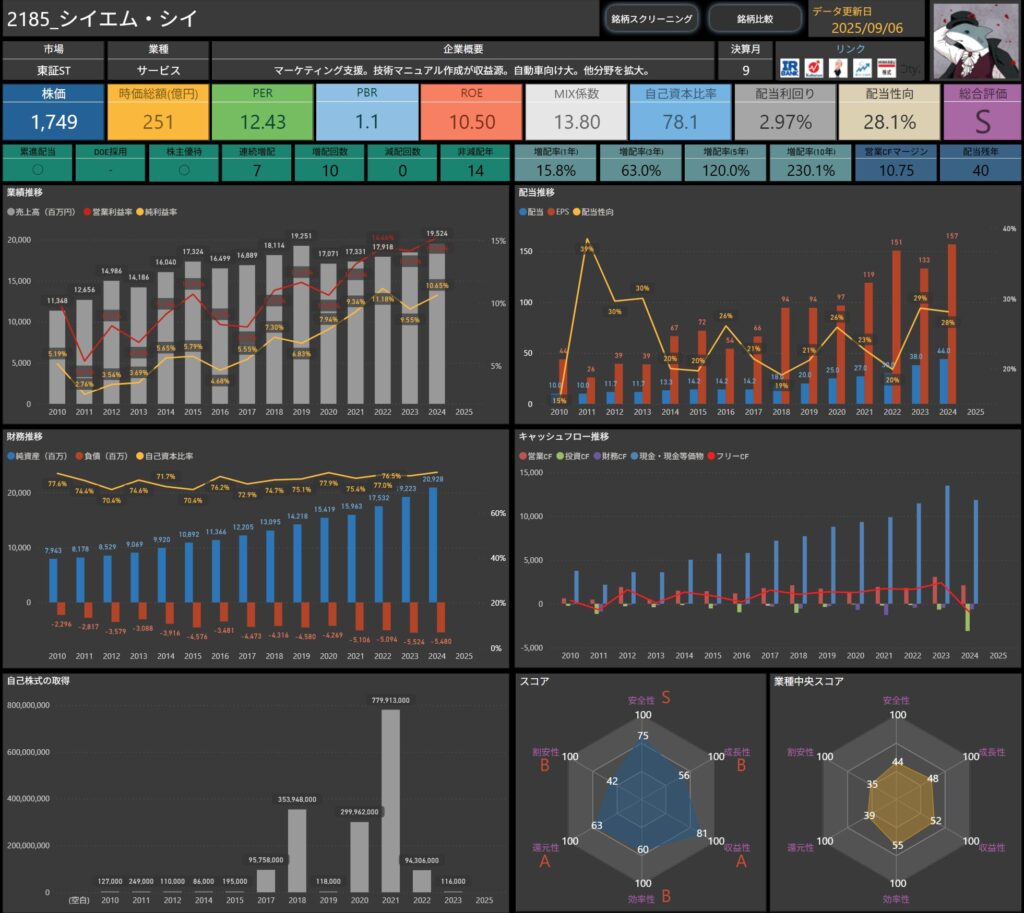

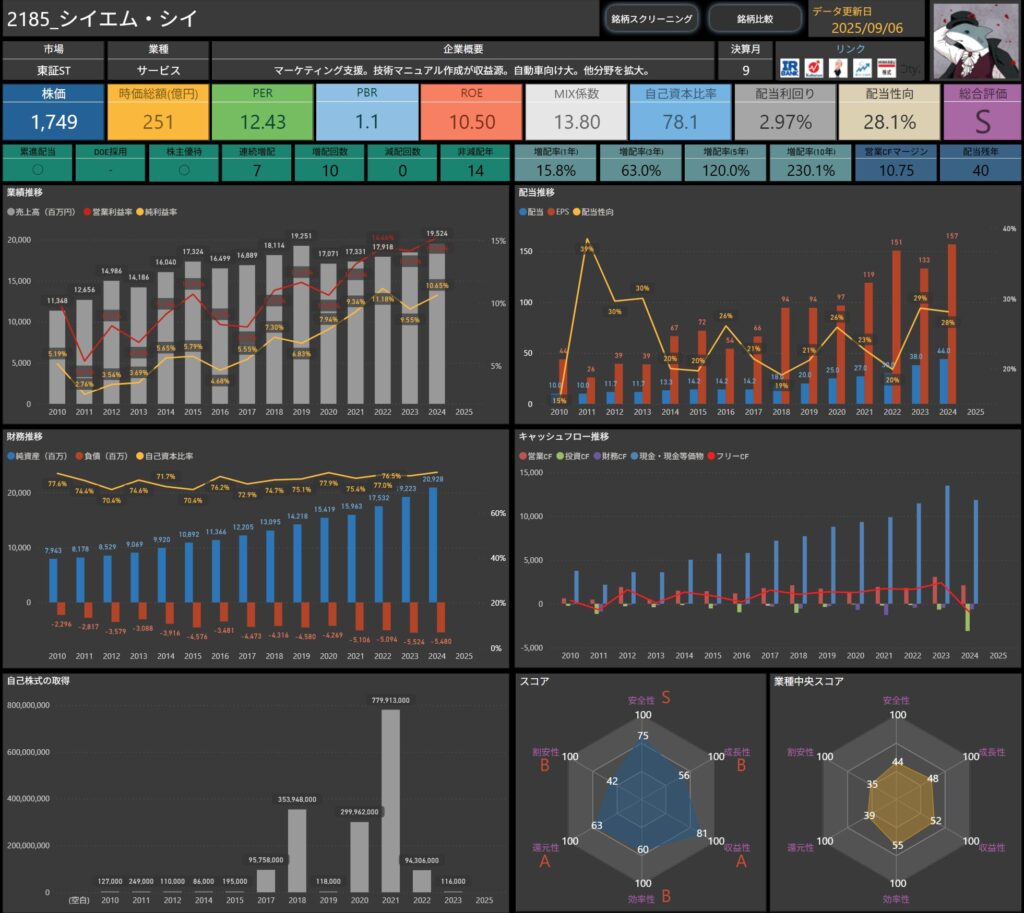

シイエム・シイ(2185)

シイエム・シイは、マーケティング支援や技術マニュアルの制作を収益源とするサービス企業です。

自動車向けを中心に事業を展開しており、産業界のニーズに応じた技術文書の提供で強みを発揮しています。

さらに他分野への事業拡大も進めており、安定的な収益基盤と成長余地を兼ね備えた点が特徴です。

基本情報

- 株価:1,749円

- 時価総額:251億円

- PER:12.43倍

- PBR:1.1倍

- ROE:10.50%

- MIX係数:13.80

- 自己資本比率:78.1%

- 配当利回り:2.97%

- 配当性向:28.1%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:7年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):15.8%/63.0%/120.0%/230.1%

- 営業CFマージン:10.75%

- 配当残年数:40年

ROEは10.5%と効率的に利益を生み出しており、自己資本比率も78.1%と非常に高水準です。

配当性向は28.1%と余裕があり、7年連続増配の実績を背景に今後も安定した株主還元が期待できます。

営業CFマージンは10%台と堅実で、増配率も10年で+230%と株主重視の姿勢が伺えます。

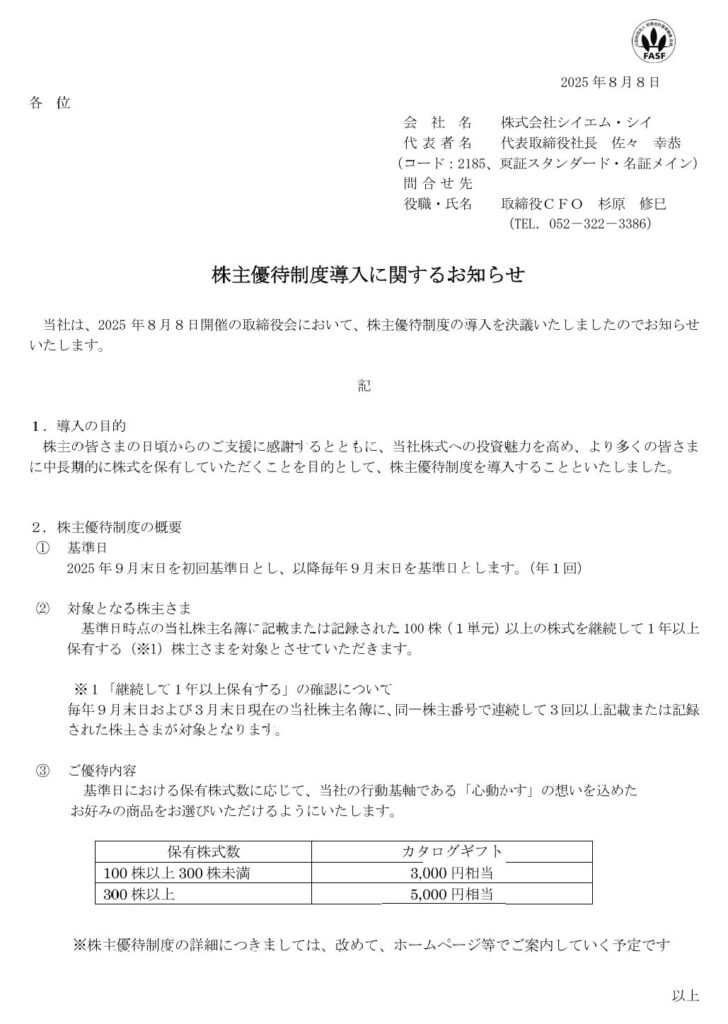

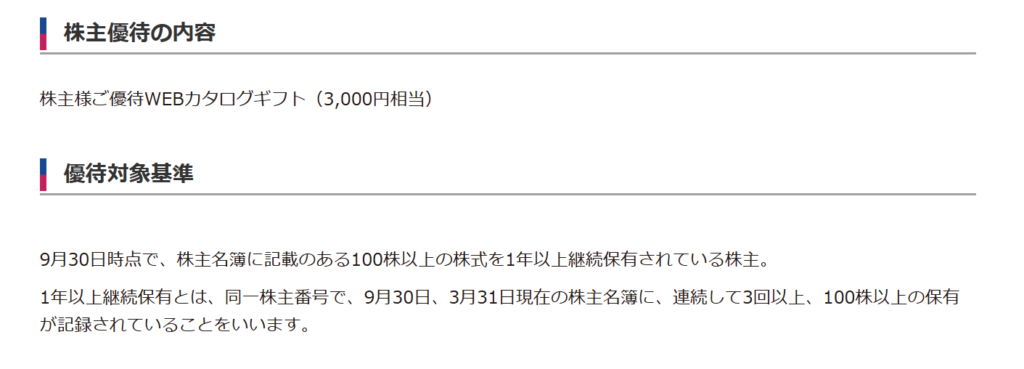

株主優待内容

出典:シイエム・シイ株式会社

シイエム・シイでは、2025年9月末を初回基準日として株主優待制度を導入しました。

株式を1年以上継続保有している株主を対象に、保有株数に応じてカタログギフトが贈呈されます。

| 保有株数 | 優待内容 |

|---|---|

| 100株以上~300株未満 | 3,000円相当のカタログギフト |

| 300株以上 | 5,000円相当のカタログギフト |

基準日は毎年9月末で、年1回の実施となります。

優待品は「心動かす」をテーマに、同社の行動基軸に沿った商品から選択できる内容となっており、投資魅力を高めつつ株式の中長期保有を促す設計になっています。

- 安定した収益モデル

- マーケティング支援や技術マニュアル制作を主力とし、自動車業界向けの安定した需要を取り込みつつ、他分野への展開も進めています。

- 景気の波に左右されにくい事業構造が強みです。

- 堅実な財務基盤

- 自己資本比率は78.1%と非常に高く、財務の健全性は業界内でも際立つ水準です。

- 余裕ある資本構成が、安定的な配当や優待の継続を支えています。

- 株主還元の継続性

- 7年連続増配に加え、10年で+230%の増配実績を積み上げてきました。

- 配当性向は28.1%と低めで、今後も増配の余地が十分に残されています。

- 魅力的な株主優待

- 2025年9月末から新たに株主優待を導入し、カタログギフト(3,000円~5,000円相当)が贈呈されます。

- 長期保有を条件とする仕組みで、投資魅力を高めつつ株主との関係強化を狙っています。

🌟おすすめ度(主観的評価):★★★★☆+(4.5)

シイエム・シイは、自動車業界を中心とした安定的な収益基盤を持ちつつ、マーケティング支援や技術マニュアル制作といった独自の強みで事業を展開しています。

他分野への拡大も進んでおり、将来の成長性を感じさせる点も投資魅力のひとつです。

財務面では自己資本比率が78%超と極めて高く、業界内でも際立つ健全性を誇ります。

ROEは10.5%と効率性も確保しており、安定的な株主還元を長期にわたって継続できる体制が整っています。

過去7年連続増配、10年で+230%の増配実績は、株主を重視した経営姿勢の表れです。

加えて、2025年から導入されたカタログギフト優待は長期保有を前提とする仕組みで、投資家にとって魅力的な制度といえます。

配当利回りは約3%と平均的ですが、増配余地の大きさと優待を組み合わせれば、安定と還元を両立できる銘柄として評価できます。

中長期保有に適した安心感と楽しみを備えた、信頼性の高い投資先だと思います。

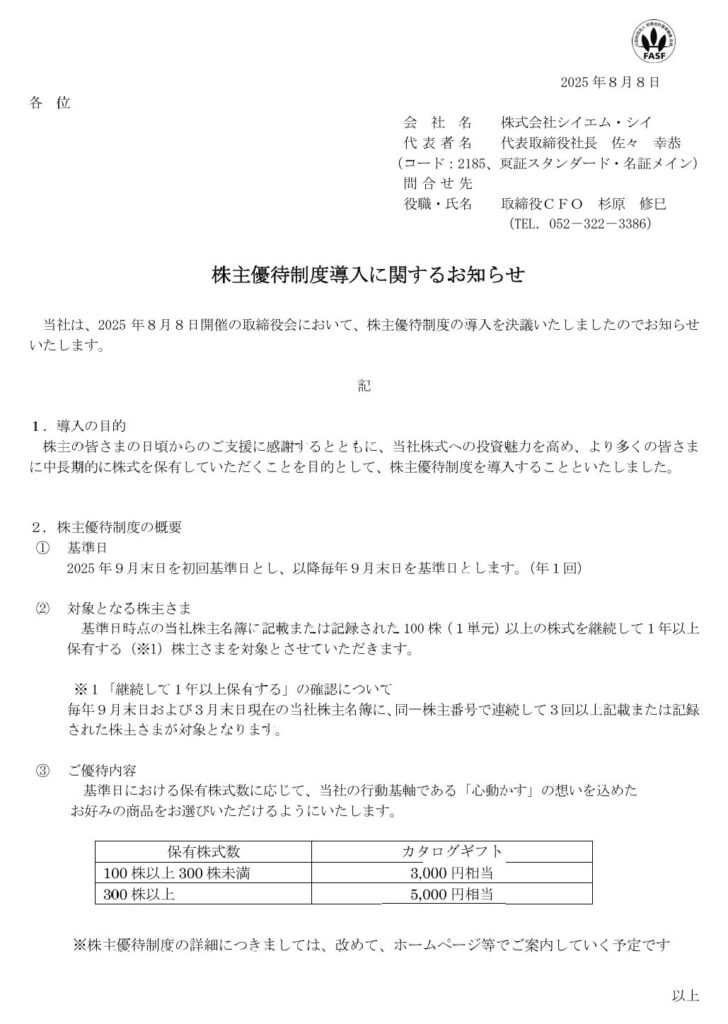

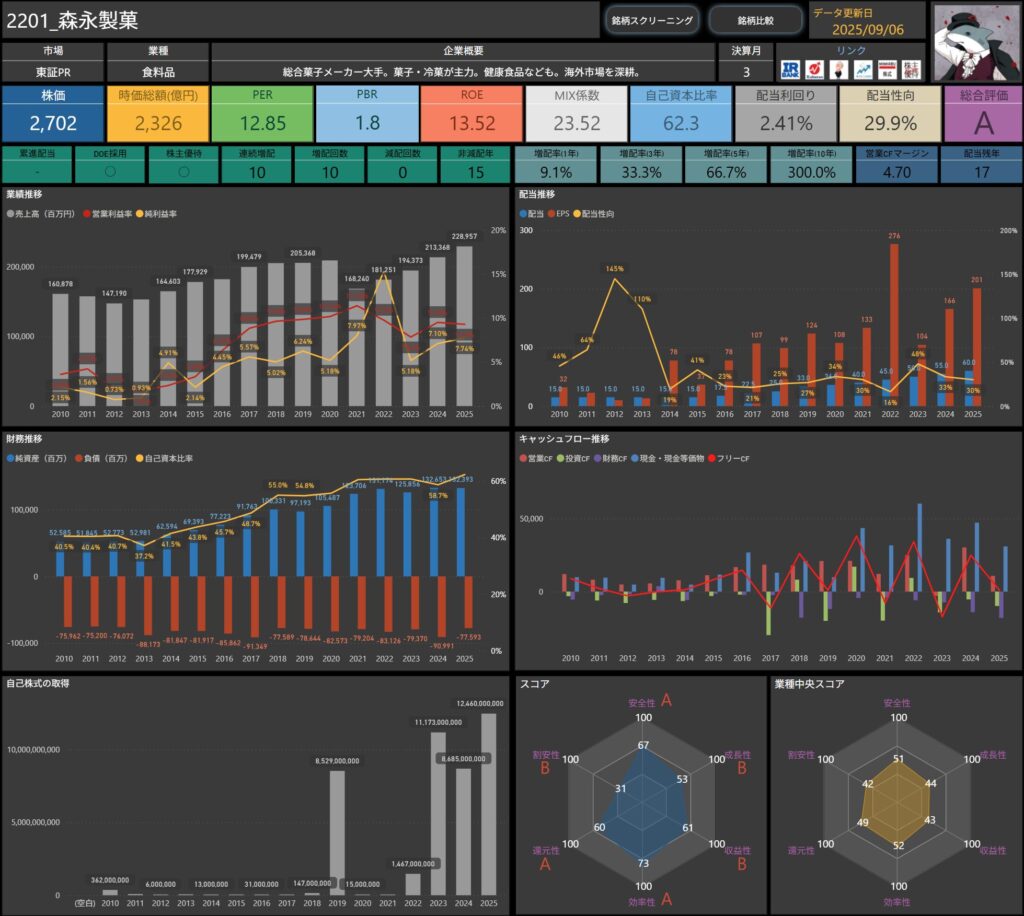

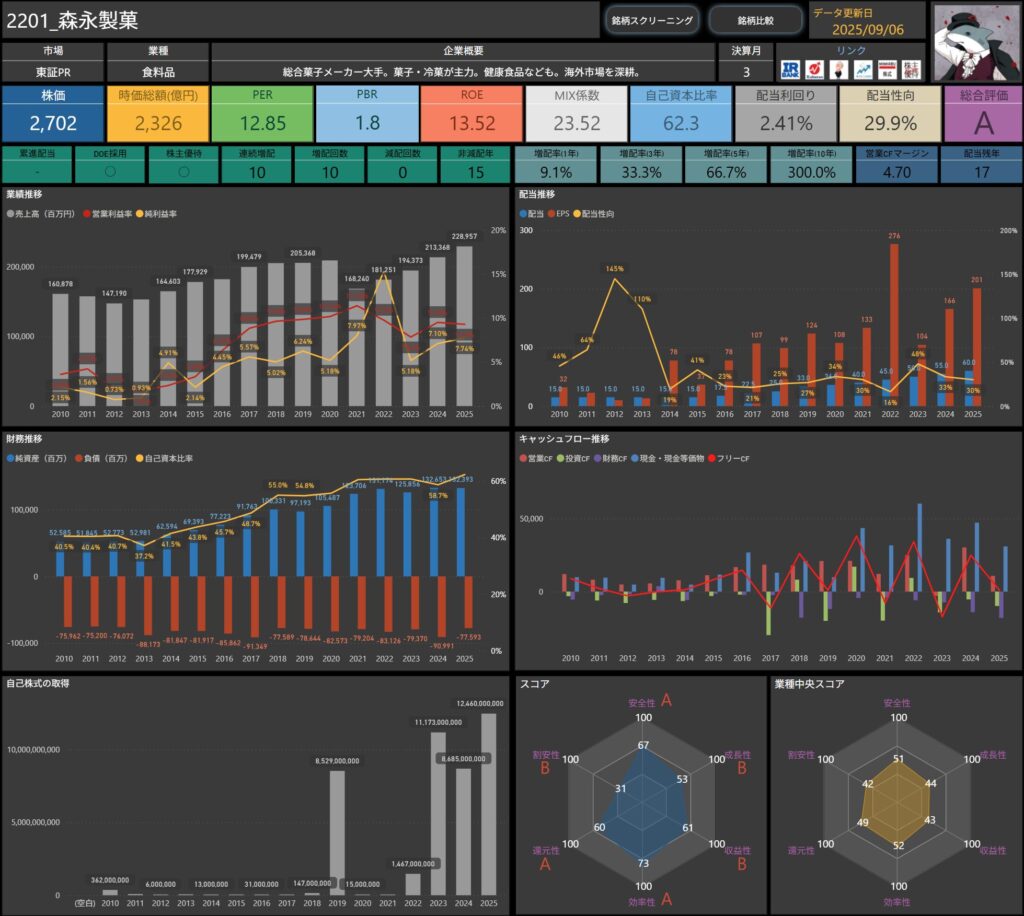

森永製菓(2201)

森永製菓は、菓子業界の大手メーカーとして知られ、チョコレートやビスケットなどの菓子・冷菓を主力としています。

加えて健康食品分野にも注力しており、幅広い商品ラインナップで消費者から支持を集めています。

また、海外市場の開拓にも力を入れており、グローバルな成長機会を積極的に取り込んでいる点が特徴です。

基本情報

- 株価:2,702円

- 時価総額:2,326億円

- PER:12.85倍

- PBR:1.8倍

- ROE:13.52%

- MIX係数:23.52

- 自己資本比率:62.3%

- 配当利回り:2.41%

- 配当性向:29.9%

- 累進配当:なし

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:10年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):9.1%/33.3%/66.7%/300.0%

- 営業CFマージン:4.70%

- 配当残年数:17年

ROEは13.5%と高水準で、資本を効率的に活用しています。

自己資本比率も62.3%と健全で、安定した財務基盤を有しています。

配当性向は29.9%と無理のない範囲にあり、10年連続増配や+300%の増配率が示すように、株主還元にも積極的です。

一方で営業CFマージンは4.7%とやや低めで、今後の収益性改善が注目点となります。

株主優待内容

出典:森永製菓株式会社

森永製菓では、毎年9月末時点の株主を対象に、自社製品詰合せまたは同等金額の寄付を選択できる優待制度を設けています。

継続保有期間と株数に応じて内容が変わり、長期保有を促す仕組みになっています。

| 保有株数 | 継続保有期間 | 優待内容 |

|---|---|---|

| 100株~599株 | 6か月以上3年未満 | 1,500円相当の自社製品詰合せ(Sサイズ)または寄付 |

| 100株~599株 | 3年以上 | 2,500円相当の自社製品詰合せ(Mサイズ)または寄付 |

| 600株以上 | 6か月以上3年未満 | 2,500円相当の自社製品詰合せ(Mサイズ)または寄付 |

| 600株以上 | 3年以上 | 4,000円相当の自社製品詰合せ(Lサイズ)または寄付 |

毎年11月頃に案内が送付され、優待品は翌年2月下旬~3月中旬に発送されます。

定番のチョコレートやビスケット、ゼリー飲料など、森永ブランドの商品が詰め合わせになっており、実用性と楽しみの両方を兼ね備えた優待となっています。

- 確かなブランド力

- チョコレートやビスケットなどで長年親しまれており、菓子業界の大手として安定した需要を確保しています。

- 健康食品や海外展開も強化しており、幅広い分野で成長余地があります。

- 安定した財務体質

- 自己資本比率は62.3%と堅実で、財務の安定性を維持しながら成長投資と株主還元を両立できる体制が整っています。

- 食品メーカーとしてはバランスの良い財務基盤です。

- 株主還元への積極性

- 10年連続増配を続け、増配率も10年で+300%に達しています。

- DOEを採用しており、利益水準に依存しない安定的な還元姿勢が評価できます。

- 魅力的な株主優待

- 継続保有条件に応じて、1,500円~4,000円相当の自社製品詰合せを受け取れます。

- 長期保有を優遇する仕組みで、実用性と楽しみの両方を味わえる優待となっています。

🌟おすすめ度(主観的評価):★★★★☆+(4.5)

森永製菓は、菓子業界を代表する大手ブランド力を持ち、定番のチョコレートやビスケットを中心に安定した収益基盤を築いています。

さらに健康食品や海外市場の開拓にも注力しており、成長余地を残しつつ事業の幅を広げている点も強みです。

財務面では自己資本比率62.3%と堅実で、ROEは13.5%と効率性も高く、安定性と収益力を兼ね備えた優良体質といえます。

配当性向は30%弱に抑えられており、10年連続増配や+300%の増配実績からも、株主還元を重視する姿勢がうかがえます。

加えてDOEを採用している点は、長期的に安定した還元を期待できる材料です。

株主優待では、継続保有年数と株数に応じて1,500円~4,000円相当の自社製品詰合せが贈呈されます。

日常で楽しめる実用的な優待であり、長期保有インセンティブとしての魅力も高いです。

総合的に見て、安定性・成長性・株主還元をバランス良く備えた中長期保有向きの銘柄だといえますね。

ヤクルト本社(2267)

ヤクルト本社は、乳酸菌飲料の世界的ブランド「ヤクルト」で知られる食品メーカーです。

独自の販売員ネットワークによる強力な販売体制を持ち、国内市場のみならず海外展開にも注力しています。

また、医薬品事業の推進にも取り組んでおり、乳酸菌研究を核とした多角的な事業展開が特徴です。

安定したブランド力とグローバルな収益源を両立させている点が強みといえます。

基本情報

- 株価:2,484円

- 時価総額:8,247億円

- PER:16.09倍

- PBR:1.3倍

- ROE:8.11%

- MIX係数:21.40

- 自己資本比率:66.4%

- 配当利回り:2.66%

- 配当性向:42.5%

- 累進配当:あり

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:8年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):15.3%/77.8%/178.3%/412.0%

- 営業CFマージン:16.95%

- 配当残年数:30年

ROEは8.1%とほどよい水準で、安定した収益力を示しています。

自己資本比率は66.4%と高く、財務体質の強固さも確認できます。

配当性向は42.5%とやや高めですが、営業CFマージン16.95%を背景に、株主還元を続けられる余力があります。

また、10年で+412%という大幅な増配実績が、株主還元強化の姿勢を物語っています。

株主優待内容

出典:ヤクルト本社

ヤクルト本社では、毎年3月末時点の株主を対象に、自社商品の詰合せ(乳製品・清涼飲料・乾めん等)を中心とした優待制度を実施しています。

保有株数と継続保有年数に応じて優待内容が変わり、2025年度からは「乳製品等の追加」「5年以上保有株主への特典」など内容が拡充されました。

| 保有株数 | 継続保有年数 | 優待内容 |

|---|---|---|

| 100株以上~500株未満 | 3年未満 | Aコース:自社製品詰合せ |

| 100株以上~500株未満 | 3年以上 | Bコース:自社製品詰合せ(内容充実) |

| 500株以上~1,000株未満 | 3年未満 | Cコース:自社製品詰合せ |

| 500株以上~1,000株未満 | 3年以上 | Dコース:自社製品詰合せ(内容充実) |

| 1,000株以上 | 3年未満 | Eコース:自社製品詰合せ |

| 1,000株以上 | 3年以上 | Fコース:自社製品詰合せ(内容充実) |

さらに、5年以上継続保有した株主には以下の特典が追加されます。

- 100株以上:QUOカード500円分

- 500株以上:QUOカード1,000円分

- 1,000株以上:QUOカード2,000円分

また、優待品に加えて、ヤクルト公式オンラインショップで利用できるクーポンも進呈される仕組みになっています。

日常で利用しやすい商品詰合せに加え、長期保有株主への上乗せ特典がある点は魅力です。

- 世界的なブランド力

- 乳酸菌飲料「ヤクルト」は国内外で高い知名度を誇り、独自の販売員ネットワークを武器に安定した需要を確保しています。

- 海外収益も柱となっており、グローバル企業としての存在感が強まっています。

- 堅実な財務体質

- 自己資本比率は66.4%と高水準で、安定した財務基盤を背景に持続的な株主還元が可能な体制です。

- 営業CFマージンも16.9%と健全で、事業からの資金創出力は十分です。

- 積極的な株主還元

- 10年で+412%という大幅な増配実績を持ち、累進配当方針による安定的な還元姿勢も明確です。

- 配当性向は42.5%とやや高めですが、キャッシュフローの厚みが継続性を支えています。

- 魅力的な株主優待制度

- 自社製品の詰合せに加え、長期保有株主にはQUOカードの追加進呈やオンラインショップクーポンが用意されています。

- 食品メーカーらしい実用性の高い優待で、長期保有のインセンティブも強化されています。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

ヤクルト本社は、世界的に知られる乳酸菌飲料ブランドを持ち、国内外で安定した需要を確保しています。

独自の販売員ネットワークを活かした営業体制は強固で、海外収益が柱になっている点も安心材料です。

財務面では自己資本比率66%超と堅実で、営業CFマージン16.9%と資金創出力も高い水準にあります。

配当性向は42.5%とやや高めですが、累進配当方針と10年で+412%の増配実績が裏付けるように、株主還元に前向きな姿勢がはっきり見えます。

株主優待では自社製品の詰合せに加え、長期保有でQUOカードやオンラインショップクーポンが追加される仕組みが導入されました。

食品メーカーらしい実用性と楽しさがあり、長期保有の魅力を高めています。

一方で、ROEが8%台と効率性の面ではやや控えめで、投資妙味は安定志向寄り。

総合的には、ブランド力・安定性・優待の魅力を兼ね備えた長期保有向きの銘柄といえます。

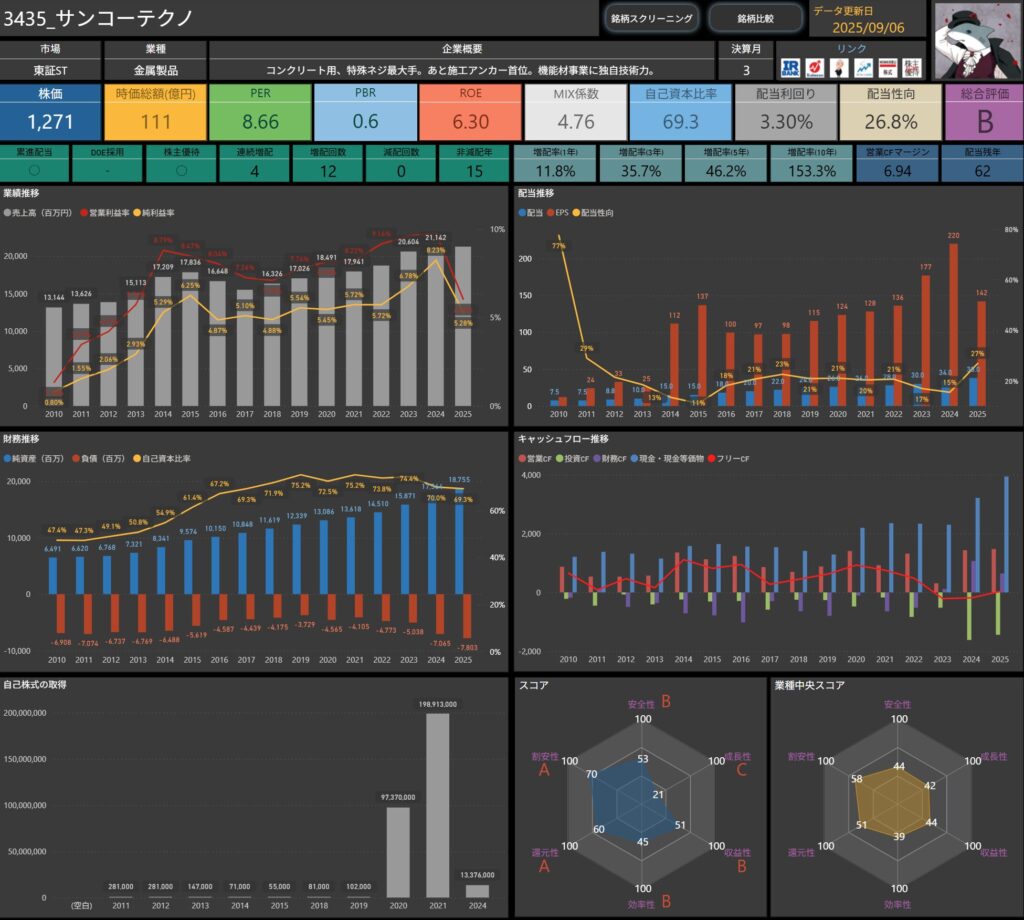

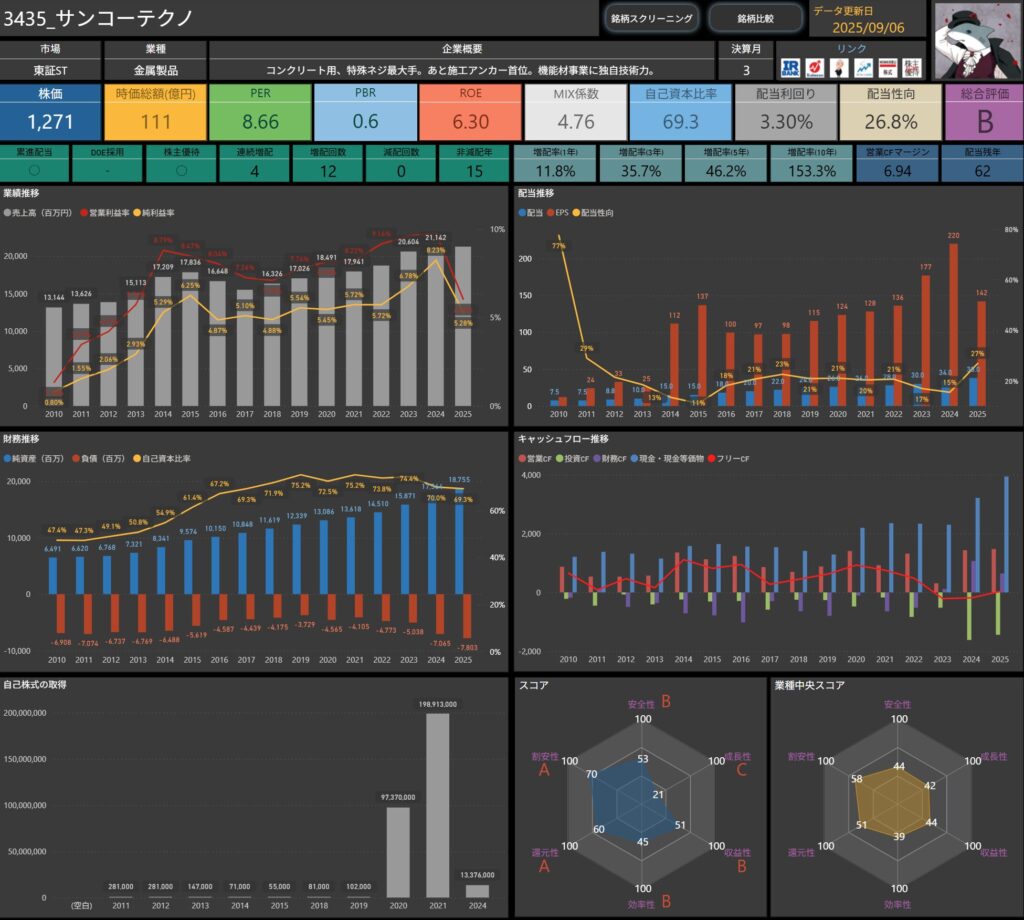

サンコーテクノ(3435)

サンコーテクノは、コンクリート用・特殊ネジの大手メーカーで、施工アンカー分野で高いシェアを誇ります。

建設現場で用いられるアンカー製品を中心に、機能材事業にも独自技術を展開しているのが特徴です。

インフラ関連の需要を背景に安定した事業基盤を持ち、技術力を活かした高付加価値製品の開発にも注力しています。

基本情報

- 株価:1,271円

- 時価総額:111億円

- PER:8.66倍

- PBR:0.6倍

- ROE:6.30%

- MIX係数:4.76

- 自己資本比率:69.3%

- 配当利回り:3.30%

- 配当性向:26.8%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:4年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):11.8%/35.7%/46.2%/153.3%

- 営業CFマージン:6.94%

- 配当残年数:62年

PERは8.66倍と割安感があり、PBRも0.6倍と解散価値に近い水準で放置されています。

ROEは6.3%と控えめですが、自己資本比率は69.3%と堅実で、財務基盤の安定性が確認できます。

配当利回りは3.3%とまずまずの水準で、配当性向も26.8%と余力があり、長期的な株主還元余地を残しています。

また、10年で+153%の増配実績がある点も注目ポイントです。

株主優待内容

出典:サンコーテクノ株式会社

サンコーテクノでは、毎年3月末時点の株主名簿に記載された100株以上保有の株主を対象に、株主優待を実施しています。

| 保有株数 | 優待内容 | 贈呈時期 |

|---|---|---|

| 100株以上 | QUOカード500円分 | 定時株主総会終了後、決議通知書と同封して送付 |

一律でQUOカードが贈呈されるシンプルな優待制度です。

額面は控えめながらも、汎用性が高く日常で使いやすい点が特徴です。

- 建設分野での強み

- コンクリート用・特殊ネジの大手として、施工アンカー分野でトップクラスの地位を確立しています。

- インフラ需要を背景に安定的な需要が見込まれ、独自技術を活かした事業展開が強みです。

- 堅実な財務基盤

- 自己資本比率は69.3%と高く、財務の安定性を重視した経営姿勢がうかがえます。

- ROEは6.3%と控えめですが、リスク耐性の高い体質を持っています。

- 株主還元の実績

- 10年で+153%の増配実績があり、12回の増配と減配ゼロという点は安心感があります。

- 配当性向も26.8%にとどまり、今後も増配余地が十分に残されています。

- シンプルな株主優待

- 毎年3月末に100株以上保有する株主へ、QUOカード500円分が贈呈されます。

- 少額ながらも日常で使いやすく、気軽に受け取れる優待制度となっています。

🌟おすすめ度(主観的評価):★★★☆☆(3.5)

サンコーテクノは、施工アンカーや特殊ネジの分野で強い存在感を持ち、インフラ需要に支えられた安定した事業基盤があります。

また、機能材事業にも独自技術を展開しており、建設関連を中心に着実な成長を続けている企業です。

財務面では自己資本比率69%超と非常に堅実で、安定性を重視した経営体質がうかがえます。

一方でROEは6%台と効率性の面では物足りなさがあり、収益力強化が課題といえます。

株主還元に関しては、10年で+153%の増配実績を持ち、減配ゼロを継続している点は評価できます。

配当性向も27%前後と余力を残しており、今後も安定的な増配が期待できます。

株主優待はQUOカード500円分の一律贈呈とシンプルで、利便性はあるもののインパクトは限定的です。

総合的には、安定性を重視したディフェンシブ銘柄として安心感がある一方、成長性や優待魅力の面でやや控えめな印象です。

理研ビタミン(4526)

理研ビタミンは、家庭用・業務用食品を手掛ける食品メーカーで、海藻製品やドレッシングが主力商品です。

また、食品や化成品の改良剤といった素材分野にも展開しており、BtoCとBtoBの両面で強みを持っています。

国内に加え海外市場にも積極的に進出しており、安定した収益基盤と成長余地を兼ね備えた企業です。

基本情報

- 株価:2,977円

- 時価総額:914億円

- PER:10.83倍

- PBR:1.1倍

- ROE:12.05%

- MIX係数:12.13

- 自己資本比率:70.1%

- 配当利回り:3.69%

- 配当性向:30.3%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:4年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):16.0%/104.3%/123.8%/213.3%

- 営業CFマージン:8.26%

- 配当残年数:23年

ROEは12.0%と効率的な収益性を確保しており、自己資本比率も70%超と堅実です。

配当利回りは3.7%前後と高めで、配当性向30%と無理のない水準にあります。

また、10年で+213%という増配実績を持ち、株主還元への意識の高さがうかがえます。

株主優待内容

出典:理研ビタミン株式会社

理研ビタミンでは、毎年3月31日および9月30日時点で100株以上を保有する株主を対象に、自社製品を贈呈しています。

保有株数と継続保有期間に応じて、優待金額が変わります。

| 保有株数 | 継続保有3年未満 | 継続保有3年以上 |

|---|---|---|

| 100株以上 | 1,000円相当の自社製品 | 2,000円相当の自社製品 |

| 500株以上 | 2,000円相当の自社製品 | 3,000円相当の自社製品 |

| 1,000株以上 | 3,000円相当の自社製品 | 4,000円相当の自社製品 |

| 3,000株以上 | 4,000円相当の自社製品 | 5,000円相当の自社製品 |

製品例としては、わかめや青じそドレッシング、つゆ、冷凍食品など、家庭で使いやすい人気商品が詰め合わせとなっています。

食品メーカーらしく、日常生活に役立つ実用性の高い優待内容です。

- 多角展開による安定基盤

- 海藻製品やドレッシングを中心に、家庭用から業務用まで幅広い分野で展開しています。

- 食品や化成品の改良剤も扱い、収益源の分散により景気変動の影響を受けにくい体質です。

- 健全な財務体質

- 自己資本比率は70%超と高く、財務の安定性は食品メーカーの中でも優良水準です。

- ROEも12%と効率的に利益を上げており、成長と安定を両立しています。

- 株主還元の強化

- 10年で+213%の増配実績を誇り、4年連続増配と10回の増配実績から株主重視の姿勢が明確です。

- 配当性向は30%程度にとどまり、今後も安定的な増配が見込まれます。

- 実用的な株主優待

- 100株から自社製品がもらえ、継続保有で優待額が倍増する仕組みになっています。

- ドレッシングやわかめなど日常で使いやすい商品が多く、生活に役立つ優待です。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

理研ビタミンは、海藻製品やドレッシングで高いシェアを持ち、家庭用から業務用、さらには化成品の改良剤まで幅広い事業を展開しています。

収益源の分散により景気変動に強く、安定感のある食品メーカーです。

財務面では自己資本比率70%超と非常に堅実で、ROEも12%と収益性を確保。

成長性と安定性をバランスよく備えている点が魅力です。

株主還元については、10年で+213%の増配実績や、4年連続増配など積極的な姿勢が目立ちます。

配当性向30%と無理のない範囲にあるため、今後も継続的な増配余地があります。

株主優待は100株から対象となり、継続保有で優待額が増える仕組みが導入されています。

家庭で使いやすい食品が詰合せでもらえる点も、実用性が高く長期保有の魅力を高めています。

総合的にみて、堅実な財務・安定的な配当・実用的な優待が揃ったバランス型銘柄といえます。

ツムラ(4540)

ツムラは、漢方薬に特化した国内最大手の医薬品メーカーです。

高齢者向けやがん患者、婦人科処方薬などに強みを持ち、医療用漢方薬市場で圧倒的なシェアを誇ります。

また、中国事業にも展開しており、アジアを中心に海外市場の拡大にも取り組んでいる点が特徴です。

基本情報

- 株価:3,762円

- 時価総額:2,888億円

- PER:12.28倍

- PBR:1.0倍

- ROE:11.35%

- MIX係数:11.91

- 自己資本比率:64.7%

- 配当利回り:3.62%

- 配当性向:31.8%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:2年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):60.0%/112.5%/112.5%/112.5%

- 営業CFマージン:18.68%

- 配当残年数:25年

ROEは11.4%と高めで、資本効率よく利益を生み出しています。

自己資本比率は64.7%と堅実で、安定した財務基盤を持っています。

配当利回りは3.6%と魅力的な水準で、配当性向は31.8%と無理のない範囲にあります。

増配実績も直近で高く、株主還元への積極姿勢がうかがえます。

株主優待内容

出典:株式会社ツムラ

ツムラでは、毎年9月30日現在の株主名簿に記載され、3年以上継続して100株以上保有する株主を対象に優待制度を実施しています。

| 保有株数 | 継続保有期間 | 優待内容 |

|---|---|---|

| 100株以上 | 3年以上 | ツムラのくすり湯 バスハーブ(210ml)×1本 + ツムラ漢方記念館見学会に抽選招待 |

| 1,000株以上 | 3年以上 | ツムラのくすり湯 バスハーブ(650ml)×1本 |

優待は入浴剤「ツムラのくすり湯 バスハーブ」が中心で、漢方メーカーらしいユニークな内容となっています。

また、100株以上を3年以上保有している株主には、「ツムラ漢方記念館」の見学会に抽選で招待される特典もあります。

- 漢方薬のリーディングカンパニー

- 漢方薬に特化した国内最大手で、医療用漢方薬市場で圧倒的シェアを誇ります。

- 高齢者やがん患者向けの処方に強みがあり、今後も安定した需要が期待されます。

- 安定した財務基盤

- 自己資本比率は64.7%と高水準で、財務の安定性を維持しながら研究開発や事業拡大に取り組む余力があります。

- ROEも11%超と収益性をしっかり確保しています。

- 株主還元の積極姿勢

- 配当利回りは3.6%前後と魅力的で、配当性向も31.8%と健全です。

- 増配率も高く、株主重視の姿勢が鮮明になっています。

- ユニークな株主優待

- 長期保有(3年以上)で、ツムラの入浴剤「くすり湯 バスハーブ」が贈呈されます。

- さらに、100株以上保有の株主には漢方記念館見学会への抽選招待もあり、他社にはないユニークな優待制度です。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

ツムラは、漢方薬市場で圧倒的シェアを誇る国内最大手であり、安定した需要が期待できるディフェンシブ性の高い銘柄です。

高齢化社会の進展や医療現場での漢方薬利用の拡大が追い風となり、今後も中長期的な成長余地があります。

財務面では自己資本比率64.7%と堅実で、ROEも11%超と十分な水準を確保。

営業CFマージン18%超と資金創出力も強く、安定性と収益力を兼ね備えた体質といえます。

株主還元も充実しており、配当利回り3.6%前後と魅力的な水準。

さらに増配率も高く、株主重視の姿勢が数字にも表れています。

株主優待は長期保有が条件となりますが、「バスハーブ」や記念館見学会招待といったユニークな内容が特徴的です。

金額換算では大きくないものの、ツムラらしさが出ていて保有の楽しみを感じられる制度です。

総合的にみると、安定した事業基盤と配当・優待のバランスを楽しめる長期保有向き銘柄だといえます。

一方で、短期的な値上がり益を狙うよりは、じっくり保有してメリットを享受するスタイルが合う銘柄といえますね。

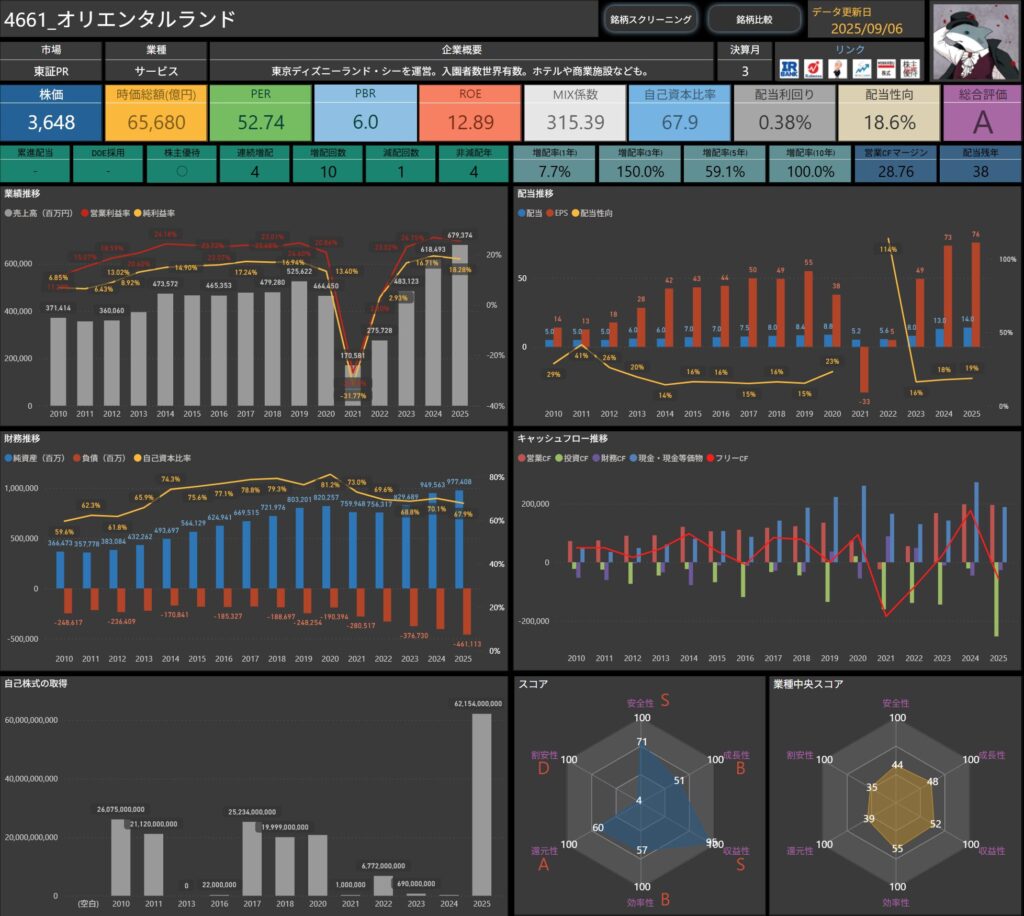

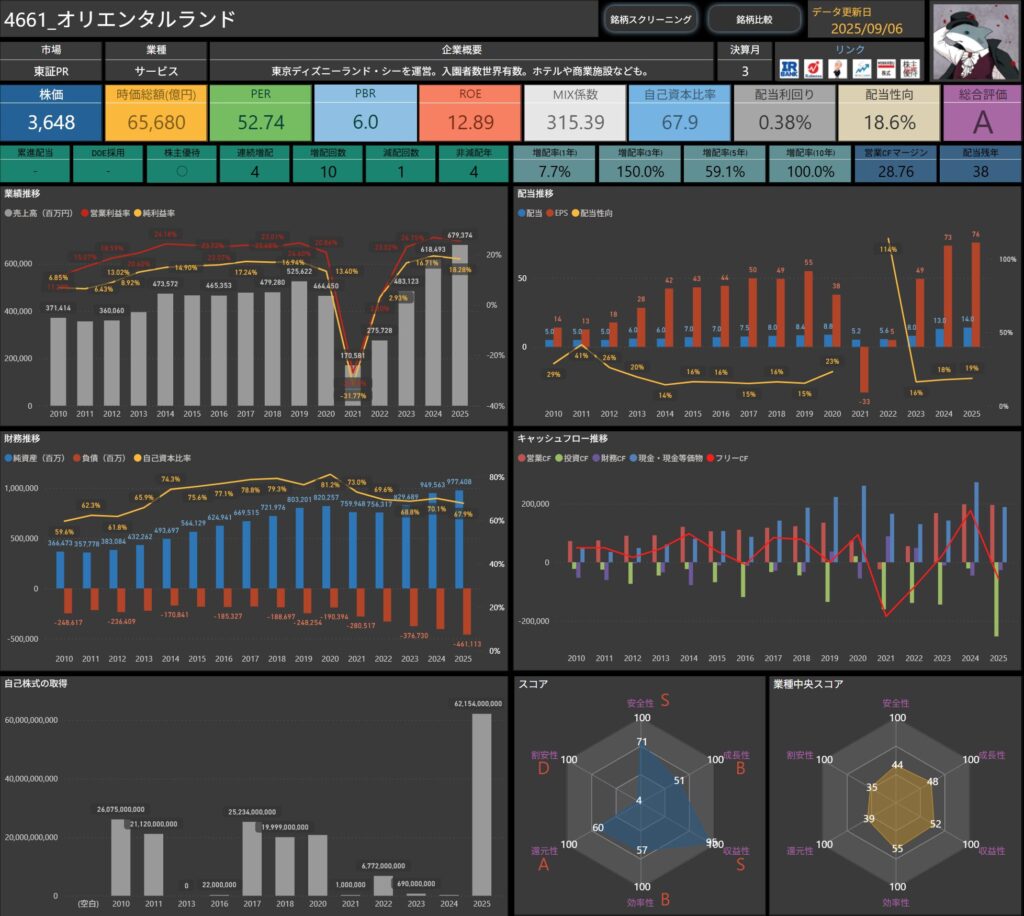

オリエンタルランド(4661)

オリエンタルランドは、東京ディズニーランドおよび東京ディズニーシーの運営会社です。

国内外から多くの入園者を集める世界有数のテーマパークを中核に、ホテル事業や商業施設運営などにも展開しています。

安定したブランド力と集客力を背景に、長期的な成長が期待される企業です。

基本情報

- 株価:3,648円

- 時価総額:65,680億円

- PER:52.74倍

- PBR:6.0倍

- ROE:12.89%

- MIX係数:315.39

- 自己資本比率:67.9%

- 配当利回り:0.38%

- 配当性向:18.6%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:4年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):7.7%/150.0%/59.1%/100.0%

- 営業CFマージン:28.76%

- 配当残年数:38年

PERは52.7倍と非常に割高水準ですが、それだけブランド価値と成長力への市場の期待が織り込まれています。

ROEは12.9%と収益性を確保しており、自己資本比率も67.9%と堅実です。

配当利回りは0.4%と低水準ですが、増配の継続や優待制度による株主還元が特徴です。

株主優待内容

出典:株式会社オリエンタルランド

オリエンタルランドでは、東京ディズニーランドまたは東京ディズニーシーで利用可能な「株主用パスポート」を贈呈しています。

通常優待に加え、長期保有株主向け優待、さらに65周年記念の特別優待もあります。

① 通常株主優待制度

保有株数と基準日に応じて、以下の株主用パスポートが配布されます。

| 保有株数 | 9月末 | 3月末 | 合計 |

|---|---|---|---|

| 100株以上 | – | 1枚 | 年1枚 |

| 500株以上 | – | 2枚 | 年2枚 |

| 1,000株以上 | 1枚 | 3枚 | 年4枚 |

| 2,000株以上 | 2枚 | 4枚 | 年6枚 |

| 4,000株以上 | 4枚 | 8枚 | 年12枚 |

| 6,000株以上 | 6枚 | 12枚 | 年18枚 |

| 8,000株以上 | 8枚 | 16枚 | 年24枚 |

| 10,000株以上 | 10枚 | 20枚 | 年30枚 |

| 12,000株以上 | 12枚 | 24枚 | 年36枚 |

② 長期保有株主向け優待制度

100株以上を3年以上継続保有している株主に対しては、通常優待に加えて毎年さらに1枚追加されます。

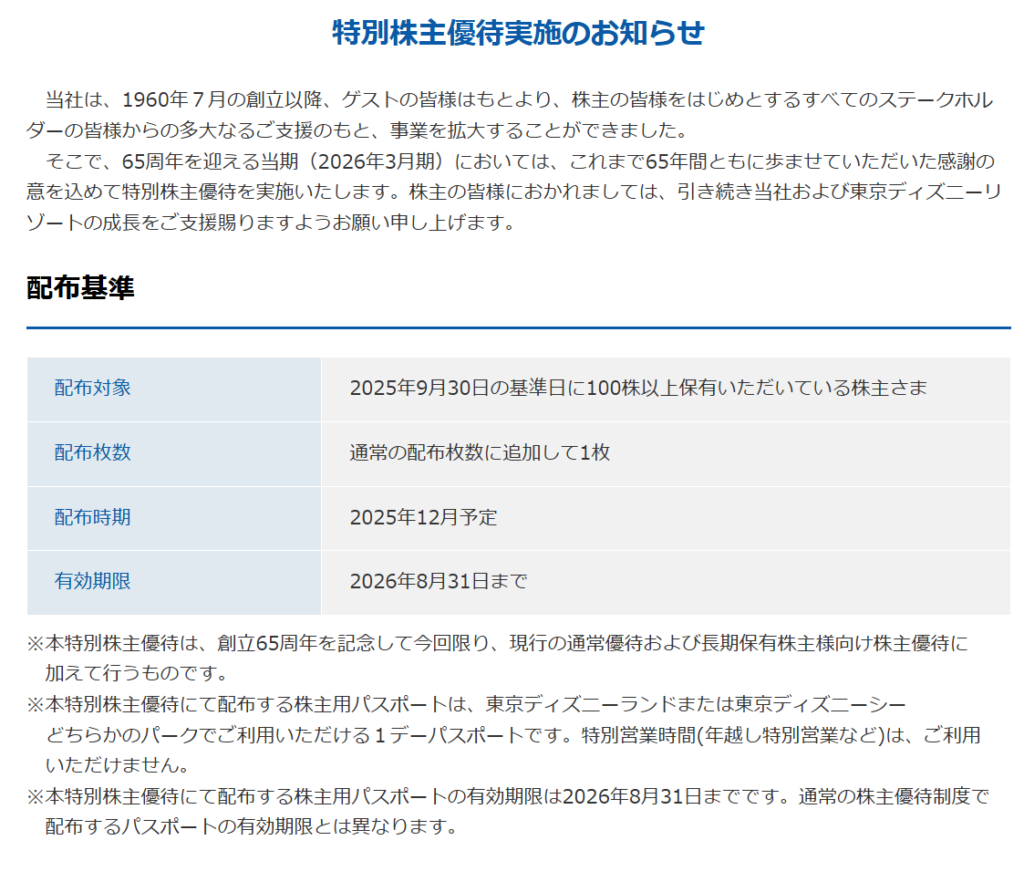

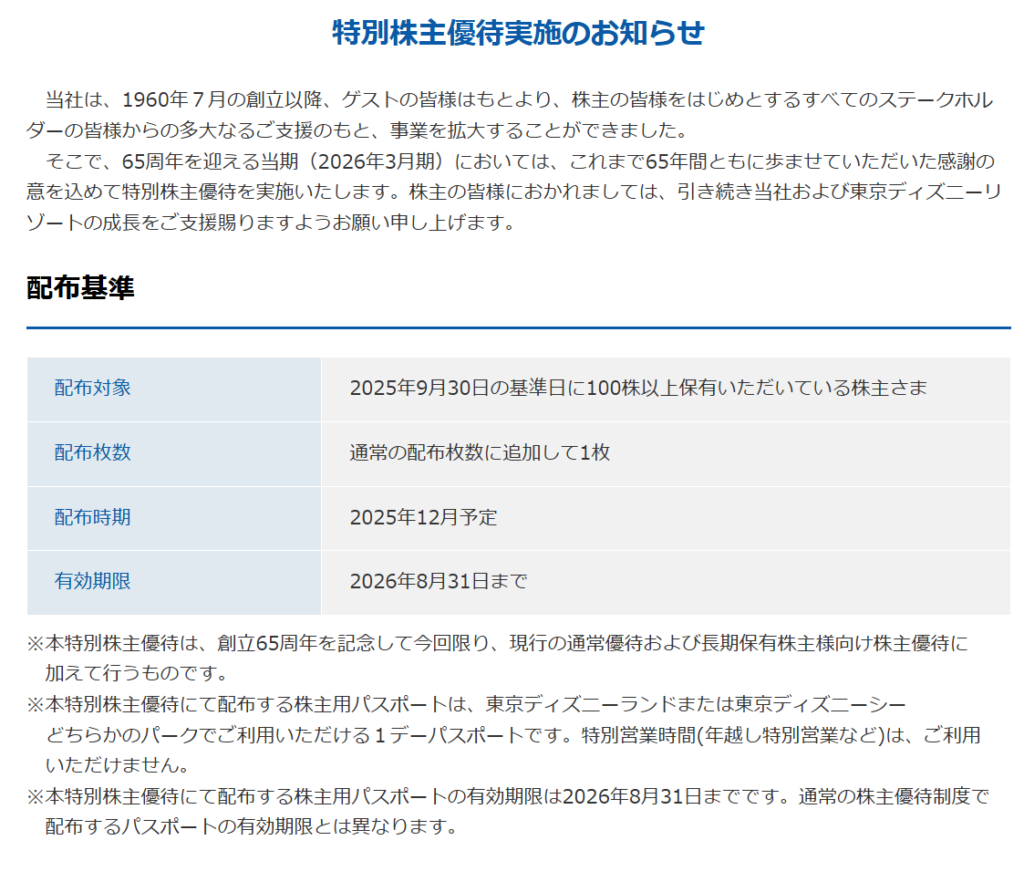

③ 特別株主優待(65周年記念)

創立65周年を記念し、2025年9月末時点で100株以上を保有する株主に対して、通常優待に加え1枚追加が配布されます。

- 配布時期:2025年12月予定

- 有効期限:2026年8月31日まで

この優待制度は、東京ディズニーリゾートのパスポートがもらえるという点で非常に人気が高く、長期保有のインセンティブも用意されているのが特徴です。

- 圧倒的ブランド力を持つテーマパーク運営

- 東京ディズニーランドと東京ディズニーシーを運営し、国内外から多くの入園者を集める世界有数のエンターテインメント企業です。

- ホテルや商業施設など周辺事業も展開し、安定した収益基盤を築いています。

- 株価水準は人気プレミアム

- PERは52倍超と割高ですが、ディズニーという圧倒的ブランドと優待人気が個人投資家の需要を集めている結果といえます。

- 利益成長だけでは説明しにくい水準ながら、ブランド価値そのものが株価を支えています。

- 株主還元は優待が中心

- 配当利回りは0.4%と控えめながら、ディズニーパークで使える株主用パスポートという魅力的な優待制度が充実。

- さらに、長期保有株主向けの追加パスポートや65周年記念特別優待も用意されています。

- 長期保有に適した銘柄

- テーマパーク需要の安定性とブランド価値の強さから、短期的な値上がり益よりも長期保有で優待を楽しむスタイルに適した銘柄です。

- 株主用パスポートは金銭換算以上の価値を感じやすく、家族連れを中心に人気があります。

🌟おすすめ度(主観的評価):★★★☆☆+(3.5)

オリエンタルランドは、東京ディズニーリゾートという圧倒的ブランド力を背景に、唯一無二の地位を築いています。

集客力は国内外で群を抜いており、安定した事業基盤を持つ点は大きな魅力です。

一方で、株価はPER50倍超と非常に割高で、利益成長だけでは説明できない「人気プレミアム」が大きく作用しています。

配当利回りは0.4%と低く、インカム投資の観点では魅力に乏しい面があります。

株主優待のディズニーパスポートは金額換算以上の価値を感じる人が多く、優待目当てでの長期保有には適した銘柄といえます。

ただし、総合的には投資妙味よりも「ブランドを応援したい」「優待を楽しみたい」という投資家向けです。

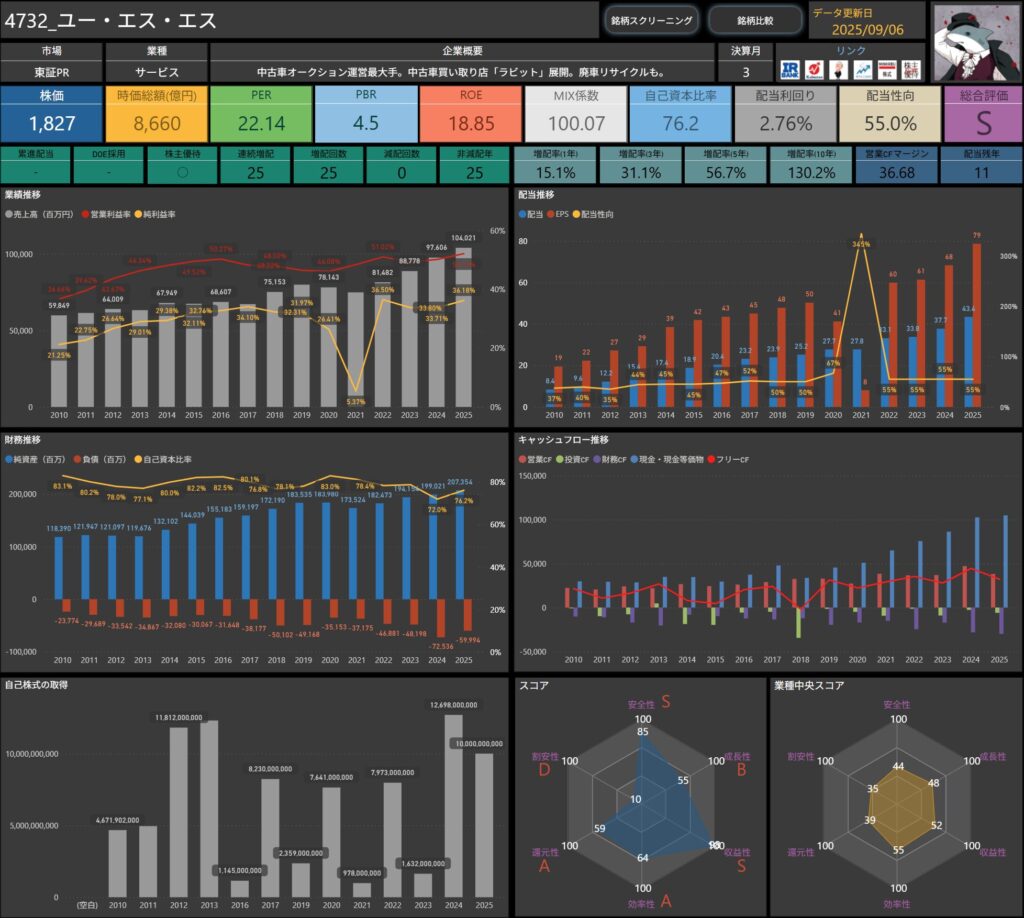

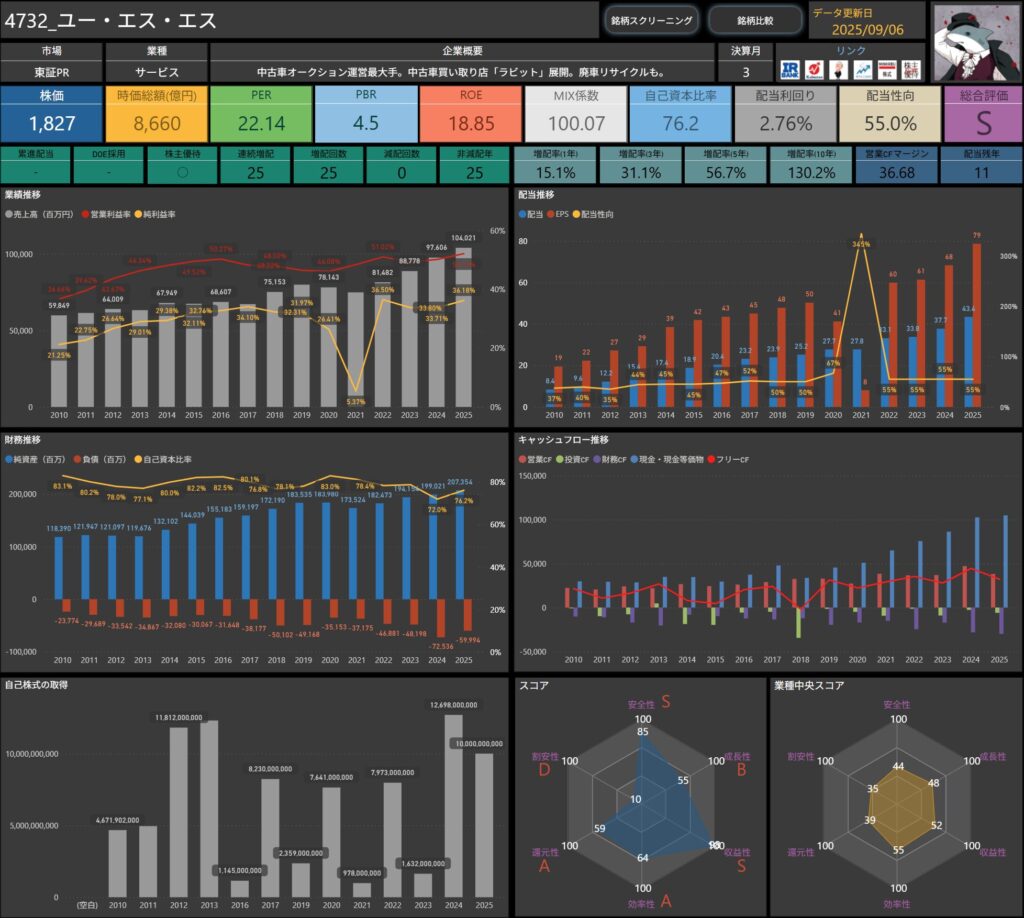

ユー・エス・エス(4732)

ユー・エス・エスは、中古車オークション運営の最大手です。

全国で中古車オークション会場を展開し、国内流通における高いシェアを誇ります。

また、中古車買取店「ラビット」の運営や、廃車リサイクル事業なども手掛け、幅広いサービスで安定した収益基盤を築いています。

基本情報

- 株価:1,827円

- 時価総額:8,660億円

- PER:22.14倍

- PBR:4.5倍

- ROE:18.85%

- MIX係数:100.07

- 自己資本比率:76.2%

- 配当利回り:2.76%

- 配当性向:55.0%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:25年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):15.1%/31.1%/56.7%/130.2%

- 営業CFマージン:36.68%

- 配当残年数:11年

ROEは18.9%と高水準で、効率的な利益創出ができている点が魅力です。

営業CFマージンも36.7%と非常に高く、強固なキャッシュフローを背景に25年連続増配を続けているのは大きな強みです。

一方で、PER22倍・PBR4.5倍と株価指標はやや割高感があります。

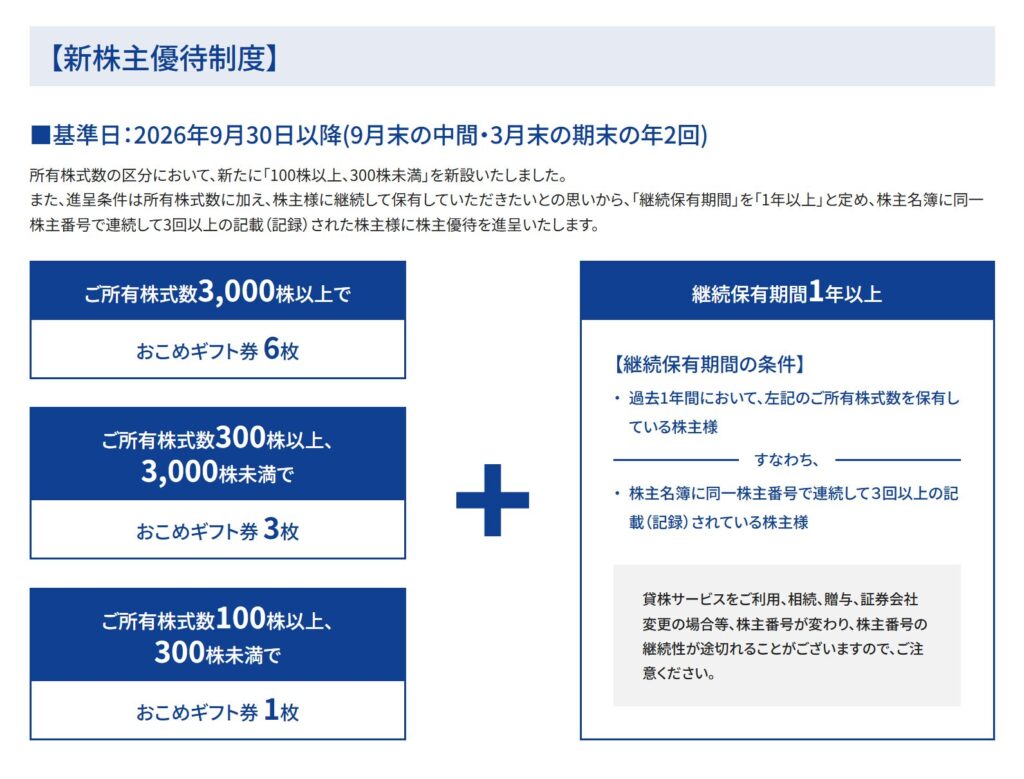

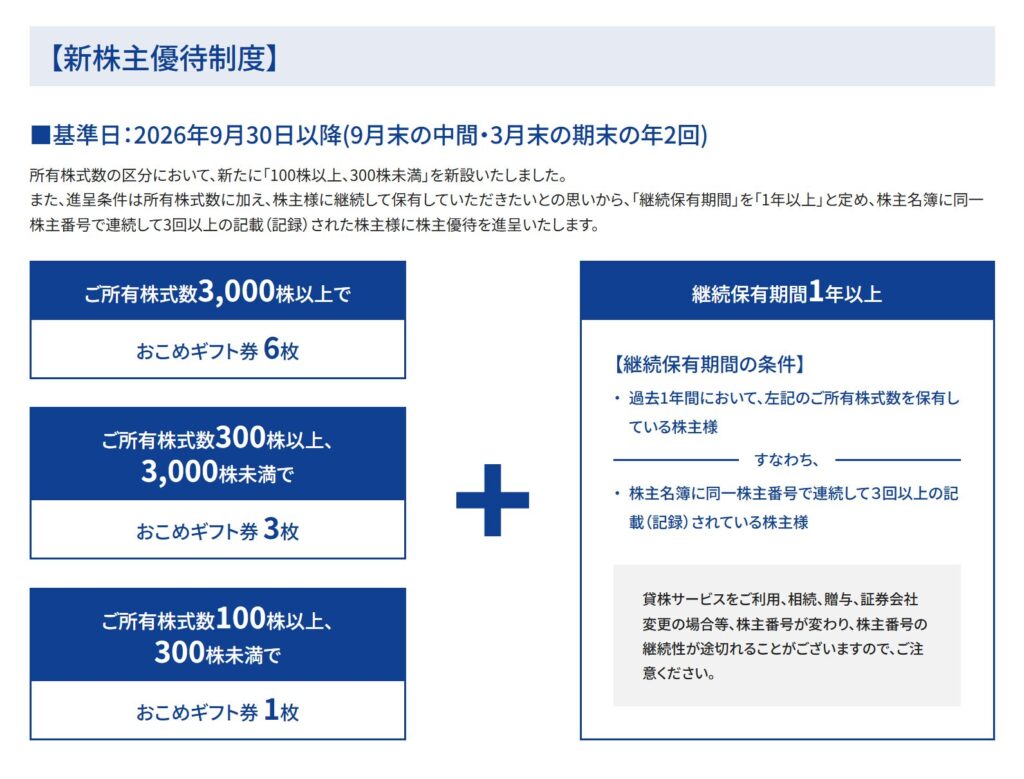

株主優待内容

出典:株式会社ユー・エス・エス

ユー・エス・エスでは、毎年 3月末および9月末の年2回、株主に対して優待が贈呈されます。

2025年9月期からは、長期保有優遇制度が導入され、保有株数および保有年数に応じて内容が拡充されます。

| 保有株式数 | 継続保有期間3年未満 | 継続保有期間3年以上 |

|---|---|---|

| 100株以上299株以下 | 500円分のQUOカード 1枚 | ― |

| 300株以上499株以下 | 2,000円分の三井住友VJAギフトカード | 3,000円分の三井住友VJAギフトカード |

| 500株以上999株以下 | 3,000円分の三井住友VJAギフトカード | 5,000円分の三井住友VJAギフトカード |

| 1,000株以上9,999株以下 | 7,000円相当のグルメギフト | 10,000円相当のグルメギフト |

| 10,000株以上 | 15,000円相当のグルメギフト | 20,000円相当のグルメギフト |

年2回の優待は継続的な楽しみがあり、株主にとって魅力的なポイントです。

また、長期保有で優待内容がランクアップする仕組みは、中長期での保有インセンティブとして有効といえます。

QUOカード・ギフトカード・グルメと幅広い内容が揃っており、実用性と楽しみを両立した優待になっています。

- 中古車オークション最大手の安定感

- 中古車オークション事業で国内トップシェアを誇り、安定した収益基盤を確立しています。

- 業界全体の需要に支えられ、景気変動の影響を受けにくいのも特徴です。

- 25年連続増配という実績

- 連続増配25年という数字は、株主還元に対する強いコミットメントを示しています。

- 安定配当を重視する投資家にとって、安心材料となる実績です。

- 高ROEと潤沢なキャッシュフロー

- ROEは18.9%と高水準で、自己資本比率も76.2%と健全です。

- 営業CFマージンも36%を超えており、潤沢な資金を背景に還元余力があります。

- 優待と長期保有制度の強化

- 年2回の優待に加え、長期保有優遇制度の導入で中長期投資の魅力が増しました。

- QUOカードからギフトカード・グルメまで多様な優待内容が用意され、実用性と楽しみを兼ね備えています。

🌟おすすめ度(主観的評価):★★★★☆+(4.5)

ユー・エス・エスは、中古車オークション最大手として圧倒的なシェアを持ち、安定感のある収益モデルを築いています。

加えて、中古車買取「ラビット」やリサイクル事業など、関連領域にも展開しており、業界全体の需要を広く取り込んでいます。

財務面では自己資本比率76%超と非常に健全で、ROE18.9%・営業CFマージン36%超という数値が示すように、収益性と資金創出力は抜群です。

この強固な基盤を背景に、25年連続増配を継続してきた実績は他社と比べても大きな魅力といえます。

株主優待も年2回実施され、長期保有優遇制度の導入でさらに魅力が拡充されました。

QUOカードやギフトカード、グルメギフトなど、実用性と楽しみの両面を備えているのも評価ポイントです。

一方でPER22倍・PBR4.5倍と株価指標はやや割高ですが、安定性と株主還元力を重視する投資家にとっては納得できる水準かもしれません。

総合すると、高い安定性と還元実績に加え、実用的な優待制度を兼ね備えた長期保有向けの優良銘柄として評価できます。

丸一鋼管(5463)

丸一鋼管は、独立系の溶接鋼管で最大手の企業です。

建設・機械・農業用など幅広い分野で需要を取り込み、海外展開にも積極的に取り組んでいます。

高いシェアを背景に、鉄鋼業界の中でも安定感のあるポジションを築いています。

基本情報

- 株価:3,900円

- 時価総額:3,276億円

- PER:12.75倍

- PBR:0.9倍

- ROE:7.82%

- MIX係数:11.35

- 自己資本比率:80.9%

- 配当利回り:3.45%

- 配当性向:38.7%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:0年

- 減配回数:4回

- 増配率(1年/3年/5年/10年):-66.7%/-52.0%/-58.6%/83.3%

- 営業CFマージン:10.76%

- 配当残年数:29年

OEは7.8%と業界としては標準的な水準で、堅実に利益を上げています。

自己資本比率は80.9%と非常に高く、鉄鋼業界の中でも財務の安定性が際立っています。

一方で、増配率は直近でマイナス傾向が目立ち、減配の実績もあるため株主還元の安定感には注意が必要です。

それでも配当性向は約39%と無理のない範囲にあり、配当利回り3.4%は水準として魅力的な位置にあるといえます。

株主優待内容

出典:丸一鋼管株式会社

丸一鋼管では、毎年3月末と9月末の株主名簿に記載された株主を対象に、保有株数に応じて「おこめギフト券」が贈呈されます。

2025年の株式分割を経て、制度は段階的に改定されていく予定です。

株式分割前(基準日:2025年9月30日)

| 保有株数 | 優待内容 | 贈呈時期(予定) |

|---|---|---|

| 100株以上1,000株未満 | おこめギフト券 3枚 | 12月上旬 |

| 1,000株以上 | おこめギフト券 6枚 | 12月上旬 |

株式分割後(基準日:2026年3月31日)

| 保有株数 | 優待内容 | 贈呈時期(予定) |

|---|---|---|

| 300株以上3,000株未満 | おこめギフト券 3枚 | 6月下旬 |

| 3,000株以上 | おこめギフト券 6枚 | 6月下旬 |

新株主優待制度(基準日:2026年9月30日以降)

| 保有株数 | 優待内容 | 備考 |

|---|---|---|

| 100株以上300株未満 | おこめギフト券 1枚 | 継続保有1年以上 |

| 300株以上3,000株未満 | おこめギフト券 3枚 | 継続保有1年以上 |

| 3,000株以上 | おこめギフト券 6枚 | 継続保有1年以上 |

年間を通じて「おこめギフト券」が受け取れる仕組みで、金額は控えめながらも日常生活で役立つ実用性の高い優待です。

制度改定により少額投資家も参加しやすくなる一方で、2026年以降は継続保有1年以上が条件に加わる点には注意が必要です。

- 収益基盤の広がり

- 独立系の溶接鋼管メーカーとして建設・機械・農業用など幅広い需要を取り込んでいます。

- 海外展開にも積極的に取り組んでおり、安定性と成長性を両立した事業基盤を持っています。

- 財務の安定性

- 自己資本比率は80.9%と鉄鋼業界でも非常に高く、財務体質は極めて健全です。

- 景気変動にも強い安定性を持ち、長期的な企業継続力につながっています。

- 株主還元の特徴

- 配当利回りは3.4%で魅力的な水準ですが、過去に減配実績がある点は注意が必要です。

- 一方で配当性向は約39%と余裕があり、今後の安定的な配当余地は残されています。

- 実用性の高い株主優待

- 年2回の「おこめギフト券」は日常生活で使いやすく、利便性の高い優待です。

- 2026年以降は100株から対象となり、少額投資家にもメリットが広がる制度となります。

🌟おすすめ度(主観的評価):★★★☆☆(3.0)

丸一鋼管は、独立系鋼管メーカー最大手として国内外で安定した需要を持ち、財務体質も自己資本比率80%超と非常に堅実です。

そのため長期的な安心感はあるものの、株主還元の面では過去の減配や直近のマイナス増配率が目立ち、やや不安定さが見られます。

一方で、配当利回りは3%台半ばと水準的には魅力があり、配当性向も無理のない範囲に収まっています。

さらに、おこめギフト券の株主優待は実用性が高く、2026年以降は100株から対象となるため、少額投資家にも手が届きやすくなります。

総じて、財務面の強みと優待の魅力は評価できるものの、配当の安定性に課題があるため「安心して長期保有する銘柄」というよりは、安定基盤に支えられつつも株主還元の動向を見極めたい銘柄といえますね。

エクセディ(7278)

エクセディは、アイシン系でクラッチにおいて国内首位のシェアを持つ企業です。

主力は自動車用トルクコンバーターで、マニュアル部品でも高いシェアを確保しています。

自動車部品メーカーとしてグローバル展開を進め、安定的な需要を背景に成長を続けています。

基本情報

- 株価:5,450円

- 時価総額:2,648億円

- PER:16.60倍

- PBR:1.1倍

- ROE:6.39%

- MIX係数:18.76

- 自己資本比率:59.4%

- 配当利回り:5.50%

- 配当性向:82.2%

- 累進配当:なし

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:2年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):108.3%/177.8%/177.8%/257.1%

- 営業CFマージン:10.17%

- 配当残年数:28年

ROEは6.4%とやや控えめですが、自己資本比率59.4%と財務の健全性は十分にあります。

一方で配当性向は82%と高水準で、利益の多くを還元に回しているのが特徴です。

配当利回りは5.5%と高めであり、DOEを採用している点からも株主還元への積極姿勢がうかがえます。

増配率も長期的に高い水準を維持しており、株主にとっては魅力的な実績を残しています。

株主優待内容

出典:株式会社エクセディ

エクセディでは、株主に対してWEBカタログギフト(3,000円相当)が贈呈されます。

対象となるのは、毎年9月30日時点で株主名簿に記載されている株主のうち、100株以上を1年以上継続保有している方です。

| 保有株数 | 継続保有条件 | 優待内容 |

|---|---|---|

| 100株以上 | 1年以上(同一株主番号で連続3回以上記載) | WEBカタログギフト(3,000円相当) |

WEBカタログギフトは食品や日用品など幅広い商品から選べる形式で、実用性と選択の楽しさを兼ね備えた優待といえます。

また「1年以上の継続保有」が条件となるため、長期投資を促す設計になっている点も特徴です。

- 自動車部品での強固なポジション

- アイシン系としてクラッチやトルクコンバーターで高いシェアを確立しています。

- グローバル展開も進めており、安定した需要に支えられた事業基盤を持っています。

- 財務の健全性

- 自己資本比率は59.4%と堅実で、財務の安定感があります。

- ROEは6.4%と控えめながら、堅実な経営を背景に安定的な利益を確保しています。

- 株主還元の姿勢

- 配当利回りは5.5%と高水準で、DOEを採用している点が株主重視の姿勢を示しています。

- 一方で配当性向は82%と高く、利益の大半を還元に回している点はやや注意が必要です。

- 実用性のある株主優待

- 年1回、3,000円相当のWEBカタログギフトが贈られ、生活に役立つ商品を自由に選べます。

- 1年以上の継続保有が条件となっており、長期投資を促す制度設計がなされています。

🌟おすすめ度(主観的評価):★★★☆☆+(3.5)

エクセディは、クラッチ・トルクコンバーターで国内首位級のシェアを誇り、自動車部品業界の中でも安定した事業基盤を持つ企業です。

自己資本比率59%と財務も堅実で、グローバル展開を進めている点からも一定の安心感があります。

配当利回りは5.5%と高く、DOEを採用している点は株主還元への強いコミットメントを示しています。

ただし配当性向は82%と高水準で、利益の大半を還元に回しているため、今後の増配余地にはやや限界感があるといえます。

株主優待は3,000円相当のWEBカタログギフトで、食品や日用品から選べる実用性の高い内容です。

1年以上の継続保有が条件となるため、長期投資家に向いた制度設計になっているのも特徴です。

総じて、高配当と実用的な優待を備えた魅力的な銘柄ですが、配当性向の高さゆえに「還元の持続力」を見極めながら保有したい銘柄だといえますね。

エフ・シー・シー(7296)

エフ・シー・シーは、ホンダ系の自動車部品メーカーで、二輪車用クラッチで世界首位のシェアを誇ります。

北米での四輪用クラッチ事業やアジアでの二輪事業が収益柱となっており、グローバルに展開する強みを持っています。

高い技術力を背景に、自動車関連部品市場で安定した地位を確立している企業です。

基本情報

- 株価:3,200円

- 時価総額:1,666億円

- PER:12.91倍

- PBR:0.8倍

- ROE:8.58%

- MIX係数:10.97

- 自己資本比率:74.8%

- 配当利回り:3.88%

- 配当性向:62.4%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:4年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):173.0%/288.5%/248.3%/405.0%

- 営業CFマージン:10.88%

- 配当残年数:22年

ROEは8.6%とまずまずの水準で、利益を安定的に生み出しています。

自己資本比率は74.8%と高く、財務基盤は極めて健全です。

配当利回りは3.9%とバランスが良く、配当性向も62%にとどまっており、還元余力も十分にあります。

また、増配率が10年で4倍以上(+405%)と高水準に推移しており、株主還元に前向きな姿勢が鮮明に表れています。

株主優待内容

出典:エフ・シー・シー株式会社

エフ・シー・シーでは、毎年3月末と9月末に200株以上を1年以上継続保有している株主を対象に、2,500円相当の地元特産品が贈呈されます。

継続保有の条件は、株主名簿に同一株主番号で3回以上連続して200株以上の保有が記載されていることです。

| 基準日 | 保有株数 | 継続保有条件 | 優待内容 | 贈呈時期 |

|---|---|---|---|---|

| 3月31日現在 | 200株以上 | 1年以上 | 静岡県森町産の新茶(2,500円相当) | 6月上旬~下旬 |

| 9月30日現在 | 200株以上 | 1年以上 | 静岡県特産 三ヶ日青島みかん(2,500円相当) | 翌年1月上旬~下旬 |

合計で年間5,000円相当の特産品が届く仕組みとなっており、地域色豊かな優待が楽しめます。

日常で味わえる実用性に加え、長期保有を促す制度設計が特徴的です。

- 二輪クラッチで世界首位

- ホンダ系部品メーカーとして二輪車用クラッチで世界トップシェアを誇ります。

- 四輪クラッチやアジアでの二輪事業も展開し、安定した収益基盤を確立しています。

- 健全な財務体質

- 自己資本比率は74.8%と非常に高く、堅実な財務基盤を持っています。

- ROEは8.6%とまずまずの水準で、効率的に利益を上げられる体制が整っています。

- 積極的な株主還元

- 配当利回りは3.9%でバランスが良く、配当性向62%は適度な水準です。

- 増配率は10年で+405%と圧倒的で、長期的に見ても還元姿勢が鮮明です。

- 地域色ある株主優待

- 新茶や三ヶ日みかんといった静岡県の特産品が年2回贈られます。

- 年間5,000円相当の実用的な優待は、長期保有のモチベーションにつながります。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

エフ・シー・シーは、二輪車用クラッチで世界首位のシェアを誇り、ホンダ系の強みを活かして安定した需要を確保しています。

自己資本比率74.8%という高水準の財務体質も安心感があり、長期的に堅実な成長を続けやすい企業といえます。

株主還元面では、増配率が10年で+405%と非常に高いことが目を引きます。

配当利回りも3.9%とバランスが良く、配当性向62%は無理のない範囲に収まっており、今後も持続的な還元が期待できます。

さらに、株主優待は新茶や三ヶ日みかんといった地域色豊かな特産品が年2回贈られる仕組みで、年間5,000円相当と実用性も高い内容です。

「配当+優待」の両面から長期保有を楽しめる銘柄であり、安定と魅力のバランスを備えた投資先だといえますね。

OUGホールディングス(8041)

OUGホールディングスは、大阪中央市場を拠点とする水産物卸の大手企業です。

市場外取引の拡大を進めるほか、養殖や食品加工にも取り組み、幅広い事業展開を行っています。

水産流通の中核を担う存在として、安定した収益基盤を築いています。

基本情報

- 株価:4,140円

- 時価総額:230億円

- PER:6.77倍

- PBR:0.6倍

- ROE:13.61%

- MIX係数:4.20

- 自己資本比率:39.4%

- 配当利回り:2.46%

- 配当性向:11.6%

- 累進配当:なし

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:3年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):29.3%/61.7%/61.7%/61.7%

- 営業CFマージン:0.78%

- 配当残年数:51年

ROEは13.6%と高く、利益効率の面では強みを発揮しています。

一方で自己資本比率は39.4%とやや低めで、財務面の安定性は一定の注意が必要です。

配当利回りは2.5%と控えめですが、配当性向は11.6%と低く、将来的な増配余地は大きいといえます。

また、DOEを採用しており、株主還元を安定的に行う姿勢がうかがえます。

株主優待内容

出典:OUGホールディングス株式会社

OUGホールディングスでは、毎年9月30日時点で100株以上を保有する株主を対象に、水産加工品を中心とした「選べるグルメ」が贈呈されます。

贈呈時期は毎年12月で、保有株数および継続保有期間に応じて内容が変わります。

| 保有株数 | 継続保有期間 | 優待内容 |

|---|---|---|

| 100株以上500株未満 | 3年未満 | 2,500円相当の水産加工品(当社指定品) |

| 100株以上500株未満 | 3年以上 | 2,500円相当の水産加工品(カタログから1品選択) |

| 500株以上 | 3年未満 | 5,000円相当の水産加工品(当社指定品) |

| 500株以上 | 3年以上 | 10,000円相当の水産加工品(カタログから1品選択) |

水産卸大手ならではの自社関連品を活用した優待で、保有期間が長いほど内容がグレードアップする仕組みです。

特に500株以上かつ3年以上の長期保有では1万円相当と内容が充実しており、長期保有を促す制度設計がなされています。

- 水産卸の大手ポジション

- 大阪中央市場を拠点に水産物卸の中核を担い、安定したシェアを確立しています。

- 養殖や食品加工にも事業を広げ、水産流通全体を支える存在となっています。

- 収益性と財務の特徴

- ROEは13.6%と効率的な利益創出ができており、収益性は高い水準です。

- 一方で自己資本比率は39.4%とやや低めで、財務の安定性には一定の注意が必要です。

- 配当の余地

- 配当利回りは2.5%と控えめですが、配当性向は11.6%と低く抑えられています。

- 還元余力が大きく、今後の増配や安定的な還元拡大が期待できる点が魅力です。

- 特色ある株主優待

- 水産卸らしい水産加工品が贈呈され、保有株数や期間に応じてグレードアップします。

- 特に500株以上・3年以上の保有で1万円相当の優待となり、長期投資の魅力を高めています。

🌟おすすめ度(主観的評価):★★★☆☆+(3.5)

OUGホールディングスは、大阪中央市場を基盤とする水産卸の大手で、養殖や食品加工にも事業領域を広げています。

水産流通を支える存在として安定感があり、ROE13%超と収益力も高い点は評価できます。

一方で自己資本比率は39%台とやや低めで、財務面の安定性には注意が必要です。

配当利回りは2.5%と控えめですが、配当性向11.6%と余裕が大きく、今後の増配余地は十分に残されています。

株主優待は自社らしい水産加工品の「選べるグルメ」で、特に500株以上を3年以上保有すると1万円相当と豪華になります。

長期保有インセンティブが明確に設計されており、優待を楽しみながらじっくり保有できる銘柄といえますね。

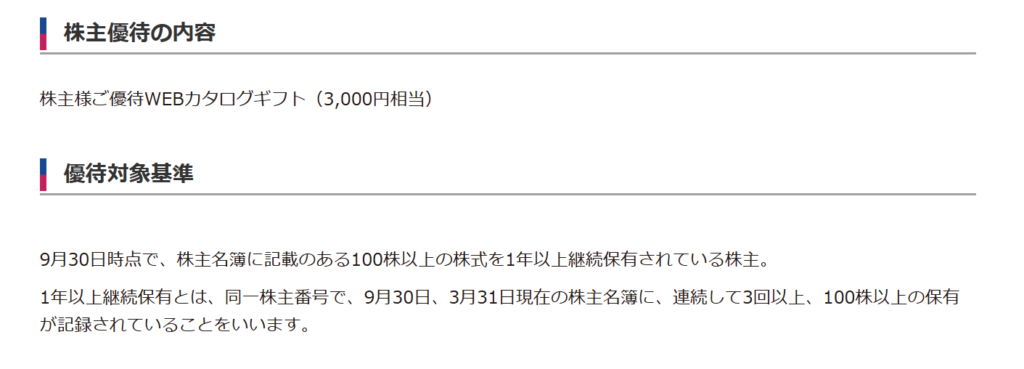

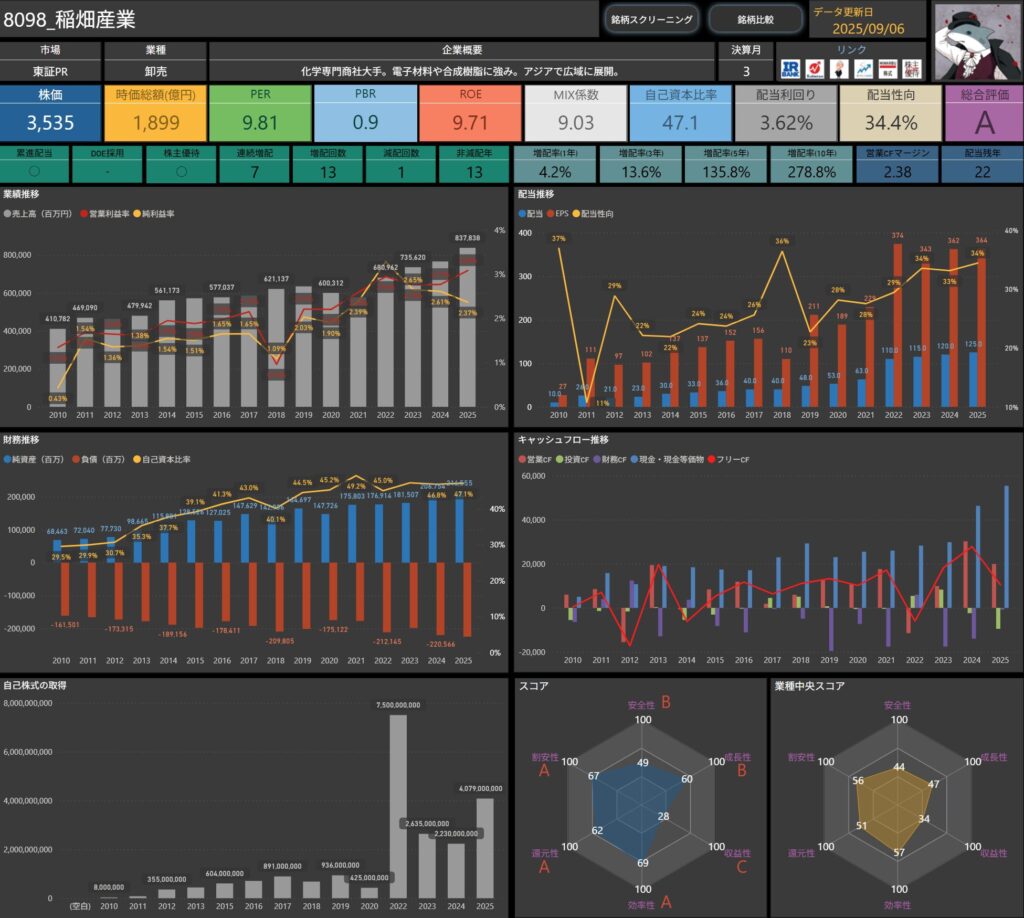

稲畑産業(8098)

稲畑産業は、化学専門商社の大手で、電子材料や合成樹脂分野に強みを持っています。

アジアを中心にグローバルな展開を進めており、多角的な事業基盤を築いている企業です。

幅広い取扱品目と国際的なネットワークを活かして、安定した成長を続けています。

基本情報

- 株価:3,535円

- 時価総額:1,899億円

- PER:9.81倍

- PBR:0.9倍

- ROE:9.71%

- MIX係数:9.03

- 自己資本比率:47.1%

- 配当利回り:3.62%

- 配当性向:34.4%

- 累進配当:あり

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:7年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):4.2%/13.6%/135.8%/278.8%

- 営業CFマージン:2.38%

- 配当残年数:22年

ROEは9.7%と堅実な水準で、効率的に利益を生み出しています。

自己資本比率は47.1%と安定的で、財務健全性に裏打ちされた経営を進めています。

配当利回りは3.6%と株主還元の魅力があり、配当性向34%と余力も十分です。

さらに、7年連続増配や長期的な増配率の高さが目立ち、株主還元に積極的な姿勢が際立っています。

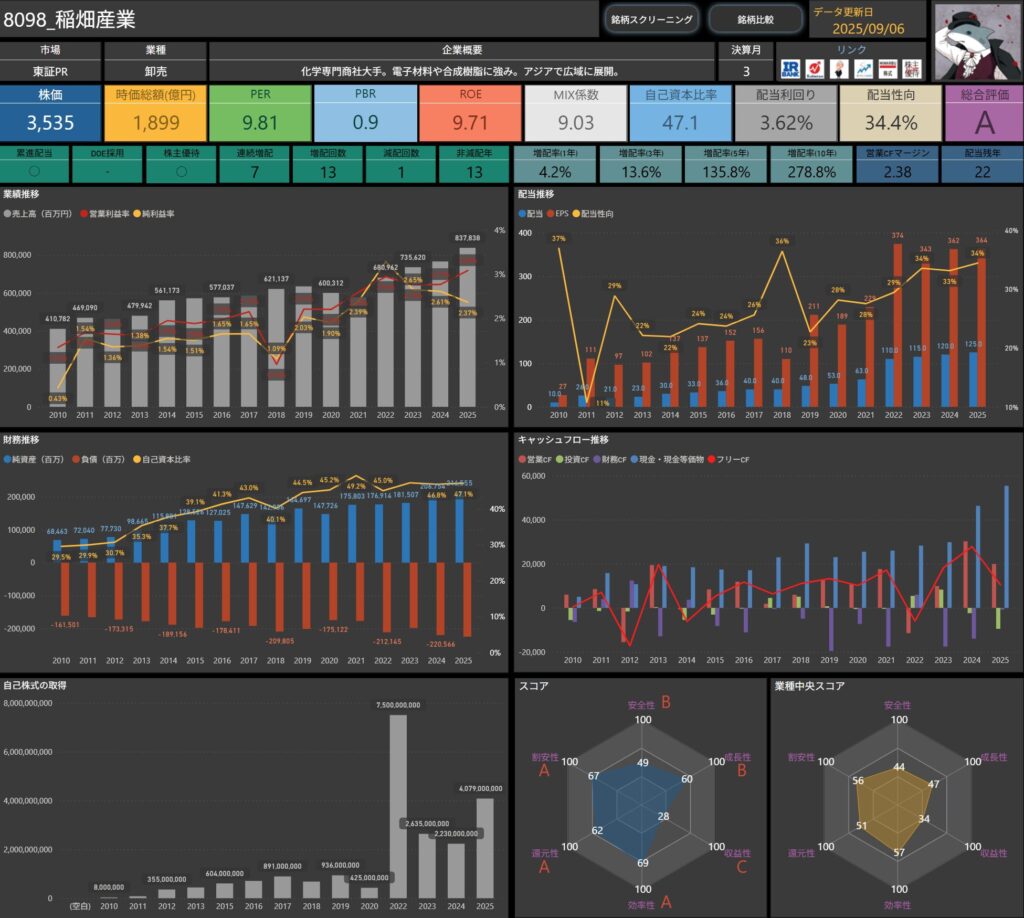

株主優待内容

出典:稲畑産業株式会社

稲畑産業では、毎年9月30日時点で100株以上を保有する株主を対象に、当社オリジナルデザインのQUOカードが贈呈されます。

保有株数と継続保有期間に応じて金額が変わる仕組みです。

| 継続保有期間 | 100株以上200株未満 | 200株以上300株未満 | 300株以上 |

|---|---|---|---|

| 6カ月未満 | 500円分 | 500円分 | 500円分 |

| 6カ月以上3年未満 | 1,000円分 | 2,000円分 | 3,000円分 |

| 3年以上 | 2,000円分 | 3,000円分 | 5,000円分 |

オリジナルデザインのQUOカードは、日常生活での利便性が高く、株主にとって使いやすい優待です。

また、長期保有で金額が大きく増える設計になっているため、安定的な株主の維持を目的とした制度といえます。

- 化学商社としての強み

- 電子材料や合成樹脂に強みを持つ化学専門商社で、アジアを中心にグローバル展開を進めています。

- 幅広い取扱品目と国際ネットワークを武器に、安定した収益基盤を確立しています。

- 財務と収益性のバランス

- ROEは9.7%と効率的に利益を生み出しており、自己資本比率も47.1%と健全な水準です。

- 財務基盤の安定性と収益性のバランスが取れており、堅実な経営が感じられます。

- 株主還元への積極性

- 配当利回りは3.6%でバランスが良く、配当性向34%と無理のない水準です。

- 7年連続増配に加えて、長期的に増配率が高く、株主還元に前向きな姿勢が鮮明です。

- 長期優遇型の株主優待

- QUOカードは保有株数と継続保有期間に応じて金額が増え、最大で5,000円分となります。

- 長期保有を促すインセンティブ設計が特徴で、個人投資家にとって魅力的な内容です。

🌟おすすめ度(主観的評価):★★★★☆+(4.5)

稲畑産業は、電子材料や合成樹脂に強みを持つ化学商社の大手で、アジアを中心に広がる国際ネットワークを活かし、安定した成長を続けています。

ROE9.7%、自己資本比率47%と収益力と財務の健全性を兼ね備え、堅実な経営基盤が整っています。

株主還元の面では、7年連続増配に加え、10年で+278%という大幅な増配実績が大きな魅力です。

配当利回りは3.6%、配当性向34%とバランスが良く、今後も安定的な還元拡大が期待できます。

株主優待はオリジナルQUOカードで、長期保有により最大5,000円分まで拡充される仕組みです。

日常で活用しやすく、長期投資のモチベーションを高める設計となっています。

総合的に見ると、配当と優待の両面が魅力的で、安心感と還元力を兼ね備えた長期保有向きの銘柄だといえますね。

GSIクレオス(8101)

GSIクレオスは、繊維主力の専門商社で、繊維原料や婦人服を柱としています。

近年は環境保全型ビジネスにも注力しており、持続可能性を意識した事業展開を進めています。

幅広い事業領域を背景に、安定した商社機能を発揮している企業です。

基本情報

- 株価:2,410円

- 時価総額:304億円

- PER:12.32倍

- PBR:1.0倍

- ROE:8.20%

- MIX係数:12.32

- 自己資本比率:37.6%

- 配当利回り:4.15%

- 配当性向:50.5%

- 累進配当:あり

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:9年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):16.9%/49.2%/331.1%/870.0%

- 営業CFマージン:1.64%

- 配当残年数:18年

ROEは8.2%と安定しており、効率的に利益を生み出しています。

自己資本比率は37.6%とやや低めですが、資本効率を重視した経営が見られます。

配当利回りは4.1%と魅力的で、配当性向50%とバランスのとれた株主還元姿勢を示しています。

また、9年連続増配・減配ゼロに加え、長期的な増配率は非常に高く、株主還元への積極姿勢が際立っています。

株主優待内容

出典:GSIクレオス株式会社

GSIクレオスでは、毎年9月末時点で100株以上を保有する株主を対象に、オリジナルデザインのQUOカードが贈呈されます。

保有株数と継続保有期間に応じて金額が変わる仕組みです。

| 保有株数 | 3年未満 | 3年以上 |

|---|---|---|

| 100株以上300株未満 | 1,000円分 | 2,000円分 |

| 300株以上 | 2,000円分 | 3,000円分 |

オリジナルデザインのQUOカードは、日常で使いやすく、長期保有をするほど金額が増える仕組みです。

シンプルかつ継続保有インセンティブを備えた優待制度となっています。

- 繊維商社としての強み

- 繊維原料や婦人服を柱とする専門商社で、安定した事業基盤を築いています。

- さらに環境保全型ビジネスにも注力し、新しい成長分野を取り込む姿勢が見られます。

- 財務と収益性の特徴

- ROEは8.2%と安定水準で、資本効率を確保しています。

- 自己資本比率は37.6%とやや低めですが、資本効率重視の経営が進められています。

- 株主還元の実績

- 配当利回りは4.1%と高めで、配当性向50%は無理のない範囲に収まっています。

- 特に9年連続増配・減配ゼロの実績は、安定的な株主還元姿勢を裏付けています。

- 長期優遇の株主優待

- QUOカードは最大3,000円分まで拡充され、保有株数と年数に応じて増額されます。

- 長期保有インセンティブを備えた実用的な優待として、個人投資家に人気があります。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

GSIクレオスは、繊維を中心とした専門商社としての安定感を持ちながら、環境保全型ビジネスなど新しい分野にも挑戦している点が注目されます。

ROE8.2%とまずまずの水準で、自己資本比率は37.6%とやや低めながらも、資本効率を重視した経営が進められています。

株主還元面では、9年連続増配・減配ゼロという安定実績が大きな安心材料です。

配当利回り4.1%は水準として魅力的で、配当性向50%も無理のない範囲に収まっており、還元の持続性を感じさせます。

株主優待はオリジナルQUOカードで、最大3,000円分まで拡充される長期保有優遇型となっています。

日常で使いやすく、個人投資家にとっては保有を続けるモチベーションにつながる制度です。

総合すると、安定した商社機能と株主還元を兼ね備え、長期投資先として安心感のある銘柄だといえますね。

都築電気(8157)

都築電気は、独立系の情報通信ディーラーで、富士通製品を中心に取り扱っています。

通信や情報システムの構築に加え、AIシステムや電子デバイスにも強みを持ち、多様なソリューションを提供しています。

長年の実績を背景に、安定した顧客基盤を持つ企業です。

基本情報

- 株価:3,160円

- 時価総額:600億円

- PER:12.73倍

- PBR:1.3倍

- ROE:11.27%

- MIX係数:16.80

- 自己資本比率:55.2%

- 配当利回り:3.16%

- 配当性向:37.6%

- 累進配当:なし

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:4年

- 減配回数:2回

- 増配率(1年/3年/5年/10年):10.0%/106.3%/80.0%/890.0%

- 営業CFマージン:3.47%

- 配当残年数:18年

ROEは11.3%と高めで、収益効率の良さが際立ちます。

自己資本比率55.2%と健全性も十分で、安定した財務基盤を有しています。

配当利回りは3.2%、配当性向は37.6%とバランスの取れた株主還元姿勢を示しています。

また、10年で+890%の大幅な増配実績は、長期的に見ても株主還元に積極的であることを裏付けています。

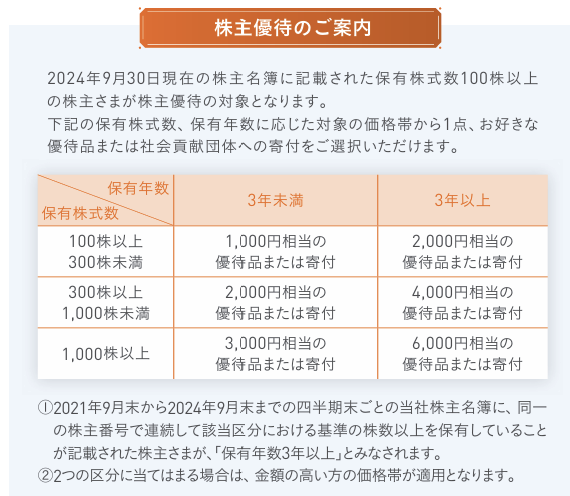

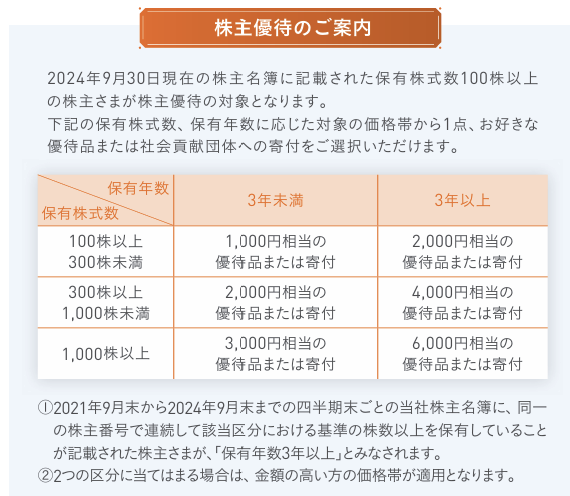

株主優待内容

出典:都築電気株式会社

都築電気では、毎年9月末時点で100株以上を保有する株主を対象に、保有株数と保有年数に応じて優待品(カタログ掲載商品)または寄付が贈呈されます。

| 保有株数 | 保有年数3年未満 | 保有年数3年以上 |

|---|---|---|

| 100株以上300株未満 | 1,000円相当 | 2,000円相当 |

| 300株以上1,000株未満 | 2,000円相当 | 4,000円相当 |

| 1,000株以上 | 3,000円相当 | 6,000円相当 |

優待内容は、カタログ掲載商品または社会貢献団体への寄付から選択できます。

保有年数が3年以上になると金額が倍増するため、長期保有を促す仕組みとなっています。

- 情報通信の独立系ディーラー

- 富士通製品を扱う独立系ディーラーとして、通信・情報システム事業を中心に展開しています。

- AIや電子デバイス分野にも強みを持ち、幅広いソリューションを提供しています。

- 収益性と財務のバランス

- ROEは11.3%と高めで、効率的な利益創出ができています。

- 自己資本比率も55.2%と安定しており、健全な財務基盤に支えられています。

- 増配実績と株主還元

- 配当利回りは3.2%で、配当性向は37.6%と適度な水準です。

- 10年で+890%の大幅増配実績があり、長期的にも株主還元に積極的です。

- 選べる株主優待制度

- カタログ掲載商品や社会貢献団体への寄付から選べる内容です。

- 長期保有で優待額が倍増するため、長期投資を後押しする制度設計になっています。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

都築電気は、富士通ディーラーとしての安定基盤を持ちながら、通信・情報システムやAI・電子デバイス分野に強みを発揮する独立系企業です。

ROEは11%超と効率的で、自己資本比率55%と健全な財務基盤も備えており、安心感があります。

株主還元では、10年で+890%という驚異的な増配実績を誇り、配当利回り3.2%、配当性向37.6%と持続性のある水準です。

配当だけでなく、長期保有で優待額が倍増するカタログギフト制度も魅力で、社会貢献寄付を選べる点も特徴的です。

総合すると、配当と優待の両面で魅力があり、成長性と還元力をバランス良く兼ね備えた長期保有向きの銘柄といえますね。

キムラユニティー(9368)

キムラユニティーは、トヨタ系を中心とした総合物流企業です。

自動車部品物流を主力としながら、車両リースや整備事業、さらには保険や人材派遣サービスにも展開しています。

近年では中国市場への事業拡大を進め、グローバルな成長を見据えた取り組みを強化しています。

基本情報

- 株価:890円

- 時価総額:419億円

- PER:10.16倍

- PBR:0.9倍

- ROE:8.47%

- MIX係数:9.55

- 自己資本比率:60.7%

- 配当利回り:3.82%

- 配当性向:40.7%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:2年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):14.5%/21.2%/65.8%/133.3%

- 営業CFマージン:7.92%

- 配当残年数:22年

ROEは8.5%と標準的な水準で、効率的な収益性を確保しています。

自己資本比率は60%を超えており、高い財務健全性が強みです。

配当利回りは3.8%と水準が高く、配当性向40%前後と無理のない範囲で株主還元を実施しています。

さらに、10年で+133%の増配実績を持ち、着実に株主還元を拡大してきた実績が評価できます。

株主優待内容

出典:キムラユニティー株式会社

キムラユニティーでは、毎年3月末・9月末時点で200株以上を保有する株主を対象に、全国共通おこめ券が贈呈されます。

保有株数と保有年数に応じて贈呈枚数が変わる仕組みです。

| 保有株数 | 保有年数 | 基本 | 長期優待 | 合計 |

|---|---|---|---|---|

| 200株以上1,000株未満 | 設定なし | おこめ券2枚 | ― | おこめ券2枚 |

| 1,000株以上2,000株未満 | 2年未満 | おこめ券3枚 | ― | おこめ券3枚 |

| 1,000株以上2,000株未満 | 2年以上 | おこめ券3枚 | おこめ券2枚 | おこめ券5枚 |

| 2,000株以上 | 2年未満 | おこめ券5枚 | ― | おこめ券5枚 |

| 2,000株以上 | 2年以上 | おこめ券5枚 | おこめ券2枚 | おこめ券7枚 |

日常生活で使いやすいおこめ券は実用性が高く、長期保有で枚数が増えるインセンティブ設計が魅力です。

- トヨタ系に支えられた安定基盤

- 自動車部品物流を中心に、リースや整備まで幅広く展開しています。

- トヨタとの強固な関係が事業の安定性を下支えし、長期的な収益確保につながっています。

- 健全な財務と安定収益

- 自己資本比率60%超と高水準を誇り、ROE8.5%と安定した収益性を確保しています。

- 財務の健全性が高いため、景気変動にも比較的強い体質を持っています。

- 株主還元の実績

- 配当利回りは3.8%と高めで、配当性向も40%台と無理のない範囲です。

- 過去10年で+133%の増配実績があり、安定的かつ着実な株主還元を実施しています。

- 実用的な株主優待

- 全国共通おこめ券を贈呈しており、日常生活での利便性が高い優待です。

- さらに長期保有で枚数が増える仕組みとなっており、継続保有を後押しする設計が魅力です。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

キムラユニティーは、トヨタ系の自動車部品物流を主力とする総合物流企業で、リースや整備、保険サービスまで幅広く展開しています。

トヨタとの取引を軸に安定した事業基盤を持ち、さらに中国市場への展開も進めるなど成長余地も感じられます。

財務面では、自己資本比率60%超の健全性とROE8.5%の収益性を備えており、安定性と効率性のバランスが良好です。

配当利回り3.8%、配当性向40%台と持続可能な還元が期待でき、10年で+133%の増配実績も評価できます。

株主優待は全国共通おこめ券で、長期保有によって最大7枚(約3,000円相当)まで拡充される仕組みです。

日常で使いやすく、投資家にとって実用性と長期インセンティブを兼ね備えた優待内容となっています。

総合すると、安定性・配当・優待のバランスが良く、中長期で安心して保有できる魅力的な銘柄といえますね。

まとめ:9月の優待シーズンは“楽しみながら長く持てる”銘柄を

9月は権利確定銘柄が多く、優待投資を楽しむうえで特に注目されるシーズンです。

今回取り上げた銘柄も、それぞれが「自社らしさ」を生かした優待や、株主還元への取り組みを工夫している点が印象的でした。

配当余力を残しつつ増配が期待できる企業。

長期にわたり安定した増配を続けている企業。

そしてQUOカードや食品、外食券、グルメギフトといった“届く喜び”を感じられる優待。

どの銘柄も、数字の魅力に加えて「長く応援したくなる理由」が備わっているのが特徴です。

この記事のポイントを、改めて整理しておきます。

- 9月の権利付き最終日は 9/26(金)

- 配当利回りや増配実績だけでなく、配当性向や財務の安定性をあわせてチェック

- QUOカード・食品・ギフト券など“使える優待”が多いのが特徴

- 優待+配当で、楽しみながら資産形成できる銘柄が多い

- 「この企業を応援したい」と思えるかどうかも大切な視点

数字で選ぶのも大切ですが、「この企業の成長を応援したい」「優待が届くのが楽しみ」と感じられるかも重要なポイントです。

保有している間に優待が届き、配当が入って、ふと気づけば生活が少し豊かになっている。

そんな小さな喜びが味わえるのが優待投資の良さだと思います。

まずは気になる1社から、小さなワクワクを一緒に楽しんでみませんか。

今回の記事が、あなたの銘柄選びのヒントになればうれしいです。

当ブログは、投資の勧誘を目的としたものではありません。

投資に際しては、ご自身の判断と責任で行っていただくようお願い申し上げます。

最後まで読んでいただき、ありがとうございました!