配当利回りが高いと、つい「お得そう」と感じてしまいますよね。

でも最近は、「この配当、来年もちゃんと続くのかな?」と不安になることも増えてきました。

そんな中で注目されているのが、DOE(株主資本配当率)を配当方針に取り入れる企業です。

「株主資本に対して◯%以上は配当する」と明示してくれていることで、安心感があるという声もよく聞きます。

でも実際のところ、DOEを採用している企業=本当に安心と言えるのでしょうか?

方針だけ立派で、実績が追いついていないケースもあるのでは…?

今回は、企業が掲げるDOEの方針値と、実際のDOE実績に注目し、

その“ギャップ”から「狙い目」と「注意銘柄」を探ってみました。

リストの見方や指標の読み解き方も紹介しているので、

「どこを見ればいいの?」という方も、ぜひ参考にしてみてくださいね。

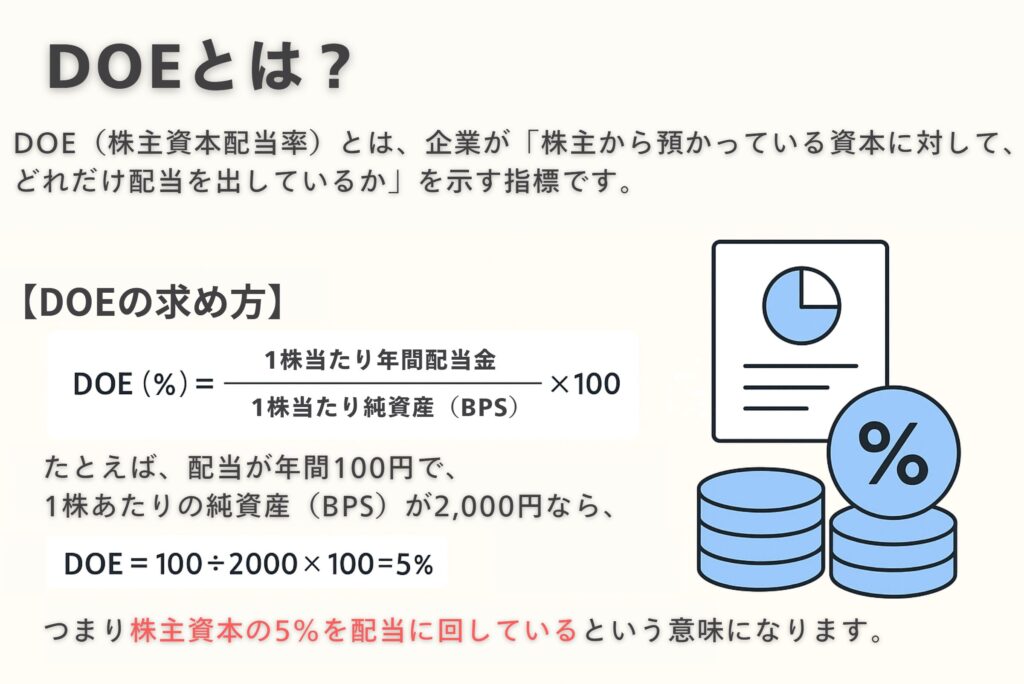

DOEとは?配当利回りとは違う“もうひとつの視点”

DOE(株主資本配当率)とは、

企業が「株主から預かっている資本に対して、どれだけ配当を出しているか」を示す指標です。

DOE(%) = 1株当たり年間配当金 ÷ 1株当たり純資産(BPS) × 100

たとえば、配当が年間100円で、1株あたりの純資産(BPS)が2,000円なら、DOEは5%になります。

つまり株主資本の5%を配当に回しているという意味になります。

なぜDOEが注目されるの?

配当利回りは株価に左右されるため、

「株価が下がれば利回りが上がる=必ずしも健全とは言えない」という面があります。

一方、DOEは企業の純資産に対する配当の割合を示すため、

企業の健全性や還元方針を測る上で、より安定的で持続可能な指標として注目されています。

しけなぎ

しけなぎ配当利回りだけで判断すると見誤ることもあるな…と感じていたので、DOEのように“企業の配当方針の軸”を示す指標はとても参考になります。特に、継続性を重視する投資スタイルの方には相性が良いと思います!

なぜDOEが注目されるのか?投資判断への活かし方

配当利回りが高い銘柄を見ると、「おっ、お得かも?」とつい目を引かれますよね。

でも利回りって、株価が下がるだけでも数字が上がってしまうので、本質的に“企業がどれくらい配当に力を入れているか”までは見えません。

そこで活躍するのがDOE(株主資本配当率)です。

DOEは、株価に影響されず、企業が保有する純資産(BPS)に対してどれだけ配当を出しているかを示すので、

その会社の還元姿勢や配当の持続力を図るのに、とても便利な指標なんです。

たとえば──

- DOEが高いのに、方針としては低く抑えている企業:配当が好調な“上振れ”パターンかもしれません

- 方針が高いのに、実績が大きく下回っている企業:一時的な不調か、還元姿勢に変化があったかも?

こういったギャップを見ることで、

「この企業、今はちょっと無理して出してるかも…?」とか、

「ちゃんと配当にコミットしてるな」というように、“配当の質”が見えてくるんです。

「利回りは高いけどちょっと不安」

そんな銘柄を見かけたときに、DOEをチェックしてみると新しい発見がありますよ。

たとえば、ニチリン(5184)という企業。

DOEの方針は「2.5%」ですが、直近の実績は「3.9%」と大きく上振れしています。

配当利回りも4%超えと高く、利益がしっかり出ている中で、還元も積極的に行っている印象です。

こうした「方針に対する実績の上振れ」は、投資家にとって好感材料になりやすく、比較的安心して中長期で保有しやすい銘柄と言えるかもしれません。

では、他の銘柄ではどうでしょうか?

方針と実績のギャップを一覧にまとめてみたので、ぜひチェックしてみてください。

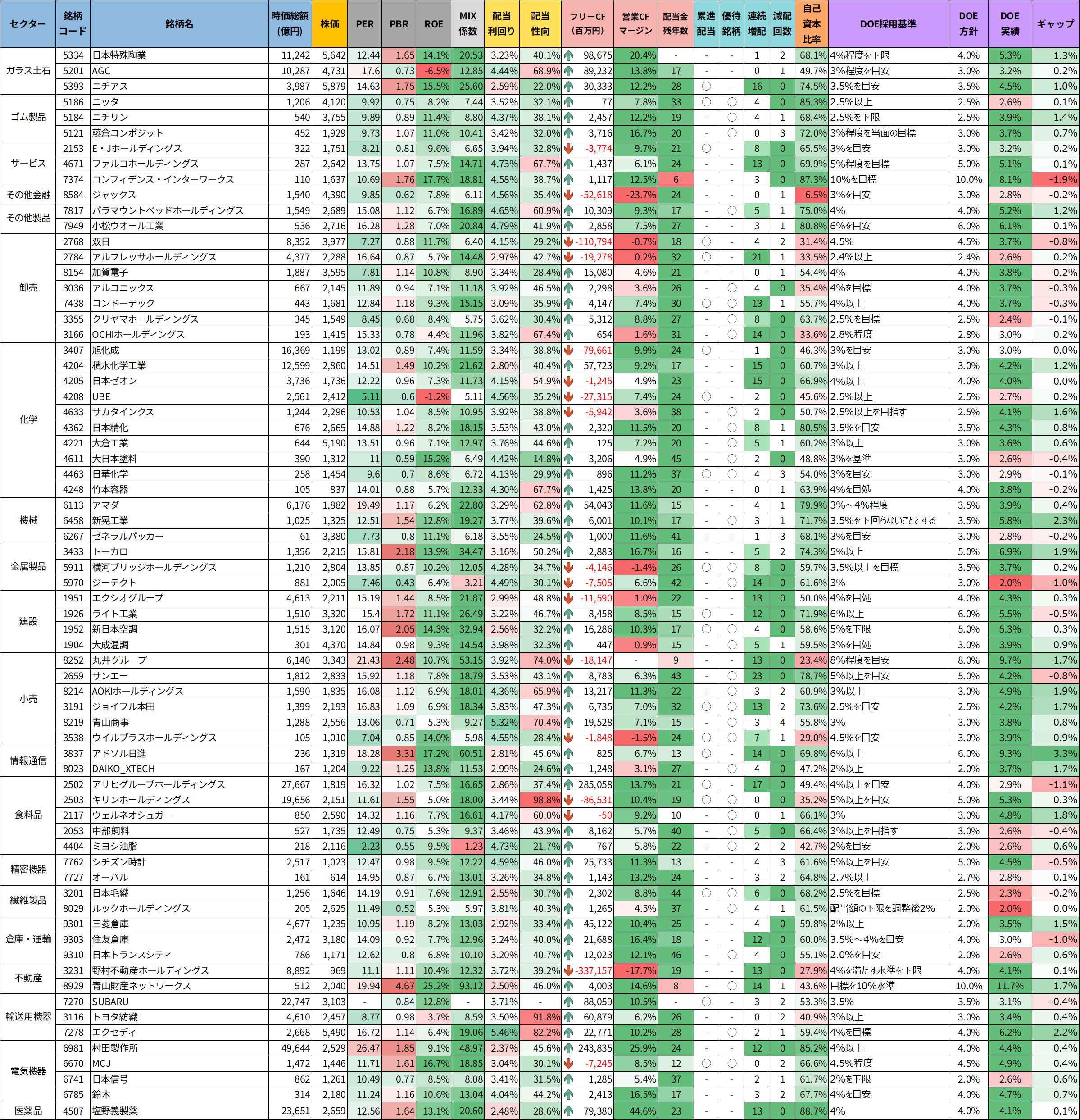

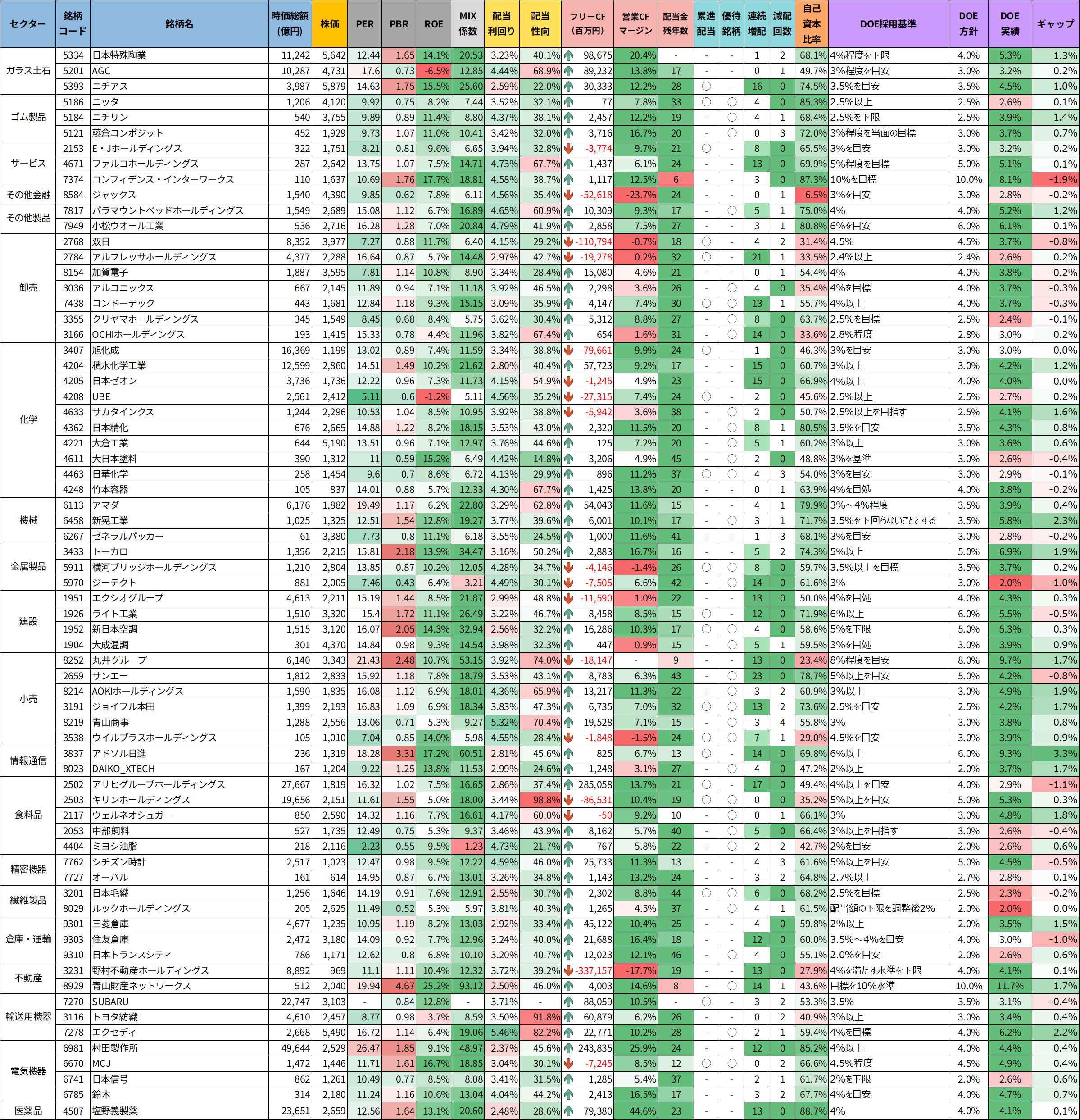

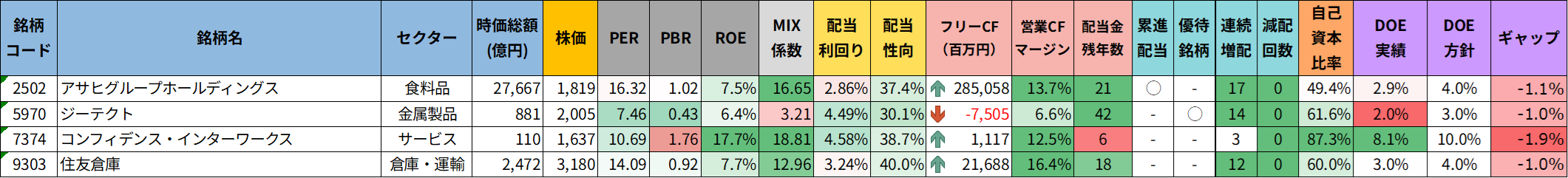

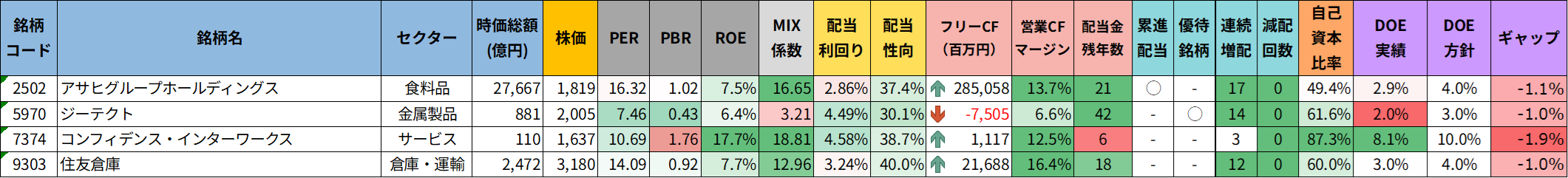

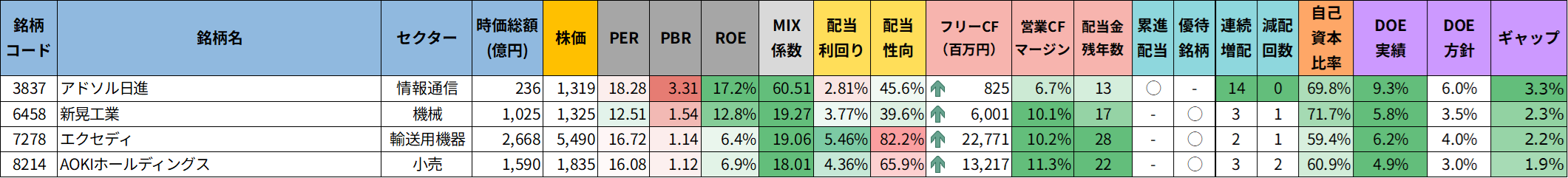

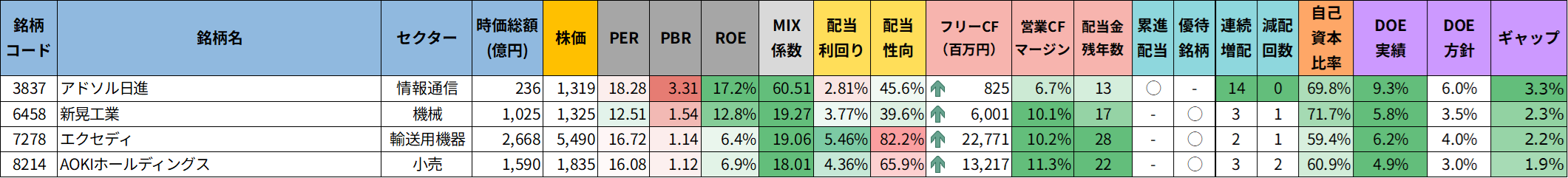

DOE方針と実績を並べた一覧リスト(株価情報は、2025年9月12日時点)

ここでは、DOE(株主資本配当率)を開示している企業を対象に、

「企業の方針(目標値)と、実際に出しているDOE(実績)」を並べて比較できる一覧リストを作成しました。

たとえば──

- 方針よりも実績が高い企業は、想定以上に積極的な配当を行っている可能性があり、投資家にとっては“好感材料”となることが多いです。

- 方針に達していない企業は、一時的な業績要因か、配当政策にブレがあるかもしれません。

ギャップの背景を個別に確認することが大切です。

一覧では、配当利回りや財務状況、増配年数などの情報もあわせて掲載しているので、

「配当の安定性」や「将来性」を読み取るヒントとして、ぜひご活用ください。

さらに、「連続増配年数」や「自己資本比率」など、安定性に関する情報も載せています。

このリストはTwitterでも定期的に更新・シェアしています。

他にもさまざまな切り口で銘柄を整理しているので、

「もう少し見てみたいかも…」と思った方は、そちらもチェックしてみてくださいね。

📌「DOEを採用していれば、配当は安心?」

— しけなぎ@銘柄分析ツール公開中📊 (@shikenagi110) September 12, 2025

…そう感じる方も多いと思いますが、

方針は立派でも実績が追いついていないケースもあるんです💡

今回は、DOEの方針と実績の“ギャップ”に注目し、

還元姿勢や配当の持続性が見えてくる企業リストをまとめました📝

スクリーニングの軸はこんな感じです👇

✅… pic.twitter.com/Dn2RWSmI6L

パッと見は数字が多くて難しそうに見えるかもしれませんが、以下のような視点で眺めてみると、意外な気づきが得られるかもしれません。

- 配当は高いけど、DOEは実は未達…?

- 還元方針が明確で、実績も上回っている企業は?

- 方針を下げているのに、高DOEを維持している理由は?

- DOE(実績):実際にどれだけ株主資本を配当に回しているか

- DOE方針:企業が掲げている“配当の目安”

- ギャップ:そのズレから企業の姿勢や安定度が見えてきます

配当の“質”や、持続可能性を見極めるヒントとして、この表を眺めてみるときっと発見があると思います。

このリスト、どう見る?判断ポイントを解説

このリストでは、DOEの「実績」と「方針」、そしてそのギャップを一覧で並べています。

どれをどう見ていけばよいか、ざっくりとした読み方のヒントをまとめました。

- ギャップがプラスの銘柄(DOE実績 > 方針)

- 想定以上の配当が出ている状態です。

- 業績が好調で、方針以上の還元をしてくれている可能性が高く、好感材料として見られやすいポイントです。

- このパターンは「中長期で保有しやすい銘柄」として注目されます。

- ギャップがマイナスでも小さい(±1%未満)銘柄

- 方針から少しズレているだけで、配当政策にブレがあるわけではないと見ていい水準です。

- 営業利益やキャッシュフローの変動など、一時的なズレの可能性もあるので、あまり過敏になる必要はありません。

- ギャップが大きくマイナスの銘柄(-2%以上など)

- DOE方針に対して実績が大きく届いていない状態です。

- 業績悪化や、方針の見直しがあった可能性もあり、還元姿勢が弱まっている兆候としてチェックが必要です。

このように、「利回りが高い=安心」とは言い切れない場面でも、

DOEのギャップを見ることで、企業の配当に対する本気度や安定性が読み取れるようになります。

次章では、DOEのギャップに注目しながら、「狙い目の銘柄」と「注意が必要な銘柄」をそれぞれピックアップしてご紹介します。

気になる企業があれば、ぜひチェックしてみてください!

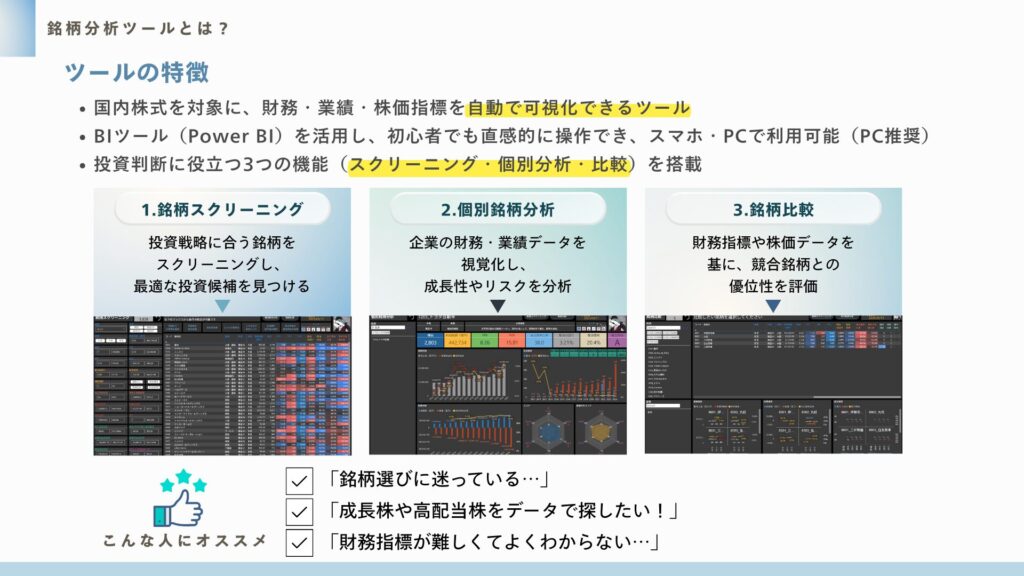

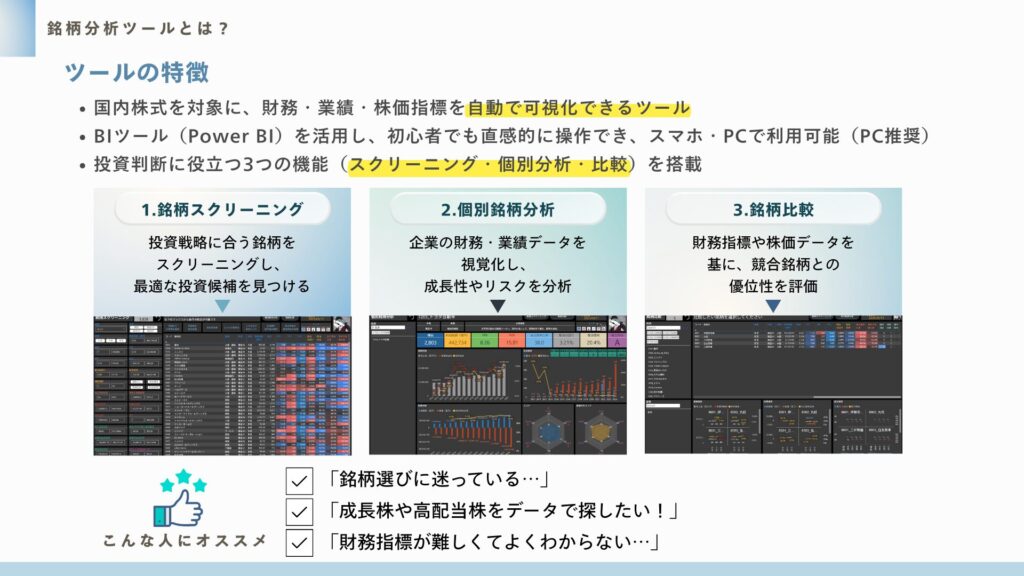

銘柄分析ツールのご紹介

皆さんが気になった銘柄はありましたか?

投資で大切なのは、「自分の投資スタイルに合う銘柄を選ぶこと」だと思います。

高配当株をコツコツ集めたい方もいれば、成長株でリターンを狙いたい方もいるでしょう。

ぜひ今回の内容を参考に、ご自身のスタンスに照らして考えてみてくださいね。

さらに詳しく個別銘柄を調べたい方には、私が公開している銘柄分析ツールをぜひ活用してみてください。

株価・配当利回り・ROE・自己資本比率などの基本データに加え、増配率やキャッシュフロー推移まで確認できます。

「気になる銘柄をさっと比較する」のに便利なツールです。

注意したい銘柄:ギャップが気になる企業たち

配当利回りが高く見えても、DOEの実績が方針を大きく下回っているときは少し注意が必要です。

一時的な業績悪化か、還元方針の見直しなのか、背景を見極める視点が求められます。

ここでは、DOE実績が方針を下回っている“ギャップ型”の中でも特に注目したい企業をいくつかピックアップしてみました。

今後の方針変更や減配リスクなどを見極める際のヒントになればと思います。

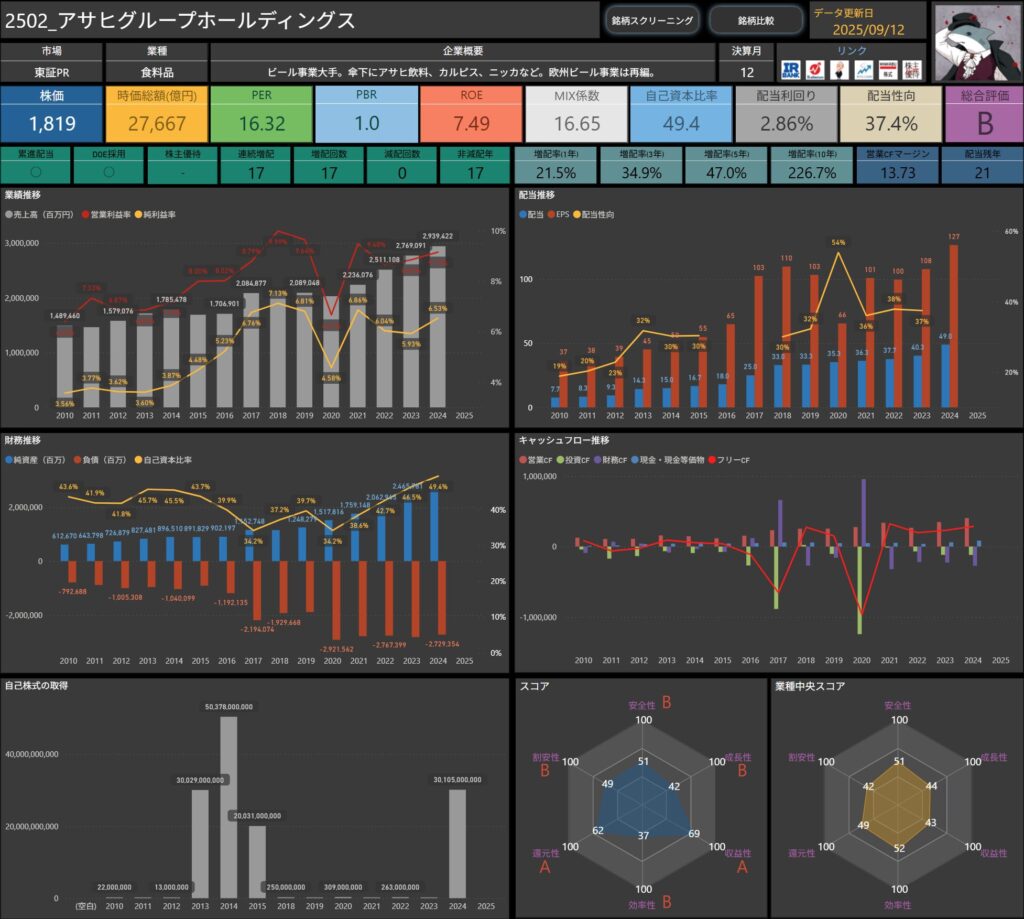

アサヒグループホールディングス(2502)

アサヒグループホールディングスは、国内外でビールや発泡酒、清涼飲料水、食品事業を展開する飲料大手です。

「アサヒスーパードライ」や「カルピス」、ウイスキー「ブラックニッカ」など幅広いブランドを持ち、海外市場への展開にも注力しています。

欧州ビール事業は再編を進めており、グローバルでの成長戦略が大きなテーマとなっています。

基本情報

- 株価:1,819円

- 時価総額:27,667億円

- PER:16.32倍

- PBR:1.0倍

- ROE:7.49%

- MIX係数:16.65

- 自己資本比率:49.4%

- 配当利回り:2.86%

- 配当性向:37.4%

- 累進配当:あり

- DOE採用:あり

- 株主優待:なし

- 連続増配年数:17年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):21.5%/34.9%/47.0%/226.7%

- 営業キャッシュフローマージン:13.73%

- 配当残年数:21年

- DOE実績:2.9%

- DOE方針:4.0%以上

- ギャップ:-1.1%

株主還元の姿勢は明確で、累進配当や連続増配17年の実績が安心感につながります。

配当利回りはやや控えめですが、過去10年で200%を超える増配率は成長力を示しており、長期的な配当拡大が期待できます。

財務面でも自己資本比率49.4%と堅実で、営業CFマージンも安定している点は評価できます。

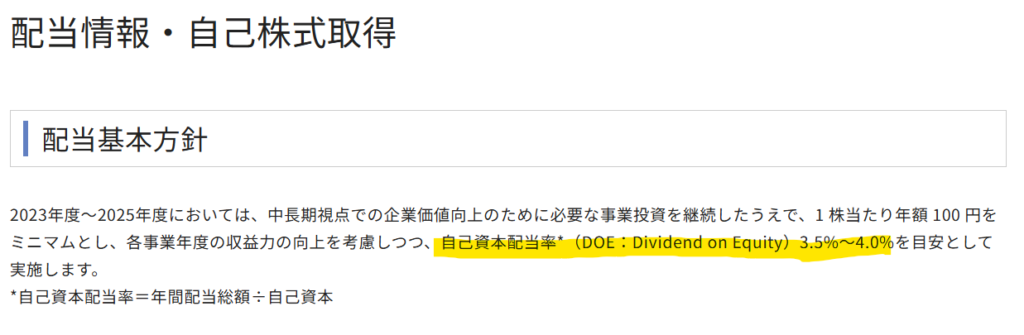

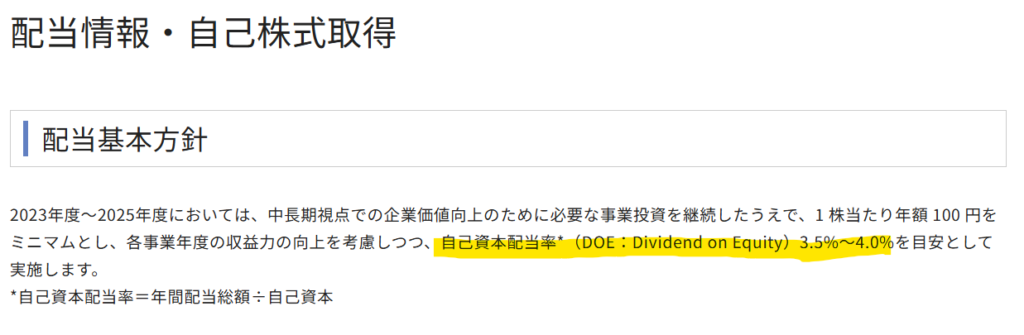

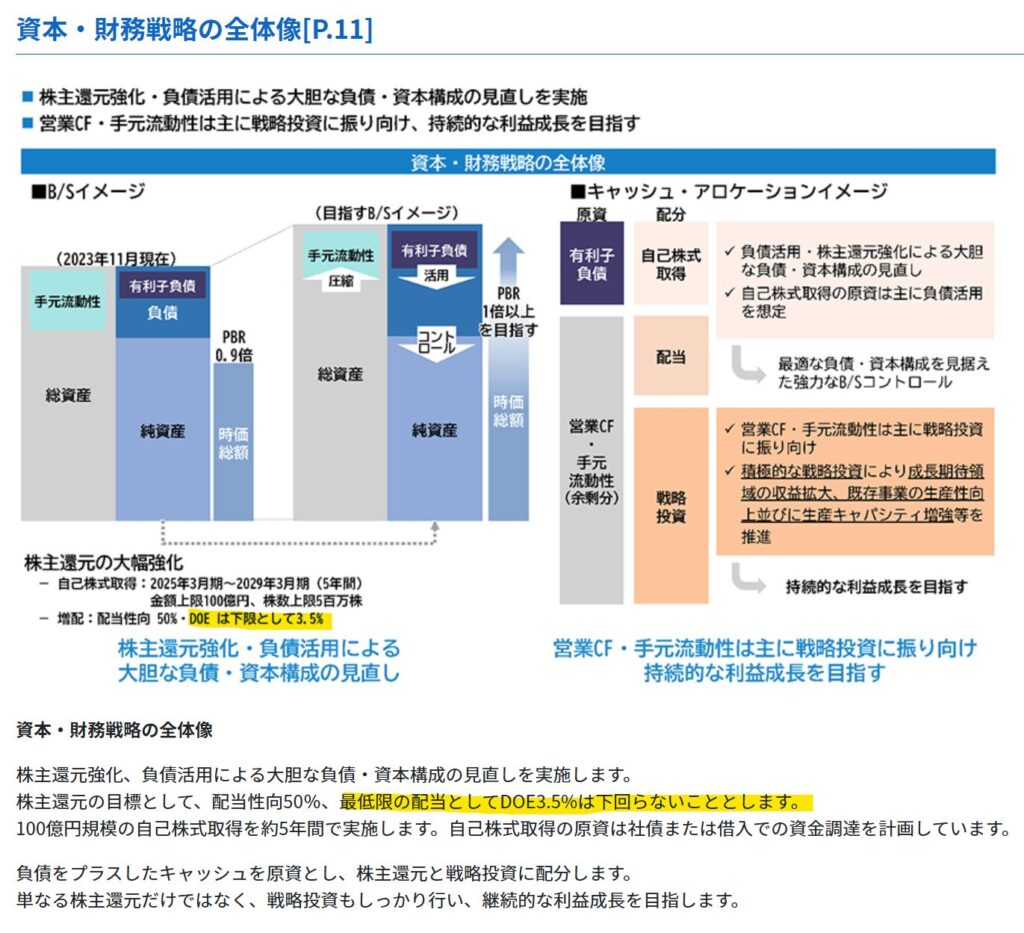

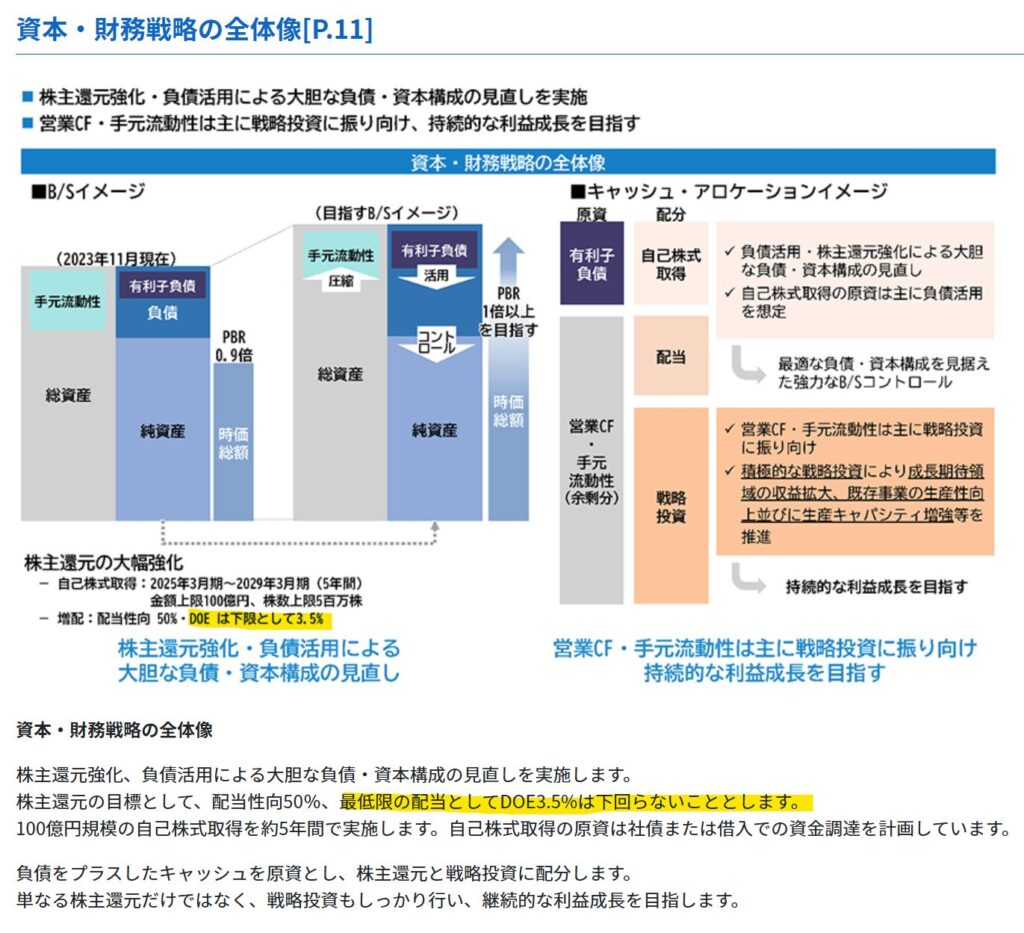

DOE方針

出典:アサヒグループホールディングス

アサヒグループは、「DOE4%以上を目指す累進配当」を掲げています。

累進配当とは、減配せず、横ばいまたは増配を維持する方針のことであり、実質的な「減配しない宣言」とも言えます。

利益成長の波はあるものの、長期にわたり安定した還元姿勢が特徴です。

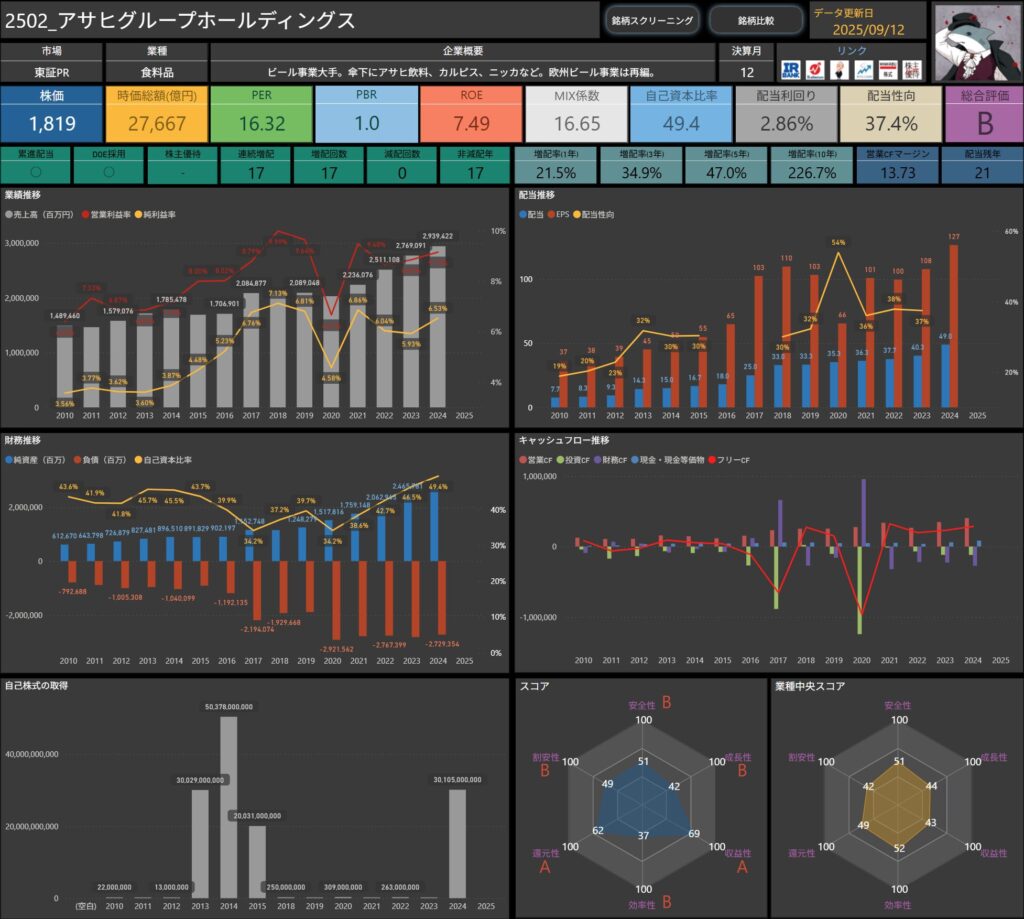

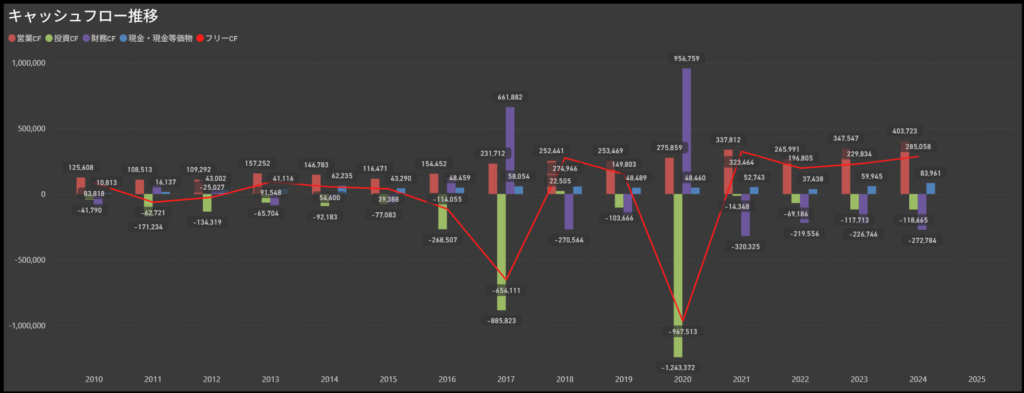

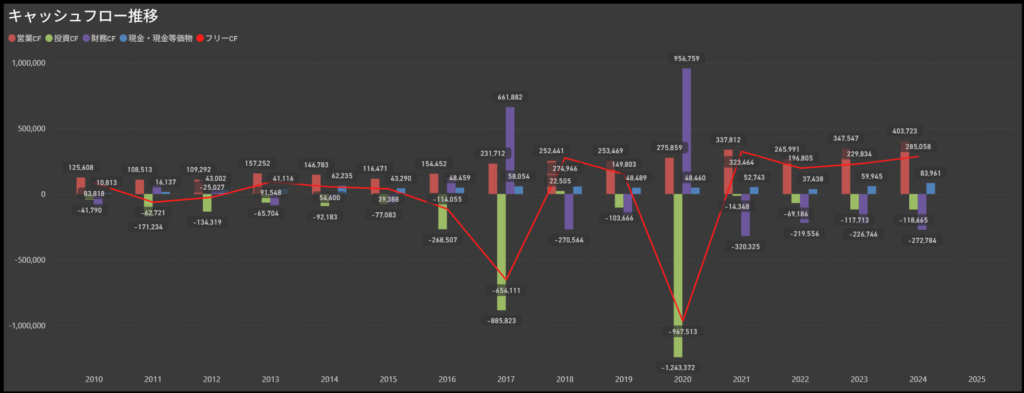

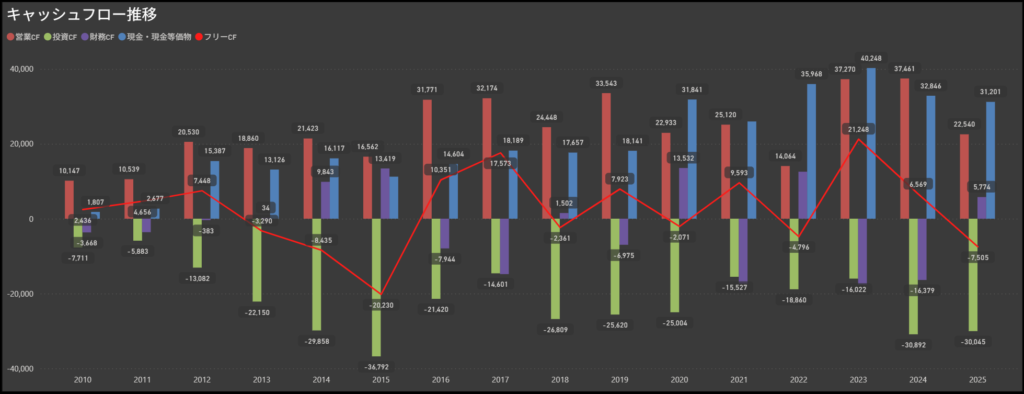

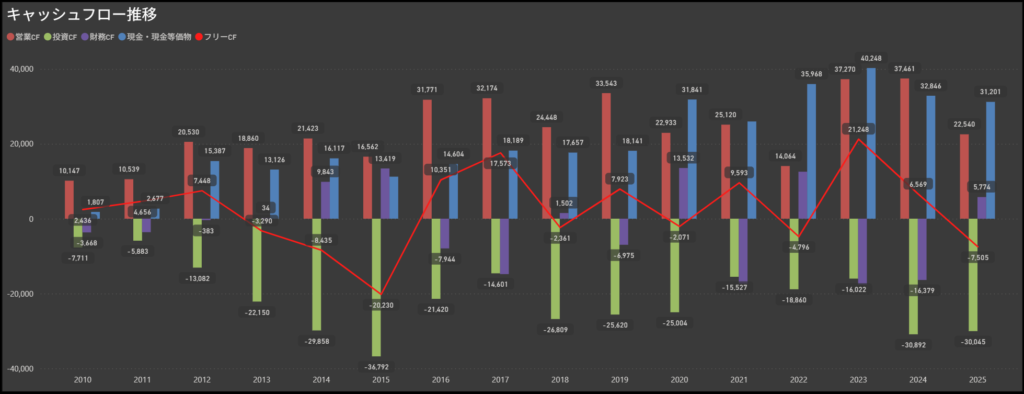

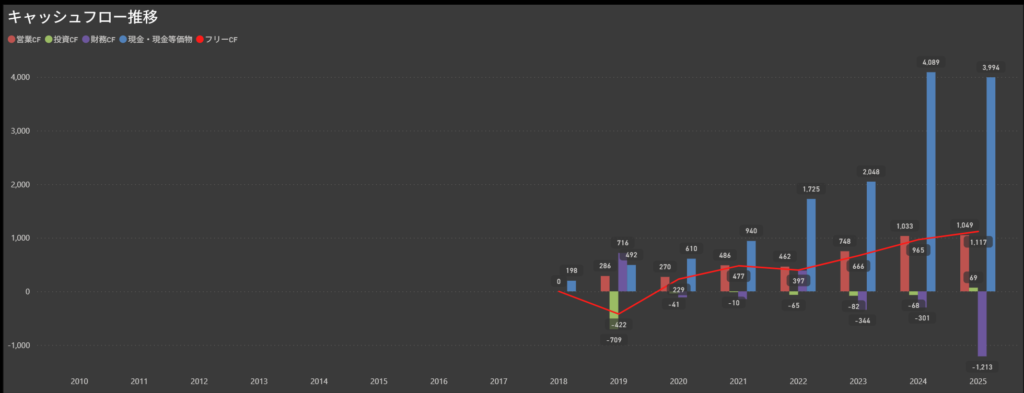

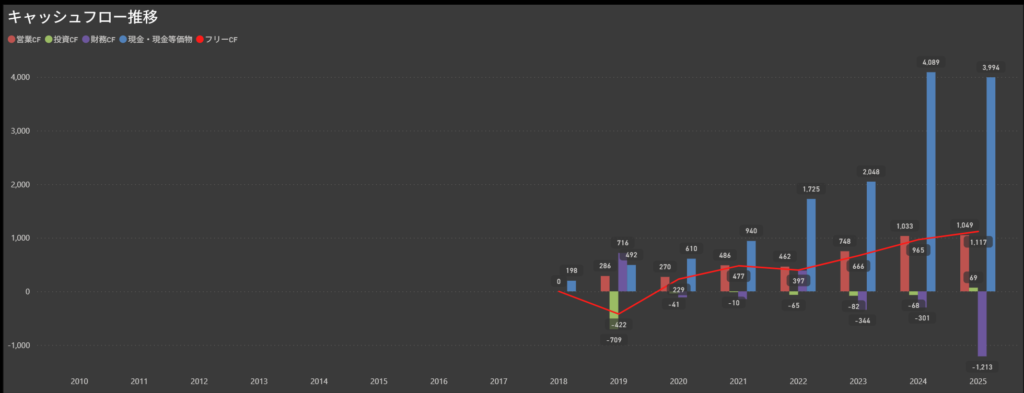

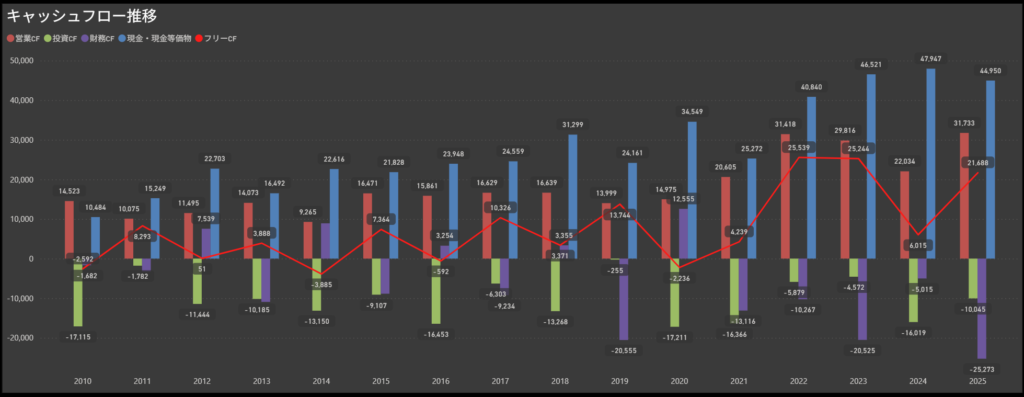

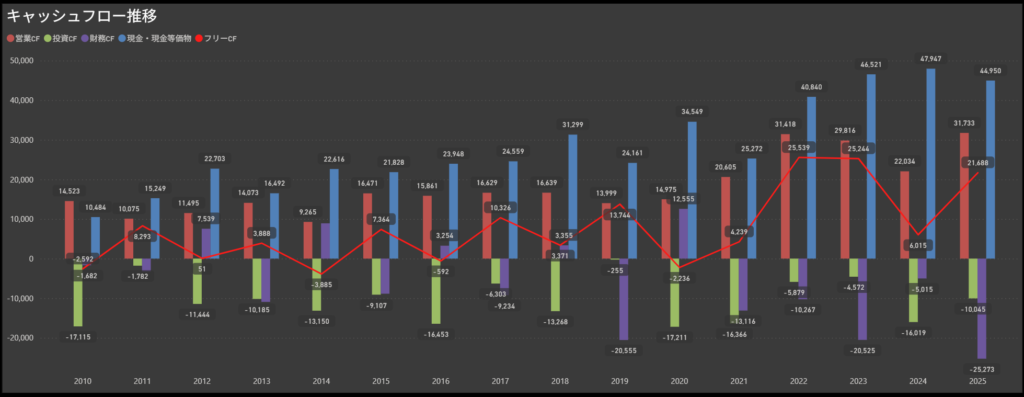

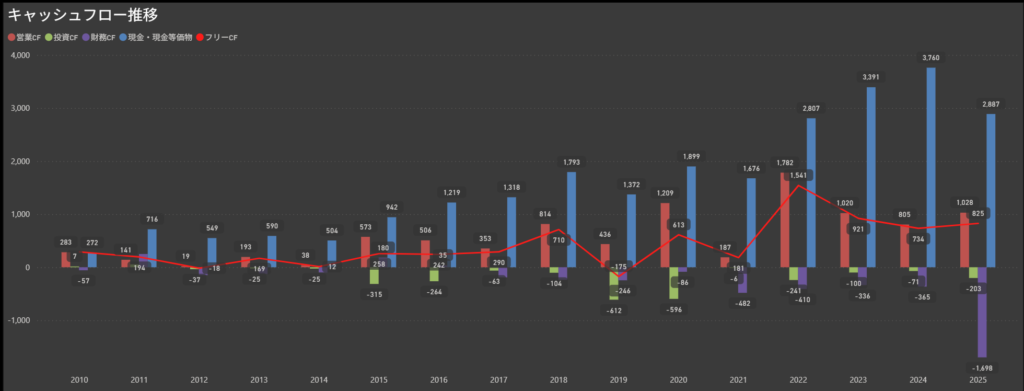

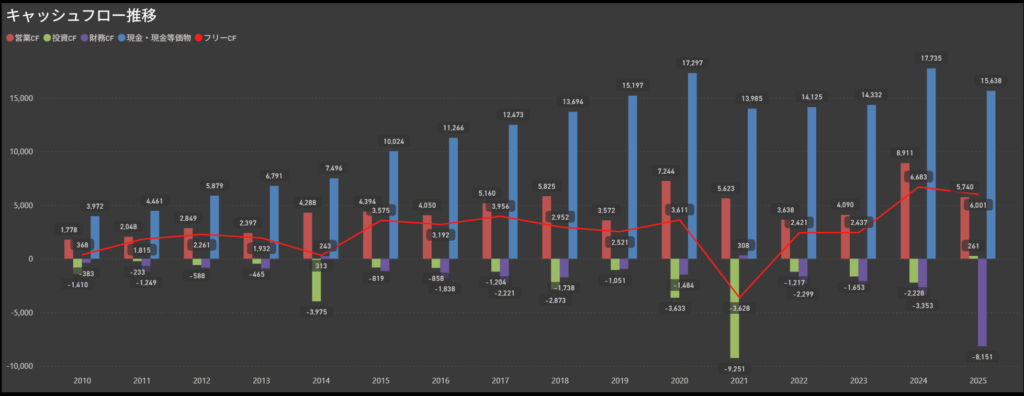

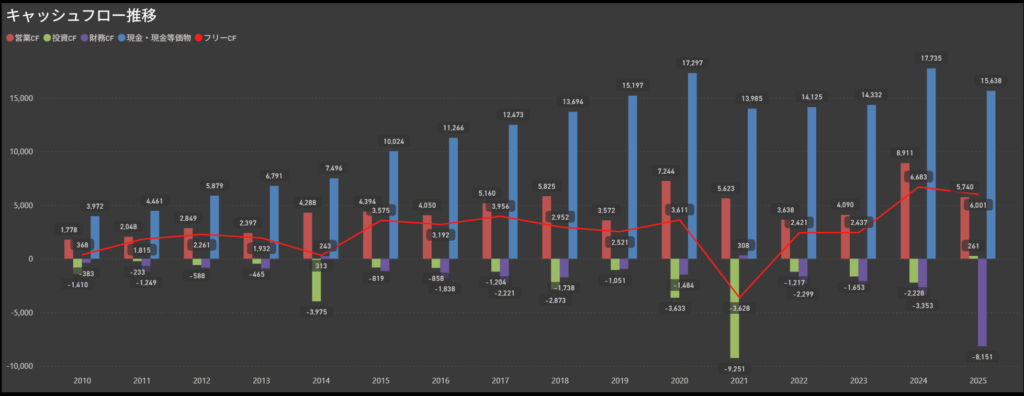

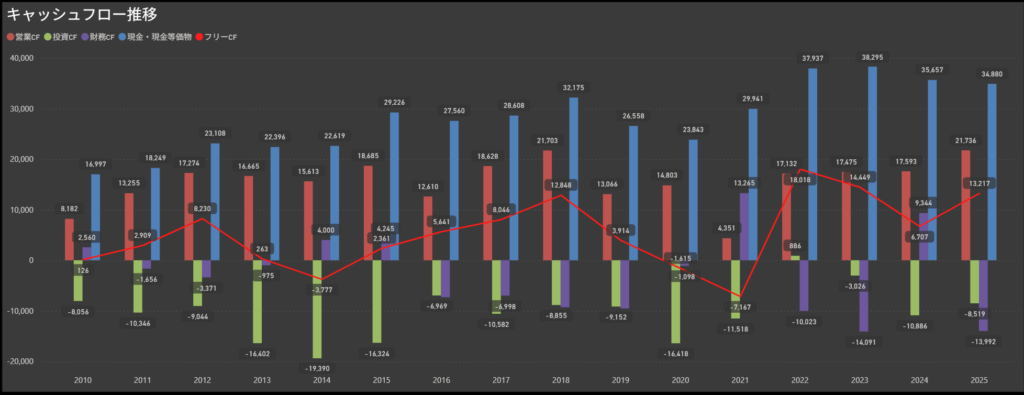

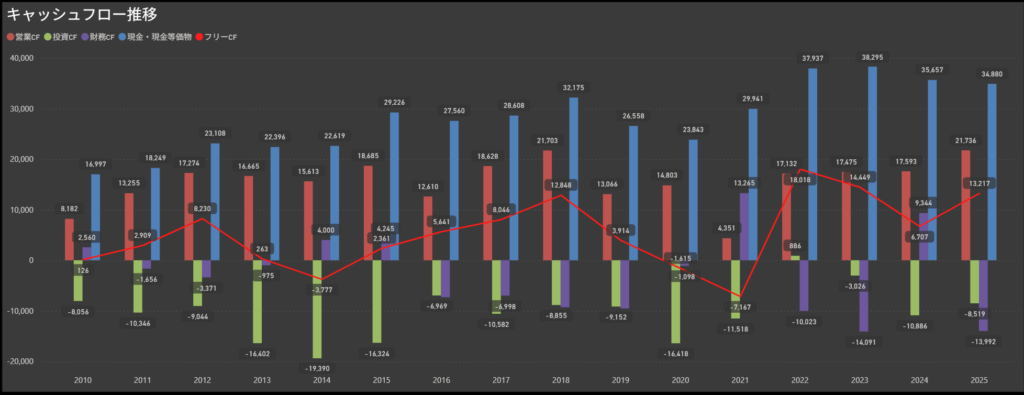

キャッシュフロー面の健全性

アサヒグループの営業キャッシュフローは安定しており、毎年1,500億円〜2,500億円規模の水準を確保しています。

一方で、設備投資やM&Aなどの投資キャッシュフローが多額に発生する年もあり、フリーキャッシュフローは年によって波があります。

特に2016年や2020年など、一時的に大幅なマイナスに転じた年もあり、事業成長に向けた投資活動の積極性が伺えます。

また、自己株式取得による財務CFの流出も大きいため、今後の投資と株主還元のバランスには注視が必要です。

ギャップの背景にある不安材料

アサヒグループは「DOE4%以上を目標とする累進配当」を掲げていますが、直近のDOE実績は2.9%にとどまり、目標とのギャップは-1.1ポイントとやや大きめです。

この背景には、以下の3つの要因があると考えられます。

- ROEの伸び悩みと資本の積み上がり

- ROEは7.49%と同業他社と比較してもやや低く、資本効率の面で物足りなさがあります。

- 近年は内部留保の積み上げなどで純資産が増加基調にあり、その結果BPSが上昇しやすく、DOEの計算上はマイナスに作用しています。

- 投資活動の負担とフリーCFの不安定さ

- 営業キャッシュフローは比較的安定しているものの、大型投資やM&Aの影響でフリーキャッシュフローが変動しやすいです。

- 過去には大幅な赤字を計上した年もあり、配当余力にブレが生じやすい構造が見られます。

- 資本効率の改善余地

- 自己株式取得の実施もありますが、それ以上に純資産の増加スピードが上回っており、DOEが目標に届きにくい状況です。

- 方針自体は明確ですが、還元の実効性を担保するにはROE改善や持続的な利益成長が欠かせないといえます。

このように、アサヒグループのDOEギャップは一時的なものというより、資本構造や効率性に起因する“構造的な課題”を含んでいると見られます。

株主還元方針そのものは明確で評価できるものの、実効性を見極めるには慎重さが必要です。

今後は、ROEの改善やフリーキャッシュフローの安定化がどの程度進むかが、DOE方針と実績のギャップ解消のカギになるでしょう。

アサヒグループは累進配当やDOE方針を明確に掲げており、株主還元に対する姿勢自体は堅実です。

一方で、実績とのギャップや資本効率の水準は引き続き注視が必要です。

長期にわたる連続増配や安定した営業キャッシュフローは安心材料であり、成長戦略と効率改善の成果次第で評価も変わると思います。

総じて私は「焦らず中長期で見守りたいタイプの銘柄」という印象を持っています。

ジーテクト(5970)

ジーテクトはホンダ系の自動車骨格部品メーカーで、プレス部品を主力としています。

自動車向けの精密部品も手掛けており、国内外で幅広く事業を展開。近年は海外展開を積極的に進め、グローバルサプライヤーとしての存在感を高めています。

基本情報

- 株価:2,005円

- 時価総額:881億円

- PER:7.46倍

- PBR:0.4倍

- ROE:6.39%

- MIX係数:3.21

- 自己資本比率:61.6%

- 配当利回り:4.49%

- 配当性向:30.1%

- 累進配当:なし

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:14年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):29.9%/55.4%/81.3%/262.5%

- 営業キャッシュフローマージン:6.64%

- 配当残年数:42年

- DOE実績:2.0%

- DOE方針:3.0%

- ギャップ:-1.0%

PBR0.4倍と割安感が強く、配当利回り4.5%前後の高水準は魅力です。

連続増配14年や増配率の高さから、株主還元姿勢の積極性が伺えます。

一方でROEは6%台と低めで、収益効率には改善余地があることから、今後の成長戦略と利益率の向上に注目したい銘柄です。

DOE方針

出典:ジーテクト

ジーテクトは「DOE(株主資本配当率)3.0%を目標」としており、安定的かつ継続的な株主還元を基本方針としています。

あわせて、配当性向を2025年3月期から30%以上とすることを目標に掲げており、持続的な成長と株主還元の両立を意識した配当政策を示しています。

キャッシュフロー面の健全性

ジーテクトの営業キャッシュフローは安定しており、2025年3月期も220億円規模を確保しています。

自動車骨格部品を中心に、収益基盤の安定性がキャッシュ創出力を支えているといえます。

一方で、投資キャッシュフローは300億円規模のマイナスとなっており、設備投資や海外展開に伴う資金流出が大きくなっています。

その影響でフリーキャッシュフローはマイナスに転じており、投資負担の重さが鮮明です。

財務キャッシュフローでは、借入返済や配当支払いにより資金流出が見られるものの、自己資本比率60%超の厚みが財務の安定感を下支えしています。

今後は、投資の成果が収益に結びつき、フリーキャッシュフローが安定的にプラスへ転じるかが注目点となります。

ギャップの背景にある不安材料

ジーテクトのDOE実績は2.0%と、目標の3.0%(2031年3月期)に対して約3分の2の水準にとどまっています。

このギャップの背景には、以下の3点が影響していると考えられます。

- 控えめな配当性向とROE水準

- 現時点の配当性向は30.1%とやや抑え気味で、ROEも6.39%と低水準にとどまっています。

- この2つの組み合わせでは、DOE(ROE×配当性向)の押し上げが難しい構造となっています。

- 2025年3月期からは配当性向30%以上を目安とする方針が掲げられていますが、DOEを3%へ到達させるためには、ROEの一段の引き上げが不可欠といえます。

- フリーキャッシュフローのブレと外部環境の影響

- 営業キャッシュフローは安定しているものの、フリーキャッシュフローは年度によって大きく変動しています。

- 特に自動車業界では設備投資や原材料価格の変動が大きく、配当政策に影響を及ぼすリスクがあり、ホンダ向けの依存度が高いことによる業績の連動性や、世界景気の変動リスクも無視できません。

- 結果として、配当余力の継続的な積み上げには慎重さが求められる環境にあります。

- 中長期方針と実績の乖離

- DOE3%という目標水準は2031年という長期スパンで掲げられており、裏を返せば、短期的にはギャップの解消が進みにくいと読み取ることもできます。

- また、PBRが0.4倍前後と市場からの評価が十分に得られていない状態であることも、還元方針の実効性に対する懸念要素となっています。

このように、ジーテクトのDOEギャップは、還元スタンスの変化途上にあることを示す構造的な乖離といえますね。

方針の明確化は評価できる一方で、ROE向上やキャッシュ余力の積み増しがなければ、目標達成には時間を要する可能性が高く、投資判断にはやや慎重さが求められる局面といえます。

ジーテクトはPBR0.4倍と割安感が強く、配当利回り4.5%前後の高水準が投資家にとって大きな魅力です。

さらに連続増配14年や高い増配率は、株主還元への前向きな姿勢を示しています。

一方で、ROEは6%台と低めで、収益効率の改善が課題となっています。

また、フリーキャッシュフローが年度ごとに大きく変動しており、投資負担と還元余力のバランスには注意が必要です。

DOE方針は明確に示されているものの、実績とのギャップ解消には時間がかかる可能性があります。

私としては、割安さと高配当を評価しつつ、中長期的に収益性の改善を見守りたい銘柄という印象を持ちました。

コンフィデンス・インターワークス(7374)

コンフィデンス・インターワークスは、ゲーム・エンターテインメント業界に特化した人材派遣・紹介事業を展開しています。

近年はメディア事業にも取り組み、業界特化型の強みを活かした人材サービスの提供を拡大しています。

ゲーム開発需要の高まりを背景に、成長余地を持つ企業といえます。

基本情報

- 株価:1,637円

- 時価総額:110億円

- PER:10.69倍

- PBR:1.8倍

- ROE:17.73%

- MIX係数:18.81

- 自己資本比率:87.3%

- 配当利回り:4.58%

- 配当性向:38.7%

- 累進配当:なし

- DOE採用:あり

- 株主優待:なし

- 連続増配年数:3年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):18.2%/62.5%/―/―

- 営業キャッシュフローマージン:12.50%

- 配当残年数:6年

- DOE実績:8.1%

- DOE方針:10.0%

- ギャップ:-1.9%

ROEは17%超と高水準で、収益効率の高さが光ります。

配当利回り4.5%前後に加え、配当性向も30%台後半とバランスが取れており、還元姿勢は明確です。

一方で、時価総額は100億円規模と小型であり、業績変動や市場環境の影響を受けやすい点には注意が必要です。

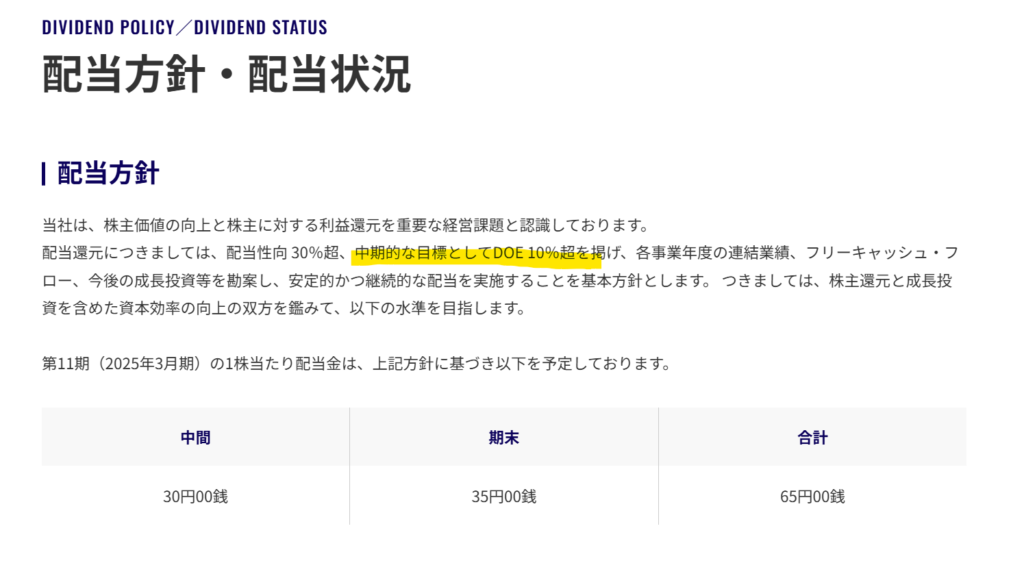

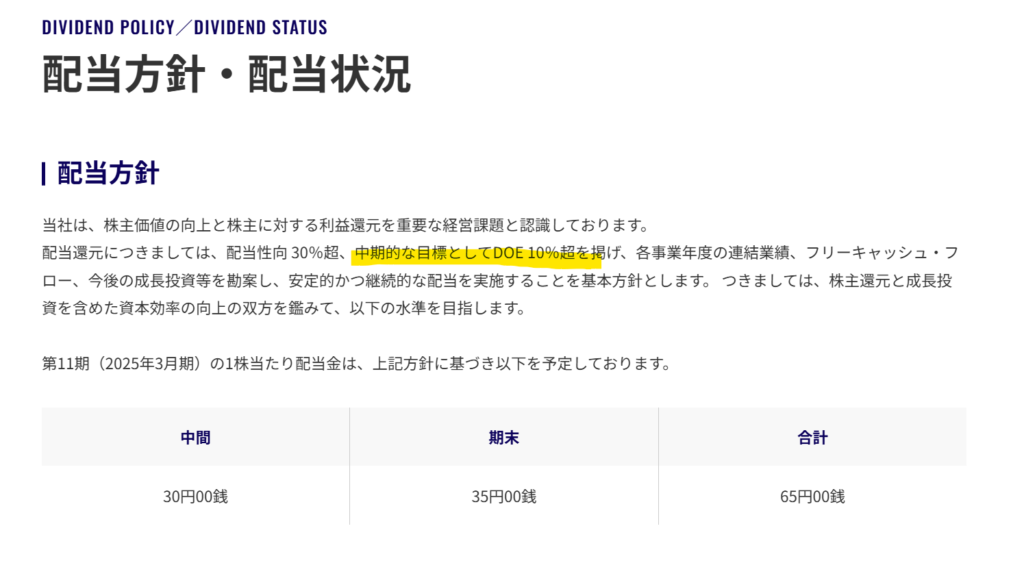

DOE方針

出典:コンフィデンス・インターワークス

コンフィデンス・インターワークスは、中期的な利益還元の目標として、DOE(株主資本配当率)10%超を掲げています。

現時点でのDOE実績は8.1%と、目標には届いていないものの、将来的な還元強化への意志は明確に示されています。

配当性向30%超も掲げており、安定配当と成長投資の両立を基本方針としています。

キャッシュフロー面の健全性

コンフィデンス・インターワークスの営業キャッシュフローは、近年安定してプラスを維持しており、2025年3月期も110億円規模を確保しています。

人材派遣・紹介事業を中心に収益基盤が拡大しており、キャッシュ創出力は着実に高まっているといえます。

一方で、投資キャッシュフローは小規模で推移しており、大型の設備投資は発生していません。

そのため、営業キャッシュフローの積み上げがほぼそのままフリーキャッシュフローにつながる構造になっています。

財務キャッシュフローでは、2025年に120億円規模の資金流出が確認されており、これは配当や借入返済に伴う影響とみられます。

自己資本比率が87%超と高水準にあるため、財務体質は非常に健全であり、安定性の高さが目立ちます。

営業キャッシュフローの安定性と自己資本の厚みから、財務の安全性は十分に確保されています。

今後は、事業拡大に向けてどの程度投資を積極化していくかが注目点となります。

ギャップの背景にある不安材料

コンフィデンス・インターワークスのDOE実績は8.1%で、目標である10%超には届いておらず、-1.9%のギャップが生じています。

このギャップの背景には、以下の3点が関係していると考えられます。

- 自社株取得の影響によるBPSの急上昇

- 直近では利益剰余金の積み上げなどによりBPS(1株当たり純資産)が増加しており、その結果、DOEが一時的に低下する要因となっています

- DOEは「配当金 ÷ BPS」で算出されるため、BPSの急増はDOEの低下要因となります。

- 株主還元の一環である自社株取得が、DOEの数値目標達成を遠ざける点は注意が必要です。

- 業績と配当の連動性が高いビジネスモデル

- ゲーム・エンタメ業界に強みを持つ同社は、業績が景気やヒットタイトルに左右されやすい構造を持ちます。

- そのため、好調時にはROE17%超の高水準を実現できる一方で、業績の波がDOE達成に影響しやすいリスクがあります。

- 今後、業績に陰りが出た場合には、配当性向維持やDOE目標とのバランスが崩れるリスクも考えられます。

- 累進配当や安定配当の方針が明記されていない

- DOE10%超という高い目標は掲げているものの、「減配しない」「下限◯%を維持」といった方針は明示されていません。

- 加えて、配当金残年数は6年とやや短めであり、長期的な配当の安定性に対する懸念は残ります。

- 現時点では、「高DOEを目指す」姿勢は見られる一方で、それを実現・維持するための設計や実績面ではまだ発展途上といえそうです。

コンフィデンス・インターワークスのDOEギャップは、一時的な要因だけでなく、事業特性や資本政策に起因する構造的な課題を含んでいます。

配当性向や財務体質の健全さは評価できるものの、DOE10%超を継続的に達成するためには、利益の安定性と資本政策の工夫が不可欠といえます。

コンフィデンス・インターワークスは、ROE17%超という高収益性と、4.5%前後の配当利回りを兼ね備えている点が魅力的です。

自己資本比率も87%超と非常に厚く、財務基盤の安定性が光ります。

一方で、時価総額が100億円規模と小型株であることから、業績変動や市場環境の影響を受けやすい面は否めません。

また、DOE目標10%超と実績8.1%のギャップも残されており、目標の持続的な達成には利益の安定性や資本政策の工夫が求められます。

私としては、高収益性と積極的なDOE方針を評価しつつも、事業特性からくる業績の波やDOEギャップには注意が必要という印象を持ちました。

中長期で安定してDOE水準を高められるかどうかが、この銘柄の大きな注目点になると思います。

住友倉庫(9303)

住友倉庫は、倉庫業を中心に総合物流サービスを展開する大手企業です。

海運・陸運を組み合わせた一貫輸送サービスを提供するほか、不動産賃貸事業も手掛けており、安定的な収益源を確保しています。

物流需要の拡大や不動産収益の下支えにより、中長期的に安定した事業基盤を持つ点が特徴です。

基本情報

- 株価:3,180円

- 時価総額:2,472億円

- PER:14.09倍

- PBR:0.9倍

- ROE:7.73%

- MIX係数:12.96

- 自己資本比率:60.0%

- 配当利回り:3.24%

- 配当性向:40.0%

- 累進配当:なし

- DOE採用:あり

- 株主優待:なし

- 連続増配年数:12年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):2.0%/6.2%/119.1%/296.2%

- 営業キャッシュフローマージン:16.41%

- 配当残年数:18年

- DOE実績:3.0%

- DOE方針:3.5%~4.0%

- ギャップ:-1.0%

安定的な物流事業に加え、不動産収益の存在が財務の安定性を高めています。

ROEは7%台と一定の水準を確保しつつ、配当利回り3%超、連続増配12年という実績が株主還元の姿勢を示しています。

一方で、DOE方針との差は依然として残っており、中長期的な改善が注目点となりそうです。

DOE方針

出典:住友倉庫

住友倉庫は、2023年度〜2025年度にかけて、DOE(株主資本配当率)3.5%〜4.0%を目安とする方針を掲げています。

事業投資による中長期的な企業価値向上を優先しつつ、収益力の水準を考慮して安定的な配当を実施する姿勢を示しています。

また、1株あたり年間100円をミニマム配当と定めており、株主にとって一定の下限を保証する仕組みを持っている点も特徴です。

キャッシュフロー面の健全性

住友倉庫の営業キャッシュフローは毎年1,000億円超の安定水準を維持しており、2025年3月期も2,100億円規模を確保しています。

物流事業と不動産収益の両輪に支えられ、本業からのキャッシュ創出力は堅調といえます。

一方で、投資キャッシュフローは恒常的にマイナスであり、2025年も-2,500億円規模と大きな投資負担が続いています。

設備投資や新規開発プロジェクトを背景に、フリーキャッシュフローは年度ごとに波がある状況です。

また、財務キャッシュフローもマイナス傾向が目立ち、2023年・2025年には-2,000億円を超える水準となりました。

借入金返済や自己株式取得の影響が大きく、キャッシュフロー全体としては投資・株主還元とのバランスが課題といえます。

総じて、営業キャッシュフローの安定性は評価できる一方で、大規模投資によるフリーキャッシュフローの変動と財務キャッシュフローの負担感には注視が必要な状況です。

ギャップの背景にある不安材料

住友倉庫のDOE実績は3.0%で、方針である3.5%〜4.0%に届かず、-0.5〜-1.0%のギャップが生じています。

この背景には、以下の要因が関係していると考えられます。

- ROEの伸び悩み

- ROEは7.7%と一定の水準を確保しているものの、同業他社と比べて突出した高さはありません。

- 収益性の改善が限定的であることから、DOEの押し上げにつながりにくい状況です。

- 大規模投資によるフリーキャッシュフローの変動

- 物流設備や不動産開発に伴う投資キャッシュフローのマイナス幅が大きく、フリーキャッシュフローは安定性を欠いています。

- 特に不動産市況の影響を受けやすく、DOE方針に沿った安定的な配当実行を難しくする要因となっています。

- 利益剰余金や資産評価益によるBPSの増加

- 近年は利益剰余金の積み上げや不動産資産の評価益などにより、BPS(1株あたり純資産)の増加が進んでいます。

- DOE(=配当÷BPS)の構造上、BPSの伸びが配当の伸びを上回るとDOEは低下しやすく、目標達成を難しくしています。

住友倉庫のDOEギャップは、一時的な業績要因というよりも、投資負担と資本構造の特徴に起因する構造的な課題が大きいと考えられます。

DOE3.5〜4.0%を安定的に達成するためには、ROEの底上げやフリーキャッシュフローの安定化が不可欠といえます。

住友倉庫は、安定した営業キャッシュフローと不動産事業による底堅い収益基盤を持ち、配当性向40%やDOE方針3.5〜4.0%といった明確な株主還元姿勢を示している点は評価できます。

また、連続増配12年・減配ゼロと実績面でも安心感があります。

一方で、大規模投資が続いていることでフリーキャッシュフローの変動が大きい点や、自己株式取得によるBPS増加がDOEを押し下げる要因となっている点は注意が必要です。

現状のDOE実績3.0%は方針レンジに届いておらず、還元の実効性にはやや慎重さが求められる印象です。

私としては、配当方針の明確さと連続増配の実績は安心材料だが、投資負担とDOEギャップには注目しておきたい銘柄という感覚です。

中長期的には、物流・不動産事業からの収益をいかに安定的にキャッシュフローに転換できるかがポイントになると思います。

狙い目の銘柄:実績が方針を上回る企業たち

一方で、DOEの実績が方針をしっかり上回っている企業は、還元姿勢が強く、配当に積極的な印象があります。

中長期での安定した配当を期待したいときに、こうした“上振れ型”は心強い存在です。

ここでは、方針に対して実績が大きく上回っている“還元重視型”の銘柄を紹介します。

利回りや財務、成長性もあわせてチェックしてみてくださいね。

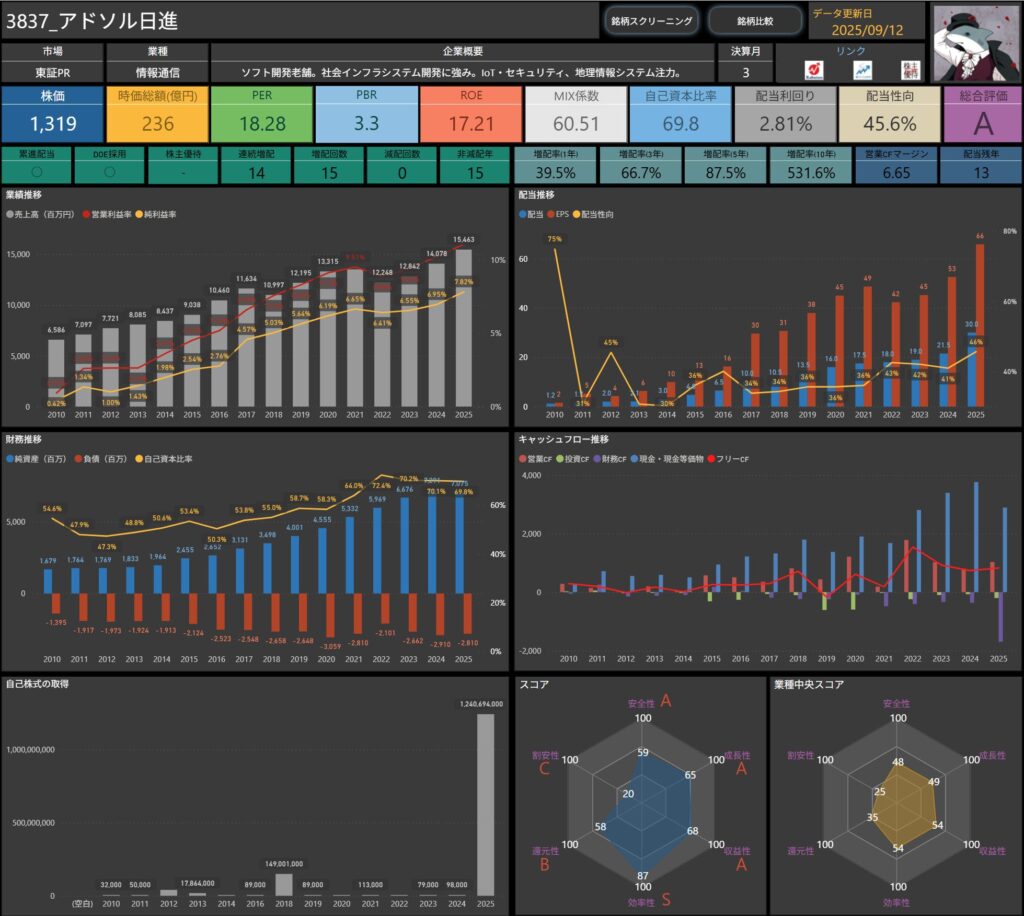

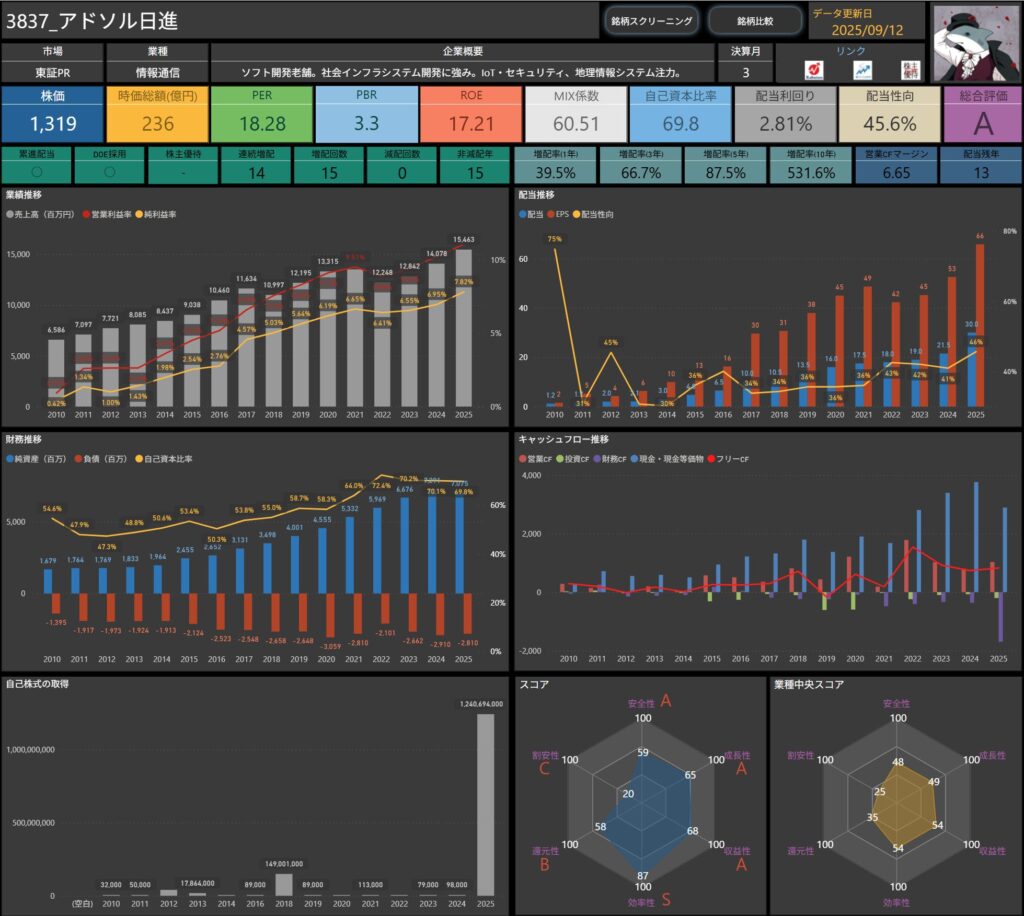

アドソル日進(3837)

アドソル日進は、社会インフラ向けシステムやIoT・セキュリティ、地理情報システムなどを手がける独立系のシステムインテグレーターです。

ストック型ビジネスの拡充や高付加価値領域への展開が進んでおり、収益性と安定性の両面で評価される企業です。

基本情報

- 株価:1,319円

- 時価総額:236億円

- PER:18.28倍

- PBR:3.31倍

- ROE:17.21%

- MIX係数:60.51

- 自己資本比率:69.8%

- 配当利回り:2.81%

- 配当性向:45.6%

- 累進配当:あり

- DOE採用:あり

- 株主優待:なし

- 連続増配年数:14年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):39.5%/66.7%/87.5%/531.6%

- 営業キャッシュフローマージン:6.65%

- 配当残年数:13年

- DOE実績:9.3%

- DOE方針:6.0%以上

- ギャップ:+3.3%

ROE17.21%・自己資本比率69.8%と、成長性と財務健全性を兼ね備えたバランスの良い指標が並んでいます。

配当方針でもDOEを明確に掲げており、実績ベースで目標を大きく上回っている点は安心感につながります。

連続増配年数も14年と長く、株主還元への一貫した姿勢がうかがえます。

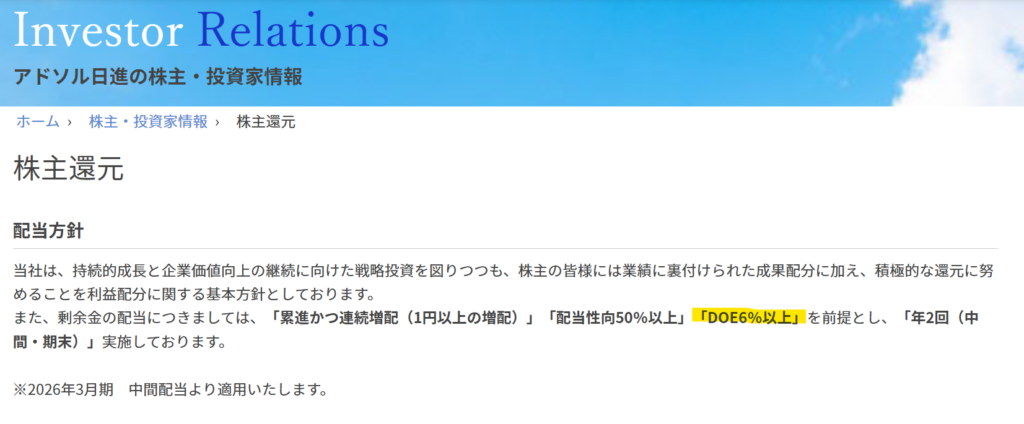

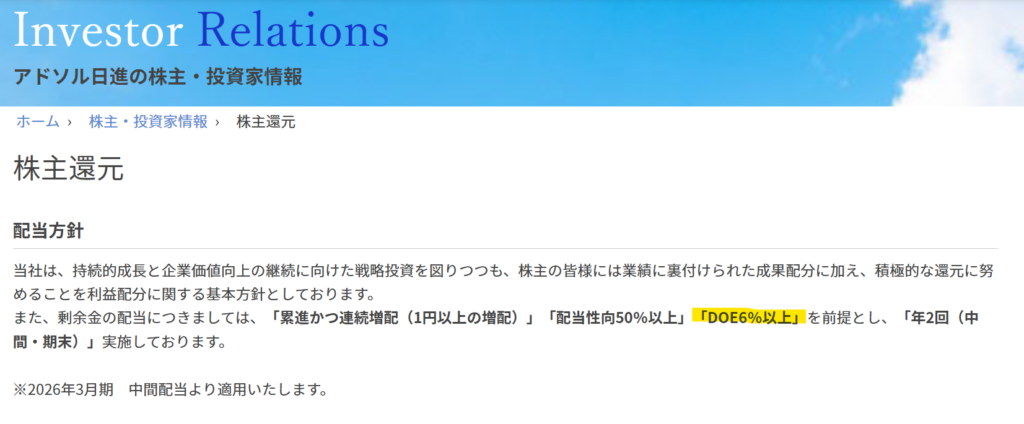

DOE方針

出典:アドソル日進

アドソル日進は配当方針として、「DOE6%以上」「配当性向50%以上」「1円以上の累進増配」という3本柱を掲げています。

戦略投資とのバランスを意識しながらも、成果配分に加えて積極的な株主還元に努める姿勢が明確です。

キャッシュフロー面の健全性

アドソル日進の営業キャッシュフローは安定して黒字を維持しており、直近2025年3月期も82億円の水準を確保しています。

過去10年以上を見ても、赤字に転じる年はなく、安定した事業基盤からの着実なキャッシュ創出力が確認できます。

一方で、投資キャッシュフローは成長投資を背景に継続して支出超過となっています。

特に2018年や2022年には10億円を超えるマイナスを記録しましたが、その後も無理のない範囲での投資活動を続けています。

財務キャッシュフローは一時的にマイナス幅が大きい年もありますが、これは自己株式取得や配当支払いに伴うものであり、株主還元姿勢が表れているといえます。

結果として、フリーキャッシュフローは安定的にプラス圏を確保しており、2022年には15億円、直近2025年でも8億円規模を維持しています。

この安定したフリーキャッシュフローと自己資本比率69.8%の高水準を背景に、配当や自己株取得の持続力には十分な安心感があります。

総じて、アドソル日進は安定したキャッシュ創出力と健全な財務基盤を兼ね備えており、今後も配当政策を持続的に実行できる体制が整っているといえます。

ギャップの背景にある安心材料

アドソル日進は、DOE6%以上という明確な配当方針を掲げていますが、直近のDOE実績は9.3%と、それを大きく上回っています。

このプラスのギャップには、企業としての健全な経営基盤と還元姿勢がしっかりと現れており、以下のような3つの観点から安心感のある構造となっています。

- 構造的に高DOEを実現できる収益体質

- ROEは17.2%と非常に高く、資本効率の高さが際立っています。

- 一方で配当性向は45.6%と過度に高くないため、ROEの高さと適度な配当性向の掛け合わせで自然と高DOEを維持できる構造となっています。

- 目標の6%を「頑張って達成」しているというよりも、もともとの体質として過度な還元に頼らずとも高DOEを出せる構造が安心感につながっています。

- 安定したキャッシュ創出力と高い自己資本比率

- 営業キャッシュフローは、ここ10年安定して黒字を維持しており、年々増加傾向にあります。

- また、設備投資や成長投資をこなしながらも、フリーキャッシュフローが大きく崩れる場面は少ない点も好材料です。

- こうしたキャッシュ創出力の土台があることで、DOE方針を実行できる裏付けとなっており、実効性の高い方針として機能しています。

- 明確で信頼性のある株主還元方針

- アドソル日進は、「DOE6%以上」「配当性向50%以上」「1円以上の連続増配」という3点セットを明確に掲げています。

- この方針は数値目標として分かりやすく、かつ“成果配分+持続性”の両立を意識した内容で、投資家にとっては非常に好感の持てる設計です。

- また、2026年3月期から中間配当の導入を予定しており、還元の頻度や安定性の面でも前向きな取り組みが見られます。

このように、アドソル日進の高DOEは偶然ではなく、資本効率・キャッシュ創出力・明快な方針の3つがそろっている結果だといえます。

DOE6%という水準は一般的に高い部類に入りますが、それを“普通に達成できている”企業体質そのものが、投資家にとっての安心材料です。

アドソル日進は、高いROEと安定したキャッシュフローに裏付けられた高DOE実績が目を引く企業です。

単に目標を上回っているだけでなく、その背景にある経営体質や還元方針の明確さが、投資家にとって大きな安心材料となっています。

一方で、株価指標はPBR3.3倍とやや割高感があるため、成長力を評価して長期的な視点で持つ銘柄という位置づけが適していそうです。

派手さはないものの、累進配当やDOE6%以上といったわかりやすい数値目標を掲げ、それを着実に上回る姿勢は非常に頼もしいと感じます。

中小型株ながらも、安定と成長の両面を備えたバランスの良さが魅力で、「じっくり長く付き合える配当株」として注目したい銘柄です。

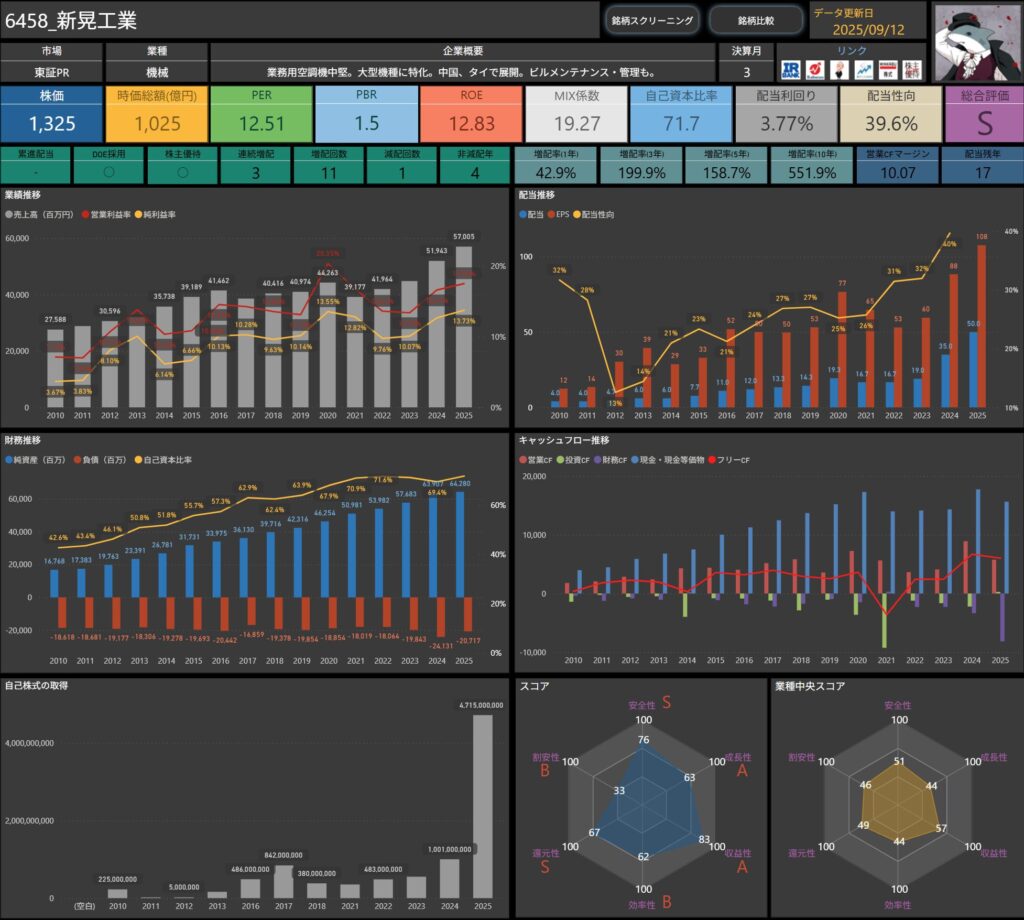

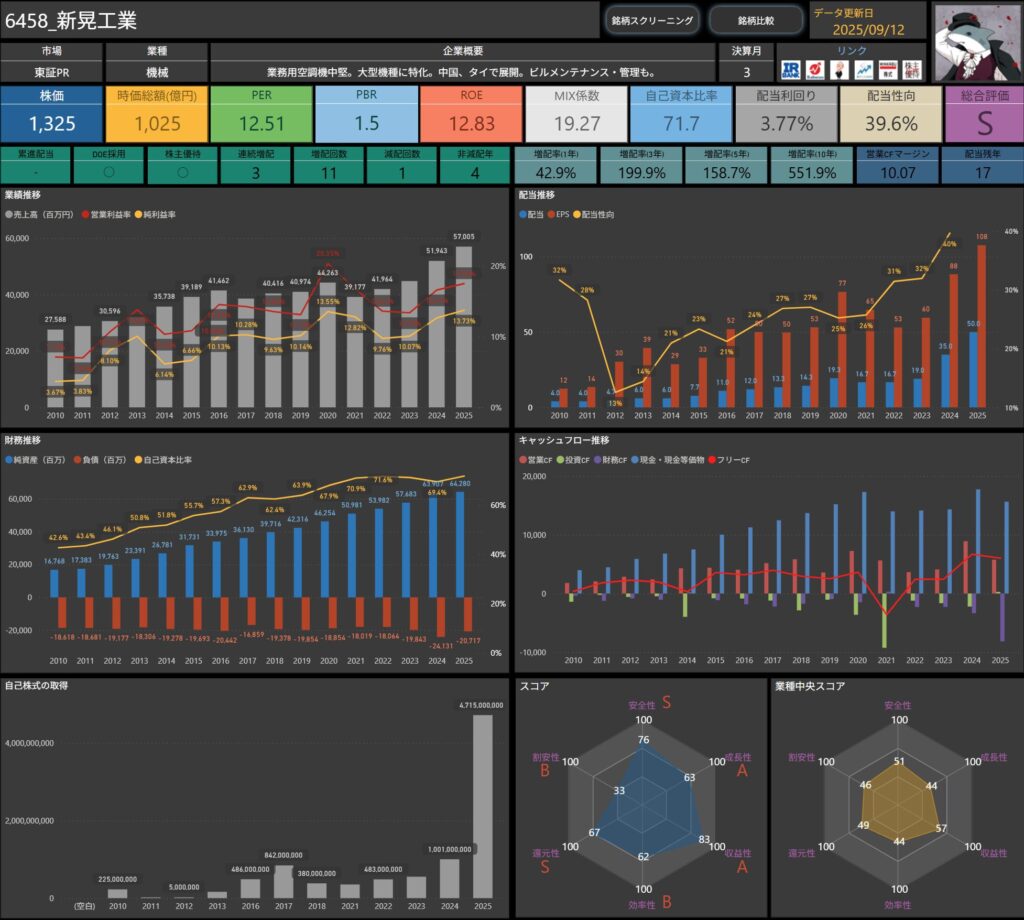

新晃工業(6458)

新晃工業は、業務用空調機の中堅メーカーであり、大型機種に特化している点が特徴です。

また、中国やタイなど海外展開にも積極的で、ビルメンテナンスや管理事業も手掛けています。

基本情報

- 株価:1,325円

- 時価総額:1,025億円

- PER:12.51倍

- PBR:1.54倍

- ROE:12.83%

- MIX係数:19.27

- 自己資本比率:71.7%

- 配当利回り:3.77%

- 配当性向:39.6%

- 累進配当:なし

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:3年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):42.9%/199.9%/158.7%/551.9%

- 営業キャッシュフローマージン:10.07%

- 配当残年数:17年

- DOE実績:5.8%

- DOE方針:3.5%

- ギャップ:+2.3%

新晃工業は、自己資本比率71.7%と財務基盤が極めて堅固であり、安定した経営体質を備えています。

PER12.5倍・PBR1.5倍と適度なバリュエーション水準にあり、収益性の指標であるROEも12.8%と堅調です。

さらに、営業キャッシュフローマージン10%超を確保しており、安定したキャッシュ創出力が株主還元の持続性を下支えしています。

直近の増配率も高く、今後の成長と還元の両立に期待が持てる銘柄です。

DOE方針

出典:新晃工業

新晃工業は、株主還元の目標としてDOE3.5%を下限とする方針を明示しています。

また、配当性向は50%をめざしつつ、自己株式取得も含めた総還元策を中期的に推進。

戦略的投資とのバランスを取りながら、「持続的な利益成長+還元の両立」を掲げる構造が特徴です。

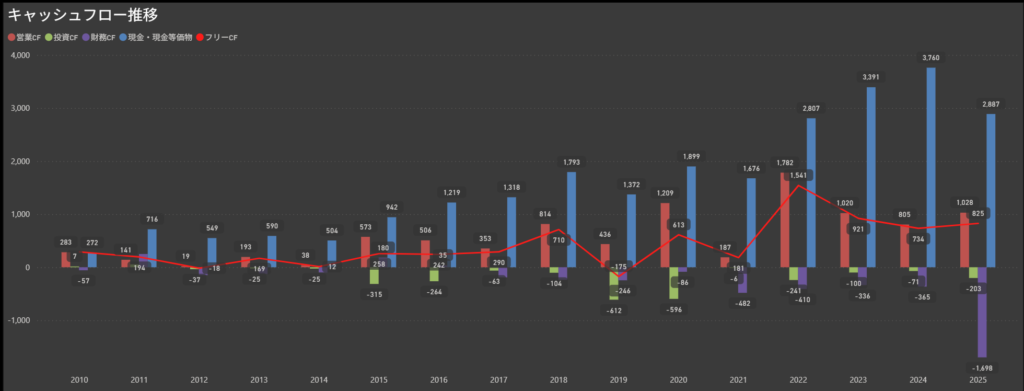

キャッシュフロー面の健全性

新晃工業の営業キャッシュフローは安定的に黒字を確保しており、特に直近では毎年50〜90億円規模の水準に達しています。

これは業務用空調機器という堅実な需要に支えられた事業基盤の強さを示しています。

一方で、投資キャッシュフローは年によって変動が大きい点が特徴です。

2021年には90億円規模のマイナスを計上するなど、大型投資を行うタイミングでフリーキャッシュフローが一時的に赤字化する局面も見られます。

財務キャッシュフローは自己株式取得や借入返済に伴うマイナスが断続的に発生していますが、自己資本比率71.7%という堅固な財務基盤を背景に、大きな資金繰りリスクは感じられません。

総じて、営業キャッシュフローの安定感と高い自己資本比率による財務健全性が強みであり、投資と株主還元をバランスさせながら中長期的な成長を支える余力は十分にあるといえます。

ギャップの背景にある安心材料

新晃工業は、DOE3.5%を下限とする明確な還元方針を掲げており、実績DOEは5.8%と大きく上回っています。

このギャップの裏には、安定した事業収益と計画的な資本政策がしっかりと根付いており、以下の3つの観点から「安心材料」として評価できます。

- 配当水準を無理なく支えるROEと配当性向

- ROEは12.8%と安定的に高く、配当性向は約40%と無理のない水準です。

- DOE=ROE×配当性向であることから、現状の両指標のバランスであれば、無理に還元を増やさずとも5%超のDOEは維持可能。

- この点は、財務的に自然体で方針を上回れる構造になっていることを意味します。

- 営業キャッシュフローの強さとブレの少なさ

- 営業キャッシュフローは、過去10年にわたって大きな赤字がなく、近年は増加傾向。

- 2025年度には営業CFマージンが10.1%と高く、本業のキャッシュ創出力の強さが伺えます。

- 内部留保に頼らず、実キャッシュで配当や投資、自己株取得までこなしている点は安心材料です。

- 財務戦略に組み込まれた明確な資本配分ルール

- 中期戦略では、DOE3.5%を“最低ライン”としつつ、営業キャッシュフロー+借入等を活用して、自己株取得と戦略投資をバランスよく実行する設計になっています。

- これは単に還元を優先するのではなく、成長と還元の両立を明示した方針として、投資家への信頼感につながります。

このように、新晃工業は“結果的にDOEが高い”というだけでなく、財務構造・事業収益・資本政策の各面に裏打ちされた「意図的な高DOE体制」を構築しており、ギャップにはしっかりとした裏付けがあります。

DOE3.5%を「下限」とする明確な方針には、株主還元を重視する姿勢がしっかりと表れていると感じました。

最低限の配当を保証するというスタンスは、景気変動や業績の波があっても安心感を与えてくれます。

投資家にとって「持ち続けやすい」と思える仕組みが整っているのは大きな魅力です。

また、営業キャッシュフローの安定性や自己株取得を組み込んだトータルな還元設計も好印象です。

無理に高還元を掲げるのではなく、堅実に実行可能な水準を継続する姿勢は、企業としての信頼感を高めています。

どちらかというと派手さはありませんが、財務の健全性と堅実な資本政策に支えられ、着実に株主と向き合う姿勢が伝わってきます。

成長性を大きくアピールするタイプではないものの、こうした堅実さこそが長期投資において評価されるポイントだと思います。

私自身としても、安定的な配当を軸にじっくり付き合いたくなる銘柄という印象を持ちました。

エクセディ(7278)

エクセディは、アイシン系の自動車部品メーカーで、クラッチでは首位を占めています。

自動車用トルクコンバータを主力とし、マニュアル部品でも高いシェアを確保しており、自動車部品分野で安定したポジションを築いています。

基本情報

- 株価:5,490円

- 時価総額:2,668億円

- PER:16.72倍

- PBR:1.10倍

- ROE:6.39%

- MIX係数:19.06

- 自己資本比率:59.4%

- 配当利回り:5.46%

- 配当性向:82.2%

- 累進配当:なし

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:2年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):108.3%/177.8%/177.8%/257.1%

- 営業キャッシュフローマージン:10.17%

- 配当残年数:28年

- DOE実績:6.2%

- DOE方針:4.0%

- ギャップ:+2.2%

PBR1.1倍と適度な水準にありつつ、配当利回り5.5%前後の高水準は大きな魅力です。

直近の増配率も力強く、株主還元に積極的な姿勢が数字からもしっかりと伝わってきます。

一方でROEは6%台と控えめで、収益効率の改善余地も感じられるため、今後の利益率向上や成長戦略に注目したい銘柄です。

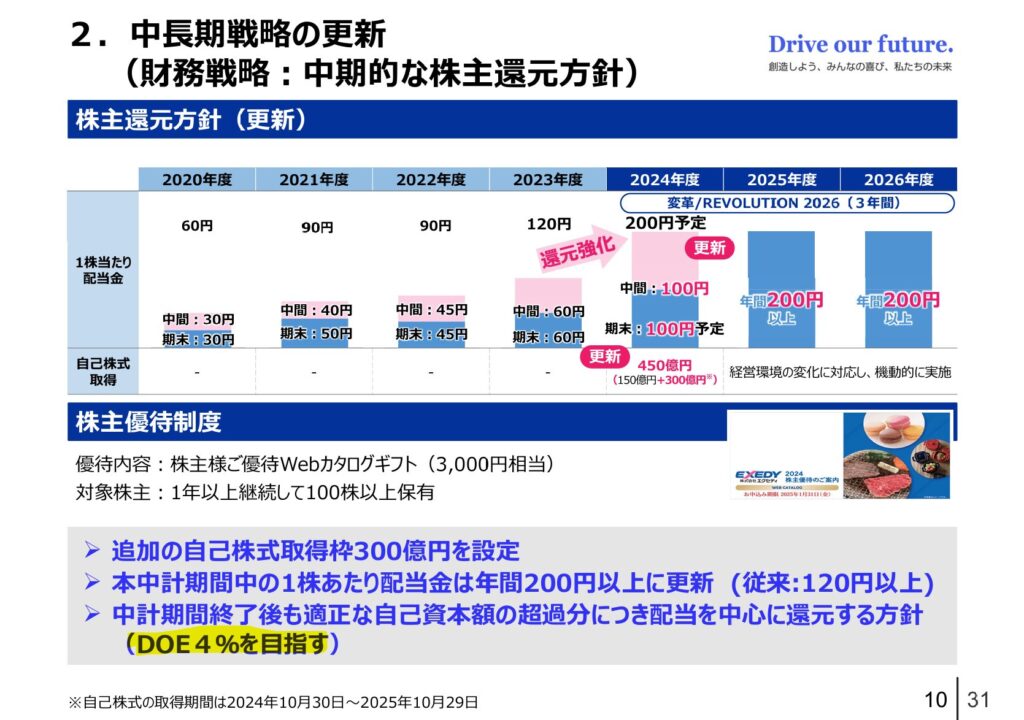

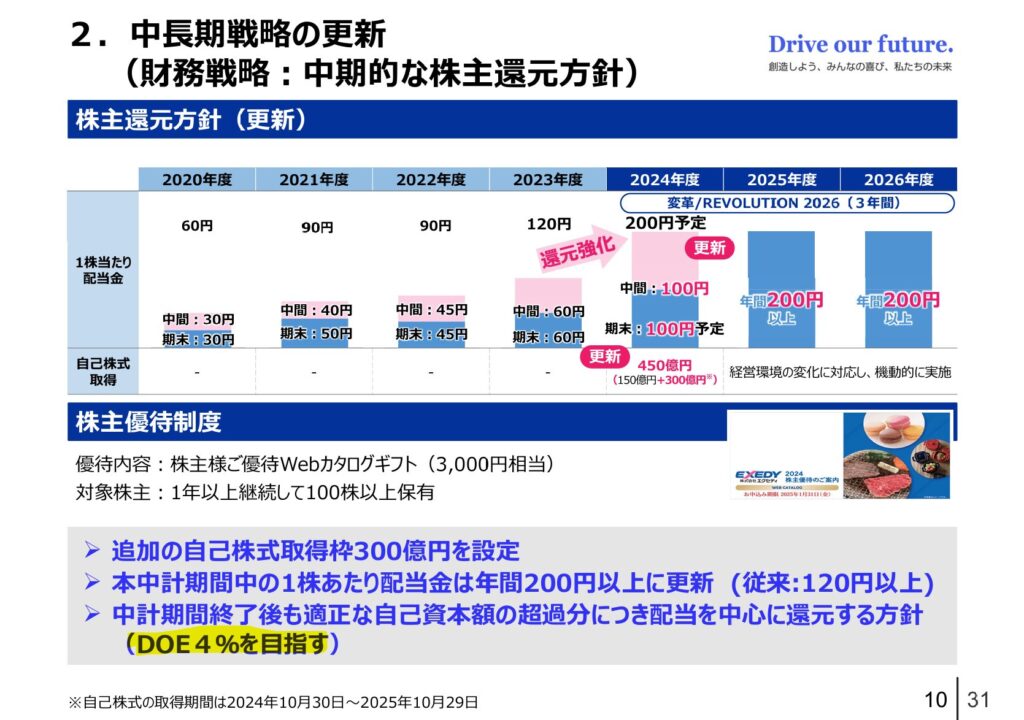

DOE方針

出典:エクセディ

エクセディは、中期経営計画「変革/REVOLUTION 2026」において、株主還元方針を大幅に強化しています。

具体的には、DOE4%を目指す方針を掲げ、還元の下限ラインを明示しました。

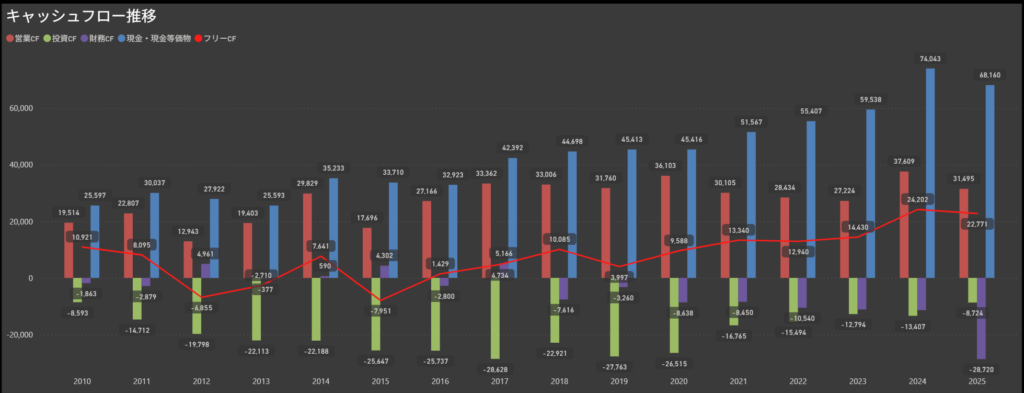

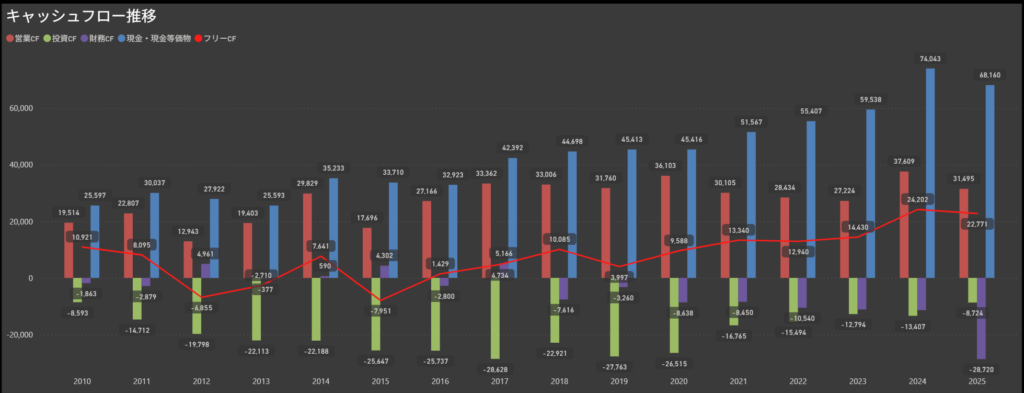

キャッシュフロー面の健全性

エクセディの営業キャッシュフローは長年にわたって安定して黒字を維持しており、本業からの資金創出力にしっかりと支えられています。

一方で、投資キャッシュフローは大型投資のタイミングで大きなマイナスになることもありますが、これは事業拡大に向けた前向きな支出といえます。

財務キャッシュフローについては、自己株式取得や配当など株主還元を背景としたマイナスが見られますが、健全な範囲でコントロールされている印象です。

総じて、営業CFの安定性をベースに、投資と還元をバランスよく行える体制が整っており、キャッシュフローの面でも安心感がある企業といえます。

ギャップの背景にある安心材料

エクセディは、株主還元の目標としてDOE4%を掲げていますが、直近の実績は6.2%と明確に上回っています。

このプラスのギャップには、企業体質としての強みがしっかりと反映されています。

- ROEと配当性向の掛け合わせによる高DOE

- ROEは6%台とそれほど高くはありませんが、配当性向が80%超と利益の大半を株主還元に回しています。

- その結果、計算式(DOE=ROE×配当性向)に基づき、自然にDOE6%超を達成できています。

- 無理をして高DOEを実現しているわけではなく、現状の収益力と還元方針の掛け合わせで到達している点が安心材料です。

- 営業キャッシュフローの底堅さ

- 営業キャッシュフローは直近でも安定的に黒字を維持しており、本業で稼ぐ力がしっかりと根付いています。

- 設備投資や戦略投資で一時的にマイナスが出ることはありますが、配当や自己株取得に必要な原資を十分に確保できている点が強みです。

- 数値で裏付けられた株主還元方針

- 中期経営計画では「DOE4%以上」、「年間配当200円以上」を明示し、さらに自己株式取得300億円規模を設定。

- 単なるスローガンではなく、配当+自社株買いの両輪で株主還元を強化する仕組みを数値で裏付けており、結果としてDOE実績6.2%という成果につながっています。

総じて、エクセディのDOEが方針を上回っているのは、高い配当性向・安定した営業CF・数値で示された株主還元策の3点がそろっているからです。

今後も「DOE4%を下限としつつ、自然体で5〜6%台を維持できる」構造になっている点が、投資家にとって大きな安心感といえます。

エクセディは、配当利回り5%超の高水準が最大の魅力で、DOE方針を掲げつつ実績も上回る形で株主還元を続けています。

長期的な増配率も高く、還元姿勢の強さが一貫して感じられる銘柄です。

一方で、配当性向80%超という高水準は、利益が落ち込んだ際に減配リスクを高める要因でもあります。

ただ、営業キャッシュフローが安定して黒字を維持している点や、DOE4%を下限とする明確な方針があることから、一定の安心感もあります。

総じて、高配当を重視する投資家にとって魅力的な選択肢でありつつ、配当の持続性を左右する収益力の改善や成長戦略の進展には今後も注目したいところです。

「配当を軸にじっくり保有できる一方で、利益率の変動には注意が必要な銘柄」という位置づけが適していると感じます。

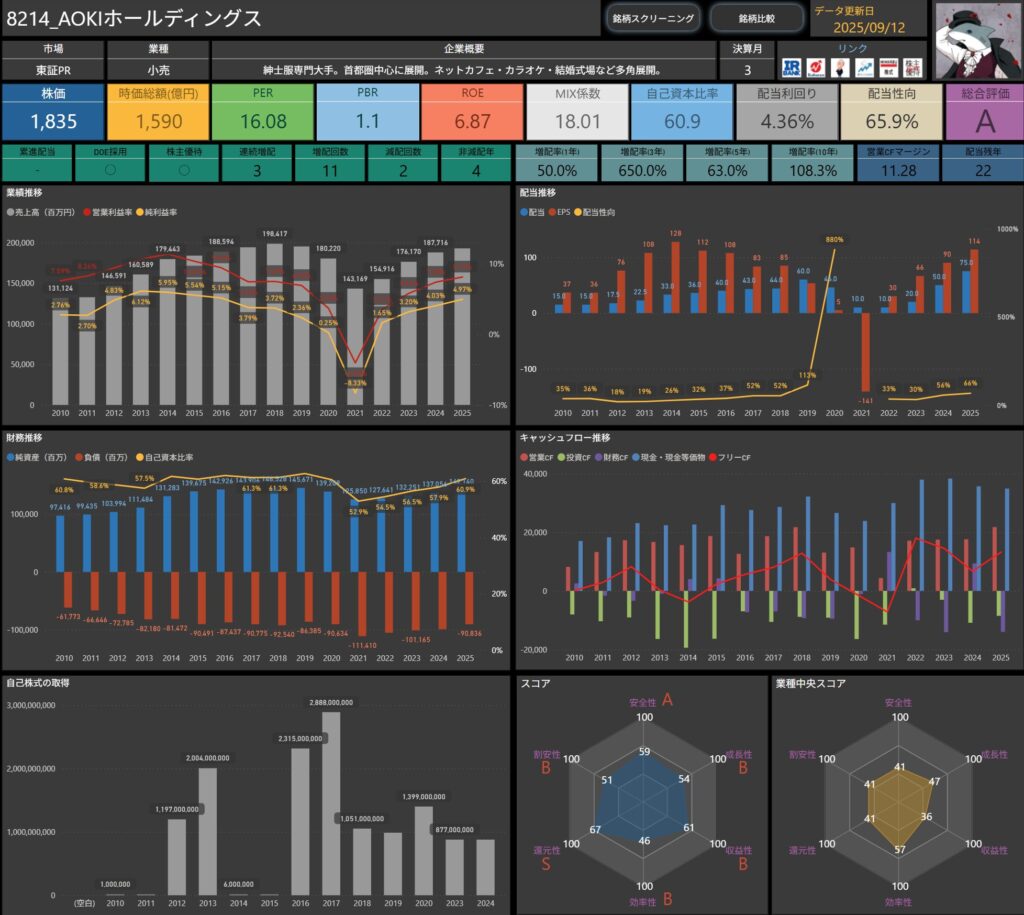

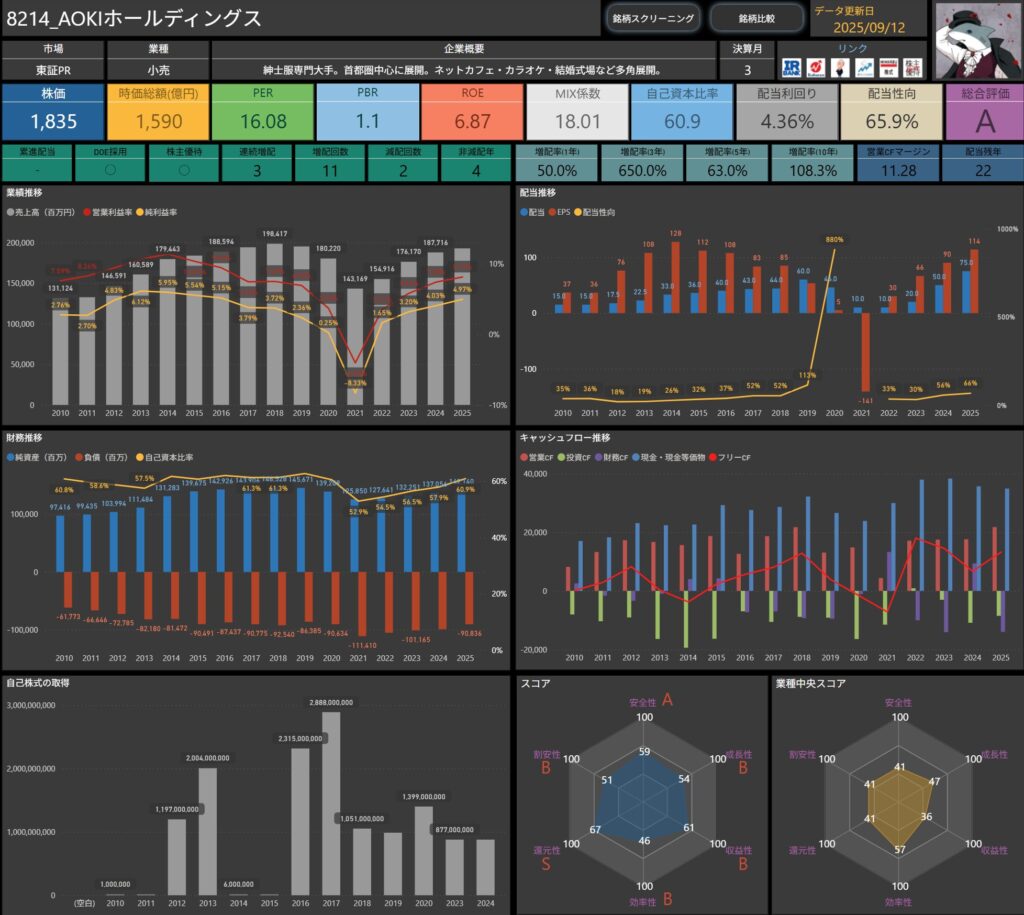

AOKIホールディングス(8214)

AOKIホールディングスは、紳士服専門店の大手として首都圏を中心に展開しています。

また、ネットカフェ・カラオケ・結婚式場など多角的な事業を手掛けており、小売にとどまらない幅広い収益基盤を持つ企業です。

基本情報

- 株価:1,835円

- 時価総額:1,590億円

- PER:16.08倍

- PBR:1.10倍

- ROE:6.87%

- MIX係数:18.01

- 自己資本比率:60.9%

- 配当利回り:4.36%

- 配当性向:65.9%

- 累進配当:なし

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:3年

- 減配回数:2回

- 増配率(1年/3年/5年/10年):50.0%/650.0%/63.0%/108.3%

- 営業キャッシュフローマージン:11.28%

- 配当残年数:22年

- DOE実績:4.9%

- DOE方針:3.0%

- ギャップ:+1.9%

AOKIホールディングスは、PBR1倍前後と割高感のない水準にあり、配当利回り4%超の安定した株主還元が魅力です。

直近の増配率は高く、特に3年間で大幅な増配を実施しており、株主還元姿勢の強さが感じられます。

一方で、ROEは6%台と収益効率に改善余地があるため、還元余力を支えるためにも今後の利益率向上が重要なポイントとなります。

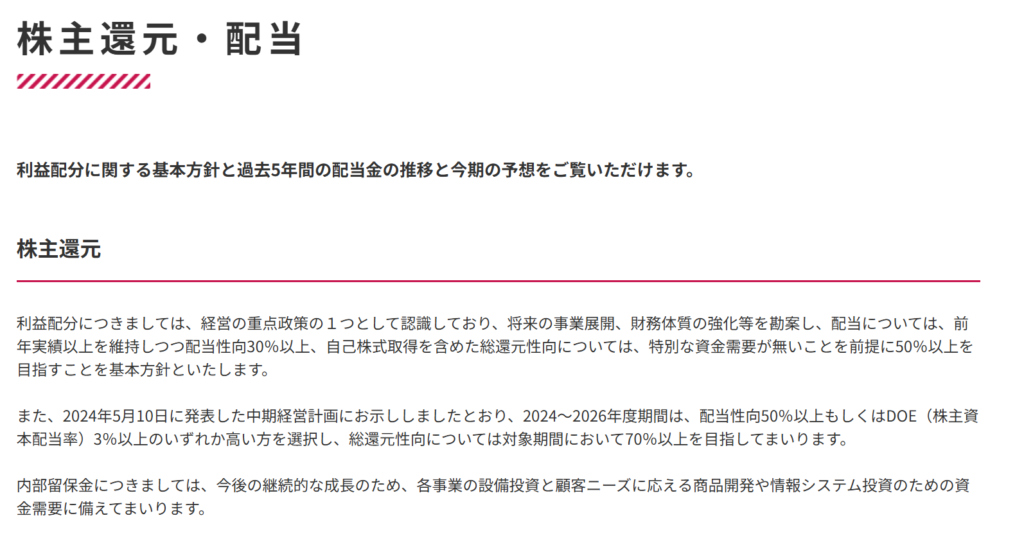

DOE方針

出典:AOKIホールディングス

AOKIホールディングスは、中期経営計画(2024〜2026年度)において、DOE3%以上を株主還元の基準に据えています。

配当性向50%以上とDOE3%以上のいずれか高い方を選択する方針で、持続的に最低3%を下限とするDOEの確保を目指しています。

キャッシュフロー面の健全性

AOKIホールディングスの営業キャッシュフローは、長期的に安定して黒字を確保しており、本業で稼ぐ力はしっかりと根付いています。

事業の多角化によって収益源が分散されていることもあり、安定感のある資金創出が続いている点は強みです。

一方で、投資キャッシュフローは設備投資や事業拡大に伴い継続してマイナス傾向にあります。

ただし極端に大きなマイナスは少なく、成長投資の範囲内でコントロールされている印象です。

財務キャッシュフローについては、配当や借入返済に伴うマイナスが見られますが、自己資本比率が6割超と高水準であるため、資金繰りへの不安は小さいといえます。

総じて、営業CFの安定性を基盤に投資と株主還元を両立できる体制が整っており、キャッシュフロー面からも持続的な還元を支えられる健全性が確認できる企業です。

ギャップの背景にある安心材料

AOKIホールディングスは、DOE方針を3%以上と掲げていますが、直近の実績は4.9%と大きく上回っています。

このプラスのギャップには、以下のような要因が影響しています。

- 営業キャッシュフローの安定性

- 紳士服事業だけでなく、ネットカフェ「快活CLUB」、カラオケ、さらにはブライダル事業など多角化を進めており、景気や消費動向に左右されにくい収益構造を形成しています。

- 直近の営業キャッシュフローマージンも11%台と堅調で、本業で稼いだキャッシュが安定的に配当の原資となっています。

- 配当性向の高さがDOEを押し上げている

- 直近の配当性向は65.9%と高水準にあり、利益の大部分を株主還元に振り向けています。

- 一方でROEは6.87%と決して高い水準ではありませんが、配当性向の高さと掛け合わせることでDOE4〜5%台を実現しており、「資本効率の低さを、高い還元姿勢で補っている」構造といえます。

- 数値を伴う明確な株主還元方針

- 中期経営計画では「DOE3%以上または配当性向50%以上」のいずれか高い方を選択する仕組みを明示し、さらに総還元性向70%以上を掲げています。

- このように具体的な数値をルール化しているため、短期的な業績変動があっても最低限のDOEを確保できる安心感があります。

AOKIホールディングスのDOE実績が方針を上回っている背景には、多角化による安定的なキャッシュ創出力、高い配当性向、数値で裏付けられた還元方針という3つの要素があります。

このため、DOEは単なる偶然の結果ではなく、意図的かつ戦略的に高い水準を維持できる仕組みが整っている点が投資家にとって安心材料となっています。

AOKIホールディングスは、配当利回り4%超とDOE方針3%以上に対して実績4.9%と上回る水準を確保しており、株主還元の姿勢が数値で裏付けられている点は好印象です。

特に、このDOEのギャップは単なる偶然ではなく、安定したキャッシュフローと明確な方針に支えられているため、安心感を持って評価できます。

一方で、ROE6%台と収益効率がやや控えめであり、加えて配当性向65.9%という高水準は魅力であると同時に、業績変動時のリスク要因ともなり得ます。

そのため「配当を長期的に安心して維持できるかどうか」は、今後の利益成長や収益性の改善にかかっているといえます。

総じて、明確なDOE方針と実績のギャップによる安心感が強みであり、配当を軸にじっくり付き合える銘柄だと感じます。

ただし、今後の成長戦略や収益力の底上げを見極めながら投資判断したい位置づけです。

まとめ:DOEの“ギャップ”から見えてくるもの

配当利回りだけでは見えにくい「配当の質」や「企業の本気度」。

今回あらためて感じたのは、DOEの方針と実績の“ギャップ”に目を向けることで、数字の裏にある企業の姿勢が見えてくるということでした。

たとえば、こんな視点で見ると、読み解きやすくなります。

- 実績が方針を上回っている企業は、自然体でも還元ができている安定経営の可能性

- ギャップが小さい企業は、一時的なブレか構造的な変化かを丁寧に見極めたい

- 目標が高く実績が追いついていない企業は、成長過程にあるのか、方針の見直しが必要なのかを見ていく視点が大切

こうした「数字のズレ」は、ただの差ではなく、その企業の経営戦略や配当姿勢を映すサインとしても使えます。

配当投資をしていると、「利回りの高さ」に目が行きがちですが、ときにはこうした“配当の質”を見る視点も持っておくと、より納得感のある判断ができるかもしれません。

気になる銘柄があれば、ぜひDOEの方針と実績、どんなギャップがあって、何が背景にあるのかをゆっくり眺めてみてくださいね。

当ブログは、投資の勧誘を目的としたものではありません。

投資に際しては、ご自身の判断と責任で行っていただくようお願い申し上げます。

最後まで読んでいただき、ありがとうございました!