こんにちは、しけなぎです!

今回は、機械業界に注目して銘柄分析をお届けします。

この記事では、業界の概要や最新データを公開し、注目の銘柄について詳しく解説します。

ぜひ最後までご覧いただき、投資の参考にしていただければ幸いです!

機械業界の概要

機械業界は、産業機械や工作機械、建設機械など、多岐にわたる分野の製品を製造・供給する重要な業界です。

自動車や電子機器の製造、インフラ整備、さらには食品加工に至るまで、あらゆる産業の基盤を支えています。

- 幅広い産業に不可欠な存在

- 機械業界の製品は、製造業を中心に、建設、物流、農業など多様な分野で利用されており、安定した需要があります。

- 特に、インフラ投資の拡大や自動化・省人化の流れにより、先進国・新興国を問わず市場の成長が見込まれています。

- 技術革新と高付加価値化の進展

- 近年は、AIやIoT技術を活用したスマート機械の開発が進んでおり、より高精度な加工技術や自動化システムの導入が拡大しています。

- これにより、生産性向上や人手不足の解消にも貢献する技術として注目を集めています。

- グローバル市場での競争力

- 日本の機械メーカーは、高品質・高性能な製品を強みとし、欧米やアジア市場でも高い評価を受けています。

- 特に、工作機械や建設機械の分野では、海外売上比率の高い企業が多く、グローバル展開の成功が業績に大きな影響を与える業界でもあります。

機械業界は、技術革新と国際展開を強みとする一方で、いくつかの課題にも直面しています。

これらの課題を理解することで、業界の成長機会をより明確に捉えることができます。

- 原材料価格の上昇と調達リスク

- 機械製品の多くは、鉄鋼やアルミニウムなどの金属素材を使用しており、原材料価格の変動がコストに大きな影響を与えます。

- また、サプライチェーンの混乱や地政学リスクによる部品調達の遅れが、業績の不安定要因となることもあります。

- 環境対応とエネルギー効率の向上

- カーボンニュートラルの実現に向け、製造工程でのCO₂排出削減や、エネルギー効率の高い機械の開発が求められています。

- 企業によっては、電動建機やハイブリッド機械の導入を進めるなど、環境負荷の低減に向けた取り組みを強化しています。

- 海外市場での競争激化

- 新興国企業の技術力向上や低コスト競争の影響で、日本企業の競争力が試される場面が増えています。

- そのため、品質やアフターサービスの充実、IoT・AI技術の活用による差別化が重要になっています。

機械業界は、自動化・省人化ニーズの拡大や、インフラ投資の増加を背景に、今後も成長が期待される分野です。

特に、スマートファクトリー化の進展や、再生可能エネルギー関連機械の需要増加が、新たな成長ドライバーとなります。

一方で、原材料価格の上昇や環境対応といった課題にも直面しており、企業ごとの戦略が今後の成長を左右すると考えられます。

国内市場だけでなく、グローバル市場での成長を取り込めるかどうかが、業界全体の発展にとって重要な鍵となります。

機械業界の市場動向

機械業界は、製造、建設、農業、物流など、幅広い分野で活用される産業機械を提供する重要な業界です。

ここでは、現在のトレンドと過去数年の推移を整理し、業界全体の動きを見ていきます。

現在のトレンド

- 自動化・省人化の加速

- 労働力不足が進む中で、工場の自動化やスマートファクトリー化の需要が拡大しています。

- 特に、AIやIoT技術を組み込んだロボットや生産設備が注目されており、製造業の生産性向上に貢献しています。

- 環境負荷の低減とエネルギー効率の向上

- 脱炭素社会の実現に向け、エネルギー効率の高い機械の開発が求められています。

- これに伴い、電動建機や省エネ型設備へのシフトが進んでおり、企業の研究開発投資が活発化しています。

- インフラ投資と新興国市場の拡大

- 世界的なインフラ整備の需要が高まっており、建設機械や重機の市場が拡大しています。

- 特に、アジアや中東、アフリカなどの新興国でのインフラ投資の増加が、日本の機械メーカーにとって新たな成長機会となっています。

過去数年の推移

- 成長率の推移

- コロナ禍の影響で一時的に設備投資が減少しましたが、その後は製造業の回復とともに市場が拡大。

- 特に、自動車業界向けや半導体製造装置の需要が急回復しており、業界全体の成長を後押ししています。

- コスト上昇と利益率の動向

- 原材料価格やエネルギーコストの上昇が続いており、機械業界の収益性に影響を与えています。

- しかし、多くの企業がコスト削減や高付加価値製品への転換を進め、利益率を維持する努力を続けています。

機械業界は、自動化・省人化やインフラ投資の拡大といったテーマのもと、今後も成長が期待される分野です。

特に、スマートファクトリー向けの技術革新や、環境対応機械の開発が市場の競争力を左右する重要な要素となりそうです。

一方で、原材料価格の変動や海外市場での競争激化といった課題もあり、各社の戦略が業績に大きく影響を与えると思います。

これらの動向を踏まえ、次に注目銘柄の分析を進めていきます!

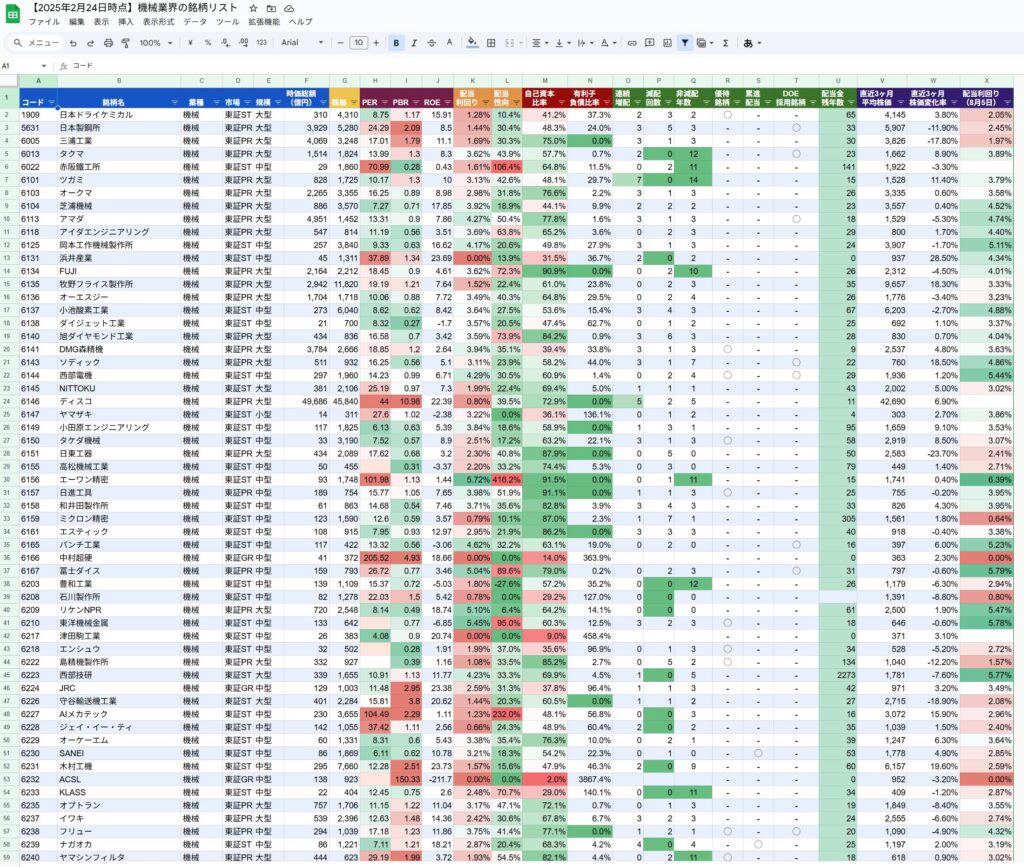

【2025年2月24日時点】機械業界の銘柄リスト

今回ご紹介する機械業界のデータを、わかりやすくまとめたGoogleスプレッドシートを作成しました。

このシートには、2025年2月24日時点の株価情報をもとに、基本情報や財務指標、業界特有の注目データを整理しています。

【2025年2月24日時点】機械業界の銘柄リスト – Google スプレッドシート

スプレッドシートの主な内容

このスプレッドシートでは、次のような情報を一覧で確認できます。

- 配当利回り、配当性向、自己資本比率、有利子負債比率

- PER(株価収益率)、PBR(株価純資産倍率)、ROE(株主資本利益率)

- 優待の有無や直近3ヶ月の株価変化率

さらに、投資判断に必要な情報を幅広くカバーしていますので、機械業界全体の現状把握や個別銘柄の分析に役立てていただけます。

このスプレッドシートは、機械業界に興味をお持ちの方や、投資判断に必要なデータを探している方に最適なツールです。

ご自身の投資スタイルや目標に合わせて、ぜひお役立てください!

注目の銘柄ピックアップ

今回のリストから、機械業界の中でも特に注目したい銘柄をいくつかピックアップしました。

それぞれの銘柄について、事業の特徴や魅力、そして投資判断のポイントを簡単にまとめています。

これからの投資のヒントになれば嬉しいです!

アマダ(6113)

アマダは、金属加工機械の世界大手であり、特に板金加工機械では国内トップシェアを誇る企業です。

M&Aを活用した海外展開にも積極的に取り組んでおり、グローバル市場での成長を続けています。

基本情報

- 株価:1,452円

- 時価総額:4,951億円

- PER(株価収益率):13.31倍

- ROE(自己資本利益率):7.86%

- 自己資本比率:77.8%

- 配当利回り:4.27%

- 配当性向:50.4%

特徴と魅力

- 金属加工機械業界のリーダー

- 板金加工機械、レーザー加工機、プレス機械などを幅広く提供しており、金属加工機械業界では世界トップクラスのシェアを誇ります。

- 特に、自動車・建設機械・航空機産業向けの設備需要が安定しており、長期的な市場成長の恩恵を受ける構造です。

- 財務の健全性

- 自己資本比率は77.8%と非常に高く、安定した経営基盤を維持しています。

- また、純資産は5,343億円と強固で、景気変動に対する耐性も高いと考えられます。

- 成長戦略と海外展開

- M&Aを積極的に活用し、北米や欧州、アジア市場での事業拡大を進めています。

- 特に、インフラ投資の増加や製造業の高度化が進む地域では、アマダの技術力が強みとなる可能性が高いです。

- また、製造業のデジタル化に対応し、スマートファクトリー化やAI・IoT技術を活用した加工機械の開発にも力を入れています。

- DOE採用と株主還元

- DOE(株主資本配当率)を意識した配当政策を採用しており、安定した配当を継続する姿勢を示しています。

- 配当利回りは4.27%と比較的高水準で、連続増配は3回続いています。

- ただし、2021年には一度減配しており、安定配当を重視する投資家はその点を考慮する必要があります。

投資ポイント

アマダは、業界トップクラスの技術力と安定した財務基盤を持つ企業であり、長期的に安定した成長が期待できます。

特に、DOEを採用した株主還元方針と4.27%の配当利回りは魅力的で、配当狙いの投資家にとっても注目すべき銘柄の一つです。

今後のポイントとしては、海外市場での成長戦略やデジタル技術を活用した新規事業がどの程度成功するかが注目されます。

また、過去に減配実績があるため、安定した配当政策を維持できるかどうかも、継続的にチェックしていきたいところです。

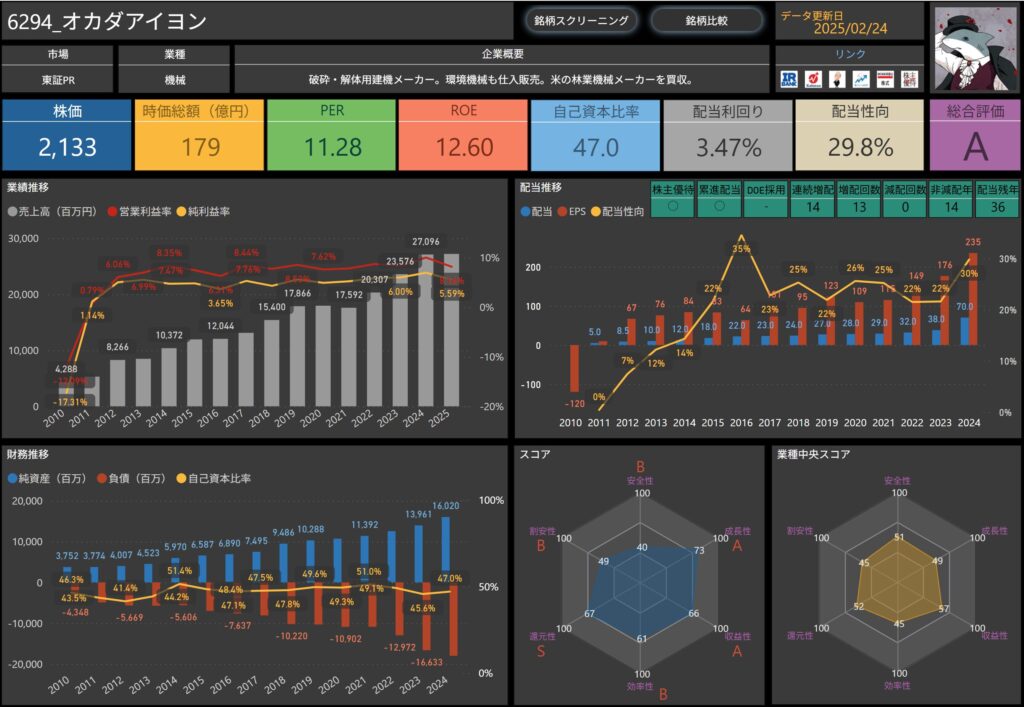

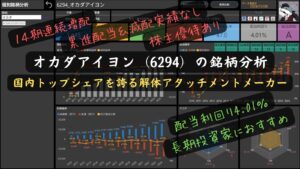

オカダアイヨン(6294)

オカダアイヨンは、破砕・解体用建機メーカーとして確固たる地位を築いています。

環境機械の販売にも注力し、近年では米国の林業機械メーカーを買収するなど海外展開も積極的に進めています。

基本情報

- 株価:2,133円

- 時価総額:179億円

- PER(株価収益率):11.28倍

- ROE(自己資本利益率):12.60%

- 自己資本比率:47.0%

- 配当利回り:3.47%

- 配当性向:29.8%

特徴と魅力

- 堅実な業績と成長性

- 解体・破砕機の需要は安定しており、建設・解体業界の成長とともに堅調な業績を維持。

- 2024年度の売上高は約270億円、営業利益率10.04%と安定した収益を確保しています。

- また、環境規制の強化により、環境機械の需要が増加しており、今後の成長が期待されます。

- 海外展開の拡大

- 米国の林業機械メーカーを買収し、海外市場への足掛かりを強化。

- 今後も海外売上比率を伸ばすことで、さらなる成長が見込まれます。

- 累進配当と安定した株主還元

- 累進配当政策を採用し、14年連続増配を継続中。

- 減配実績がなく、安定した株主還元を行っています。

- 配当利回り3.47%と高めの水準を維持しており、長期投資にも適しています。

- 株主優待制度

- プレミアム優待倶楽部を採用し、ポイントを食品や家電、旅行、寄付などに交換可能。

- WILLsCoinとの交換も可能で、幅広い用途で利用できます。

投資ポイント

オカダアイヨンは、建設・解体業界の需要を背景に堅実な業績を維持しながら、海外展開を積極的に進めている点が魅力です。

特に、環境機械の分野は今後の成長が期待される市場であり、新規事業の拡大にも注目です。

また、累進配当政策を採用し、14年連続増配を継続していることから、安定した株主還元が期待できます。

減配なしという点も、長期保有を考える上で大きな安心材料になりますね。

個人的には、配当利回り3.47%の安定感に加えて、株主優待が充実している点が魅力的に感じます。

ポイント制の優待は使い勝手が良く、長期保有のモチベーションにもつながりますね。

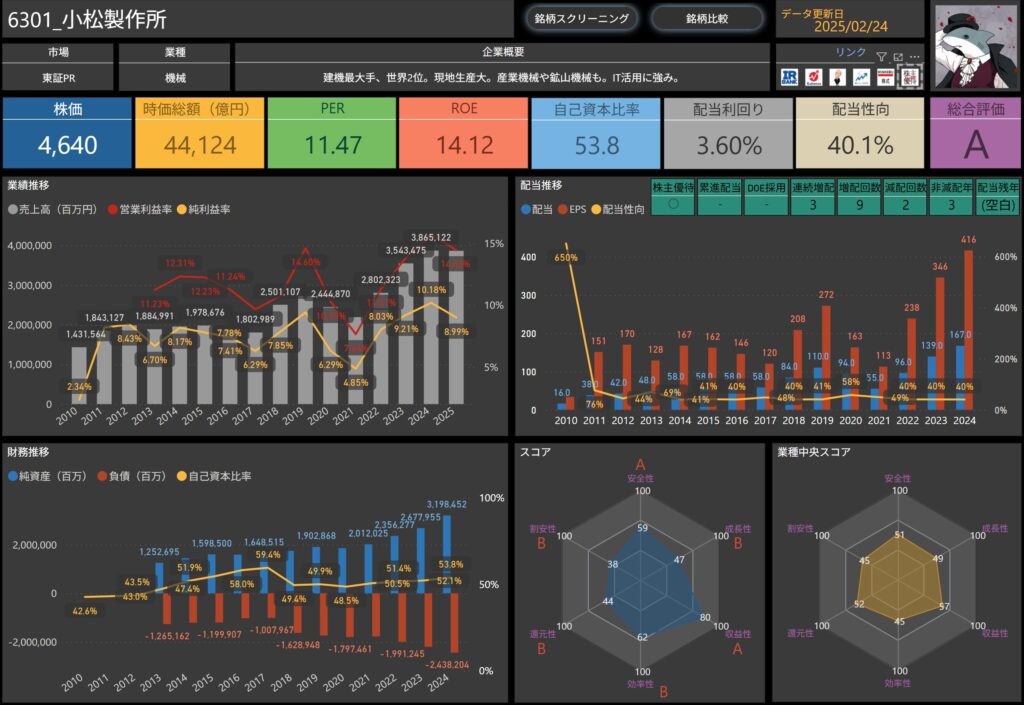

小松製作所(6301)

コマツは、建設機械や鉱山機械の分野で確固たる地位を築いている企業です。

特に、ICTを活用したスマートコンストラクションや、電動建機・自動運転技術の分野でも先進的な取り組みを進めています。

基本情報

- 株価:4,640円

- 時価総額:4兆4,124億円

- PER(株価収益率):11.47倍

- ROE(自己資本利益率):14.12%

- 自己資本比率:53.8%

- 配当利回り:3.60%

- 配当性向:40.1%

特徴と魅力

- 堅実な業績と成長性

- 建機需要の安定性に支えられ、2024年度の売上高は 約3.86兆円、営業利益率 15.71%を維持。

- 特に、鉱山機械部門が好調で、エネルギー資源関連の需要拡大が追い風となっています。

- 環境対応と新技術の活用

- 脱炭素社会の進展に伴い、電動建機 や AHS(無人運転ダンプトラック)など、次世代技術を活用した製品開発に注力。

- また、ICTを活用したスマートコンストラクションで業界の効率化を推進しており、長期的な成長が期待されます。

- 株主還元と配当政策

- 3年連続増配を実施中。

- 配当利回り3.60%と比較的高水準。

- 過去に2回の減配実績があるものの、近年は安定した株主還元を継続。

- 株主優待制度

- 300株以上を3年以上継続保有で、オリジナルミニチュア建機を贈呈。

- 建機好きやコレクターにとって魅力的な優待内容。

投資ポイント

コマツは、世界的な建機需要の安定性に支えられつつ、新技術を活用した成長戦略を進めている点が魅力です。

特に、電動建機や無人運転技術の分野では他社と差別化された強みを持っており、今後の市場拡大が期待されます。

また、3年連続増配を実施し、配当利回り3.60%と安定した株主還元があるため、長期保有にも適した銘柄といえます。

一方で、過去に2回の減配があった点には注意が必要ですが、最近の業績を見る限り、堅調な配当継続が期待できそうです。

個人的には、業界トップレベルの技術力と、堅実な株主還元のバランスが取れている点が魅力に感じます。

特に、建機のオリジナルミニチュア優待は、他にはないユニークな特典ですね!

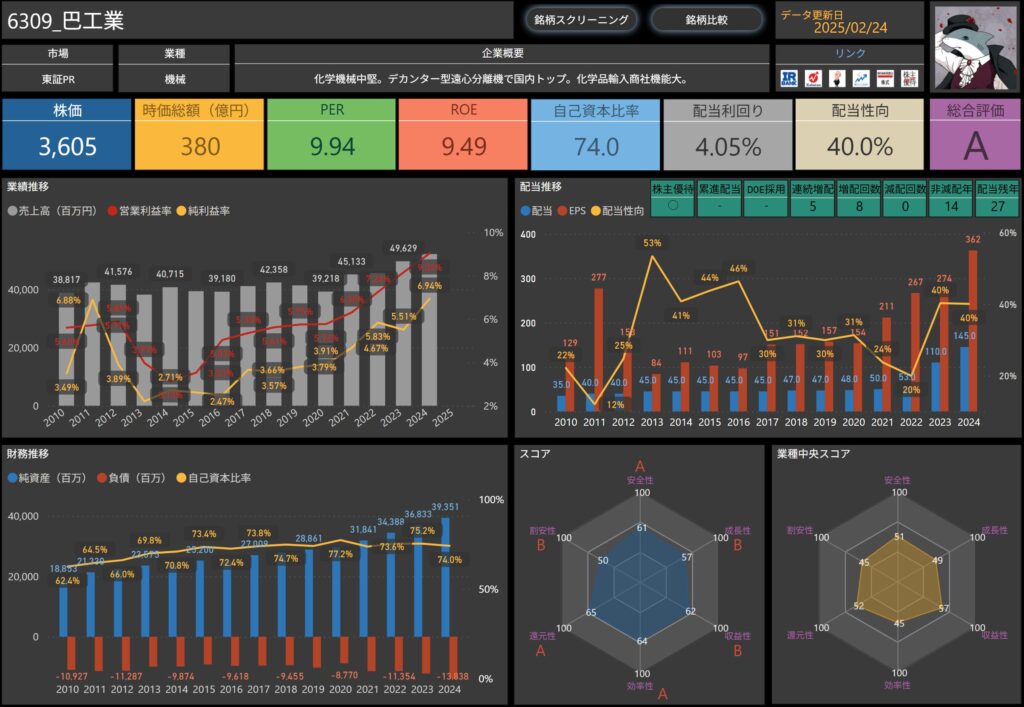

巴工業(6309)

巴工業は、化学機械と化学品商社の二軸で事業を展開している企業です。

特に、デカンター型遠心分離機では国内トップシェアを誇り、化学・食品・環境分野など幅広い業界に向けた製品を提供しています。

また、化学品商社としても機能し、多様な事業ポートフォリオを持つ点が強みです。

基本情報

- 株価:3,605円

- 時価総額:380億円

- PER(株価収益率):9.94倍

- ROE(自己資本利益率):9.49%

- 自己資本比率:74.0%

- 配当利回り:4.05%

- 配当性向:40.0%

特徴と魅力

- 安定した業績と成長性

- 化学機械事業と化学品商社事業の2本柱で事業を展開し、景気変動の影響を受けにくい安定した収益基盤を確立しています。

- 2024年度の売上高は約521億円、営業利益率は9.02%と、着実な収益を維持しています。

- 特に、食品や環境分野での分離技術の需要が拡大しており、さらなる成長が期待されます。

- 高い財務健全性と安定経営

- 自己資本比率74.0%と業界内でも非常に高水準で、財務基盤の安定性が際立っています。

- 負債も少なく、長期的に安定した経営を続けている点は投資家にとって安心材料といえます。

- 連続増配と高配当

- 5年連続増配を実施し、減配実績ゼロ。

- 配当利回り4.05%と比較的高めで、安定した配当収入を狙う投資家にとって魅力的な銘柄です。

- 魅力的な株主優待制度

- 100株以上の保有でワイン1本、300株以上で2本を贈呈。

- 自社関連会社が取り扱う高品質なワインがもらえるため、優待目的の長期保有にも向いています。

投資ポイント

巴工業は、安定した業績、堅実な財務基盤、株主還元の3つを兼ね備えた銘柄です。

特に、5年連続増配を続け、減配実績がない点は長期投資家にとって大きな魅力となります。

配当利回り4.05%を維持しつつ、財務の健全性が高いことから、今後も継続的な配当成長が期待できそうです。

また、化学機械事業では、食品や環境関連の市場での成長が見込まれるほか、化学品商社としての強みを活かした安定したビジネスモデルを確立しています。

特に、環境分野の需要拡大が進む中で、巴工業の持つ分離技術の強みは、今後さらに評価される可能性があります。

株主優待では、自社関連会社のワインが提供され、長期保有のインセンティブとしても機能。

総合的に見て、安定した業績と高い株主還元を求める投資家に適した銘柄といえますね。

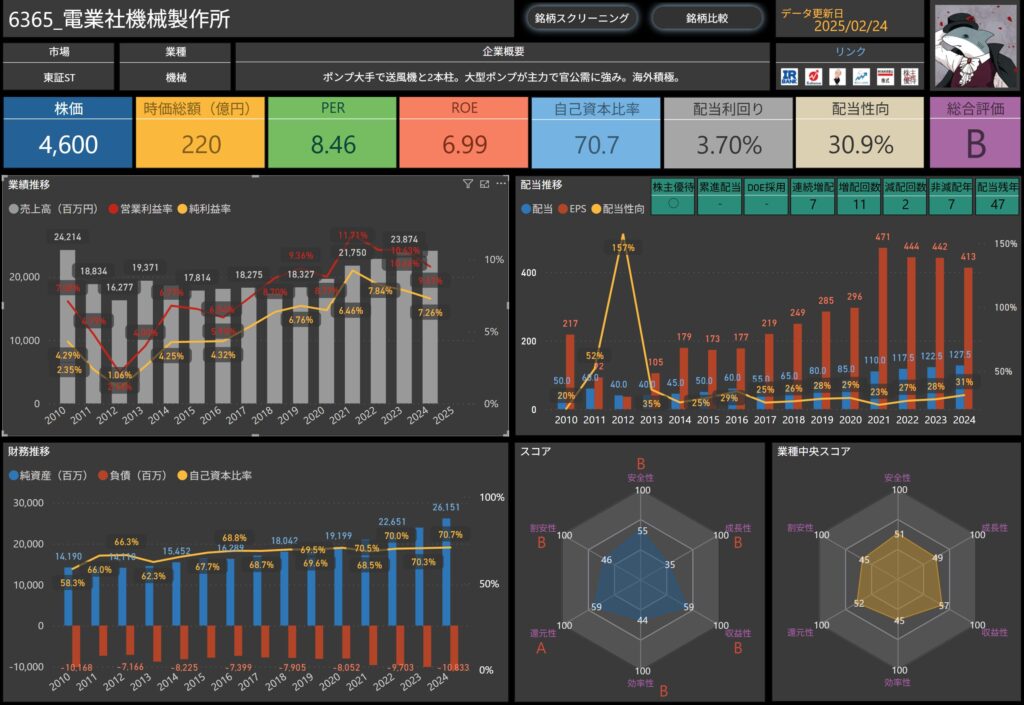

電業社機械製作所(6365)

電業社機械製作所は、ポンプと送風機を主力とする機械メーカーです。

特に、大型ポンプ分野では官公庁向けの実績が豊富で、国内市場における競争力が高い企業です。

また、海外事業も展開し、安定した受注基盤を持つ点が特徴です。

基本情報

- 株価:4,600円

- 時価総額:220億円

- PER(株価収益率):8.46倍

- ROE(自己資本利益率):6.99%

- 自己資本比率:70.7%

- 配当利回り:3.70%

- 配当性向:30.9%

特徴と魅力

- 安定した業績と成長性

- 大型ポンプや送風機の需要に支えられ、景気の影響を受けにくい事業構造を持っています。

- 2024年度の売上高は約240億円で、営業利益率は7.26%と安定した利益を確保。

- 官公庁案件を中心とした受注が強みで、今後も安定成長が見込まれます。

- 高い財務健全性と安定経営

- 自己資本比率は70.7%と非常に高く、負債が少ない堅実な財務体質を維持しています。

- 長年にわたり財務の健全性を確保し、安定した経営を続けている点は投資家にとって安心材料です。

- 連続増配と高配当

- 7年連続増配を実施し、配当利回りは3.70%と高めの水準です。

- 過去に減配は2回ありましたが、近年は安定した増配傾向を維持。

- 配当性向は30.9%と無理のない範囲であり、今後も安定した株主還元が期待できます。

- 魅力的な株主優待制度

- 100株以上の保有者に対して静岡県産の新茶またはQUOカードを提供。

- 長期保有者向けの優待が充実しており、継続投資を促す設計となっています。

投資ポイント

電業社機械製作所は、安定した業績、堅実な財務基盤、魅力的な株主還元の3点が強みの銘柄です。

特に、官公庁向けの受注基盤が強く、長期的な安定成長が見込める点が大きな魅力。

また、7年連続増配を継続し、配当利回り3.70%と高めの水準を維持しており、

長期投資家にとっても安心感のある銘柄です。

株主優待も長期保有を推奨する内容となっており、安定したインカムゲインを狙う投資家に適していますね。

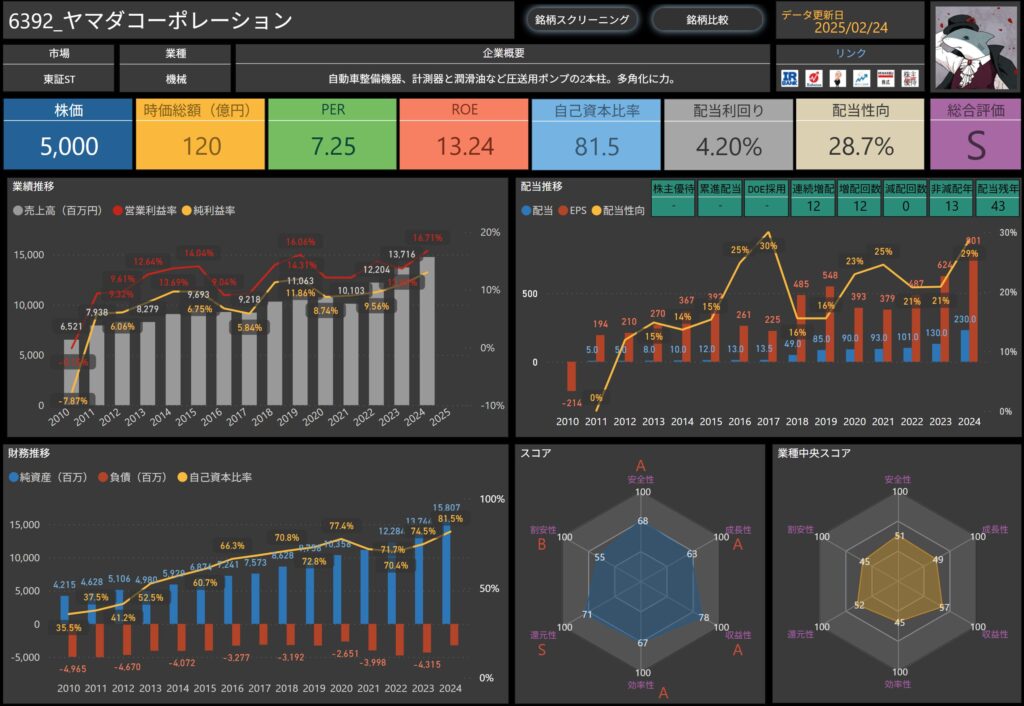

ヤマダコーポレーション(6392)

ヤマダコーポレーションは、自動車整備機器、計測機器、潤滑油および圧送ポンプを主力とする機械メーカーです。

特に、潤滑装置や計測機器の分野で高い技術力を持ち、多角的な事業展開を進めている点が特徴です。

また、高い収益性と安定した財務基盤を維持しており、成長を続ける企業です。

基本情報

- 株価:5,000円

- 時価総額:120億円

- PER(株価収益率):7.25倍

- ROE(自己資本利益率):13.24%

- 自己資本比率:81.5%

- 配当利回り:4.20%

- 配当性向:28.7%

特徴と魅力

- 安定した業績と成長性

- 自動車整備や計測機器市場の成長に伴い、堅実な業績を維持しています。

- 2024年度の売上高は約147億円、営業利益率は16.71%と、機械業界の中でも高い収益性を誇ります。

- 特に、自動車整備機器や潤滑装置の需要増加が成長を後押ししており、今後も安定した成長が期待されます。

- 高い財務健全性と安定経営

- 自己資本比率は81.5%と非常に高く、財務の安全性が際立っています。

- 負債が少なく、キャッシュフローも安定しており、長期的な経営の安定性が強みです。

- この堅実な財務基盤により、景気変動の影響を受けにくく、持続的な成長が可能となっています。

- 連続増配と高配当

- 12年連続増配を実施し、減配実績がない点が魅力です。

- 配当利回りは4.20%と高めで、安定した配当収入を求める投資家に適した銘柄です。

- 配当性向は28.7%と無理のない水準であり、今後も増配余地があります。

- 多角的な事業展開と成長の可能性

- 自動車整備機器だけでなく、計測機器や潤滑装置など幅広い事業を展開しています。

- 多角化によるリスク分散ができており、特定の市場環境に依存しない安定経営が強みです。

- 特に、今後はEV(電気自動車)関連の分野でも成長の可能性があると考えられます。

投資ポイント

ヤマダコーポレーションは、高収益な事業構造、強固な財務基盤、連続増配の実績、多角的な事業展開が揃った優良銘柄です。

12年連続増配を継続し、減配実績なしという点は、長期投資家にとって安心材料。

自己資本比率81.5%という抜群の財務健全性を維持しながら、今後も安定成長が期待できます。

また、配当利回り4.20%と魅力的な水準を確保しており、インカムゲインを重視する投資家にも適した銘柄です。

特に、EV分野や新規市場への展開が進めば、さらなる成長の可能性も期待されますね。

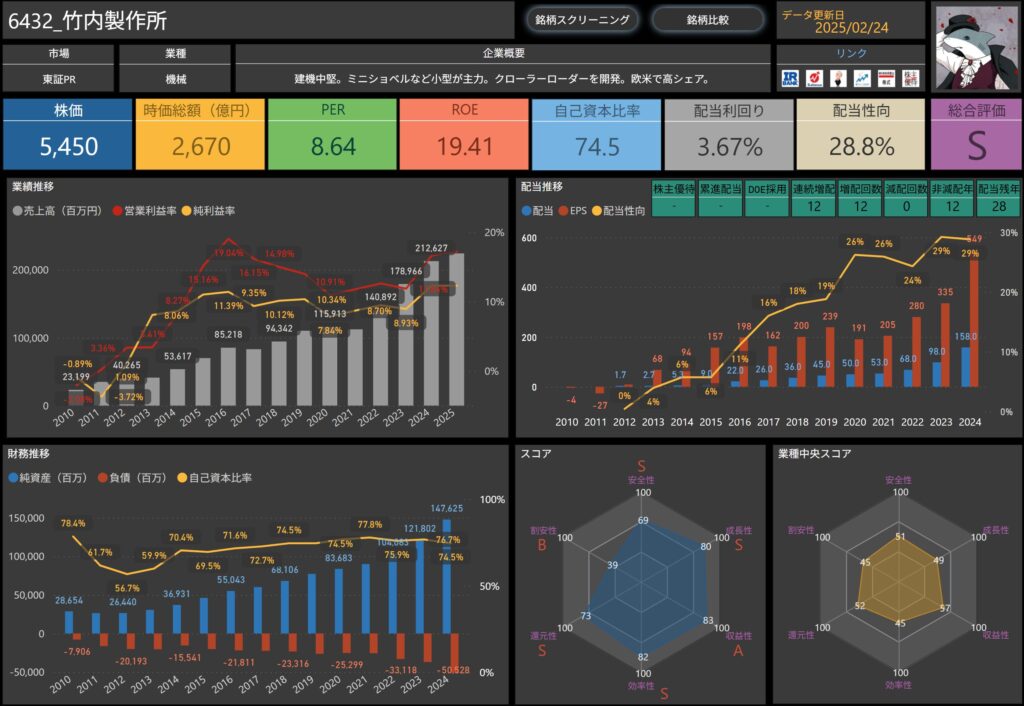

竹内製作所(6432)

竹内製作所は、建設機械の中堅メーカーで、ミニショベルや小型クローラーローダーを開発・製造しています。

特に、欧米市場でのシェアが高く、グローバル展開を強みとする企業です。

また、堅実な業績と安定した財務基盤を維持しており、成長を続けています。

基本情報

- 株価:5,450円

- 時価総額:2,670億円

- PER(株価収益率):8.64倍

- ROE(自己資本利益率):19.41%

- 自己資本比率:74.5%

- 配当利回り:3.67%

- 配当性向:28.8%

特徴と魅力

- 安定した業績と海外市場での成長

- ミニショベルやクローラーローダーの分野で欧米市場において高いシェアを誇ります。

- 2024年度の売上高は約2,126億円、営業利益率は16.60%と、安定した収益を確保。

- 特に、欧米の建設需要の増加を背景に、安定した成長が続いている点が強みです。

- 高い財務健全性と安定経営

- 自己資本比率は74.5%と非常に高く、負債が少ない堅実な財務体質を維持しています。

- 財務の安全性が高く、長期的な視点で安定経営を継続できる企業です。

- 連続増配と高配当

- 12年連続増配を実施し、減配実績がない点が大きな魅力です。

- 配当利回りは3.67%と比較的高く、配当性向28.8%と無理のない水準であるため、今後も増配が期待できます。

- 欧米市場での強い競争力と今後の成長余地

- 海外市場に強みを持ち、特に欧米での販売比率が高いことが特徴です。

- 今後も欧米の建設需要やインフラ投資の拡大に伴い、さらなる成長が期待できる企業です。

投資ポイント

竹内製作所は、海外市場での競争力、強固な財務基盤、連続増配の実績、今後の成長可能性が揃った優良銘柄です。

12年連続増配を継続し、減配実績なしという点は、長期投資家にとって安心材料となります。

自己資本比率74.5%という高い財務健全性を維持しながら、今後も安定成長が期待できます。

また、配当利回り3.67%と魅力的な水準を確保しており、インカムゲインを重視する投資家にも適した銘柄です。

特に、欧米市場でのさらなる拡大が進めば、今後の成長の可能性はさらに高まると思います。

まとめ

今回ご紹介した機械業界の注目銘柄は、それぞれが独自の強みと成長の可能性を持つ企業です。

以下に、今回取り上げた銘柄のポイントを簡単に振り返ります。

- アマダ(6113)

- 金属加工機械業界のリーダーとして、グローバル市場での成長を続ける企業。

- M&Aを活用した海外展開や、AI・IoTを活用したスマートファクトリー戦略が強み。

- 配当利回りは4.27%、自己資本比率77.8%と財務の健全性も高い。

- オカダアイヨン(6294)

- 破砕・解体用建機で確固たる地位を築き、海外展開も積極的に推進。

- 累進配当を採用し、14年連続増配・減配実績なしという安定した株主還元が魅力。

- 配当利回りは3.47%、自己資本比率47.0%とバランスの取れた財務体質を持つ。

- コマツ(6301)

- 建設機械・鉱山機械の世界的メーカーとして、ICTや自動運転技術にも注力。

- 脱炭素社会に向けた電動建機の開発など、環境対応戦略が今後の成長要因。

- 配当利回りは3.60%、自己資本比率53.8%と安定感のある財務基盤。

- 巴工業(6309)

- 化学機械と化学品商社の2本柱で安定した収益基盤を確立。

- デカンター型遠心分離機のトップシェアを誇り、環境・食品分野での需要増加が追い風。

- 配当利回りは4.05%、自己資本比率74.0%と高い財務安定性を誇る。

- 電業社機械製作所(6365)

- ポンプと送風機を主力とし、官公庁向けの安定した受注基盤を持つ。

- 7年連続増配、配当利回り3.70%と高めの水準を維持。

- 自己資本比率70.7%と財務の安全性が高い。

- ヤマダコーポレーション(6392)

- 自動車整備機器や計測機器、潤滑装置を手掛ける機械メーカー。

- 12年連続増配・減配実績なし、配当利回り4.20%と高配当が魅力。

- 自己資本比率81.5%と抜群の財務健全性を誇る。

- 竹内製作所(6432)

- ミニショベル・小型クローラーローダーで欧米市場に強みを持つ建機メーカー。

- 12年連続増配、減配実績なし、配当利回り3.67%と安定した株主還元。

- 自己資本比率74.5%と、高い財務安定性を維持。

私なら、ヤマダコーポレーション(6392)を選ぶと思います。

配当利回り4.20%という高水準に加え、12年連続増配・減配実績なしという安定した株主還元が魅力的です。

また、自己資本比率81.5%と、財務の安全性が非常に高い点も長期投資には安心材料になります。

もちろん、コマツ(6301)のICT活用による成長戦略や、竹内製作所(6432)の欧米市場での強みも注目に値します。

それぞれの銘柄が異なる特徴を持っているので、ご自身の投資スタイルに合わせて選んでいただければと思います。

次回も、機械業界だけでなく、さまざまな業界の注目銘柄をご紹介していきますので、ぜひお楽しみに!

当ブログは、投資の勧誘を目的としたものではありません。

投資に際しては、ご自身の判断と責任で行っていただくようお願い申し上げます。

しけなぎ

しけなぎ最後まで読んでいただき、ありがとうございました!