みずほリース(8425)は、みずほ銀行と資本関係があるリース企業で、企業の設備投資を支える役割を担っています。

地味に見えるかもしれませんが、安定した収益基盤と19年連続の増配実績を持つ、堅実な企業です。

リース業だけでなく、不動産や環境エネルギー分野にも積極的に投資を進め、事業の幅を広げています。

資産を増やしながら成長を続けており、金利動向の影響を受けやすい業界の中でも、着実に利益を積み上げています。

株主還元にも前向きで、安定配当に加え、増配の継続を意識した経営を行っている点も魅力的です。

財務の安全性を維持しながら、新たな成長機会を追求するバランス感覚が光ります。

派手さはないものの、堅実な成長と手堅い配当を求める投資家にとって、じっくりと付き合う価値のある企業といえそうです。

この記事では、みずほリースは今が買い時なのか、業績・配当・財務を総合評価していきます。

堅実な成長と株主還元のバランスをどう見るべきか、一緒にチェックしてみましょう。

投資を考えている方にとって、少しでも参考になれば嬉しいです。

基本情報

出典:みずほリース株式会社

企業の設備投資を支えながら、不動産や環境エネルギー分野にも展開するみずほリース(8425)についてご紹介します。

会社概要

出典:みずほリース株式会社

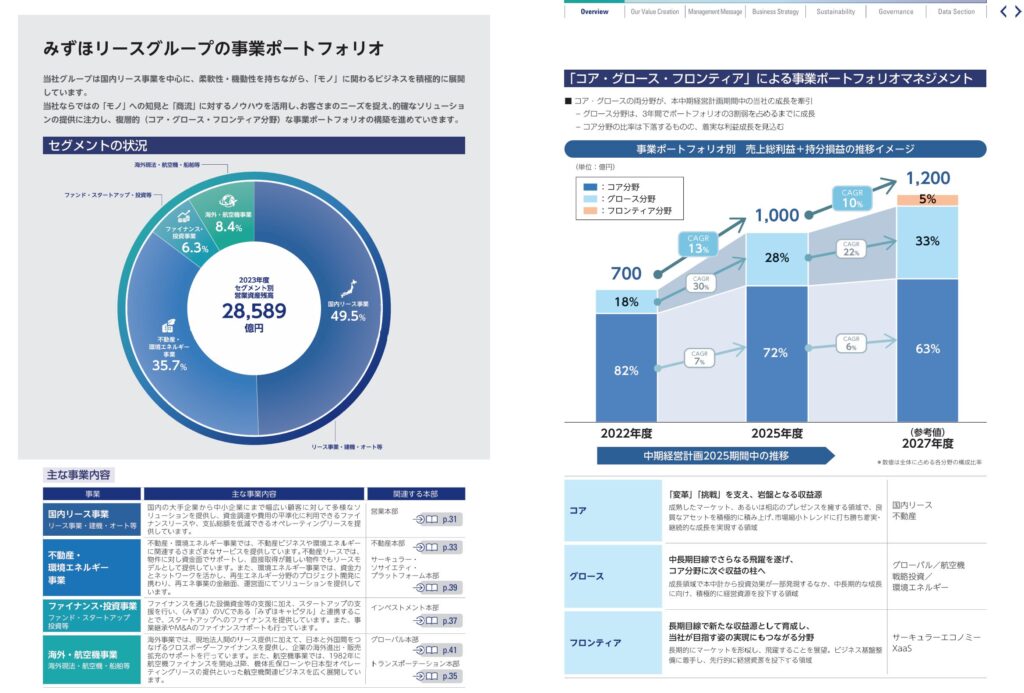

みずほリース(8425)は、リース事業をはじめ、不動産、環境エネルギー、ファイナンス事業など、多岐にわたるビジネスを展開する総合リース企業です。

みずほフィナンシャルグループの一員として、資金調達力を活かしながら、企業の設備投資を支援する幅広いソリューションを提供しています。

営業資産残高は約2.8兆円にのぼり、国内リース事業を主軸としながらも、不動産や海外ビジネスへと事業ポートフォリオを拡大。

また、成長分野である環境エネルギーやサブスクリプション型のファイナンス、スタートアップ投資にも積極的に取り組んでいます。

みずほリースは、安定した収益基盤を維持しながら、時代の変化に適応した事業展開を進めることで、さらなる成長を目指しています。

主要事業

出典:みずほリース株式会社

みずほリースは、リース事業を基盤としながら、不動産や環境エネルギー、ファイナンス、海外事業といった幅広い分野で成長を続けています。

単なるリース会社にとどまらず、企業の経営課題に応じた柔軟な金融ソリューションを提供し、事業の多角化を進めている点が特徴です。

ここでは、特に注目される4つの事業分野をご紹介します。

- 国内リース事業

- みずほリースの中核を担う事業で、企業の設備投資を支援するリースや割賦販売を提供。

- 産業機械やオートリースなど、さまざまな業種に対応した柔軟な金融サービスを展開しています。

- 近年はサブスクリプション型ファイナンスにも力を入れ、設備導入の新しい選択肢を提案しています。

- 不動産・環境エネルギー事業

- 不動産リースを活用し、オフィスビルや物流施設の開発・運営を手がけるほか、再生可能エネルギーにも積極的に投資。

- 太陽光発電や風力発電プロジェクトを推進し、脱炭素社会の実現に貢献する事業展開を進めています。

- 安定した資産運用と持続可能な成長を両立するのがこの分野の特徴です。

- ファイナンス・投資事業

- M&Aやスタートアップ投資、事業連携を通じて、新しいビジネスの創出を支援。

- 国内外の企業と協力し、事業拡大のための資金調達やファンド運営にも関わっています。

- 単なるリース提供にとどまらず、成長戦略を共に考えるパートナーとしての役割も果たしています。

- 海外・航空機事業

- アジアや欧米を中心に、グローバル展開を推進。

- 特に航空機リースでは、世界的な需要を捉えた資産運用を行い、安定した収益を確保しています。

- また、海外の成長市場にも積極的に参入し、新たなビジネスモデルの確立を目指しています。

みずほリースは、これらの事業を通じて企業価値を高め、投資家にとって魅力的な成長機会を提供しています。

事業の多角化と安定した収益基盤をどのように活かしていくのか、今後の動向にも注目です。

中期経営計画2025

出典:みずほリース株式会社

みずほリースは、単なるリース会社にとどまらず、金融・不動産・環境エネルギー・海外事業を組み合わせた多角的な成長戦略を描いています。

安定した収益を確保しながら、未来の成長に向けた投資を積極的に進める姿勢が特徴的です。

- リース事業の枠を超えた成長へ

- 「設備投資を支えるリース企業」という立ち位置に加え、不動産やファイナンスの分野で価値を生み出すプレイヤーへと進化を遂げています。

- 特に、脱炭素社会に向けた再生可能エネルギー事業や、DX(デジタルトランスフォーメーション)を活用した新しい金融モデルへの挑戦は、今後の成長のカギとなります。

- 海外市場での展開

- 国内市場の安定性を強みとしつつ、アジア・北米・欧州といった成長エリアへの進出を加速中。

- 特に、航空機リースやアセットマネジメントの分野では、既に確かな実績を築いています。

- 世界的な需要を捉え、より柔軟な金融サービスを提供することで、新たな収益源を確立しようとしています。

- サステナブルな経営への取り組み

- 「持続可能なビジネスモデル」が今、企業に求められる中で、みずほリースもESG(環境・社会・ガバナンス)を重視した経営を推進。

- 脱炭素の流れを追い風に、再生可能エネルギー投資を拡大し、環境負荷の少ない金融サービスの提供を目指しています。

- また、デジタル化による業務効率化と新しい金融モデルの構築にも注力。

- AIやデータを活用し、よりスマートな金融サービスへと進化しています。

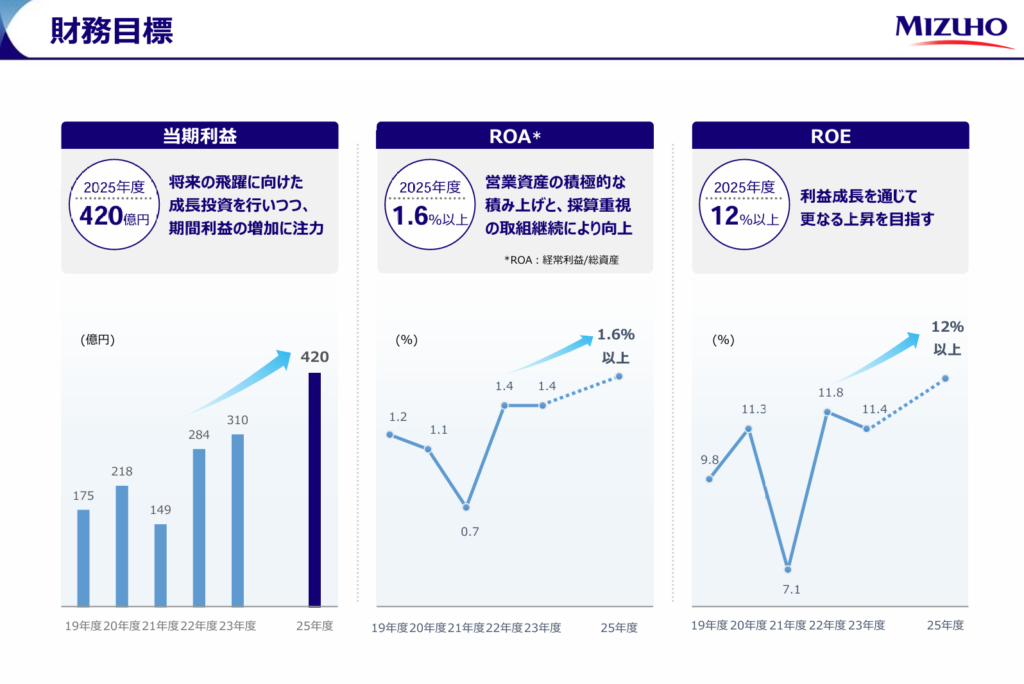

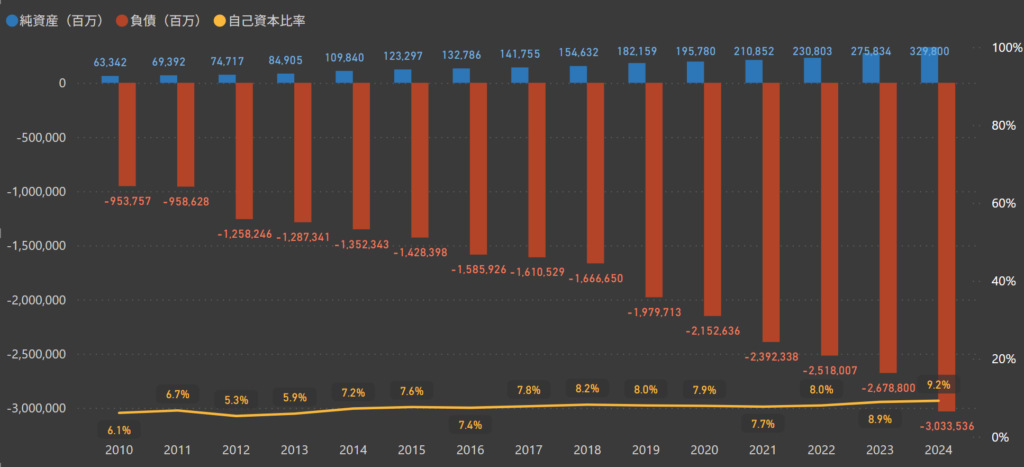

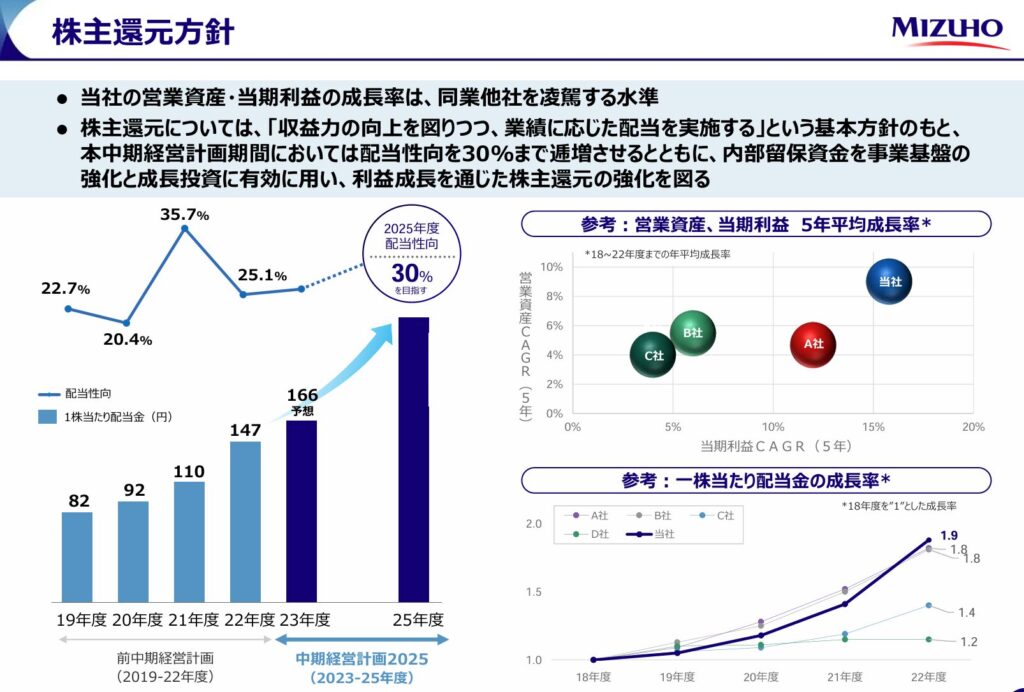

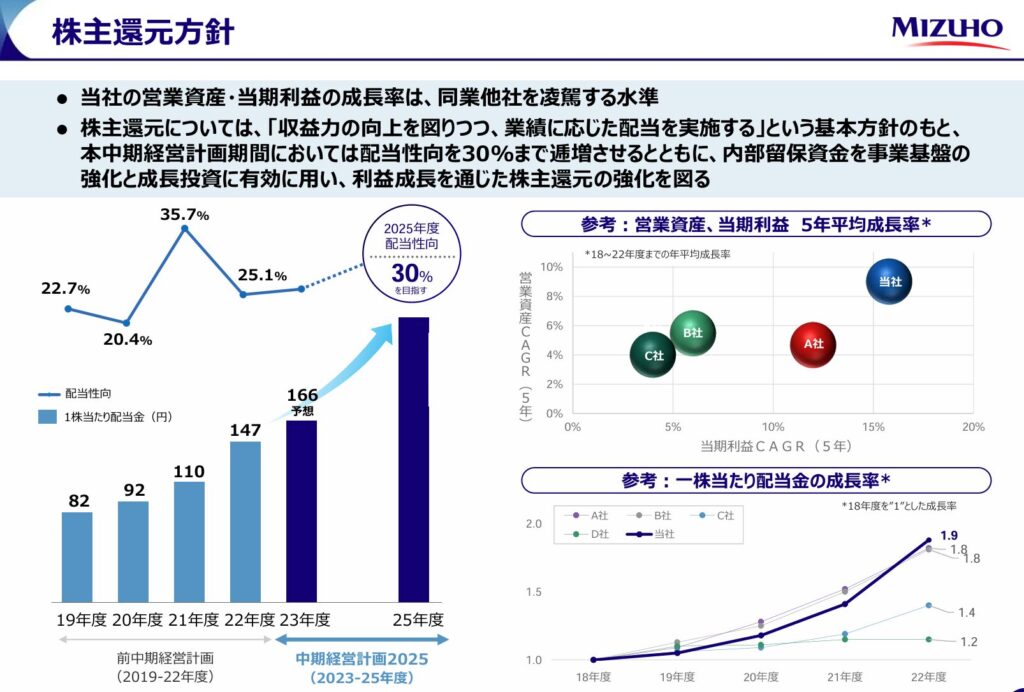

財務目標と株主還元

みずほリースは、安定した成長を続けるために、明確な財務目標を掲げています。

- 当期純利益:420億円(2025年度目標)

- ROE(自己資本利益率):12%以上

- ROA(総資産利益率):1.6%以上

- 成長投資:1,500億円規模

- 配当方針:配当性向30%を目指す

特に、安定配当の維持と増配の可能性を示唆している点は、長期投資を考えるうえで注目したいポイント。

成長投資と株主還元のバランスを重視しながら、堅実な経営を貫いています。

みずほリースは、これからの時代に求められる金融サービスを提供する企業として、着実に進化を続けています。

事業の拡大と財務の安定を両立しながら、今後どのような成長を見せるのか、楽しみな企業といえますね。

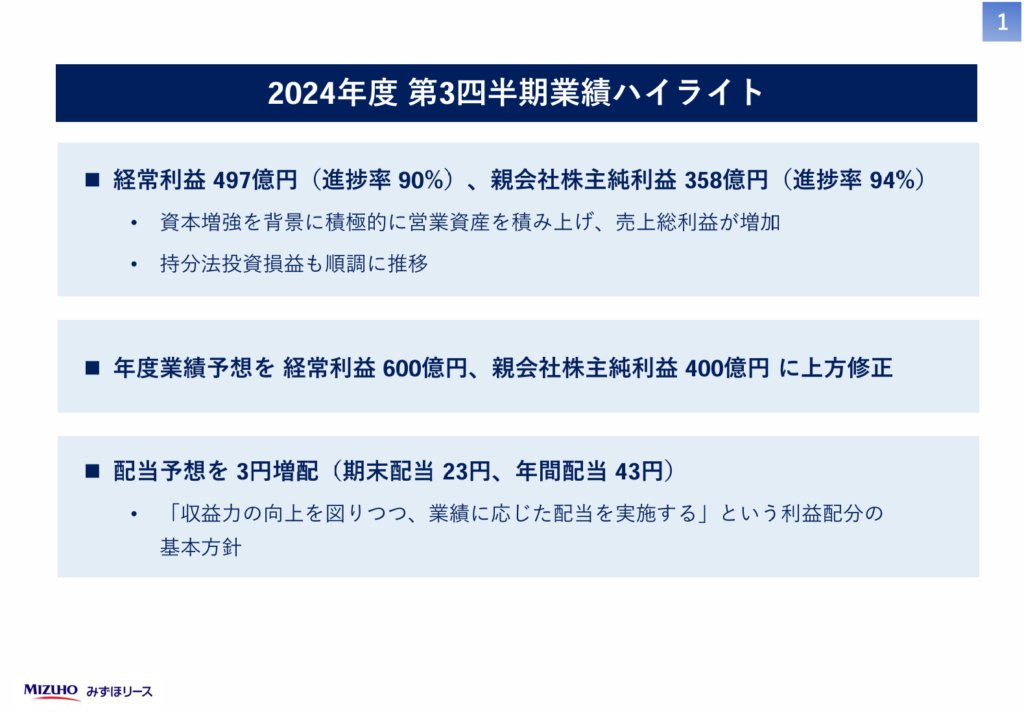

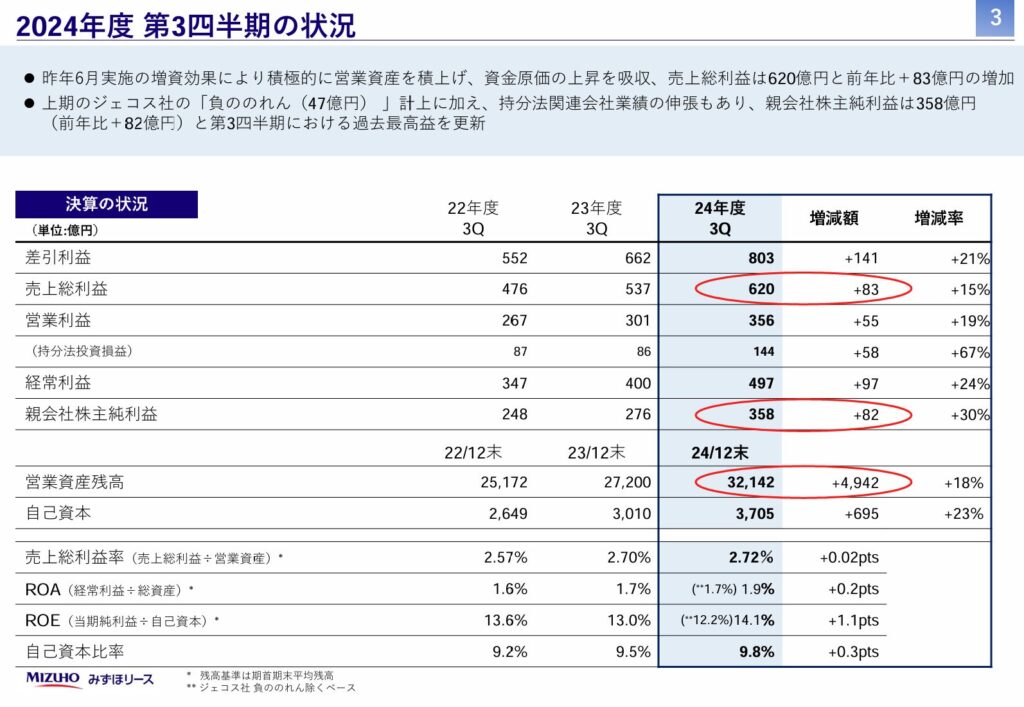

2025年3月期第3四半期決算ハイライト

出典:みずほリース株式会社

みずほリース(8425)は、2025年3月期第3四半期(2024年4月〜12月)において増益を達成。

経常利益は 497億円(前年同期比+24.2%)、親会社株主純利益は 358億円(前年同期比+29.8%) と大幅な伸びを見せています。

営業資産の積み上げと持分法投資損益の拡大が、好調な業績の背景にあります。

- 売上高:4,609億円(前年同期比 -8.3%)

- 営業利益:356億円(前年同期比 +18.5%)

- 経常利益:497億円(前年同期比 +24.2%)

- 親会社株主純利益:358億円(前年同期比 +29.8%)

売上高は前年同期比で減少したものの、収益性の高い資産の積み上げにより、売上総利益と経常利益は堅調に成長。

特に、持分法適用会社の利益増加が業績を押し上げる要因となりました。

- 事業全体の好調な業績

- 営業資産残高 は 3兆2,142億円(前年同期比+18%) へ拡大。

- ファイナンス事業が堅調に推移し、不動産や海外投資の伸びが寄与。

- リース事業では、設備投資の需要増により、安定した契約実行が続く。

- 財務基盤の強化

- 自己資本比率は9.8%(前年同期比+0.3ポイント)へ上昇。

- ROEは14.1%(前年同期比+1.1ポイント)と、収益性の向上が見られる。

- 有利子負債は増加したものの、事業拡大に伴う計画的な資金調達とみられる。

- 株主還元の充実

- 配当予想を3円増配(期末配当23円、年間配当43円へ修正)。

- 配当性向は30%を維持し、業績に応じた還元を継続。

- 「収益力の向上を図りつつ、業績に応じた配当を実施する」との方針。

- 今後の課題と展望

- リース市場の競争激化:国内外での事業拡大を進める中、競争優位性をどう維持するか。

- 海外投資のリスク管理:特にアジア市場の経済環境が変化する中、安定的な成長をどう確保するか。

- サステナビリティへの対応:再生可能エネルギー投資をさらに拡大し、ESG経営を強化。

しけなぎ

しけなぎみずほリースは、売上高の減少があったものの、利益面ではしっかりと成長を遂げています。特に、収益性の高い事業への投資や、持分法適用会社の貢献が大きいですね。配当の増額も好材料で、株主還元にも積極的な姿勢が感じられます。今後、海外市場での成長戦略と、ESG分野への取り組みがどこまで進むかがポイントになりそうです。

株価情報(2025年3月16日時点)

それでは、2025年3月16日時点のみずほリース(8425)の株価情報を確認してみましょう。

株価と時価総額

出典:Yahoo! ファイナンス

現在のみずほリース(8425)の株価は1,049円、時価総額は2,965億円となっています。

過去1年間の株価推移を見ると、2023年後半から2024年前半にかけて上昇し、一時は1,300円台を記録。

しかし、その後は調整が入り、直近では1,000円前後で落ち着いた動きを見せています。

移動平均線(5週・13週・26週)を確認すると、短期的には持ち合いの動きが続いており、やや方向感に欠ける展開。

ただ、1,000円付近での底堅さが見られ、この水準が今後のサポートラインとして意識される可能性があります。

配当利回り4.10%の水準は魅力的であり、株価が安定すればインカムゲイン狙いの投資家の買いも入りやすいでしょう。

当面のポイントは業績の安定と市場のリスク要因。

特に、リース業界全体の成長性や金利動向が株価にどのように影響を与えるかが注目されます。

PER(株価収益率)

みずほリースのPERは7.07と、市場平均と比較すると割安な水準です。

金融・リース業界は安定した収益を見込める一方で、成長期待が限定的なため、PERは相対的に低めに推移する傾向があります。

ただし、同社は環境エネルギーや不動産、海外事業への展開を進めており、こうした成長分野がPERの評価にどのように影響を与えるのか注目したいですね。

ROE(自己資本利益率)

ROEは12.32%と、収益性の高さを示す水準を維持しています。

特に、リース資産の拡大と投資事業の成長が、このROEを支えている要因といえそうです。

今後、海外投資や事業提携の成果がどのように利益成長に寄与するのか、さらにROEを押し上げる要素として期待がかかります。

自己資本比率

みずほリースの自己資本比率は9.2%と、業界内では標準的な水準。

リース業界は借入を活用しながら事業を拡大するため、自己資本比率が低めになるのは一般的です。

それでも、資産の増加とともに財務の安定性を維持しており、今後の資金調達と成長投資のバランスに注目したいところです。

配当利回り

配当利回りは4.10%と、市場の中でも比較的高めの水準。

安定した利益を背景に、長期投資向けの魅力がある銘柄といえます。

また、19年連続で増配を続けており、今後も業績に応じた安定配当が期待できそうです。

配当性向

現在の配当性向は26.5%と、利益の一定割合を株主還元に充てつつ、事業拡大のための投資にも余力を持たせています。

これまでの増配実績を考慮すると、業績が順調に推移すれば今後の増配余地も十分ありそうです。

株価はここ最近、1,000円付近で落ち着いた動きが続いています。配当利回り4%超という点を考えると、現水準は長期投資を検討するには面白い位置かもしれませんね。業績が堅調なだけに、今後の市場環境や金利動向が株価にどう影響するのか、じっくり見ていきたいところです。

財務パフォーマンス

このセクションでは、最新の財務データをもとに、みずほリース(8425)の収益性や財務の健全性、成長戦略について分かりやすくご紹介します。

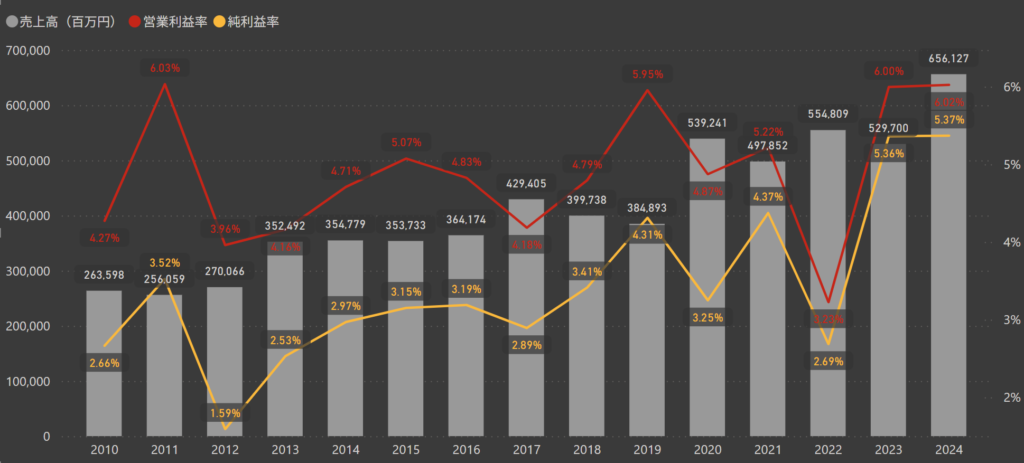

業績

みずほリースは、リース事業を軸にしながらも、不動産や環境エネルギー分野での成長が目立つ企業です。

売上高は年々増加傾向にあり、2024年度は過去最高を記録。

海外事業の拡大やインフラ投資の強化が、今後のさらなる成長を左右するポイントになりそうです。

- 売上高

- 売上高は長期的に増加しており、2024年度は6,561億円まで成長。

- 特に、不動産リースや環境エネルギー事業が売上拡大をけん引しています。

- 営業利益率

- 2024年度の営業利益率は6.02%と、前年から改善傾向。

- リース資産の積み上げや、新規投資の利益貢献が収益を押し上げています。

- 純利益率

- 純利益率は5.37%と、安定した水準を維持。

- 資産運用の強化やM&A戦略が功を奏し、収益性の向上につながっています。

成長を支えるポイント

みずほリースの成長を後押しする取り組みとして、以下が挙げられます。

- 事業の多角化による安定性

- リース・金融・不動産・環境エネルギーと幅広い事業を展開。

- 市場環境の変化にも強く、安定した経営基盤を確立しています。

- インフラ投資と海外展開の加速

- 再生可能エネルギーやインフラ分野への投資を強化。

- 特に、海外M&Aの積極展開が今後の収益拡大のカギになりそうです。

- 資産運用の強化と株主還元

- 利益成長を背景に、高水準の配当を維持しながら株主還元にも積極的。

- 今後の安定成長を期待する長期投資家にとって、魅力的な選択肢になりそうです。

売上・利益ともに順調に推移しており、今後のインフラ投資や海外展開がさらなる成長を後押しする可能性があります。

中長期の視点で見ると、今後の展開がますます楽しみな企業ですね!

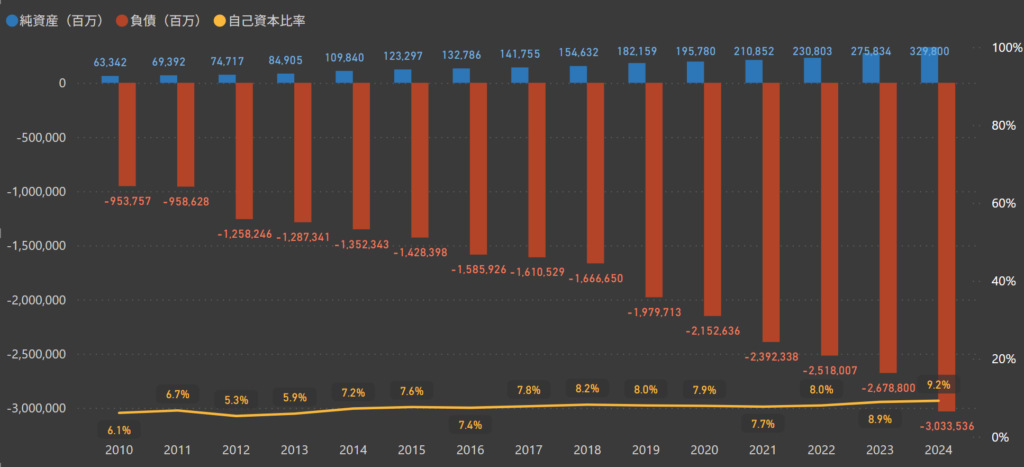

財務

みずほリースの財務状況は着実に強化されており、2024年度は純資産が増加し、自己資本比率も改善。

一方で、成長投資の影響で負債も増加しており、財務のバランスをどう取るかが今後のポイントになりそうです。

- 自己資本比率

- 2024年度は9.2%に上昇し、前年より改善。

- リース業界の中では標準的な水準ですが、事業拡大の余力も確保できています。

- 純資産

- 純資産は3,298億円まで増加し、過去最高水準に到達。

- 利益の積み上げと適切な資本活用が、安定した成長を支えています。

- 負債

- 負債は3兆336億円に増加。

- インフラ投資やM&Aの積極展開によるものですが、成長のための戦略的な資金調達といえそうです。

成長を支えるポイント

オリックスの成長を支える要因として、以下の取り組みが挙げられます。

- 強固な財務基盤と安定したキャッシュフロー

- リース事業を中心に、安定したキャッシュフローを確保。

- その資金を活かして、株主還元や成長投資に積極的に活用しています。

- M&Aと海外展開の加速

- 国内外でのM&Aや投資案件を積極的に推進し、新たな成長機会を拡大。

- 特に新興市場の開拓と、既存事業とのシナジーが今後の鍵になりそうです。

- インフラ・環境エネルギー事業への投資

- 再生可能エネルギーやインフラ開発への投資を強化し、持続可能な成長モデルを構築。

- 環境分野での収益拡大にも期待がかかります。

自己資本比率の改善と純資産の増加は好材料ですが、負債の増加も見逃せません。

今後、資本効率をどこまで高められるかが、さらなる成長のカギになりそうですね

株主還元

配当政策

出典:みずほリース株式会社

みずほリースは、事業の成長と株主還元のバランスを大切にしながら、安定した配当を継続しています。

収益力の向上を活かし、2025年度には配当性向30%を目指す方針を掲げ、還元強化に取り組んでいます。

- 安定した配当の継続

- 近年は増配傾向が続き、株主還元を強化中。

- 2025年度も業績を背景に、配当の安定維持を予定。

- 持続的な増配を目指し、魅力的な株主還元を継続。

- 配当性向の推移

- 配配当性向は市場環境や業績に応じて調整しながらも、安定した水準を維持。

- 2025年度には配当性向30%まで引き上げる計画を掲げ、さらなる還元強化へ。

- 機動的な自己株式取得

- 財務状況や市場環境を考慮しながら、柔軟な自己株式取得を実施。

- 資本効率の向上と、長期的な株主還元の両立を目指す。

業績の成長を背景に、増配と自己株式取得を組み合わせた積極的な還元策が期待できそうですね。

今後の収益拡大とともに、どこまで還元強化が進むか注目。

自己株式取得

出典:みずほリース株式会社

みずほリースは、資本効率の向上と株主還元の強化を目的に、機動的な自己株式取得を実施しています。

今回の取得は、成長投資とのバランスを考慮しつつ、累進的な配当方針と組み合わせた還元策の一環として決定されました。

- 取得の目的

- 資本効率の向上と成長投資の最適なバランスを実現するための施策。

- 累進的な配当と組み合わせ、安定した株主還元を強化。

- 市場環境や株価水準を考慮しながら、柔軟に実施。

- 取得の詳細

- 取得予定株数:最大5,000万株(発行済株式の1.9%)

- 取得予定金額:最大1,000億円

- 取得期間:2024年11月15日~2025年2月28日

- 取得方法:信託方式による市場買付

- 自己株式の消却

- 消却予定株数:取得した自己株式の全株

- 消却予定日:2025年3月21日

成長投資と株主還元のバランスを保ちつつ、長期的な企業価値向上を目指す戦略が進行中。

今後の資本政策がどのように展開されるのか、引き続き注目ですね。

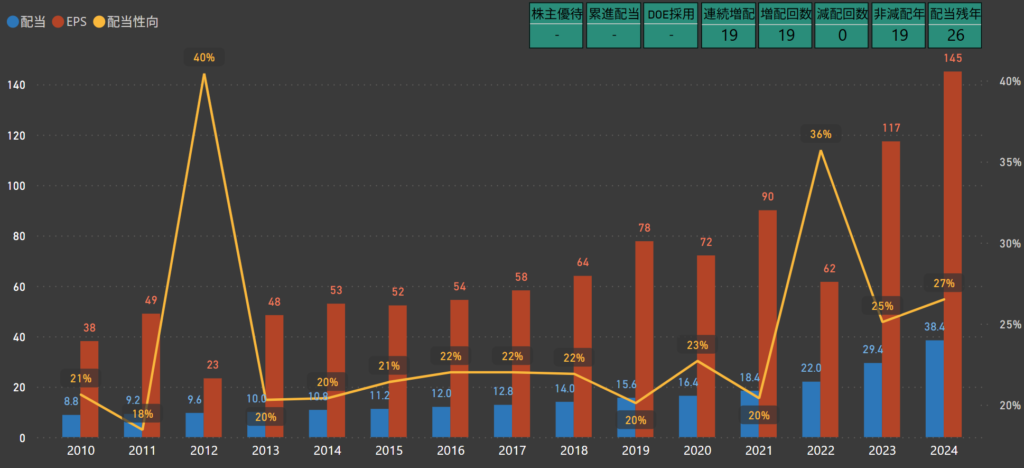

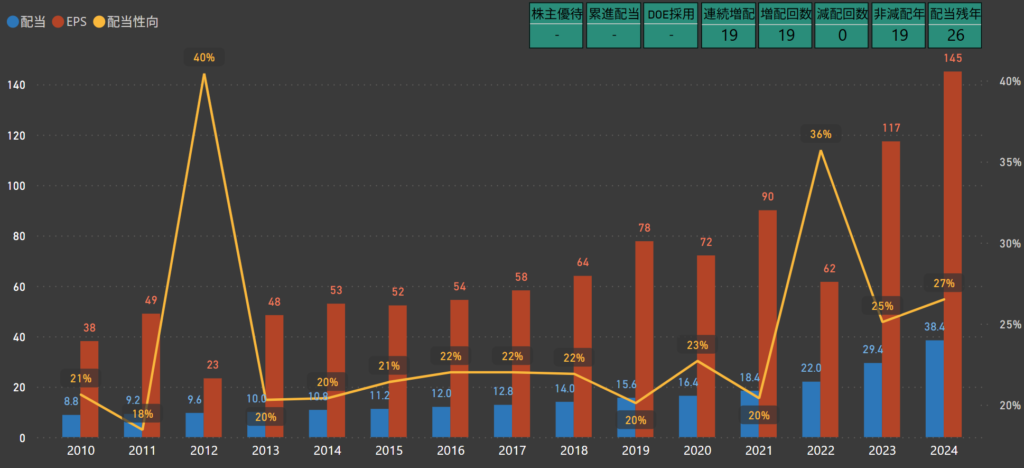

配当

みずほリースは、安定した配当と長期的な増配を重視し、株主還元を強化しています。

19年連続の非減配を継続し、直近では配当性向の引き上げも進められています。

- 安定した増配実績

- 19回の増配を達成し、堅実な株主還元を継続。

- 2024年度の配当38.4円は、前年比+9円の増配。

- 配当性向の推移

- 2024年度の配当性向は27%と無理のない範囲で推移。

- 業績成長に伴い、さらなる増配余地も期待できる水準。

- 減配なしの実績

- 19年連続で減配なしという安定感。

- 業績に応じた適切な配当政策を維持。

2024年度のEPS(1株あたり利益)は145円と過去最高水準。

業績の安定成長が続く中、今後も安定配当+増配の流れが継続するか注目です。

株主優待

出典:みずほリース株式会社

みずほリースは2023年3月31日をもって株主優待制度を廃止しました。

以前は100株以上の保有株主を対象に優待を実施していましたが、今後は配当による株主還元を重視する方針です。

- 優待廃止の背景

- 2023年11月8日付で、株式分割と増配の発表とともに、優待制度の廃止を決定。

- 企業価値向上と配当還元の強化を目的に、株主還元の方針を見直し。

みずほリースは、今後も配当を通じた安定した株主還元を継続する方針です。優待はなくなりましたが、増配を続ける姿勢に注目したいですね。

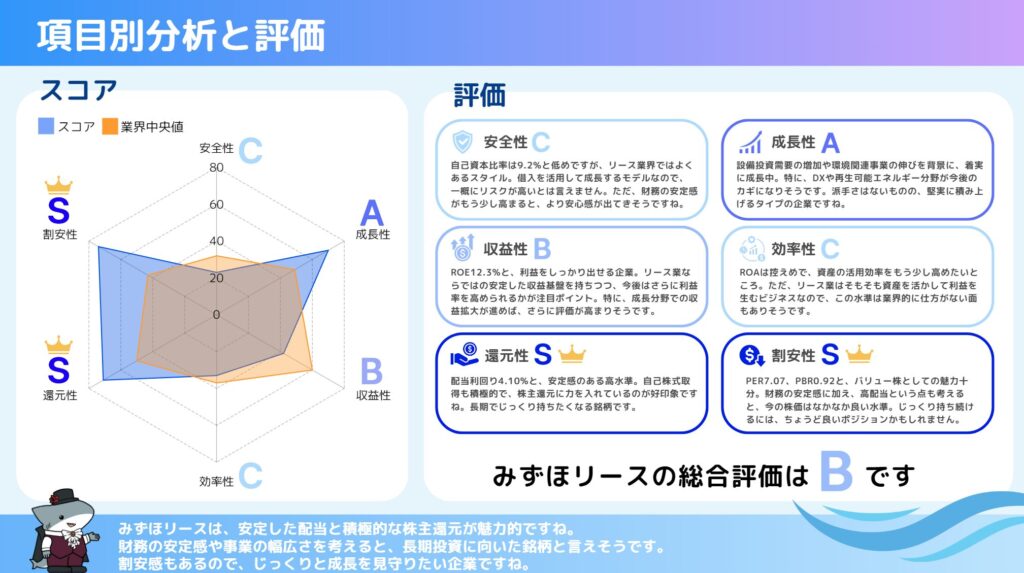

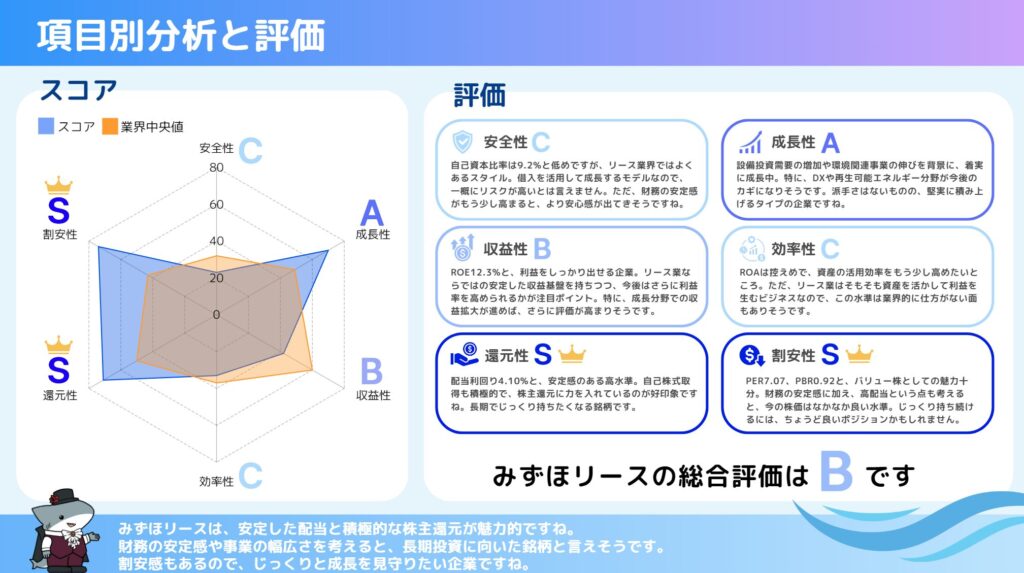

項目別の分析と総合評価

みずほリース(8425)の事業競争力と投資魅力を、6つの観点から評価しました。

- 総合評価 – B

-

- 安全性 – C

- 自己資本比率は9.2%と低めですが、リース業界ではよくあるスタイル。

- 借入を活用して成長するモデルなので、一概にリスクが高いとは言えません。

- ただ、財務の安定感がもう少し高まると、より安心感が出てきそうですね。

- 成長性 – A

- 設備投資需要の増加や環境関連事業の伸びを背景に、着実に成長中。

- 特に、DXや再生可能エネルギー分野が今後のカギになりそうです。

- 派手さはないものの、堅実に積み上げるタイプの企業ですね。

- 収益性 – B

- ROE12.3%と、利益をしっかり出せる企業。

- リース業ならではの安定した収益基盤を持ちつつ、今後はさらに利益率を高められるかが注目ポイント。

- 特に、成長分野での収益拡大が進めば、さらに評価が高まりそうです。

- 効率性 – C

- ROAは控えめで、資産の活用効率をもう少し高めたいところ。

- ただ、リース業はそもそも資産を活かして利益を生むビジネスなので、この水準は業界的に仕方がない面もありそうです。

- 還元性 – S

- 配当利回り4.10%と、安定感のある高水準。

- 自己株式取得も積極的で、株主還元に力を入れているのが好印象ですね。

- 長期でじっくり持ちたくなる銘柄です。

- 割安性 – S

- PER7.07、PBR0.92と、バリュー株としての魅力十分。

- 財務の安定感に加え、高配当という点も考えると、今の株価はなかなか良い水準。

- じっくり持ち続けるには、ちょうど良いポジションかもしれません。

- 安全性 – C

みずほリースは、安定した配当と積極的な株主還元が魅力的ですね。財務の安定感や事業の幅広さを考えると、長期投資に向いた銘柄と言えそうです。割安感もあるので、じっくりと成長を見守りたい企業ですね。

同業他社比較

リース・金融業界には、安定した収益基盤を持ちながら、株主還元を積極的に行う企業が多く存在しています。

その中でもみずほリース、多角的な事業展開を強みに持ち、安定した配当と自己株式取得を組み合わせた還元策が特徴の銘柄として注目されています。

このセクションでは、国内の主要なリース・金融関連企業と比較し、PER、ROE、配当利回り、自己資本比率などの指標をもとに、それぞれの特徴を見ていきます。

| 銘柄名 | 時価総額 (億円) | 株価 | PER | PBR | ROE | 配当 利回り | 配当 性向 | 自己資本 比率 | 有利子 負債比率 | 連続 増配 | 減配 回数 | 非減配 年数 | 優待 銘柄 | 累進 配当 | DOE 採用銘柄 | 配当金 残年数 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| オリックス | 36,191 | 3,112 | 9.49 | 0.86 | 9.49 | 3.17% | 33.0% | 24.1% | 157.3% | 1 | 0 | 14 | – | – | – | |

| 三菱HCキャピタル | 15,109 | 1,030 | 10.95 | 0.83 | 7.71 | 3.88% | 42.9% | 15.1% | 467.2% | 25 | 0 | 25 | – | – | – | 15 |

| 東京センチュリー | 7,517 | 1,528 | 9.34 | 0.82 | 8.83 | 3.80% | 35.3% | 13.5% | 542.7% | 1 | 0 | 14 | ◯ | ◯ | – | 25 |

| 芙蓉総合リース | 3,486 | 11,510 | 7.70 | 0.78 | 11.83 | 3.91% | 28.0% | 12.7% | 616.5% | 19 | 0 | 19 | ◯ | – | – | 30 |

| みずほリース | 2,965 | 1,049 | 7.07 | 0.79 | 12.32 | 4.10% | 26.5% | 9.2% | 888.4% | 19 | 0 | 19 | – | – | – | 26 |

| リコーリース | 1,655 | 5,300 | 11.11 | 0.71 | 5.2 | 3.30% | 41.0% | 17.8% | 401.2% | 24 | 0 | 24 | ◯ | ◯ | – | 42 |

- 時価総額 – コンパクトながら堅実な成長

- みずほリース(8425)の時価総額は2,965億円。

- オリックス(3兆6,191億円)や三菱HCキャピタル(1兆5,109億円)と比べるとサイズ感はコンパクトですが、だからこそ成長の伸びしろも期待できます。

- 「小さくてもキラリと光る」タイプのリース企業ですね。

- 割安性(PBR・PER) – セール価格の優良銘柄?

- PERは7.07倍、PBRは0.79倍と、業界内でもかなりお買い得な水準です。

- 東京センチュリー(0.82倍)、芙蓉総合リース(0.78倍)と肩を並べ、企業価値に対して市場価格が控えめな状態。

- まさに「この銘柄、掘り出し物では?」と投資家の目を引くポジションですね。

- 収益性(ROE) – しっかり稼ぐ実力派

- ROEは12.32%と、リース業界でもトップクラス。

- 東京センチュリー(8.83%)、三菱HCキャピタル(7.71%)、オリックス(9.49%)を抑え、リース業界の「稼ぎ上手」です。

- この高ROEをキープし続けられるか、今後も要チェックですね。

- 配当利回り – ちょっとリッチな還元

- 配当利回りは4.10%と、業界内でも「ちょっとリッチな水準」。

- オリックス(3.17%)、三菱HCキャピタル(3.88%)よりも上で、投資家に嬉しい配当を出し続けています。

- 「お小遣い感覚で持っておきたい銘柄」といえるかもしれません。

- 財務健全性(自己資本比率・有利子負債比率)– 借りて伸ばすスタイル

- 自己資本比率は9.2%と、やや控えめ。

- 一方、有利子負債比率は888.4%と、他社より積極的に借入を活用するスタイルです。

- リース業界では珍しくない戦略ですが、「借りた分、きっちり稼げるか」がカギですね。

- 株主還元 – 減配なしの安心感

- 19年連続で減配なし、増配回数も19回という実績。

- リース業界の中でも「コツコツ積み上げるタイプ」の株主還元を続けています。

- 「安定感重視で長く付き合いたい」投資家にとっては、魅力的な選択肢になりそうですね。

みずほリースは、高ROE、高配当利回り、安定した株主還元と、バランスの取れた実力派。財務の安定感はやや課題ですが、それを補うだけの収益力と還元姿勢があります。「静かに実力を発揮するタイプ」なので、じっくり持つなら良いパートナーになりそうですね。

まとめ

オリックス(8591)は、多角的な事業展開と安定した収益基盤を持つ総合金融グループです。

国内外のさまざまな分野で成長を続けながら、株主還元にも積極的に取り組んでいる点が特徴です。

ここでは、オリックスの強みや今後の可能性について振り返ります。

- 抜群の収益性!ROEの高さが際立つ📈

- みずほリースのROEは12.32%と、業界内でもトップクラスの水準。

- 資本をうまく活用し、効率よく利益を生み出しているのが強みです。

- 「リース業は地味」と思われがちですが、しっかり利益を叩き出す実力派。

- 成長分野への積極投資🚀

- リース事業にとどまらず、環境エネルギー・インフラ・DX領域にも進出。

- 「攻めるリース会社」として、次の成長エンジンを着々と仕込み中です。

- 伝統的な金融業から一歩抜け出し、新たな領域を開拓していく姿勢が注目ポイント。

- この株価、割安じゃない?💰

- PER7.07倍・PBR0.79倍と、市場での評価はやや控えめ。

- 利益率が高く、安定した収益を出しているにもかかわらず、株価はまだお手頃。

- 「今のうちに拾っておきたい」と思わせるバリュエーションの妙味があります。

- 手厚い株主還元!配当もしっかり🎯

- 配当利回りは4.10%と、じっくり持つには嬉しい水準。

- しかも、19年連続増配・減配なしという安定感。

- さらに、自己株式取得にも積極的で、株主を大事にする姿勢が伝わってきます。

オリックス(8591)は今が買い時?しけなぎの評価

みずほリースをさまざまな観点から評価した結果、、私の点数は88点です。

このスコア、かなりの高得点です。

「これで評価が低かったら、何を買えばいいんだ」というレベルで、安定した事業基盤と圧倒的な株主還元が魅力の銘柄。

ただし、財務面ではやや気になる点もあるため、そのあたりも含めてチェックしていきます。

- 安定性(7/10点)

- 自己資本比率9.2%はやや低めですが、リース業界では標準的。

- むしろ、これだけの借入を活かして高ROEを維持している点は評価ポイントですね。

- 財務の安全性をどこまで重視するかで、この銘柄の見方が変わりそうです。

- 株主還元(10/10点)

- これはもう文句なし。「19年連続増配&減配なし」の実績は、ちょっとやそっとのことでは崩れない強固な姿勢。

- 配当利回り4.10%は、業界内でもかなり魅力的な水準。

- さらに自己株式取得にも積極的で、株主に対する愛がビシビシ伝わってきます。

- 「配当生活を目指すなら持っておきたい一角」といえるレベルですね。

- 成長性(8/10点)

- リース業界全体の成長スピードはゆるやかですが、みずほリースはその中でも攻めの姿勢を見せています。

- 環境エネルギーやDX関連など、新たな分野への投資を積極化。

- リースは「安定しているけど、成長は鈍い」というイメージがありますが、みずほリースはそこから一歩抜け出すポテンシャルを持っています。

- ただし、「爆発的な成長は期待しづらい」のも事実。

- 「じわじわ伸びるタイプ」と割り切って長期目線で見るのが吉でしょう。

- 収益性(9/10点)

- ROE12.32%は業界トップクラス。

- リース業界は全体的にROEが低めになりがちですが、みずほリースはしっかり稼ぐ力を持っています。

- 「借りた資金をどう活かして利益を生み出すか」がカギになる業界なので、この数字はなかなか頼もしい。

- 安定した収益構造があるため、短期の業績ブレが少ないのも評価ポイントです。

- 割安性(10/10点)

- PER7.07倍・PBR0.79倍。どう見ても割安。

- 「え、なんでこんなに放置されてるの?」と思ってしまう水準。

- 収益性の高さ、安定感のある配当、19年連続増配という実績を考えれば、「この価格で買えるのはお得すぎるのでは?」とすら感じます。

- ここは「長期投資家の拾い場」になりそうな予感。

- 90〜100点: 今がまさに買い時です。業績や成長性、安全性、株主還元がしっかりしていて、投資を検討する価値がありそうです。

- 75〜89点: 買い時に近い状況です。多くの強みがありながら、改善の余地も少しありますが、全体として魅力的な投資先です。

- 60〜74点: 様子を見て考えたいところです。いくつかリスクはありますが、長期的には安定したパフォーマンスが期待できるかもしれません。

- 45〜59点: 少し慎重に検討した方が良さそうです。リスクもありますが、改善のチャンスもあります。

- 0〜44点: 今は買い控えをおすすめします。リスクが多く、不安が残る状況です。

88点という結果から、「安定収益 × 高配当 × 割安感」を兼ね備えた銘柄。

自己資本比率は9.2%と一見低めに見えますが、リース業界では一般的な水準です。

リース業は借入を活用して成長するビジネスモデルのため、自己資本比率が低くても財務が不安定とは限りません。

一方で、ROE12.32%と収益性は優秀で、配当利回り4.10%と高還元の姿勢が光ります。

配当は19年連続増配を継続しており、減配実績なしという点も安心材料。

さらに、PER7.07倍・PBR0.79倍と、割安感たっぷりのバリュー株でもあります。

「高配当×連続増配×割安」なら、長期投資向きの銘柄といえそうですね。

一方で、有利子負債比率が888.4%と高く、財務の健全性には少し注意が必要。

とはいえ、成長戦略としてインフラや環境エネルギー分野にも積極投資しており、

今後の事業拡大がどう利益に反映されるかが注目ポイントになりそうです。

配当狙いの投資家にとっては魅力的な選択肢のひとつ。

今後の成長戦略や還元方針の変化をチェックしつつ、じっくりタイミングを見極めたいですね!

この記事が、皆さまの投資判断の参考になれば幸いです!

当ブログは、投資の勧誘を目的としたものではありません。

投資に際しては、ご自身の判断と責任で行っていただくようお願い申し上げます。

最後まで読んでいただき、ありがとうございました!