2025年8月の株主優待シーズンがやってきました🎉

この記事では、8月に株主優待が実施される銘柄を一覧でご紹介し、その中でも特に注目したい優待株をピックアップして、わかりやすく分析しています。

優待内容や配当利回りに加えて、企業の成長性や安定性も考慮して選んでいるので、銘柄選びの参考になればうれしいです。

さらに、株主優待を受け取る際に大切な「権利確定日」についても、やさしく解説しています。

気になる銘柄があれば、ぜひチェックしてみてください。

それではさっそく、8月注目の優待銘柄を見ていきましょう!

権利確定日と優待取得の流れ

株主優待を受け取るために必要な条件として、「権利確定日」があります。

この日は企業ごとに定められており、この日までに株を保有していることで、優待や配当を受け取る権利を得ることができます。

権利確定日とは?

権利確定日は、その時点で株主名簿に名前が記載されている株主に、優待や配当の権利が与えられる日です。

この権利を得るには、「権利付き最終日」までに株を購入して保有していることが条件となります。

2025年8月の権利確定日は8月29日(金)、権利付き最終日は8月27日(水)となっています。

優待を受け取るまでの流れ

優待を受け取るためのステップを簡単に確認してみましょう。

権利確定日の2営業日前である権利付き最終日(8月27日)までに株を購入し、保有していることが条件です。

この日を逃してしまうと、優待や配当を受け取ることができないため、注意が必要です。

権利付き最終日の翌日である権利落ち日には、株を売却しても優待や配当の権利が保持されます。

ただし、この日は株価が下落することが一般的なので、売却タイミングに注意しましょう。

権利確定日を過ぎると、その月の株主優待や配当の権利が正式に確定します。

この時点で株主名簿に記載されていれば、優待や配当が確実に受け取れます。

具体例と注意点

2025年8月の株主優待を受け取るには、権利付き最終日(8月27日)までに株を購入することが必須です。

たとえば、8月28日(権利落ち日)以降に購入した場合、その月の優待を受け取ることはできません。

また、以下の点にも注意しましょう。

- 株価の変動リスク:権利落ち日に株価が下落することがあるため、タイミングを計って取引する必要があります。

- 優待内容や条件の確認:優待内容や条件が企業によって異なるため、公式情報を事前にチェックすることが重要です。

2025年8月の優待銘柄リスト(株価情報は、2025年8月20日時点)

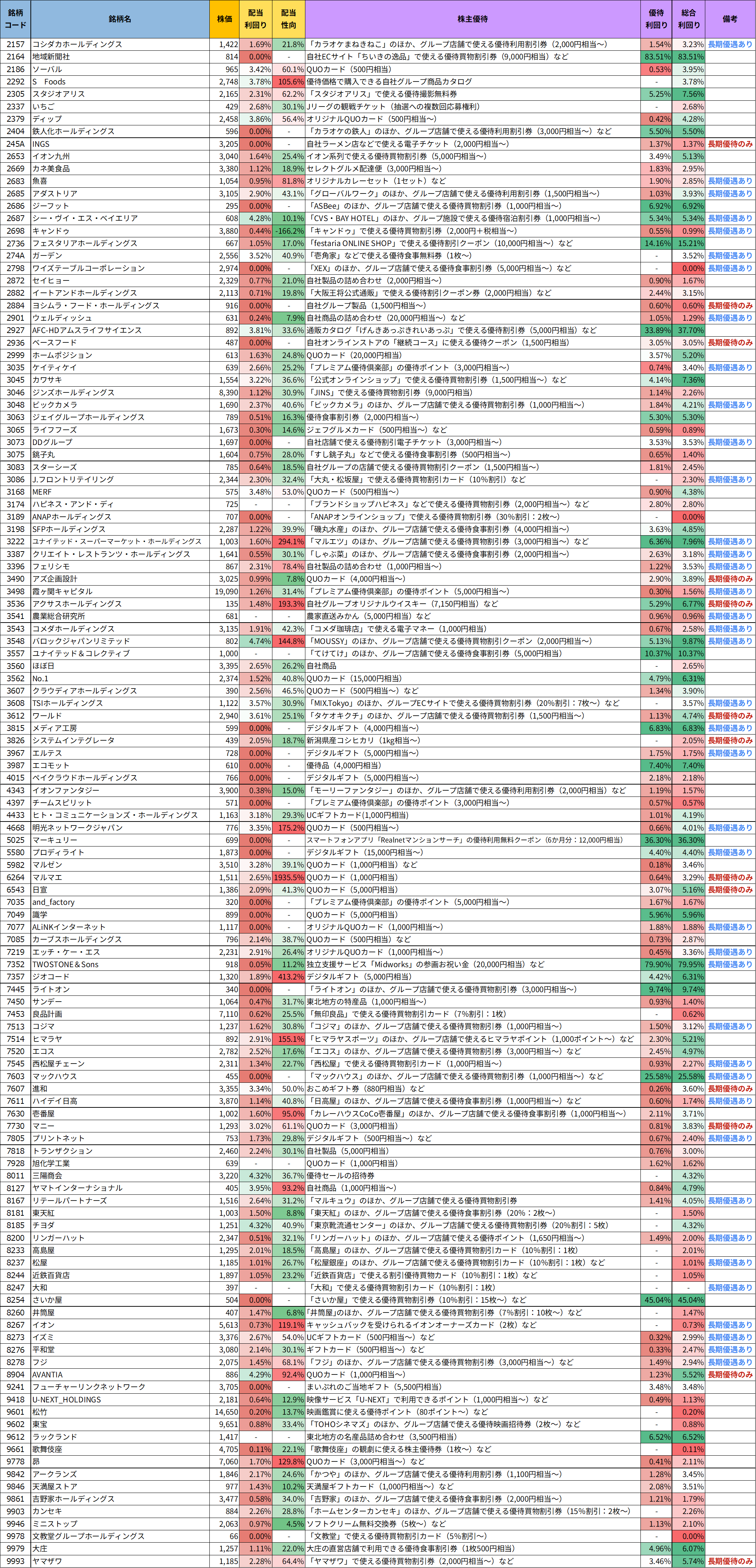

今回ご紹介する株主優待銘柄を、より見やすく整理した「優待銘柄リスト」をご用意しました。

基本情報や財務指標、優待内容などを一覧で比較できるようになっており、効率的に検討を進めることができます。

優待投資をお考えの方はもちろん、これから投資を始めたい方にもおすすめの内容です。

ご自身の投資スタイルや目的に合わせて、ぜひお役立てください!

簡易版

詳細版

ツイッター(X)で、データ更新のたびに優待銘柄リストを載せています。

気になる方は、ぜひチェックしてみてくださいね。

#株主優待

— しけなぎ@銘柄分析ツール公開中📊 (@shikenagi110) August 9, 2025

📢8月の株主優待銘柄リストを最新の株価・利回りに更新しました!

優待内容・財務・利回りなどを 一目で比較できるリスト です📝

さらに、ブログではその中から注目の10銘柄をピックアップして解説 しています✨

✅ 権利付き最終日・確定日をカレンダーでチェック🗓

✅ 約120銘柄… pic.twitter.com/vLQ23VYbjw

注目優待銘柄のピックアップ

今回の優待銘柄リストから、特に気になる銘柄をいくつかピックアップしました。

それぞれの銘柄の特徴や魅力、そしてリスクについても少し掘り下げてみたいと思います。

どの銘柄がどんな強みを持っているのか、一緒に見ていきましょう。

各銘柄の優待内容や財務状況を比較しながら、投資のヒントにしていただければ幸いです!

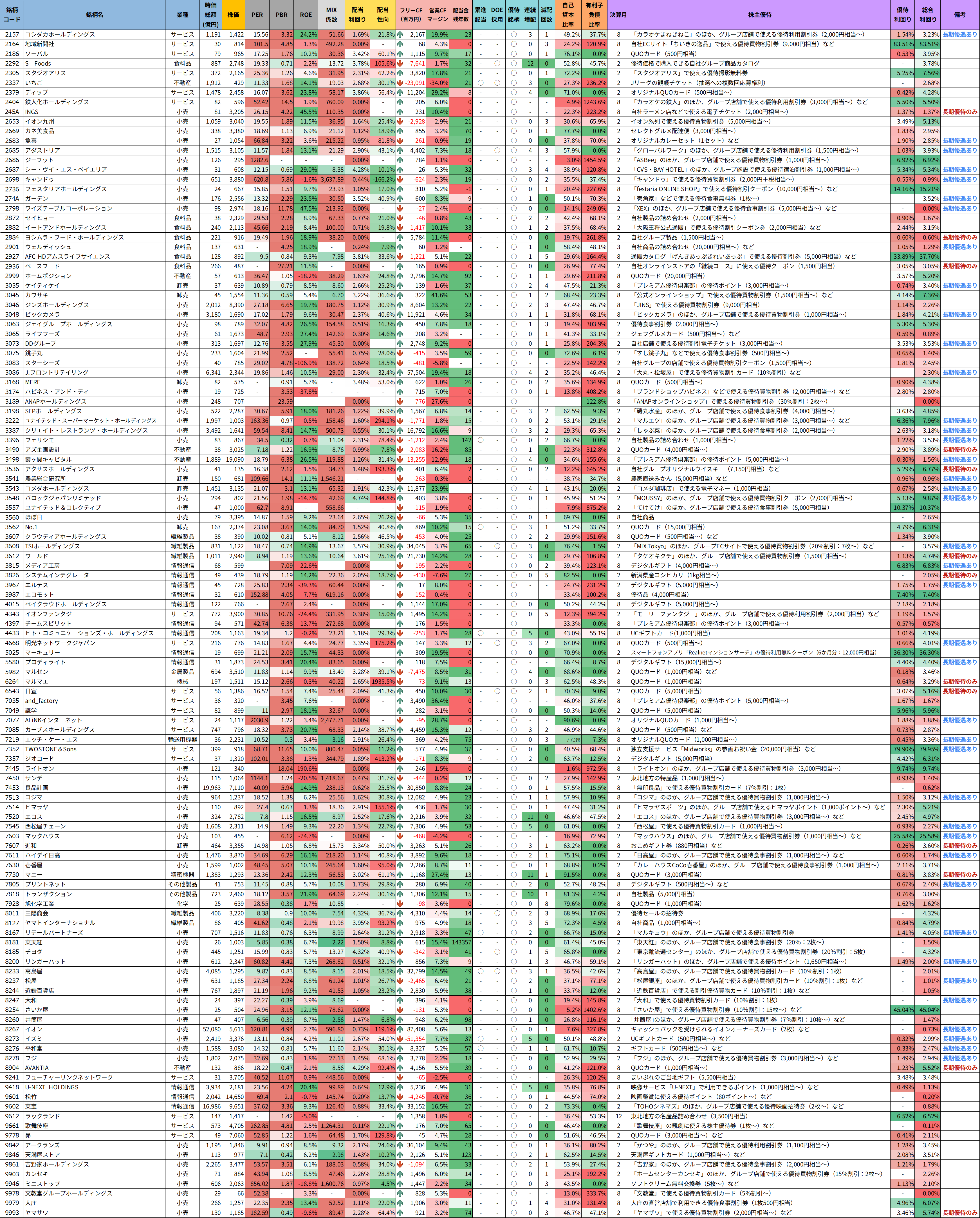

ディップ(2379)

ディップは、求人・転職サイト「バイトル」を中心に運営する人材サービス企業です。

派遣会社向けの管理システムや業務自動化ソリューションの提供など、人材領域に特化した幅広い事業を展開しています。

人材紹介・求人メディアの強い集客力に加え、DX化支援などの新規事業も取り込みながら成長を続けている点が特徴です。

基本情報

- 株価:2,496円

- 時価総額:1,501億円

- PER:16.32倍

- PBR:3.7倍

- ROE:23.84%

- MIX係数:60.06

- 自己資本比率:71.0%

- 配当利回り:3.81%

- 配当性向:56.4%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:4年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):8.0%/55.7%/69.6%/509.0%

- 営業CFマージン:29.18%

- 配当残年数:8年

ROEは23.8%と高水準で、資本効率の良さが光ります。

自己資本比率も71%と非常に堅固で、財務体質の安定性がうかがえます。

配当性向は56.4%とやや高めですが、営業CFマージンが29.18%と潤沢なキャッシュフローを背景に、今後も安定した株主還元が期待できる水準です。

10年で+509%の増配率という実績は、株主重視の姿勢を象徴しています。

株主優待内容

出典:ディップ株式会社

ディップでは、毎年2月末と8月末の株主名簿に記載された株主を対象に、オリジナルデザインのQUOカードを贈呈しています。

中長期的に株式を保有してもらうことを目的に設けられた制度で、株数に応じて贈呈金額が変わるシンプルでわかりやすい仕組みです。

| 株式保有数 | 優待内容 |

|---|---|

| 100株以上~500株未満 | オリジナルQUOカード(500円相当) |

| 500株以上 | オリジナルQUOカード(1,000円相当) |

デザインはプロ野球選手・大谷翔平選手を起用したオリジナル仕様で、コレクション性も高いのが特徴です。

QUOカードは日常の買い物でも使いやすく、利便性の高い優待として人気があります。

- 安定性と収益力の高さが魅力

- 人材サービスを軸に、派遣会社向けの管理システムや業務自動化なども展開しており、収益基盤の安定性が際立ちます。

- ROEは23.8%と高水準で、効率的に利益を生み出せている点が評価できます。

- 増配実績が株主還元の強さを示す

- 過去10年で+509%という圧倒的な増配率は、株主重視の姿勢が数字に表れている証拠。

- 配当性向はやや高めですが、営業CFマージンが29.18%と潤沢なキャッシュフローを背景に、今後も安定的な還元が期待できます。

- 実用性の高い株主優待

- QUOカードがもらえる優待はシンプルながら日常で使いやすく、ちょっとした楽しみになる存在です。

- デザイン性の高さもあり、長期保有のモチベーションになりやすい優待といえます。

- 中長期で持ちやすい安心感

- 求人メディアを中心とした事業基盤の安定性に加え、DX支援など新規事業による成長余地も期待できます。

- 優待と配当の両面で楽しめる、中長期保有向けの銘柄です。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

しけなぎ

しけなぎディップは「バイトル」で有名なだけあって、求人メディアの存在感は抜群ですね。

そこに加えてDX支援や自動化の取り組みも広がっていて、事業の先行きに安心感があります。

ROEが23.8%とかなり高く、10年で+509%も増配してきた実績はやっぱり頼もしいです。

株主優待はQUOカードというシンプルな内容ですが、使いやすいですし、大谷翔平選手のデザインはちょっと集めたくなりますよね。

配当性向が少し高めなのは気になるところですが、キャッシュフローがしっかりしているので、今後も安定した株主還元を続けてくれそうです。

優待と配当を楽しみながら、中長期でじっくり持ちやすい銘柄だと思います。

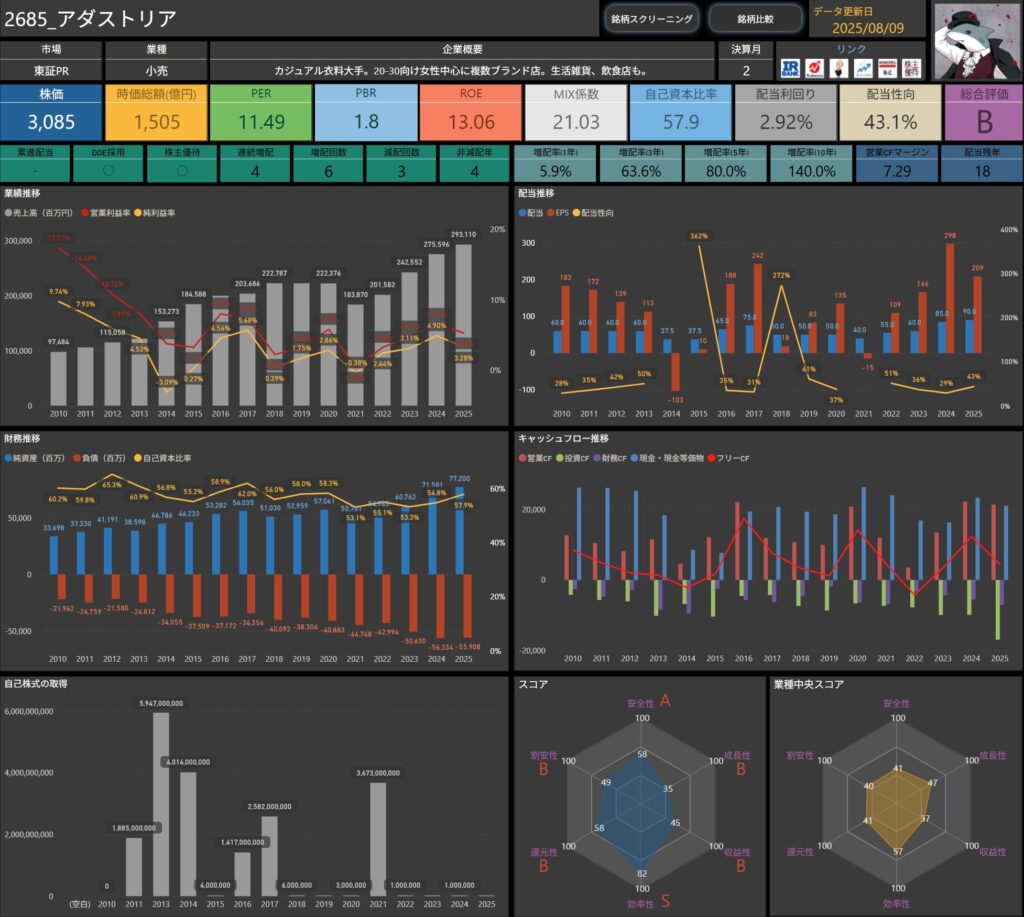

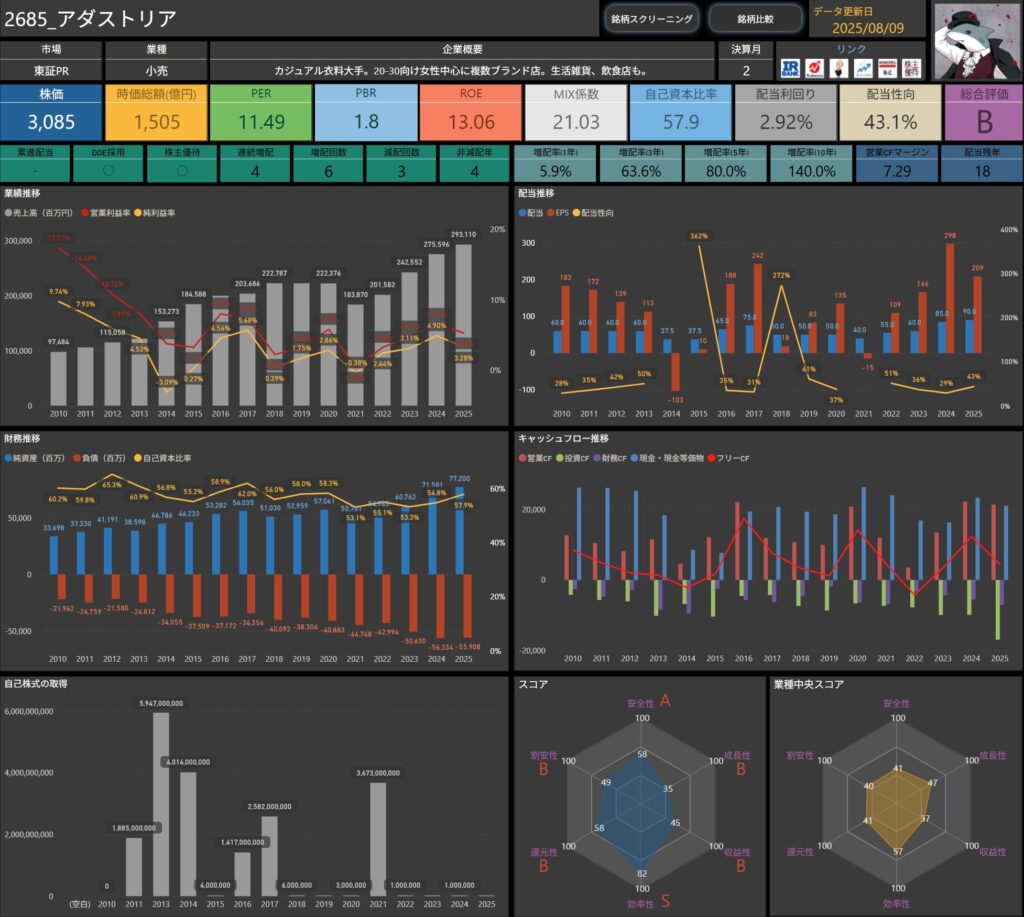

アダストリア(2685)

アダストリアは、カジュアル衣料を中心に展開する大手アパレル企業です。

「グローバルワーク」「ニコアンド」など20〜30代女性向けブランドを数多く持ち、全国のショッピングモールや路面店で幅広い販売網を築いています。

近年は衣料品に加えて生活雑貨や飲食事業も取り入れるなど、多角化による成長を目指している点が特徴です。

基本情報

- 株価:3,085円

- 時価総額:1,505億円

- PER:11.49倍

- PBR:1.8倍

- ROE:13.06%

- MIX係数:21.03

- 自己資本比率:57.9%

- 配当利回り:2.92%

- 配当性向:43.1%

- 累進配当:なし

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:4年

- 減配回数:3回

- 増配率(1年/3年/5年/10年):5.9%/63.6%/80.0%/140.0%

- 営業CFマージン:7.29%

- 配当残年数:18年

ROEは13.1%とまずまずの水準で、自己資本比率も57.9%と堅実な財務体質です。

配当性向は43.1%とバランスが良く、DOE(株主資本配当率)を採用しているため、中長期的な安定配当が期待できます。

増配率も過去3年で63.6%、10年では+140%と着実な成長を示しており、株主還元の姿勢が強く感じられます。

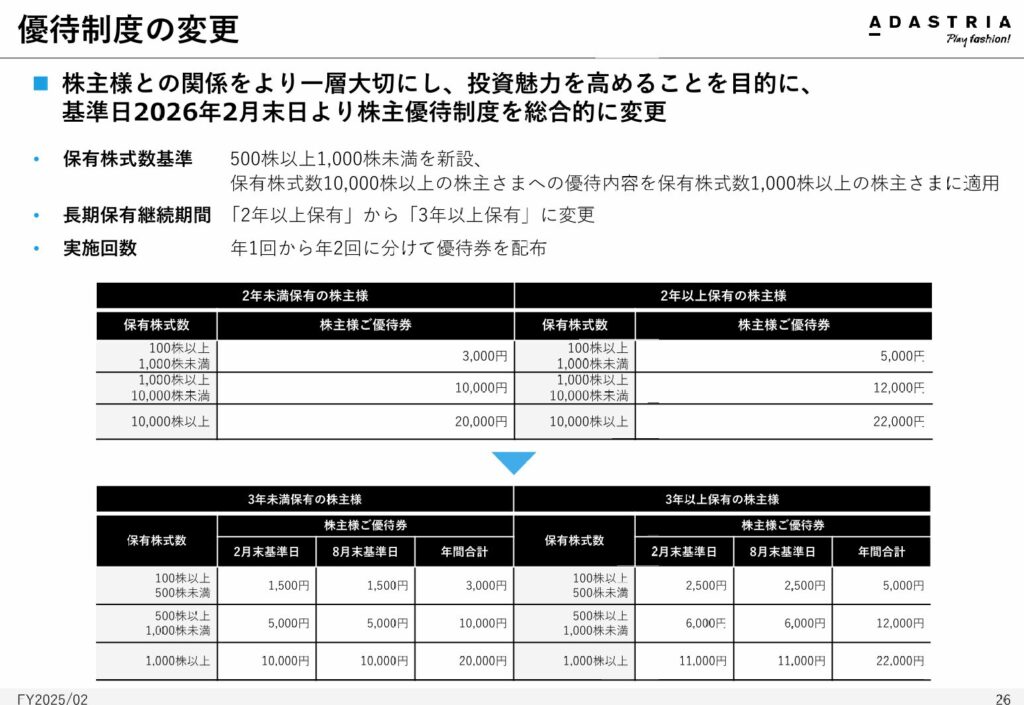

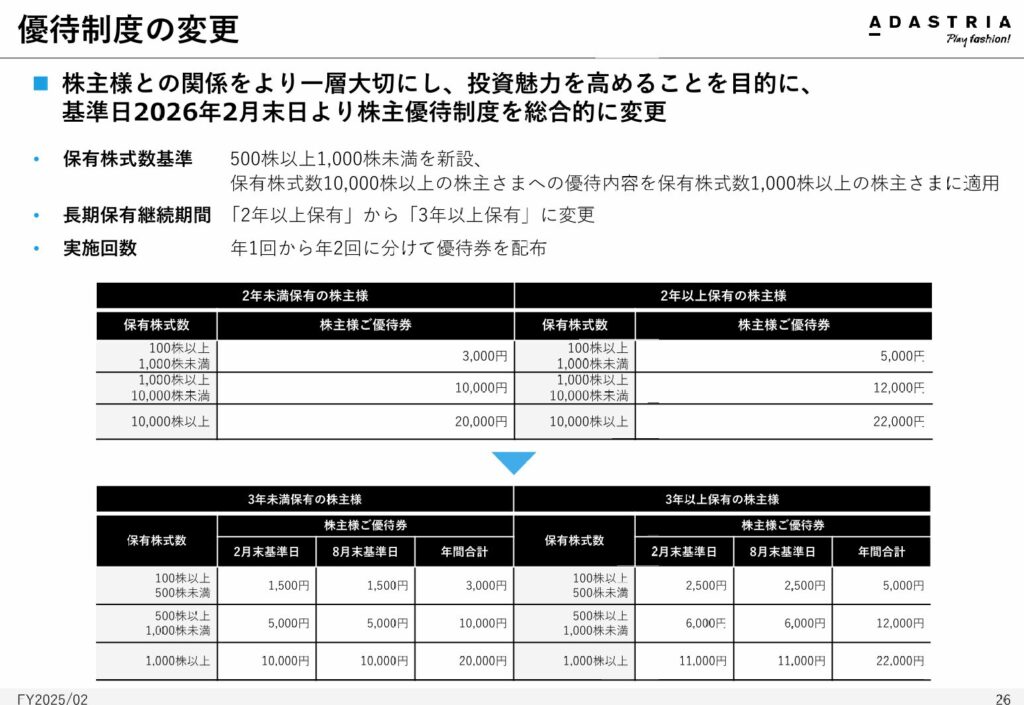

株主優待内容

出典:アダストリア株式会社

アダストリアでは、毎年2月末と8月末の株主名簿に記載された株主を対象に、日本国内のアダストリアグループ店舗(一部店舗およびWEB店舗を除く)で利用できる「株主様ご優待券(商品引換券)」を贈呈しています。

株数と保有期間に応じて贈呈額が変わる仕組みで、長期保有するほど優待額が増える設計になっています。

| 保有株式数 | 保有期間 | 2月末基準日 | 8月末基準日 | 年間合計 |

|---|---|---|---|---|

| 100株以上~500株未満 | 3年未満 | 1,500円分 | 1,500円分 | 3,000円分 |

| 100株以上~500株未満 | 3年以上 | 2,500円分 | 2,500円分 | 5,000円分 |

| 500株以上~1,000株未満 | 3年未満 | 5,000円分 | 5,000円分 | 10,000円分 |

| 500株以上~1,000株未満 | 3年以上 | 6,000円分 | 6,000円分 | 12,000円分 |

| 1,000株以上 | 3年未満 | 10,000円分 | 10,000円分 | 20,000円分 |

| 1,000株以上 | 3年以上 | 11,000円分 | 11,000円分 | 22,000円分 |

優待券はアダストリアグループの衣料品や生活雑貨を取り扱う店舗で使えるため、日常生活の中で使いやすい内容です。

また、DOE(株主資本配当率)を採用しており、長期保有優遇がある点も株主にとって大きなメリットといえます。

- 安定した財務基盤と適度な収益性

- 自己資本比率は57.9%と高水準で、ROEも13.1%と安定的に利益を出せている水準です。

- アパレル業界は景気変動の影響を受けやすいですが、複数ブランドを展開することでリスク分散が図られています。

- 株主還元への姿勢が見えるDOE採用

- DOE(株主資本配当率)を採用しており、業績のブレが大きい局面でも安定的な配当を意識した設計になっています。

- 配当性向は43.1%とバランスの良い水準で、増配実績も過去5年で+80%と着実に積み上げてきました。

- 優待は長期保有優遇ありで魅力的

- 株主優待は全国のアダストリアグループ店舗で使える優待券がもらえる内容で、長期保有優遇制度があるのもポイント。

- 3年以上の保有で優待額が増額されるため、中長期での保有インセンティブが高まります。

- 中長期目線で検討しやすい銘柄

- アパレル小売という業界特性上、景気に左右されやすい面はあるものの、複数ブランドの安定感とDOEによる株主還元の姿勢が支えになっています。

- 優待券の実用性も高く、長期でじっくり株主還元を享受できる銘柄だといえます。

🌟おすすめ度(主観的評価):★★★☆☆(3.5)

アダストリアは「グローバルワーク」や「ニコアンド」など、ショッピングモールでおなじみのブランドを数多く展開しているので、知名度や集客力は抜群ですね。

業界的には景気の影響を受けやすいですが、複数ブランドを持っていることで安定感があるのもポイントです。

株主優待は全国の店舗で使える優待券がもらえるので、日常的にお買い物で使える実用性が高い内容。

さらに3年以上の長期保有で優待額が増額される仕組みがあり、じっくり保有する楽しみもあります。

配当についてもDOEを採用しており、業績の波があっても安定的な株主還元を意識しているのが伝わってきます。

優待を活用しながら中長期で持つにはちょうど良い銘柄だと思います。

カワサキ(3045)

カワサキは、シェニール織りの高級ハンカチやタオルの輸入販売を行う企業です。

百貨店やホテルへの直営店展開に加え、賃貸倉庫業務も手がけており、安定した収益源を持つ点が特徴です。

高付加価値商品の取り扱いによるブランド力と、複数事業による収益基盤の安定性が魅力です。

基本情報

- 株価:1,518円

- 時価総額:44億円

- PER:11.09倍

- PBR:0.6倍

- ROE:5.37%

- MIX係数:6.32

- 自己資本比率:68.4%

- 配当利回り:3.29%

- 配当性向:36.6%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:1年

- 減配回数:2回

- 増配率(1年/3年/5年/10年):19.0%/0.0%/100.0%/185.7%

- 営業CFマージン:41.56%

- 配当残年数:53年

ROEは5.4%とやや控えめですが、自己資本比率が68.4%と高く、非常に堅実な財務基盤を持っています。

営業CFマージンが41.6%と非常に高いことも特徴で、資金余力の高さが伺えます。

配当性向は36.6%と適正水準で、過去10年の増配率も+185.7%と株主還元に前向きな姿勢が見えます。

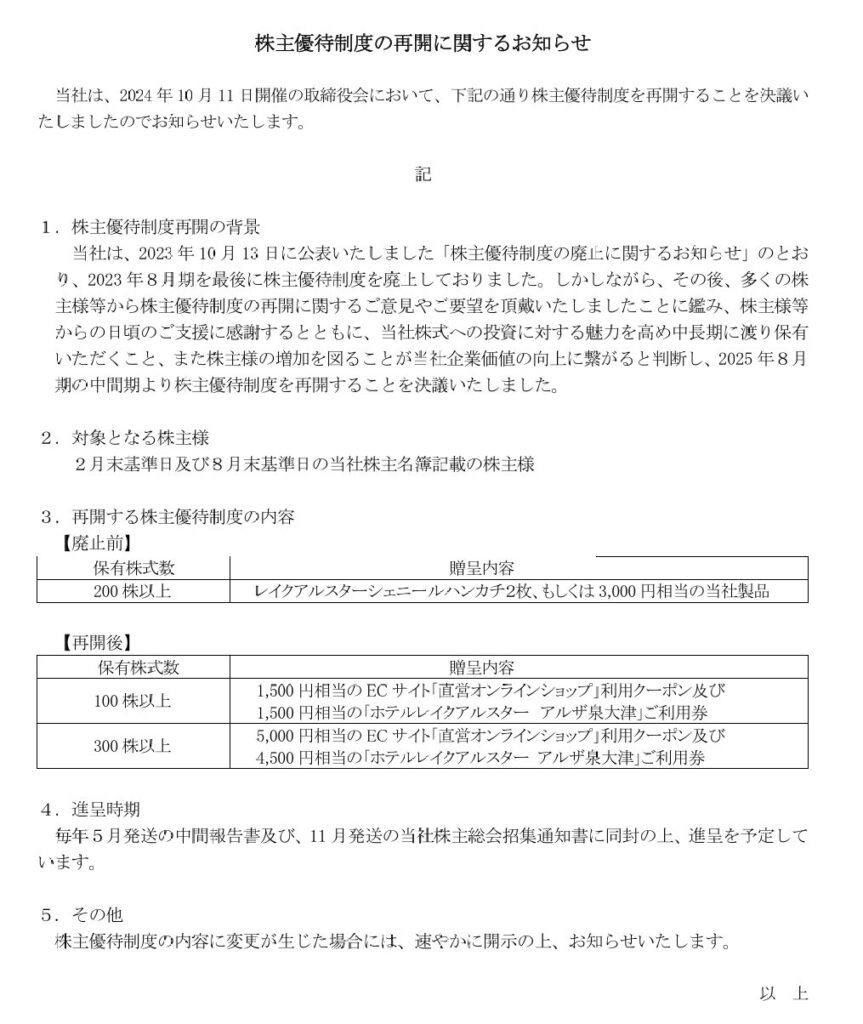

株主優待内容

出典:株式会社カワサキ

カワサキでは、毎年2月末と8月末の株主名簿に記載された株主を対象に、ECサイトや自社運営ホテルで使えるクーポンや利用券を贈呈しています。

一度廃止していた株主優待制度が2025年8月期から再開され、内容が一新されました。

| 保有株式数 | 優待内容 |

|---|---|

| 100株以上 | 1,500円相当のECサイト「直営オンラインショップ」利用クーポン および 1,500円相当の「ホテルレイクアルスター アレイ大津」利用券 |

| 300株以上 | 5,000円相当のECサイト「直営オンラインショップ」利用クーポン および 4,500円相当の「ホテルレイクアルスター アレイ大津」利用券 |

優待内容は、オンラインショップでの商品購入や、自社が運営するホテルでの利用ができる実用的なものになっています。

ホテル利用券は宿泊だけでなくレストラン利用にも使えるため、旅行や食事の機会がある方には特に魅力的な優待です。

- 財務の堅実さが光る

- ROEは5.4%とやや控えめですが、自己資本比率が68.4%と高く、非常に安定した財務基盤を持っています。

- 営業CFマージンも41.6%と高水準で、資金繰りの安心感があります。

- 株主還元は堅実かつ前向き

- 配当性向は36.6%と無理のない水準で、過去10年の増配率は+185.7%と高く、株主への還元姿勢が伝わってきます。

- 連続増配年数はまだ1年ですが、安定したキャッシュフローを背景に今後の継続増配にも期待が持てます。

- 実用性の高い株主優待

- 株主優待は自社オンラインショップや直営ホテルで使えるクーポン券がもらえる内容で、日常使いだけでなく旅行や食事のシーンでも活用しやすいのが魅力です。

- 利用できるサービスが限定的ではあるものの、ファンには嬉しい優待です。

- 安定重視で長期保有を検討しやすい

- 事業規模は小さいものの、ブランド力のある高付加価値商品やホテル事業、賃貸倉庫業など複数の収益源を持っており、全体として安定感があります。

- 大きな成長は見込みにくいものの、堅実な財務体質と実用性の高い優待を活用しながら、じっくり長期保有できる銘柄といえます。

🌟おすすめ度(主観的評価):★★★☆☆(3.5)

カワサキはシェニール織りの高級ハンカチやタオルで有名な会社ですが、直営ホテルや賃貸倉庫業など、複数の収益源を持っている点が安心材料ですね。

ROEは5.4%と高いわけではありませんが、自己資本比率68%超、営業CFマージン40%超と、とにかく財務の堅実さが光ります。

株主優待は、自社オンラインショップや直営ホテルで使えるクーポン券がもらえる内容。使える場所は限られますが、ファンや旅行好きにはちょっと嬉しい特典です。

過去10年で増配率が+185%と還元意識も強く、配当性向も無理のない水準に収まっています。

大きな成長を期待する銘柄ではないものの、堅実な経営基盤の中で安定配当と優待を楽しみながらじっくり保有するのに向いていると感じます。

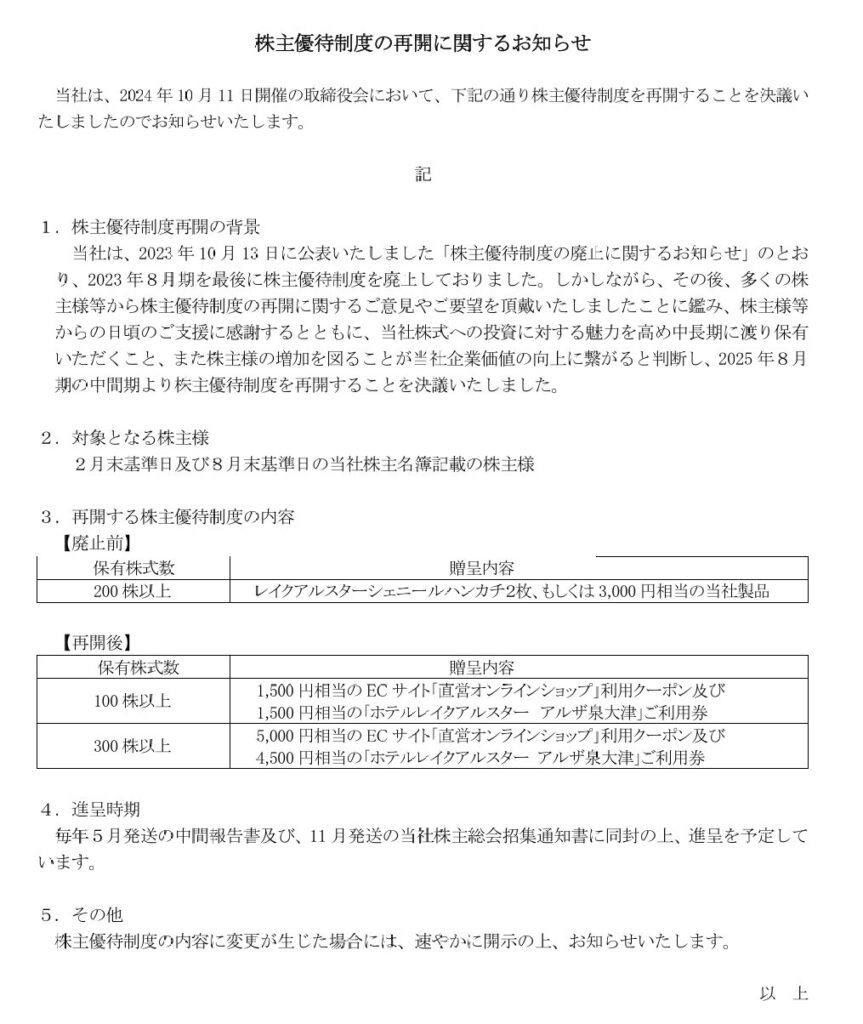

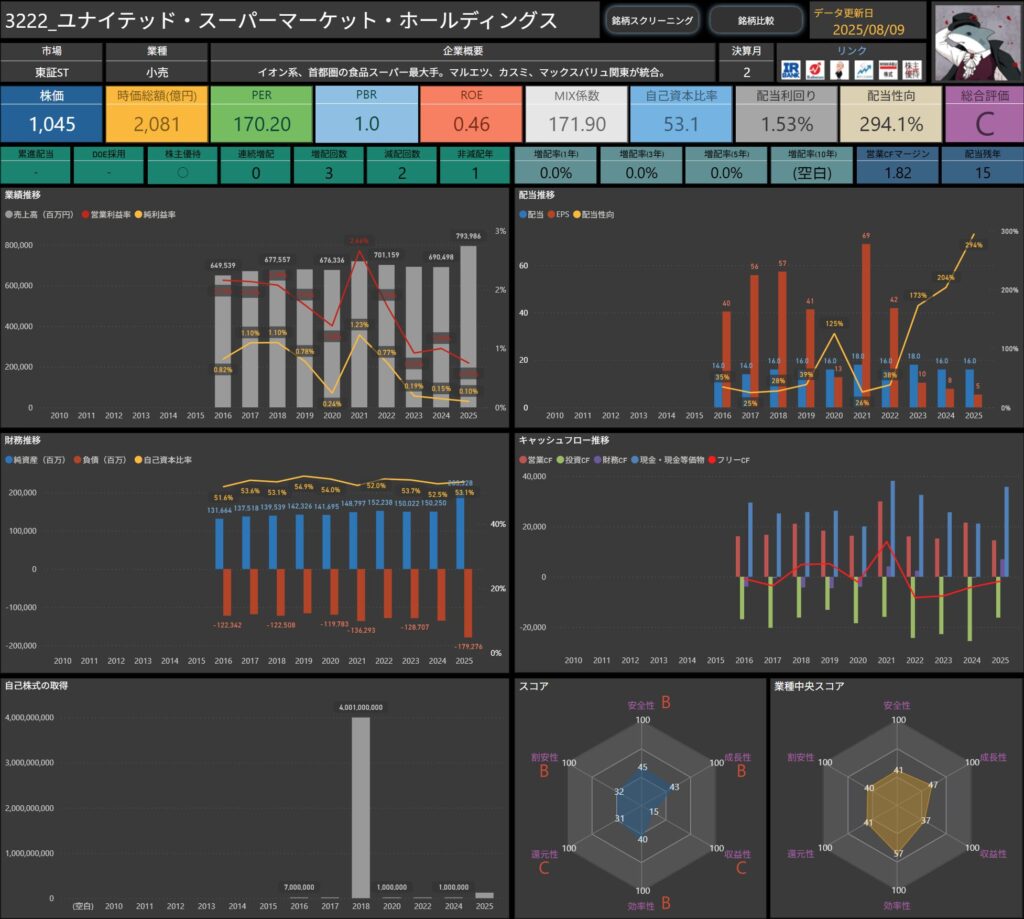

ユナイテッド・スーパーマーケット・ホールディングス(3222)

ユナイテッド・スーパーマーケット・ホールディングス(U.S.M.H)は、首都圏を中心に食品スーパーを展開する大手企業です。

「マルエツ」「カスミ」「マックスバリュ関東」の3社を統合して設立され、イオングループの一員として店舗網を拡大しています。

地域密着型の営業スタイルと多店舗ネットワークを強みとしており、安定的な食品需要を背景にした事業基盤が特徴です。

基本情報

- 株価:1,045円

- 時価総額:2,081億円

- PER:170.20倍

- PBR:1.0倍

- ROE:0.46%

- MIX係数:171.90

- 自己資本比率:53.1%

- 配当利回り:1.53%

- 配当性向:294.1%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:0年

- 減配回数:2回

- 増配率(1年/3年/5年/10年):0.0%/0.0%/0.0%/(空白)

- 営業CFマージン:1.82%

- 配当残年数:15年

ROEは0.46%と非常に低く、収益性の課題が目立ちます。

営業CFマージンも1.79%と低水準で、安定性に比べると利益創出力が乏しいのが現状です。

配当性向が294.1%と極めて高く、今後の配当の持続性には注意が必要な水準となっています。

ただし、自己資本比率は53.1%と比較的安定しており、財務面の極端なリスクは少ないといえます。

株主優待内容

出典:ユナイテッド・スーパーマーケット・ホールディングス株式会社

ユナイテッド・スーパーマーケット・ホールディングス(U.S.M.H)では、毎年2月末と8月末の株主名簿に記載された株主を対象に、優待券または食品詰め合わせ等の商品を選択できる株主優待制度を実施しています。

| 保有株式数 | 2月末基準日 | 8月末基準日 | 年間合計 |

|---|---|---|---|

| 100株~499株 | 優待券100円×30枚 | 優待券100円×30枚 | 6,000円分 |

| 500株~999株 | 優待券100円×60枚 | 優待券100円×60枚 | 12,000円分 |

| 1,000株~1,999株 | 優待券100円×100枚 | 優待券100円×100枚 | 20,000円分 |

| 2,000株~2,999株 | 優待券100円×200枚 | 優待券100円×200枚 | 40,000円分 |

| 3,000株以上 | 優待券100円×300枚 | 優待券100円×300枚 | 60,000円分 |

※3年以上かつ1,000株以上継続保有の株主には、通常優待券に加え、100円×10枚(1,000円分)が追加贈呈されます。

優待券の代わりに、株数・保有期間に応じて食品等の優待品を選択することもできます。

| 保有株式数・保有期間 | 優待内容例 |

|---|---|

| 100株以上 | 新潟産コシヒカリ2kg、横須賀海軍カレー(5袋)、繁盛店ラーメン(8食分)、はちみつ梅干、そうめん など |

| 1,000株以上(3年未満) | 新潟産コシヒカリ5kg、横須賀海軍カレー(12袋)、繁盛店ラーメン(20食分)、はちみつ梅干、そうめん詰め合わせ など |

| 3年以上かつ1,000株以上継続保有 | 新潟県産特別栽培米コシヒカリ8kg、横須賀海軍カレー(20袋)、ドリンクセット、信州そば詰め合わせ など |

優待券はグループ各社の店舗(マルエツ、カスミ、マックスバリュ関東)で使えるため、首都圏に住む株主にとっては非常に実用性が高い内容です。

食品セットも選べるので、生活スタイルに合わせて利用しやすい優待といえますね。

- 安定性はあるが収益性に課題

- 自己資本比率は53.1%と財務面は安定していますが、ROEは0.46%とかなり低く、収益力の課題が大きい状況です。

- 営業CFマージンも1.8%と低く、利益をしっかり生み出せているとは言いづらいです。

- 配当の持続性には注意が必要

- 配当性向は294.1%と非常に高い水準で、現状の利益水準では配当の持続性に懸念が残ります。

- 過去には減配実績もあり、今後の業績次第では株主還元方針が見直される可能性もあります。

- 優待は生活に密着した内容で実用性が高い

- 株主優待はグループ各社(マルエツ、カスミ、マックスバリュ関東)で使える優待券か食品セットを選択できる内容で、首都圏に住む株主にとっては非常に使いやすい制度です。

- 長期保有者向けの追加優待もあり、保有期間に応じて特典が充実するのも魅力です。

- 優待目当てで保有を検討する銘柄

- 業績面での成長性は見えづらく、株価指標もPER155倍と高めであるため、値上がり益を狙う投資には向きません。

- 一方で、優待制度の実用性が高いため、優待を重視して株を持ち続けたい方には選択肢になり得る銘柄です。

🌟おすすめ度(主観的評価):★★★☆☆(3.0)

U.S.M.Hは首都圏での店舗網が強みで、マルエツやカスミ、マックスバリュ関東をよく利用する方にとっては身近な存在ですね。

優待もグループ各社で使える優待券や食品セットが選べるので、日常的に使いやすい内容だと感じます。

一方で、ROE0.46%・営業CFマージン1.8%と収益性の低さが目立ちます。

配当性向が294%というのもかなり厳しい数字で、今後の配当持続性には注意が必要そうです。

ちなみに私もこの銘柄を保有していますが、優待目的での長期保有という位置づけです。

「スーパーの優待券が欲しい」という目的がある方には向いていると思いますが、投資妙味という点ではやや物足りない印象です。

優待重視で割り切って持つスタンスならアリ、そんな位置づけの銘柄だと感じます。

バロックジャパンリミテッド(3548)

バロックジャパンリミテッドは、渋谷109からスタートした若い女性向けファッションブランドを中心に展開するアパレル企業です。

「MOUSSY」や「SLY」などのブランドを国内外で展開しており、中国市場への進出も進めています。

衣料品の企画から販売までを一貫して行うSPA(製造小売業)モデルを採用している点が特徴です。

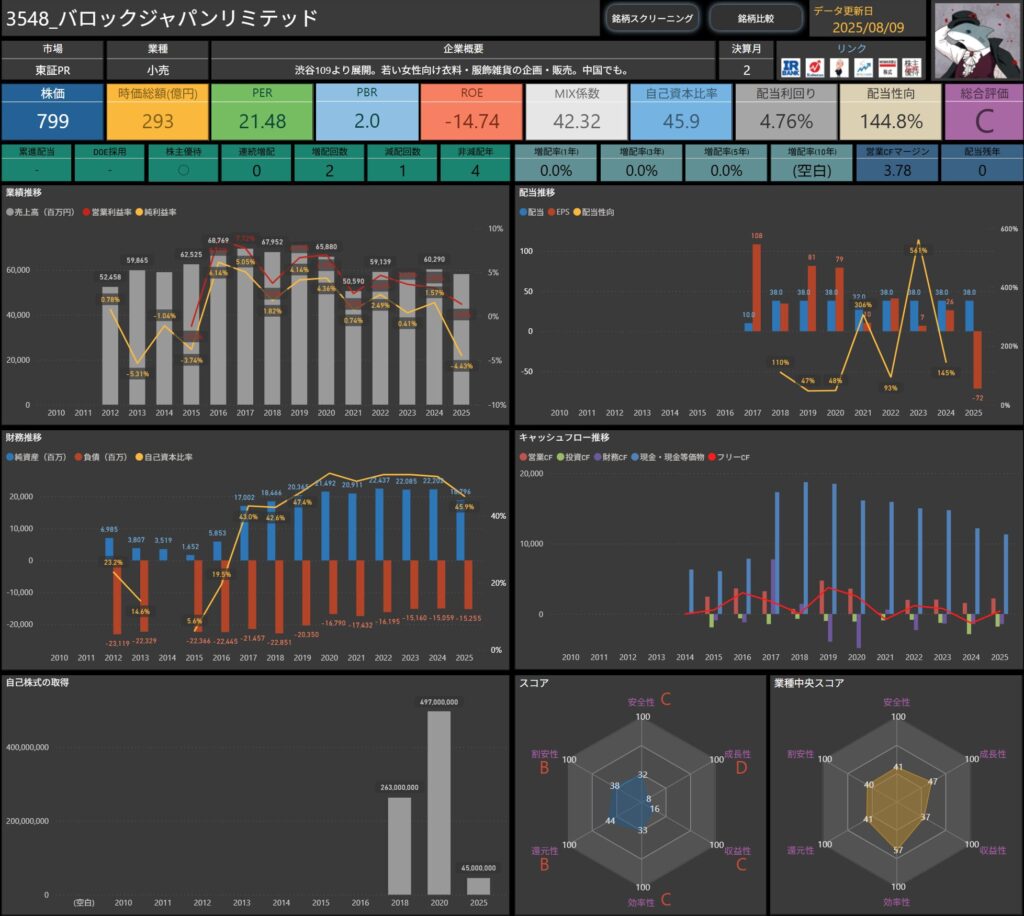

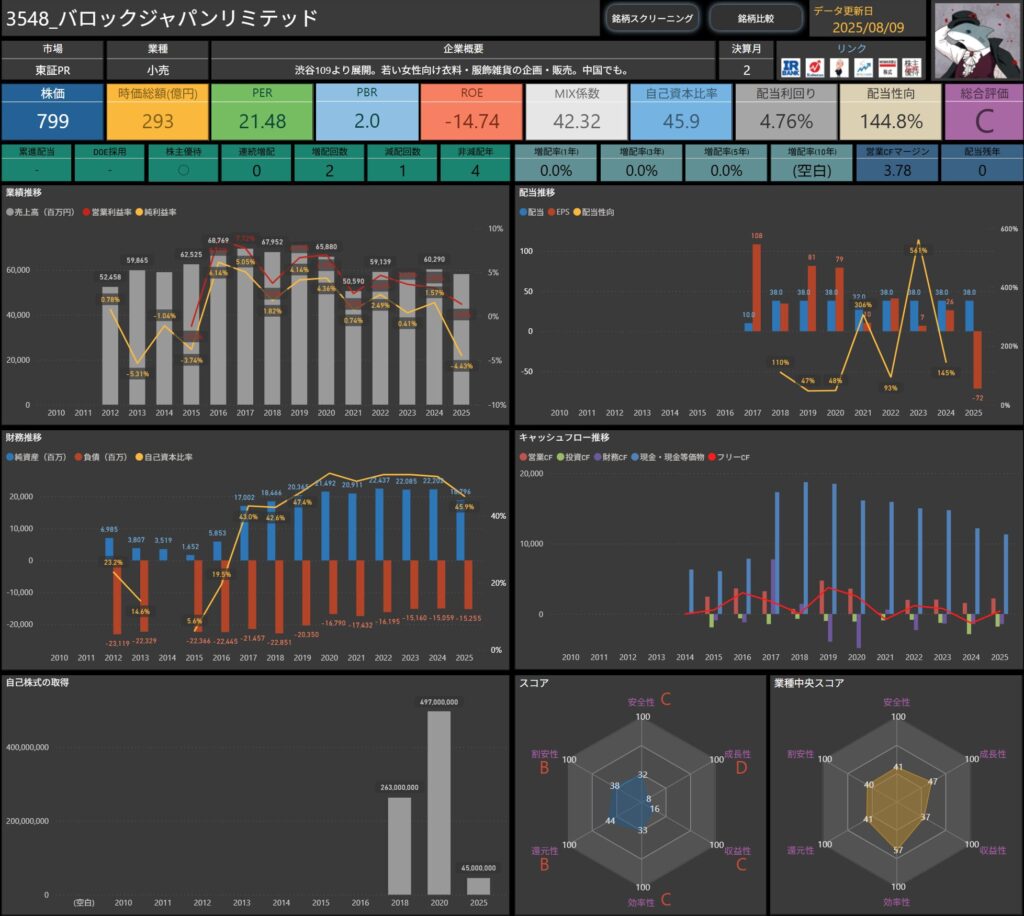

基本情報

- 株価:799円

- 時価総額:293億円

- PER:21.48倍

- PBR:2.0倍

- ROE:-14.74%

- MIX係数:42.32

- 自己資本比率:45.9%

- 配当利回り:4.76%

- 配当性向:144.8%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:0年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):0.0%/0.0%/0.0%/(空白)

- 営業CFマージン:3.78%

- 配当残年数:0年

ROEが-14.7%と赤字水準であり、利益面の厳しさが目立ちます。

配当性向も144.8%と高く、現状では利益以上の配当を出しているため、持続性には懸念が残ります。

一方で自己資本比率は45.9%と比較的安定しており、キャッシュフローもプラスを維持しています。

配当利回りは4.8%と高水準ですが、業績回復が前提となる点に注意が必要です。

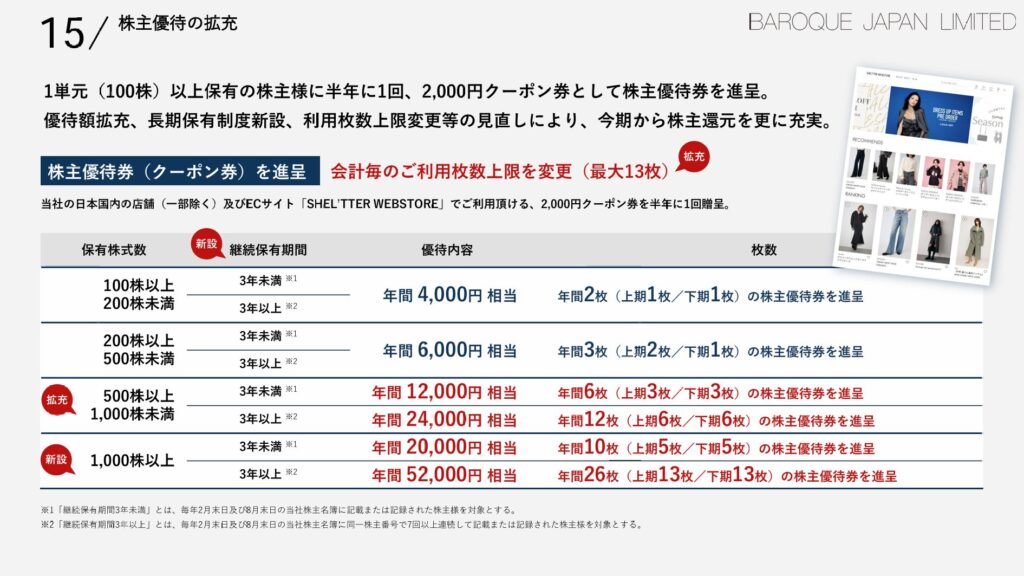

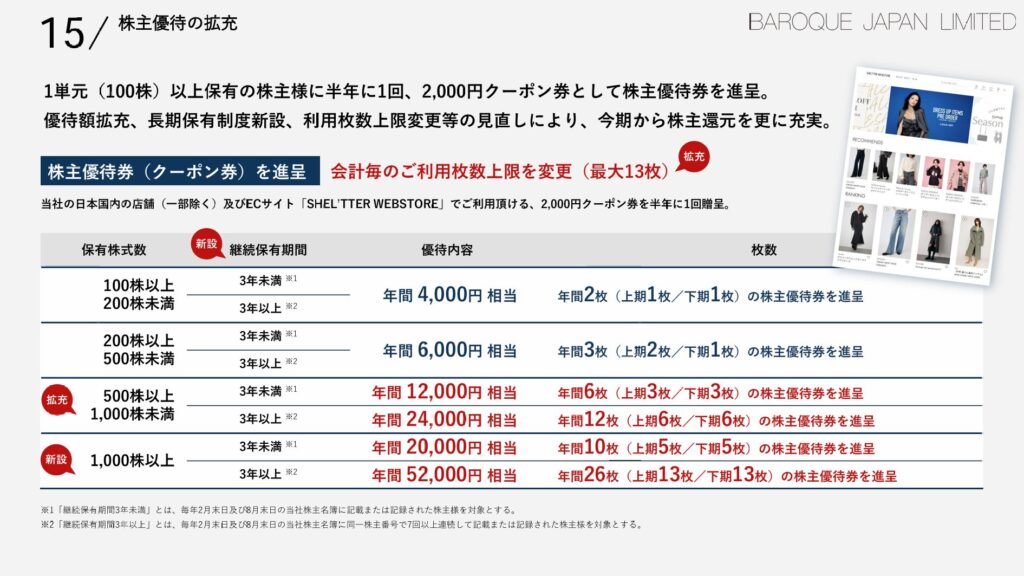

株主優待内容

出典:バロックジャパンリミテッド株式会社

バロックジャパンリミテッドでは、毎年2月末および8月末の株主名簿に記載された株主を対象に、自社店舗(国内の一部店舗を除く)および通販サイト「SHEL’TTER WEBSTORE」で利用できる株主優待券を贈呈しています。

保有株式数と保有期間に応じて優待額が決まります。

| 保有株式数 | 継続保有期間 | 年間優待額 | 優待券の枚数(上期/下期) |

|---|---|---|---|

| 100株以上〜200株未満 | 3年未満 | 年間4,000円相当 | 年2枚(上期1枚 / 下期1枚) |

| 3年以上 | 年間4,000円相当 | 年2枚(上期1枚 / 下期1枚) | |

| 200株以上〜500株未満 | 3年未満 | 年間6,000円相当 | 年3枚(上期2枚 / 下期1枚) |

| 3年以上 | 年間6,000円相当 | 年3枚(上期2枚 / 下期1枚) | |

| 500株以上〜1,000株未満 | 3年未満 | 年間12,000円相当 | 年6枚(上期3枚 / 下期3枚) |

| 3年以上 | 年間24,000円相当 | 年12枚(上期6枚 / 下期6枚) | |

| 1,000株以上 | 3年未満 | 年間20,000円相当 | 年10枚(上期5枚 / 下期5枚) |

| 3年以上 | 年間52,000円相当 | 年26枚(上期13枚 / 下期13枚) |

優待券は半年ごとに分けて贈呈されるため、年2回利用できるのがポイントです。

自社店舗やオンラインショップで洋服や雑貨の購入に充てられるため、同社ブランドが好きな株主にとっては使い勝手の良い優待内容です。

- 業績の厳しさが目立つ現状

- ROEは-14.7%と赤字水準で、直近の収益状況はかなり厳しいです。

- 配当性向も144.8%と利益以上の配当を出している状態で、業績回復が前提になっている点には注意が必要です。

- 配当と優待の水準は高め

- 配当利回りは4.8%と高水準ですが、持続性は見極めが必要です。

- 一方で株主優待は自社ブランド店舗や「SHEL’TTER WEBSTORE」で使えるクーポン券がもらえる内容で、長期保有で大幅に優待額が増える仕組みもあり、株主にとって魅力的な制度です。

- ブランド力とSPAモデルに強み

- 「MOUSSY」や「SLY」といったブランドは若い女性を中心に根強い人気があり、SPA(製造小売業)モデルで企画から販売まで一貫して手掛けられる点も強みです。

- ただしアパレル市場は競争が激しく、トレンド変動の影響を受けやすい点はリスクとなります。

- 優待目的での長期保有向け

- 業績面の課題は大きいですが、優待の内容が充実しているため、同社ブランドを日常的に利用する方や優待目的の投資家には検討余地があります。

- 短期での値上がりを期待するよりも、優待と配当を楽しみながらじっくり保有するスタンスが向いています。

🌟おすすめ度(主観的評価):★★☆☆☆(2.5)

バロックジャパンリミテッドは、「MOUSSY」や「SLY」など若い女性向けブランドの知名度が高く、ファッション好きには馴染みのある会社ですね。

優待は自社店舗や「SHEL’TTER WEBSTORE」で使えるクーポン券がもらえる内容で、長期保有で優待額が大きく増える仕組みも魅力です。

一方で、ROEが-14.7%と赤字で、業績はかなり厳しい状況です。

配当性向も144%と利益以上の配当を出している状態で、持続性は業績回復次第になりそうです。

ちなみに私もこの銘柄を保有していますが、基本的には優待目的での長期保有という位置づけです。

値上がり益を狙うより、優待を楽しみながらじっくり持つスタンスが合っていると思います。

ワールド(3612)

ワールドは、国内アパレル業界の大手企業で、婦人服・紳士服・子供服と幅広いジャンルの衣料品を企画・販売しています。

自社ブランドの直営店や百貨店を中心に展開するほか、オンラインショップの強化やBtoB事業にも注力している点が特徴です。

多彩なブランド展開と販売チャネルの広さが、安定した業績を支える基盤となっています。

基本情報

- 株価:2,876円

- 時価総額:989億円

- PER:8.75倍

- PBR:1.2倍

- ROE:13.60%

- MIX係数:10.24

- 自己資本比率:29.7%

- 配当利回り:3.69%

- 配当性向:25.1%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:3年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):42.9%/196.3%/50.9%/(空白)

- 営業CFマージン:14.18%

- 配当残年数:28年

ROEは13.6%と高水準で、資本効率の良さが目立ちます。

自己資本比率は29.7%とやや低めですが、営業CFマージン14.2%とキャッシュフローが安定している点が安心材料です。

配当性向は25.1%と適度な水準で、3年連続増配や過去3年での+196%という増配率からも株主還元への積極性がうかがえます。

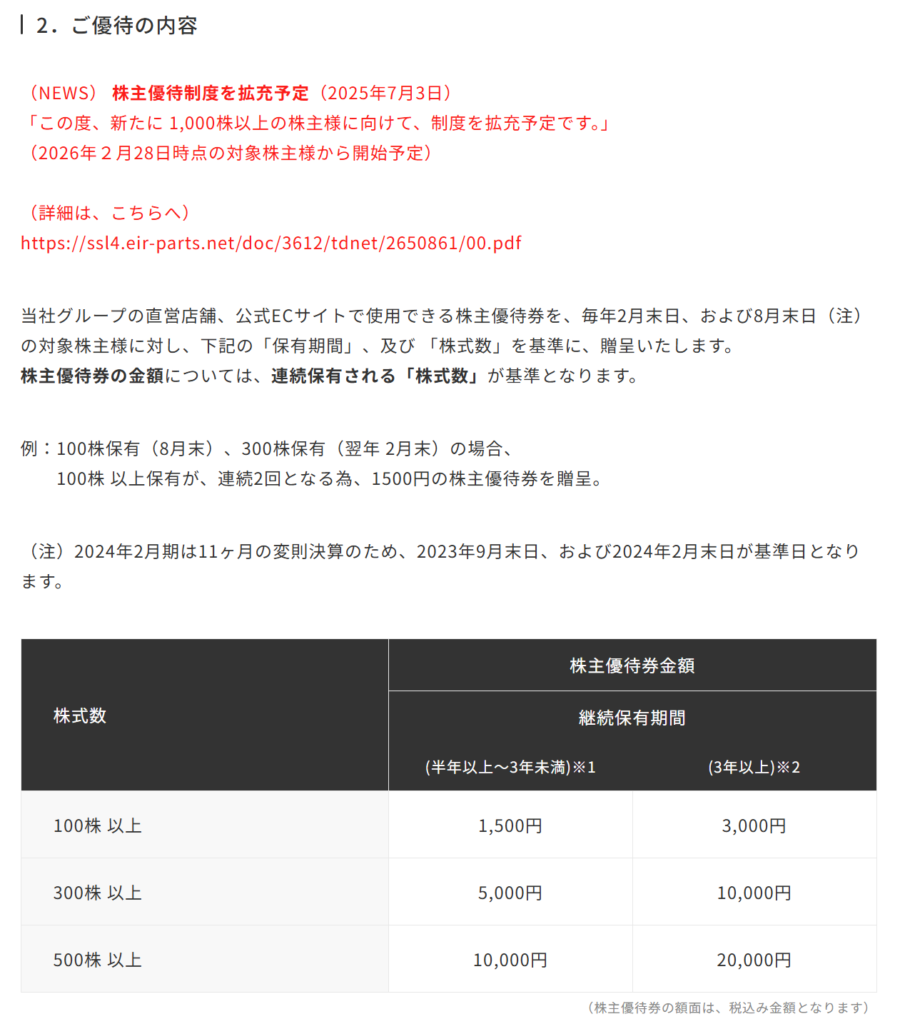

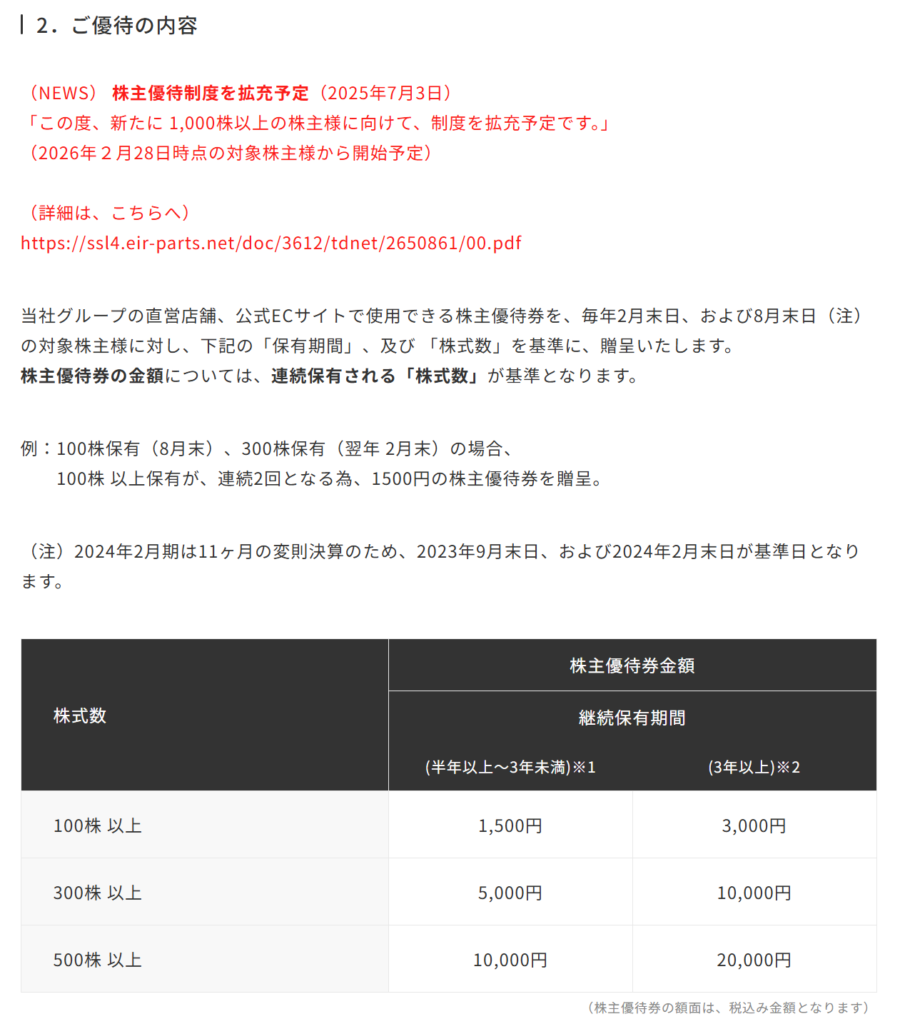

株主優待内容

出典:株式会社ワールド

ワールドでは、毎年2月末日および8月末日の株主名簿に記載された株主を対象に、自社グループ店舗やオンラインショップ「ワールドオンラインストア」、ファミリーセールなどで使える株主優待券を贈呈しています。

保有株式数と保有期間に応じて、贈呈される優待券の金額が変わります。

| 保有株式数 | 継続保有期間 | 優待内容(年間) |

|---|---|---|

| 100株以上〜300株未満 | 半年以上 | 年2回 1,500円分(年間3,000円分) |

| 3年以上 | 年2回 3,000円分(年間6,000円分) | |

| 300株以上〜500株未満 | 半年以上 | 年2回 5,000円分(年間10,000円分) |

| 3年以上 | 年2回 10,000円分(年間20,000円分) | |

| 500株以上〜1,000株未満 | 半年以上 | 年2回 10,000円分(年間20,000円分) |

| 3年以上 | 年2回 20,000円分(年間40,000円分) | |

| 1,000株以上(新設) | 半年以上 | 年2回 25,000円分(年間50,000円分) |

| 3年以上 | 年2回 50,000円分(年間100,000円分) |

※2026年2月末から拡充予定の内容を反映

優待券はアパレルや雑貨など、ワールドグループが展開する多様なブランド・販路で利用可能です。

2026年6月以降は、株式交換により完全子会社化されるナルミヤ・インターナショナルが展開するキッズブランドの店舗でも使用できる予定となっており、利便性がさらに高まります。

- 高い収益性と株主還元姿勢が魅力

- ROEは13.6%と高水準で、営業CFマージンも14.2%とキャッシュフローがしっかりしています。

- 配当性向も25.1%と無理のない水準で、3年連続増配や過去3年間での+196%の増配率からも株主還元に積極的な姿勢がうかがえます。

- 株主優待も長期保有で充実

- 株主優待はワールドグループの店舗や公式オンラインストアで使える優待券がもらえる内容です。

- 保有株数と保有期間に応じて優待額が増える仕組みで、3年以上保有している株主にはさらに大きなメリットがあります。

- 2026年2月末からは1,000株以上保有株主向けの制度も拡充される予定で、より使い勝手が高まりそうです。

- アパレル大手ならではのブランド力

- ワールドは多彩なブランド展開と幅広い販売チャネルを持っており、業界の中でも安定感のある企業です。

- 自己資本比率は29.7%とやや低めですが、利益・キャッシュフローともに安定している点は強みです。

- 中長期での保有に向いた銘柄

- 安定した収益性、株主還元への積極性、そして長期保有で充実する優待内容を考えると、中長期でじっくり保有してインカムゲインを得るスタンスに向いた銘柄だといえますね。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

ワールドはアパレル大手らしくブランド力が強く、全国の百貨店やショッピングモールで存在感がありますね。

ROE13.6%・営業CFマージン14%超と収益性が高く、配当性向25%前後という堅実さも好印象です。

3年連続増配している点も安心感があります。

株主優待は自社ブランドの店舗や公式オンラインストアで使える優待券で、長期保有で優待額が大きく増える仕組みも嬉しいポイントです。2026年2月からは1,000株以上の株主向け制度も拡充予定なので、規模に応じたメリットもさらに広がりそうです。

個人的にも「優待+配当」のバランスが良い銘柄だと感じます。

自己資本比率がやや低めなのは気になりますが、ブランドポートフォリオの厚さや経営の安定感を考えると、長期保有しながらじっくりインカムゲインを得るのに適している印象です。

マルゼン(5982)

マルゼンは業務用厨房機器の大手メーカーで、外食産業向けの製品を中心に幅広いラインナップを展開しています。

熱機器や洗浄機器に加え、ベーカリー向けの専用機器も手掛けており、全国の外食チェーンや飲食店に強固な販売ネットワークを持っています。

堅実な業績と安定したキャッシュフローが特徴の企業です。

基本情報

- 株価:3,535円

- 時価総額:699億円

- PER:11.91倍

- PBR:1.1倍

- ROE:9.91%

- MIX係数:13.70

- 自己資本比率:68.6%

- 配当利回り:3.25%

- 配当性向:39.1%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:4年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):27.8%/130.0%/283.3%/475.0%

- 営業CFマージン:8.45%

- 配当残年数:31年

ROEは9.91%と中程度の水準ですが、自己資本比率が68.6%と非常に高く、財務の安定感が際立ちます。

配当性向も39.1%と余裕があり、過去5年で+283%の増配率、10年で+475%の増配率と、株主還元姿勢がしっかりしている点も魅力です。

営業CFマージン8.4%とキャッシュフローも堅調で、安定的に利益を出し続ける体制が整っています。

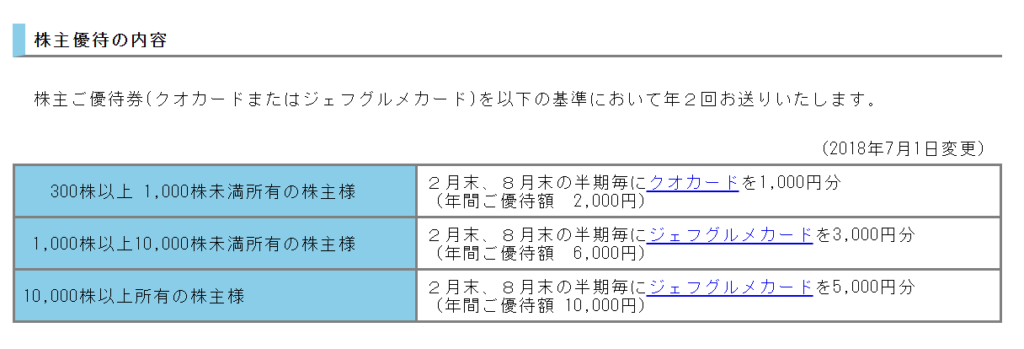

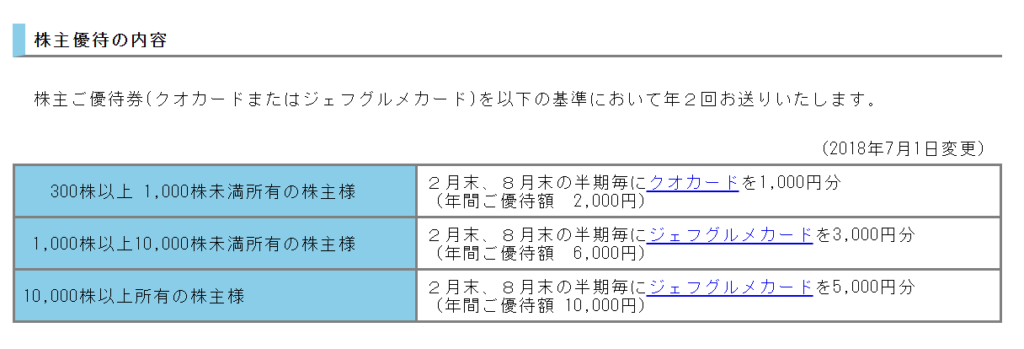

株主優待内容

出典:株式会社マルゼン

マルゼンでは、毎年2月末日および8月末日の株主名簿に記載された株主のうち、300株以上保有している株主を対象に株主優待を実施しています。

優待内容はクオカードまたはジェフグルメカードで、保有株式数に応じて金額が決まります。

| 保有株式数 | 優待内容(半期ごと) | 年間優待額 |

|---|---|---|

| 300株以上〜1,000株未満 | クオカードまたはジェフグルメカード 1,000円分 × 年2回 | 年間2,000円分 |

| 1,000株以上〜10,000株未満 | クオカードまたはジェフグルメカード 3,000円分 × 年2回 | 年間6,000円分 |

| 10,000株以上 | クオカードまたはジェフグルメカード 5,000円分 × 年2回 | 年間10,000円分 |

ジェフグルメカードは全国の外食チェーンやレストランで使えるため、使い勝手が良いのが特徴です。

- 安定した財務と堅実な成長が光る

- 自己資本比率は68.6%と非常に高く、財務の安定感が際立ちます。

- ROEも9.9%とまずまずの水準で、堅実な利益創出力があります。

- 営業CFマージンは8.4%とキャッシュフローも安定しており、経営基盤がしっかりしている印象です。

- 株主還元に積極的で長期保有向き

- 配当性向は39.1%と無理のない水準で、過去10年で+475%の増配率を誇るなど、株主還元に非常に積極的です。

- 4年連続増配も続けており、今後の配当成長にも期待が持てます。

- 優待もシンプルで使いやすい

- 株主優待はクオカードまたはジェフグルメカードが年2回もらえる内容で、外食や日常生活で使いやすいのが魅力です。

- 300株以上が条件のため、優待目当てであればある程度まとまった投資額が必要ですが、長期で持つ価値のある内容といえます。

- 中長期保有の安心感がある銘柄

- 強固な財務体質、着実な増配実績、そしてシンプルで実用的な優待内容を考えると、中長期のインカムゲイン投資に向いた銘柄です。

- 外食産業向けの安定需要があるため景気変動に比較的強い点も安心材料です。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

マルゼンは業務用厨房機器の大手として、外食産業向けに安定した需要があるのが強みです。

自己資本比率68%超と財務の健全性が抜群で、配当性向39%前後・4年連続増配・過去10年で+475%という増配実績も非常に魅力的ですね。

株主優待はクオカードまたはジェフグルメカードが年2回もらえるシンプルな内容で、実用性が高いのもポイント。

300株以上の保有が必要ですが、その分優待額もまずまずの水準です。

個人的にも「長期で安心して保有できるタイプ」の銘柄だと感じます。

派手さはないですが、安定配当+増配余地+実用的な優待の3拍子が揃っており、インカムゲイン狙いの方にはとてもおすすめできる印象です。

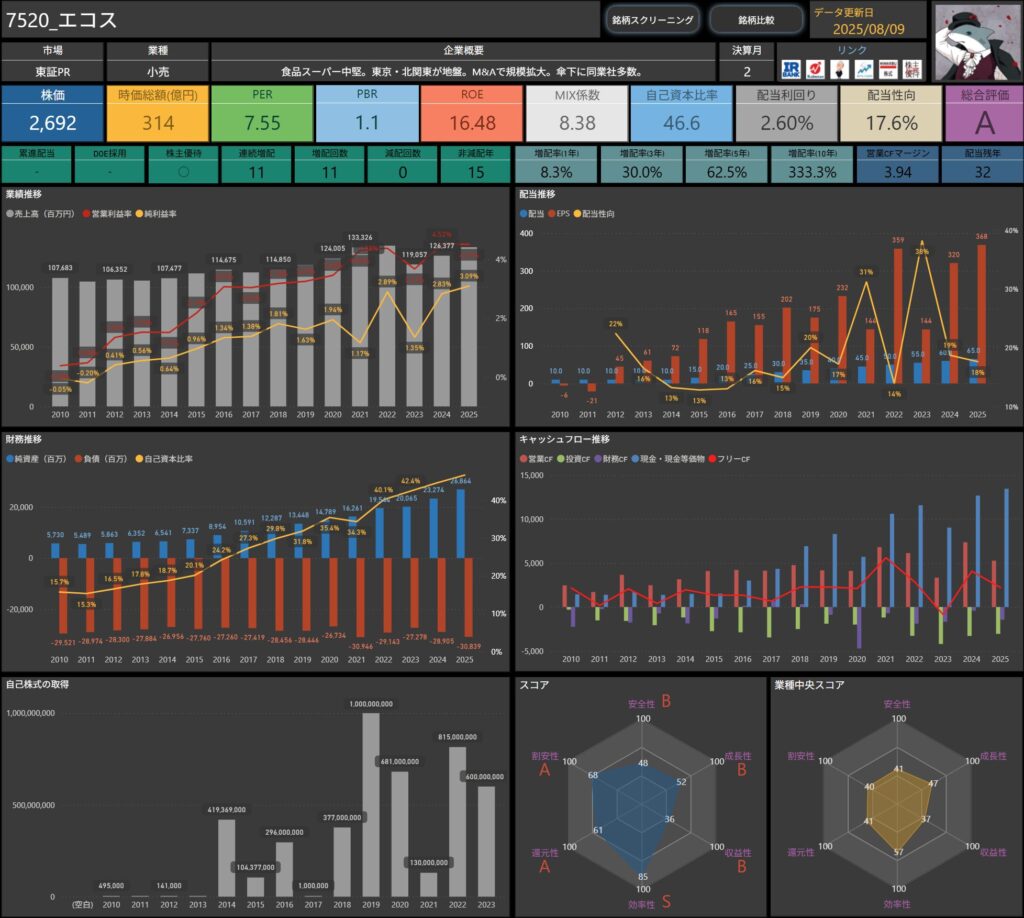

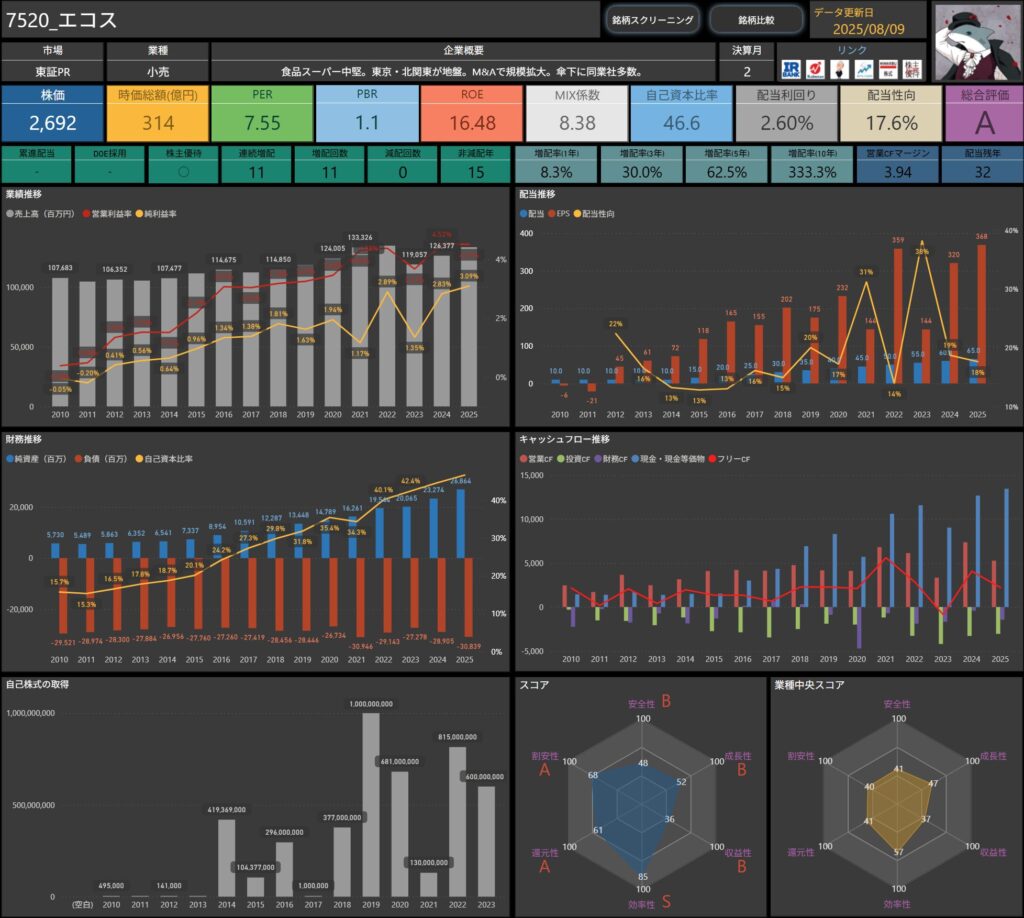

エコス(7520)

エコスは東京・北関東を地盤とする食品スーパー中堅企業です。

地域密着型の店舗運営を強みとしており、M&Aを通じた規模拡大にも積極的です。

傘下には同業の複数企業があり、グループ全体での効率的な仕入れや物流の最適化を進めています。

基本情報

- 株価:2,692円

- 時価総額:314億円

- PER:7.55倍

- PBR:1.1倍

- ROE:16.48%

- MIX係数:8.38

- 自己資本比率:46.6%

- 配当利回り:2.60%

- 配当性向:17.6%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:11年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):8.3%/30.0%/62.5%/333.3%

- 営業CFマージン:3.94%

- 配当残年数:32年

ROEは16.5%と高水準で、資本効率が非常に良い点が目立ちます。

配当性向は17.6%と低めで、今後の増配余地が大きいのも魅力です。

11年連続増配を継続しており、過去10年での+333%の増配率からも株主還元への積極性が感じられます。

自己資本比率も46.6%と堅実な水準で、安定性と成長性のバランスが取れた企業です。

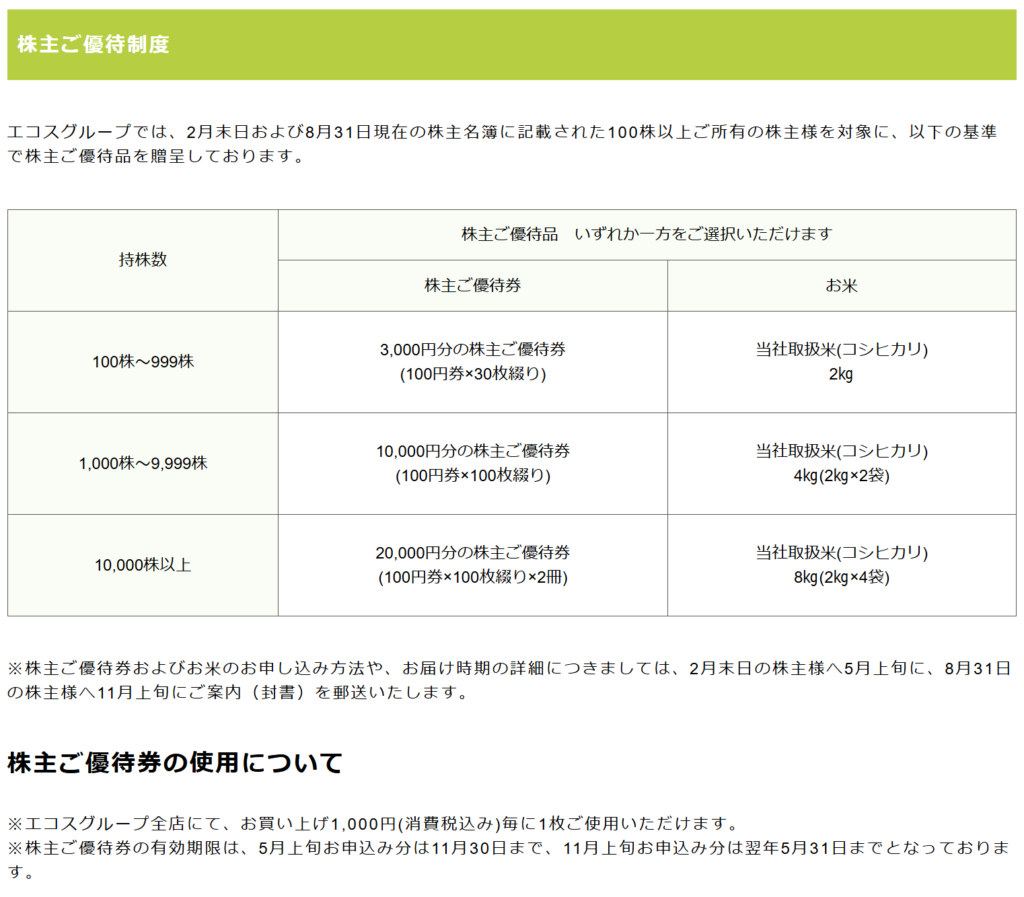

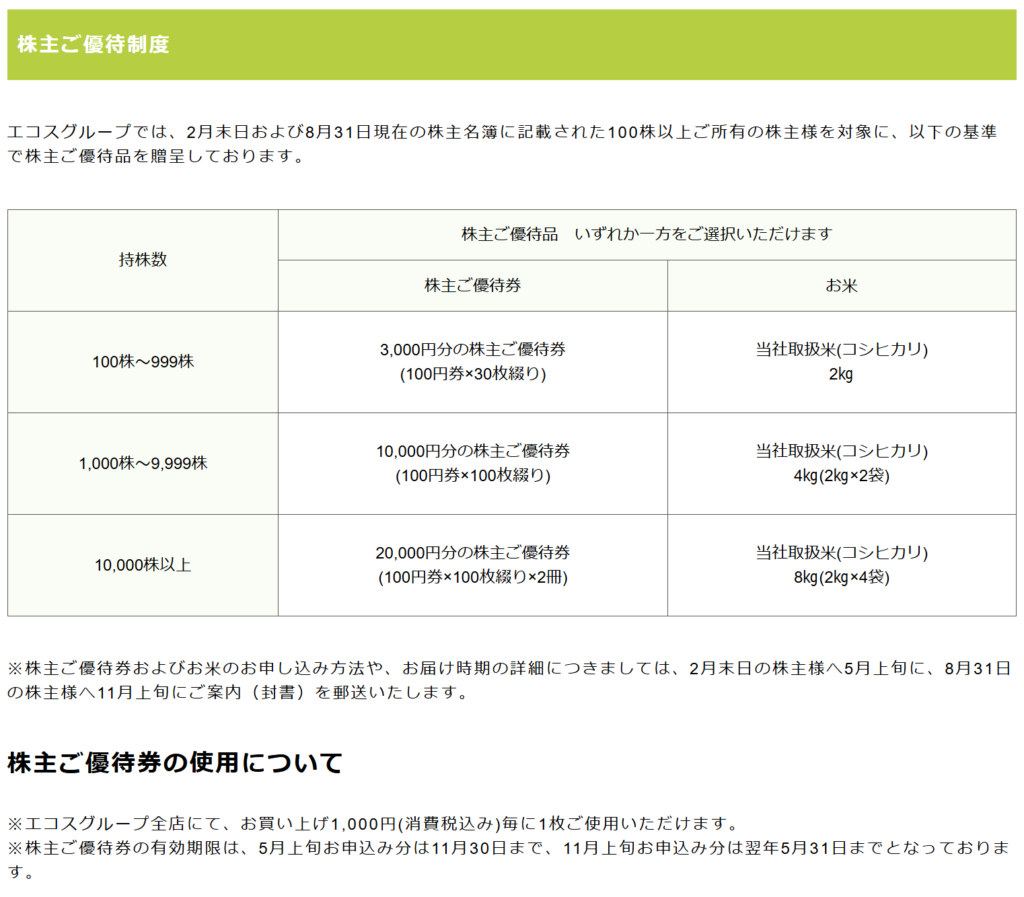

株主優待内容

出典:エコス株式会社

エコスでは、毎年2月末日および8月末日の株主名簿に記載された株主のうち、100株以上保有している株主を対象に株主優待を実施しています。

優待内容は「株主ご優待券」または「お米(コシヒカリ)」から選択可能です。

| 保有株式数 | 優待内容(選択制) |

|---|---|

| 100株以上〜999株未満 | 3,000円分の株主ご優待券(100円券×30枚) または お米2kg |

| 1,000株以上〜9,999株未満 | 10,000円分の株主ご優待券(100円券×100枚) または お米4kg(2kg×2袋) |

| 10,000株以上 | 20,000円分の株主ご優待券(100円券×100枚×2冊) または お米8kg(2kg×4袋) |

優待券はエコスグループ各店で利用可能で、1,000円の買い物ごとに1枚(100円券)が使えます。

お米を選択した場合は、同社が取り扱うコシヒカリが送られます。

- 高い資本効率と安定的な成長力

- ROEは16.5%と非常に高く、資本効率の良さが目立ちます。

- 自己資本比率も46.6%と堅実な水準で、バランスシート面の安定感もあります。

- 営業CFマージンは3.8%と小売業らしい水準ですが、着実に利益とキャッシュフローを生み出せる体制が整っている点が強みです。

- 株主還元の実績も優秀

- 配当性向は17.6%と低めで、今後も増配余地が大きいことが魅力です。

- 11年連続増配を続けており、過去10年での+333%の増配率からも、株主還元への積極性がしっかり感じられます。

- 優待は実用的で選択肢が豊富

- 株主優待は「株主ご優待券」または「お米」から選べる内容で、生活に直結した使いやすさがポイントです。

- 優待券はエコスグループの店舗で1,000円ごとに1枚使用可能で、お米もコシヒカリがもらえるため、使い勝手の良さが光ります。

- 中長期保有の安心感がある銘柄

- 高いROEと安定的な増配、実用的な優待内容が揃っており、中長期のインカムゲイン投資に向いた銘柄です。

- 食品スーパーという業態の特性上、景気変動に比較的強い点も安心感があります。

🌟おすすめ度(主観的評価):★★★★☆(4.5)

エコスは食品スーパーを中心に展開しており、地域密着型で堅実な経営が魅力です。

ROE16%超と資本効率が高く、自己資本比率も46%超と財務の安定性も申し分ありません。

株主還元への意識も高く、11年連続増配を続けている点は安心感があります。

配当性向は17%台と低く、今後も増配余地が十分にあるのは心強いですね。

優待は「優待券」か「お米」から選べる実用的な内容で、生活に直結した使いやすさがポイント。

特に株主優待券はグループ店舗で日常的に使えるため、日々の買い物でメリットを実感しやすいです。

個人的にも、優待と配当のバランスが良く、中長期で安心して保有できる銘柄だと感じます。

景気変動にも比較的強い業態なので、安定したインカムゲイン狙いの方にはおすすめしやすい1銘柄です。

アークランズ(9842)

アークランズは新潟県を地盤に、DIYを中心としたホームセンター「ムサシ」を展開しています。

近年はLIXILビバの買収により規模を拡大し、業界内での存在感を一層高めました。

また、子会社を通じて外食事業も手掛けるなど、事業ポートフォリオの多角化を進めています。

基本情報

- 株価:1,817円

- 時価総額:1,176億円

- PER:9.76倍

- PBR:0.9倍

- ROE:8.54%

- MIX係数:8.98

- 自己資本比率:36.1%

- 配当利回り:2.20%

- 配当性向:24.6%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:0年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):0.0%/14.3%/33.3%/122.2%

- 営業CFマージン:9.37%

- 配当残年数:43年

ROEは8.5%と標準的な水準ですが、営業CFマージンが9.4%と高めでキャッシュフローの安定性が光ります。

自己資本比率は36.1%とやや低めではありますが、LIXILビバ買収による成長余地が期待されます。

配当性向は24.6%と余裕があり、今後の増配にも期待できるバランスです。

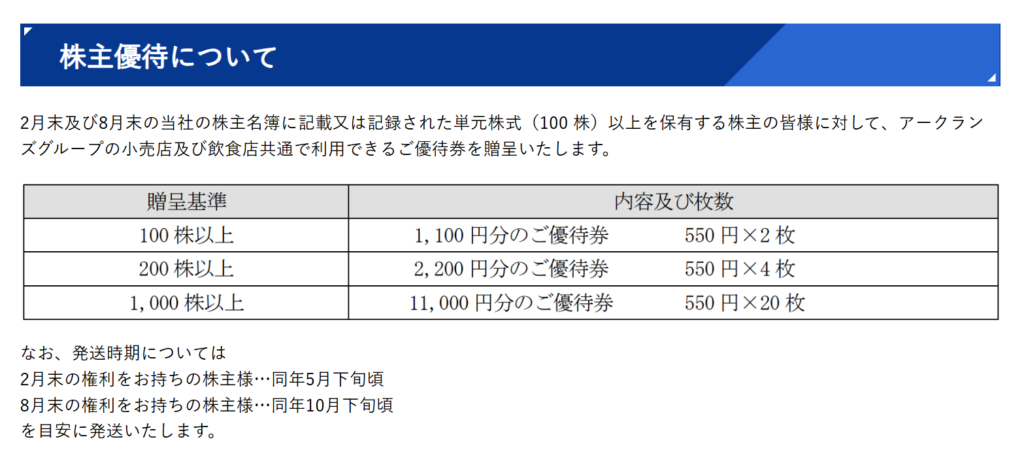

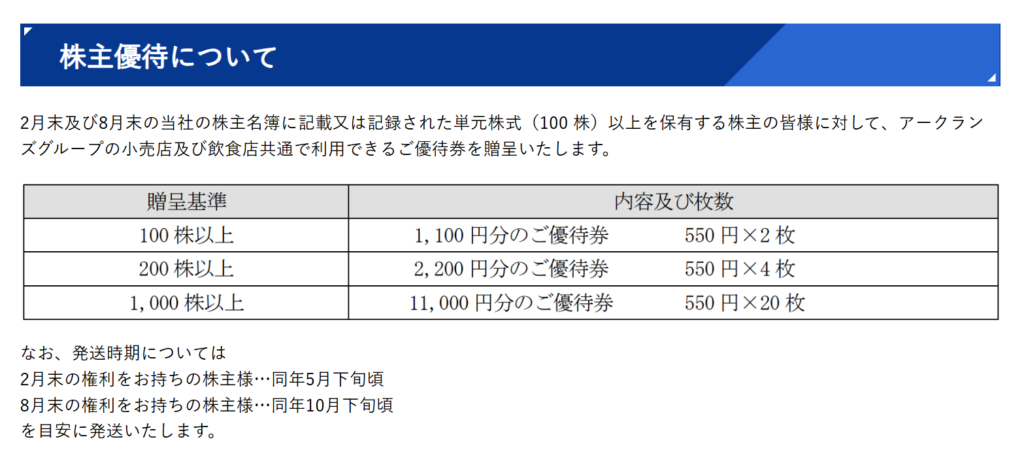

株主優待内容

出典:アークランズ株式会社

アークランズでは、毎年2月末日および8月末日の株主名簿に記載された株主のうち、100株以上保有している株主を対象に株主優待を実施しています。

優待内容は、アークランズグループの小売店および飲食店で利用できる株主優待券です。

| 保有株式数 | 優待内容(半期ごと) | 年間優待額 |

|---|---|---|

| 100株以上 | 1,100円分の株主優待券(550円×2枚) | 年間2,200円分 |

| 200株以上 | 2,200円分の株主優待券(550円×4枚) | 年間4,400円分 |

| 1,000株以上 | 11,000円分の株主優待券(550円×20枚) | 年間22,000円分 |

優待券はアークランズグループの店舗で幅広く利用できるため、日常使いしやすいのがポイントです。

- 安定した事業基盤と成長の余地

- 新潟を地盤としたホームセンター「ムサシ」を中心に展開し、LIXILビバ買収による規模拡大で存在感を強めています。

- 自己資本比率は36.1%とやや低めですが、営業CFマージンが9.4%と高く、キャッシュフローの安定性が支えになっています。

- 株主還元のバランスが良い

- 配当性向は24.6%と控えめで、今後の増配余地が十分にあります。

- 過去10年の増配率も+122%と高く、株主還元への意識は継続的に見られます。

- 優待の利便性が高い

- 株主優待はグループの小売店や飲食店で使える優待券がもらえるシンプルな内容です。

- 100株以上保有で年間2,200円分の優待券が受け取れるため、日常生活での使いやすさが魅力です。

- 1,000株以上になると年間22,000円分と金額も大きく、長期保有のモチベーションにもつながります。

- 中長期目線で保有しやすい銘柄

- DIY需要や日用品販売を中心とした事業特性から景気変動の影響を受けにくく、安定した経営基盤を築いています。

- 堅実な財務運営+優待と配当のバランスの良さから、中長期で安心して保有できる銘柄だといえます。

🌟おすすめ度(主観的評価):★★★☆☆(3.5)

アークランズはホームセンター「ムサシ」を中心に、LIXILビバの買収で事業規模を大きく広げた企業です。

DIY需要や日用品販売に強みがあり、景気変動の影響を受けにくいのは安心感があります。

株主優待はグループ店舗や飲食店で使える優待券が年2回もらえるシンプルな内容で、100株からでも年間2,200円分と使い勝手が良いのが魅力です。

1,000株以上なら年間22,000円分と優待利回りも高めになります。

ただ、自己資本比率が36%程度とやや低く、ROEも8%台と平均的です。今後の成長や増配余地はありますが、指標面ではやや慎重に見ています。

個人的には「優待券を日常使いできる方」におすすめしやすい銘柄で、優待+配当のインカムゲイン重視で中長期保有するのが向いていると感じます。

天満屋ストア(9846)

天満屋ストアは岡山県を地盤とする食品スーパーで、老舗百貨店の天満屋グループに属しています。

イトーヨーカ堂系列の強みを生かした商品調達や、地域密着型の店舗運営を行っています。

地域に根差した信頼感のあるスーパーとして、安定した経営基盤を築いている企業です。

基本情報

- 株価:968円

- 時価総額:112億円

- PER:7.04倍

- PBR:0.4倍

- ROE:6.17%

- MIX係数:2.96

- 自己資本比率:62.5%

- 配当利回り:1.45%

- 配当性向:10.2%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:2年

- 減配回数:1回

- 増配率(1年/3年/5年/10年):40.0%/133.3%/180.0%/180.0%

- 営業CFマージン:5.05%

- 配当残年数:123年

ROEは6.2%と標準的な水準ですが、自己資本比率62.5%と財務面は非常に健全です。

配当性向は10.2%と控えめで、今後の増配余地も大きく残されています。

また、営業CFマージンは5.1%と小売業の中では高水準で、安定したキャッシュフローを生み出せている点も評価できます。

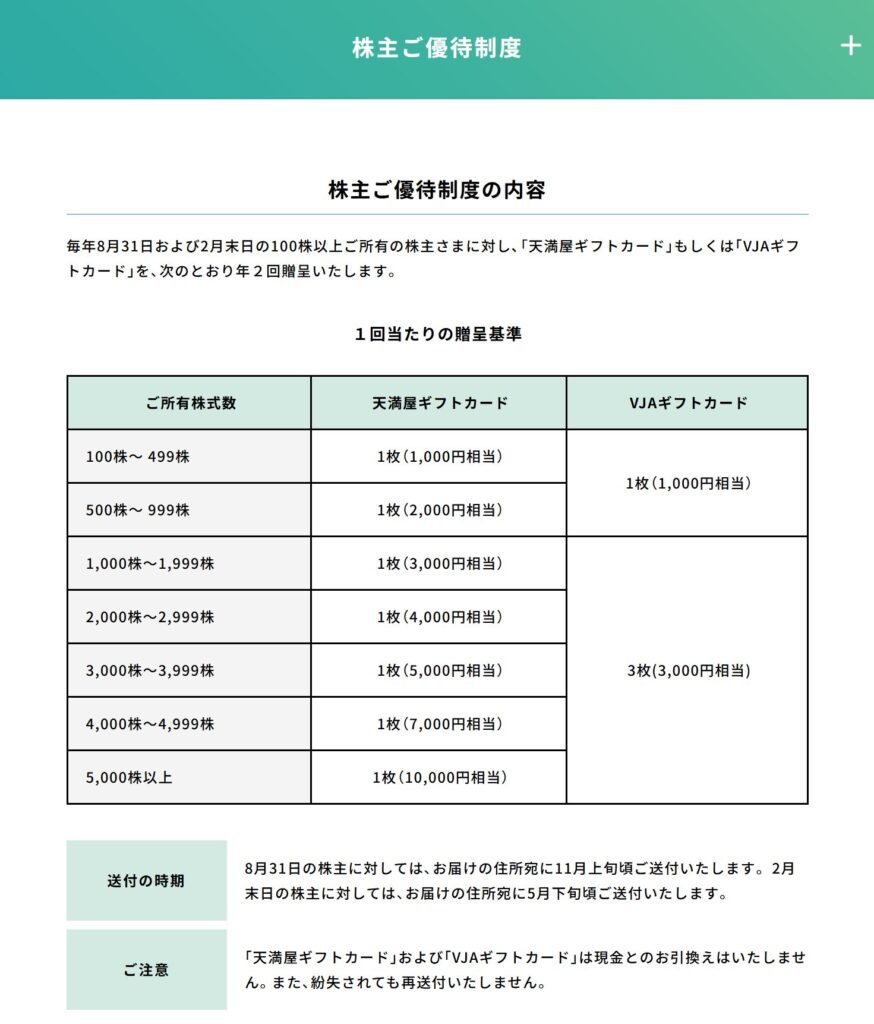

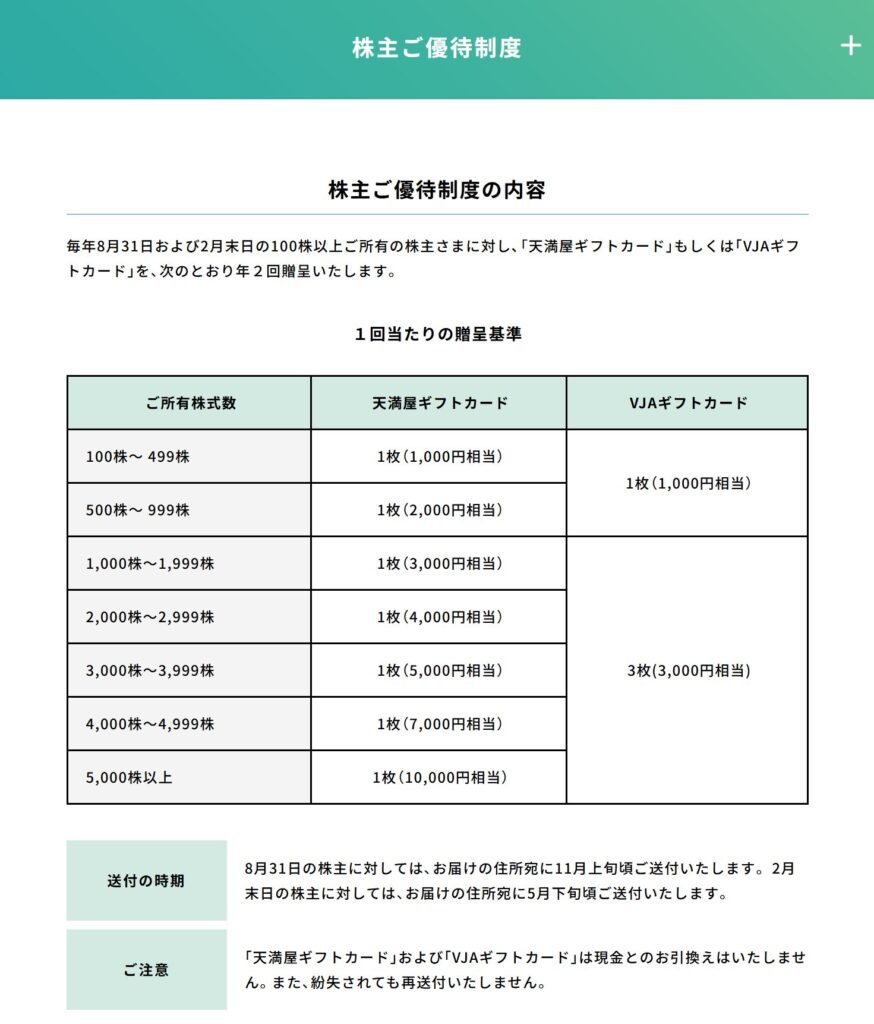

株主優待内容

出典:天満屋ストア株式会社

天満屋ストアでは、毎年2月末日および8月末日の株主名簿に記載された100株以上の株主を対象に、株主優待を実施しています。

優待内容は、「天満屋ギフトカード」または「VJAギフトカード」のいずれかを選択可能です。

| 保有株式数 | 天満屋ギフトカード | VJAギフトカード |

|---|---|---|

| 100株~499株 | 1枚(1,000円相当) | 1枚(1,000円相当) |

| 500株~999株 | 1枚(2,000円相当) | ― |

| 1,000株~1,999株 | 1枚(3,000円相当) | ― |

| 2,000株~2,999株 | 1枚(4,000円相当) | ― |

| 3,000株~3,999株 | 1枚(5,000円相当) | 3枚(3,000円相当) |

| 4,000株~4,999株 | 1枚(7,000円相当) | ― |

| 5,000株以上 | 1枚(10,000円相当) | ― |

地域密着の天満屋グループ店舗で使えるギフトカードか、汎用性の高いVJAギフトカードを選べる点が魅力です。

- 財務面の安定性が高い

- 自己資本比率62.5%と財務体質が非常に健全で、ROEは6.2%と標準的な水準です。

- 営業CFマージンも5.1%と食品スーパーとしては比較的高めで、安定したキャッシュフローを生み出せている点が強みです。

- 配当余力が大きい

- 配当性向は10.2%と控えめで、2年連続増配を実現しており、今後の増配余地が大きいことは株主にとってプラス要素です。

- また、過去10年の増配率も+180%と着実に株主還元を強化してきた実績が見られます。

- 優待は選択肢があり利便性が高い

- 株主優待は「天満屋ギフトカード」または「VJAギフトカード」から選べる内容です。

- 地域密着型スーパーで使える天満屋ギフトカードのほか、全国で使えるVJAギフトカードが選べる点も利便性が高く魅力的です。

- 中長期の安定保有向き

- 老舗百貨店天満屋グループの強固な地域基盤を背景に、安定した業績と財務基盤を持つ企業です。

- 配当余力や優待の使いやすさから、安定したインカムゲイン狙いの中長期保有に適した銘柄といえます。

🌟おすすめ度(主観的評価):★★★☆☆(3.5)

天満屋ストアは岡山を地盤とした食品スーパーで、老舗百貨店天満屋グループの安定した経営基盤を持つ点が魅力です。

自己資本比率62%超と財務面が非常に健全で、配当性向もわずか10%台と低いため、今後の増配余地が十分にあると感じます。

株主優待は「天満屋ギフトカード」または「VJAギフトカード」から選べる内容で、地域密着型+全国で使えるカードの選択肢があるのは便利です。

特にVJAギフトカードは用途が広いため、優待の満足度は高い部類だと思います。

一方で、配当利回りは1.4%台と控えめで、株価面での大きな成長性は限定的かもしれません。

ただし、安定的に優待と配当が得られる点は大きな安心材料で、中長期でじっくりインカムゲインを狙いたい方に向いた銘柄だと感じます。

まとめ:優待と配当で“楽しみながら長く持てる”銘柄選びを

8月は、実用性の高い優待が多くそろい、選ぶ楽しさがあるシーズンです。

今回ご紹介した企業もそれぞれが「自社らしさ」を生かしながら、株主への還元を工夫している点がとても印象的でした。

配当はまだ控えめでも増配余地の大きい企業。

すでに増配を継続しながら、株主還元姿勢をしっかり示している企業。

そしてQUOカードや食品、外食券、ギフトカードなど“届く喜び”がある優待。

どの企業も「ただ持つだけ」ではなく、応援する楽しさや長期で保有する魅力が感じられます。

この記事のポイントを、改めて整理しておきます。

- 8月の権利付き最終日は、8/27(水)

- 配当利回りや増配実績だけでなく、配当性向や財務の安定性をあわせてチェック

- QUOカード・食品・ギフト券など“使える優待”が多いのが特徴

- 優待+配当で、楽しみながら資産形成できる銘柄が多い

- 「この企業を応援したい」と思えるかどうかも大切な視点

数字で選ぶのも大切ですが、「この企業の成長を応援したい」「優待が届くのが楽しみ」と感じられるかも重要なポイントです。

保有している間に優待が届き、配当が入って、ふと気づけば生活が少し豊かになっている。

そんな小さな喜びが味わえるのが優待投資の良さだと思います。

まずは気になる1社から、小さなワクワクを一緒に楽しんでみませんか。

今回の記事が、あなたの銘柄選びのヒントになればうれしいです。

当ブログは、投資の勧誘を目的としたものではありません。

投資に際しては、ご自身の判断と責任で行っていただくようお願い申し上げます。

最後まで読んでいただき、ありがとうございました!