2026年2月の株主優待シーズンが近づいてきました🎉

この記事では、2月に権利確定日を迎える優待銘柄を一覧で整理し、その中から特に注目したい銘柄をピックアップして解説しています。

優待内容や配当利回りだけでなく、企業の安定性や成長性といった視点もあわせて確認できるので、銘柄選びのヒントとして活用いただければと思います。

また、株主優待を受け取るうえで欠かせない「権利確定日」についても、ポイントをわかりやすく整理しました。

気になる銘柄があれば、早めにチェックしておくのがおすすめです。

それでは、さっそく2月注目の優待銘柄を見ていきましょう!

権利確定日と優待取得の流れ

株主優待を受け取るために必要な条件として、「権利確定日」があります。

この日は企業ごとに定められており、この日までに株を保有していることで、優待や配当を受け取る権利を得ることができます。

権利確定日とは?

権利確定日は、その時点で株主名簿に名前が記載されている株主に、優待や配当の権利が与えられる日です。

この権利を得るには、「権利付き最終日」までに株を購入して保有していることが条件となります。

2026年2月の権利確定日は2月27日(金)、権利付き最終日は2月25日(水)となっています。

優待や配当を受け取るまでの流れ

配当・優待を受け取るためのステップを簡単に確認してみましょう。

権利確定日の2営業日前である権利付き最終日(2月25日)までに株を購入し、保有していることが条件です。

この日を逃してしまうと、優待や配当を受け取ることができないため、注意が必要です。

権利付き最終日の翌日である権利落ち日には、株を売却しても優待や配当の権利が保持されます。

ただし、この日は株価が下落することが一般的なので、売却タイミングに注意しましょう。

権利確定日を過ぎると、その月の株主優待や配当の権利が正式に確定します。

この時点で株主名簿に記載されていれば、優待や配当が確実に受け取れます。

具体例と注意点

2026年2月の株主優待や配当を受け取るには、権利付き最終日(2月25日)までに株を購入することが必須です。

たとえば、2月26日(権利落ち日)以降に購入した場合、その月の優待を受け取ることはできません。

また、以下の点にも注意しましょう。

- 株価の変動リスク:権利落ち日に株価が下落することがあるため、タイミングを計って取引する必要があります。

- 優待内容や条件の確認:優待内容や条件が企業によって異なるため、公式情報を事前にチェックすることが重要です。

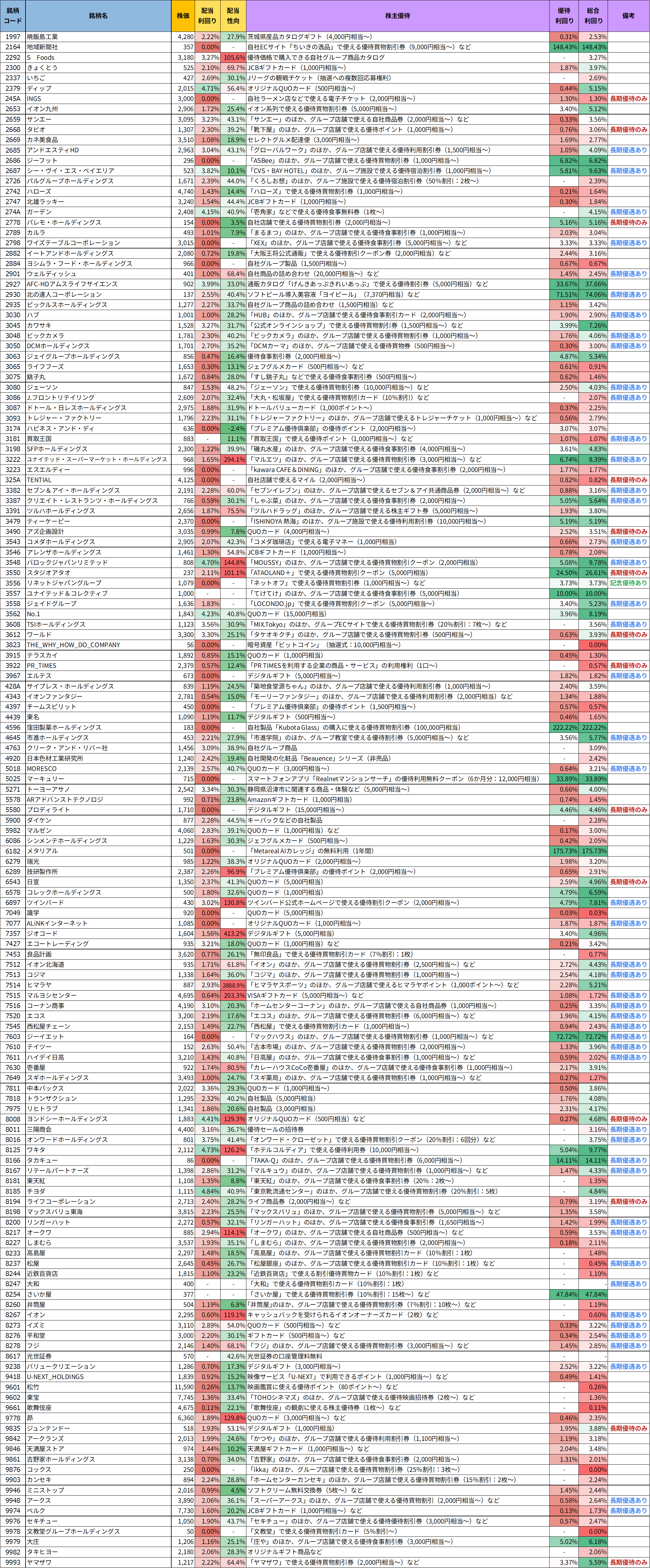

2026年2月の優待銘柄リスト(株価情報は2026年2月21日時点)

今回ご紹介する株主優待銘柄を、より見やすく整理した「優待銘柄リスト」をご用意しました。

基本情報や財務指標、優待内容などを一覧で比較できるようになっており、効率的に検討を進めることができます。

優待投資をお考えの方はもちろん、これから投資を始めたい方にもおすすめの内容です。

ご自身の投資スタイルや目的に合わせて、ぜひお役立てください!

優待銘柄リスト(簡易版)

優待銘柄リスト(詳細版)

X(旧Twitter)で、データ更新のたびに優待銘柄リストを載せています。

気になる方は、ぜひチェックしてみてくださいね。

#株主優待

— しけなぎ@銘柄分析ツール公開中📊 (@shikenagi110) January 18, 2026

📢2026年2月の株主優待銘柄を一覧で整理しました!✨

2月は銘柄数が多めで、外食・小売・日用品など「使いやすい優待」が揃いやすい月です🍽

優待の楽しみを味わいつつ、配当もコツコツ積み上げられるのが2月のいいところだなと感じています🌱… pic.twitter.com/kKyJ9ZArLy

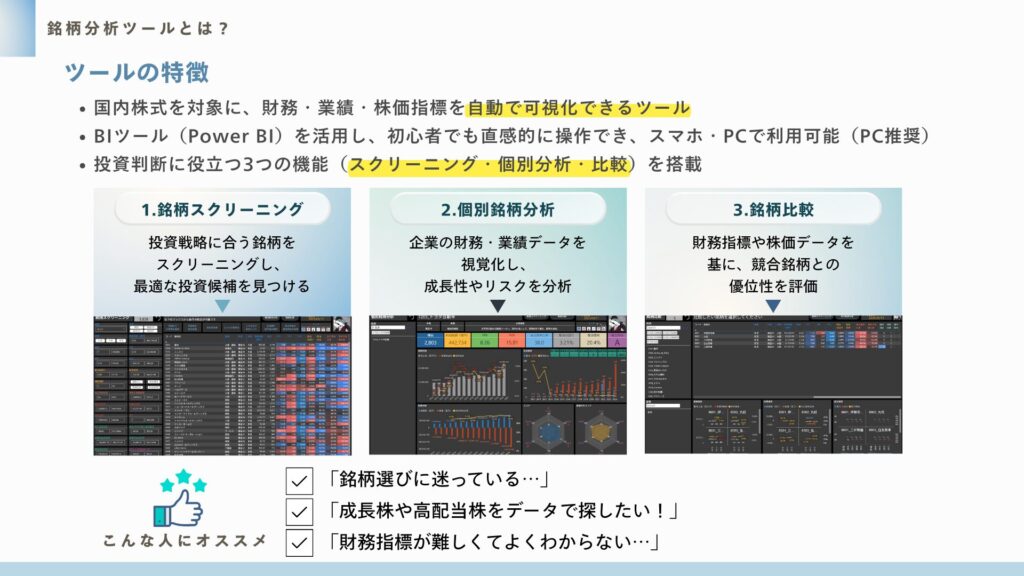

銘柄分析ツールのご紹介

皆さんが気になった銘柄はありましたか?

投資で大切なのは、「自分の投資スタイルに合う銘柄を選ぶこと」だと思います。

高配当株をコツコツ集めたい方もいれば、成長株でリターンを狙いたい方もいるでしょう。

ぜひ今回の内容を参考に、ご自身のスタンスに照らして考えてみてくださいね。

さらに詳しく個別銘柄を調べたい方には、私が公開している銘柄分析ツールをぜひ活用してみてください。

株価・配当利回り・ROE・自己資本比率などの基本データに加え、増配率やキャッシュフロー推移まで確認できます。

「気になる銘柄をさっと比較する」のに便利なツールです。

銘柄分析ツールの使い方を、以下の動画で簡単にご紹介しています。

ぜひご覧ください!

注目優待銘柄のピックアップ

今回の優待銘柄リストから、特に気になる銘柄をいくつかピックアップしました。

それぞれの銘柄の特徴や魅力、そしてリスクについても少し掘り下げてみたいと思います。

どの銘柄がどんな強みを持っているのか、一緒に見ていきましょう。

各銘柄の優待内容や財務状況を比較しながら、投資のヒントにしていただければ幸いです!

ディップ(2379)

ディップは、求人・転職サイト「バイトル」を中核とする人材サービス企業です。

アルバイト・パート領域を中心に、派遣会社向けの管理システム提供や業務自動化支援まで手がけており、単なる求人媒体にとどまらないサービス展開が特徴です。

強みは、応募数・マッチング精度を重視したプロダクト設計と、広告効果を可視化しやすい点にあります。

採用単価や反響を重視する企業側のニーズを捉え、景気変動の影響を受けやすい人材業界の中でも高い収益性を維持してきました。

近年は、採用管理システムやDX支援領域にも注力しており、求人広告依存からの脱却を意識した事業ポートフォリオの拡張が進んでいます。

人材×ITの領域で、高付加価値サービスを積み上げていくモデルが同社の中長期戦略といえます。

基本情報

- 株価:2,015円

- 時価総額:1,212億円

- PER:13.18倍

- PBR:2.9倍

- ROE:23.84%

- MIX係数:38.09

- 自己資本比率:71.0%

- 配当利回り:4.71%

- 配当性向:56.4%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:4年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):8.0%/55.7%/69.6%/509.0%

- 営業キャッシュフローマージン:29.18%

- 配当残年数:8年

PERは13倍台と過度な割安感がある水準ではありませんが、ROE23%超という高い資本効率がしっかり評価を支えている印象です。

自己資本比率は70%超と非常に健全で、財務の安定感は際立っています。

景気変動があっても、バランスシートの強さがクッションになりやすい構造です。

配当利回りは4.7%前後と水準感があり、配当性向も50%台にコントロールされています。

成長と還元の両立を意識した設計といえます。

さらに、営業キャッシュフローマージンは約30%と非常に高く、本業の収益力と現金創出力の強さが数字にもはっきり表れています。

一方で、人材市況の影響を受けやすいビジネスモデルである点や、PBRが約3倍と成長期待が一定程度織り込まれている点は頭に入れておきたいところです。

それでも、収益性・財務健全性・還元水準の3点が高いレベルでそろっている点はやはり魅力的です。

配当を受け取りながら、業績の伸びを待つというスタンスと相性のよい銘柄と感じます。

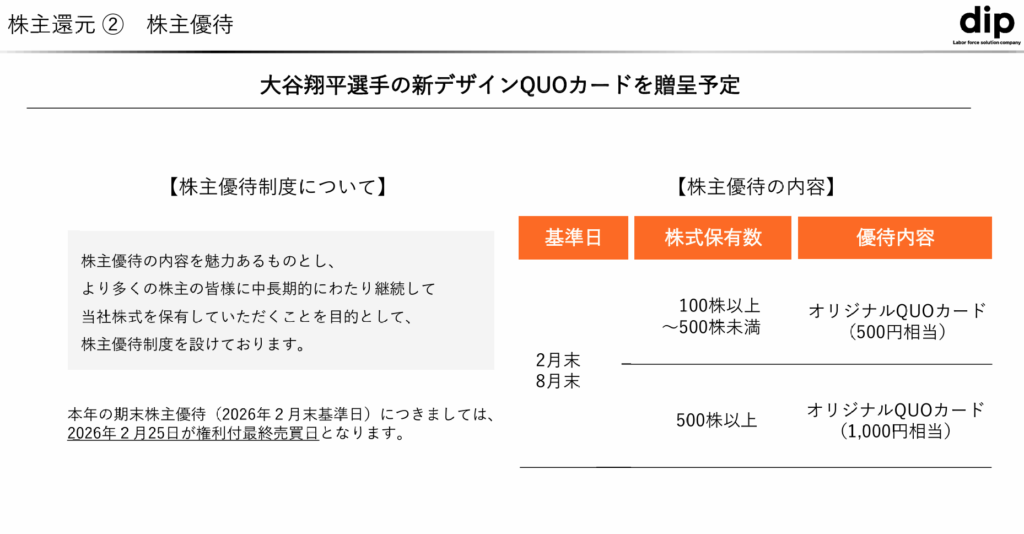

株主優待内容

出典:ディップ株式会社

ディップでは、株主への還元施策の一環として、QUOカードによる株主優待制度を実施しています。

基準日は毎年2月末および8月末の年2回で、一定株数以上を保有する株主が対象となります。

| 保有株式数 | 優待内容 |

|---|---|

| 100株以上~500株未満 | オリジナルQUOカード(500円相当) |

| 500株以上 | オリジナルQUOカード(1,000円相当) |

QUOカードは、同社が支援する大谷翔平選手の新デザインが予定されており、実用性に加えてコレクション性も意識された内容です。

金額面では控えめですが、年2回・金券タイプという使い勝手の良さがあり、配当と組み合わせた総合還元としては納得感のある設計と感じます。

- 高収益な人材サービスモデル

- 求人広告を中心としたビジネスながら、応募効率やマッチング精度を重視した設計により、高い利益率を実現しています。

- ROE20%超、営業キャッシュフローマージン約30%という水準は、事業の収益力の高さを端的に示しています。

- 強固な財務基盤

- 自己資本比率は70%超と非常に高く、景気や雇用環境の変動を受けやすい人材業界の中でも、安定感のある財務体質が際立ちます。

- この財務余力が、安定した配当と継続的な株主還元を支えています。

- 配当を軸にした株主還元

- 配当利回りは4%台と高水準で、配当性向も50%台と無理のない範囲に収まっています。

- 増配実績も積み上がっており、インカム重視の投資スタンスと相性の良い銘柄です。

- 実用性重視の株主優待

- QUOカード優待は金額こそ大きくありませんが、年2回受け取れる点と使い勝手の良さが魅力です。

- 配当と合わせたトータル還元の満足度を底上げする役割を果たしています。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

しけなぎ

しけなぎディップは、高い収益性・健全な財務・4%超の配当利回りがそろった、バランスの良い人材サービス銘柄です。

ROE20%超という資本効率の高さに加え、営業キャッシュフローの強さもあり、数字面から見た安心感があります。

株主優待は控えめながらも実用性が高く、配当と組み合わせることでインカム投資としての完成度を高めています。

一方で、人材市況の変化や広告市場の動向には一定の注意が必要で、PBR3倍台という評価水準も意識しておきたいポイントです。

それでも、還元・財務・収益力のバランスを重視する投資家にとって、中長期で保有しやすい1社といえます。

安定配当を軸に、無理なく優待も楽しみたい投資家に向いた銘柄です。

サンエー(2659)

サンエーは、沖縄県内で圧倒的な存在感を持つ流通・小売企業です。

食品スーパーを中核に、ショッピングセンター、レストラン、ドラッグストアまで幅広く展開しており、県内流通の中核を担っています。

最大の特徴は、沖縄県という地域特性を深く理解したドミナント戦略です。

地元密着型の店舗展開により、観光需要だけでなく、日常消費をしっかりと取り込む構造を築いています。

価格競争に陥りにくく、安定した売上を確保しやすい点は大きな強みです。

また、ローソンとの提携により、コンビニ事業も取り込み、商圏カバー力を高めています。

小売単体にとどまらず、外食・ドラッグストアなど生活動線を押さえた事業構成が、景気変動に対する耐性を高めています。

沖縄経済の成長と人口動態を背景に、地域密着×多業態という強みを活かし、長期的に安定成長を目指す企業といえます。

基本情報

- 株価:3,095円

- 時価総額:1,980億円

- PER:17.39倍

- PBR:1.2倍

- ROE:7.83%

- MIX係数:21.56

- 自己資本比率:78.7%

- 配当利回り:3.23%

- 配当性向:43.1%

- 累進配当:なし

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:22年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):45.5%/166.7%/201.9%/344.4%

- 営業キャッシュフローマージン:6.85%

- 配当残年数:43年

PERは17倍台と小売企業としてはおおむね標準的な水準です。

一方で、自己資本比率78%超という極めて高い財務健全性はやはり目を引きます。

ROEは7%台と爆発的な成長企業というタイプではありませんが、地域密着型の生活必需消費を中心とする事業モデルを考えると、安定性重視の収益構造と捉えることもできます。

配当利回りは3%台前半。

配当性向も40%台に抑えられており、無理なく継続できる水準に設計されています。

特筆すべきは、22年連続増配・減配ゼロという実績です。

さらにDOEを採用している点からも、株主還元を“方針として明示している”企業であることが分かります。

営業キャッシュフローマージンは高収益企業ほどの水準ではありませんが、日常消費を支える事業構成ゆえに、景気後退局面でも一定の安定感が期待できます。

派手さよりも財務・配当・事業安定性を重視する投資家と相性が良い銘柄という印象です。

守りを固めながら、着実に積み上げていくタイプの小売企業と感じます。

株主優待内容

出典:サンエー株式会社

サンエーでは、株主への感謝と長期保有の促進を目的として、商品券による株主優待制度を実施しています。

基準日は毎年2月末で、年1回、保有株数に応じた商品券が贈呈されます。

| 保有株式数 | 優待内容 |

|---|---|

| 200株~499株 | 商品券 2,000円分 |

| 500株~999株 | 商品券 3,000円分 |

| 1,000株~1,499株 | 商品券 5,000円分 |

| 1,500株~1,999株 | 商品券 7,000円分 |

| 2,000株以上 | 商品券 10,000円分 |

沖縄県外在住の株主には、同額の全国共通商品券(VJAギフトカード)が贈呈されます。

そのため、居住地にかかわらず優待を活用できる点は大きな特徴です。

商品券は、サンエー全店の食品・衣料フロアをはじめ、家電量販店、ドラッグストア、レストラン、フードコートなど、日常利用の幅が非常に広い設計になっています。

生活に直結する優待内容で、金額以上の使い勝手の良さを感じます。

- 沖縄県内で圧倒的な事業基盤

- サンエーは、沖縄県内流通の中核を担う存在で、食品・衣料・外食・ドラッグストアまで幅広く展開しています。

- 地域密着型のドミナント戦略により、安定した売上と高い顧客定着率を維持しています。

- 極めて強固な財務体質

- 自己資本比率は約80%と非常に高く、借入依存度の低い健全な財務構造です。

- 景気変動や原材料価格の影響を受けやすい小売業の中でも、守備力の高さが際立っています。

- 長期で積み上がる株主還元実績

- 22年連続増配・減配ゼロという実績に加え、DOEを採用している点は評価ポイントです。

- 配当利回りは3%台ながら、長期で安定して受け取れる配当を重視する投資家に向いた還元姿勢といえます。

- 生活に直結する実用的な株主優待

- 商品券優待は、食品・外食・日用品まで幅広く利用可能で、実用性が非常に高い内容です。

- 県外在住者にはVJAギフトカードが贈呈されるため、全国の株主が不利なく受け取れる点も好印象です。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

サンエーは、安定した事業基盤・極めて強い財務体質・長期増配実績がそろった、守備力の高い小売銘柄です。

ROEは高成長企業ほどではありませんが、地域密着型ビジネスとしては無理のない水準で、安定収益を着実に積み上げています。

配当は派手さこそないものの、22年連続増配という実績が示す通り、長期保有との相性は非常に良好です。

加えて、商品券による株主優待は生活に密着した内容で、配当と合わせたトータル還元の満足度を高めてくれます。

沖縄という地域特性に依存する点はありますが、その分、競争優位性も明確です。

値動きよりも「安定して持ち続ける」ことを重視する投資家にとって、安心感のある1社と感じます。

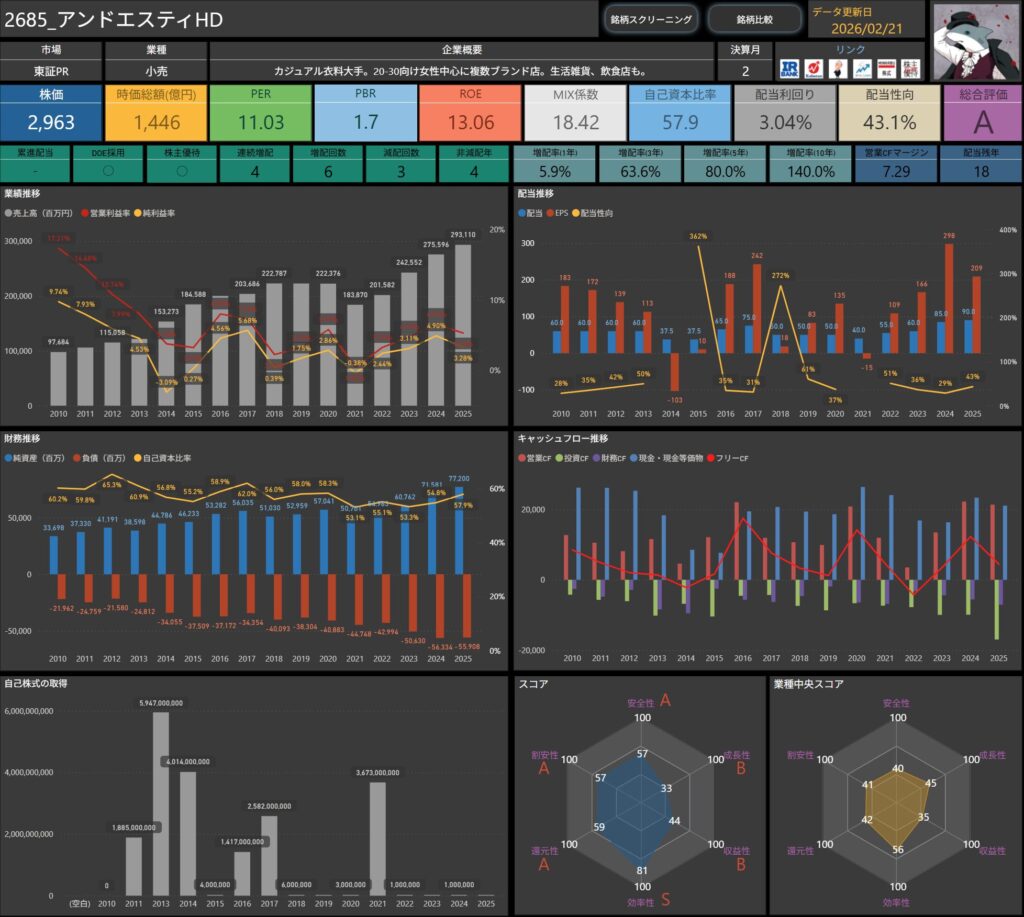

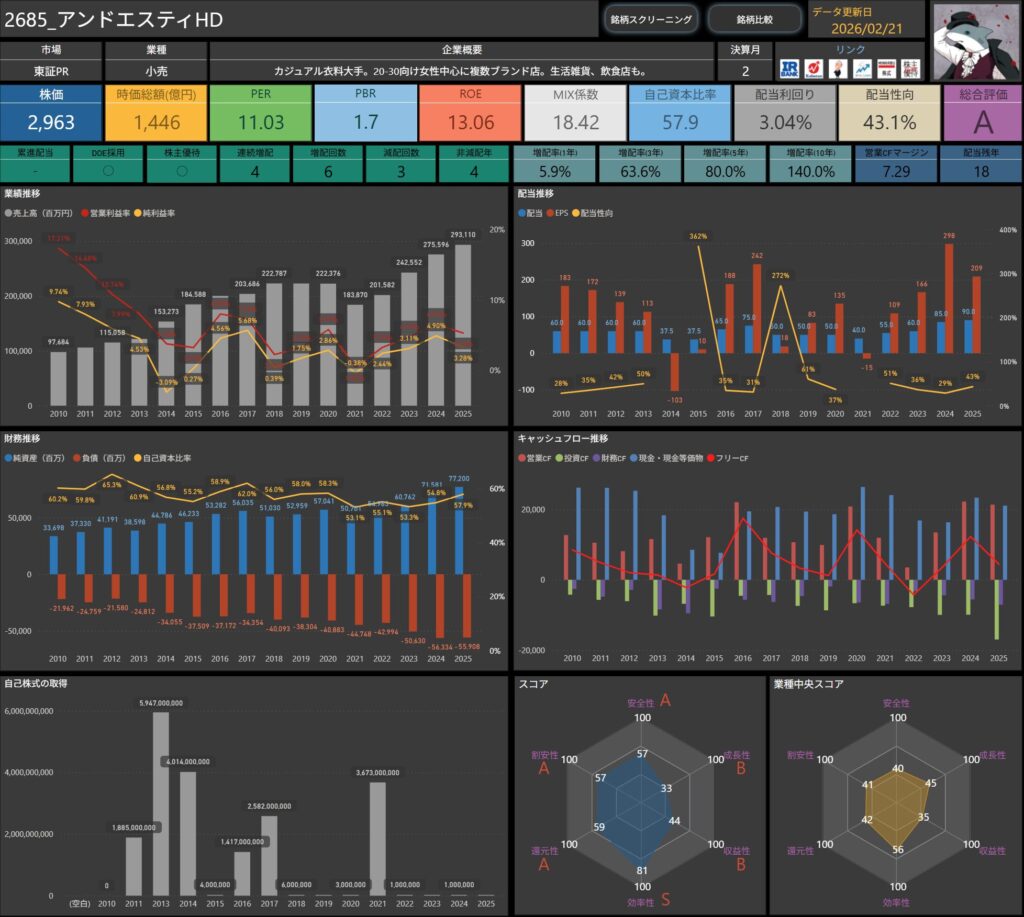

アンドエスティホールディングス(2685)

アンドエスティホールディングスは、20〜30代女性を中心に支持を集めるカジュアル衣料の大手です。

複数のアパレルブランドを展開し、衣料品に加えて生活雑貨や飲食関連まで事業領域を広げています。

強みは、トレンドを素早く取り込む商品企画力と、ブランドポートフォリオの厚みです。

単一ブランドに依存せず、価格帯やテイストの異なる複数ブランドを持つことで、消費者ニーズの変化に柔軟に対応できる体制を構築しています。

また、ECと実店舗を組み合わせた販売戦略にも注力しており、デジタルを活用した顧客接点の拡張が進んでいます。

在庫回転や商品投入サイクルの最適化を通じて、アパレル業界特有の在庫リスクを抑えながら、安定した収益確保を目指しています。

衣料品にとどまらず、ライフスタイル提案型の事業へと領域を広げることで、ブランド価値の持続的な積み上げを図っている企業といえます。

基本情報

- 株価:2,963円

- 時価総額:1,446億円

- PER:11.03倍

- PBR:1.7倍

- ROE:13.06%

- MIX係数:18.42

- 自己資本比率:57.9%

- 配当利回り:3.04%

- 配当性向:43.1%

- 累進配当:なし

- DOE採用:あり

- 株主優待:あり

- 連続増配年数:4年

- 減配回数:3回

- 増配率(1年/3年/5年/10年):5.9%/63.6%/80.0%/140.0%

- 営業キャッシュフローマージン:7.29%

- 配当残年数:18年

PERは11倍前後と、アパレル企業の中では比較的落ち着いた評価水準です。

市場から過度な成長期待を織り込まれている印象はなく、バリュエーション面では一定の安心感があります。

ROEは13%台と二桁を確保しており、資本効率は堅実です。

自己資本比率も約58%と、景気動向の影響を受けやすい業界でありながら、財務面には余裕が感じられます。

株主還元についても、利回りは3%水準を確保しつつ、配当性向は40%台にコントロールされています。

利益の範囲内で無理なく還元を続けていく設計が見て取れます。

過去には減配が3回ある点は意識しておきたいものの、直近は増配基調が続いています。

DOEを採用していることからも、還元方針を一定のルールのもとで運用しようとする姿勢はうかがえます。

営業キャッシュフローマージンは突出した水準ではありませんが、アパレル業界としては堅実な範囲に収まっています。

派手な成長銘柄というよりは、収益性・財務・還元のバランスを取りながら安定運営を目指すタイプの企業といった印象です。

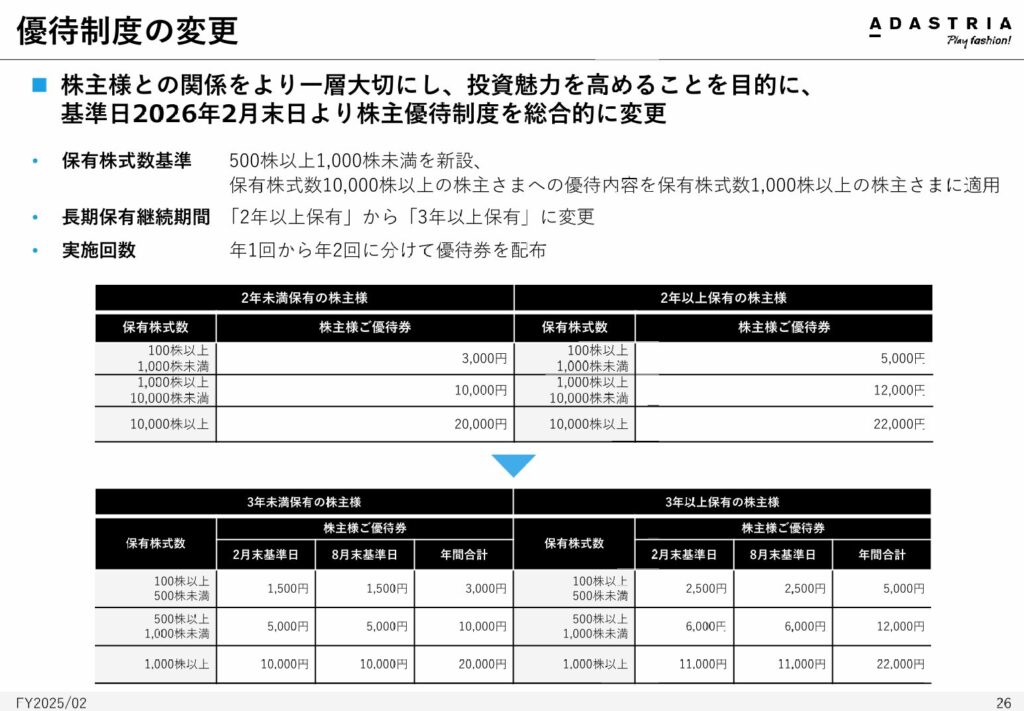

株主優待内容

出典:アンドエスティホールディングス株式会社

アンドエスティホールディングスでは、株主への感謝と中長期保有の促進を目的として、自社グループ店舗で利用可能な「株主様ご優待券」を贈呈しています。

2026年2月末基準日からは制度が見直され、年2回(2月末・8月末)実施となります。

保有株数に加え、保有期間(3年以上)によって優待額が上乗せされる設計が特徴です。

| 保有株式数 | 保有期間 | 2月末 | 8月末 | 年額 |

|---|---|---|---|---|

| 100株以上~500株未満 | 3年未満 | 1,500円 | 1,500円 | 3,000円 |

| 3年以上 | 2,500円 | 2,500円 | 5,000円 | |

| 500株以上~1,000株未満 | 3年未満 | 5,000円 | 5,000円 | 10,000円 |

| 3年以上 | 6,000円 | 6,000円 | 12,000円 | |

| 1,000株以上 | 3年未満 | 10,000円 | 10,000円 | 20,000円 |

| 3年以上 | 11,000円 | 11,000円 | 22,000円 |

※2025年は経過措置として年1回(2月末)のみ実施

※一部店舗・WEB店舗は対象外(対象ブランド・店舗は変更の可能性あり)

日常使いしやすいアパレル・雑貨ブランドが中心で、保有期間が長くなるほど優待価値が高まる仕組みは、同社が長期株主を重視している姿勢を明確に示しています。

- ブランド分散による安定したアパレル事業

- 複数のアパレルブランドを展開することで、トレンド変化や消費動向の影響を分散できる点が強みです。

- 単一ブランド依存になりにくく、安定した事業運営につながっています。

- 財務と収益性のバランス

- 自己資本比率は約58%と十分な水準を確保しつつ、ROEは13%台と一定の収益性も維持しています。

- アパレル業界としては、堅実な財務と効率性のバランスが取れた水準です。

- 配当+優待の還元設計

- 配当利回りは3%台、配当性向は40%台と無理のない還元姿勢です。

- DOEを採用している点も含め、利益変動の中でも一定の還元を意識した設計といえます。

- 年2回の優待で個人投資家との関係を強化

- 300株以上保有で選択式の特産品などがもらえる点が大きな魅力。

- 年2回の実施は還元性が高く、長期保有を後押しする設計となっています。

🌟おすすめ度(主観的評価):★★★☆☆+(3.5)

アンドエスティホールディングスは、配当と優待を組み合わせた総合還元型のアパレル銘柄です。

PER10倍台と評価面に過熱感はなく、財務体質も比較的安定している点は安心材料です。

一方で、過去に減配実績があることや、アパレル業界特有の景気・トレンド影響は意識しておきたいところです。

その分、優待制度の拡充やDOE採用など、株主との関係性を強めようとする姿勢は好印象です。

値上がり益よりも、「配当+優待を楽しみながら中長期で保有する」

というスタンスにフィットしやすい銘柄と感じます。

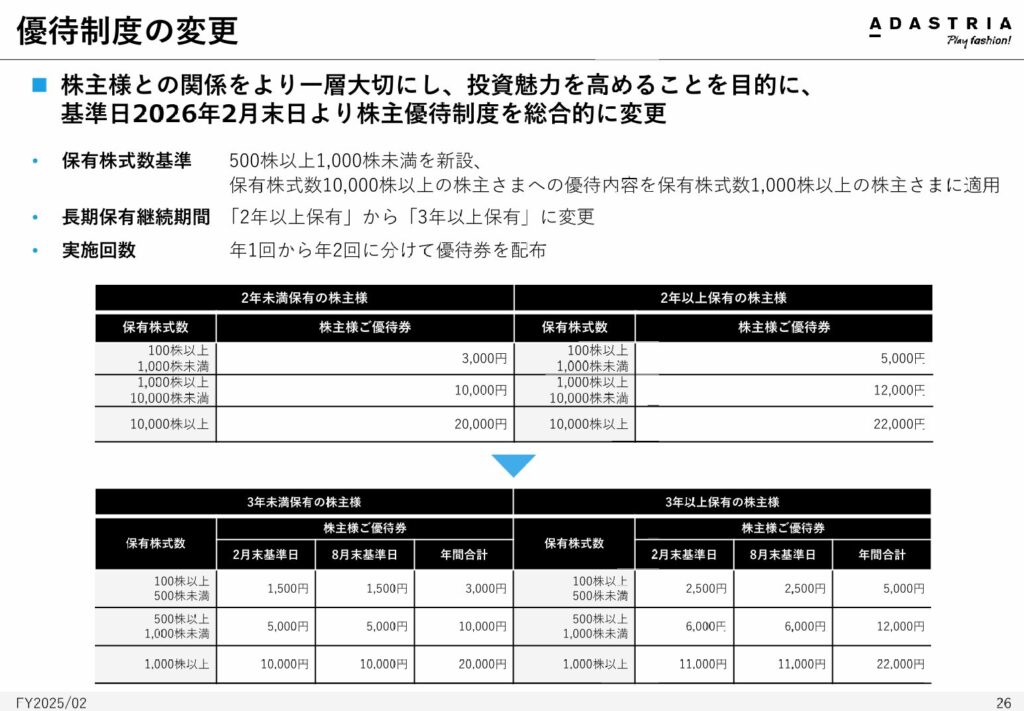

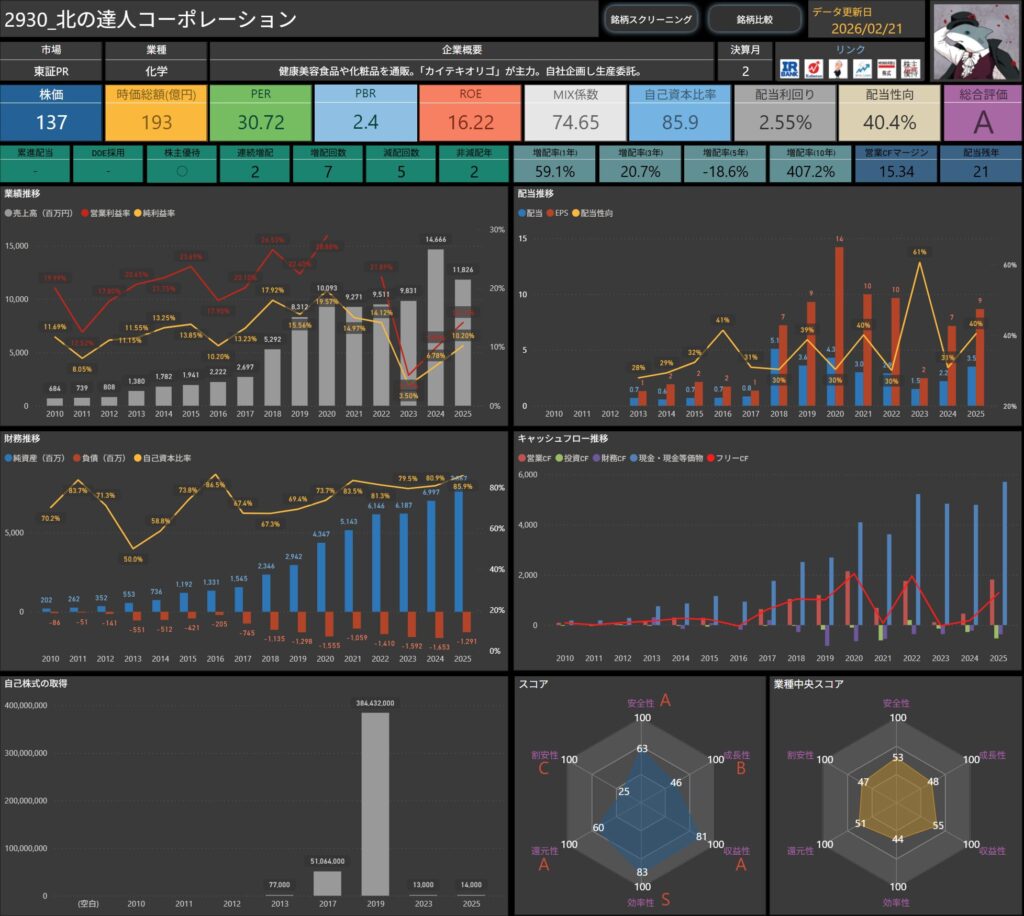

北の達人コーポレーション(2930)

北の達人コーポレーションは、健康美容食品・化粧品を中心としたD2C(直販)企業です。

自社で商品企画・マーケティングを行い、主に通販チャネルを通じて販売するビジネスモデルを採用しています。

代表的な商品としては、オリゴ糖食品「カイテキオリゴ」が知られており、機能性や使い続けやすさを重視した商品設計が特徴です。

テレビCMやネット広告を活用したダイレクトマーケティングに強みがあり、広告投資とLTV(顧客生涯価値)の最適化を通じて収益を生み出しています。

生産は外部委託とし、固定費を抑えた軽量な経営体制を構築している点もポイントです。

在庫リスクや設備投資負担を抑えつつ、商品開発とマーケティングに経営資源を集中できる構造になっています。

ヒット商品への依存度は一定程度ありますが、その分、高い利益率とキャッシュ創出力を実現しやすいモデルでもあります。

商品開発力と広告運用ノウハウを武器に、少数精鋭で高収益を狙う企業といえます。

基本情報

- 株価:137円

- 時価総額:193億円

- PER:30.72倍

- PBR:2.4倍

- ROE:16.22%

- MIX係数:74.65

- 自己資本比率:85.9%

- 配当利回り:2.55%

- 配当性向:40.4%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:2年

- 減配回数:5回

- 増配率(1年/3年/5年/10年):59.1%/20.7%/-18.6%/407.2%

- 営業キャッシュフローマージン:15.34%

- 配当残年数:21年

PERは30倍台と、マーケットは一定の成長期待を織り込んでいます。

割安というよりは、将来の伸びを前提に評価されている水準です。

一方で、ROEは16%台と収益力はしっかり確保されており、自己資本比率は85%超と極めて高水準です。

利益体質と財務基盤の両立という点では、数字から見ても安定感が感じられます。

株主還元については、利回りは2%台にとどまりますが、配当性向は40%前後に抑えられています。

成長投資と還元のバランスを意識した設計で、今後の利益拡大次第では増配余地も残されています。

営業キャッシュフローマージンは15%超と堅調です。

広告投資型ビジネスでありながら、安定した現金創出力を持っている点は評価材料です。

ただし、過去に減配が5回ある点や、商品構成の集中度の高さは意識しておきたいポイントです。

業績の波が配当に反映されやすい企業である可能性は否定できません。

高収益かつ強固な財務基盤を持つ一方で、評価はすでに高め。

成長ストーリーをどこまで信じるかで判断が分かれやすい銘柄という印象です。

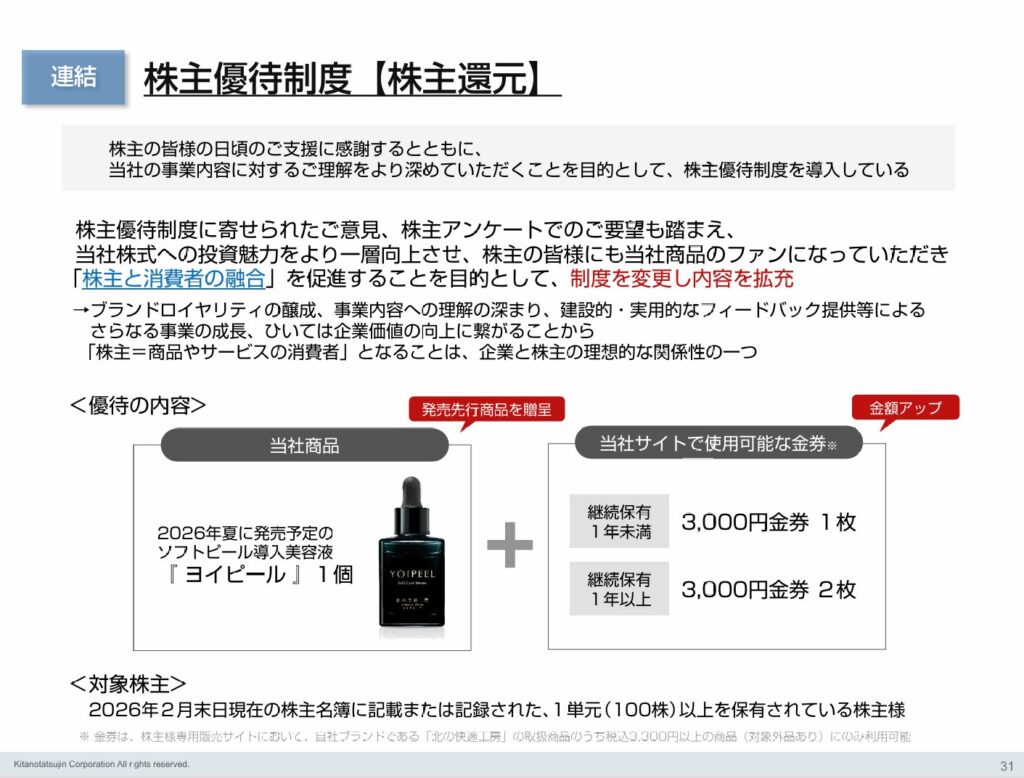

株主優待内容

出典:北の達人コーポレーション株式会社

北の達人コーポレーションでは、株主への感謝とともに、自社商品への理解促進とファン化を目的とした株主優待制度を導入しています。

対象となるのは、毎年2月末日時点で100株以上を保有している株主です。

2026年2月期の優待では、発売前の商品を含む構成となっており、同社の姿勢が色濃く表れています。

| 継続保有年数 | 優待内容 |

|---|---|

| 継続保有なし | ソフトピール導入美容液『ヨイピール』1個(定価7,370円・2026年夏発売予定)+3,000円金券 1枚 |

| 1年以上 | ソフトピール導入美容液『ヨイピール』1個(定価7,370円・2026年夏発売予定)+3,000円金券 2枚 |

美容液『ヨイピール』は、一般販売前の商品を株主に先行提供する形となっており、単なる金券ではなく「商品体験」を重視した優待設計です。

金券は自社ブランドの公式販売サイトで利用可能で、一定金額以上の商品購入時に使用できる仕組みとなっています。

長期保有によって金券額が増える点も含め、株主=消費者という関係性を強く意識した内容といえます。

- D2Cモデルを活かした独自性の高い優待

- 北の達人は、商品企画から販売までを自社で完結させるD2Cモデルを採用しています。

- その強みを活かし、発売前商品を優待に組み込むことで、他社にはない体験価値を提供しています。

- 商品理解とファン化を重視した設計

- 優待の主軸が「自社商品」である点は、株主に事業内容やブランドを深く理解してもらう狙いが明確です。

- 単発の金銭的還元ではなく、中長期的な顧客化を意識した優待といえます。

- 長期保有を促すインセンティブ

- 継続保有1年以上で金券枚数が増える仕組みは、短期保有よりも中長期保有を後押しする設計です。

- 配当と合わせて考えると、時間を味方につける還元スタイルが見えてきます。

- 配当と優待の役割分担が明確

- 配当は比較的抑えめな一方で、優待は金額換算すると存在感があります。

- 「配当=現金還元」「優待=ブランド体験」という役割分担がはっきりしている点が特徴です。

🌟おすすめ度(主観的評価):★★★☆☆+(3.5)

北の達人コーポレーションは、優待に強い個性を持つD2C型企業です。

発売前の商品を株主に提供する仕組みは珍しく、自社ブランドに自信があるからこそできる内容だと感じます。

一方で、過去に減配実績があり、業績やヒット商品の影響を受けやすい点は注意が必要です。

PERも高めで、成長期待を織り込んだ評価水準にあります。

そのため、「安定インカム重視」よりも「事業や商品に共感しながら保有する」というスタンスに向いた銘柄です。

北の達人の商品が好き、もしくは実際に使ってみたい投資家にとっては、

優待を楽しみながら中長期で付き合う選択肢として魅力を感じやすい1社といえますね。

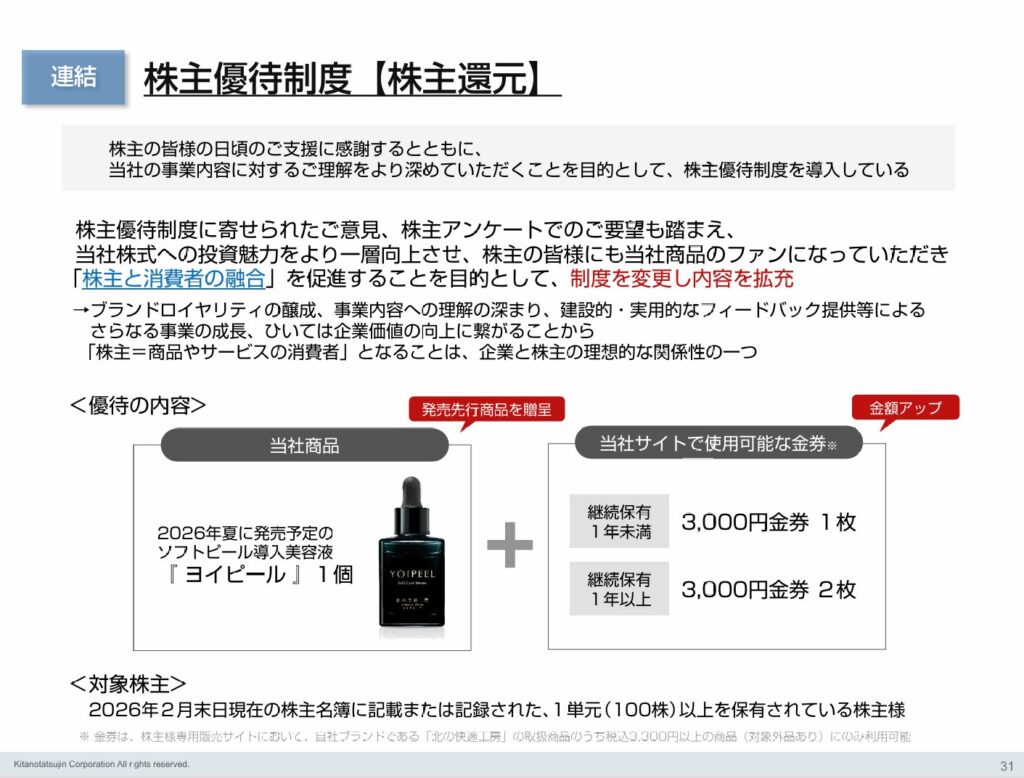

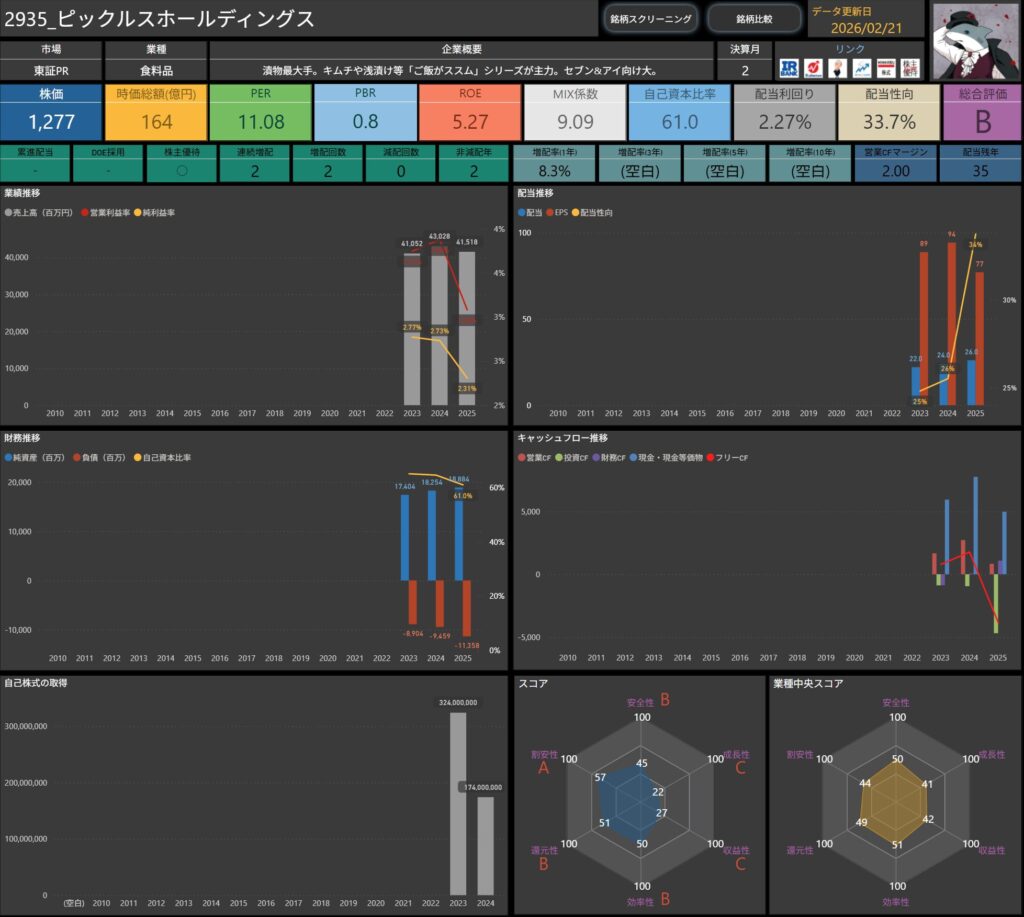

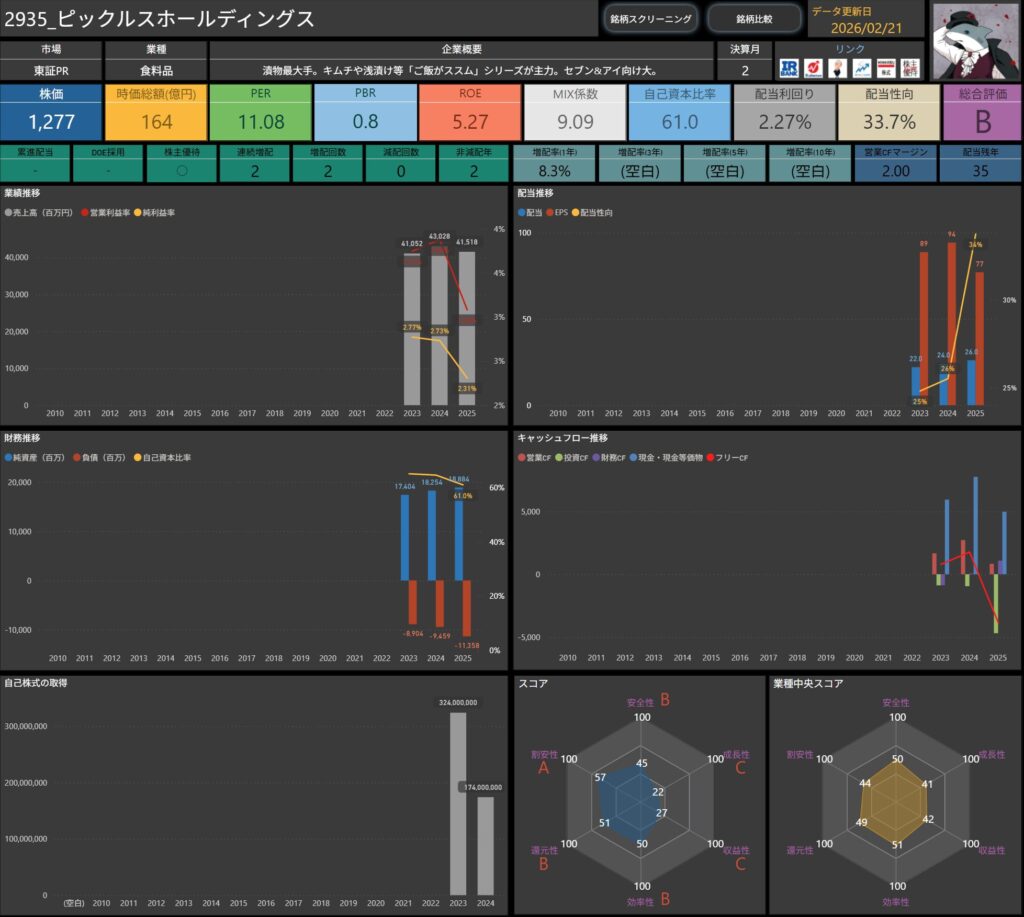

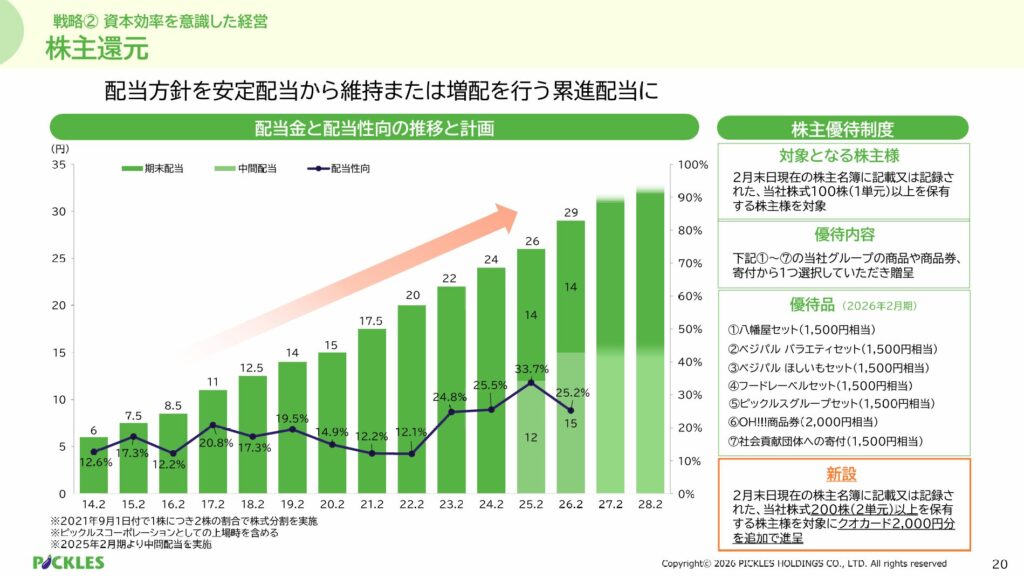

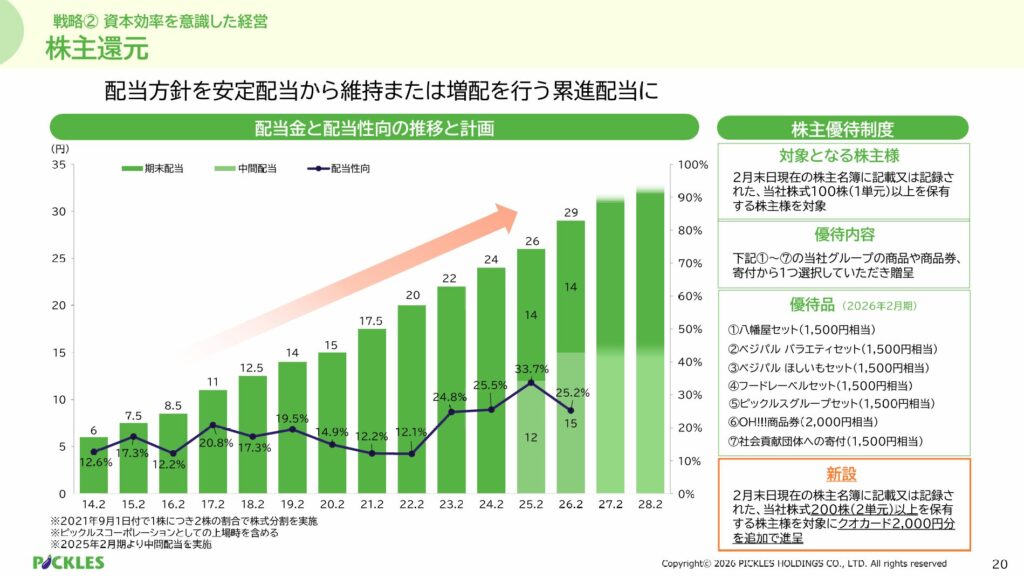

ピックルスホールディングス(2935)

ピックルスホールディングスは、漬物を中心とした加工食品メーカーです。

キムチや浅漬けを主力とし、「ご飯がススム」シリーズで高い知名度を持っています。

最大の特徴は、コンビニ・量販店向けに強い商品開発力と供給体制を築いている点です。

特にセブン&アイ向けの商品展開が大きな柱となっており、安定した販売チャネルを確保しています。

漬物という成熟市場において、味付けや商品コンセプトの工夫によって付加価値を高めてきました。

家庭内調理の簡便化ニーズや即食需要の拡大を背景に、日常消費に根ざした商品が強みとなっています。

一方で、原材料価格や物流コストの影響を受けやすい業態でもあります。

その中で、全国に展開する生産拠点と効率的な製造体制により、安定供給を維持している点は評価できます。

派手な成長よりも、生活必需食品としての安定需要を軸に、堅実な事業運営を続ける企業といえます。

基本情報

- 株価:1,277円

- 時価総額:164億円

- PER:11.08倍

- PBR:0.8倍

- ROE:5.27%

- MIX係数:9.09

- 自己資本比率:61.0%

- 配当利回り:2.27%

- 配当性向:33.7%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:2年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):8.3%/―/―/―

- 営業キャッシュフローマージン:2.00%

- 配当残年数:35年

PERは11倍前後、PBRは1倍を下回る水準にあり、評価面では割安さを意識しやすい位置にあります。

市場から強い成長期待を背負っている銘柄というより、落ち着いた評価の中にある印象です。

一方で、ROEは5%台と高収益企業というタイプではありません。

収益性は穏やかで、安定運営型の企業といった印象を受けます。

自己資本比率は60%超と十分な水準を確保しており、財務面には安心感があります。

大きく攻めるよりも、堅実に事業を積み上げていく体質が数字からもうかがえます。

株主還元についても、利回りは2%台ながら、配当性向は30%台に抑えられています。

無理なく継続できる設計であり、利益水準が安定していれば増配余地も残されています。

営業キャッシュフローマージンは2%程度と高い水準ではありませんが、生活必需性の高い食品事業という特性を考えると、急激なブレは起きにくい構造です。

大きな成長ストーリーを描く銘柄ではありませんが、割安水準と財務安定性を軸に、守りを重視する投資家に向いた食品メーカーと感じます。

株主優待内容

出典:ピックルスホールディングス株式会社

ピックルスホールディングスでは、株主への感謝と長期保有の促進を目的として、自社グループ商品を中心とした選択制の株主優待制度を導入しています。

対象となるのは、毎年2月末日時点で100株以上を保有している株主です。

保有株式数に応じて、優待内容が一部上乗せされる設計となっています。

| 保有株式数 | 優待内容 |

|---|---|

| 100株以上~200株未満 | 商品詰め合わせセット・商品券・寄付から1つ選択(1,500円相当) |

| 200株以上 | 上記1,500円相当の選択制優待 + QUOカード 2,000円分 |

※優待品(選択制)の内容は、保有株式数にかかわらず共通

※商品券は、当社グループ会社が運営する施設で利用可能

選択できる優待品(1,500円相当)

- 八幡屋セット

- ベジパル バラエティセット

- ベジパル ほしいもセット

- フードレーベルセット

- ピックルスグループセット

- OH!!!商品券(2,000円相当)

- 社会貢献団体への寄付

自社グループ商品を中心に構成されており、「漬物・発酵食品・いも加工品」など同社らしさが前面に出た優待内容となっています。

食卓で実際に使える商品が多く、生活との親和性が高い点が特徴です。

- 食品メーカーらしさが伝わる優待設計

- 自社グループの商品を中心とした優待構成で、事業内容や商品力を実際に体感できる内容になっています。

- 漬物や発酵食品、いも加工品など、同社の強みがそのまま優待に反映されている点は好印象です。

- 選択制による満足度の高さ

- 複数の商品セットや商品券、寄付から選べる仕組みのため、ライフスタイルや好みに応じた選択が可能です。

- 受け取る側が主体的に選べる点で、優待の満足度は比較的高いと感じます。

- 200株以上で優待価値が上がる設計

- 200株以上を保有すると、選択制優待に加えてQUOカード2,000円分が上乗せされます。

- 保有株数を増やす明確なインセンティブが用意されており、段階的な保有戦略を取りやすい点が特徴です。

- 生活必需品×実用優待の相性

- 食品という日常消費に近い事業と、実際に使える優待内容が組み合わさっています。

- 派手さはありませんが、生活に自然に溶け込む株主還元といえます。

🌟おすすめ度(主観的評価):★★★☆☆+(3.5)

ピックルスホールディングスは、安定需要のある食品事業と実用性を重視した株主優待が特徴の銘柄です。

「ご飯がススム」シリーズに代表されるように、日常の食卓に根付いた商品を軸にしており、景気の影響を受けにくい事業構造には安心感があります。

業績面では高い成長を期待するタイプではありませんが、自己資本比率は60%超と財務体質は堅実です。

評価指標面でもPBRは1倍を下回っており、過度な期待が織り込まれていない点は落ち着いて見られるポイントです。

配当利回りは高水準とはいえないものの、選択制の株主優待は内容が充実しており、QUOカードの上乗せも含めてトータル還元で考えると納得感があります。

食品系の優待らしく、実際に使って楽しめる点は長期保有との相性が良いと感じます。

値上がり益を狙うというよりは、安定感と生活密着型の優待を楽しみながら保有する銘柄という位置づけがしっくりきます。

インカム重視で、日常消費に近い企業をポートフォリオに組み込みたい投資家に検討しやすい1社です。

DCMホールディングス(3050)

DCMホールディングスは、ホームセンター大手として全国に店舗網を展開する小売企業です。

ホーマック、カーマ、ダイキなどの統合を経て事業基盤を拡大し、現在は「DCM」ブランドへの集約を進めることで経営効率の向上を図っています。

同社の特徴は、DIY・園芸・日用品といった生活密着型商材を幅広く扱い、地域需要を安定的に取り込んでいる点にあります。

特にプライベートブランド商品の強化に注力しており、価格競争力と粗利改善の両立を意識した商品戦略が進められてきました。

一方で、小売業として景気や個人消費の影響を受けやすい側面もあります。

そのため、スケールメリットを活かした仕入れ力と、堅実な店舗運営による安定的なキャッシュ創出が、同社の中長期的な競争力を支える軸といえます。

基本情報

- 株価:1,701円

- 時価総額:2,492億円

- PER:11.74倍

- PBR:0.8倍

- ROE:6.65%

- MIX係数:9.04

- 自己資本比率:40.8%

- 配当利回り:2.70%

- 配当性向:35.2%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:10年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):7.1%/36.4%/60.7%/125.0%

- 営業キャッシュフローマージン:6.71%

- 配当残年数:33年

PERは11倍台、PBRは1倍を下回る水準にあり、評価面では比較的落ち着いた位置にあります。

市場から強い成長ストーリーを織り込まれている銘柄というより、安定運営型として見られている印象です。

ROEは6%台と高収益企業というタイプではありません。

ホームセンターという業態を踏まえると、景気に左右されにくい堅実な事業モデルを前提とした水準といえます。

自己資本比率は40%台で、過度な財務リスクは感じにくい一方、財務余力が非常に厚いというほどでもありません。

守り一辺倒ではなく、バランス型の財務体質といった印象です。

株主還元についても、利回りは2%台後半を確保しつつ、配当性向は30%台に抑えられています。

無理なく継続できる設計であり、安定利益を前提とした積み上げ型の還元姿勢が見て取れます。

営業キャッシュフローマージンは6%台後半と、小売業らしい着実な現金創出力が確認できます。

派手さはないものの、安定的にキャッシュを生み出す構造です。

10年連続増配・減配なしという実績は評価材料です。

大きな成長期待で狙う銘柄というより、配当を積み上げながら長期保有するスタイルと相性の良いホームセンター銘柄と感じます。

株主優待内容

出典:DCMホールディングス株式会社

DCMホールディングスでは、株主買物優待券(DCMグループ共通)による株主優待制度を実施しています。

DCM、ホダカなどのグループ店舗で利用でき、日用品やDIY用品など実用性の高い商品に使える点が特徴です。

優待内容は、保有株数と継続保有年数によって金額が段階的に増える設計となっています。

| 保有株式数 | 継続保有3年未満 | 継続保有3年以上 |

|---|---|---|

| 100株~499株 | 500円 | 2,000円 |

| 500株~999株 | 1,000円 | 3,000円 |

| 1,000株以上 | 2,000円 | 5,000円 |

金額自体は高額ではないものの、長期保有を前提とした優待設計になっている点が印象的です。

配当と組み合わせることで、生活費の一部を自然に補完できる実用型優待として、インカム投資との相性は良好と感じます。

- 生活密着型の安定ビジネス

- ホームセンターという業態上、景気変動の影響を受けにくい生活必需品需要を安定的に取り込める点が強みです。

- 高成長型ではありませんが、地域密着・規模の経済を活かした堅実なビジネスモデルがベースにあります。

- 割安感のある評価水準

- PER11倍台、PBR0.7倍と、市場評価は控えめな水準にとどまっています。

- ROEは6%台と高水準ではないものの、ディフェンシブ銘柄として見れば妥当なレンジといえます。

- 配当を軸にした安定還元

- 配当利回りは約3%、配当性向は30%台と、無理のない還元姿勢が継続されています。

- 10年連続増配・減配なしという実績は、長期投資家にとって安心材料の一つです。

- 実用性重視の株主優待

- 株主買物優待券は、日用品に使える実用型優待で、使い道に困りにくい設計です。

- 特に3年以上の継続保有で優待額が大きく増える点は、長期保有を後押しする要素といえます。

🌟おすすめ度(主観的評価):★★★☆☆+(3.5)

DCMホールディングスは、割安感のある株価水準・安定した配当・実用性の高い株主優待がそろった、ディフェンシブ色の強い銘柄です。

高成長や高ROEを狙うタイプではありませんが、生活密着型ビジネスならではの安定感が数字にも表れています。

営業キャッシュフローマージンは控えめながら、10年連続増配・減配なしという実績は評価できます。

一方で、収益性の大きな改善や株価の急成長は期待しにくいため、値上がり益重視の投資家にはやや物足りなさが残ります。

それでも、配当を軸に、優待も活用しながら長く付き合うスタンスであれば、ポートフォリオの安定枠として検討しやすい1社です。

インカム重視・ディフェンシブ志向の投資家に向いた銘柄といえますね。

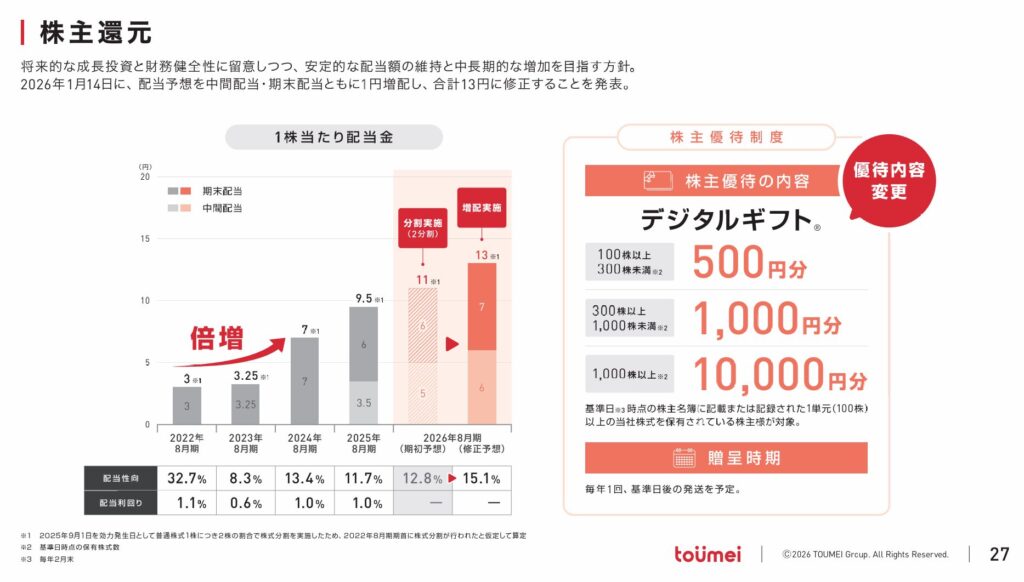

東名(4439)

東名は、法人向けの光回線サービス提供を主軸とする情報通信企業です。

通信回線の取次・運用支援に加え、情報通信機器や環境商材の販売、電力小売なども手がけ、法人のインフラ周りを幅広くカバーしています。

同社の強みは、中小企業を中心とした顧客基盤と、通信・電力を組み合わせたクロスセルモデルにあります。

回線契約を起点に継続収益を積み上げるビジネス構造となっており、ストック型の売上比率が高い点が収益安定性につながっています。

近年は、既存顧客への付加サービス提案を強化しており、高い資本効率を維持しながら利益成長を実現してきた点が特徴です。

規模は大きくないものの、収益性を重視した経営スタンスが数字に表れています。

基本情報

- 株価:1,090円

- 時価総額:328億円

- PER:12.48倍

- PBR:3.4倍

- ROE:27.94%

- MIX係数:42.43

- 自己資本比率:58.9%

- 配当利回り:1.19%

- 配当性向:11.7%

- 累進配当:あり

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:5年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):35.7%/216.7%/280.0%/―

- 営業キャッシュフローマージン:8.32%

- 配当残年数:27年

PERは12倍台と、成長企業としては過度な割高水準にはありません。

一方でROEは約28%と非常に高く、資本効率の高さが際立っています。

PBRは3倍台とやや高めですが、この高ROE水準を考えれば、一定の評価を受けている状況と捉えられます。

利益創出力に裏付けられたプレミアムと見ることもできます。

自己資本比率は約60%と十分な健全性を確保しています。

積極的な成長投資と財務安定性を両立できる体質です。

株主還元は、利回りこそ1%台にとどまるものの、配当性向は10%台前半と極めて低水準です。

利益拡大に伴う将来的な増配余地は大きく、累進配当を掲げている点も安心材料です。

営業キャッシュフローマージンは8%台と堅実な水準です。

通信サービスというストック型ビジネスの特性もあり、安定したキャッシュ創出が期待できます。

5年連続増配・減配なしという実績も積み上がってきています。

高収益体質を軸に、成長と還元を両立させていくタイプの銘柄といった印象です。

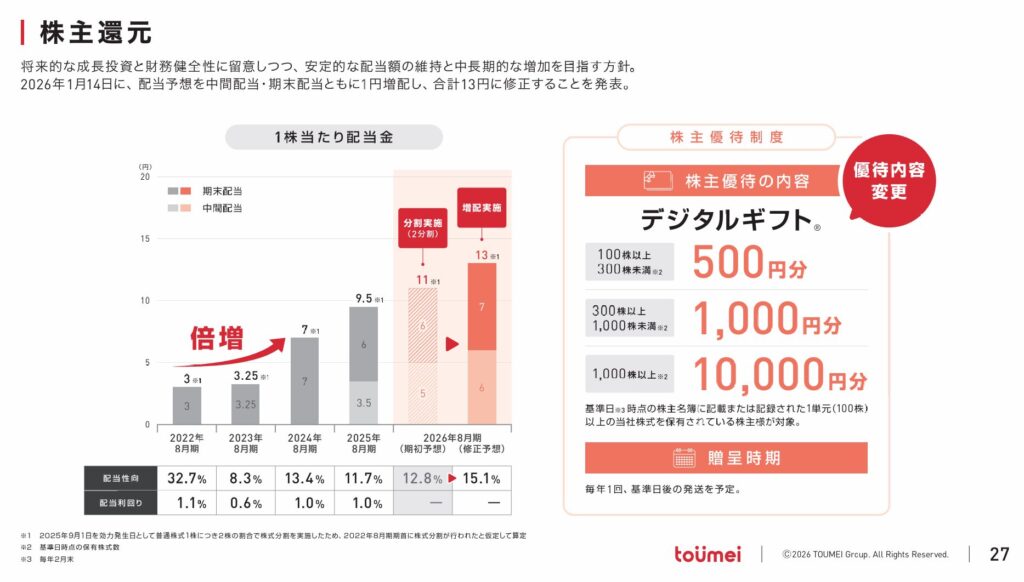

株主優待内容

出典:東名株式会社

東名では、デジタルギフトによる株主優待制度を導入しています。

本優待は、株主への感謝の意を示すとともに、中長期保有の促進を目的とした制度です。

基準日は毎年2月末で、100株以上を保有する株主が対象となります。

保有株式数に応じて優待金額が大きく変わる、シンプルで分かりやすい設計が特徴です。

| 保有株式数 | 優待内容 |

|---|---|

| 100株以上~300株未満 | デジタルギフト 500円分 |

| 300株以上~1,000株未満 | デジタルギフト 1,000円分 |

| 1,000株以上 | デジタルギフト 10,000円分 |

交換先は、Amazonギフトカード、PayPayマネーライト、楽天ポイント、QUOカードPay、Apple Gift Cardなど非常に幅広く、日常使いからデジタルサービスまで対応できる高い利便性があります。

金額面では、1,000株以上で一気に優待額が跳ね上がる設計となっており、中長期で株数を積み増す投資スタイルと相性の良い優待といえます。

- 高い資本効率が際立つ収益構造

- ROEは約28%と非常に高く、中小型株の中でも資本効率の良さが目立つ水準です。

- 通信回線や電力といったストック性のあるビジネスモデルが、安定した利益創出につながっています。

- 評価を織り込んだ株価水準

- PERは12倍台と一見割安に見える一方、PBRは3倍台と成長期待を織り込んだ評価となっています。

- 高ROEを維持できるかどうかが、今後の株価評価を左右するポイントといえます。

- 増配余地を残した配当設計

- 配当利回りは1%台と控えめですが、配当性向は10%台と低水準に抑えられています。

- 5年連続増配・減配なしという実績があり、成長とともに配当を積み上げていく余地が感じられます。

- インパクトのある株主優待

- デジタルギフトによる株主優待は、選択肢の多さと使い勝手の良さが魅力です。

- 特に1,000株以上で1万円分という水準は、保有株数を増やすインセンティブとして分かりやすい設計です。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

東名は、ROE約28%という高い資本効率と、ストック性のある通信・電力ビジネスを軸に成長を続けている点が大きな魅力です。

中小型株でありながら、利益をしっかり積み上げ、資本を効率よく回している企業という印象があります。

配当利回り自体は1%台と高くありませんが、配当性向は10%台と低く抑えられており、今後の増配余地は十分に感じられます。

実際に5年連続増配・減配なしという実績もあり、成長フェーズにありながら株主還元を軽視していない点は評価できます。

また、デジタルギフトによる株主優待は、金額面だけでなく選択肢の幅広さと使い勝手の良さが特徴です。

特に1,000株以上で1万円分という設定はインパクトがあり、中長期で保有株数を増やす動機づけとして分かりやすい制度といえます。

一方で、PBRは3倍台と評価はやや高めであり、短期的には業績や市場環境次第で株価の振れが大きくなる可能性もあります。

そのため、短期売買よりも、成長と還元の積み上がりをじっくり見ていくスタンスが合う銘柄と感じます。

総合的には、成長指標の強さを重視しつつ、将来の増配や優待も楽しみたい投資家に向いた1社です。

高ROE企業をポートフォリオに組み込みたい場合の、有力な候補といえます。

マルゼン(5982)

マルゼンは、業務用厨房機器を主力とする老舗メーカーです。

外食産業向けを中心に、熱機器(コンロ・フライヤー・オーブンなど)を中核とした製品群を展開しており、近年はベーカリー向け機器にも注力しています。

同社の強みは、プロ向けに特化した製品開発力と、安定した国内需要を捉える販売網にあります。

厨房機器は導入後の入れ替え需要やメンテナンス需要が見込めるため、景気循環の影響を受けにくい側面を持つ点も特徴です。

派手な成長を狙う企業ではありませんが、業務用に特化したニッチなポジションで着実に収益を積み上げる経営スタイルが同社の持ち味です。

外食・中食市場の安定需要を背景に、堅実な事業運営を続けてきた企業といえます。

基本情報

- 株価:4,060円

- 時価総額:803億円

- PER:13.69倍

- PBR:1.3倍

- ROE:9.91%

- MIX係数:17.52

- 自己資本比率:68.6%

- 配当利回り:2.83%

- 配当性向:39.1%

- 累進配当:なし

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:4年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):27.8%/130.0%/283.3%/475.0%

- 営業キャッシュフローマージン:8.45%

- 配当残年数:31年

PERは13倍台、PBRは1倍台前半に位置しており、評価面では過度な割高感はありません。

市場から強い成長期待を背負っているというより、安定企業として見られている印象です。

ROEは約10%と突出して高い水準ではありませんが、業務用厨房機器という比較的安定した業態を踏まえると、堅実な資本効率といえます。

自己資本比率は約69%と非常に高く、財務体質の強さが数字にも表れています。

景気循環の影響を受けやすい外食向け事業であっても、バランスシートの厚みが安心材料になります。

株主還元についても、利回りは2%台後半を確保しつつ、配当性向は40%弱に抑えられています。

利益の範囲内で無理なく増配を続ける設計がうかがえます。

営業キャッシュフローマージンは8%台と安定的です。

本業で着実に現金を生み出していることが確認できます。

4年連続増配・減配なしという実績も積み上がっています。

高成長株というよりは、財務の強さと着実な増配を軸に長期保有を検討するタイプの銘柄と感じます。

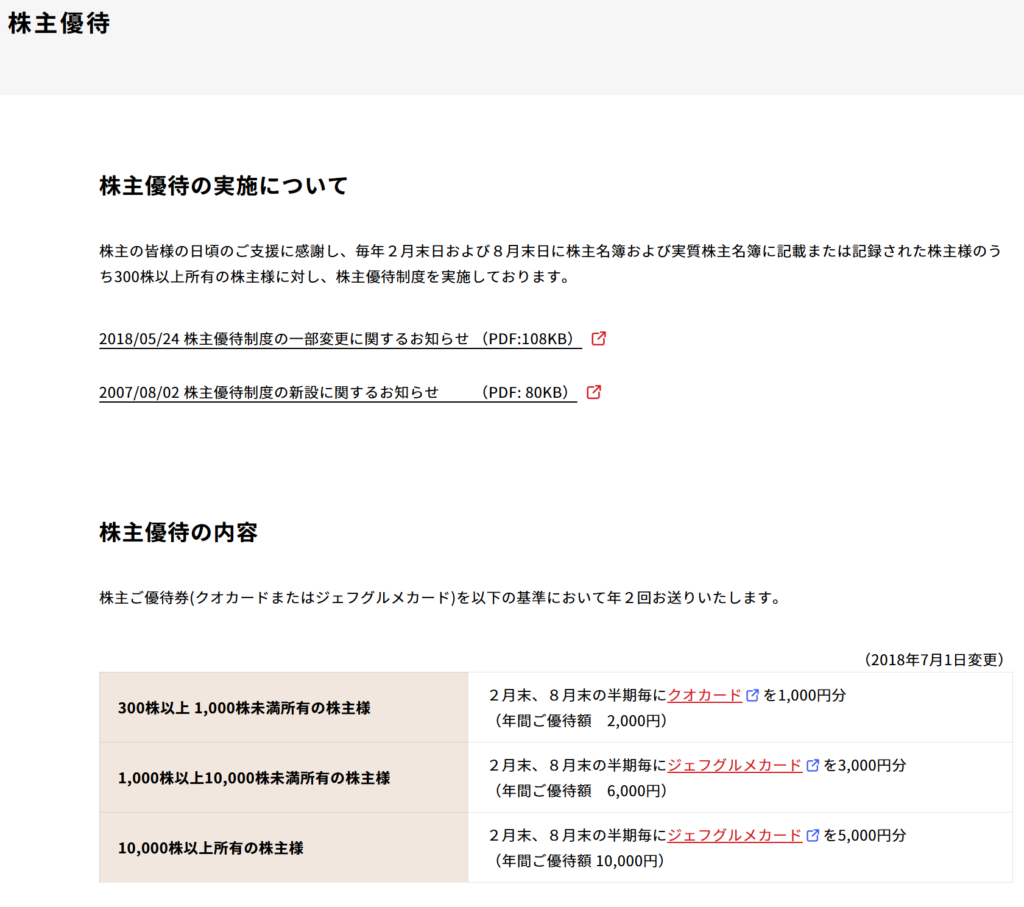

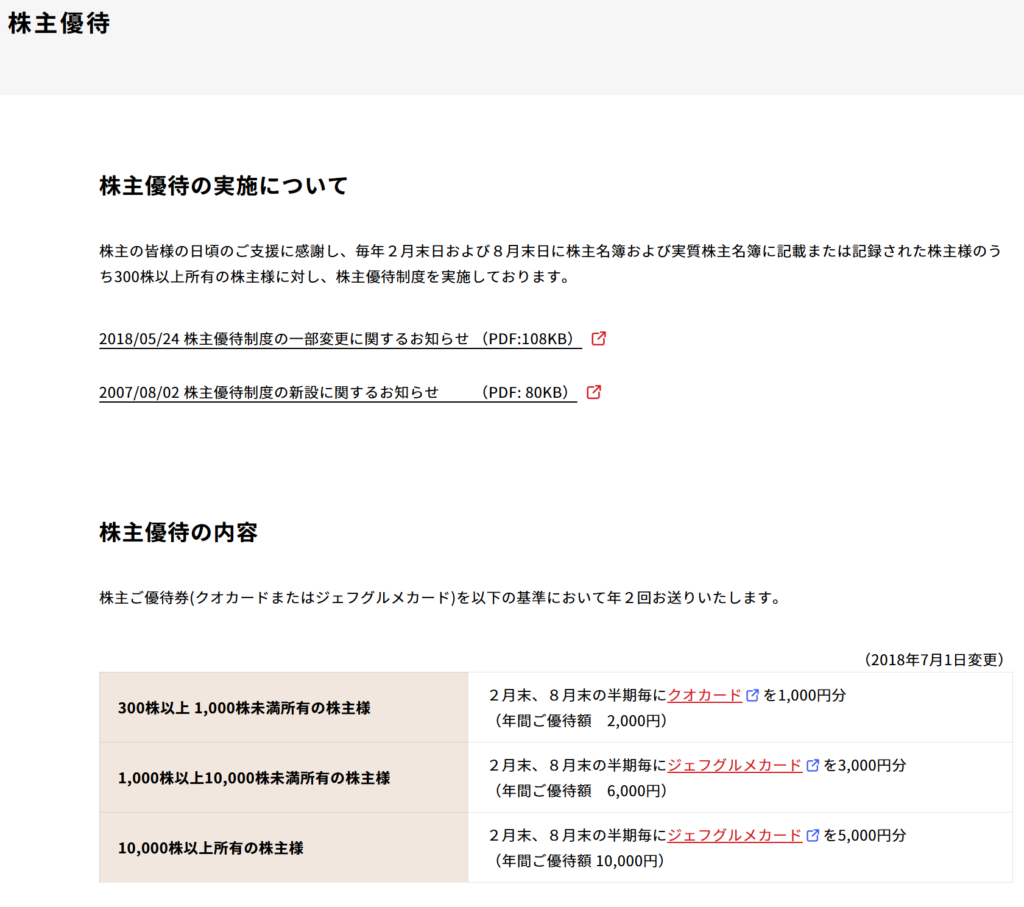

株主優待内容

出典:株式会社マルゼン

マルゼンでは、株主優待券(QUOカードまたはジェフグルメカード)による株主優待制度を実施しています。

毎年2月末および8月末の年2回実施される点が特徴で、300株以上を保有する株主が対象となります。

優待は年2回に分けて進呈され、年間の優待額が明確に積み上がる設計となっています。

QUOカードに加え、外食でも使いやすいジェフグルメカードが選択肢に含まれている点は、実用性の高さを感じます。

| 保有株式数 | 優待内容(2月末・8月末) | 年間優待額 |

|---|---|---|

| 300株以上~1,000株未満 | QUOカード 1,000円分 × 年2回 | 2,000円 |

| 1,000株以上~10,000株未満 | ジェフグルメカード 3,000円分 × 年2回 | 6,000円 |

| 10,000株以上 | ジェフグルメカード 5,000円分 × 年2回 | 10,000円 |

年2回進呈される点と、株数に応じて段階的に優待額が増える設計は、配当と組み合わせたインカム+優待の積み上げ型投資と相性の良い内容です。

金額面での派手さはありませんが、安定した事業・財務を背景に、長く続いている優待制度という点は、長期保有を考える上で安心材料といえます。

- 業務用に特化した安定ビジネス

- マルゼンは、業務用厨房機器に特化した専業メーカーとして、外食・中食産業の安定需要を着実に取り込んでいます。

- 入れ替え需要やメンテナンス需要が見込める分野であり、景気変動の影響を受けにくい事業構造が強みです。

- 財務の強さが際立つ経営体質

- 自己資本比率は約69%と非常に高く、借入に依存しない健全な財務体質が確立されています。

- この財務余力が、安定した配当と長期的な事業継続性を支える基盤となっています。

- 配当を軸にした堅実な株主還元

- 配当利回りは3%台と水準感があり、配当性向も40%弱に抑えられています。

- 連続増配を継続しつつ減配実績がない点からも、無理のない範囲で配当を積み上げていく姿勢がうかがえます。

- 優待と組み合わせた長期保有向き設計

- 株主優待は年2回進呈され、QUOカードやジェフグルメカードといった実用性の高い内容です。

- 配当と優待を組み合わせることで、インカム収入を安定的に積み上げたい長期投資家と相性の良い設計といえます。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

マルゼンは、業務用厨房機器に特化した安定事業と、非常に健全な財務体質を併せ持つ、安心感の強い銘柄です。

外食産業向けという景気敏感に見えがちな分野でありながら、入れ替え需要やメンテナンス需要に支えられ、収益が大きく崩れにくい構造を築いています。

自己資本比率は約70%と高水準で、借入依存の低さと財務余力の厚さが際立ちます。

この土台があるからこそ、配当利回り3%台を維持しつつ、連続増配を積み上げていける余裕が感じられます。

また、年2回の株主優待(QUOカード/ジェフグルメカード)は、金額以上に実用性が高く、

配当と組み合わせることで、インカム収入を安定的に実感しやすい設計になっています。

派手さはありませんが、長く続くことを前提にした優待という点は、長期保有では大きな評価ポイントです。

一方で、ROEは約10%と突出した成長型ではなく、株価の急成長を狙うタイプの銘柄ではありません。

そのため、短期的な値上がり益よりも、安定配当と優待を積み上げながらじっくり保有するスタンスが適しています。

総合的には、「財務の強さ」「配当の安定感」「実用性の高い優待」を重視する投資家にとって、ポートフォリオの安定枠・インカム枠として非常に使いやすい1社といえます。

大きな冒険はしない分、安心して長く付き合える銘柄を探している方に向いた企業です。

コーナン商事(7516)

コーナン商事は、大阪地盤のホームセンター大手として、関西圏を中心に事業を展開してきた小売企業です。

近年は関東エリアへの進出や同業の買収を進め、店舗網の拡大と商圏の広域化に注力しています。

同社の特徴は、大型店舗を軸にした品揃えの幅広さと、DIY・園芸・日用品までを網羅する生活密着型の業態にあります。

地域住民の需要を安定的に取り込みやすく、景気変動の影響を比較的受けにくいビジネスモデルといえます。

一方で、積極的な出店やM&Aを進めてきたことから、成長と引き換えに財務負担が増えやすい局面もあります。

今後は、拡大してきた店舗網を活かし、収益性の底上げとキャッシュフローの改善が中長期のテーマになりそうです。

基本情報

- 株価:4,190円

- 時価総額:1,453億円

- PER:9.93倍

- PBR:0.7倍

- ROE:8.80%

- MIX係数:6.45

- 自己資本比率:34.6%

- 配当利回り:3.10%

- 配当性向:20.3%

- 累進配当:あり

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:11年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):5.3%/42.9%/85.2%/185.7%

- 営業キャッシュフローマージン:4.48%

- 配当残年数:52年

PERは9倍台、PBRは1倍を下回る水準にあり、評価面ではかなり抑えられています。

市場から強い成長期待を背負っている銘柄というより、成熟・安定型の小売企業として扱われている印象です。

ROEは約9%と突出して高い水準ではありませんが、ホームセンターという業態特性を踏まえると妥当なレンジに収まっています。

日用品やDIY関連など、一定の需要が継続する分野を主力とする事業構造が背景にあります。

自己資本比率は30%台半ばと、財務余力が非常に厚いタイプではありません。

ただし過度なレバレッジ依存という印象もなく、安定運営を前提としたバランス型の財務体質といえます。

株主還元に目を向けると、利回りは3%台前半を確保しながら、配当性向は20%台と低めに抑えられています。

利益に対してまだ十分な余裕があり、今後の業績次第では増配余地も残されています。

さらに、11年連続増配・減配なしという実績は評価材料です。

累進配当を掲げている点も、長期保有を意識した還元姿勢を示しています。

営業キャッシュフローマージンは4%台と高水準ではありませんが、小売業として着実に現金を積み上げてきた実績があります。

派手な成長株というより、評価の低さと安定配当を組み合わせてじっくり持つタイプの銘柄という印象です。

株主優待内容

出典:コーナン商事株式会社

コーナン商事では、自社グループで利用できる商品券(株主優待券)による株主優待制度を実施しています。

基準日は毎年2月末で、100株以上を保有する株主が対象です。

※ 中間期(8月末)の優待は実施されていません。

優待内容は、保有株数に応じて商品券の枚数が増える仕組みとなっており、さらに3年以上の継続保有で優待が上乗せされる長期保有優遇制度が設けられています。

| 保有株式数 | 通常優待内容 | 3年以上継続保有時の加算 |

|---|---|---|

| 100株以上~300株未満 | 100株につき1,000円分×保有株数(上限10枚) | ― |

| 300株以上~1,000株未満 | 100株につき1,000円分×保有株数(上限10枚) | +1枚(1,000円分) |

| 1,000株以上 | 100株につき1,000円分×保有株数(上限10枚) | +3枚(3,000円分) |

- ホームセンターコーナン、コーナンPRO、CAMP DEPOT、ビーバートザン、ビーバープロで利用可能

- 有効期限なし

- 一部対象外商品あり

- 2023年1月以降、額面以上の利用に限定

商品券タイプのため、日用品・DIY用品の購入に直結しやすい実用性の高い優待といえます。

特に、株数を増やすほど、また長期保有するほどメリットが大きくなる設計は、配当と組み合わせた長期インカム投資と相性の良い内容です。

- 生活密着型で需要の底堅いビジネス

- コーナン商事は、DIY・園芸・日用品を軸としたホームセンター事業を展開しており、生活必需品需要を背景に景気変動の影響を受けにくい業態が特徴です。

- 地域密着型の店舗運営により、安定した集客力を維持しています。

- 割安感のある株価水準

- PERは9倍台、PBRは0.6倍と、市場評価はかなり控えめな水準にあります。

- ROEは高水準ではないものの、業態を踏まえれば過度に悲観されている印象はなく、評価面からの下支えは期待しやすい状況です。

- 長期増配を軸とした株主還元

- 配当利回りは3%台と水準感があり、11年連続増配・減配なしという実績は大きな強みです。

- 配当性向も20%台と低く、利益水準次第では今後の増配余地も残されています。

- 実用性重視・長期優遇の株主優待

- 株主優待は、自社グループで使える商品券という実用性の高い内容です。

- さらに、3年以上の継続保有で優待が上乗せされる設計となっており、配当と合わせて長期保有を前提としたインカム投資と相性の良い制度といえます。

🌟おすすめ度(主観的評価):★★★★☆(4.0)

コーナン商事は、生活密着型のホームセンター事業による安定需要と、長期にわたる増配実績が魅力のインカム寄り銘柄です。

PER9倍台、PBR0.6倍という割安感のある評価水準は、下値のクッションとして意識しやすいポイントです。

配当利回りは3%台と水準感があり、11年連続増配・減配なしという実績は安心材料になります。

配当性向も20%台と低めに抑えられており、業績の積み上がり次第で増配余地を残している設計がうかがえます。

株主優待は、自社グループで使える商品券という実用性の高い内容です。

さらに、3年以上の継続保有で優待が上乗せされる長期優遇制度があり、

配当と組み合わせて長く持つほどメリットを実感しやすい構成になっています。

一方で、自己資本比率は30%台半ばと、財務余力が非常に厚いタイプではありません。

また、成長投資やM&Aの影響で、短期的にはキャッシュフローのブレが出る可能性は意識しておきたいところです。

総合的には、割安評価を活かしつつ、配当と優待をコツコツ積み上げたい投資家に向いた1社です。

大きな値上がりを狙うより、安定収入を軸に中長期で付き合うスタンスがしっくりきます。

インカム枠の中核候補として、検討しやすい銘柄です。

アークス(9948)

アークスは、北海道最大の食品スーパーマーケットグループです。

北海道を中心に、青森・岩手でも高いシェアを持ち、地域密着型の食品小売として安定した事業基盤を築いています。

同社の強みは、ローコスト経営を徹底したオペレーションと、M&Aを活用した規模拡大戦略にあります。

地域ごとのブランドや運営ノウハウを尊重しながら統合を進めることで、無理のない形で商圏を広げてきた点が特徴です。

食品スーパーという業態上、景気に左右されにくい生活必需品需要を安定的に取り込める一方、

価格競争が激しい分野でもあるため、コスト管理力と仕入れ効率が中長期の競争力を左右します。

アークスは、その点で堅実な経営スタイルを貫いてきた企業といえます。

基本情報

- 株価:3,890円

- 時価総額:2,243億円

- PER:18.74倍

- PBR:1.1倍

- ROE:6.11%

- MIX係数:20.61

- 自己資本比率:65.1%

- 配当利回り:2.06%

- 配当性向:36.1%

- 累進配当:あり

- DOE採用:なし

- 株主優待:あり

- 連続増配年数:5年

- 減配回数:0回

- 増配率(1年/3年/5年/10年):8.8%/29.8%/48.0%/76.2%

- 営業キャッシュフローマージン:3.19%

- 配当残年数:37年

PERは18倍台と、食品スーパーの中ではやや高めの水準にあります。

一方でPBRは1倍前後に収まっており、過度に割高という評価までは織り込まれていません。

利益成長への一定の期待と、安定企業としての評価が織り交ざった水準といえます。

ROEは6%台と突出した収益性ではありません。

ただし、食品スーパーという薄利多売型のビジネスモデルを踏まえると、極端に見劣りする数値でもありません。

日常消費を支える業態であることを考えると、安定運営型の資本効率と捉えることができます。

自己資本比率は65%超と非常に高く、M&Aを積極的に行いながらも財務の健全性を維持している点は安心材料です。

バランスシートの厚みは、景気変動や原材料価格の上昇局面でも耐久力として機能します。

株主還元については、利回りは2%前後にとどまりますが、配当性向は30%台半ばに抑えられています。

無理なく配当を積み上げていく設計であり、5年連続増配・減配なしという実績も着実に積み重なっています。

累進配当を掲げている点も、長期保有を前提とした姿勢が感じられます。

営業キャッシュフローマージンは3%台と高水準ではありませんが、食品スーパーという業態特性を踏まえると妥当な範囲です。

派手な成長ストーリーよりも、地域密着と規模拡大を軸に安定成長を目指す企業という印象です。

成長株というよりは、財務の強さと着実な増配を背景に、長期で安定的に保有するタイプの銘柄といえます。

株主優待内容

出典:株式会社アークス

アークスでは、自社グループの特徴を活かした商品・商品券による株主優待制度を実施しています。

基準日は毎年2月末で、100株以上を保有する株主が対象となります。

継続保有年数の条件はなく、初年度から優待を受け取れる点が特徴です。

優待内容は、保有株数に応じて選択肢や内容が拡充される仕組みとなっており、1,000株以上の保有では、通常優待に加えてカタログギフトが追加されます。

| 保有株式数 | 優待内容 |

|---|---|

| 100株~999株 | 以下4点の優待品から 1点選択 ・アークスグループ商品券(2,000円相当) ・アップルジュース(青森県産りんご使用) ・青森県産りんご ・全国共通商品券 VJAギフトカード(2,000円相当) |

| 1,000株以上 | 上記優待1点 + 北海道グルメ中心の選べるカタログギフト |

- アークスグループ商品券はグループ各店舗で利用可能

- 商品券・VJAギフトカードは有効期限なし

- 食品系優待(りんご・アップルジュース)は地域色の強い内容

- 写真はイメージであり、実際の優待品と異なる場合あり

商品券・ギフトカードといった実用性の高い選択肢に加え、青森県産りんごやアップルジュースなど、地域性を感じられる優待が用意されている点が特徴です。

さらに、1,000株以上でカタログギフトが加わる設計となっており、保有株数を増やすことで優待の満足度が段階的に高まる仕組みといえます。

- 地域密着型スーパーとしての安定した事業基盤

- アークスは、北海道・東北を地盤とする食品スーパーで、生活必需品を扱うディフェンシブ性の高い業態が強みです。

- 景気変動の影響を受けにくく、安定した売上基盤を背景に、堅実な経営を続けています。

- 財務の健全性と無理のない配当設計

- 自己資本比率は60%超と高水準で、財務体質には余裕があります。

- 配当性向も30%台と控えめで、将来の投資余力と株主還元のバランスを意識した設計といえます。

- 配当+優待のバランス型還元

- 配当利回りは2%台ながら、減配回数ゼロ・連続増配実績ありと安定感があります。

- これに加えて、商品券・食品・ギフトカードなど選択肢のある株主優待が用意されており、トータルでの還元満足度を底上げしています。

- 実用性と地域性を活かした株主優待

- 株主優待は、日常使いしやすい商品券や全国共通ギフトに加え、青森県産りんごやアップルジュースなど、地域色のある内容が特徴です。

- 1,000株以上ではカタログギフトも加わり、保有株数を増やすほど魅力が高まる設計になっています。

🌟おすすめ度(主観的評価):★★★☆☆+(3.5)

アークスは、地域密着型の食品スーパーとしての安定感と、堅実な株主還元姿勢が特徴の銘柄です。

生活必需品を扱う業態のため、景気変動の影響を受けにくく、中長期での安心感は比較的高いと感じられます。

財務面では、自己資本比率が60%超と健全性が高く、無理のない配当性向のもとで安定した配当を継続してきました。

派手さはありませんが、減配回数ゼロ・連続増配実績ありという点は、インカム投資の視点では評価しやすいポイントです。

株主優待についても、商品券・全国共通ギフト・食品系優待と選択肢が豊富で、実用性と地域性のバランスが取れています。

特に、1,000株以上でカタログギフトが追加される設計は、保有株数を増やす動機づけとして分かりやすい内容です。

一方で、ROEは1桁台にとどまり、成長性という点ではやや物足りなさもあります。

M&Aやローコスト経営による効率改善は進められているものの、株価の大きな上昇を狙うタイプの銘柄ではない点は意識しておきたいところです。

総合すると、アークスは「値動きよりも安定」「配当と優待を着実に受け取りたい」という投資スタンスと相性の良い銘柄です。

北海道・東北地盤の小売企業としての安心感を重視し、長期でじっくり付き合う銘柄として検討したい1社といえます。

まとめ:2月の優待シーズンは “実用優待+配当の積み上げ” が映える時期

2月は優待銘柄の選択肢が多く、食品・日用品・金券系など、実用性の高い優待が揃うのが特徴です。

一方で、権利落ちによる株価変動も起こりやすいタイミングなので、優待だけでなく「配当」「財務の安定感」「業績のブレやすさ」もセットで見ておくと安心感が増します。

今回ピックアップした銘柄もそれぞれ、優待のわかりやすさに加えて、還元姿勢や事業の強みが見えやすい企業が多く、「毎年の楽しみとして優待を受け取りつつ、配当もコツコツ積み上げていく」スタイルと相性が良い印象でした。

この記事のポイントを、改めて整理しておきます。

- 2月の権利確定日は2/27(金)

- 権利付き最終日は2/25(水)(この日までに買って保有が必要)

- 優待は実用性の高い金券・商品券・食品系が多く、生活との相性が良い

- 配当利回りだけでなく、財務の強さ・還元の継続性も合わせて見ると判断しやすい

- 「欲しい優待」×「無理のない配当設計」の組み合わせだと、長期で満足度が上がりやすい

優待投資は、数字の比較だけでなく、「これ、毎年届いたら地味にうれしいな」みたいな感覚があると続けやすいんですよね。

2月の優待シーズン、気になる銘柄があれば早めにチェックしつつ、“長く付き合える1社”を探すきっかけにしてみてくださいね!

当ブログは、投資の勧誘を目的としたものではありません。

投資に際しては、ご自身の判断と責任で行っていただくようお願い申し上げます。

最後まで読んでいただき、ありがとうございました!